1月5日の大発会を迎え、2026年の取引が本格的にスタートしました。年初から市場が活気づくこの時期は、資産形成について考える良いきっかけになります。

一方で、食品値上げなどの物価高は依然として続いており、家計を守りながら「お金の置き方」を再考する大切さを実感している方もいるでしょう。

そこで有力な選択肢となるのが、運用益が非課税になる「新NISA」の活用です。投資である以上リスクは伴いますが、将来への効率的な備えとして検討してみる価値はあります。

今回は、初心者でも無理なく続けられる「ほったらかし積立」について、シミュレーションを交えて解説します。

1. はじめての新NISA:制度のしくみを整理

NISA(少額投資非課税制度)は、個人の資産形成を後押しする目的で2014年にスタートした制度です。

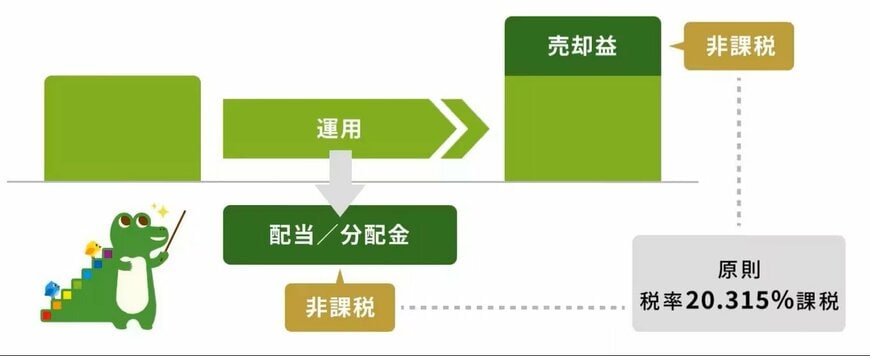

通常、株式や投資信託で得た売却益・分配金には20.315%の税金がかかりますが、NISA口座を通じた投資で得た利益については、この税金がかかりません。

そして2024年1月、制度が大きく見直され、「新NISA」として生まれ変わりました。

新NISAでは、非課税で投資できる期間が恒久化され、年間投資枠も拡充されています。これにより、短期ではなく、長期・継続的な資産形成に使いやすい制度となりました。

新NISAでは、目的や投資スタイルに応じて使い分けられる2つの投資枠が用意されています。

1.1 長期・分散に適した「つみたて投資枠」

- 年間の投資限度額:120万円

- 投資対象の商品:投資信託やETF(上場投資信託)

- 非課税の保有期間:無制限

つみたて投資枠は、コツコツ積み立てながら長期間運用することを前提とした枠です。金融庁が定めた基準を満たす商品に限定されており、値動きが比較的緩やかで、分散投資がしやすい点が特徴です。

つみたて投資枠と後述する成長投資枠を合わせることで、生涯で最大1800万円まで非課税で運用できます。旧制度では20年とされていた非課税期間が撤廃され、時間をかけた資産形成がしやすくなりました。

1.2 積立・一括投資どちらも可能な「成長投資枠」

- 年間の投資限度額:240万円

- 投資対象の商品:上場株式や投資信託など

- 非課税の保有期間:無期限

成長投資枠は、投資対象の選択肢が広く、リターンを狙いやすい一方で価格変動リスクも大きくなりやすい枠です。年間240万円まで投資できますが、生涯で使える非課税枠は1800万円のうち最大1200万円までとされています。

なお、成長投資枠は一括投資だけでなく、毎月積み立てる使い方も可能です。投資経験やリスク許容度に応じて、つみたて投資枠と組み合わせて活用することができます。