2. 給付付き税額控除の「仕組み」と「所得に応じた3つの支援パターン」を整理

給付付き税額控除は、所得税の負担を軽減する「税額控除」と、現金を支給する「給付」を組み合わせた仕組みです。

大きな特徴は、本来納める税額よりも控除額が上回った場合、その差額分が現金で支給される点にあります。

この仕組みにより、所得が低く納税額が少ない人や、所得税が非課税となっている世帯にも支援が届くよう設計されています。

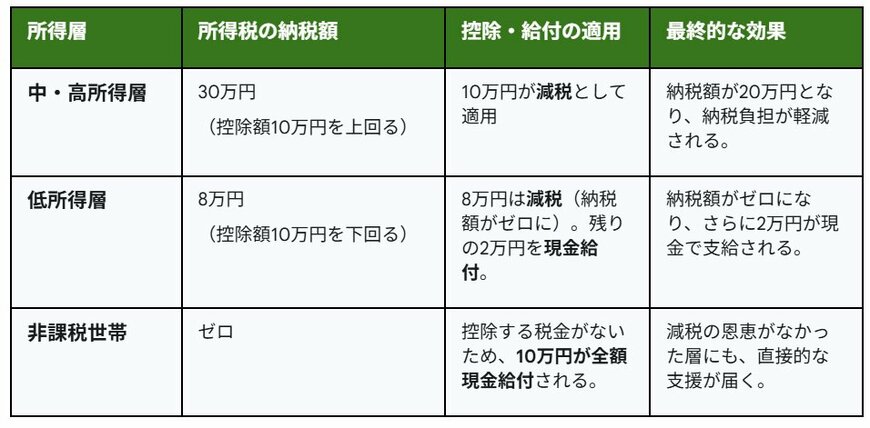

制度の適用方法は、所得の水準によって「税額控除だけが適用される場合」「税額控除と現金給付の双方を受ける場合」「現金給付のみが行われる場合」の3パターンに分かれます。

2.1 【具体例】「控除額10万円」とした場合の3つの支援ケース

ケース1:中・高所得層

- 所得税の納税額が30万円(控除額10万円を上回る場合)

- 適用内容:10万円の全額が税額控除として減税

- 得られる効果:納税額が20万円に減額され、税負担が軽減

ケース2:低所得層

- 所得税の納税額が8万円(控除額10万円を下回る場合)

- 適用内容:納税額8万円分が控除され税金の支払いは不要、あわせて、控除しきれなかった差額の2万円が現金で給付される

- 得られる効果:税金の支払いがなくなるだけでなく、2万円の現金を受け取れる

ケース3:非課税世帯

- 所得税の納税額がゼロの場合

- 適用内容:所得税の支払いがないため、控除額である10万円が全額現金で支給

- 得られる効果:これまでの減税策では支援対象外だった世帯にも、直接的な経済支援が届く