海外の事情を知って、日本の退職準備の対策を考える

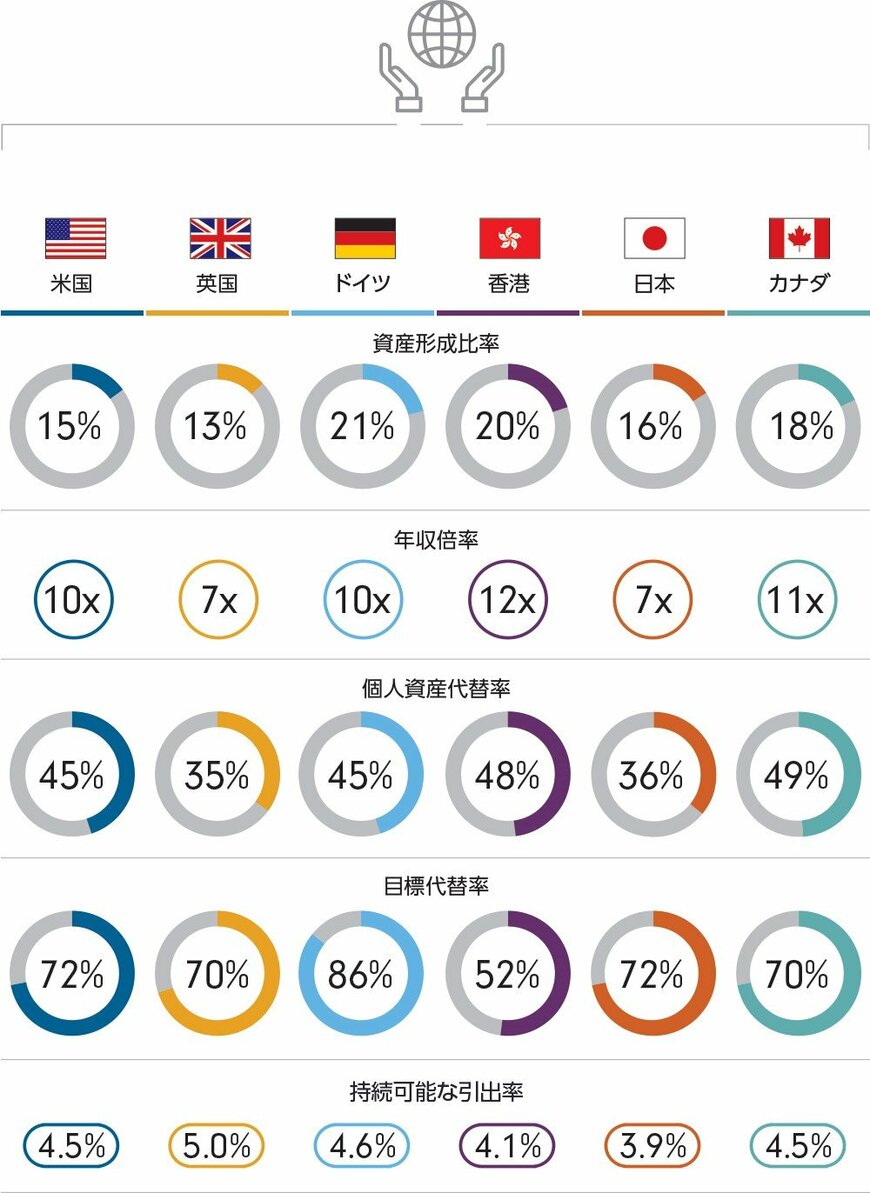

『老後の生活資金、退職準備の「見える化」はなぜ必要か』から連続して書いてきたフィデリティの「退職準備の指標」のコンセプトは、もともと米国で開発され、その後カナダで、そして今回イギリス、ドイツ、香港、日本で同時に発表されました。これで同じ考え方のもと、それぞれの国の社会保障や税制、資産運用市場の事情に合わせて、指標を比較することができるようになりました。

ほかの国の事情を知ることにそれほど大きな意味はありませんが、日本の環境が海外とどう違っているかを知ることは、日本の置かれている状況や制度の利点、課題を理解することにつながり、退職準備を進める際の拠り所にもなります。

公的年金の厚みと低インフレ率が大きな特徴

海外と比べて、日本の特徴として3つを挙げることができます。1つ目は投資収益率の低さです。日本はリスク・プレミアムを諸外国どおりに上乗せしても、低い金利が足かせになって投資収益率は低くならざるを得ません。投資収益率が低ければその分、「資産形成比率」や「年収倍率」は押し上げられるのですが、インフレ率の低さと公的年金の厚みがそれを補っています。

ちなみに、年収の2倍相当の退職一時金を受け取らないと想定すると、「資産形成比率」は21%で、想定する退職年齢67歳の「年収倍率」は9倍となり、諸外国とほとんど差がないことがわかります

2つ目の特徴は、公的年金の厚みです。公的年金が諸外国と比べて手厚いために、日本の個人資産代替率は相対的に低くなっています。個人資産代替率が30%台なのは日本と英国だけで、ともに「個人資産代替率」の2倍が「目標代替率」になっています。「公的年金代替率」が「目標代替率」の半分程度を占めていることで、ほかの4つの国・地域で「個人資産代替率」が上回っているのと大きく異なっています。

しかも日本の場合には、公的年金の将来の受給額を20%減と見込んでおり、それでも退職後の生活費の半分を見込めるということは大きな利点だといえるでしょう。

3つ目は、「持続可能な引出率」の低さです。「使いながら運用する」時期において、投資収益率の低さは資産の持続可能性を引き下げます。そのため、引出率を低くせざるを得なくなります。現役世代では投資収益率の低さは、その背景にあるインフレ率の低さが賃金の上昇率を抑制し、退職後の必要額を低く抑えることができます。

しかし、退職後はインフレ率が低くても賃金を経由した副次効果を享受できません。そのため、「持続可能な引出率」の低下に直結しているのです。

低金利という厳しい運用環境と公的年金に対する懸念が若年層の退職準備に逆風のように受け止められていますが、必ずしもそうではありません。諸外国と比べて日本の公的年金はまだまだ厚みがあって、有効に活用すべきメリットです。また低金利も賃金経由の効果も見込める現役時代においては、メリットもあります。課題は、そうしたメリットが見込みにくい退職世代の「持続可能な引き出し率が低くならざるを得ない」という点をいかに克服するかが重要になります。

注)Fidelity Investments とFidelity Internationalは完全に独立した会社でそれぞれのネットワークで資産運用と顧客への福利厚生・運営管理業務を提供している。Fidelityと称する際には、その両社の統合したネットワークを意味する。

資産形成比率は、税込み年収に対する必要な資産形成の比率。年収倍率は年収に対する退職準備額の比率。個人資産代替率は退職後も退職前と同じ生活水準を維持するために必要となる、退職直前年収に対する退職後の資産からの引出額の比率。目標代替率は退職直前年収に対する退職後年収(公的年金と資産からの引き出し額の合計)に比率。この表ではおのおの代表的な年収帯における目標代替率を参考として示している。持続可能な引出率は、インフレ調整後の年間引出額を退職時点の資産残高に対する比率で示したもの。香港の資産形成比率20%はMPF(強制積立年金)における本人・企業拠出分合計10%のほかに必要とする。日本の個人資産代替率は退職一時金(2年の年収、8%相当)を含み、資産形成比率と年収倍率はそれを含まない数値。

<<これまでの記事はこちらから>>

合同会社フィンウェル研究所代表 野尻 哲史