4. 控除の豆知識!所得控除と税額控除「どのタイミングで控除されるかがポイント」

年末調整や確定申告で必ず耳にする「控除」は、税負担を軽減できるしくみです。この「控除」には大きく分けて「所得控除」と「税額控除」の2種類があり、給付付き税額控除を理解するためには、この両者の違いを把握しておくことが欠かせません。

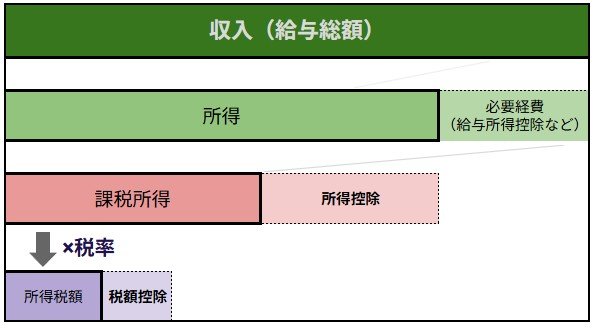

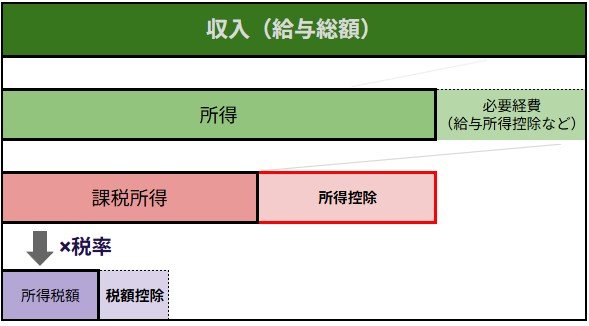

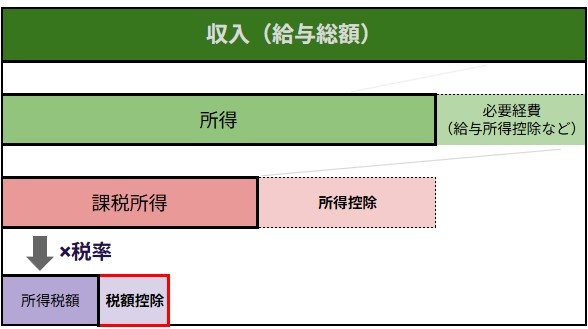

ポイントは、税金計算のどのタイミングで差し引かれるかです。これから、所得控除と税額控除が、税金計算のどのタイミングで、どのように適用されるのかを整理していきましょう。

4.1 所得控除=収入から課税所得を減らす

所得控除とは「収入」から、課税のベースとなる「所得」を減らす仕組みです。

所得控除の種類

雑損控除(※)、医療費控除、社会保険料控除、 小規模企業共済等掛金控除、生命保険料控除、 地震保険料控除、寄附金控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除、配偶者控除、配偶者特別控除、扶養控除(※)、基礎控除(※)

※非居住者(日本国内に住所などがない人)が適用できる所得控除は、雑損控除、寄附金控除、基礎控除の3種類

所得控除の計算方法

課税所得金額=収入金額−《給与所得控除額》−【所得控除額の合計】

- 年収(給与総額)から「給与所得控除」などを差し引き、所得を計算する

- 「所得」から生命保険控除や扶養控除などの「所得控除」を差し引く

- 最終的に残った「課税所得」に税率をかけ、税額が決定する

所得控除の節税効果

税率をかける前の「課税所得」を減らすことで、結果的に税金が安くなります。所得が高い人ほど高い税率が適用されるため、節税効果は大きくなります。

4.2 税額控除=納税額から一定額を減らす

税額控除は、いったん決まった税額から一定額を差し引くしくみです。

税額控除の主な種類

配当控除、分配時調整外国税相当額控除、外国税額控除、政党等寄附金特別控除、認定NPO法人等寄附金特別控除、公益社団法人等寄附金特別控除、(特定増改築等)住宅借入金等特別控除(=住宅ローン)、住宅耐震改修特別控除、住宅特定改修特別税額控除、認定住宅等新築等特別税額控除

税額控除の計算方法

実際に納める税額=(課税所得金額×税率−税率に応じた控除額)−《税額控除額の合計》

- 所得控除と同様に「納めるべき税額」が計算される

- 「納めるべき税額」から、住宅ローン控除や配当控除などの「税額控除」が差し引かれる

- 最終的に残った金額が、実際に納める税額となる

税額控除の節税効果

税額そのものから直接引かれるため、誰もが等しく控除額と同じだけ、確実に税金が安くなります。

このように、所得控除は税率をかける前の課税所得を減らし、所得が高い人ほど節税効果が大きくなるのに対し、税額控除は算出された税額から直接差し引かれ、誰もが等しく確実に税金が安くなります。

4.3 税負担を効率的に減らすために:所得控除と税額控除の活用

このように、所得控除は税率をかける前の課税所得を減らし、所得が高い人ほど高い節税効果が得られるのに対し、税額控除は算出された税額から直接差し引かれるため、誰もが等しく税金が安くなります。(ただし、税額控除の合計額が算出された税額を超える場合は、その超過分は控除できません)

税負担を効果的に軽減するためには、この「所得控除」と「税額控除」の二つのしくみを正しく理解することが大切です。

年末調整や確定申告の際には、適用できる控除を漏らさず申告しましょう。