いまの50歳前後、いわゆるミドルシニア世代は、バブル崩壊後の厳しい雇用環境のなかで社会に出た「就職氷河期世代」です。厚生労働省では、仕事や暮らしに不安を抱えるこの世代の雇用支援に力を入れています。

一方で、物価高が続き、支出は増えるばかりで収入が思うように伸びず、将来への不安を感じている人も少なくありません。

老後に向けた資産形成を本格的に進めたいこの世代、実際どのくらい貯蓄をしているのでしょうか。

この記事では、40歳代・50歳代の「おひとりさま世帯」に焦点を当て、貯蓄の実態を見ていきます。

1. 【40歳代・50歳代】おひとりさま世帯「中央値は100万円未満」

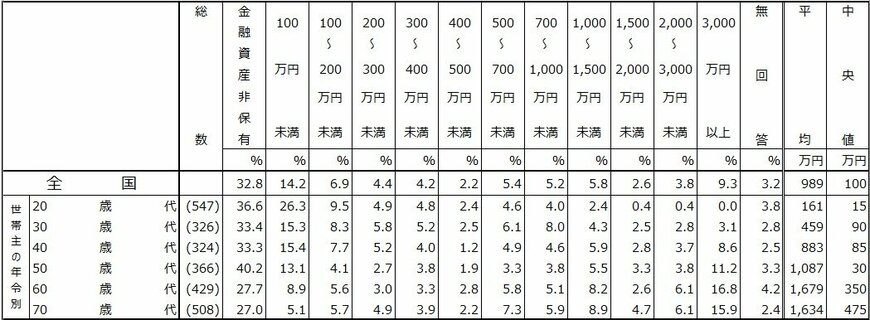

J-FLEC(金融経済教育推進機構)が公表した2024年の「家計の金融行動に関する世論調査」より、40歳代・50歳代の「おひとりさま世帯」における金融資産保有状況を見てみましょう。

貯蓄額の中央値は、40歳代が85万円、50歳代ではわずか30万円。いずれも、100万円に満たない状況です。

※貯蓄額には、日常的な出し入れ・引落しに備えている普通預金残高は含まれません。

1.1 【40~50歳代:貯蓄額の平均値

- 40歳代:883万円

- 50歳代:1087万円

1.2 【40~50歳代:貯蓄額の中央値】

- 40歳代:85万円

- 50歳代:30万円

平均値では「40歳代<50歳代」となっている一方で、中央値では「40歳代>50歳代」という結果になりました。

一般的に、収入は50歳代でピークを迎える傾向があります。収入と貯蓄額は必ずしも比例するわけではありませんが、老後までの時間を考えると、本来は50歳代の方が貯蓄を多く保有しているのが理想的です。

また、平均値と中央値の差は40歳代で約798万円、50歳代で約1057万円。

この差の大きさから、特に50歳代では「貯蓄が多い世帯」と「そうでない世帯」との二極化が進んでいることがうかがえます。

次に、具体的に「どれくらいの人がどれほどの貯蓄をしているのか」、貯蓄額の分布や比率から詳しく見ていきましょう。