2019年2月15日に行われた、住友金属鉱山株式会社2018年中期経営計画説明会の内容を書き起こしでお伝えします。

スピーカー:住友金属鉱山株式会社 代表取締役社長 野崎 明 氏

2018年中期経営計画説明会

野崎 明氏(以下、野崎):皆さま、おはようございます。本日はご多用のなか、私どもが「18中計」と呼んでおります、住友金属鉱山株式会社2018年中期経営計画説明会にお越しいただきまして、ありがとうございます。私は社長の野崎でございます。

「18中計」の内容がまとまりましたので、ぜひともこの機会に十分なご理解をいただけますよう、ご説明する所存でございます。少し資料のボリュームが多く恐縮でございますが、お付き合いのほど、よろしくお願いいたします。

まずは、表紙をご覧いただきたいと思います。今回の中計のテーマは、「世界の非鉄リーダーを目指して~新たな成長への挑戦~」としています。

2ページに目次がございますので、これに沿ってご説明いたします。

Ⅰ.社長メッセージ①

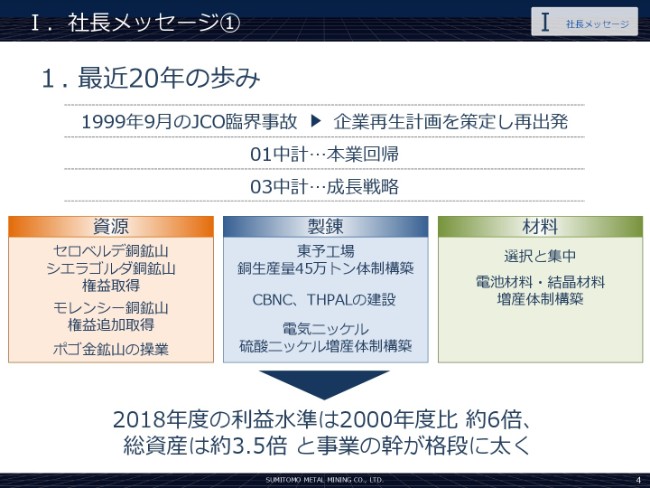

4ページをご覧ください。「最近20年の歩み」としております。

今回の「18中計」は、「03中計」以降継続してきた成長戦略・成長路線となんら変わっていないように見えますが、私どもにとりましては、明らかに一線を画した中計になっているということでございます。この点についてご説明します。

ここにあります通り、当社の経営は、1999年(9月)に当社子会社が起こしましたJCO臨界事故を境に、大きく舵切りをいたしました。

2001年の中期経営計画(「01中計」)では、本業回帰によって経営を立て直す方針をとりました。当時は「斜陽産業」と揶揄されることもあった資源・製錬事業でございますが、将来の世界経済の成長を支える成長産業であると確信し、決然と選択と集中・海外投資を実行してまいりました。そして15年にわたる成長戦略実行の結果が、後ほどご説明する計数にも表れております。

今回私どもは、ここまでの成長をスタートラインとして「新たなステージで次の成長への挑戦」をテーマに、計画を策定しております。

Ⅰ.社長メッセージ②

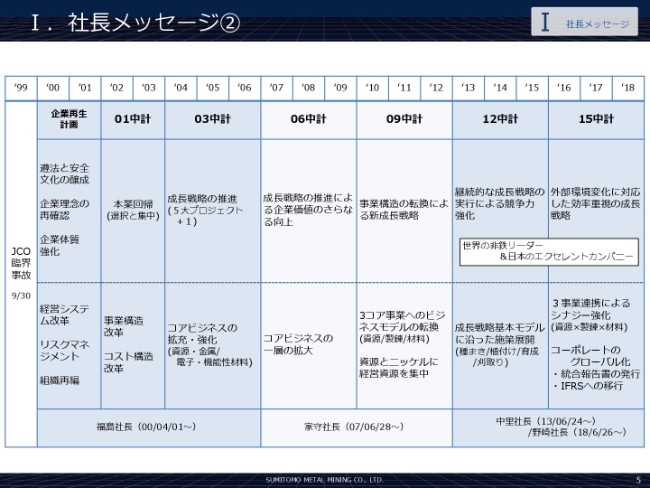

5ページをご覧ください。これは、過去20年の中計のテーマでございます。

少し資料が小さくて恐縮ですが、一番左から3つ目の「03中計」でございます。「成長戦略の推進」、ここから、今の路線が始まっております。資源・製錬部門での投資は、資源価格の上昇という追い風にも恵まれまして、さらなる成長戦略の推進と、徹底した選択と集中、さらには事業構造改革を実行してまいりました。

一番右側に「15中計」がございますが、ここでは効率重視の経営に移行するなど、個々の事業の充実に重点を置きました。これらも含めまして、当社の成長戦略は、「15中計」期間で一定の成果を評価できるところまできました。

Ⅰ.社長メッセージ③

6ページをご覧ください。「18中計」の位置付けでございます。

私は昨年(2018年)6月に経営を引き継いだ際に、コンシステンシー(経営の連続性)が重要であると考えました。もちろん会社内部の統制等において、現状打破という意味では不連続性も重要だと思います。ただ、長期的視点に立って経営されている当社の基本戦略が、容易に変えられるものではないはずだと考えておりました。

しかしながら、21世紀に入って、当社経営が取り組んだ各種の課題・戦略は、ある意味最盛期・萌芽期・発展期を経て、成熟期を迎えたとも考えております。つまり、ステージを改める段階にきたという意識をもっております。事実、今後予想されるデジタル社会化の潮流のなかで、非鉄金属素材もその役割を拡大していると言われております。

当社の持つ資源開発から製錬・精製、さらには機能性材料の製造技術は、今後も大きく成長が期待される産業でありまして、今が新たな成長ステージに踏み出す好機ともとらえております。

本「18中計」の編成にあたりましては、次の10年・15年の新しいステージへの挑戦を意識して、そこへの足掛かりとなる施策を中心としました。このマインドセットができれば、そこからの戦略展開は、我々がこれまで行ってきたものと同じでございます。長期ビジョンの達成に向けて、たとえそれがこれまでの戦い方を踏襲しているとしても、意味合いはまったく変わってくると考えております。

特に当社の事業は、着想・構想・計画・実施まで、5年・10年という長いスパンをかけて取り組みます。従いまして、当社の経営計画は、常に10年から15年先を見据えて、そのために次の3年間は何をやっていくかを決めていくバックキャスティングのかたちをとっております。

この「18中計」も、3年間に限った戦略ではなく、長期目標に向かってやるべきことを織り込んでおります。一時の流行り廃りではない、時代の潮流ともいえる方向性を見誤ることなく、持続的な成長を実現するための施策を実施していきたいと考えております。

ステージとしては、社内的に各投資を「植え付け」と呼んでいますが、意思決定または実行の前段階ぐらいの案件が多いのですが、大規模投資が並んでおります。かつてない規模の経営資源を投入する計画になっております。

どのような事業でも、投資のタイミングは自分たちでは選べるものではありません。特に我々の資源・製錬は、そのようなことが非常に大きな要因になります。たまたまこの中計期間に、その投資が重なったということでございます。身の丈、すなわち財務的背景ならびにプロジェクトの消化力を十分に意識して準備した中計になっていると考えております。

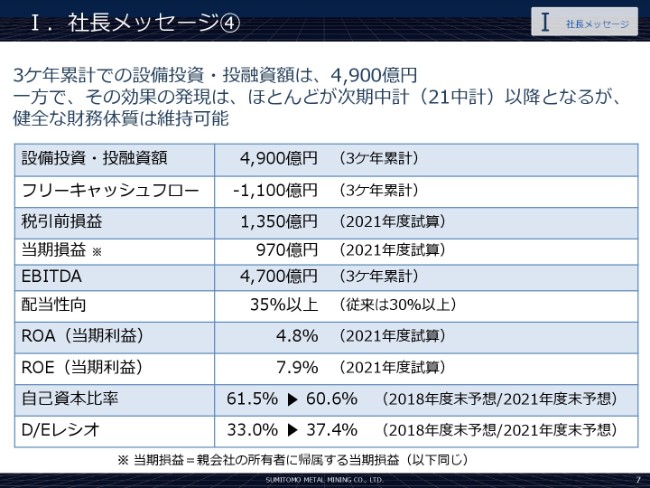

Ⅰ.社長メッセージ④

7ページをご覧ください。「18中計」期間の計数のサマリーになっております。

大型投資がありますので、この3年間のフリーキャッシュ・フローはマイナスと予想しております。ただ、今回やるべき大型投資は、すでに実施が決定しているものや、当社として戦略上ぜひとも着手したい事業でありますので、いずれも将来の当社の収益基盤を引き上げ、さらに次の成長の土台となるものと期待しております。

高水準の投資を実施いたしますが、同時に既存事業の収益力アップの施策も実行してまいります。従いまして、事業収益力は維持され、当社の財務体質は良好さを保ちます。

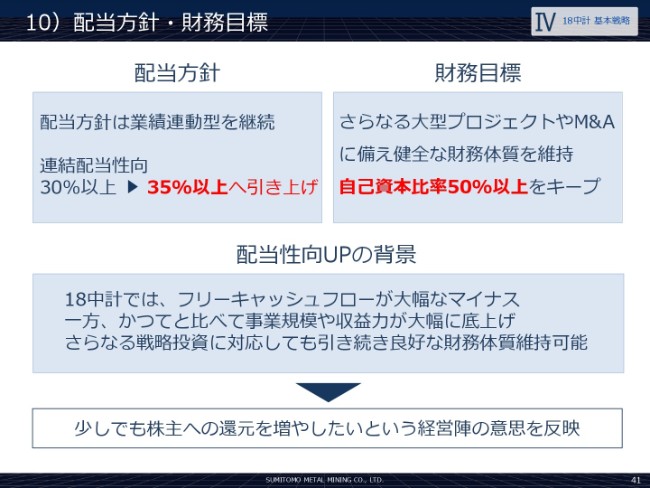

株主配当は、配当性向をこれまで「30パーセント以上」と言っておりましたが、プラス5パーセントの「35パーセント以上」を実施いたします。詳細につきましては、後ほどご説明します。

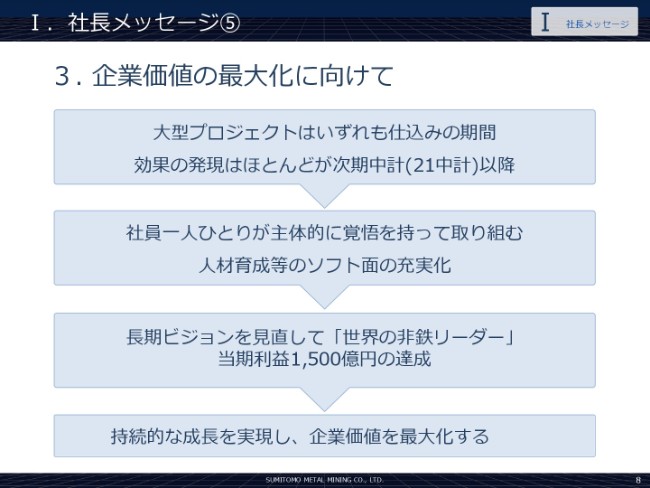

Ⅰ.社長メッセージ⑤

8ページをご覧ください。「企業価値の最大化に向けて」と題しております。

いつも申し上げておりますが、当社のコーポレートガバナンスは、企業価値の最大化と規律ある経営の両立でございます。

企業価値の最大化は、成長戦略の推進と事業基盤強化に尽きるわけでございます。つまり、成長戦略を推進して、それを確実に収益化していくという事業基盤の強化が必要でございます。

この戦略の収益化というサイクルを達成できて、初めて次の成長施策に取り掛かれる体制が整います。どこかでほころびが出れば、それをリカバリーするための戦力の投入は、大きなものになります。ほかの成長戦略の実行の足を引っ張ることにもなりかねません。

従いまして、社員一人ひとりが、それぞれの場面の主役であるという自覚をもって、課題に立ち向かう組織としていきたいと考えております。

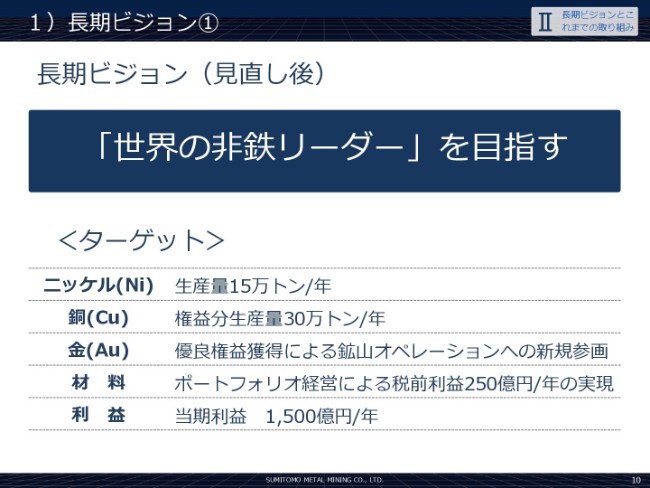

1)長期ビジョン①

続きまして、長期ビジョンとこれまでの取り組みでございます。10ページをご覧ください。

今回は、長期ビジョンを見直しております。「『世界の非鉄リーダー』を目指す」、それから、ターゲットについても若干見直しております。申し上げるように、長期計画のターゲットでございますので基本的には変えないのですが、状況に応じて多少のモディファイはしています。

1)長期ビジョン②

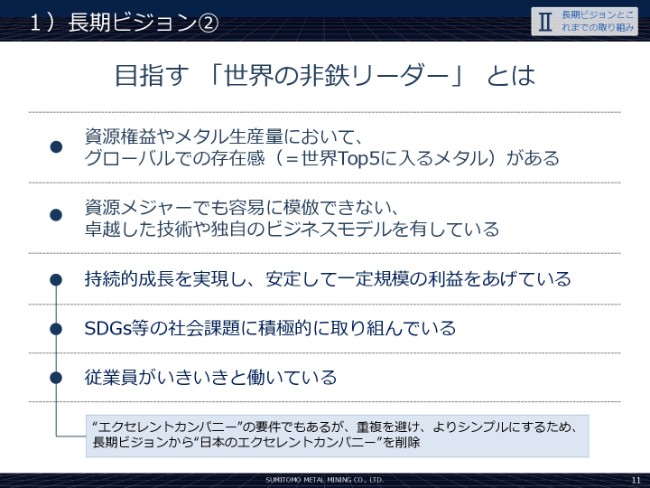

11ページをご覧ください。我々が考える「世界の非鉄リーダー」とは何かということで、ここに5点ほど書いております。

下の3つは、従来の「エクセレントカンパニー」という長期ビジョンで掲げていたものの内容でございます。

「リーダー」と言う以上、規模や収益力ばかりではなく、社会の成長にも貢献できる内容の充実した企業でありたいという想いをここに込めております。また、他社が容易に模倣できないビジネスモデルとは、当社の競争力を端的に示す表現だと思います。

ビジネスモデルの外形というものは、いずれ追いつかれることもあるかもしれませんが、鋭意その中身を磨いて、線を太くしていきたいと考えております。この間にコスト競争力を磨いて収益力をアップし、厳しい相場環境のもとでも一定の利益を出せる力を付けたいと考えております。

1)長期ビジョン③

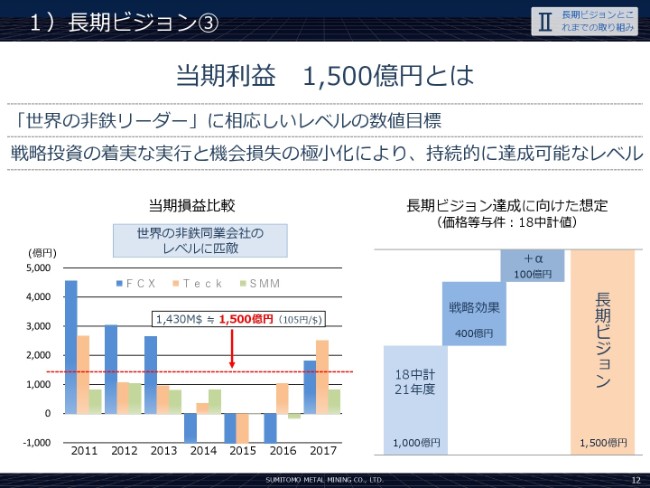

数値ターゲットにあります「当期利益1,500億円」について、12ページに記載してございます。

左側のグラフはフリーポート・マクモラン(FCX)、Teckです。これらは我々のビジネスパートナーですが、海外の非鉄同業大手でございます。

このライバルたちに匹敵するようなレベルということで(当期利益の目標を)1,500億円とおきました。これがまったく手の届かない数字であっては、社員の士気も鼓舞できませんが、右側にあります通り、我々が今考えております戦略効果、あるいはもう一息これから続いてくる事業拡大を考えれば、十分達成できるレベルと考えております。

もちろんこれを達成するには、グループ各社・関係会社一つひとつを含めて、すべての力を結集しなければいけないということで、求心力の1つにもしたいと考えております。

1)長期ビジョン④

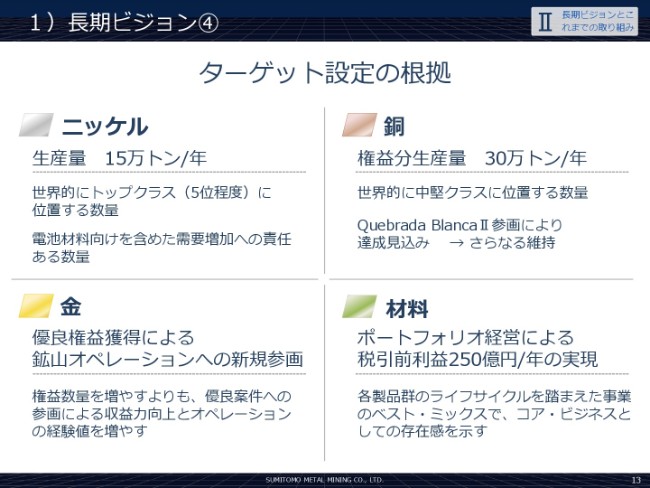

13ページをご覧ください。ターゲット設定の根拠ということで、ニッケル・銅・金・材料と書いています。

銅では、Quebrada Blancaの権益を獲得いたしました。これが操業に移行すれば、ターゲット達成がかなり近くに見えてきます。

ただ、いつも申し上げておりますが、減耗する資源を扱っている以上、立ち止まってしまえば減耗分は取り返せないということですから、権益獲得の機会は今後も常に狙っていくことを考えております。もちろんそのためには、それができる健全な財務体質の維持が重要だと考えております。

ニッケルについても(年間生産量は)15万トンで変わっていないのですが、少し意味合いが変わっていると考えております。最初に設定したころは、世界で5位くらいのニッケルの事業者ということで規模を追求する、「規模」に重点をおいた数字になっておりました。

現在は、電池材料の正極材の事業が拡大したことによりまして、「ニッケル資源の開発をする」ということの意味が、だいぶ変わってきております。お客さまが期待するニッケルは、電池材料を含めた機能性材料に使える「Class 1」という純ニッケルでございます。

この資源開発を行うことは、単なる「規模」の追求ではなく「質」の追求とも言えますし、フィリピンで我々が行っておりますHPAL(高圧硫酸浸出)事業のような、当社の得意とするClass 1に注力していきたいと考えております。

金につきましては、従来30トンという数字をおいておりましたが、今回は数値ターゲットをやめております。金の資源開発は、当社の菱刈鉱山のように高品位な、ある程度規模の限られた鉱山から、金品位1グラム/トン程度の低品位大規模鉱山まで、ほかのメタルと比べると事業モデルがバラエティに富んでいるのが実態でございます。

このようにいろいろなプロジェクトがある中で、当社の技術を活かすことができる優良案件となるものを厳選していきたいと考えています。また、オペレーターの機会も引き続き探ってまいります。

材料につきましては、従来は「新規材料で経常利益50億円」と言っておりましたが、少し表現の仕方を変えております。電池材料という軸あるいは核になる事業が収益力を磨くとともに、ほかの機能性材料の成長を狙ってまいります。

材料事業は技術変革が最も激しく、製品の陳腐化も早い事業でありますので、1つの商品の成功で満足していては危うい事業です。お客さまとのインターフェースを増やし、当社技術の強みを理解して新しい収益事業を絶えず行うことが事業経営の大事なポイントであるため、ここだけは利益を目標においているところでございます。

2)これまでの取り組み総括①

14ページをご覧ください。こちらは企業再生計画以降の主要プロジェクトでございます。

先ほど申し上げた通り、一番上にあります「5大プロジェクトプラス1」。ここから、私どもの過去20年はスタートいたしました。

ここに26件のプロジェクトがありますが、我々の事業展開の特徴として、1つのプロジェクトを行うと、それに関係する事業あるいは下流工程の規模拡大が付随して出てまいります。このあとご説明する「18中計」の諸施策についても、そのようなことを期待しているところでございます。

2)これまでの取り組み総括②

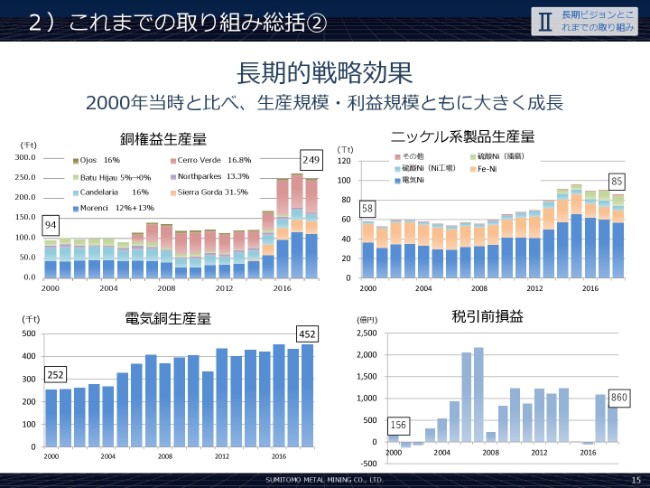

15ページは長期的戦略効果ということで、過去の戦略の結果を示しています。

銅の権益生産量は、明らかに増えております。電気銅(生産量)も、45万トンを達成しました。

ニッケルも製品生産量が増えておりますが、ここで特筆すべきは、いわゆる自社原料がどれぐらい増えているかということです。2000年は、ニッケル生産量が5万8,000トン。これはフェロニッケル等も含みますが、この時の自社原料比率は約40パーセント程度でございます。

右側の2018年では8万5,000トンになっておりますが、この時の自社原料比率は80パーセント近くにまで達しております。つまり我々は、ニッケル事業をいわゆるインテグレーテッドなかたちで大きくしてきたということでございます。

それから、右下の税引前損益の水準は年によってまちまちになっておりますが、為替・非鉄相場の影響が出ますので評価が難しいかと思いますが、減損等の特殊事情を除けば、市況低迷時も一定水準の利益を出せる会社になったと考えております。

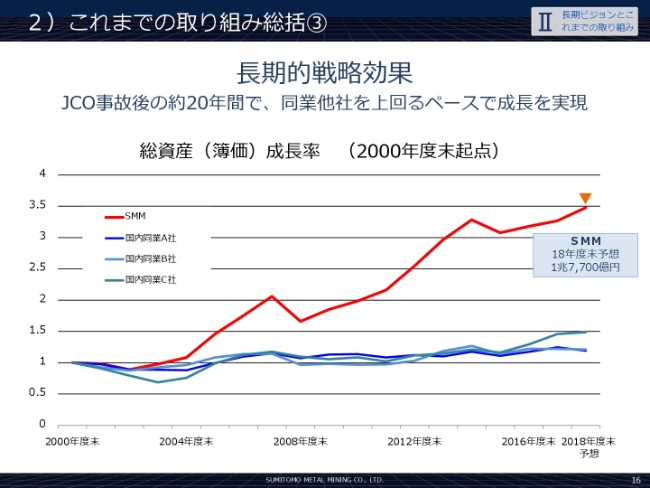

2)これまでの取り組み総括③

16ページは総資産(簿価)成長率で、2000年度末を起点にしております。

当社の場合は、約3.5倍ぐらいまで総資産が増えているということです。当社は大型のM&Aをやっておりませんが、これをせずにここまでの成長を実現したのは、海外の同業(他社)を見ても例は少ないと思っております。

1)安全成績

次に、「15中計」の振り返りへまいります。

まず、18ページは安全成績でございます。こちらにつきましては、残念ながら目標の件数を大幅に未達でございました。この対応につきましては、後ほど「18中計」のところでご説明申し上げます。

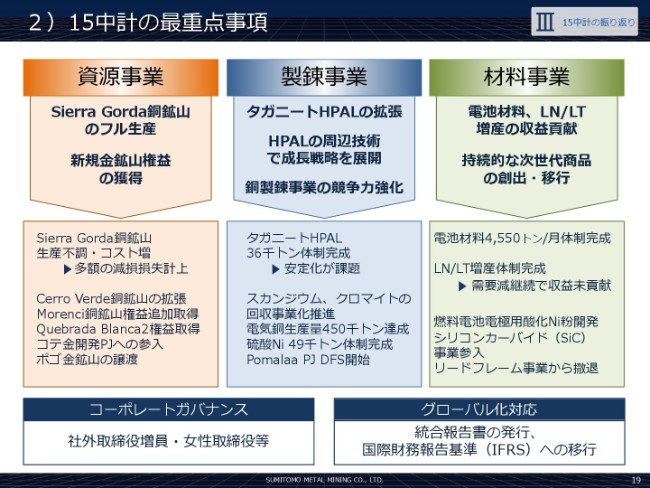

2)15中計の最重点事項

19ページは、事業別の戦略でございます。

「15中計」期間中の最重点事項は、課題はもちろん残したものもありますが、ほぼ達成できたと評価しております。

特に銅資源の権益の獲得・拡張では、大きな成果をあげることができました。電池材料は、「マーケットにおいて存在感のある規模にする」という狙いを実現してございます。

3)業績の推移

20ページは計数でございます。

ここにございます通り、残念ながら、売上高・利益とも中計の数字に未達でございました。

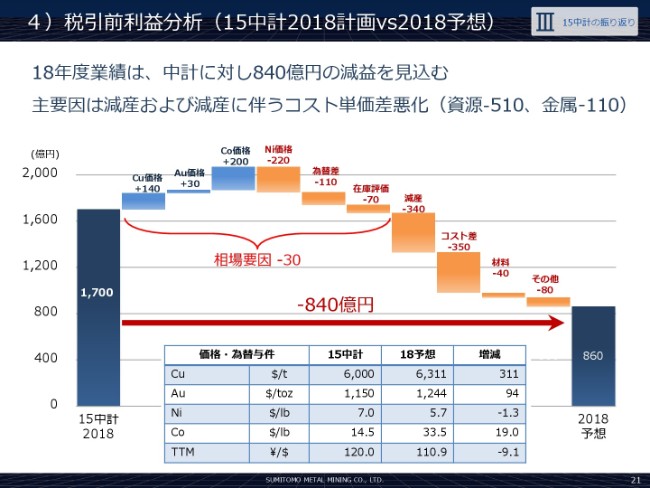

4)税引前利益分析(15中計2018計画vs2018予想)

(税引前利益の)内容につきましては、21ページにございます。

「15中計」における2018年では、1,700億円という利益を見込んでおりましたが、およそ半減という結果になっております。

ここにありますが、特に減産による340億円のマイナスとコスト差の350億円のマイナスは、相場要因がプラスマイナスオフセットされているなかで、非常に残念な結果になっております。このコスト差の中には、減産による固定費単価の悪化分も含んでいると考えております。

資源部門は、ほぼ海外権益鉱山の減産というかたちになっております。カンデラリアでのピット崩落等がございましたが、採掘対象鉱体の品位低下・採掘計画の変更等による産銅量の減少が主な理由でございます。

金属部門は、フィリピンのタガニートHPALの設備補修による操業停止が原因でございます。増強工事を実施しましたが、これを戦力化する過程で起きたトラブルと認識しております。

資源部門・金属部門にかかる、いわゆる事業基盤に関する対応につきましては、後ほどお話をさせていただきます。

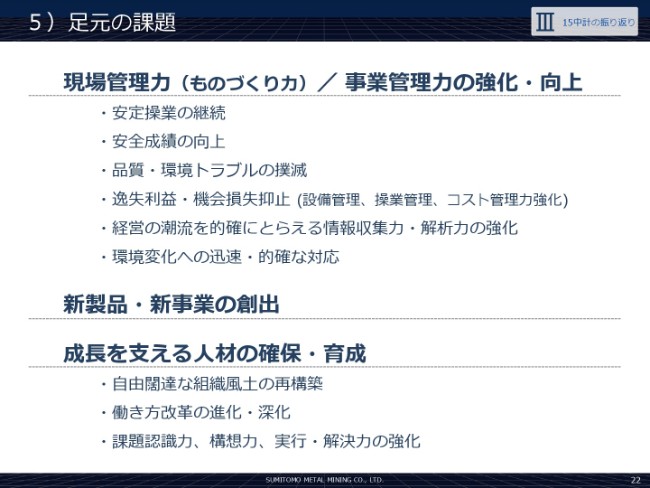

5)足元の課題

22ページは、足元の課題です。

ここにありますように多岐にわたっており、またいずれも重要な課題ではありますが、2点だけお話しいたします。

まず1つは、自ら行うべき事業基盤の強化、特に「ものづくり力」の復活でございます。自分たちが立てた計画は必ず達成するという、当たり前のことをきちんとやれる体制に立て直すことに、今は注力しております。

もう1つは、事業パートナーとの対話力の強化でございます。先ほど海外の権益保有銅鉱山の減産の話をしましたが、このようなところで起きる変化は、非常にその収益に対するインパクトが大きいものでございます。我々の経営の課題に直結する問題となります。

そのような意味で、資源では、海外鉱山の経営におけるマジョリティパートナーとの対話力を今後は強化していかなければいけないと思いますし、金属や材料事業におきましても、主要なお客さまとの対話力や、マーケットの動向・新製品の動向等をキャッチする対話力が重要と考えております。

実際に私も、金属事業本部長の時にも金属系の経営トップの方とお会いする機会が多くございました。現在は、海外の資源メジャー、それから材料系・金属系のお客さまなど、すべからく経営トップの方と直接お話をする機会をもたせていただいております。このようなところの情報を、いわゆる現業のところに落とし込んでいくことが大事だと思っております。

1)18中計の位置付け(再掲)

24ページからは、「18中計」の基本戦略でございます。

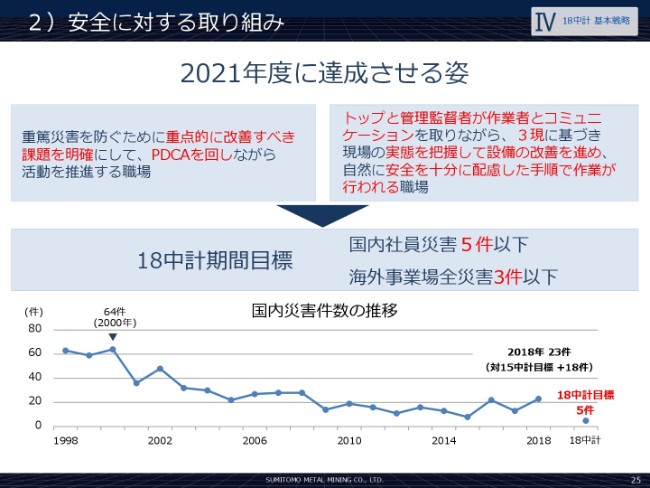

2)安全に対する取り組み

25ページは、安全に対する取り組みです。

ここ数年、3年ぐらい安全成績は悪化傾向を示しておりまして、大変憂慮しているところです。今次中計でも重篤災害の回避が第一でございますが、そこに主眼を置きつつ、全災害件数を減少させることを目標としております。

この数値は、いわゆる災害にカウントされる休業災害・不休災害です。一般の会社と一緒で「ミニ災害」や「赤チン災害」などの軽微な災害も外数で発生しております。こうした災害そのものを減らしていかないと、災害にカウントされる件数も当然減ってこないと考えております。

現場ではライン管理について、3現主義を中心にして、関係者が作業を内側から客観的に事実を観察して改善していくことで、安全文化を醸成してまいります。

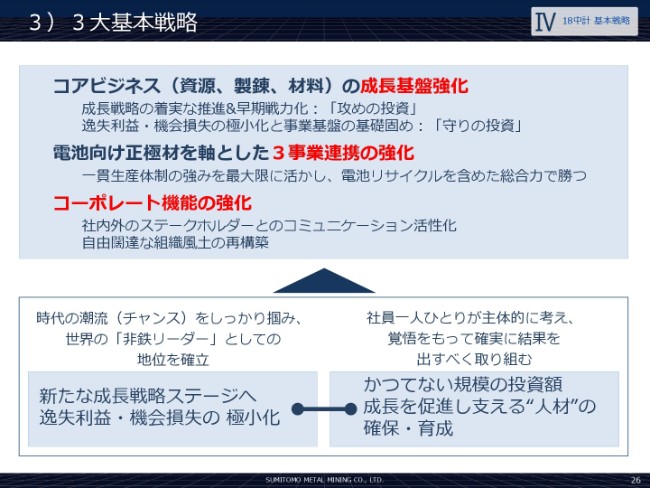

3)3大基本戦略

26ページは、事業に関する今回の「18中計」の3大基本戦略でございます。「コアビジネス(資源、製錬、材料)の成長基盤強化」「電池向け正極材を軸とした3事業連携の強化」「コーポレート機能の強化」でございます。

3事業連携は、我々がここ数年「強化したい」と言っておりましたが、それぞれのビジネスが個別に強くならなければ、連携だけを謳っても仕方のないことだと考えております。これらについて、個別にご説明申し上げます。

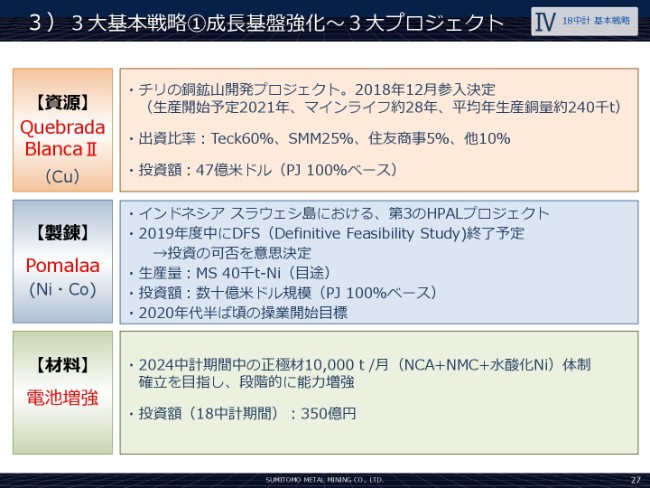

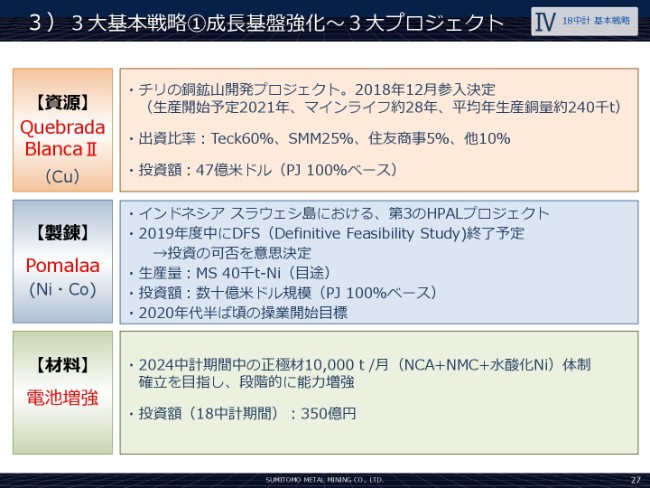

3)3大基本戦略 ①成長基盤強化~3大プロジェクト

27ページはコアビジネスの「成長基盤強化」の中で、攻めの投資に該当するところです。

資源では、Quebrada Blancaの第2フェーズ、製錬ではPomalaaのニッケル・コバルト開発、材料では電池材料の増強。これらを3大プロジェクトにしております。

14ページにありましたが、2000年以降の大型プロジェクトは5大プロジェクト+1でスタートしました。ご覧いただいたように、その後は多くのプロジェクトが続いております。

今回掲げましたプロジェクトも、例えばPomalaa開発が実現できた場合、今鋭意検討中ですが、さらにその開発を材料事業との関連を考えれば、精製工程をどうするのか。ここでは大きな投資が必要になると思いますし、ビジネスモデルの下流をどうしていくのか、大きな事業のチャンスと考えております。

このようなことで線を太くする、あるいは幹を太くすることを考えていきたいと思っております。

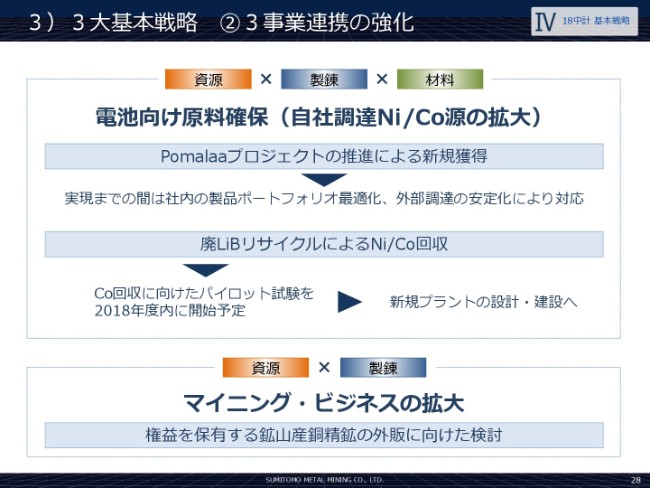

3)3大基本戦略 ②3事業連携の強化

28ページは、(3大基本戦略の)2つ目の3事業連携の強化でございます。

電池正極材料と同資源を例にとってございますが、先ほど正極材を軸とした3事業連携では「一貫生産体制の強みを(最大限に)活かし」と書いてございました。このフレーズがもつ意味合いには、お客さまから見ると、資源から保有する当社の強みのほかに、競合他社から見た当社の強みもあろうかと思います。

資源から製錬、製錬から精製。硫酸ニッケルのような基材から機能性材料というフローの中に、いくつもの事業のつなぎ目があります。これを社内でコントロールするということが、世界で唯一当社が持っているビジネスモデルでございます。

先ほど申し上げた通り、ビジネスモデルは追随される可能性が当然ございますが、これに磨きをかけて、まさしく唯一無二になりたいと考えております。

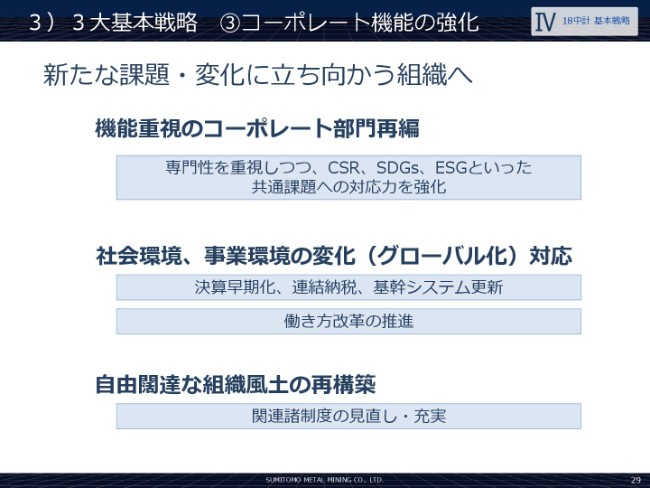

3)3大基本戦略 ③コーポレート機能の強化

29ページは、コーポレート機能の強化でございます。

詳細はここに書いてある通りでございますが、一言で言えば、「攻めのコーポレートに変革する」ことが今回の「18中計」のテーマでございます。

事業そのもの、あるいは成長のための支援をするコーポレート部門も重要でございますが、変化する環境に対して受け身で対応するばかりではなく、発信力を強化することで、ある意味「攻める意欲」をもった本社部門の活動は、今後不可欠になると考えています。

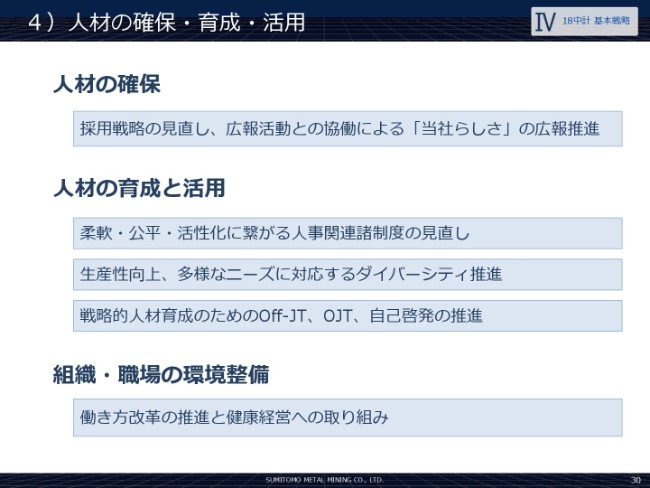

4)人材の確保・育成・活用

30ページです。

事業において人材の確保は、非常に重要なテーマでございます。足元では働き方改革の具体的対応が求められている、あるいは、社会一般には若年層の会社への帰属意識の低下、定着性の低下、労働力の流動化の上昇も言われております。採用活動ルール等も、今は社会でいろいろ言われているところです。

このような環境下で、当社がいかにして持続的成長を実現して国内外のパートナー、あるいはライバルと伍していける人材を確保できるかは、大きな経営課題でございます。

ここに記載されている施策はいずれも重要ですが、達成には困難があるかと思います。ただ、社内で言っておりますが、これらを実現するのが目的ではありません。目的はあくまで企業価値の最大化でございまして、そのための手段が人材の確保である。この大きな視点を見誤らないようにしなければいけないと話しています。

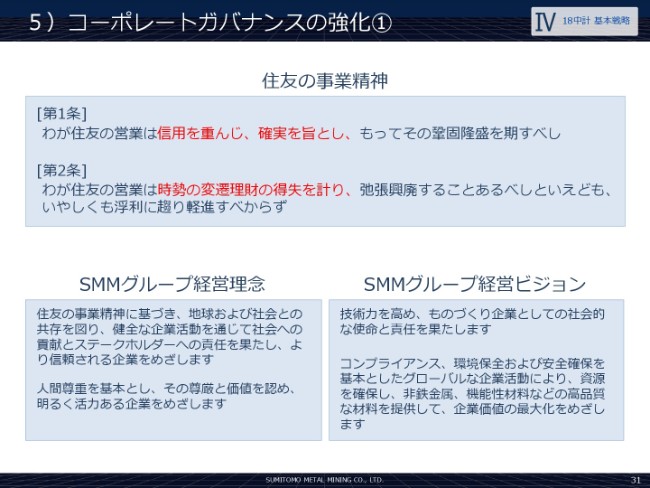

5)コーポレートガバナンスの強化①

31ページは、コーポレートガバナンス(の強化)に関することが書いてございます。

コーポレートガバナンスの改善は、当社も力を入れてやっているところです。内容につきましては今日は省略させていただきますが、1つ重要な点があるとすれば、31ページの「住友の事業精神」でございます。

私どもにとりまして、いつでも初心に返るべきときに紐解く「住友の事業精神」があることは誠に心強く、ありがたいことだと思っています。ここから、我々の経営理念を展開させています。

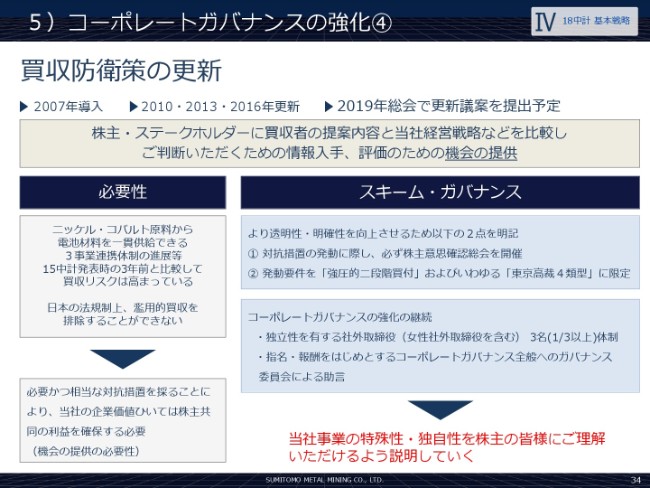

5)コーポレートガバナンスの強化④

34ページは、買収防衛策の更新でございます。

当社の買収防衛策は、(2019年)6月開催の株主総会で期間が満了いたします。当社事業の特殊性から、濫用的な買収のリスクは未だ残存していると考えております。今次中計の発表と同時に、買収防衛策の更新も発表しております。

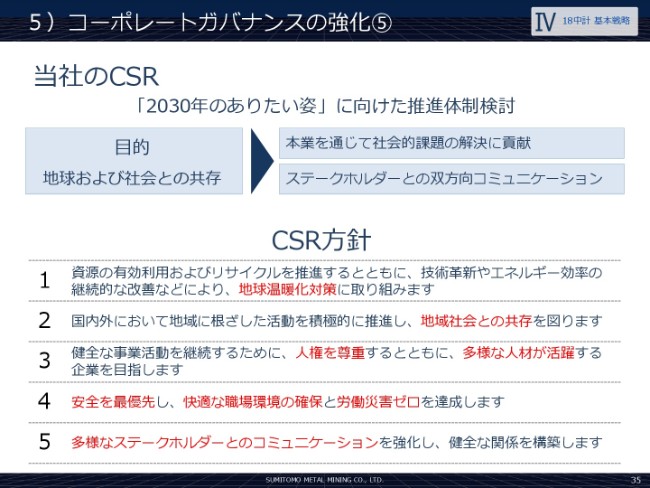

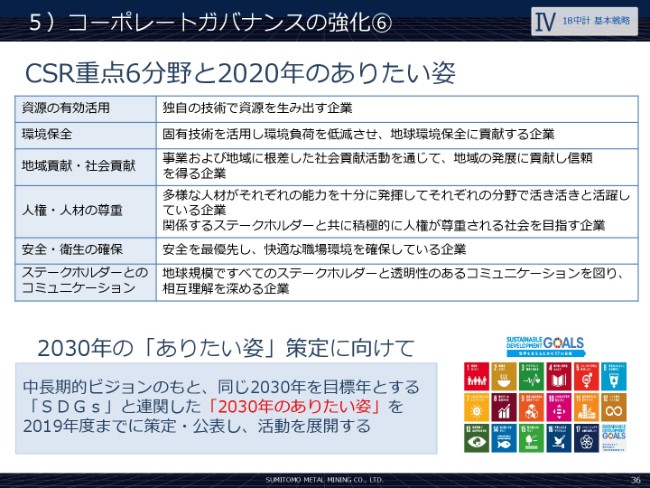

5)コーポレートガバナンスの強化⑤

35・36ページは、CSRについての取り組みでございます。

内容につきましては、ここにある通りです。私どもはこれまで、「2020年のありたい姿」を各CSRの部会等で設定して、取り組んでまいりました。だいぶもう期限が近づいていまして、すでに達成できたこと、それからこのままでは達成が難しいと思われることが明らかになりつつあります。

5)コーポレートガバナンスの強化⑥

そこで今回は、もう一度ネジを巻き直すと言いますか、「2030年(のありたい姿)」、これはSDGsの目標年と同じ年になりますが、ここに支点を置いてさらに活動を発展させるということで、議論を進めているところです。2019年度中に、この「2030年のありたい姿」については公表できると考えています。

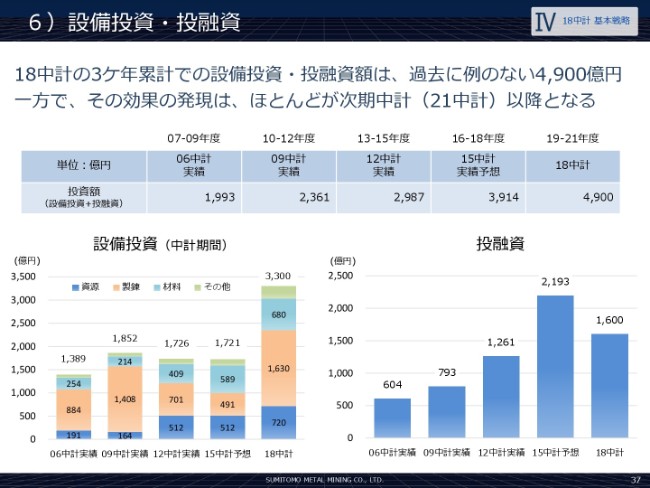

6)設備投資・投融資

37ページは、「18中計」期間中の設備投資でございます。

まだ中期計画でございますので、プロジェクトの着手・投資の着手自体が決まっていないものもございますし、実行が決まっていても資金の拠出の仕方が決まっていないものも、当然ございます。

私どもで一定の前提を置いて試算をした結果、今後3年間で4,900億円という、かつてない規模の投資を行うことになっています。個別の年度の投資計画発表のときに、個々の内容につきましてはご説明できると考えています。

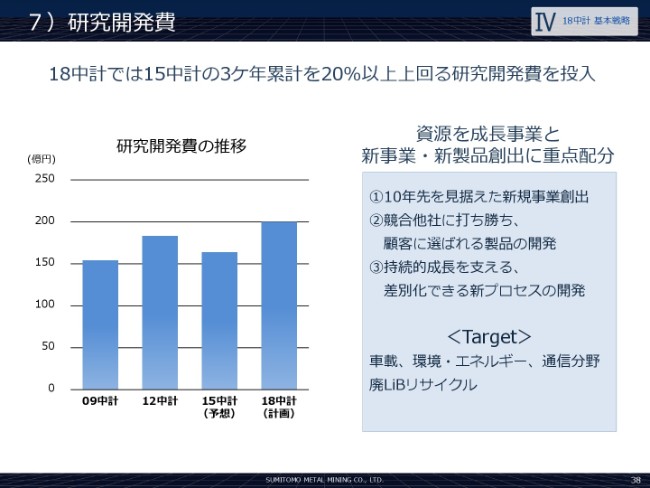

7)研究開発費

38ページは、研究開発費でございます。

これは資源の選鉱技術の改善等、事業に近いところはもちろんカバーしていますが、ここにあります通り、成長事業と新事業・新製品創出に重点配分をして、研究開発を展開してまいります。

マーケットの情報をもつ事業部門との協議も当然行ってまいりますし、一部大学等の連携など、オープンイノベーションも活用してまいりたいと考えています。

8)業績推移

39ページは、損益でございます。これも一定の与件を置いて試算したものでございます。

中計期間が2021年度までですので、この中計期間中に実施する投資案件の戦力化・収益化は、2022年度以降となるものが多くなっています。この間にきちんと事業基盤を強化して、機会損失を発生しない収益力のある経営をしていきたいと考えています。

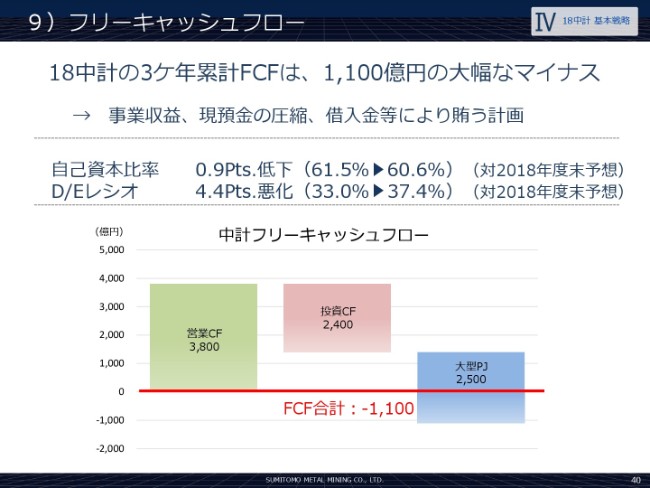

9)フリーキャッシュフロー

40ページは、フリーキャッシュフローです。

大型プロジェクトの支出が重なるため、1,100億円の支出超過となります。

10)配当方針・財務目標

ただ、財務指標は若干の悪化に留まります。

こちらのページにございますが、配当性向につきましては、35パーセント以上へ引き上げてまいりたいと考えています。

もちろん、経営環境は予測できません。大幅に環境が悪化する、あるいは悪化が予測できる場合には、財務状況を勘案して投資案件を厳選する、あるいは、不急のものは極力先送りするなど、財務体質の維持から軸がぶれないようにしたいと思っています。

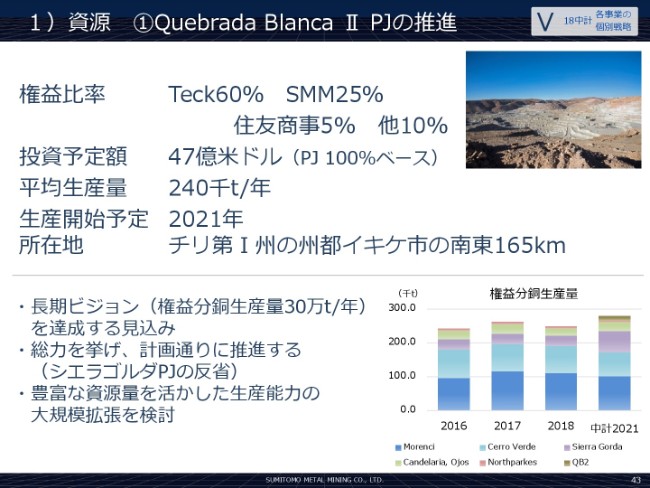

1)資源 ①Quebrada Blanca Ⅱ PJの推進

続きまして、各事業の戦略について、いくつかかいつまんでご説明申し上げます。

43ページは、資源事業のQuebrada Blancaでございます。これは先般発表した通りでございますが、実は社長に就任してすぐ、社内的には「2018年は、優良な銅権益が動き出す可能性が高い。これはしばらくなかったことなので、ある意味、10年に1度の権益獲得のチャンスになるはずだ」という話をしていました。そのようなことで、昨年(2018年)11月にQuebrada Blancaを獲得できたことは、非常に重要なできごとだと考えています。

非常に有望な銅鉱床が捕捉されています。すでに酸化鉱の処理が行われていますので、開発対象の硫化鉱床はもう地表に近いところにきています。ただ、硫化鉱処理設備の建設が、これから47億ドルをかけて行われるわけでございまして、気を引き締めて計画通りに建設を終え、戦力にしたいと考えています。

1)資源 ②シエラゴルダPJの操業安定化

44ページは、シエラゴルダでございます。

シエラゴルダは、各種の操業指標はだいぶ改善されてまいりました。操業においては詰めるべきポイントがだいぶ狭まってきたということでございまして、今はコンベアやシュートなど、トラブルが多いところの予防保全をどうするかに着目しています。

その上で、デボトルネッキング(の計画通りの遂行)とありますが、処理量増加のための起業を実施して収益力のアップを狙ってまいります。

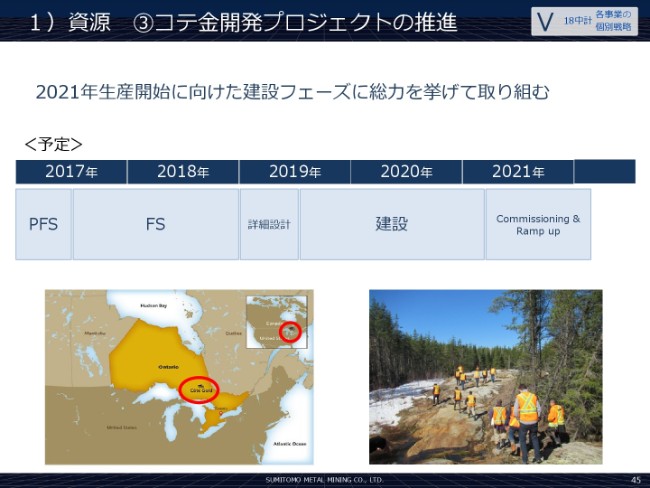

1)資源 ③コテ金開発プロジェクトの推進

45ページは、コテでございます。

ここにスケジュールを書いてございますが、現在、当社からプロジェクト検討チームに9名(の人員を)送っています。詳細設計や、我々は「デリスク」と呼んでいますが、リスクを低減・潰す対応に、鋭意取り組んでいるところでございます。

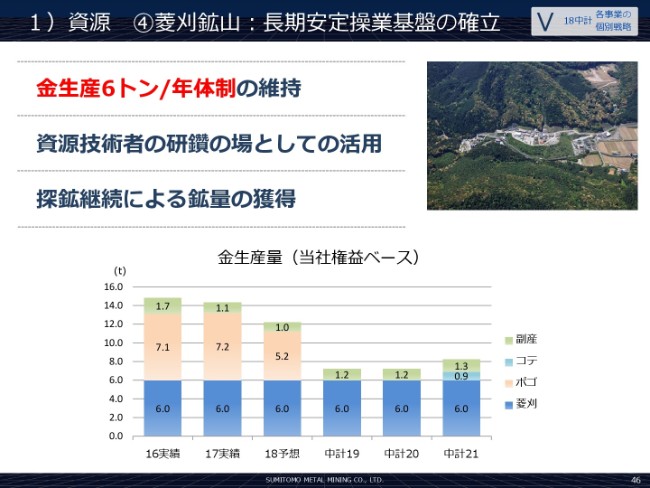

1)資源 ④菱刈鉱山:長期安定操業基盤の確立

46ページです。菱刈(鉱山)は重要な資産ですが、今日は説明を省略いたします。

1)資源 ⑤探鉱計画、新規権益獲得

探鉱につきましても、ここにあるようなかたちで、継続して行ってまいります。

2)製錬 ①ニッケル事業の拡大

製錬に移ります。

48ページはPomalaaでございますが、現在DFS(Definitive Feasibility Study)、最終的な事業化調査をやっているところでございます。今後の成長セクターである電池材料に使用されるクラス1ニッケルとコバルトの、当社にとって追加の供給源になると期待しています。

こちらも、投資のデリスクには慎重に取り組む必要がありまして、鋭意対応しているところでございます。

2)製錬 ②ものづくり力の再強化

49ページは、ものづくり力(の再強化)でございます。

各工場が書いてございますが、タガニートHPALでは、2018年度は設備補修で大幅な減産となっていますが、現在は操業度を上げるための施策を検討していまして、手を打ちつつございます。

まず、「予防保全の徹底(による予定外休転の撲滅)」と書いてございますが、これは当然やることです。

(次に)「(休転作業の効率化による)計画休転日数を圧縮して、操業日数を底上げする」と(いうことです)。ただ日数を減らすだけではできませんので、少しお金がかかりますが、このために配管の増設や、構内の重機関係の整備などを行って、多少のトラブルはキャッチアップできる体制にしていきたいと思っています。

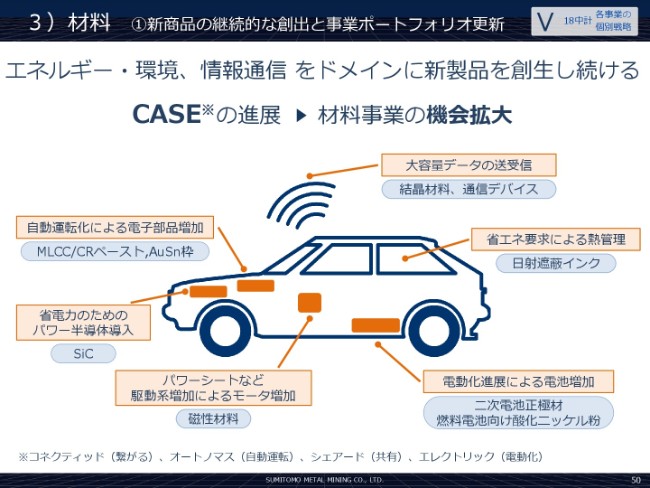

3)材料 ①新商品の継続的な創出と事業ポートフォリオ更新①

50ページは、材料事業です。

(CASEの進展に伴う)「事業機会の拡大」と書いています。デジタル社会の進展は大きな潮流でありまして、現在当社グループがもつ製品群についても、成長のチャンスはございます。

ここにあります、裾野が広い自動車産業におきましても、ご覧のように当社製品の用途のチャンスがございます。各種部品系のお客さまとの接点を増やして、当社技術・材料のアピールを行ってまいりたいと思います。

もちろん技術は日々進化していまして、求められる素材も当然変わってくると思いますが、材料部門ではエネルギー・環境、情報通信をドメインに、新製品を創生し続けていきたいと考えています。

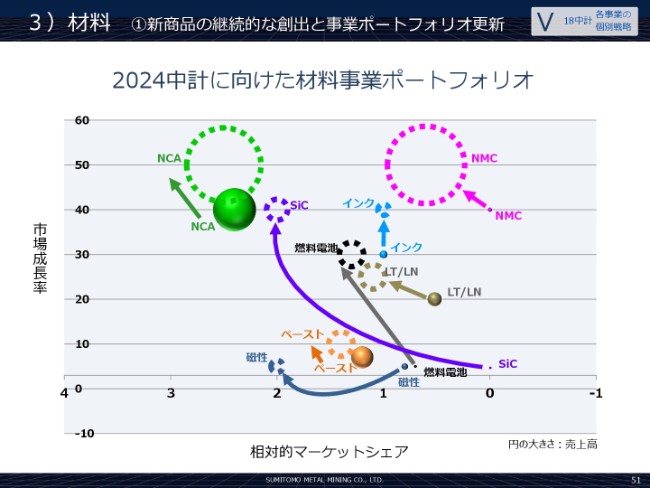

3)材料 ①新商品の継続的な創出と事業ポートフォリオ更新②

材料事業で今考えている将来のポートフォリオが、51ページでございます。

これは「2024年中計」ですから、2025年度~2027年度がターゲットになります。これもあくまでイメージですが、上にあります「NCA」と右上にあります「NMC」。これは、電池材料でございます。今我々が取り組んでいる材料が、ここに書かれています。

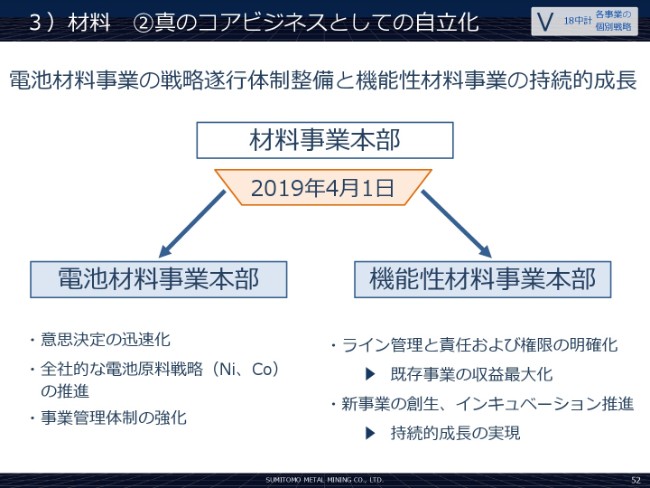

3)材料 ②真のコアビジネスとしての自立化

52ページは、組織改正でございます。

電池材料もそこそこの規模になってきたこともありますし、(2019年)4月1日付をもって、改組をいたします。拡大する電池材料事業の戦略遂行体制の整備と、機能性材料事業の持続的成長を実現したいと思っています。

今潮流となっていますxEVの普及は、ある種正極材材料のコモディティ化を意味していまして、同時に多くの競争者の出現も意味しています。

そのような中で必ず勝ち残るため、そして我々はある意味で先行者でございますので、この優位性を最大化するため、電池材料にはスピード感と、戦略の展開力を発揮してもらいたいと思っています。

機能性材料につきましては、「ライン管理と責任および権限(の明確化)」と書いてありますが、事業部門トップから個々のユニットのリーダーまで、各人がそれぞれの持ち場で事業戦略・操業・販売・安全など、最後には1人の人間がすべてを見るという覚悟で、体制を作り上げていきたいと思っています。

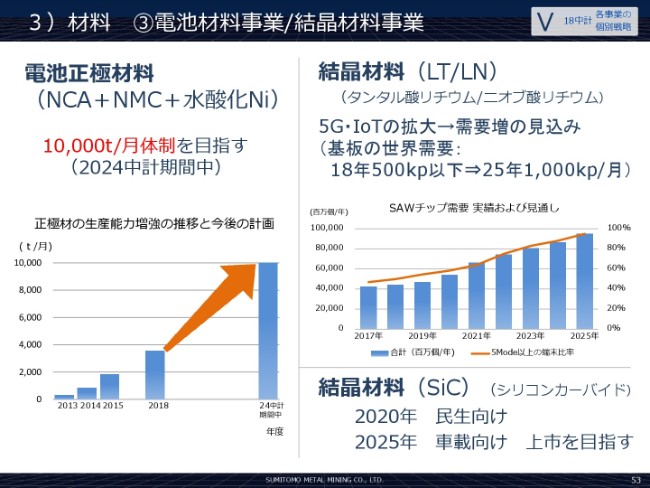

3)材料 ③電池材料事業/結晶材料事業

53ページは、電池正極材料と結晶材料の、将来を見据えたマーケットの規模です。

左側は、今後の計画が入っている電池材料、右側は(SAWチップの)需要の見通しでございます。このように「18中計」の枠にとらわれず、先を見て戦略展開をしているところでございます。

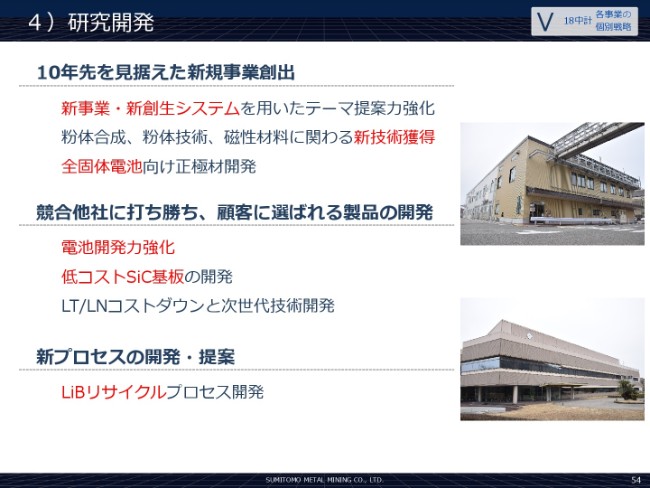

4)研究開発

54ページは、研究開発でございます。

これは先ほどご説明した通り、新規事業とお客さまとの接点を活用して、お客さまに選ばれる製品の開発をしていきたいと考えています。

重要なものは、一番下にあります「LiBリサイクルプロセス(の開発)」。現在、銅とニッケルは我々が回収していますが、コバルトの回収プロセスを商業化したいと考えているところでございます。

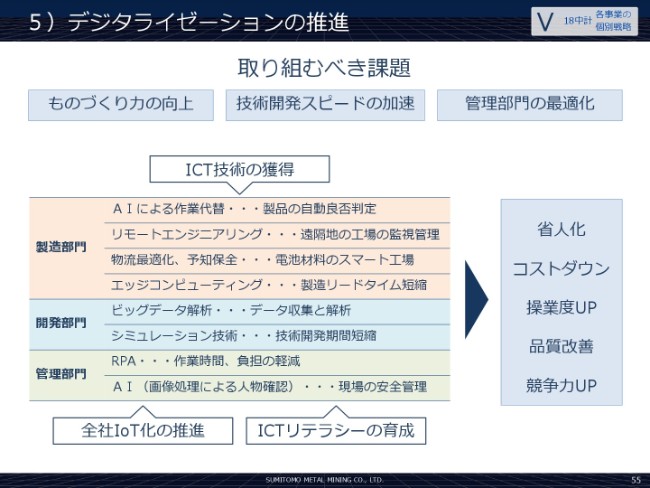

5)デジタライゼーションの推進

55ページにデジタライゼーション(の推進)とありますが、当社として取り組むべき課題を記載しています。

以前もお話ししましたが、鉱山操業におきましても、労働力の省力化あるいは安全の確保のために、自動化・無人化等が進められています。我々がこれから取り組むプロジェクトでも、そのようなことが当然入ってくると考えています。

また、働き方改革を含めますと、一番下にあります管理部門のRPAなども、これから大きなツールになります。このようなことの検討を進めているところでございます。

少々駆け足となりましたが、以上をもって、私からのご説明といたします。当社事業では、有限の資源と先進的な機能性材料を扱っていますので、次第にその開発・操業は、いろいろな面で難度を増してきています。

しかしながら、苦労しながらも、着実に操業成績が改善していることも事実でございます。今回の「18中計」をなんとしても達成して、自力で身の丈を伸ばすことで、次はさらに大きな目標へチャレンジできるようにしていきたいと考えています。

本日はご清聴、誠にありがとうございました。

質疑応答

Q: Quebrada BlancaのTeck社の資料を見ますと、ストリップコストもかなり安いようで、パッと見た印象はモレンシーやセロベルデに並ぶ大型の山のように見えるのですが、どう思いますか?

野崎: Quebrada Blancaについて、我々は、かなり前からこのプロジェクトを知っておりました。当初はそこそこの鉱山という評価だったのですが、探鉱が進んできて、下部に鉱床の伸びが確認されており、大型鉱山になってきております。

おっしゃる通り、剥土比は鉱石1に対して0.7くらいだったと思います。一般の鉱山が、鉱石を1掘るのに剥土を2・3ぐらいしなければいけないところが(Quebrada Blancaは)0.7で済むわけですから、コスト的にも非常に強い。

それから、鉱量も多いので、マインライフも長いものが期待できるということで、モレンシーやセロベルデに匹敵する鉱山になってくれるのではないかという期待を、正直、私どももしているところでございます。

Q:不幸にしてフィジビリティスタディをやって、このPomalaaプロジェクトが進まないかもしれないという時に、このインテグレーションというか、山で素材から採ってきて、電池までのインテグレーションという1つの絵があったのですが、これがかなり遅れてしまうリスクはないのかどうか。

野崎:Pomalaaにつきまして、確かに実行は、そう簡単な案件ではございません。「仮に」というお話だったのですが、我々はニッケル製錬・精製のプロセスは、常に新しいものを社内でも検討しております。そのようなものを二の矢・三の矢として実現していくということで、いろいろと考えてはいるものの、ちょっと(この場で具体的に)申し上げられることはないのですが。

Q:シエラゴルダの鉱石の品位が上がってくることに関してご説明ください。

野崎:シエラゴルダにつきましては、これは鉱山の鉱床のプロファイルの問題でございます。今後2020年くらいを境に、このあたりが一番ピークだと思いますが、品位の高い鉱床に到達するということで、処理量の増と銅量の増が期待できるということです。

Q: 材料事業についてです。生産量等の見通し(目標)が、ちょっと先のところ(2024年度まで)しかないので、この「18中計」でどのようなものを増やしていこうと考えていらっしゃるのか。あと、おそらくPomalaaが動くまでは、少し上流の工程が足りないと思います。そこがボトルネックにならないのか、というところを教えてください。

野崎:材料事業ですが、やはりメインに考えているのは電池材料でございます。今回も3大プロジェクトのところにございましたが、(「18中計」期間の、材料事業への)投資額は350億円ということで、規模をどれくらい増やすかは具体的には書いていないものの、今はお客さまの要望も増えているところなので、こちらは追随していきたいと考えております。

Pomalaa(の操業開始)が遅れた場合の原料のボトルネックというご質問だと思います。現状、当社は社内の供給でニッケル・コバルトを出しているのですが、当然外部の原料にも対応できる体制ができておりますので、こちらで十分にカバーできると考えております。

Q:シエラゴルダについては、かなり生産量が増える予想になっています。

ただ、資料の67ページ(税引前損益分析)とかを見ますと、おそらく最終年度(2021年度)でも、キャッシュ・フローは黒字かもしれませんが、損益としては黒字にならないような印象があります。これをプラスにもっていくためには、さらにどのようなこと(方策)があり得るのかを教えてください。

野崎:シエラゴルダのさらに一段の収益力アップ(の方策として、どのようなことがあり得るのか)というご質問だと思いますが、現行ではやはり、設備が止まることはあります。ベルトコンベアが切れてしまったり、設備の一部が壊れたりということはございます。過酷な操業ですから、そのようなことはあるのですが、予防保全・改善保全をして稼働率を上げていきます。

銅鉱山の操業は、元鉱の品位、給鉱品位と設備の稼働率、それから選鉱の実収率の掛け算で決まってまいりますので、それをさらにバラしていくと、いろいろな要素があるのですが、このパラメータを一つひとつ上げていくしかないと思います。ここからはもう、地道な努力しかないと思っております。

Q: 設備投資・投融資計画の金額のお話です。そもそものスタートのところで、事業環境の認識や、これまでの中計と大きく変わって「成熟期に入った」というところと、成熟期にありながら、この設備投資額が大きく拡大するというバランス感の背景をお話しいただきたいです。

また、この投資の実際の中身として、例えば製錬でも1,600億円以上を予定されているわけですが。既存設備の補修やトラブル、老朽化更新に必要なメンテナンスという部分も、増強にかかるところもあるでしょうし、そのような投資の効果について(教えてください)。投融資の部分については「もっと先の長い話だ」というご説明があったのですが、この設備投資の部門別の分解図というよりは、中身の分解図といいますか、更新のものと増強のものと、どのような効果を、どのような期間で刈り取るような内容になっているのかを、その背景とともにご説明いただきたいです。

野崎:投資と、ある意味での事業の「成熟」についてのご質問でした。過去15年間で行ってきた当社の成長戦略は、もうだいたい収益化してきています。残念ながら撤退したものもあるのですが、いわゆる通常の操業のなかに入ってきている、事業基盤に組み込まれていると考えております。

それはそれでいいことなのですが、ここで満足していたら、成長はないわけです。ここまでの成長をさらに梃子にして、次の新しい第2幕といいますか、そのようなところに入っていきたいということでございます。会社自体が成熟期に入ったということではありませんので、次の成長に対する鼓舞だと捉えていただければと思います。

投資については、37ページにございます。内訳については今回開示しておりませんし、各年度の投資計画を見ていただきたいと思うのですが、例えば海外事業であれば、おっしゃるように、投融資に回るというのが普通の考え方ですが、Pomalaaのように、我々がマジョリティでやりたいというものについては、投資のほうに入れています。先ほど申し上げたのですが、着手が決まっていないものももちろん入っていますし、資金の出し方も決まっていないものも入っているということなので、「我々がこう考えて、分けました」というだけの話でございます。

Quebrada Blancaについては、工事計画がもうかなり煮詰まっておりますので、2021年には生産開始予定です。これが最初に効果が出るものと考えております。

(2021年とは)中計の最終年度で、「それでは、そこに期待しているのか?」ということなのですが、コミッショニングとランプアップの期間ですので、収益的にはそれほど立ち上がってこないと思っています。

いきなり(Quebrada Blancaの生産量が)24万トンになるわけではありませんし、2021年のいつ動き出すかということも、まだわかっておりませんので。ただ、効果としては、これが一番確実に出てくるかなと思っています。

Q:長期ビジョンということで示していただいた(当期利益の目標の)数字についての確認です。

そもそも(当期利益で)「1,500億円」という数字は、御社の事業の特性からすると、必ずしも金額にコミットすることが得策かどうかというところも、疑問ではあるのですが。この「戦略効果」と、それから「プラスアルファ」の効果、どのようなところからデルタをとるという意味付けでしょうか?

「長期ビジョン」と言っても「時間軸は無限」ということではないでしょうから、実際に2024年あたりをもしターゲットとされるのであれば、この「戦略効果」(の400億円)と「プラスアルファ」の100億円の部分のデルタについては、どのようなコミットメントを示せるのか。あるいは、どのようなことが貢献されると期待されているのかについて、解説してください。

野崎:それから(当期利益目標の)1,500億円について。おっしゃる通り、我々が計数を目標に置いたことは、今までにございません。あくまで戦略を遂行した結果、一定の与件で計算するとこうなるということです。今考えている案件がきちんと動けば、ここでいうと400億円の「戦略効果」が出てくるだろうということが、まず1つ。

それから「プラスアルファ」の100億円について、これも今のところは確たるものとは言えませんが、申し上げたように、1つの資源開発事業をやると、当社の場合は社内でのマテリアルフローがありますので、当然それの加工工程を大きくしていかなければならない。それから、それを使った製品のキャパシティを増やしていかなければならない。そのようなことで、よりプレミアムがとれると言うのでしょうか、そのような効果を期待していますし、今考えていない別のプロジェクトも、当然出てくると思っています。

そのために我々は、常日頃から資源メジャー等と密接な関係をもって、我々がパートナーたり得るというアピールをしているわけです。実は「財務体質の維持」にも、そのような意味合いがあるんです。当社がパートナーたり得るかを判断される際に「財務的なバックボーンはありますか?」というのは最初に聞かれることなので、我々の事業では、やはりここが大事だと思っております。

Q: 資料の67ページ(税引前損益分析)を拝見しているのですが、「その他」のプラス160億円の改善要因は何かを教えてください。これに併せまして、「15中計」期間中は減産やトラブルなどで、700億円弱ぐらいの逸失利益があったと思うのですが、これは今回の「18中計」では戻らないのかどうかを教えてください。

野崎:「15中計」期間中に発生した減益要因のコスト差や減産は、足元の状況をまず踏まえた上で、特に海外鉱山の減産は鉱石中の銅品位が少し下がってきているということで、短期間で戻るものではありませんし、その経過もまだわからないので、これは足元を引き直していますから、(「18中計」の期間中には)戻ってこないと見ています。ただし、タガニートHPALはそこそこ操業ができるという前提で見ています。コストについても同様でございます。

足元の実力を見た上で、これらが全部戻ってくることは、残念ながら期待しておりません。

67ページの「その他」の160億円については、2018年度に一過性要因でセロベルデのロイヤリティですとか、その部分のマイナスがございました。この分がないということで(改善されて)戻る部分でございます。

Q:株主還元についてです。配当の下限値を導入するとか、いろいろな選択肢はあったかと思うのですが、今回「配当性向35パーセント以上」ということに決めた、御社での議論の過程を教えていただけないでしょうか?

野崎:配当性向の35パーセント以上につきましては、社内でもいろいろ議論がございました。これだけの投資を実施して、キャッシュフローがマイナスという状況で配当性向を引き上げるのが、正しいかどうかということです。ある意味私どもは、中期経営計画で、今後3年間の経営の舵取りについて、ステークホルダーの皆さまに問いかけをしているわけです。私どもの経営陣自体が長期的な視点で立っていることを考えると、株主の皆さまにも、長期的に我々の株主であっていただきたいという想いがございます。

今回行う大型の投資は、将来の還元に必ず寄与するものであると考えています。「その時にお返しします」というものではなく、継続的に行っていても当然財務体質も維持されますので、なるべく株主の皆さまに還元していきたいという経営陣の想いの表れだとご理解いただければと思います。

「(配当性向は)何パーセントが理論値か?」というのは、たぶんない世界だと思います。おっしゃる通り、確かに悩んだところではございますが、そのようなこと(35パーセント以上)にいたしました。

Q:電池材料の数量の伸びについて、どちらかと言うと、顧客サイドのニーズであったり、御社の土地も含めたキャパシティによるものだったりで、なかなか読みにくいというのが、外からの率直な見立てです。こちらは、御社はどのような前提で、今回の数字やタイムラインを考えられているのか教えてください。

野崎:電池材料の将来の伸びは、おっしゃる通り、非常に難しいです。どのような電池が今後使われていくのかも含めて、あるいは世界全体の供給体制がどうなるのか、それによってEVの伸びがどうなるのか、予想がなかなか難しいところでございます。

私どもは現状、パナソニック様とトヨタ様としかお取引をしていません。逆に言うと、今はそちらに対応するので手一杯という状況でございまして、自分たちから能動的にキャパシティを増やして、広くマーケティングをしていくところにはきていません。

そのような状況で、いろいろなお客様との議論の中で、このような姿も1つの将来の見方かなというところを、ここに書いています。これがお客様の要望に応えきれているかどうかはまた別の問題ですが、設備投資も非常に多額になりますし、当社の対応力も含めて出てきた数字だとお考えください。

Q:先ほどご説明の中で、海外パートナー企業との連携強化・対話強化というお話がありました。おそらく今回の品位低下や、どこの鉱床を掘るかという取り組み・プランニングに対して、もう少し関与をしていくというお話かと理解しています。

ただ、オペレーター・マジョリティに対して、御社の意見を実際に通すのは、それほど簡単ではないのではないかと思っています。コストが高めになっている状況を受けて、御社の中での問題意識が何なのかについて、もう少しご解説いただけないでしょうか?

野崎:海外鉱山のパートナー企業との対話については、おっしゃる通りです。我々はマイノリティで参画していますから、マジョリティの意見が優先されることは当然あります。海外鉱山の操業は、長い目で見たマイニングプランもありますが、実際に採掘した所が想定と違った鉱体であったということも、ままあることでございます。そのような時に、マイニングプランを短期間で切り替える場合もあります。これは、鉱山寿命を縮めないためになど、いろいろな理由がございます。

「対話力を高める」とは、私はある意味、天然資源を相手にしている以上、変化があることは仕方がなく、それに対応するオペレーターが操業計画を変えることも、仕方がないと思っているところではあります。ただその情報を、当社の経営にも極力早く反映してもらわないと、収益のブレや私どものステークホルダーに対する影響が非常に大きくなることは、間違いありません。

このようなことも踏まえて、担当部門では、だいたい四半期に一度、コミッティが開かれて操業計画等を議論していますが、さらにそこを深く突っ込んでみて、「『今は想定されていない』、あるいは『このようなことがあるかもしれない』ということと、『それが(実際に)起きたらどうするんだ』ということを、ちゃんと聞いてこい」と指示しているところでございます。

Q:67ページの税引前損益分析です。「材料事業」で100億円(のプラス)と書かれています。この時、御社は電池正極材をどれくらい生産している前提になっているのか。

また今回、中長期的にはNMC(ニッケル・マンガン・ コバルト)や水酸化ニッケルとか、今はテスラ・トヨタ中心に、NCA(ニッケル酸リチウム)の一本打法だと思うのですが。「18中計」では、この構成がどう変化すると想定しているのか。コバルトがここから下がっていく中で、どうやってこの100億円を稼ぎ出すのかを教えてください。

野崎:2021年度の収益予測の中の、材料事業の伸びは電池かどうか、というご質問ですね。その前に、電池事業ではそれなりの成長を見据えているのですが、「どんなものを作るか」「どんなところで伸ばしていくのか」については、実はお客さまとの関係で申し上げられないところも多々ありますので、それは少々ご勘弁いただきたいと思います。

ただ今後、年度の投資計画等で「こういう増強をします」と言う時には、その投資内容でわかっていただけるところがあるのではないかと思いますので、今日のところはそれでご勘弁いただければと思います。

Q:37ページの設備投資・投融資のところです。今回、かなり大きな投融資を計画されているかと思います。(具体的に)決まっていないものもあるかと思うのですが、現時点で決まっているものには何があるのかを、教えていただける範囲内でお願いいたします。

野崎:37ページの設備投資・投融資の内訳です。項目としてもう確実に決まっているものは、Quebrada Blancaです。これはもう、ほとんどはっきりしています。ただ資金の出し方については、まだTeck社とも協議中です。ここを今回、我々は一定の想定の下で、これは投融資で見ていますが、「どのような規模で出ていくのか」「どのようなスピードでいくのか」は、まだ申し上げられる段階にはございません。

その他、製錬のPomalaaや電池材料の状況についてはお話を差し上げたのですが、項目として、「このプロジェクトをこのような進め方でやったら、これぐらいの金額で資金が出ていく」ということは、織り込んでいます。(項目としては)投資に入っていますが、これも実際にやるとしても、例えば海外のPomalaaのような案件だと、どのようなかたちになるのかはまったくわかりません。そのような意味で、かなりいろいろな前提を置いた上での数値だとご理解いただければと思います。