10月は年金の支給月です。公的年金を受け取る際には、所得税や住民税、さらに健康保険料や介護保険料などの社会保険料が自動的に差し引かれます(これを「特別徴収」といいます)。

多くの人は「天引きされる額は年間を通じて同じ」と思いがちですが、実際には途中で金額が変わることがあります。

事前に自分の天引き額や手取りの見込みを確認しておくと、急な収入減にも安心です。

この記事では、年金の仕組みについて詳しく解説するとともに、シニア世代が受給している平均的な年金額も一覧でご紹介します。

1. 10月から年金の手取り額が「変わる人」「変わらない人」

公的年金からは、税金や社会保険料(健康保険料・介護保険料など)が天引き(特別徴収)されます。

その理由は、年金から天引きされる住民税と社会保険料の計算が、二段階(仮徴収・本徴収)のしくみになっているためです。

1.1 ステップ1:年度前半は「仮徴収」

年金から天引きされる住民税や国民健康保険料などの社会保険料は、前年(2024年)の所得をもとに計算されます。しかし、その正式な年額が確定するのは毎年6月~7月頃です。

そのため、金額が確定していない年度前半(4月・6月・8月支給分の年金)では、まず前年度2月と同額が暫定的に天引きされます。これを「仮徴収」と呼びます。

1.2 ステップ2:年度後半は「本徴収」

前年の所得が確定し、その年度に支払うべき社会保険料の正式な年額が決まると、徴収方法が切り替わります。

まず、確定した年額から、仮徴収として支払った合計額を差し引きます。そして、残った金額を年度後半の支給回数で割って天引きします。これが「本徴収」です。

多くの場合、本徴収は10月支給分からですが、自治体によっては8月から始まることもあります。

1.3 前年の所得が大きく変わった人は要注意!

前年の所得が増加すると、秋以降の年金の手取り額が想定外に減ってしまうことがあるため注意が必要です。

例えば、以下のように前年の課税所得が増えるケースがこれにあたります。

- 不動産の売却や退職金の受け取りで、一時的に大きな所得があった

- 年金以外にパート収入や不動産収入などがあった

- 配偶者控除などの各種控除の適用がなくなり、課税対象額が増えた

このような理由で前年の所得が増えた場合、年度後半の「本徴収額」が、前半の「仮徴収額」に比べて大幅に高くなることがあります。

その結果、秋以降に天引きされる金額が増え、年金の手取りが大幅に減ってしまう可能性もあるのです。ご自身の状況をあらかじめ確認しておくと安心です。

2. 年金のしくみ

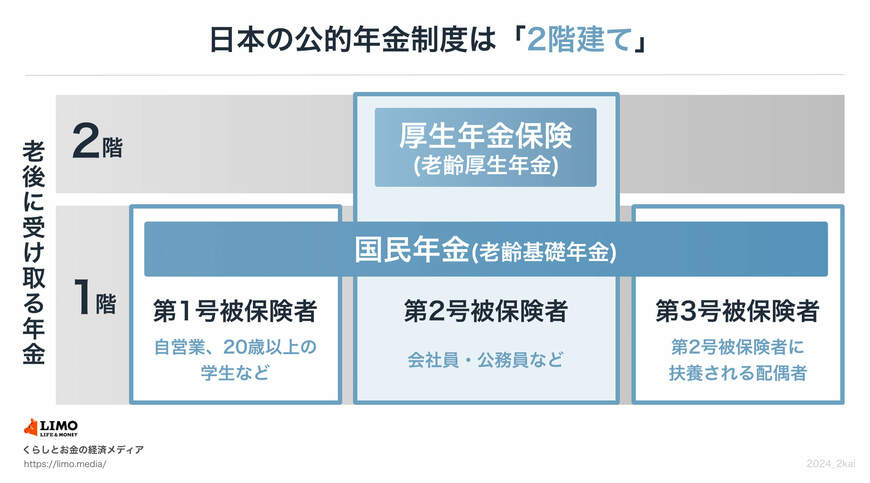

「日本の年金制度は2階建て」と言われます。1階部分が「国民年金(基礎年金)」、2階部分が「厚生年金」です。

まずは、それぞれの年金の基本を確認しましょう。

2.1 1階部分:国民年金

- 加入対象者はどんな人?:原則として日本に住む20歳から60歳未満の全員(職業や国籍は問わない)

- 年金保険料はいくら?:全員一律、ただし年度ごとに改定あり(※1)

- 老後の受給額はどう決まる?:保険料を全期間(480カ月)納付すれば満額の老齢基礎年金を受給できる(※2)

※1 国民年金保険料:2025年度月額は1万7510円

※2 国民年金(老齢基礎年金)の満額:2025年度月額は6万9308円

2.2 2階部分:厚生年金 ※国民年金に上乗せで加入

- 加入対象者はどんな人?:会社員や公務員、またパートで特定適用事業所(※3)に働き一定要件を満たした方

- 年金保険料はいくら?:収入に応じて(上限あり)変わる(※4)

- 老後の受給額はどう決まる?:加入期間や納めた保険料により個人差が大きく出やすい

※3 特定事業所:1年のうち6カ月間以上、適用事業所の厚生年金保険の被保険者(短時間労働者は含まない、共済組合員を含む)の総数が51人以上となることが見込まれる企業など

※4 厚生年金の保険料額:標準報酬月額(上限65万円)、標準賞与額(上限150万円)に保険料率をかけて計算されます。

国民年金と厚生年金は、加入対象者、保険料の仕組み、将来受け取れる年金額など、上記のような違いがあります。

これらの違いを理解して、自分の年金受給額を計算し、収入を予測しながら、将来の生活設計を考えていくとよいでしょう。

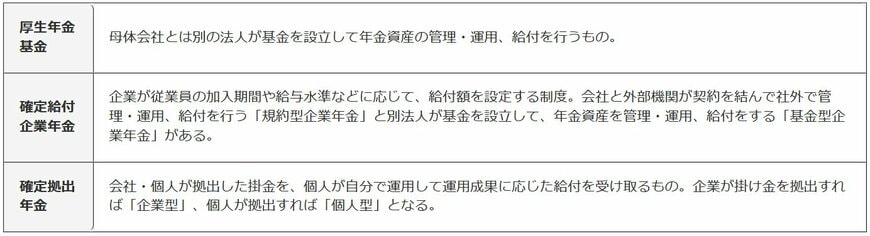

2.3 企業年金・私的年金での上乗せも可能

2階建ての公的年金のほかに、企業などの福利厚生の一環で年金制度が用意されている場合があります。また、任意に加入できる個人年金を通じて、さらに年金支給額を上乗せする方法もあります。

企業年金・私的年金の部分を加味して、日本の年金制度が「3階建て」とされる場合もあります。

たとえば「iDeCo」は、自分で拠出額と運用先を決められる個人型の確定拠出年金です。自分の判断で加入ができるため、企業年金制度が不充分な方でも将来の年金額を増やせます。

公的年金だけでは不安という方は第3の年金に当たる私的年金を積極的に活用して、ゆとりある老後生活を実現させましょう。