4. 【積立投資シミュレーション】老後までに貯蓄3000万円を達成するためには?

金融庁の「つみたてシミュレーター」を使って、目標額3000万円を達成するために必要な投資・貯蓄額を試算しました。

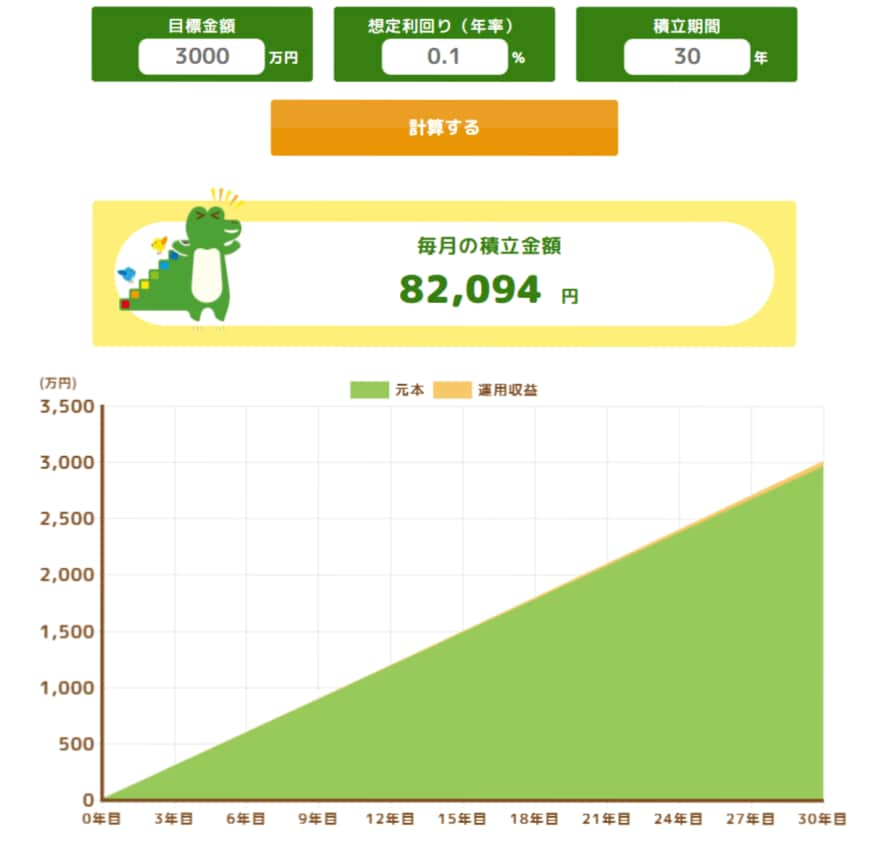

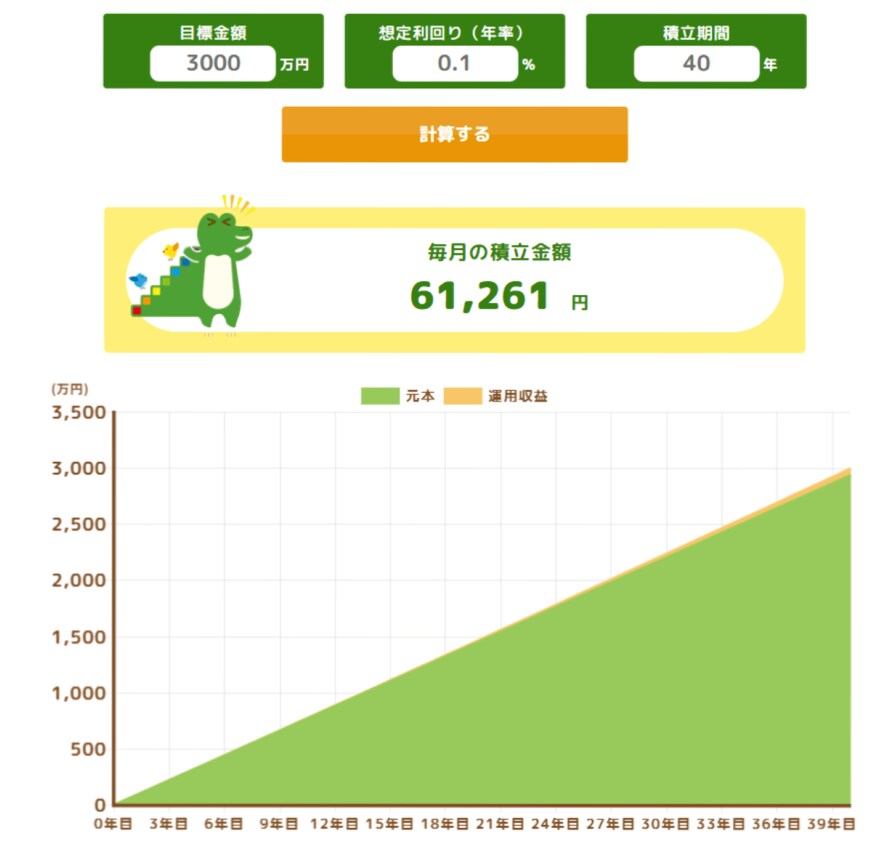

はじめに、安全性を優先して貯蓄のみで運用する想定利回り0.1%のケースを見てみます。

45歳から貯蓄だけで65歳までに3000万円貯める場合、月々12万円以上も貯蓄していかなければなりません。

積立期間を30年とし、たとえば35歳から積み立てを始めた場合でも、毎月の貯蓄額はおよそ8万2000円が必要になります。

25歳から積立を始めた場合でも、月々約6万1000円の貯蓄が必要となり、これを40年間継続するのは決して簡単ではありません。

このように、貯蓄だけで3000万円を目指すのは、相当な努力と継続力が求められることがわかります。

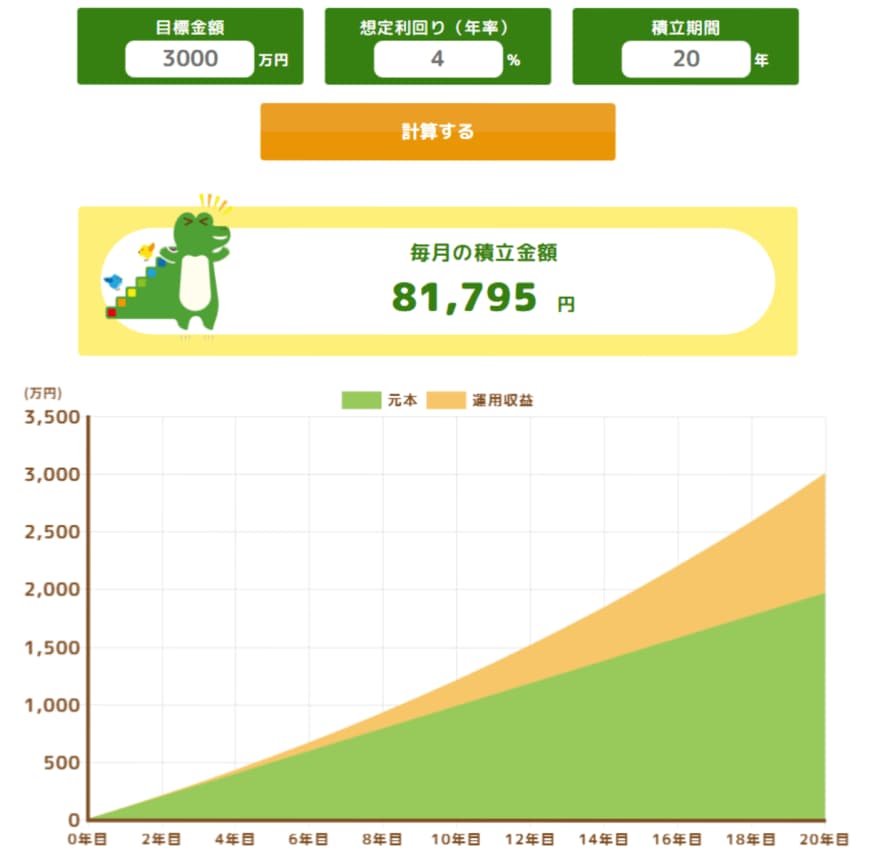

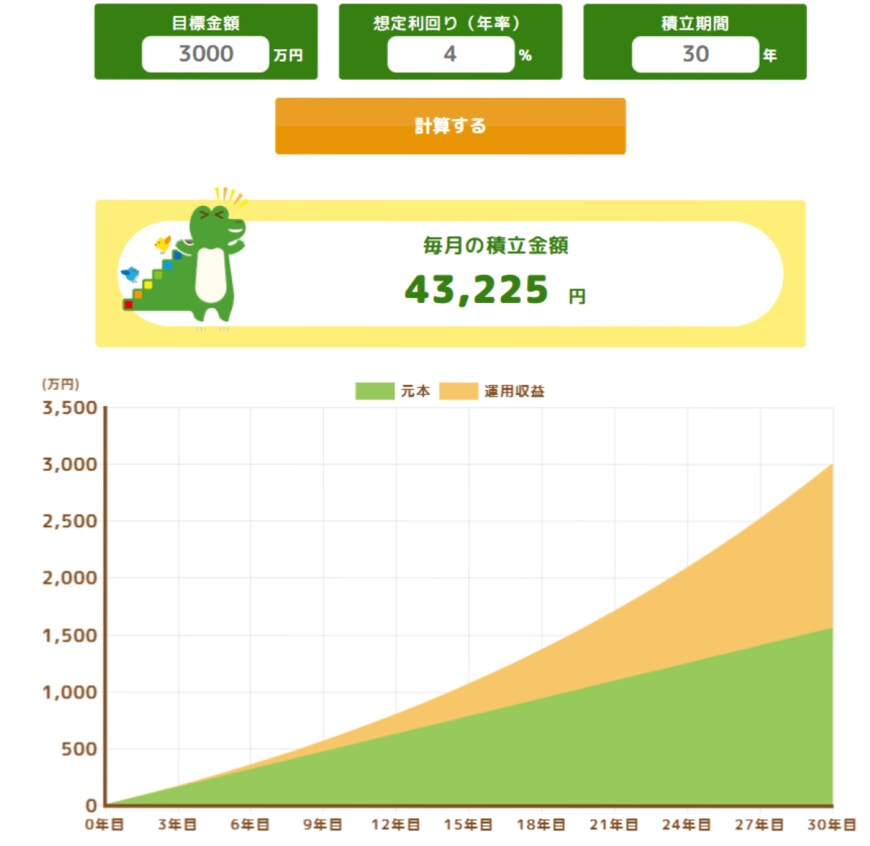

次に、投資信託や株式などを活用し、利回り4%で運用した場合を考えてみましょう。

たとえ45歳から資産形成を始めた場合でも、利回り4%で運用すれば、月々およそ8万2000円の積立で目標額に到達することが可能です。

高所得の方であれば、45歳以降のスタートでも3000万円の資産形成を実現できる可能性は十分にあると言えるでしょう。

35歳から資産形成を始め、30年間にわたって運用した場合、月々の積立額はおよそ4万3000円で3000万円に到達することが可能です。

複利の効果により、時間の経過とともに資産の増加スピードが加速し、最終的には3000万円のうち約半分が運用益によるものとなるのが特徴です。

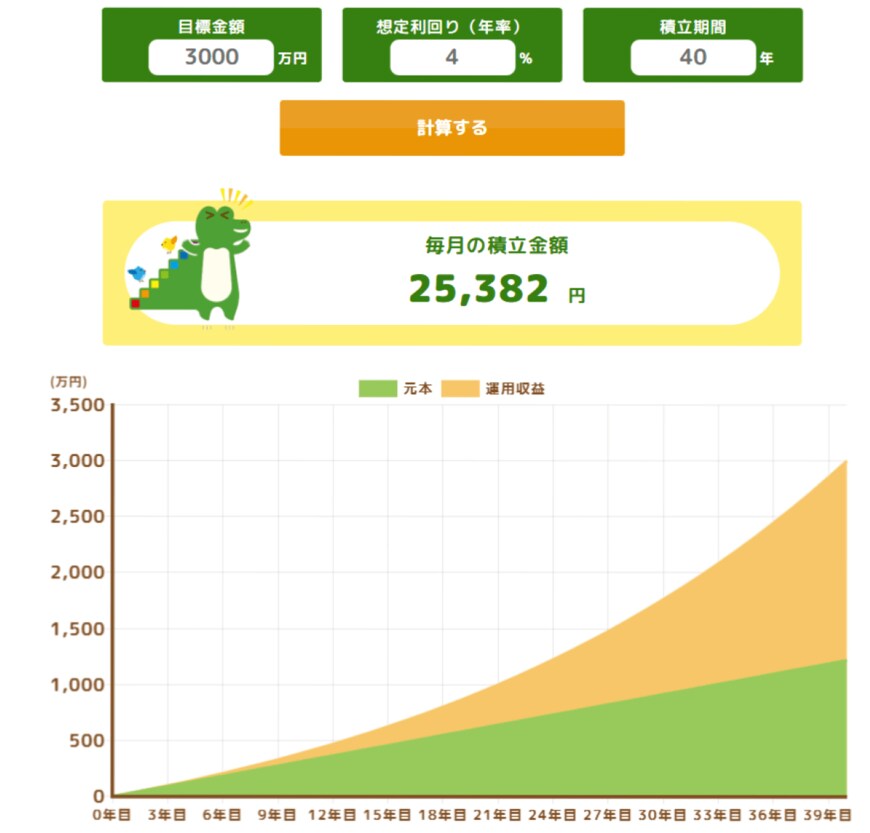

最後に、25歳から40年間にわたり資産運用を行った場合を見てみましょう。

このケースでは、月々およそ2万5000円の積立で、目標額の3000万円を達成することができます。

このとき、全体の約60%にあたる約1800万円弱が運用益によるもので、拠出総額はわずか1218万円という試算結果になります。

ただし、今回のシミュレーションは「運用利回りが長期間安定して続く」という前提に基づいています。

実際の資産運用では、相場の変動や景気の影響を受けるため、想定どおりに資産が増えるとは限りません。

資産運用には元本割れなどのリスクも伴うため、自分のリスク許容度や目的をしっかり見極めたうえで、無理のない範囲で取り組むことが大切です。

5. まとめ

ここまで60歳代の貯蓄額や生活費について詳しく見てきました。

これを見ると現役世代の方もなるべく早い段階から老後の資金の用意方法について考えた方が良いと感じるのではないでしょうか。

具体的な老後資金の用意方法として新NISAやiDeCoのような国が用意する税制優遇制度を用いる方法があります。

新NISAやiDeCoは主に投資信託を活用して資産運用をしているので預貯金よりも効率よくお金を貯めることが出来る可能性もありますが元本割れのリスクもありますのでまずは自分自身で詳しく調べてみてはいかがでしょうか。

参考資料

- J-FLEC 金融経済教育推進機構「家計の金融行動に関する世論調査(2024年)」

- 厚生労働省「令和7年度の年金額改定についてお知らせします」

- 総務省統計局「家計調査報告 家計収支編 2024年(令和6年)平均結果の概要」

- 厚生労働省年金局「令和5年度 厚生年金保険・国民年金事業の概況」

- 金融庁「つみたてシミュレーター」

筒井 亮鳳