2019年1月15日に行われた、株式会社マネーフォワード2018年11月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社マネーフォワード 代表取締役社長 CEO 辻庸介 氏

2018年11月期決算説明会

辻庸介氏(以下、辻):みなさま、遅くなりましたが、あけましておめでとうございます。本年もどうぞよろしくお願いいたします。本日は、お忙しいところお集まりいただきまして、誠にありがとうございます。

私から、2018年11月期の通期決算説明ということで、プレゼンテーションをさせていただきます。

目次

1ページめくっていただきまして、目次でございます。

ハイライト、2018年11月期業績の詳細説明、昨年度12月に行いました公募増資の実施について。また、ブランドプロジェクトによる事業ドメイン区分の変更がございましたので、そのご説明。最後に、今期(2019年11月期)の業績見通しをご説明させていただきます。

2018年11月期通期業績ハイライト

さっそくではございますが、お手持ちの資料の3ページをご覧ください。昨年(2018年)度11月期の通期業績ハイライトでございます。

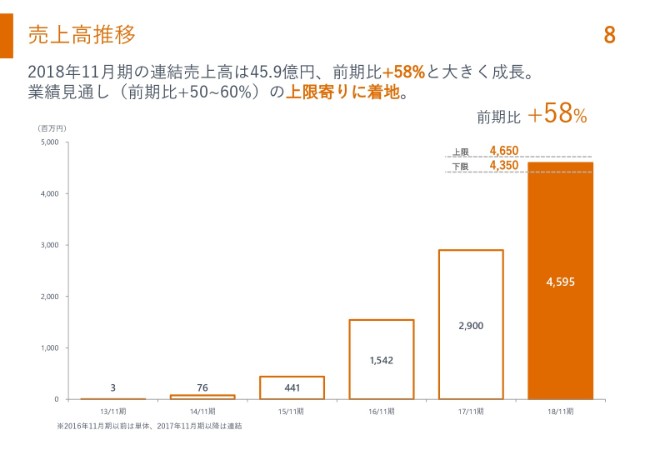

売上高は前期比プラス58パーセントの45億9,000万円ということで、引き続き順調に成長しています。また、期初に前期比プラス50パーセントから60パーセントという見通しを出させていただきましたが、上限寄りに着地しています。

また、EBITDAはマイナス6億5,000万円でした。業績見通しではマイナス6億7,000万円から3億7,000万円と出させていただきましたが、この範囲内で着地しています。広告宣伝費を除いたEBITDAは、マイナス2億円でございます。

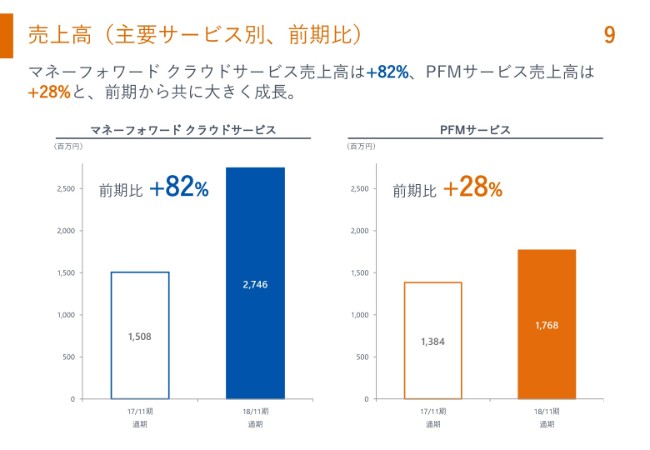

また(売上高の)内訳でございます。当社ブランドプロジェクトで、昔「MFクラウド」と呼んでいたものを「マネーフォワード クラウド」に名称変更したのですが、その「マネーフォワード クラウド」サービスの売上高が前期比プラス82パーセントと、大きく成長しています。また、業績見通しに対しましても12パーセントの上振れで、グループ全社業績を牽引しています。

また、個人向けのPersonal Financial Management(PFM)サービスの売上高も前期比プラス28パーセントと、着実に成長していると(いうことです)。業績見通し比ではプラス1パーセントということで、ほぼ業績見通しどおりの成長でございます。

2018年11月期第4四半期以降の主なトピックス

また、第4四半期以降の主なトピックスです。

来月(2019年2月中旬)に、新サービスの「マネーフォワード クラウド勤怠」を開始する予定でございます。

また(2018年の)年末から、「マネーフォワード ME」のテレビCMを開始しています。

さらに、NTTドコモさまと提携させていただきまして、融資サービスの契約者向けアプリの「レンディングマネージャー」の、一部機能の共同開発を決定しています。

また、グループ会社にマネーフォワードファインというものがございますが、こちらの貸金業の登録が無事完了いたしました。

また昨年末、海外機関投資家さまを対象とした公募増資を行わせていただきまして、約66億円の資金調達を実施しています。財務基盤を大幅に強化したかたちでございます。

2019年11月期の連結業績見通しについて

このような背景を受けまして、今期の連結業績見通しについて発表させていただきます。お手持ちの資料の5ページでございます。

売上高見通しについて、前期は(前々期比でプラス)50パーセントから60パーセントと見ていましたが、今期は(前期比でプラス)55パーセントから65パーセント成長の、71億2,000万円から75億8,000万円と(しています)。前期(実績)のプラス58パーセントを上回る成長率の実現を目指す、というかたちにしています。

また、今回公募増資をさせていただきまして、しっかりと資金を調達させていただきましたので、マネーフォワード クラウド事業を中心に、人材及びマーケティングへの投資をさらに拡大していくことを考えています。

上記の売上高成長ならびに投資の拡大を踏まえて、EBITDAはマイナス24億2,000万円からマイナス19億2,000万円。広告宣伝費を除くEBITDAですと、マイナス10億2,000万円からマイナス5億2,000万円を見込んでいます。

また、今期の業績ですが、年末年始に個人向けのPFMサービスでテレビCMを実施していますので、EBITDA損失は第1四半期に偏重する見通しでございます。

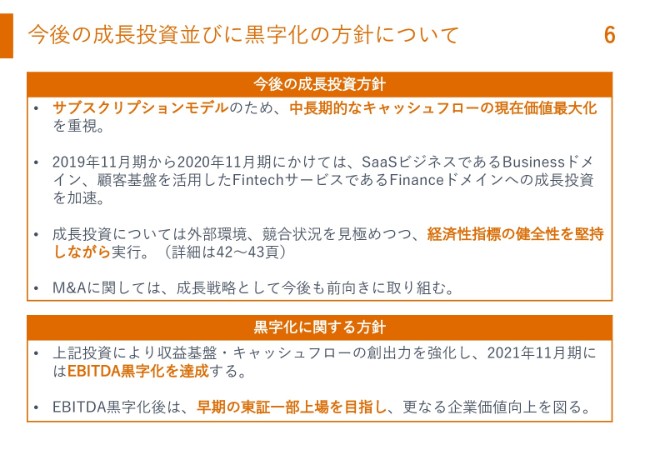

今後の成長投資並びに黒字化の方針について

6ページでは、今後の成長投資ならびに黒字化の方針について、発表させていただきます。

今後の成長投資方針についてですが、これは従来から申し上げているとおり、サブスクリプションモデルのため、中長期的なキャッシュフローの現在価値最大化を重視していく方針に、変わりはございません。

さらに今期と来期、2019年11月期と2020年11月期に関しましては、今回調達した資金を活用して、SaaSビジネスであるBusinessドメイン、また顧客基盤を活用したFintechサービスであるFinanceドメインへの成長投資を加速してまいります。

一方、成長投資について、当然外部環境や競合状況を見極めつつとなるのですが、闇雲に投資をするわけではなく、経済性指標の健全性を堅持しながら実行してまいります。このあたりは後ほど、42ページ・43ページで詳細にご説明させていただきます。

またM&Aに関しては、成長戦略として非常に大事な一手だと認識していまして、今後も引き続き前向きに取り組んでまいります。

また、投資家の方々から非常に多くのご質問をいただくポイントですので、今回は黒字化に関する方針を出させていただきました。

我々としては、上記の投資で収益基盤・キャッシュフローの創出力をさらに強化して、2021年11月期にEBITDA黒字化を達成する。また、EBITDA黒字化後は、早期の東証一部上場を目指して、さらなる企業価値・株主価値の向上を図っていこうと考えています。

以上が、本日の説明のハイライトでございます。

売上高推移

ここから(2018年11月期業績の)詳細について、ご説明してまいります。

8ページをご覧ください。昨年度業績の詳細でございます。

先ほど申し上げたとおり、売上高は58パーセント成長の、45億9,500万円となっています。

売上高(主要サービス別、前期比)

また、9ページの(売上高の)内訳を見ていただくと、「マネーフォワード クラウド」サービスが(プラス)82パーセント、PFMサービスが(プラス)28パーセントというかたちで、ともに2017年11月期から大きく成長しています。

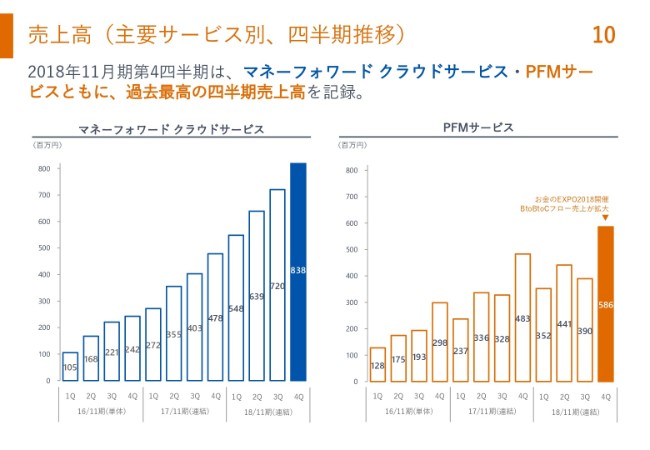

売上高(主要サービス別、四半期推移)

10ページでは、売上高の主要サービス別の四半期推移をブレイクダウンさせていただいています。

左側のBtoBの「マネーフォワード クラウド」サービスですが、順調にストックモデルで拡大していると(いうことです)。

(右側の)PFMサービスも拡大していまして、両サービスともに、過去最高の四半期売上高を記録しているかたちでございます。

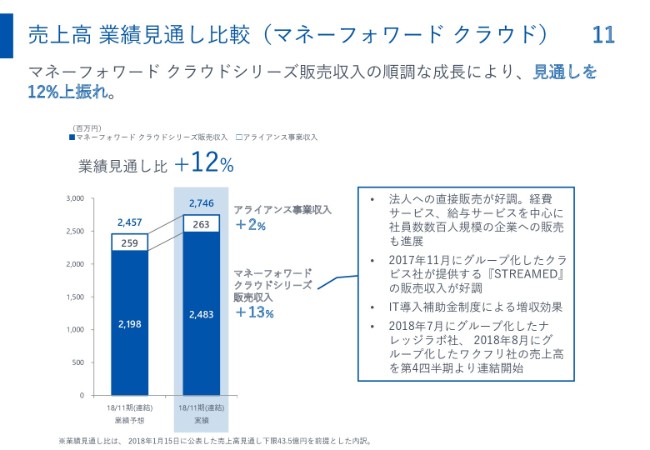

売上高 業績見通し比較(マネーフォワード クラウド)

11ページが、その内訳でございます。

「マネーフォワード クラウド」シリーズの販売収入の順調な成長や、IT導入補助金制度等の増収効果もございまして(好調であり)、業績見通し比では12パーセント上振れしたかたちでございます。

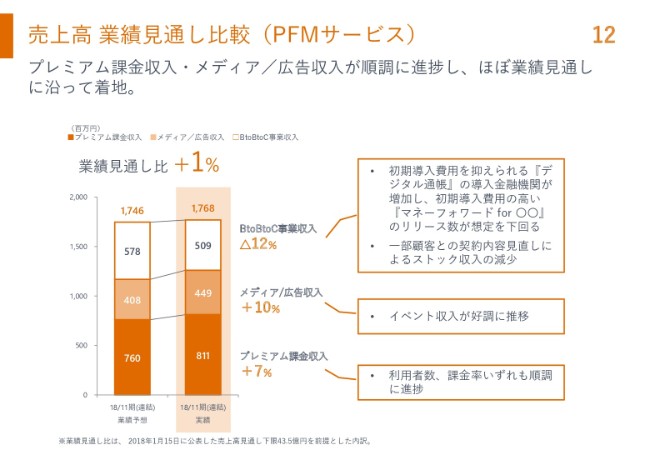

売上高 業績見通し比較(PFMサービス)

12ページです。

(PFMサービスの売上高は、ほぼ)業績見通しどおりの結果となっていますが、若干入り繰りがございました。

プレミアム課金収入とメディア/広告収入に関しては、(それぞれ)見通しよりプラス7パーセント・プラス10パーセントと伸びていますが、BtoBtoC事業収入に関しては、見通しよりマイナス12パーセントということで、見通しどおりにいかない部分があったというかたちでございます。

トータルでは、ほぼ業績見通し(に沿って着地しており、業績見通し)比でプラス1パーセントになっています。

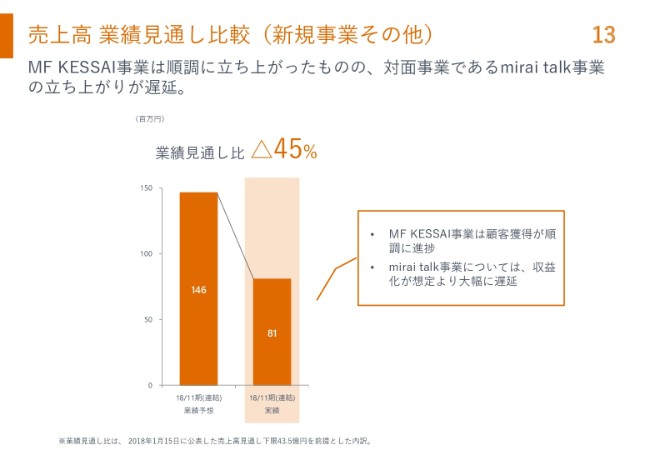

売上高 業績見通し比較(新規事業その他)

13ページです。

これは「新規事業その他」というセクションです。「MF KESSAI」ならびに「mirai talk」といった新規事業を立ち上げています。

「MF KESSAI」に関しては順調に進捗していますが、「mirai talk」の事業に関しては、収益化が想定より大幅に遅延していまして、全体として、業績見通し比マイナス45パーセントとなっています。

「mirai talk」は、プロダクトマーケットフィットに想定より時間がかかった結果、このようなかたちになっているということで、いろいろな反省がございます。

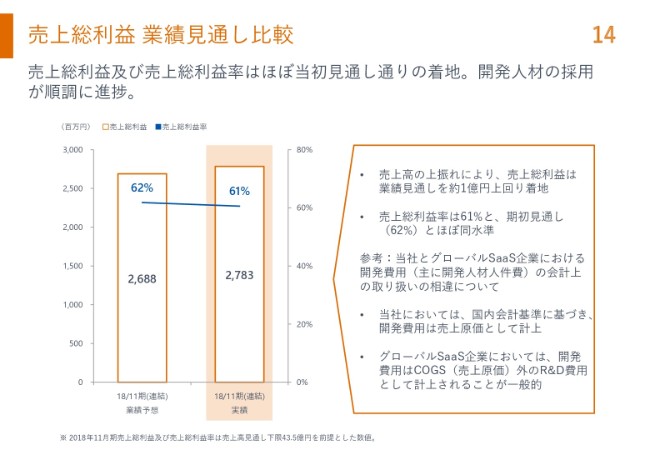

売上総利益 業績見通し比較

14ページは、売上総利益でございます。

左側が業績予想で(右側が実績となっており、ご覧いただいたとおり)こちらもほぼ業績見通しどおりということで、売上総利益率は61パーセントとなっています。また、売上高の上振れにより、売上総利益は(業績見通しを)約1億円ほど上回って着地しているかたちでございます。

ここで1点、機関投資家さまからいろいろなご質問をいただく中で、注意書きをさせていただいています。

当社はグローバルSaaS企業とよく比較していただくのですが、若干会計基準の関係で(相違がございます)。開発費用……エンジニアやデザイナーの費用に関して、国内会計基準では開発費用が「売上原価」として計上されるのですが、グローバルSaaS企業においては、売上原価外で「R&D費用」として計上されることが一般的です。

国内ですと、売上総利益率にエンジニアのコストがヒットしてきますので、グローバルSaaS企業より若干下振れすることが一般的であることを、ご説明させていただきます。

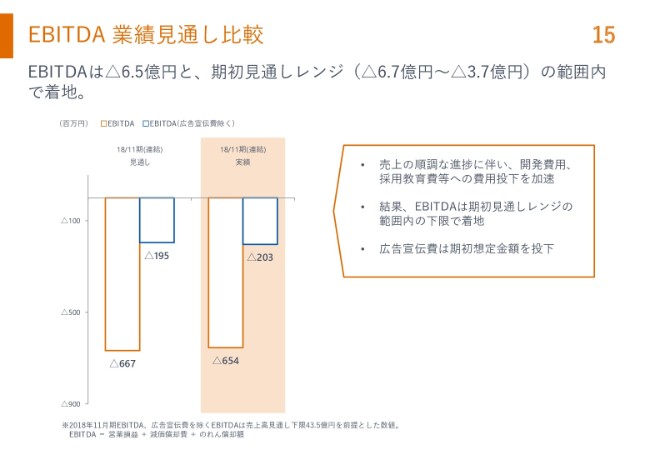

EBITDA 業績見通し比較

15ページです。

EBITDAの業績見通し比較ということで、業績見通しどおりで着地しています。

売上が順調に進捗していますので、その数字を見ながら広告宣伝費や開発費用などをコントロールしながら、進めています。

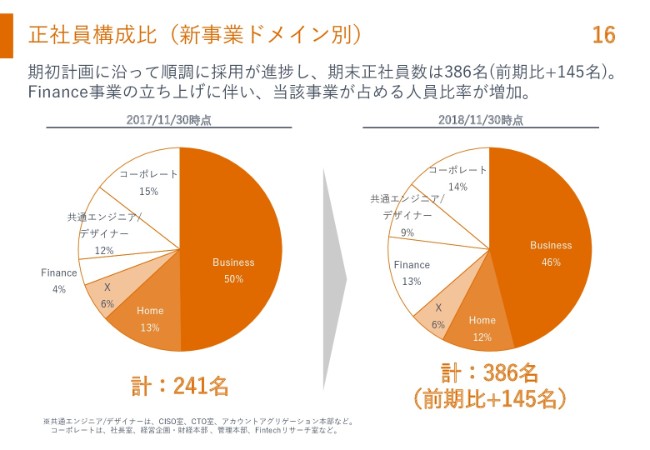

正社員構成比(新事業ドメイン別)

続きまして、16ページです。

我々のコストの大きなところが人件費でございますが、今回は人件費の内訳を(新事業)ドメイン別に記載させていただきました。

2017年11月30日時点で正社員は241名でしたが、昨期末(2018年11月30日時点)では386名ということで、145名の採用に成功しています。

その内訳ですが、2017年11月期と比較しまして、2018年11月期はFinance事業が非常に大きくなっていること。とくに仮想通貨を行うマネーフォワードフィナンシャル事業で人が増えていまして、全体の13パーセントを占めています。

このあたりはご存じのとおり、人手不足の環境の中で採用をしっかり進めていくことが、企業の競争優位を保つうえで非常に大事だと思っていますが、当社は人事部を中心として非常に採用力を強化しておりまして、順調にすばらしい人材が入ってきてくれているのではないかと思っています。

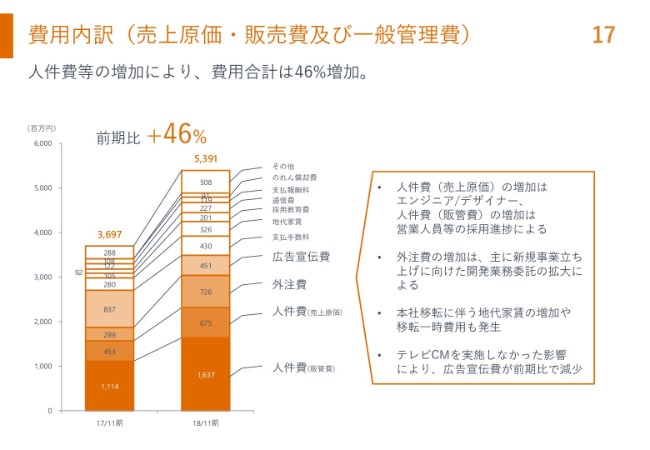

費用内訳(売上原価・販売費及び一般管理費)

17ページは、費用の内訳でございます。

費用に関しては前期比プラス46パーセントで、こちらも増えています。

(要因としては)人件費の部分が多く、外注費も一部、新規事業の立ち上げに向けた開発業務委託等(の拡大)で増えています。

また、2018年11月期はテレビCMを実施しなかったため、広告宣伝費が前期比で減少しています。

以上が、全体のご説明でございます。

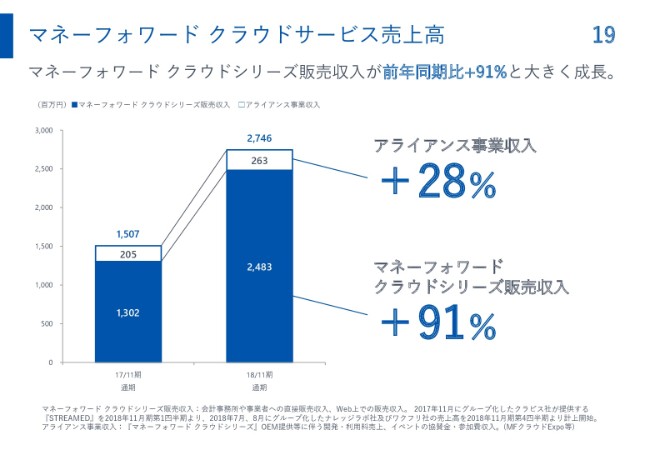

マネーフォワード クラウドサービス売上高

ここから、それぞれのドメインの詳細についてご説明させていただきます。

19ページをご覧ください。BtoBの「マネーフォワード クラウド」サービスでございます。

こちらは、「マネーフォワード クラウド」シリーズの販売収入がプラス91パーセントで、大きく伸びています。

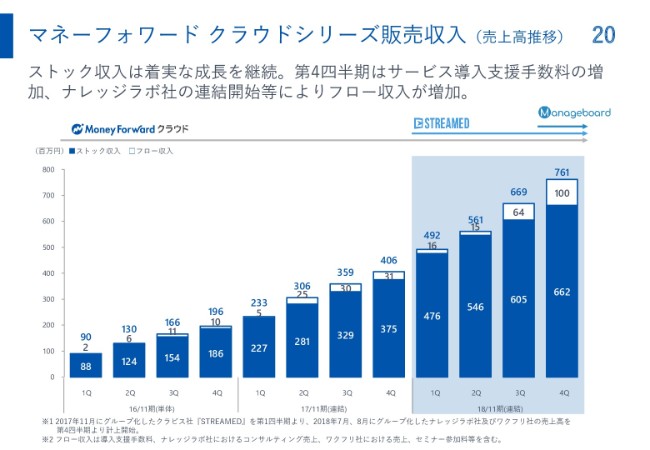

マネーフォワード クラウドシリーズ販売収入(売上高推移)

20ページが、四半期ごとの(「マネーフォワード クラウド」)シリーズ販売収入でございます。

2018年11月期は、第1四半期からグループジョインしたクラビス社の提供する「STREAMED」、第4四半期からグループジョインしたナレッジラボ社の提供する「Manageboard」が入ってきています。

青色の部分がストック収入で、白色の部分がフロー収入でございます。とくに第4四半期は、導入支援売上などのフロー収入が1億円ということで、非常に大きく伸びています。ストック部分も順調に伸びているのがご覧いただけるかと思います。

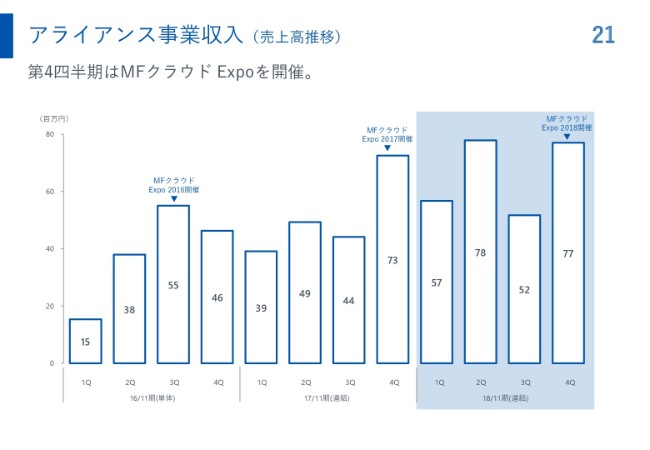

アライアンス事業収入(売上高推移)

21ページは、アライアンス事業収入です。

毎第4四半期に「MFクラウドExpo」というかたちでイベントを開催させていただいていますが、そのスポンサーフィーが入ってきています。

より大規模な企業への導入が加速

22ページです。

「マネーフォワード クラウド」サービスでは現在、法人への直販チャネルを強化しています。

「マネーフォワード クラウド経費」サービスおよび「マネーフォワード クラウド給与」サービスの成長企業や大規模企業への導入が、非常に加速しています。こちらのサービスはユーザー(数に応じた)課金でございますので、社員数が多い会社さまにご導入いただければいただくほど、ARPUが上がっていくという特徴がございます。

例えば「マネーフォワード クラウド経費」ですと、UZABASEさまやBIZREACHさま。飲食(業界)では世界の山ちゃんさまなどが使ってくださっています。

また、「マネーフォワード クラウド給与」に関しても、記載させていただいているすばらしい会社さまに使っていただいていて、非常に伸びてきているところでございます。

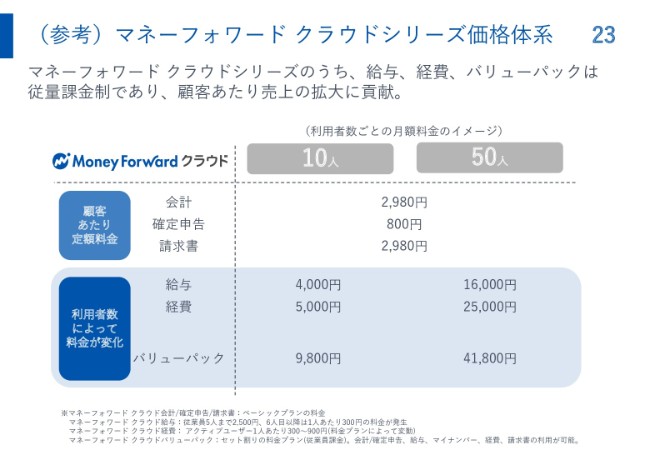

(参考)マネーフォワード クラウドシリーズ価格体系

23ページでは、「マネーフォワード クラウドシリーズ」の価格体系を表にさせていただいています。

価格体系に関しては、「顧客あたり定額料金」である会計・確定申告・請求書サービスと、「利用者数によって料金が変化」する給与・経費・バリューパックサービスの2つがございます。

例えば「マネーフォワード クラウド給与」ですと、10人の会社さまに使っていただくとだいたい月額で4,000円ぐらいになりますが、50人ですと1万6,000円となります。このように、顧客あたり売上の拡大に、従量課金サービスが寄与しているところが特徴でございます。

『マネーフォワード クラウド勤怠』をリリース

次に、24ページでございます。

今回、「マネーフォワード クラウド勤怠」のリリースを発表させていただきました。

これは、人事労務領域のクラウド化が非常に加速していまして、多くのお客さまから「『(マネーフォワード クラウド)給与』と相性がいい勤怠サービスも提供してもらえないか?」というお声をたくさんいただきまして、今回新たにリリースを決め、開発をしてまいりました。

勤怠・給与・会計というかたちで、各サービス間で滞りなくクラウド上での連携が加速されますので、企業の生産性が向上されますし、今話題の働き方改革の文脈の中でも、非常に取り上げていただけて使っていただけるサービスになるのではないかと思っています。

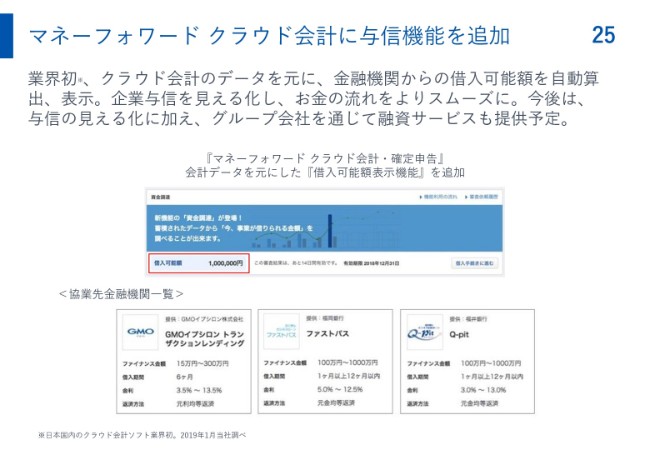

マネーフォワード クラウド会計に与信機能を追加

25ページです。

こちらは新しいサービスでして、「マネーフォワード クラウド会計」に、与信機能を追加しています。こちらは(2019年1月の当社調べで、日本国内のクラウド会計ソフト)業界初のサービスだと思います。

ちょっと見にくいのですが、真ん中で赤く囲みを付けさせていただいているもの(1,000,000円)が、借入可能額となっています。

今までは、中小企業が「お金を借りたい」と思ったときには、銀行に行ってB/SやP/Lを出して、審査・融資をしていただいて……というかたちだったのですが、「マネーフォワード クラウド会計」を使っていただいていると、先に金融機関から借入可能額が自動算出で表示されるという仕組みでございます。

「自社は、どのぐらいのお金を借りることができるのか?」などは、企業経営者が把握することはなかなか難しいですが、この企業与信を見える化して、より中小企業がお金を借りやすい流れを作っていきたいということで、リリースいたしました。

やはり、これは反応が非常に上々でして、今後はこのようなデータをもとにして、お金の見える化・経済活動の活性化につながるサービスも提供していきたいと思っています。

1つの課題は、前からも申し上げているように、与信の承認率でございます。現在も協業先の金融機関さまとご一緒させていただいていますが、もちろん協業は続けながら、この前貸金業(の登録)を取得したグループ会社のマネーフォワードファインでも、この融資サービスの提供を予定しています。中小企業の成長を加速させ、お役に立てるサービスをより拡げていきたいと思っています。

以上が、「マネーフォワード クラウド」サービスの説明でございます。

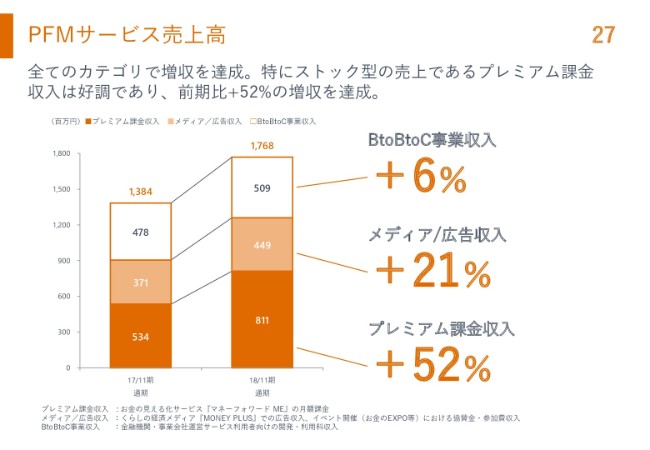

PFMサービス売上高

続きまして、個人向け(PFM)サービスのご説明をさせていただきます。

27ページをご覧ください。

個人向け(サービスの売上高)の内訳に関しては、それぞれ「プレミアム課金収入」と「メディア/広告収入」と「BtoBtoC事業収入」の3つに分けています。

プレミアム課金収入が順調に伸びていまして、プラス52パーセント。メディア/広告収入が(プラス)21パーセント、BtoBtoC事業が(プラス)6パーセントとなっています。

とくにプレミアム課金収入に関しましては、ストック型でございますので、非常に順調に伸びています。

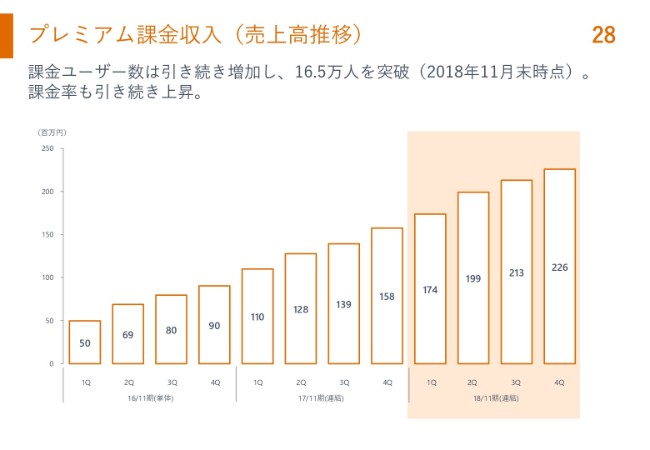

プレミアム課金収入(売上高推移)

28ページが、プレミアム課金収入の内訳でございます。

課金ユーザー数が(2018年11月末時点で)16.5万人を突破していて、課金率も引き続き上昇しています。

このグラフの数字は売上高で、第4四半期ですと2億2,600万円でございます。

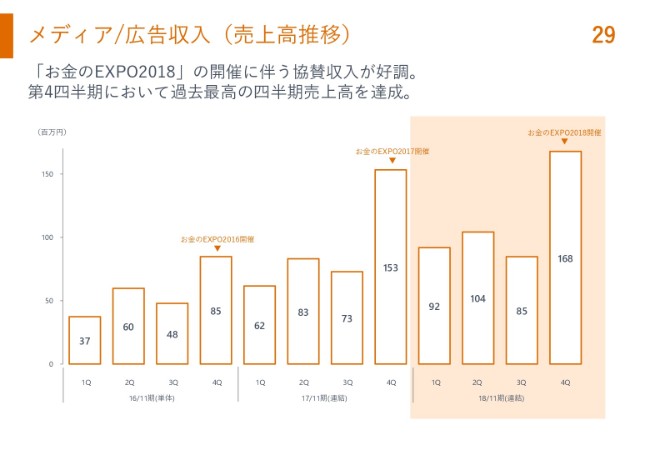

メディア/広告収入(売上高推移)

29ページは、メディア/広告収入でございます。

こちらは、同じく第4四半期に「お金のEXPO2018」を開催していますので(協賛収入が好調であり)、過去最高の売上高を達成しています。

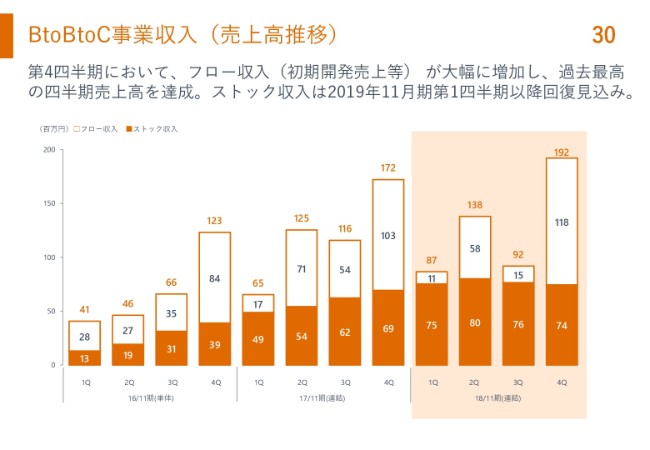

BtoBtoC事業収入(売上高推移)

30ページは、BtoBtoC事業収入でございます。

こちらは、今回のクラウド事業と個人向け事業のうち、業績見通しの中でもっとも負けてしまったところです。フロー収入で一部解約等がございまして、落ちたかたちです。

ただ、フロー収入では大きく初期開発に伴う収入等が発生しておりまして、第4四半期で過去最高(の四半期売上高)を達成しているかたちでございます。

テレビCMの実施(2018年12月22日~)

31ページは、テレビCMの実施です。

今回、「家計簿」から「お金の見える化サービス」というブランディングに変え、「マネーフォワード ME」のCMを開始しました。

さまざまな出演者にそれぞれの「お金観」を語っていただくことで、視聴者のみなさまに「お金って、」を考えるきっかけづくりを目指しています。

藤田ニコルさんや為末(大)さん(をはじめ)、おもしろいところでは東京ヤクルトスワローズのマスコットのつば九郎さんに出ていただいています。

CMをご覧になっていない方もいらっしゃるかと思いますので、せっかくですので、ちょっとご覧いただければと思います。

(テレビCMが流れる)

辻:ちょっと長くなってしまうので、このあたりで……。このように、さまざまな方々に出ていただいて、CMを流させていただいています。

データを活用し、ふるさと納税の利用を促進

続きまして、トピックでございます。

32ページです。「マネーフォワード ME」で使っていただいているデータを活用して、昨年(2018年)末にふるさと納税の利用を促進しようということで、ご登録いただいているデータ内で寄附金額や寄附履歴の確認を可能とするようなサービス(「ふるさとチョイス」との連携)を行っております。

おトクが飛び出すクーポンアプリ『tock pop』

33ページです。

お金の課題を解決のために、(その中の1つの観点として)「出費を下げていこう」ということで、クーポンアプリを出しております。

「tock pop」というサービスでございますが、事前登録は1万人を突破しております。将来的には、「マネーフォワード ME」にご登録いただいた家計簿データと「tock pop」が繋がることによって、「家計簿をつけていくことで、よりユーザーさまが得する世界」を目指していこうと考えています。

NTTドコモと提携、アドバイス機能の共同開発

34ページです。

こちらは、先ほども申し上げたNTTドコモさまとの連携でございます。(融資サービス契約者向けアプリの)「レンディングマネージャー」のアドバイス機能を共同開発しました。

お金をレンディングしていくうえで、(現実的に返済が)無理なお金を借りることを防ぐために、(家計データを元に)最適な借入額や返済計画をアドバイスする機能を提供していこうと考えています。

ここまでが、個人向けサービスの主なトピックでございます。

マネーフォワードファイン、貸金業登録を完了

続きまして、その他のトピックにつきましてご説明させていただきます。

36ページです。

マネーフォワードファインが、(2018年)11月29日に貸金業登録を完了しております。今年(2019年)の春ごろから、オンライン融資サービスを試験的に提供開始することを予定しております。

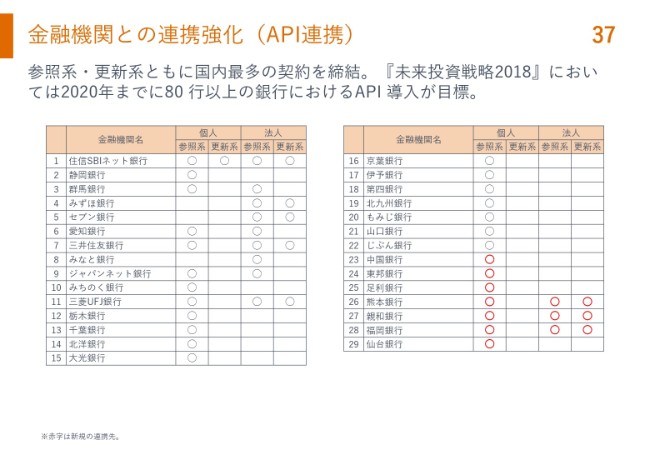

金融機関との連携強化(API連携)

37ページです。

金融機関さまとの連携強化ということで、API連携が引き続き拡がっております。

ご覧いただいた(表の)23番の中国銀行さまから(29番の)仙台銀行さままでが、今回新たに追加されております。個人・法人ともに、拡がっています。

金融機関との連携強化(PFMサービス)

38ページです。

金融機関さまとの連携強化(PFMサービス)です。

今回、新たに「Money Forward X」とドメインを定義させていただきましたが、新規の金融機関顧客さまが拡大しております。

マネーフォワードがもともと提供しておりました、「マネーフォワード for ○○」……たとえば「(マネーフォワード)for 静岡銀行」さまといったサービスに加えて、「デジタル通帳」や「MF Unit」シリーズという機能を提供させていただいています。

新任取締役候補の選任

39ページです。

今回、新任取締役候補を、新たに2名選任させていただく予定です。

スケジュール的には、本日(2019年1月15日)の取締役会で承認を行いまして、2月の株主総会でご承認いただければ、正式に決まるかたちでございます。

1人目は、竹田(正信氏)でございます。Money Forward Businessのドメイン領域管掌取締役(を予定しております)。株式会社クラビスのCFOでして、M&Aによってマネーフォワードにグループジョインしてから、非常に活躍してくれています。今回、取締役への選任を予定しております。

また、社外取締役として、現在人材開発や組織マネジメントであられる岡島(悦子)さまを選任させていただく予定です。岡島さまは、丸井グループさまやセプテーニ・ホールディングスさま、リンクアンドモチベーションさま・ユーグレナさまの社外取締役も歴任されたご経歴をお持ちの方でございます。

我々の取締役会には、すばらしい社外取締役の方々に入っていただいておりますが、女性がまだいらっしゃいませんでした。そのような意味では、初めての女性取締役ということで、ダイバーシティの推進をしていきたいと思っております。

以上が、各(トピックの)詳細のご説明でございます。

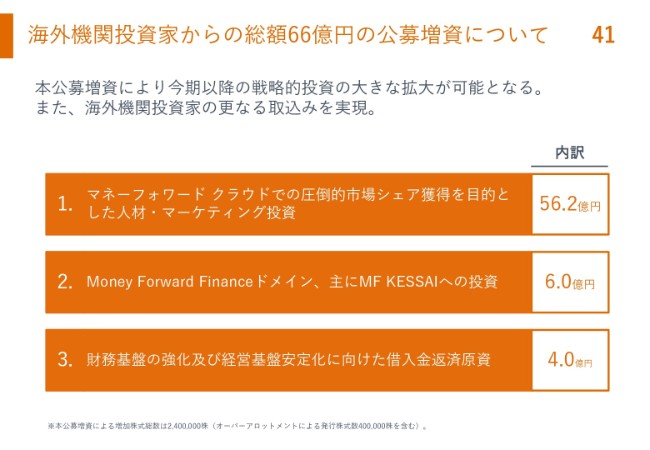

海外機関投資家からの総額66億円の公募増資について

続きまして、昨年(2018年)実施させていただきました、公募増資についてご説明させていただきます。

41ページをご覧ください。海外機関投資家さまから、総額66億円の公募増資をさせていただきました。

主な用途を3つ挙げさせていただいております。

1つ目が、「『マネーフォワード クラウド』での圧倒的市場シェア獲得を目的とした人材・マーケティング投資」で、56.2億円。

2つ目が、「Money Forward Financeドメインの、主に『MF KESSAI』への投資」で、6.0億円。

3つ目が、「財務基盤の強化及び(M&A等を推進するための)経営基盤安定化に向けた借入金返済原資」で、4.0億円とさせていただいております。

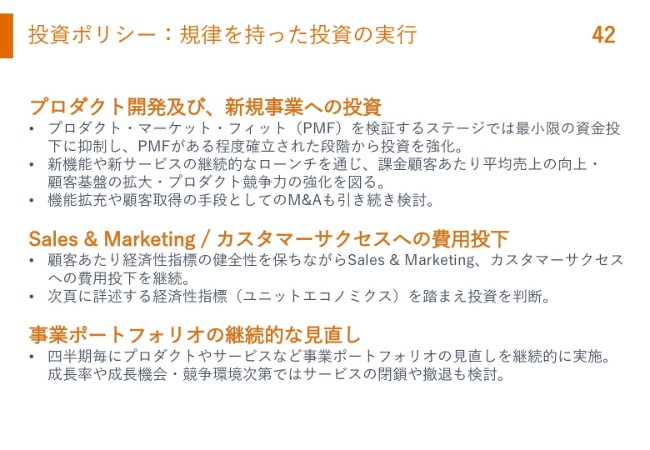

投資ポリシー:規律を持った投資の実行

42ページに「投資ポリシー」ということで、3点挙げさせていただいております。

(1番目は)「プロダクト開発及び、新規事業への投資」です。プロダクト・マーケット・フィット(PMF)を検証するうえで、最小限の資金投下に抑制しながら、PMFがある程度確立された段階から投資を強化すると(いうことです)。新機能や新サービスの継続的なローンチを通じて、課金顧客あたり平均売上の向上・顧客基盤の拡大・プロダクト競争力の強化を図るというかたちでございます。

これは、今回発表させていただいた「マネーフォワード クラウド勤怠」とか(クーポンアプリの)「tock pop」が、当てはまるかと思います。

また、機能拡充や顧客取得の手段としてのM&Aも、引き続き検討していくかたちでございます。

2番目は「Sales&Marketing/カスタマーサクセスへの費用投下」ということで、顧客あたり経済性指標の健全性を保ちながら、Sales&Marketing・カスタマーサクセスへの費用投下を継続してまいります。

主にユニットエコノミクス(経済性指標)というのがグローバルSaaS企業では重視されておりますが、そちらを踏まえて投資を判断していくということでございます。

一方で、「事業ポートフォリオの継続的な見直し」です。四半期毎にプロダクトやサービスなどの事業ポートフォリオの見直しを継続的に実施していき、 成長率や成長機会・競争環境次第では、サービスの閉鎖や撤退も検討していくということです。

上場前にサービスを撤退したものもございまして、今後もしっかりと「やるもの」「やらないもの」を考えていくことが必要だと考えております。

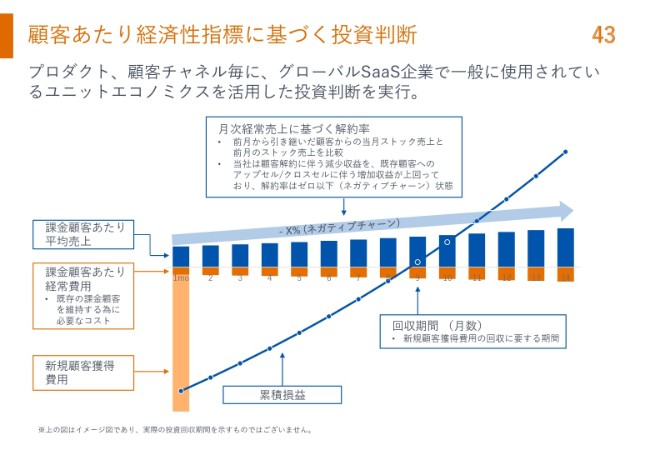

顧客あたり経済性指標に基づく投資判断

43ページです。

こちらは、顧客あたり経済性指標に基づく投資判断です。プロダクトや顧客チャネルごとに、グローバルSaaS企業で一般に使用されているユニットエコノミクスを活用した投資判断を実行しているということでございます。

ご存じのとおり、SaaSモデルに関しては、新規顧客獲得費用がかかる場合、中長期の成長を望めば望むほど、短期の赤字が出ていくというかたちでございます。

なので、まずは新規顧客獲得費用をしっかり見ながら、(課金)顧客あたりの経常費用であるとか(課金)顧客あたり平均売上(を考えていきます)。

また、一番大事なものがチャーンレートです。月次経常売上に基づく解約率です。これをしっかりと見て、回収期間を考えながら投資を進めていくことを、現在もやっておりますが、引き続き進めていくかたちでございます。

「前月のお客さまが、当月にどれぐらい残っているか」が、チャーンレートとしてございまして、これは非常に低い値でございます。

また、既存客解約に伴う収益についてです。前月と当月で同じお客さまがいらっしゃるのですが、そのお客さまの収益がアップセルかクロスセルすることにより、(前月より当月の収益が)上がっていくというものがございます。これをネガティブチャーンと言うのですが、今はそのネガティブチャーンの状況になっております。

これは、プロダクトを磨くことやカスタマーサクセスをしっかりやっていくことなど、複数要因によって実現しています。健全な状況になってきているのかなと考えております。

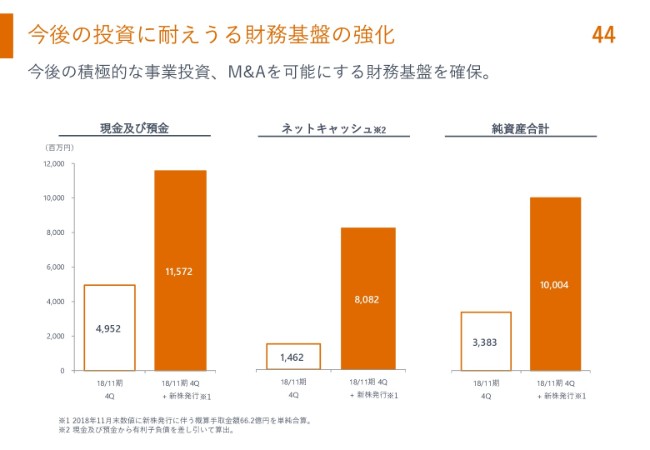

今後の投資に耐えうる財務基盤の強化

44ページです。

(今後の投資に耐えうる)財務基盤の強化です。

今回の資金調達において、現金及び預金が115億円、ネットキャッシュが80億円、純資産合計が100億円ということで、財務基盤の強化をさらに進めたというかたちでございます。

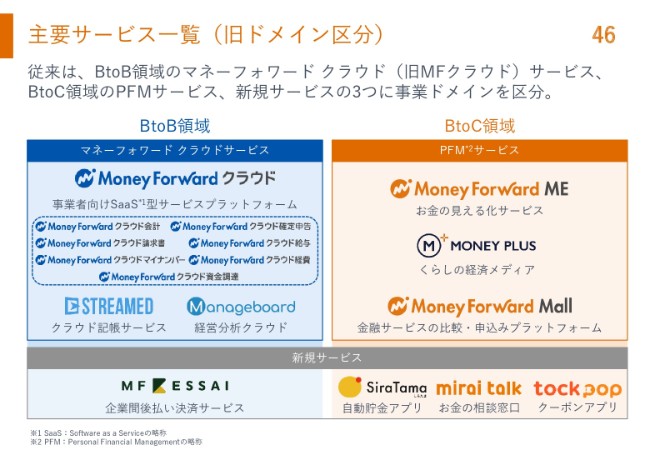

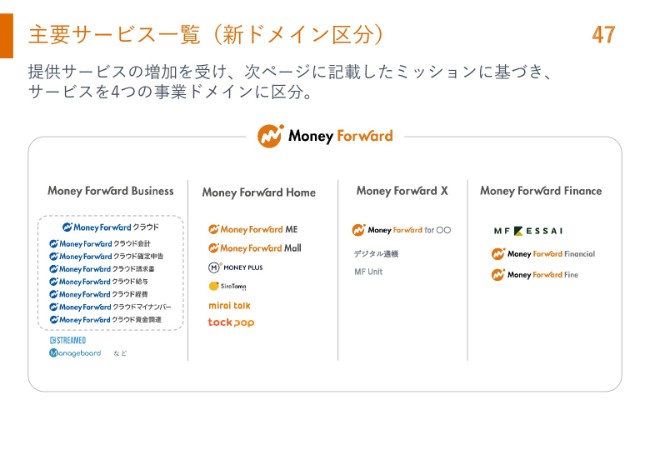

主要サービス一覧(旧ドメイン区分)

次に、事業ドメイン区分の変更についてご説明します。

もともとは、46ページでご覧いただいているような区分で(主要サービスについて)ご説明させていただいておりました。

BtoB領域の「マネーフォワード クラウドサービス」と、BtoC領域の「PFMサービス」、そして「新規サービス」というかたちでございました。

これを、前回の決算説明会でご説明させていただいた、クリエイティブ・ディレクターの渡辺潤平さんにも入っていただいて、ブランドを4つに区分させていただきました。

主要サービス一覧(新ドメイン区分)

47ページをご覧いただければと思います。

中小企業向けの「Money Forward Business」、個人向けの「Money Forward Home」、金融機関のお客さま向け開発(サービス)の「Money Forward X」、そして新しい金融サービスを作る「Money Forward Finance」という事業ドメインに整備させていただいております。

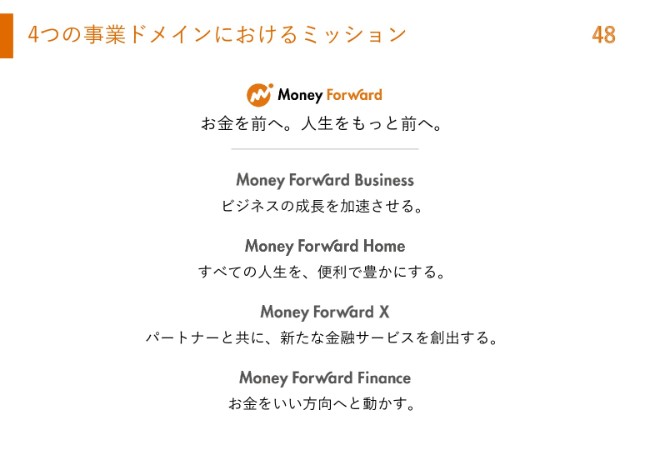

4つの事業ドメインにおけるミッション

48ページが、それぞれの事業ドメインにおけるミッションでございます。

マネーフォワードは「お金を前へ。人生をもっと前へ。」というミッションを掲げておりますが、Money Forward Businessは「ビジネスの成長を加速させる」。

Money Forward Homeは、「すべての人生を、便利で豊かにする」。

Money Forward Xは、「パートナーと共に、新たな金融サービスを創出する」。

最後のMoney Forward Financeは、「お金をいい方向へと動かす」。

これらのミッションの遂行に向けてしっかりとやっていくことを、整備しております。

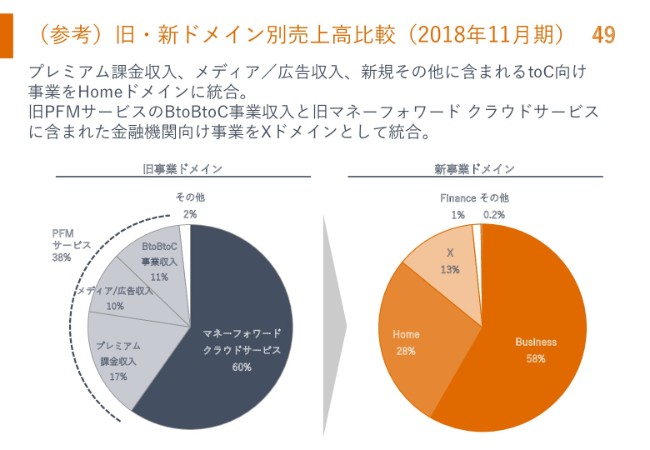

(参考)旧・新ドメイン別売上高比較(2018年11月期)

それを踏まえまして、49ページでは、旧・新ドメイン別の売上高を比較させていただいております。

(旧ドメインの)「マネーフォワード クラウド」サービスは、(新ドメインの)Money Forward Businessでございまして、(売上高の比率では)ほとんど変化はございません。

(それ以外を)以前はPFMサービスと分けておりましたが、プレミアム課金収入とメディア/広告収入を(新ドメインでは)Money Forward Home事業としております。

BtoBtoC事業収入が(新ドメインでは)Money Forward Xとなっているところを、ご説明させていただきました。

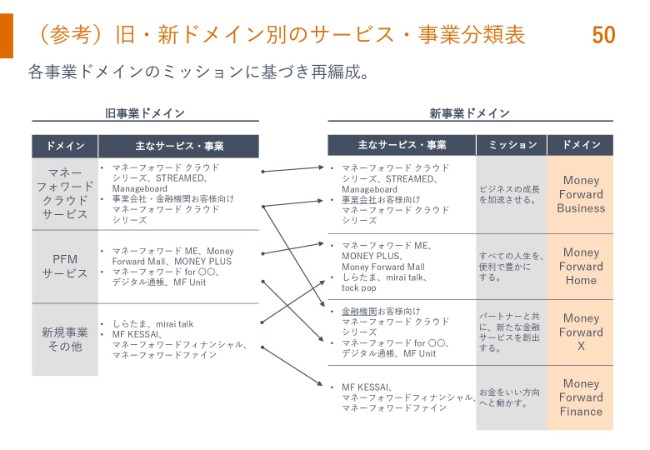

(参考)旧・新ドメイン別のサービス・事業分類表

50ページは、各事業ドメインがどのようなサービスをしているかを提示したものでございますが、ちょっと細かいので割愛させていただきます。

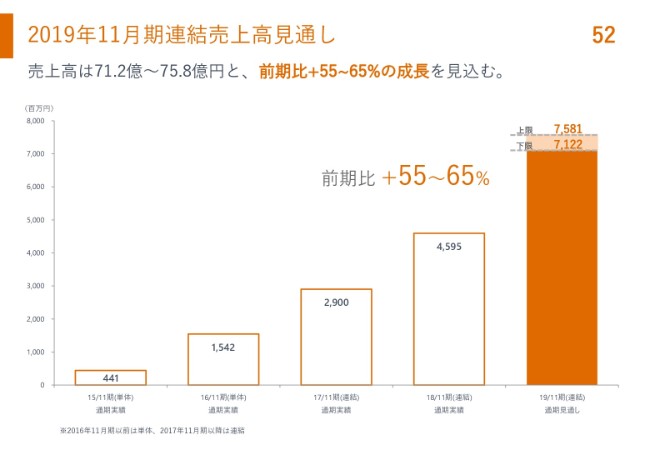

2019年11月期連結売上高見通し

最後に、今期2019年11月期の業績見通しについて、ご説明させていただきます。

52ページです。

売上高は71.2億~75.8億円と、前期比プラス55~65パーセントの成長を見込むというかたちで、前期以上に売上高の成長を加速させていくことを掲げていきたいと思っています。

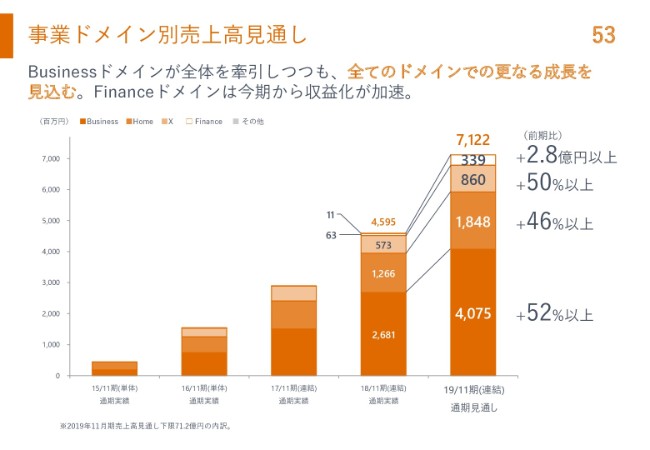

事業ドメイン別売上高見通し

53ページが、事業ドメイン別の売上高見通しでございます。

全事業ドメインで、成長を続けていくということです。

(グラフの)一番下の40億円ほどがBusinessドメインでございますが、成長率は(プラス)52パーセント以上。

Homeドメインが18億円強で、(プラス)46パーセント以上。

前期に若干苦戦したXドメインですが、かなり体制やメンバー・プロダクトなどが揃ってきましたので、ここもプラス50パーセント以上の成長を目指していこうということで、8億6,000万円。

Financeドメインに関しては、2.8億円以上の成長を目指していきます。

合計で、最低でも71億円の売上高を目指しております。

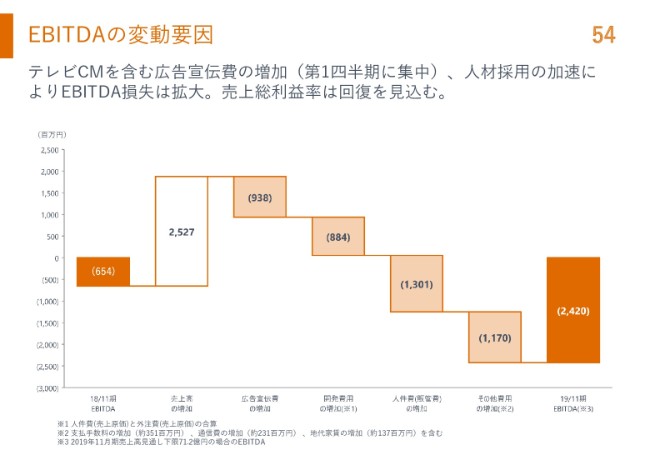

EBITDAの変動要因

また、売上高に対するEBITDAのブレイクダウンが、54ページでございます。

(2018年11月期の)EBITDAが(マイナス)6億5,400万円でしたが、ここから売上高の増加により、25億2,700万円増加させると(いうことです)。

また、今回のテレビCMを含む広告宣伝費の増加が、9億3,800万円。

(それに続き)開発費用の増加・人件費(販管費)の増加・その他費用の増加により、着地としてマイナス24億2,000万円というかたちで、EBITDA損失の拡大を予定しております。

こちらは、申し上げているとおりSaaSビジネスでございますので、中長期のキャッシュフローの最大化を目指すというかたちで、調達した資金でしっかりと成長投資をして、活用させていくことで2021年11月期に黒字化していくことを予定しております。

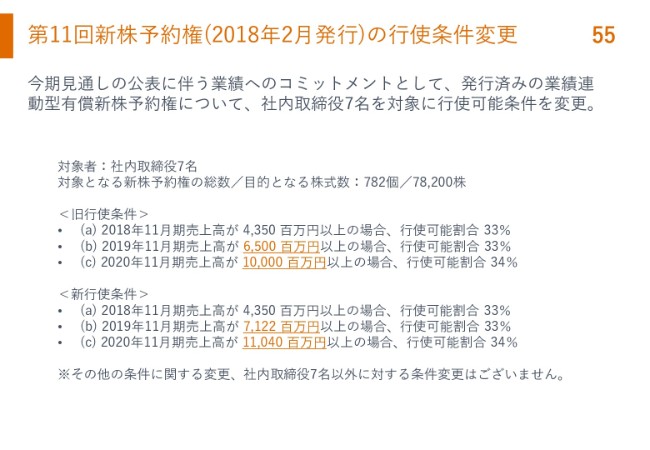

第11回新株予約権(2018年2月発行)の行使条件変更

最後に、55ページです。

今回の今期見通しの公表に伴う業績へのコミットメントといたしまして、発行済みの業績連動型ストックオプションについて、社内取締役7名を対象に行使可能条件を変更いたしました。

変更箇所は(スライドの)橙色の部分でございます。

2019年11月期売上高が「65億円」以上の場合だったものを「71億2,200万円」以上の場合に、また、2020年(11月期売上高)が「100億円」以上だったものを「110億4,000万円」以上に変更いたしました。

この売上高をしっかりと達成していこうというコミットメントでございます。

以上で、私からのご説明を終わらせていただきます。ありがとうございました。