2018年11月7日に行われた、ダイキン工業株式会社2019年3月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:ダイキン工業株式会社 執行役員 コーポレートコミュニケーション担当 澤井克行 氏

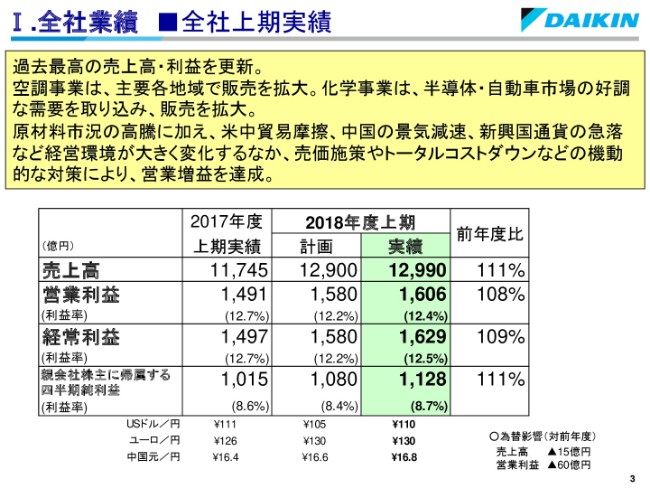

Ⅰ.全社業績 ■全社上期実績

澤井克行氏:本日は大変お忙しい中決算説明会にご参加いただきまして、誠にありがとうございます。さっそく、私から上期の決算概要につきましてお手元の資料に沿ってご説明させていただきます。

上期の業績でございます。空調事業は、国内外各地域で販売を拡大しました。また化学事業におきましても、半導体・自動車市場向けに販売を拡大したことから、売上高は前年を大きく上回りました。為替影響を除く実質ベースでも対前年11パーセントの増収となっております。

利益につきましては、原材料市況高騰の影響や米中貿易摩擦など、経営環境が大きく変化するなかにありまして、売価施策やトータルコストダウンなどの機動的な対策を取ることで、営業利益は為替を除く実質ベースでも12パーセントの増益となりました。

経常利益、四半期純利益についてはそれぞれ対前年9パーセント増、11パーセント増となりました。また、営業利益、経常利益、四半期純利益とも6期連続で過去最高となりました。なお上期の為替実績についてはドル110円、ユーロ130円、中国元16.8円。対前年での影響額は売上高で15億円、営業利益で60億円のマイナスとなりました。

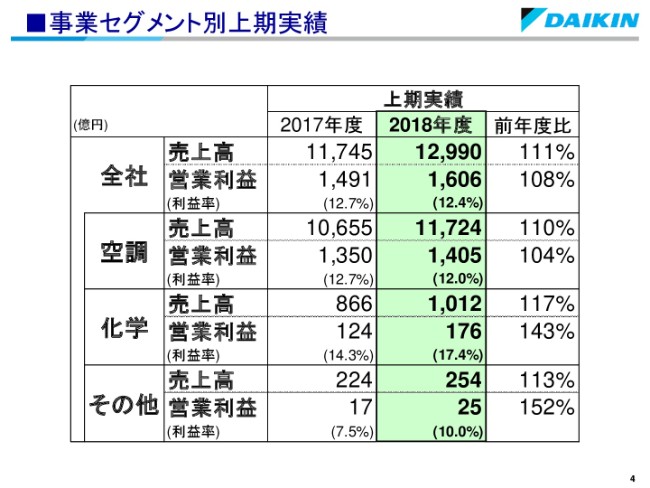

■事業セグメント別上期実績

セグメント別の業績でございます。空調・化学・その他事業の各セグメントにおいて、増収増益となりました。空調事業では市況高騰の影響を受ける中、各地域での販売拡大、コストダウンに取り組んだことから、増収増益を果たしました。為替影響を除く実質ベースでは、売上高は対前年約10パーセントの増収、営業利益は8パーセントの増益となっております。

化学事業についてです。好調な半導体、自動車関連の需要拡大で順調に売上を伸ばしました。またコストダウンや売価施策によって、市況悪化の影響をカバーをしたことで、大幅な増収増益となって、上期として過去最高の売上高、営業利益を達成しました。

その他事業では、油機事業が日本・米州において産機・建機ともに販売が堅調に推移したことなどから、増収増益となりました。各事業および空調事業の地域別の状況につきましては、後ほどご説明させていただきます。

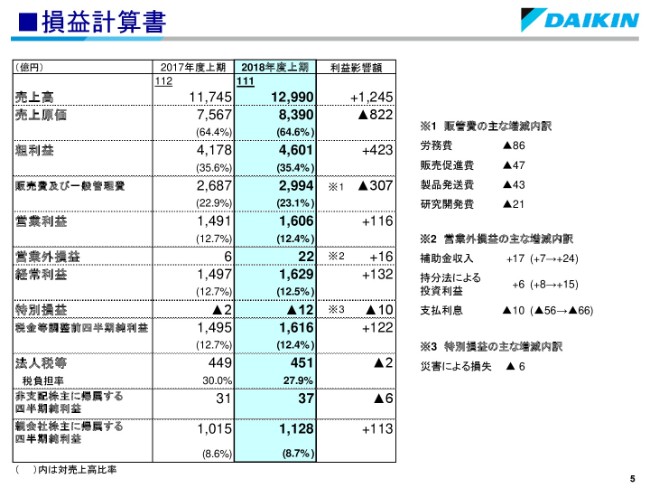

■損益計算書

損益計算書の概要でございます。原価率は銅・鉄鋼など原材料の価格高騰の影響もありまして、64.4パーセントとなりました。営業外損益は為替・金利の変動でマイナスがありましたけれども、中国での補助金収入、持分法による投資利益が増加しました。税負担率は28パーセントとなっております。

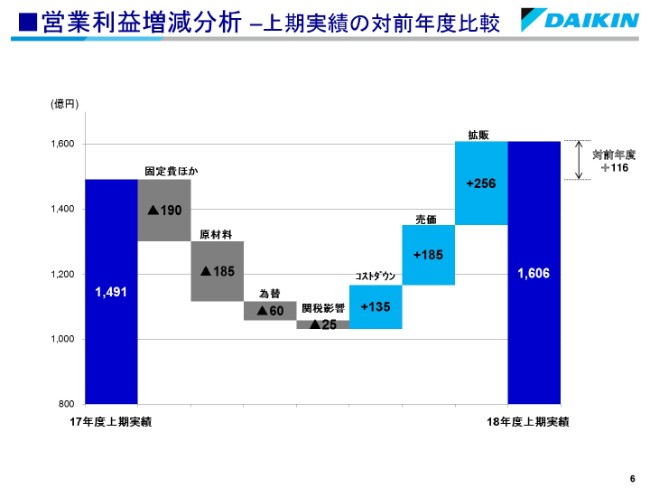

■営業利益増減分析 –上期実績の対前年度比較

上期の営業利益の対前年増減分析でございます。対前年116億円増加の内訳でございます。為替で60億円、原材料市況で185億円、固定費増で190億円、アメリカの追加関税による負担増で25億円のマイナス影響。これに対しまして販売拡大で256億円、売価で185億円、コストダウンで135億円のプラスとなっています。

原材料につきましては、第2四半期以降銅の市況は軟化しておりますけれども、鉄鋼は米国を中心に価額の上昇基調が続いておりまして、加えて米国の追加関税がコストアップ要因となりました。販売拡大に加えまして、売価アップ、コストダウンや固定費増の抑制などの施策の徹底に取り組んできております。

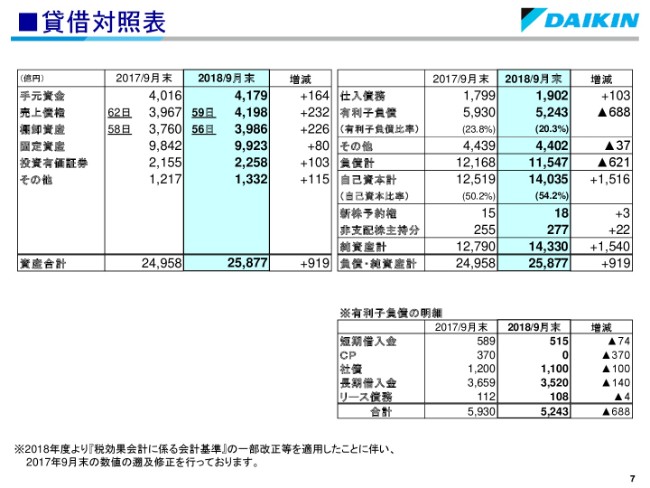

■貸借対照表

貸借対照表の概要でございます。売上債権は対前年232億円増加しましたが、保有日数は3日減少いたしました。棚卸資産は、アジア・欧州などでの下期の拡販に向けた在庫の構えを取っていることから、対前年226億円増加しましたけれども、保有日数は2日減少いたしました。有利子負債比率は20.3パーセントに低下しました。その明細につきましては別表に記載の通りでございます。

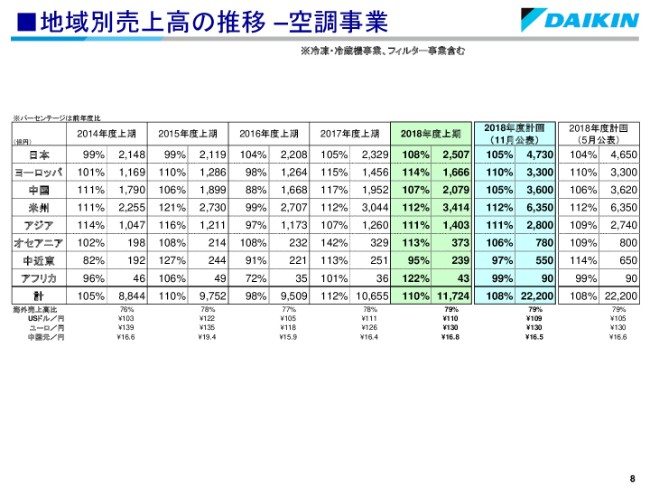

■地域別売上高の推移 –空調事業

空調事業の地域別売上高でございます。トルコリラの影響を受けた中近東を除きまして、すべての地域で前年を上回りました。為替影響を除く実質の売上高の伸び率につきまして、ヨーロッパは111パーセント。中国は104パーセント。米州は113パーセント。アジアにつきましては新興国、通貨安の影響もあり113パーセントとなっています。

オセアニアにつきましては、買収しましたオーストリアのサービス会社エアマスター社の新規連結効果を除く実質伸び率で102パーセントとなりました。年間計画は上期実績と下期以降の需要動向を踏まえて見直しを行っております。

見直し後、為替影響を除く実質の売上高伸び率はヨーロッパ109パーセント。中国は107パーセント。米州は113パーセントを計画しております。中国につきましては事業環境の先行きは不透明でありますが、当初計画に沿った事業拡大を図ります。

アジアは上期の伸び率の水準を維持しました。オセアニアにつきましては、買収効果を除く実質の伸び率で102パーセントを計画しております。

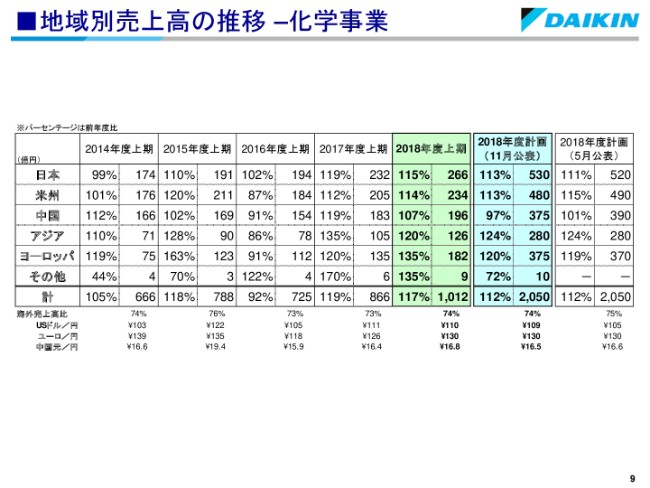

■地域別売上高の推移 –化学事業

化学事業でございます。化学の地域別売上高は全地域で前年を上回っております。とくに原材料の価額高騰に加えまして、冷媒ガスの価額上昇の効果、また買収しましたヘロフロン社の連結効果もありましたヨーロッパにおきましては、前年比135パーセントの大幅な伸びとなりました。

為替影響を除く実質の売上伸び率は、ヨーロッパは131パーセント。中国は105パーセント。米州は114パーセントとなっております。年間計画は上期実績と下期以降の需要動向を踏まえて見直しを行いました。

見直し後、為替影響を除く実質の売上伸び率はヨーロッパ122パーセント。中国99パーセント。米州114パーセントで計画しております。

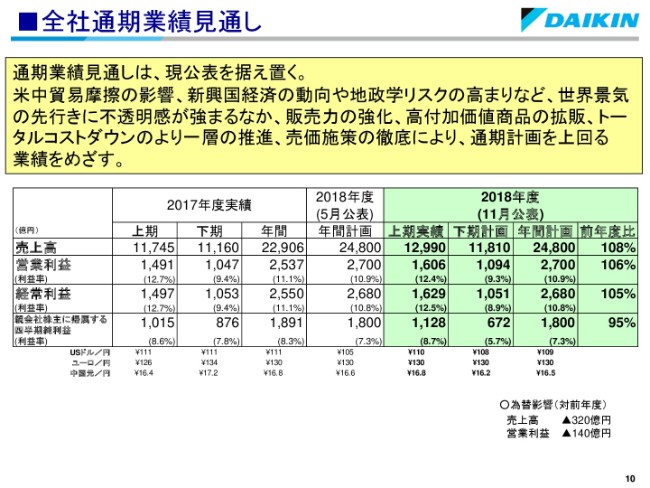

■全社通期業績見通し

通期の業績見通しにつきましては、足元世界経済の減速懸念が高まっておりまして、経営環境の先行き不透明感を増していることから、現公表を一旦据え置くこととしました。

そのような中、当社は現在取り組んでいる戦略経営計画「FUSION20」の実現に向けまして、定量目標として掲げております2020年度営業利益3,480億円を目指しまして、力強く増収増益基調を維持して9期連続の増収増益を達成していく考えでございます。

経営体質を強靭なものとして収益力をさらに高めるために、販売力・営業力のより一層の強化、トータルコストダウンの抜本的な施策の推進、グローバル各地域での差別化商品開発を加速してまいります。

これらのことで厳しい経営環境に立ち向かい、現公表を上回る業績を目指してまいります。下期の為替前提のレートは、ドル108円。ユーロ130円に見直します。

為替影響につきまして、ドルは円安方向に見直しましたが、インドルピー、インドネシアルピアを中心に新興国通貨安の影響を受けることから、年間での為替の対前年影響額は売上高で320億円、営業利益で140億円のマイナスとなると見ております。

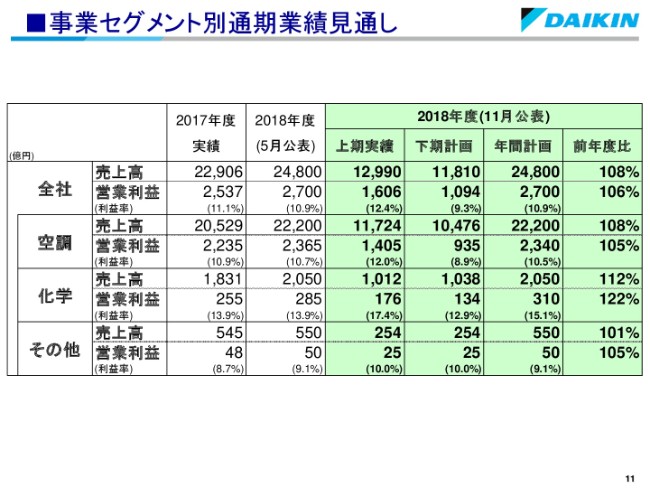

■事業セグメント別通期業績見通し

セグメント別の業績見通しでございます。全社の売上高、営業利益に変更はありませんが、セグメント別の見通しについて売上高そのものは変更ございませんが、営業利益は修正しております。空調事業は現公表で25億円減額。化学事業で現公表から25億円の増額とし、その他事業は変更ございません。

年間での為替影響額につきましては、先ほど申しました売上高320億円、営業利益140億円のマイナスがすべて空調セグメントでの影響ということで、見ております。

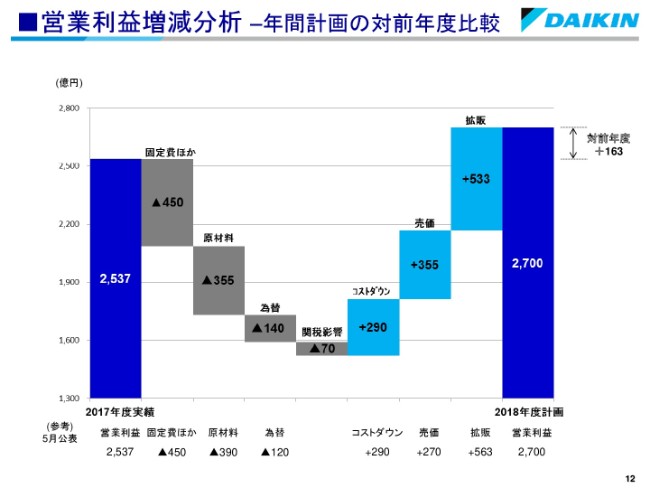

■営業利益増減分析 –年間計画の対前年度比較

年間営業利益の対前年増減分析でございます。対前年163億円増加の内訳は、為替で140億円、原材料市況で355億円、固定費等の増加で450億円、米国の追加関税による負担増で70億円のマイナス影響がございました。

これに対しまして、販売拡大で533億円、売価で355億円、コストダウンで290億円のプラスを見込んでおります。下期は引き続き高付加価値商品を中心とした販売拡大、トータルコストダウンの推進を徹底いたします。加えまして、米国での関税負担の増加、新興国通貨安の影響につきましては、コスト抑制策や売価施策など機動的な対策を講じてマイナス影響を吸収いたします。

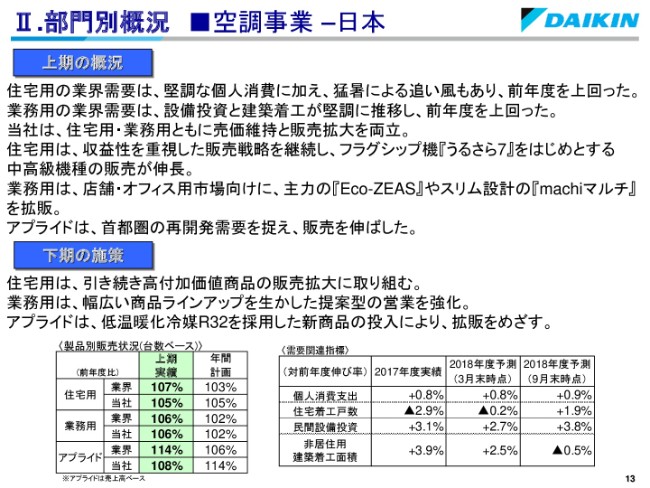

Ⅱ.部門別概況 ■空調事業 –日本

部門別の状況について説明をいたします。まず国内空調事業でございます。堅調な個人消費に加えまして、猛暑となったこと、設備投資・建築着工も堅調に推移したことから、業界需要は住宅用・業務用ともに前年を上回っております。

当社は収益重視の販売戦略を継続しまして、住宅用の中高級機種、業務用の主力商品の販売を伸ばしました。アプライドにつきましても、首都圏の再開発需要を取り込み、販売を伸ばしております。

下期は、引き続き住宅用の高付加価値商品の拡販、業務用での豊富な商品ラインアップを生かしました提案型営業を推進し、更新需要の獲得を図ってまいります。アプライドにつきましては、冷媒にR32を採用しました新商品投入を機に販売拡大を目指してまいります。

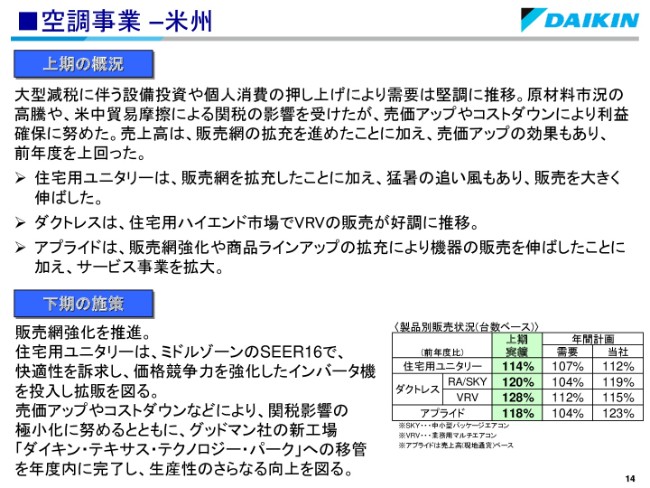

■空調事業 –米州

米州の空調事業でございます。市場が堅調に推移する中にありまして、住宅用ユニタリーの自前販売店の拡大、アプライドの販売網強化、商品ラインナップに加えまして売価アップの効果もあり、売上高は前年を上回りました。

原材料価額高騰や米中貿易摩擦による関税の影響を受けましたけれども、コスト抑制策や売価アップにより影響を吸収し、利益確保に努めました。なお、グッドマン社全体の売上高は現地通貨ベースで前年比114パーセントとなりました。

下期も引き続き販売網の強化を推進することに加えまして、コストダウンに取り組むことで、関税影響の極小化に努めるとともにグッドマン社の新工場への移管を本年度内に完了し、生産性のさらなる向上を図ります。

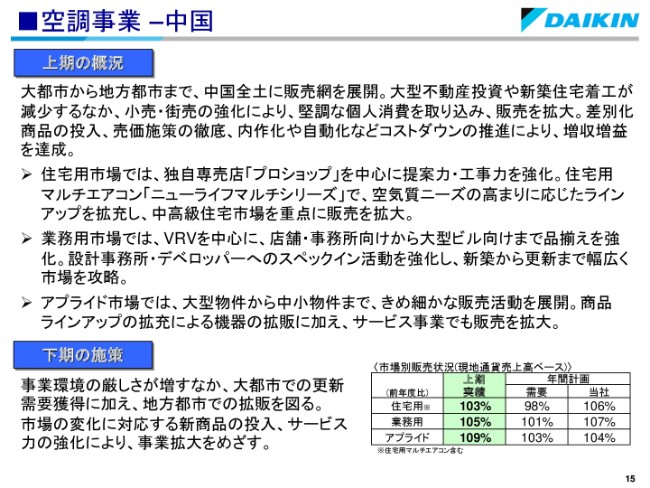

■空調事業 –中国

中国空調事業でございます。大型不動産投資や新築住宅着工が減少する中にありまして、大都市から地方都市に展開する販売網を基盤に小売・街売りをの強化し販売を拡大しました。

原材料価額高騰の影響を受ける中でも、業務用・住宅用ともに差別化商品の投入によるラインナップの拡充、「プロショップ」を初め販売店の提案力・工事力の強化。売価施策の徹底に加えて内作化や、生産性向上によるコストダウンに取り組んで増収増益を達成しました。

事業環境の厳しさは増していますけれども、下期以降も引き続き大都市での更新需要の獲得と、地方都市での販売拡大に加えまして、市場の変化に対応しました新商品の投入、サービス力の強化によって、計画達成を目指してまいります。

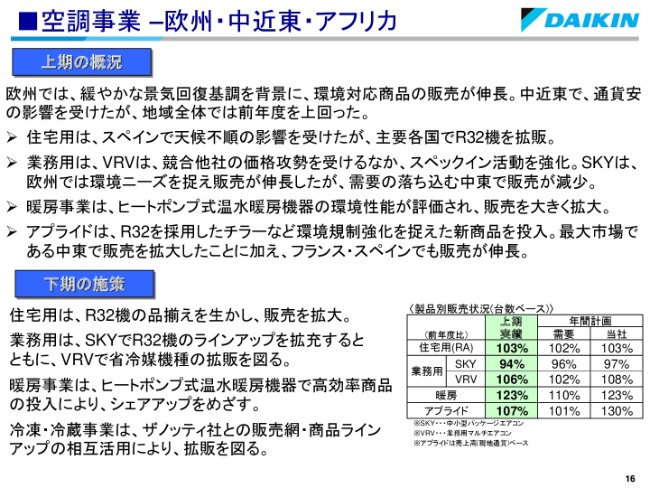

■空調事業 –欧州・中近東・アフリカ

欧州空調事業です。中近東・アフリカにおきましては、通貨安の影響を受けましたが、欧州全体の穏やかな景気回復を背景に地域全体の売上高は前年度を上回りました。

欧州では環境規制強化に対応した商品の販売が拡大しておりまして、引き続き住宅用・業務用ともにR32機の豊富な商品ラインアップや、VRVの省冷媒機種の販売拡大に取り組んでまいります。

またこれからシーズンを迎える暖房事業でも、環境性能が評価されております、ヒートポンプ式温水暖房機器の販売拡大、冷凍・冷蔵事業では、買収しましたザノッティ社の販売網・商品ラインアップの活用により、事業拡大を図ってまいります。

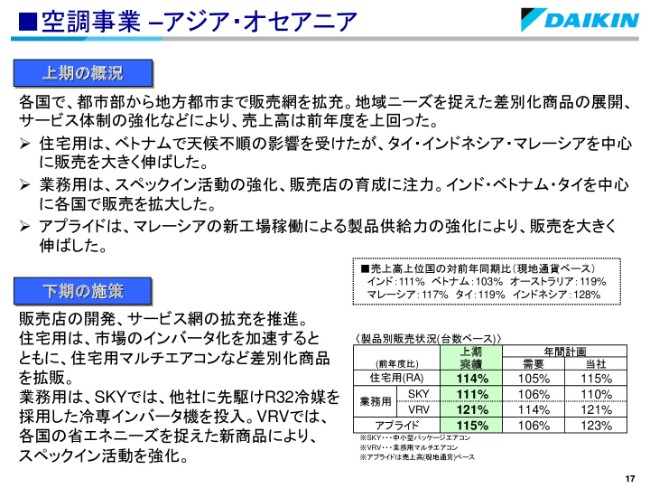

■空調事業 –アジア・オセアニア

アジア・オセアニアの空調事業でございます。各国におきまして、地方都市への販売網の展開、サービス体制の強化、地域ニーズを捉えた差別化商品の投入によりまして、売上高は前年を上回りました。

住宅用販売は、ベトナムでは天候不順の影響を受けましたが、タイ・インドネシア・マレーシアを中心に販売拡大しております。業務用では、営業強化や販売店の育成に注力しまして、またインド・ベトナム・タイを中心に各国で販売を拡大いたしました。

下期も引き続き地方都市への販売店網の展開、サービス網の拡充を推進することに加えまして、業務用スカイエアでR32冷媒に採用しました冷房専用インバータ機を他社に先駆けて投入するなど、各国の省エネニーズを捉えた商品展開によりまして、さらなる販売拡大を図ってまいります。

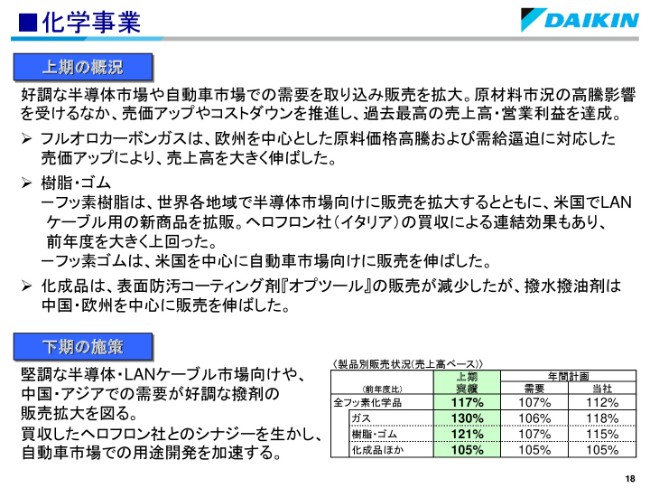

■化学事業

化学事業でございます。好調な半導体関連や自動車関連分野での販売を拡大しました。原材料市況高騰の影響もありましたけれども、コストダウンと売価施策の推進により増収増益を達成しております。

商品別には、ガスは欧州での需給ひっ迫による価額上昇の効果もありまして、売上を大きく伸ばしました。樹脂については、半導体市場向けの販売や、米国でのLANケーブル用の新商品の販売を伸ばしたことに加えまして、昨年買収いたしましたイタリアのヘロフロン社の連結効果もあって、前年度を大きく上回っております。

ゴムは、米国を中心に自動車関連市場向けに販売を伸ばしました。化成品は、オプツールの販売が減少いたしましたが、中国・欧州を中心に撥剤の販売が好調に推移しました。

下期につきましては、半導体関連・LANケーブルなど堅調な市場、中国・アジアで撥剤の販売拡大を加えることによりまして、自動車市場での用途開発を加速してまいります。

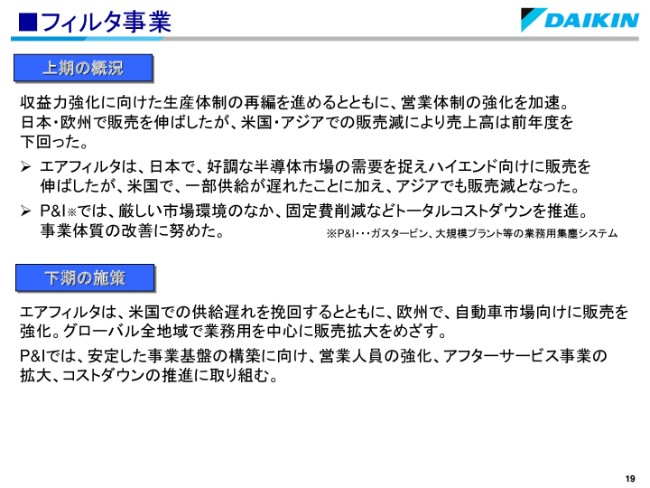

■フィルタ事業

フィルタ事業につきましては、日本や欧州におきまして半導体・製薬などハイエンド市場向けに販売を伸ばしましたが、米国およびアジアでの販売減少により売上高は前年を下回っております。

下期は引き続き収益力強化に向けまして、生産体制の再編、営業体制の強化を進めて、エアフィルタの米国での供給遅れを早期に挽回し、グローバル全地域での販売拡大を目指します。P&I事業につきましては、厳しい事業環境の中、安定した事業基盤の構築に向けまして、アフターサービス事業の拡大にも取り組みます。

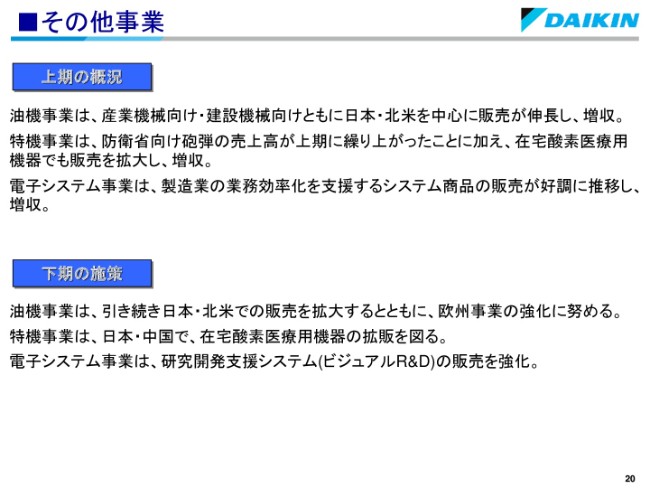

■その他事業

その他事業でございます。油機事業につきましては、日本・米国において産機・建機ともに需要が堅調に推移しましたことから、売上高は前年を上回っております。下期も引き続き日本・米国市場での販売拡大に加えまして、欧州事業の強化に努めてまいります。

特機事業は、防衛省向け砲弾の納入が下期から上期に繰り上がったことから、売上高は前年を上回りました。

在宅酸素医療用機器の販売も拡大しておりまして、下期も日本や中国での販売拡大に努めます。電子システム事業は、製造業の業務効率化を支援する業務アプリケーション開発システムの販売が好調に推移し、売上高は前年を上回っております。下期も引き続き研究開発支援システムを中心に拡販に努めてまいります。

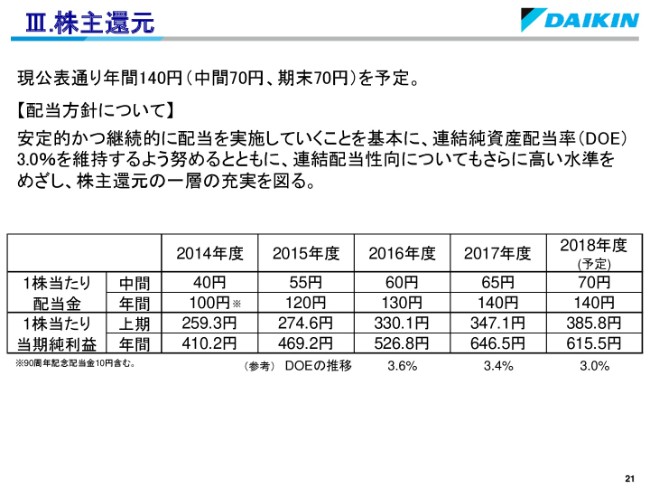

Ⅲ.株主還元

配当金につきましては、現公表どおり年間140円を予定しております。配当方針についても変更はございません。引き続き、安定的かつ継続的に配当を実施していくことを基本に、株主還元の一層の充実を図ってまいります。

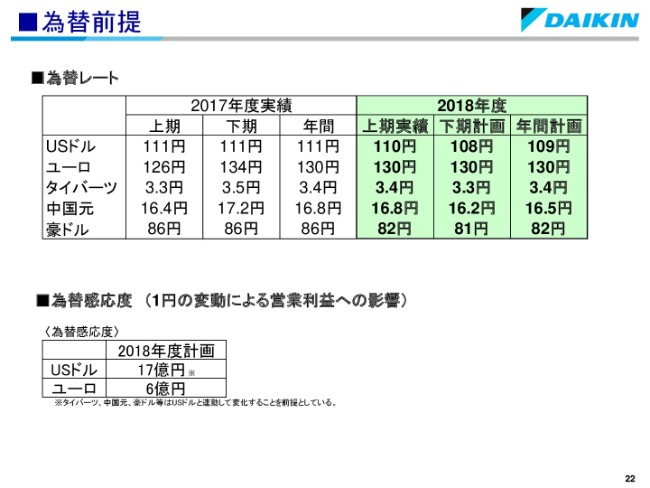

■為替前提

為替の実績および下期以降の前提レートについては、こちらの通りでございます。為替感応度については、期初の見方から変更ございません。対ドル1円の変動で、営業利益に対して17億円の影響、対ユーロ1円の変動で6億円の影響と試算しております。

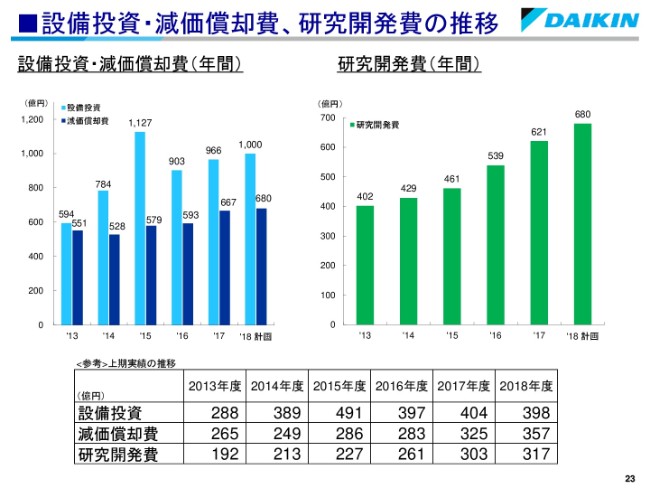

■設備投資・減価償却費、研究開発費の推移

設備投資関係です。上期の設備投資の実績は398億円、減価償却は357億円、研究開発費は317億円となりました。当社は本年6月に「FUSION20」の後半3ヶ年計画を発表して、3年間で総額6,000億円の成長投資を実施すると公表しておりますが、今上期の実績はこの計画に沿ったものとなっております。

年間の計画につきましては、設備投資・減価償却費、研究開発費はいずれも期初計画から変更はございません。

私からの説明は以上でございます。ご清聴ありがとうございました。