6月からは2025年度の住民税の徴収が始まります。住民税は前年の所得をもとに算出されており、昨年所得が増えた人は課税額が増えている可能性があるでしょう。

今年度は税制に大きな変更があります。年収の壁が引き上げられるのです。これにより私たちの手取りは多少増えますが、同時に注意しなければならない点もあります。

この記事では、年収の壁の変更点や、制度変更による注意点を解説します。

1. 年収の壁は2025年度からどう変わる?

年収の壁の主な変更点は、以下のとおりです。

- 基礎控除が48→最大95万円まで引き上げ

- 給与所得控除の最低保障額が55→65万円に

- 「特定親族特別控除」を新設

まずはそれぞれの変更点を見ていきましょう。

1.1 基礎控除が48→最大95万円まで引き上げ

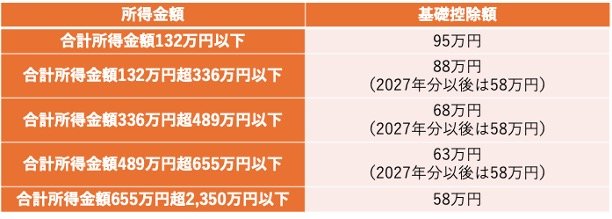

基礎控除はこれまで48万円でしたが、2025年度からは最大95万円まで引き上げられます。引き上げ額は所得額に応じて変化する仕組みで、以下のように控除額が変更されています。

- 合計所得⾦額132万円以下:95万円

- 合計所得⾦額132万円超336万円以下:88万円(2027年分以後は58万円)

- 合計所得⾦額336万円超489万円以下:68万円(2027年分以後は58万円)

- 合計所得⾦額489万円超655万円以下:63万円(2027年分以後は58万円)

- 合計所得⾦額655万円超2350万円以下:58万円

控除額は最大で95万円です。所得金額132万円超655万円以下の人は、2025年度・2026年度は63万円〜88万円まで基礎控除が引き上げられます。所得が655万円超の人は、基礎控除が10万円拡大されて58万円となります。

ただし、所得金額132万円超655万円以下の人については、2027年度以降は控除額が58万円に引き下げられます。所得132万円超の人は、基本的には基礎控除が10万円拡大されると考えておいたほうがよいでしょう。

1.2 給与所得控除の最低保障額が55→65万円に

給与所得控除は、給与所得を受け取る人に対して適用される控除です。これまでは最低控除額が55万円でしたが、2025年度からは65万円と10万円拡大されます。

これにより、基礎控除が最大95万円、給与所得控除が最低65万円で、合計160万円が新たな年収の壁となります。収入160万円までは、所得税がかからなくなります。

1.3 「特定親族特別控除」を新設

親族を扶養する人に適用される扶養控除に、新たな項目「特定親族特別控除」が設置されました。年収150万円以上の特別親族を扶養している人への控除です。

扶養控除は、扶養親族がいる場合に38万円が控除される制度ですが、19〜23歳未満の特定親族を扶養する際は「特定親族扶養控除」として、控除額が63万円に引き上げられます。特定親族扶養控除を受けられるのは特定親族の年収103万円でなければなりませんでしたが、今年度からは年収150万円(所得85万円)まで引き上げられました。

しかし、特定親族の年収が150万円を超えると、控除は0円になってしまいます。これを防ぐため、ゆるやかに控除額を引き下げていく仕組みを導入したのです。

控除額は以下のとおりです。

- 58万円超85万円以下:63万円

- 85万円超90万円以下:61万円

- 90万円超95万円以下:51万円

- 95万円超100万円以下:41万円

- 100万円超105万円以下:31万円

- 105万円超110万円以下:21万円

- 110万円超115万円以下:11万円

- 115万円超120万円以下:6万円

- 120万円超123万円以下:3万円

これにより、手取りの急激な減少を防いでいます。

次章では、年収の壁の増加による注意点を解説します。