2018年8月8日に行われた、株式会社資生堂2018年12月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:株式会社資生堂 代表取締役 執行役員社長 兼 CEO 魚谷雅彦 氏

株式会社資生堂 執行役員常務 最高財務責任者 直川紀夫 氏

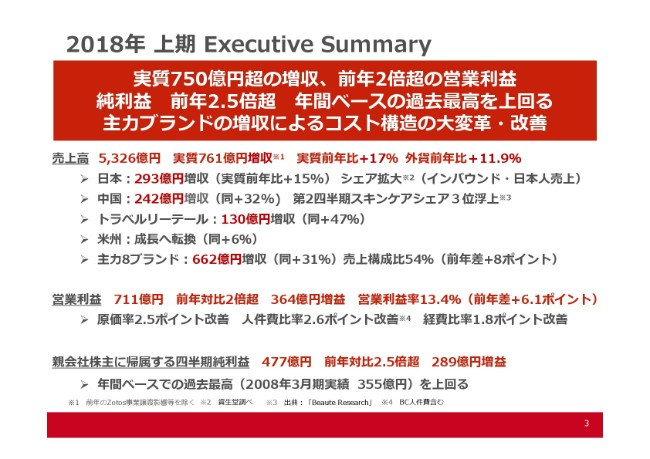

2018年 上期 Executive Summary

直川紀夫氏:それでは私より、2018年上期実績について、ご説明をさせていただきます。

まず、3ページをご覧ください。初めに、上期のポイントをまとめております。

この上期は、売上高が実質750億円を超える増収となり、前年の2倍を超える営業利益となりました。そして純利益は、前年の2.5倍を超え、過去最高の年間実績であった2008年3月期の年間の355億円を、上期だけで上回りました。

このことが(実現)できたのは、ブランドが加速度的に成長し、全社のコストストラクチャーが大きく改善したことによります。このように、事業で稼ぐ力が確実に付いてきており、今後も積極的に進める、成長投資を支える財務基盤も構築できました。

もう少し、具体的にご説明します。

売上高は5,326億円。実質前年比で、プラス17パーセントの成長です。

リージョン別では、日本が293億円増収の、実質前年比プラス15パーセント。インバウンド需要の確実な獲得とともに、日本人売上も伸長し、シェアを大きく拡大しました。

中国では242億円増収の、実質前年比プラス32パーセント。プレステージブランドの高成長をベースに、メイドインジャパンブランドの「エリクシール」が大きく貢献し、第2四半期では、スキンケアシェアで3位まで上がってきました。

加えて、当社でもっとも高い成長率を継続しておりますトラベルリテールは130億円増収で、今期も市場成長を大きく上回って伸長しております。

さらに米国では、「NARS」「Dolce&Gabbana」が牽引し、実質前年比プラス6パーセント成長へ転換してまいりました。

ブランドでは、主力の8ブランドの増収額が全体の8割を超えまして、662億円の増収。この8ブランドで、実質前年比でプラス31パーセント(の成長)になります。

この8ブランドが全体に占める割合は8ポイント上昇し、54パーセントまで上がってまいりました。ブランドの選択と集中の成果が表れています。

営業利益は、364億円の増益。営業利益率は6.1ポイント上昇し、13.4パーセント。収益性の高いプレステージブランドの成長がコスト構造を大きく変え、収益性の改善につながりました。

各コスト比率については、ご覧のとおりです。詳細は、後述させていただきます。

2018年 上期 実績要約

4ページは、上期の実績の要約です。

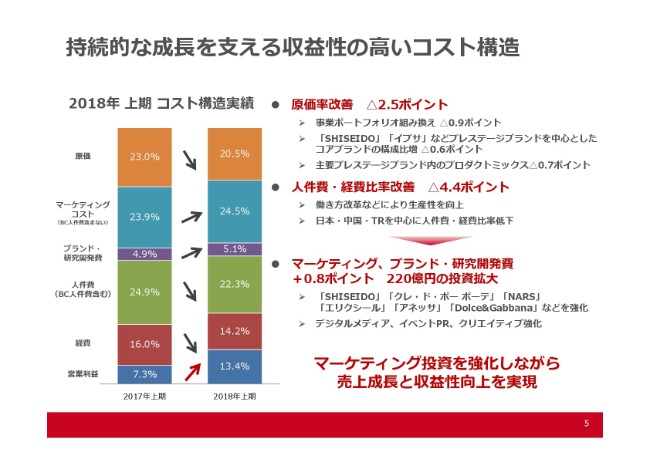

持続的な成⻑を⽀える収益性の⾼いコスト構造

続いて、5ページをご覧ください。今後の持続的成長を支える、収益性が改善したコスト構造です。

まず、原価率が2.5ポイント改善し、20.5パーセントまで下がりました。昨年(2017年)実施しました「Zotos」事業の譲渡や「Burberry」の代理店ビジネスの解消など、原価率が高く収益性が今後見込めないというところの事業ポートフォリオの組み換えにより、0.9ポイント改善しました。

加えて、「SHISEIDO」や「IPSA」などのプレステージブランドを中心とした、コアブランドの構成比が上がったことで、原価率が0.6ポイント改善しました。

さらに、ブランド内のプロダクトミックスが変わったこと、あるいはコストリダクションにより、0.7ポイント改善しました。合計で、昨年から原価率が2.5ポイント改善しています。

次に、人件費・経費比率ですが、こちらも4.4ポイント改善し、36.5パーセントまで下がってきました。「VISION 2020」に取り組む前の2014年は44.2パーセントでしたので、その頃から比べると、7.7ポイント改善したことになります。

今期はとくに、日本・中国・アメリカ・トラベルリテールの改善が貢献しています。一方で、積極的に投資をしているマーケティング投資とブランド・研究開発投資は220億円拡大し、0.8ポイントアップというかたちになっています。

このように、マーケティング投資を強化しながら、持続的な売上成長を実現して、営業利益率を13.4パーセントまで引き上げることができました。

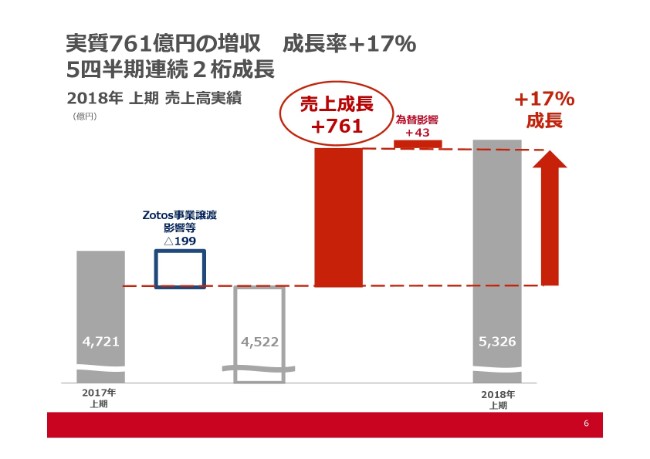

実質761億円の増収 成⻑率+17% 5四半期連続2桁成⻑

6ページをご覧ください。こちらは、実質成長を説明したものになります。

昨年(2017年)事業譲渡をした「Zotos」などの減収影響が、199億円。これを除くと、売上高は実質761億円増収の、プラス17パーセントの成長です。

3ヶ月間の第2四半期単体でも、プラス16パーセント成長し、昨年の第2四半期から5四半期連続で、実質2桁成長を実現しています。

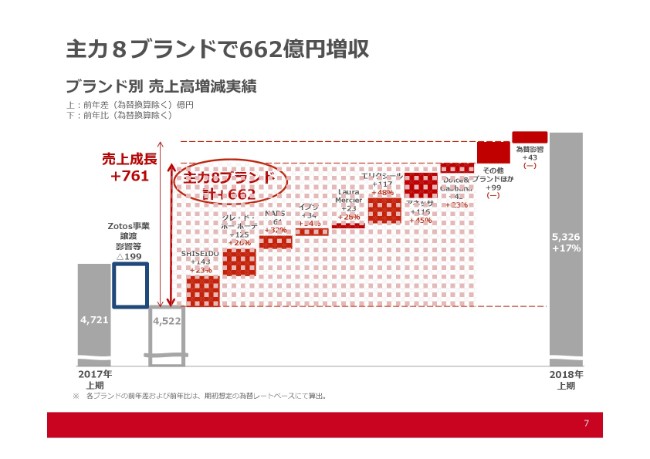

主⼒8ブランドで662億円増収

7ページです。こちらが、実質増収761億円を、ブランドごとに分解したものになります。

先ほど申し上げたように、主力8ブランドで662億円増収となり、売上成長の8割超を占めています。

中でも、「SHISEIDO」「clé de Peau Beauté」「エリクシール」「アネッサ」の4つのブランドは、半期で100億円を超える増収を実現するなど、ブランドが確実に進化しています。

このように、核となるブランドでは、化粧水や乳液のような売上基盤を作るカテゴリが継続的に成長しておりまして、「リンクルクリーム」のような強いリードアイテムにより、新たな愛用者を拡大することで、売上成長に拍車がかかっています。

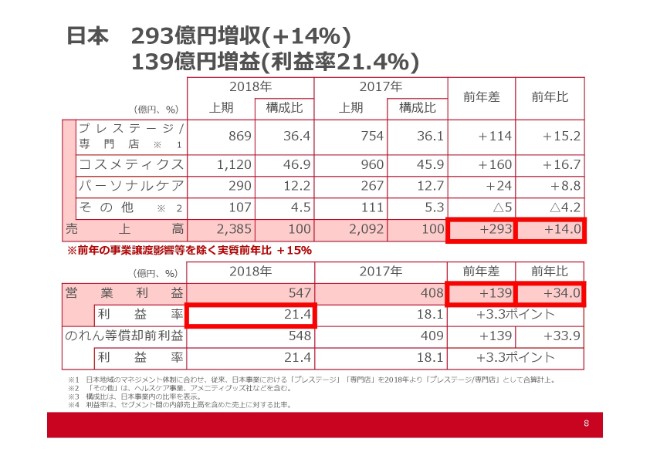

⽇本 293億円増収(+14%) 139億円増益(利益率21.4%)

それでは、8ページから、各リージョンごとにご説明を申し上げます。

最初に、日本事業です。売上高は2,385億円。前年に比べ、プラス14パーセントの293億円の増収となりました。

営業利益は547億円、139億円の増益。利益率は21.4パーセントとなり、全社利益を牽引しています。

やはり、収益性の高い肌3分野に集中したことで、売上の成長に加えて原価率も低減した結果、利益が上がったことになります。

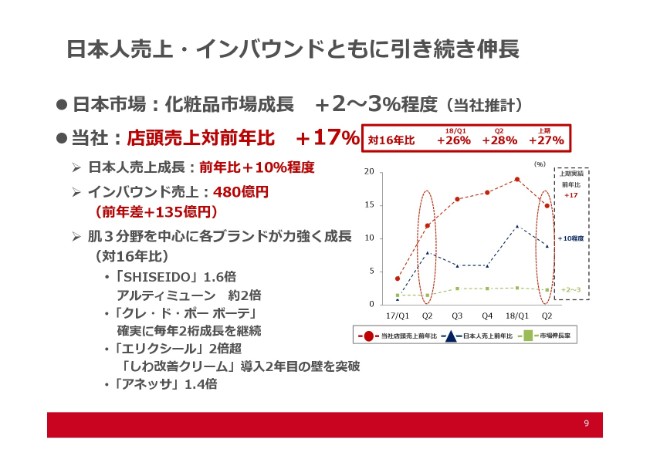

⽇本⼈売上・インバウンドともに引き続き伸⻑

次のページが、日本の店頭売上の状況になります。

私たちは、上期の日本の市場成長率を2~3パーセント程度と見ています。それに対して当社は、この上期の店頭売上がプラス17パーセントとなり、引き続き、大きくシェアを拡大することができました。

(スライドの)右のグラフのように、この成長は、インバウンドの需要と日本のお客さま向けの売上の双方からきております。

日本人売上は、プラス10パーセント程度。インバウンド売上は480億円で、前年に対して135億円増収となりました。

昨年(2017年)第2四半期から2桁成長へ大きく転換しましたが、2016年から比較しても、第1四半期も第2四半期も、26パーセント以上伸びているかたちになります。

これまで、肌3分野を中心に投資強化をしてきたため、ブランドに地力が付き、昨年から成長に拍車がかかったと考えています。

(ブランド別では)「SHISEIDO」は、2年前から1.6倍。「アルティミューン」に至っては、2年前から約2倍の売上になりました。

さらに、この(2018年)6月にリニューアルをして、さらなる愛用者の拡大を目指してまいります。

「clé de Peau Beauté」は、2桁成長を継続。

「エリクシール」も、2年前から2倍を超え、「しわ改善クリーム」を導入した6月も、今年はブランド全体で昨年実績を上回り、2桁の成長。「しわ改善クリーム」のリピート購入とともに、先ほど申し上げた化粧水・乳液の愛用者が拡大し、大型新製品が出た2年目の壁を確実に超え、ブランドが成長しています。

「アネッサ」も、2年前に比べ1.4倍。こちらは、クロスボーダーのマーケティングが成果を出してきています。

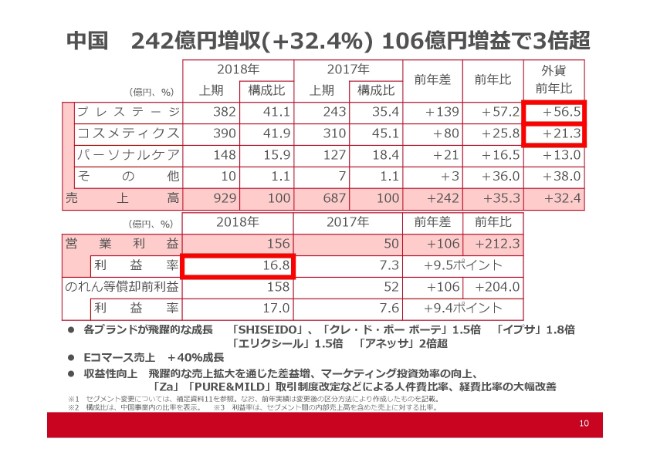

中国 242億円増収(+32.4%) 106億円増益で3倍超

10ページは、中国事業です。

売上高は242億円増収の929億円、32.4パーセントの成長です。

プレステージブランドでは、「SHISEIDO」「clé de Peau Beauté」が1.5倍、「IPSA」は1.8倍(の成長です)。コスメティクスでは、「エリクシール」が1.5倍、「アネッサ」が2倍(を超える)というかたちです。やはり、集中と選択をしているブランドが成長しています。

Eコマースは、プレステージブランドが成長し、「アネッサ」と「エリクシール」も加わったことで、40パーセントの成長を実現しています。

営業利益は106億円の増益で、前年の3倍を超える156億円。利益率は、16.8パーセントとなりました。

飛躍的な売上の拡大を通じた差益増に加え、マーケティング投資効率の向上と、「Za」(ズィーエー)や「PURE&MILD」のコスメティクスブランドの取引制度改定により、ブランドの収益性が向上しました。

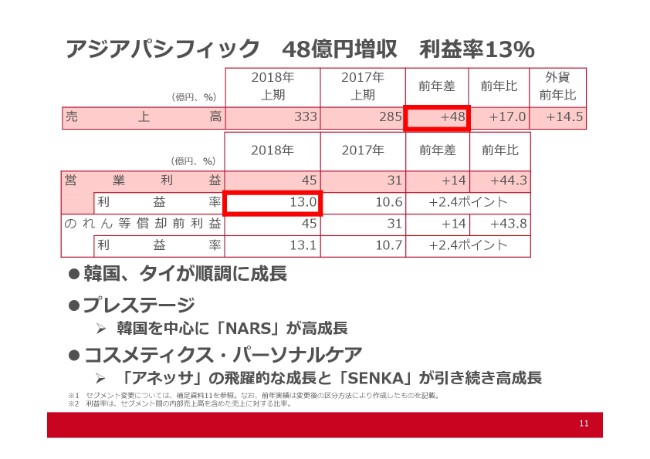

アジアパシフィック 48億円増収 利益率13%

続いて、アジアパシフィックです。

売上高は、48億円増収の333億円。

国・地域別には、韓国やタイなどを中心に、順調に成長しています。

ブランド別には、「NARS」が韓国を中心に高成長となったことに加え、「アネッサ」が飛躍的に成長し、「SENKA」が高成長を継続しました。

営業利益も、売上増に伴う差益増などにより、前年比44.3パーセント増の45億円。

営業利益率は、13パーセントとなりました。

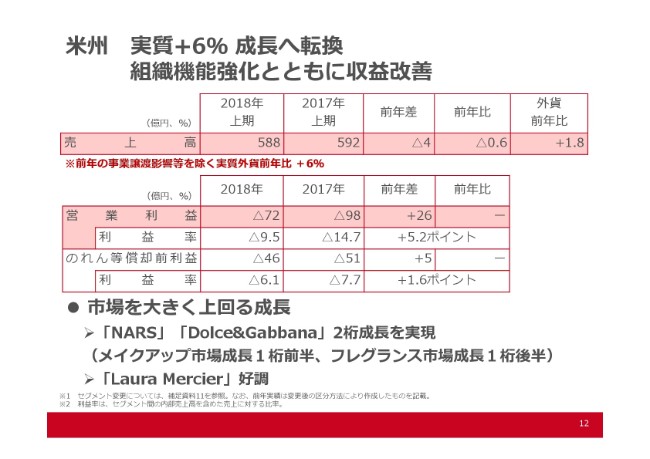

⽶州 実質+6% 成⻑へ転換 組織機能強化とともに収益改善

続いて、12ページをご覧ください。米州です。

売上高は588億円。実質ベースで6パーセント成長と、2018年は成長に転換することができました。「NARS」「Dolce&Gabbana」が2桁成長を実現し、「Laura Mercier」も好調で、シェアを拡大しています。

営業利益は、売上増に伴う差益増などにより、前年に対して26億円改善のマイナス72億円となりました。

収益構造については、次のページでご説明します。

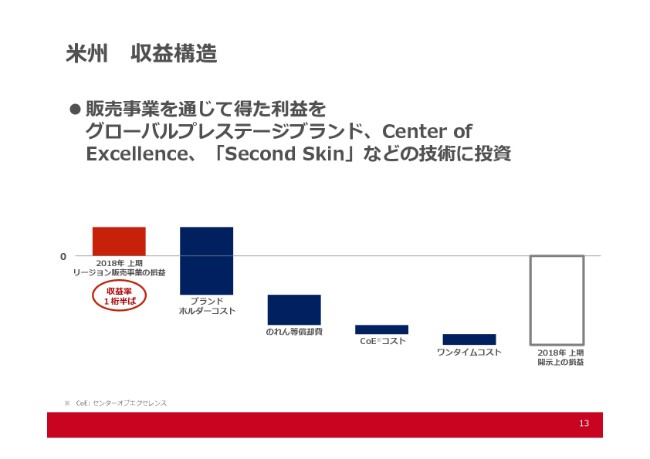

⽶州 収益構造

「VISION 2020」でもご案内していますが、当社は、マトリックス組織をもう一段進化させ、欧米のリージョンには、グローバルブランドホルダーとCenter of Excellenceの機能を設置し、戦略的な投資を実施しています。

当社の米州事業は、機能別に分解すると、こちらのようになります。

米州における販売事業、そして「NARS」「Laura Mercier」「ベアミネラル」といったメーキャップのグローバルなブランドホルダー機能。そして、「メーキャップ」「デジタル」、そして「Giaran」や「Second Skin」などの、今後本格稼働をする「テクノロジー」のCenter of Excellenceの機能というかたちに、分かれています。

米州は、域内の販売事業だけを取り上げると、現在でも1桁半ばの利益率を生み出しています。ただ、メーキャップカテゴリーをグローバルで積極的に投資していること、あるいは今後のイノベーションの源泉である「デジタル」「メーキャップ」「テクノロジー」のCenter of Excellenceにおいても投資強化を進めていることから、これらの合算となる開示ベースの損益は、赤字となっています。

今後は、このように機能別にPLをしっかり管理しながら収益性の向上を進め、中国やアジア、トラベルリテールなどと同様の機能である販売事業において、早期に2桁の利益率を目指してまいります。

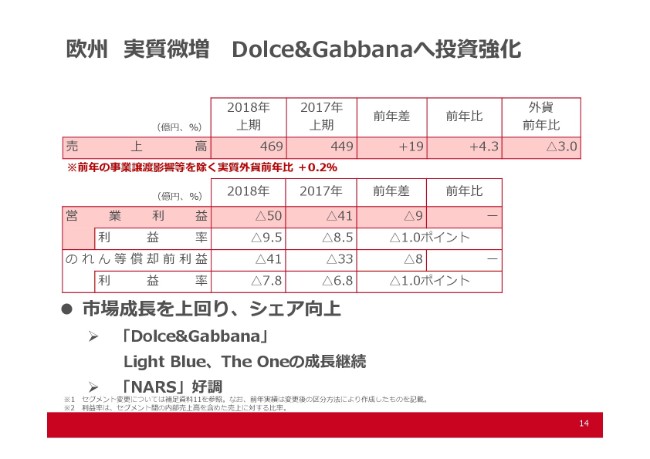

欧州 実質微増 Dolce&Gabbanaへ投資強化

次に、欧州です。

売上高は、前年比プラス4.3パーセント。実質ベースでは微増というかたちで、469億円となりました。

フレグランスでは、「Dolce&Gabbana」が市場成長を上回る好調な売上を続け、シェアを伸ばしましたが、既存のフレグランスが振るわなかったことが影響しています。

営業利益は、売上減に伴う差益減や投資強化などにより、マイナス50億円となりました。

米州同様に、欧州の収益構造を、次のページでご説明します。

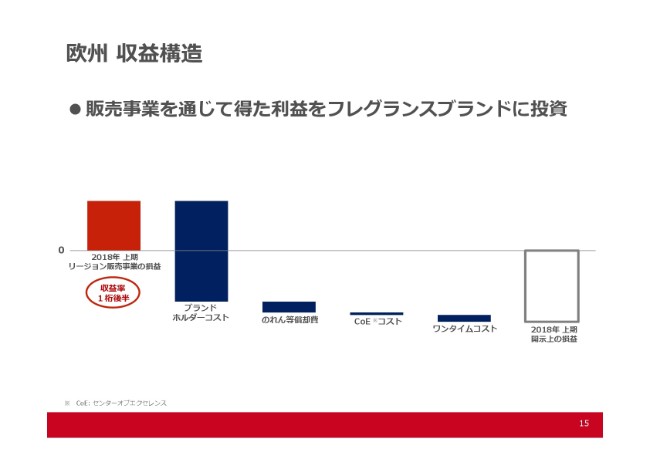

欧州 収益構造

欧州事業も機能別に分解すると、販売事業と、フレグランスのブランドホルダーの機能と、(フレグランスの)Center of Excellenceの機能となります。

域内の販売事業では、1桁後半の利益率を生み出していますが、こちらもフレグランスカテゴリーをグローバルで積極的に投資していることから、開示ベースの損益は赤字となっています。

欧州においても、販売事業において、早期に2桁の利益率が出るような体制を作ってまいります。

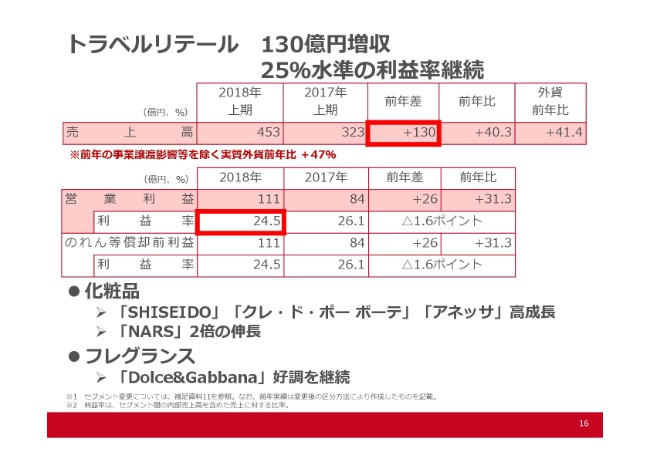

トラベルリテール 130億円増収 25%⽔準の利益率継続

リージョンの最後は、トラベルリテールとなります。

売上高は、130億円増収の453億円。外貨前年比がプラス41.4パーセントと、大きな成長を継続しています。

営業利益は、前年比で31.3パーセント増の111億円。利益率は24.5パーセントと、25パーセント水準の利益率を継続しました。

前年より若干低下して見えるのは、移転価格ポリシーに基づき、グループ間の取引価格を見直したことと、今期よりフレグランスの事業が加わったことによります。

これらの変更を除くと、昨年との比較では、計画よりも売上が上回ったことにより、昨年から7ポイント利益率が改善しています。

全事業でもっとも収益性が高いトラベルリテール事業が、もっとも高い売上成長率を維持しておりますので、この好循環を継続したいと思っております。

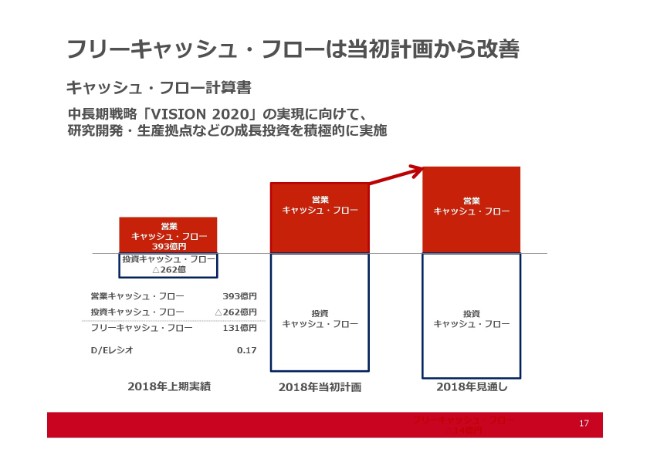

フリーキャッシュ・フローは当初計画から改善

最後に、キャッシュ・フローです。

営業キャッシュ・フローは393億円、投資キャッシュ・フローは262億円。その結果、フリー・キャッシュ・フローは、プラス131億円となりました。

下期は、研究開発や生産拠点などへの投資を積極的に実施することから、投資キャッシュ・フローが膨らみ、フリー・キャッシュ・フローがマイナスとなる見込みですが、年間の営業利益の見通しを上方修正することによりまして、フリー・キャッシュ・フローのマイナスは、当初計画よりも改善するかたちになっております。

私からは、以上です。ありがとうございました。

2018年 年間⾒通し

魚谷雅彦氏(以下、魚谷):改めまして、みなさまこんにちは。

2018年の上期の非常に好調な状況を受けまして、年間でどのように取り組んでいくのかということについて、お話をしたいと思います。

年間の見通しというのは(2018年8月8日時点で)6ヶ月経っていますから、年間を見通すのは、時期として当然重要なことです。

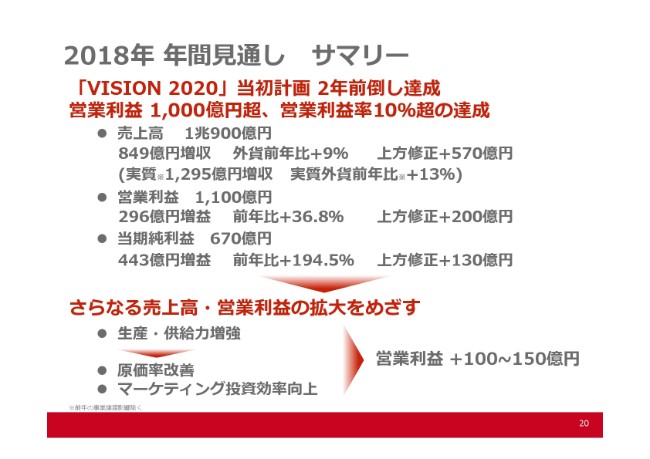

2018年 年間⾒通し サマリー

さまざまな要因がありますが、今立てている計画は、ここにありますように、当初計画に対して売上高で570億円の上方修正をして、1兆900億円と(なっております)。これは、昨年の実質の実績に対して、(事業譲渡した)Zotos等を抜きますと、前年比で約1,300億円の伸びということになります。

営業利益は1,100億円。これも、200億円の上方修正をいたします。当期純利益は670億円。これも、130億円の上方修正となります。

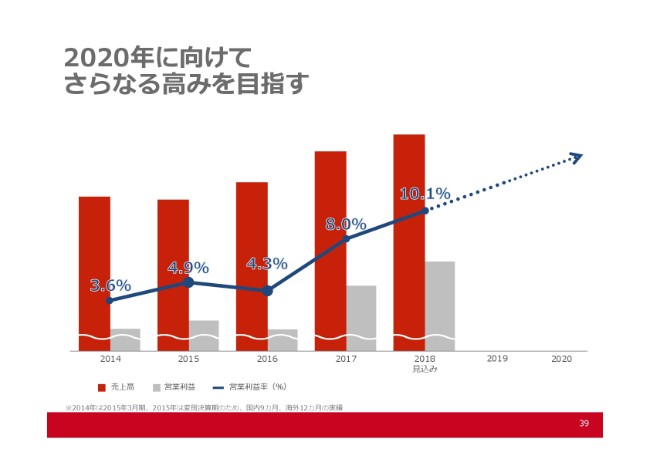

そもそも3年半前に、私たちがこの「VISION 2020」……2020年までの計画を作った時、当時の状況を鑑みて、「2020年に1兆円の売上」と「1,000億円の営業利益」と「10パーセントのオペレーティングマージン」という、資生堂にとっては非常にアスピレーションな目標を立てました。

これが、売上は3年前倒し。そして、営業利益とオペレーティングマージンについては、今年(2018年)で10パーセントにできると思っていますので、2年前倒しで達成するという見通しになっております。

もちろん、これで満足していません。みなさまのコンセンサスがどのぐらいであるかということも知っていますので、あとで詳しく申し上げますけれども。

足元で、もう少ししっかりと需要と供給の体制を作らないと、まだはっきりとは下期のことを見通せない状況にありますので、今はこれをやっています。

そして、そのことによって、原価率も、上期は20.5パーセントと言いましたけれども、下期は22.5パーセントで、(上期に比べて)2ポイント上がるようになっています。

昨年(2017年)の傾向からいっても、もう少し(下期の原価率を)下げられると思っています。後ほどご説明するようなやり方で、原価率も下げられたり、あるいはマーケティング投資も効率が上がったりするということから、売上高はもちろん上がると見ていますけれども、営業利益レベルで最低100億円~150億円ぐらいのプラスアルファは出せると思っておりまして、それに取り組んでいきたいと思っています。

したがって、そのようなことがうまく進めば、営業利益では1,200億円~1,250億円を目指していきたいと考えています。

「VISION 2020」当初計画 営業利益額・率⽬標 2年前倒しで達成⾒通し

これが、今の話(「VISION 2020」の当初計画を、前倒しで達成する見通し)の数表です。

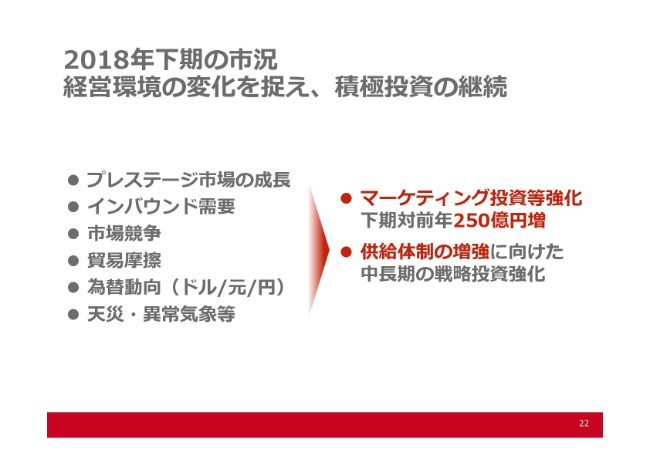

2018年下期の市況 経営環境の変化を捉え、積極投資の継続

この下期を考えるにあたって、プレステージ市場というのは、中国・日本・全世界的に、そこそこいい環境にあると見ています。また、インバウンド需要も、訪日の方が増えていますし、今はこの傾向(が続くこと)を見込んでいいのではないかなと考えております。

ただし、市場競争が大変激化してきているのも、事実です。中国なんかもそうですし、どこまでいくのかわかりませんけれども、貿易の関税の問題(も考えられます)。ただし、私たちの事業の輸出量の関係で言うと、大きな影響は、今のところありません。

中国からアメリカに売っているわけでもありませんし、アメリカから中国への輸出も非常に少ないですから、そのような意味で影響を受けませんけれども、このようなことが、なにか中国国内やアメリカ国内の景気などに影響を与えるという、間接的なことが起こるかもしれません。そのあたりは、はっきりとは言えません。

あるいは為替(動向)、あるいは日本を中心とした異常気象。このようなことが、商品に影響を与える可能性もあるという視点から、下期のマーケティング投資を、手元の計画より100億円増やしました。250億円にしています。

2018年下期のみならず、2019年・2020年を見据えた投資を、この下期……好調な今のうちに、ぜひやりたいと考えています。

それから、供給体制の強化についても、すでに2つの工場の建設等で積極的に設備投資をやっていますけれども、今はこれについてももう一度、抜本的に見直しています。そのような中長期の視点での戦略的な設備投資も、今後必要になってくると考えています。

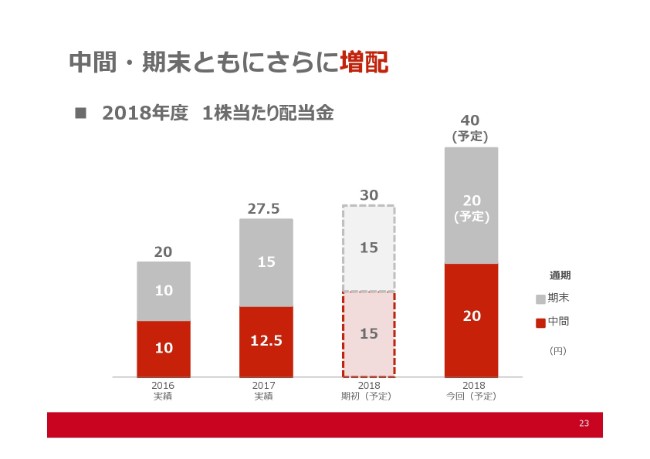

中間・期末ともにさらに増配

配当については、今申し上げた見通しをベースに考えまして、年初計画では(中間で)15円・(期末で)15円・(通期で)30円と言いましたが、20円・20円・40円……期末はまだ予定ですけれども、このようなかたちで、増配をしたいと考えます。

2018年下期 サステナブルな成⻑実現に向けて

2018年下期を考えていくにあたって、重要な要素がいくつかあります。

1つは、プレステージブランドが非常に好調に伸びています。日本・中国・TR(トラベルリテール)で、非常に好調に伸長しています。このような成長領域のモメンタムをしっかりと維持して、収益基盤をさらに確固たるものにする。

そして、その上で、長年の資生堂にとっての課題でありますメイクアップの市場に、これからしっかりと展開していきたい。投資先行型になると思いますけれども、これをやりたいと思っています。

そして、(需要増に応える)サプライチェーンの改革は、先ほど申し上げたとおりです。

さらに、4番目に「PEOPLE FIRST」と書いていますけれども、人と、人の働く環境に対しての投資を行います。

スキンケア成⻑による収益基盤の拡⼤:プレステージブランド

まず、スキンケアをしっかり成長させる。化粧水や乳液は、非常に収益性の高い分野です。プレステージブランドについて、重要なブランドは3つあります。「SHISEIDO」と「clé de Peau Beauté」と「IPSA」です。

この(グラフの)ように、この数年間で非常に好調に拡大してきています。両ブランドは20パーセントを超え、「IPSA」では30パーセントに迫る成長を、今年(2018年)も見込んでいます。(この見通しは)この下期も入れた年間ベースです。

「SHISEIDO」は、先日も言いましたけれども、まもなく2,000億円の規模が視野に入ってきています。

「clé de Peau Beauté」は、昨年(2017年)、1,000億円の壁を超えました。そして、今年もまだこのように大きく伸びていっておりますので、さらに大きなブランドに成長すると期待をしています。

スキンケア成⻑による収益基盤の拡⼤:エリクシール

もう1つ、みなさまに「収益」という視点でお伝えしたい製品は、「エリクシール」です。これは日本国内で、極めて重要なNo.1のスキンケアブランドです。

数年前……たしか、2014年の(ブランド)発表会で、私は「500億円を目指したい」と言ったのですが、もっと速いスピードで成長しておりまして、なんと今年(2018年)は、おそらく800億円に近い規模になると。化粧品市場の中でも、非常に際立った成長をしています。

昨年度(2017年)、この「リンクルクリーム」を出して大きく成長したことによって、「今年はそのハードルがあって、大変厳しいのではないか?」と思っていましたが、本当にいいブランドマーケティングや現場の営業展開があって、それを乗り越えて、大きく成長しています。

SHISEIDO Makeup Big Bang

メイクアップですが、先般発表いたしました「SHISEIDO」ブランドのメイクアップは、これまで売上の中で、いまひとつ、大きくは貢献できていなかったと。これを本格的にテコ入れをするために、全面リニューアルしました。

さっきも言いましたけれども、このブランド全体を(2020年に)2,000億円にしていくための、非常に重要な1つの柱です。

スキンケアは非常に強いので、この強みを活かす。あるいは、今は中国やアメリカ・ヨーロッパでも、非常に繊細で自然ですばらしいテクスチャーを持った、「J Beauty」という日本発の価値観が大きく取り上げられていますけれども、まさにそれを体現するブランドが、この「SHISEIDO」ブランドです。

今はここ(のスライド)にありますように、4つのテクスチャーで商品構成をしています。少し、ビデオをご覧ください。

(動画が流れる)

魚谷:「これまでの『SHISEIDO』のメイクアップと、かなり雰囲気が違うな」と、みなさまにおわかりいただけたと思います。

SHISEIDOの独⾃価値 「⽇本発」をグローバルに展開

これは、私にとって、「SHISEIDO」がグローバル化をしていくための、非常に重要で大きな経営戦略の柱である、Makeup Center of Excellence。「世界中の場所を見て、一番マーケットにふさわしく、一番人材のいるところを中心において、イノベーションを起こそう」という考え方で、ニューヨークにMakeup Center of Excellenceを置きました。

そして、この(スライドの)右側にいるような人たちがチームをつくり、そこに日本からも人が行き、海外の人たちも関わって、本当にダイバーシティの考え方をもとに、開発を行ってまいりました。

日本のよさも、ものすごく取り入れられております。おもしろいものですよね。海外の人たちが関われば関わるほど、日本の「SHISEIDO」の持っている技術とか、スキンケアのテクスチャーとか、パッケージデザインのモダンさとか……(スライドの写真にある)黒と赤のうち、赤は漆をイメージしているわけですけれども。そのようなものが非常に注目されて、できあがりました。ブラシなども、広島の熊野筆の技術を使っています。

そのように、「SHISEIDO」ならでは……これだけグローバル化を進めている、私たちの会社だからできること。このような、新しいアプローチで作りました。世界で順次発売ということで、これから本格的に販売してまいります。

マーケティングサポートも、思い切りしっかりとしていきますが、まず日本では、(2018年)8月15日に伊勢丹さまの新宿店で発売になります。もうすでに、かなりいろいろなところ……ソーシャルメディアで語られていますので、大変大きな期待ができると思っています。

ベアミネラル ブランドの再⽣を本格スタート

次に、「ベアミネラル」です。昨年(2017年)からみなさまに、「3つの改革をやっている」と申し上げてきました。

1つ目は、たくさんありすぎるブティックの整理です。170店舗ありますので、「100店閉鎖する」と申し上げました。今はアメリカのリテール市場が大変厳しいので、ブティックを閉鎖することに対して、いろいろなネゴが大変なのですが、今年(2018年)でおよそ100店の閉鎖の目処が付きました。採算の取れている70店だけは残ります。

2つ目は、デジタル強化です。とくに、「ベアミネラル」の自社サイトを刷新しています。ここは、上期の6ヶ月間で、前年比30パーセント伸びています。

3つ目は、本格的なブランドの再生です。これについて、アメリカのチームをもとに、いろいろな議論をした結果、アメリカを中心とした新しいトレンドと言いましょうか、「クリーン(Clean without Compromise)」と言われているコンセプト。ここにありますように、「ナチュラル」や「天然成分」がいい。あるいは、配合成分(を確認してから購入したい)。パラベンの話がよく出ますけれども、とくに若い世代の方々が、そのようなものを気にすることが多い。

考えてみると、「ベアミネラル」は、このトレンドにぴったり合う商品です。ある意味で、原点回帰です。したがって、「Clean without Compromise」と書いていますが、「妥協なきクリーンなブランド」というブランドコンセプトで、キャンペーンを始めます。この(スライドの)右上にあるセレブリティを使って、やっていきます。

すでにご存じのように、「セフォラ」では、クリーン商品のコーナーが作られることが発表されています。そこにも入ります。すごく好評で、世界の各社得意先・流通がもう一度「ベアミネラル」にしっかりと力を入れるということに、非常に関心が高くなっています。本格的な再生が始まります。

Laura Mercier グローバル展開、本格始動

もう1つのメイクアップブランドとしては、「Laura Mercier」。2016年の7月に買収しました。2年経ちます。この2年間で何をやっていたかと言いますと、ブランドの抜本的な刷新です。(スライドの)右下にありますように、今度、新しいロゴを使うことを発表しました。「PARIS│NEW YORK」という、サブのコピーも入っています。ブランドロゴ・ブランドルック・店舗デザインも、全部変えます。サイトも変えます。新商品の開発も、今どんどん進めています。

同時に、もう1つやってきたことは、それまでは「Laura Mercier」の単体で世界中で販売するために、ディストリビューターをいっぱい使っていました。

このディストリビューターから、私たちの資生堂の各リージョンの子会社に切り替える作業をやってきました。日本もそうです。これが、ほぼ完了しました。したがって、今年(2018年)の下期、そして来年(2019年)に向かって、本格的に資生堂の流通を使ってマーケティングも強化して、このブランドを展開してまいります。

中国 投資強化により売上加速 売上⾼1,800億円超、営業利益率2ケタへ

あと、地域的なことで言いますと、(みなさまの)非常に関心が高いのは中国だと思いますが、今年(2018年)の売上高は1,800億円を超えると見込んでいます。営業利益率は、2桁になります。上期は、非常にいろいろな要素があって高くなっていますけれど……「年間でとにかく2桁を目指そう」というのは2020年の目標でしたが、これを前倒しで、今年で(営業利益率で)10パーセントを達成する。

プレステージブランドは、マーケットシェアを大きく伸ばして、市場よりも大きく伸びています。大変大きく収益に貢献しています。

課題であったコスメティクス事業は、(スライドの)右下にありますように、「Za」と「PURE&MILD」というブランドがありますが、これの固定費が非常に大きくて、長年ずっと赤字でした。昨年(2017年)から、取引制度の改定や固定費の削減を進めてきました。今年「Za」ブランドは、ブレークイーブンまでいきます。もう、赤字ではありません。来年(2019年)から、利益を生むブランドに変わっていきます。

さらに、Eコマースです。上期のEコマース比率は、中国全体の事業の中で28パーセントまでいきました。先ほど直川も申し上げたように、40パーセントの伸びを示しています。

これから、またW11(ダブルイレブン)等の展開もあるわけですけれども。さらにここへ力を入れていくために、先日私自身も行ってきたのですが、Alibaba本社・杭州でミーティングをしています。さらに戦略パートナーシップを強化することから、専任の部隊を杭州に常駐させるかたちで、本格的に取り組んでまいります。Alibaba側からも、大変大きく期待されています。

クロスボーダーマーケティング トラベルリテール売上⾼1,000億円超へ

クロスボーダーについては、言うまでもありません。トラベルリテールの先ほどの売上(のご説明)がありましたが、これに日本リージョンでやっている、トラベルリテール……ザ・ギンザを通じて、日本の空港等でやっていますが、これを合わせると、実は今年(2018年)で1,000億円を超えることになりました。かなり大きな伸長になっています。

これを支えているのは、ここ(のスライド)にありますように、毎回「トライアングル」と言っていますけれど、日本・中国、そしてトラベルリテールのマーケットが連動する、クロスボーダーマーケティング。例えば、「どの商品を中心に置いていくのか」「広告宣伝は同じものをやるのか」というかたちで、連動を始めています。これは、非常に大きな成果を生んでいます。

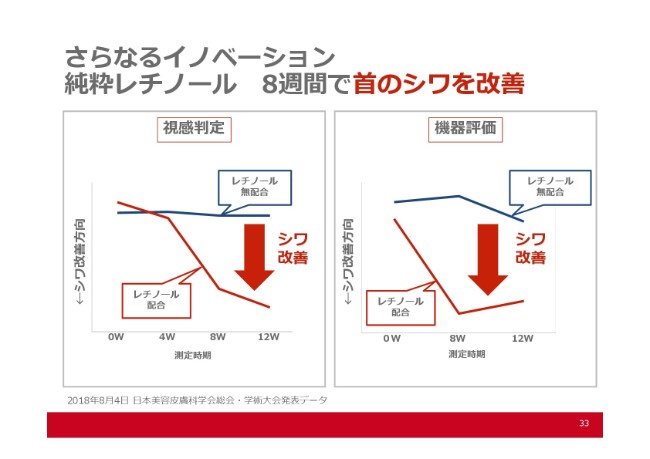

さらなるイノベーション 純粋レチノール 8週間で⾸のシワを改善

ちょっと、話題を変えます。イノベーションです。非常に重要なので、みなさまにぜひ知ってほしい、ホットな話題があります。(2018年)8月4日……ついこの間の週末になりますが、⽇本美容⽪膚科学会という専門の学会で、資生堂の研究員が発表しました。

資生堂が長年、30年にわたって研究してきた、いわゆるレチノールです。シワ改善の効果があるわけです。今までは目尻などについて(の効果を)みなさまにお伝えしてきましたが、首のシワの改善にも明らかに効果があることが実証できて、学会で発表いたしました。

⽬尻だけでなく⾸のシワも顕著に改善

そして、この(首のシワの)著効例という写真を見ていただいてもわかると思いますが、約8週間でここまで、首のシワも改善できる。実は、お客さまの深層心理をよくよく聞くと、とくに若い方もそうなのですが、20代の後半ぐらいから、「少し自分は、年齢がいってきたかな?」という加齢の感覚を持ち始めるのが、実は首。ここにシワができることが、けっこうあるようです。

そのような意味で、今回のレチノールがこうやって効くことは、非常に大きな期待が持てるのではないかと思っています。この研究の中では、表皮だけではなく、真皮にもレチノールは効果を出せる。そのようなことについても、発表しています。

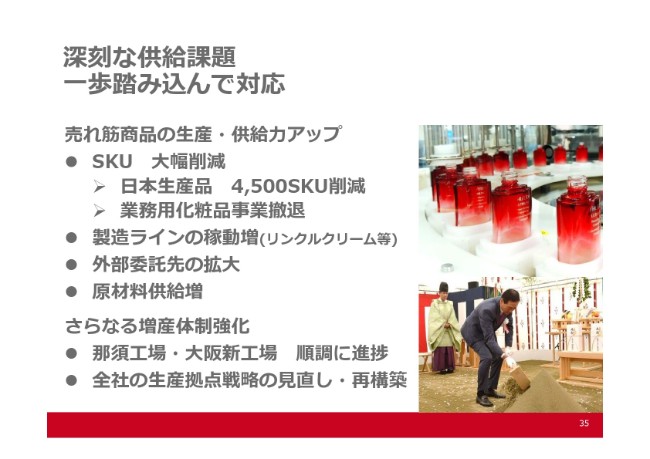

深刻な供給課題 ⼀歩踏み込んで対応

次に、供給課題です。前にも申し上げたとおり、昔は6工場あったものを、現在は3工場で回しているわけですから、それには無理があるのも事実です。量的には6工場あったときと同じ、あるいはそれ以上にどんどん伸びていっておりますので、これを継いでいくために、さまざまな手を打っています。今日は、少し具体的に、みなさまにお話をしたいと思います。どのようなことをやっているのか。

要は、やはり「売れ筋商品」を切らしてはいけないんです。「clé de Peau Beauté」や「SHISEIDO」も、本当に大変大きく伸びている、期待をされているブランドです。残念ながら、一部品切れを起こしています。これをなんとかしたいと考えたときに、実は資生堂の国内生産では、過去において、ものすごい量のSKUを拡大してきたものですから、少量のものの生産に、ものすごく現場で負担になっていて、時間と労力を取られています。

何を言っているかというと、例えば数百個の小さな量を作るにしても、原材料を確保し、パッケージも確保し、ラインを動かして生産しなければならないわけです。それが終わったときに、今度はその釜を全部清掃して、ラインを切り替えて、そしてまた次の生産に移る。このような現場に私も直川も行って、非常に苦労する状況が起こっていることが、いろいろお話の中で、だんだんよくわかってまいりました。

そのようなことから、思い切った対応をします。日本生産品の約40パーセントに当たる4,500SKUを、今年(2018年)と来年(2019年)で削減します。

それから、事業についても、さまざまな観点で見直しをしています。すでに発表していますのは、ここにありますように、業務用の化粧品事業。

これは、例えばホテルやゴルフ場とか、リゾートとかに特製(の商品)を作るんです。少量でも、そのようなお得意先さまだけのために。これは非常に、「SHISEIDO」のブランドを多くのところで知っていただくために重要な政策として今までやってきた、二十数年取り組んできた事業ですが、大変少量のものがたくさんあります。これは苦渋の決断ですが、業務用化粧品事業から撤退します。すでに「事業をやめます」というご案内を、お得意先さまにしています。年内に終結します。

これによって現場では、売れ筋商品を作ることに、かなり転換できると思います。それから、とくにヒット商品である「リンクルクリーム」のような商品が、十分には作れていません。これは、パッケージの供給と私たちの製造ラインが非常に高度であることで、それを限定されているわけですけれども、これを改定します。製造ラインを増やしますので、下期は「リンクルクリーム」を、よりたくさん作れるようになってきます。

外部委託先も、今年の初めから、かなり当たってまいりました。ようやく外部の委託先も、たくさん協力をしてくれるところが出てきました。あと、生産のキャパだけを増やしても作れません。それ(必要なもの)は、原料と材料です。とくに材料・パッケージです。これも昨年来、日本のサプライヤーさまと関係を再構築し、お願いをして、包装容器の製造設備の増強投資をしてもらいました。今年の後半から、供給増になっていくと思います。

このようなことを、まさに今やっているわけですけれども、これがちゃんと今の期待どおりに動いていけば、先ほど申し上げたような、さらなる売上と営業利益の増は、確実なものにできると思っています。今度の第3四半期の決算が終わった10月くらいの段階では、しっかりとこの数字のことについて、語ることができると思います。

中長期的には、ここ(のスライド)にありますように、那須工場の写真がありますけれども、起工式もやって動いているということです。大阪の新工場についても、順調に進捗しています。

同時に、今はどちらかと言うと、(いわゆる)対処療法をやっているだけです。足りないので早く工場を作ったり、今言ったようなことをやったりしているわけですが。もう少し先を見通したときに、同じような課題が将来に生じないように、今のうちに生産拠点の戦略をもう一度全部見直そうということで、今取り組んでいます。

メイドインジャパンは、私たちにとってはブランドの価値の1つです。「クリスチャン・ディオール」が、「シャネル」が、「エルメス」がフランス製であるように、私たちのブランドは、とくに中高価格帯商品は、メイドインジャパンという価値を貫いていきますから。

そのような視点においては、今後もさらなる生産拠点の増強・再構築が必要となると考えています。

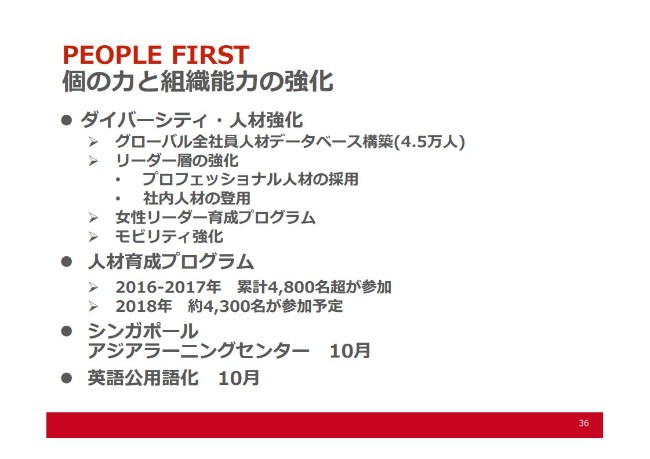

PEOPLE FIRST 個の⼒と組織能⼒の強化

最後に、人のことについても、少し述べたいと思います。個の力と組織能力の強化。これなくして、企業の成長はありませんので。

とくに、グローバルなダイバーシティを強化する意味で、全世界の社員のデータベース化を行います。4万5,000人、全員のものです。どこに誰がいて、どのような仕事をしているのかが、全部わかる体制を作ります。

あるいは、リーダー層の強化ということで、グローバルプレステージブランドの責任者として入った方、チーフストラテジーオフィサーの方、それからITの責任者として入った方。この3名の方にも、最近ご入社いただきました。このような方々の採用や、社内人材の登用、女性リーダーの育成。それから、海外の人たちのモビリティ(強化)と、これらがどんどん始まっています。人材育成についても、ここにあるようなかたちで積極的に育成をして、将来に向けた人材を確保するかたちで進んでいます。

英語の公用語化についても、今は2,000名が勉強していますが、(2018年)10月から本格的に、社内の基本の文書は全部英語。外国の人が入っているミーティングは、基本英語で全部やるといった体制で、グローバル化を進めます。

ワークスタイル変⾰

同時に、実はワークスタイルとオフィスの改革をします。全世界の拠点を、新しいオフィスに、全部動かします。「ビューティーカンパニー」らしい、感性・クリエイティビティがあるようなオフィス。地域本社は、実はすでにフランスのパリでは、もう動いています。日本も実は、日本リージョンとして、資生堂ジャパンとして、独立的な権限委譲をされた事業をもっと進めるために……(スライドの)左上にあるのですが、浜松町にできる新しいビルへ、来年(2019年)5月に移ります。

中国・上海も、新しいところに移ります。アメリカもニューヨークで新しい場所に移り、シンガポールのAPAC/トラベルリテールも移転します。

その結果、汐留の私たちの本社は、グローバルHQとしての機能を持つオフィスに変わります。このことによって、マトリックス型組織に一歩近づきましたが、次のステップに向かって、さらにグローバルなネットワークが完成しますので、そのような(グローバル)オペレーション体制が、しっかりと確立できることになります。

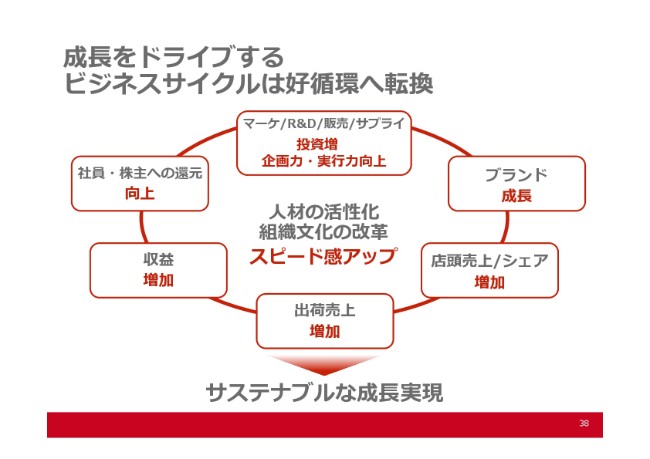

成⻑をドライブするビジネスサイクルは好循環へ転換

今年(2018年)、海外の投資家や株主の方々にお会いしたとき、「今は非常に業績が好調になってきているんだけど、これはサステナブルなのかどうか?」という質問を、よく受けました。当然の質問だと思うんです。

私の答えは、「単発で良くなっただけではありません。サステナブルです」。なぜならば、ここにあるように、非常に好循環のサイクルができてきていると考えています。

マーケティングやこのような分野への投資とか、企画力・実行力を高めることをやってまいりました。このことによって、先ほどあったように8つの(主力の)ブランドを中心に大きく成長を継続しています。店頭売上とシェアを重視する仕組みで、今は動いています。結果として、出荷売上が上がると。

それで収益の増加があり、社員・株主さまへの還元。ESGの視点からも、社会に還元すること、社員に還元すること。このような点を、しっかりと強化していきつつあります。

企業が変わるためには、カルチャーが変わらなければならない。カルチャーが変わるためには、人のマインドセットと行動が変わらなければならないと思っています。

人の活性化について、行動とマインドがだいぶ変わってきました。「やればできる」となってきました。組織のカルチャーも、変革されてきました。スピード感が非常に高まったということを、最近はよく、外部の得意先の方々などから聞くようになってまいりました。

そのような意味で、今起きているこの変化はサステナブルに、これからも持続的に続けていける基礎ができてきていると、私は確信を持っています。

2020年に向けてさらなる⾼みを⽬指す

さて、最後のチャートになるのですが、2020年に(売上高で)1兆円、(営業利益で)1,000億円、(営業利益率で)10パーセントと言ったことが前倒しで達成できたので、当然、2020年(の目標)は改定を考えております。

(営業利益率の)10パーセントも今年(2018年)でいきそうですから、これを前提に、本当にグローバル企業と競争できるようなレベル感のものを、2020年に見直して、これを目指してまいりたい。

来年(2019年)の頭に、またみなさまにご案内をしたいと思いますが、3ヶ年計画をさっそく改定します。

このようなかたちで、グローバルな競争力を持つという大きな狙いのもとに、一歩ずつ進んできています。ただ、まだまだやることはいっぱいあるので、謙虚に課題もしっかりと解決しながら、もっともっと前に向かって、進めてまいりたいと思います。

以上です。ありがとうございました。