2018年9月12日に行われた、ポールトゥウィン・ピットクルーホールディングス株式会社2019年1月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:ポールトゥウィン・ピットクルーホールディングス株式会社 代表取締役社長 橘鉄平 氏

ポールトゥウィン・ピットクルーホールディングス株式会社 取締役管理部部長 山内城治 氏

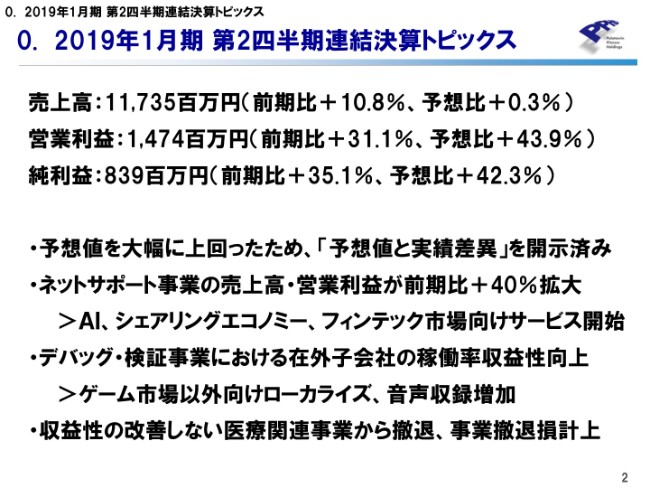

0. 2019年1月期 第2四半期連結決算トピックス

橘鉄平氏:ポールトゥウィン・ピットクルーホールディングス代表の橘です、よろしくお願いします。本日は、当社の2019年1月期第2四半期決算説明会ということで、みなさんにご足労いただきまして、ありがとうございます。時間も短いですので、さっそく説明をさせていただきます。

先日発表いたしました第2四半期の連結決算につきまして、改めてご説明差し上げます。売上高が117億3,500万円、前期比で10.8パーセントプラス、予想から0.3パーセントプラスになっています。営業利益が14億7,400万円、前期比で31.1パーセント(プラス)、予想に対しては43.9パーセントのプラスです。純利益が8億3,900万円、前期比で35.1パーセント(プラス)、予想比42.3パーセントのプラスになっています。

全体的には、ネット監視部門であれば、AIであるとかシェアリングエコノミー、フィンテック関連が目指しているものの売上が入り始めまして、売上が拡大しています。

デバッグ・検証で言うと、在外子会社の収益がかなり改善されてきましたのと、国内の拠点の追加をずっと行っていたんですけれども、収益率の高い地方の拠点の稼働が増えることによって、こちらも利益が向上している状況です。

あと、海外で2年前に買収した音声収録の事業も堅調に伸びていまして、そのあたりが利益の向上につながっています。併せまして、前回の決算発表の際もちょっと話題になりましたけれども、(収益性の改善しない)ベトナムの医療関連事業から撤退していまして、その関係で損失が出ています。しかし結果としては、予想に対して上回った状態で、利益が推移しています。

それでは、こちらの決算状況について、もう少し詳しいお話を山内からさせていただきます。

1-1. 2019年1月期 第2四半期 連結業績概況(前期比)

山内城治氏:管理部長の山内です。第2四半期の決算について、もう少し詳しいところについては、私からご説明いたします。

1-1のところが、前年(2018年1月期)の第2四半期と今年(2019年1月期)の第2四半期の比較になります。ただいま社長からも説明がありましたとおり、売上高が117億3,500万円、営業利益が14億7,400万円、経常利益が14億3,200万円、四半期純利益が8億3,900万円になっています。

売上高で、前期比11億4,000万円のプラス、プラス10.8パーセントになっています。これにつきましては1-3(のスライド)でもご説明いたしますが、デバッグ・検証事業で4億8,500万円の増収、ネットサポート事業で7億1,000万円の増収になっています。

営業利益・経常利益につきましても(ご説明申し上げると、営業利益が)前期比プラス3億4,900万円、31.1パーセントの増加になっています。

これにつきましては、主に前期まで、海外事業が赤字になったりクローズになったりの繰り返しでしたが、今年に関しましては、10ヶ国19拠点の在外子会社の稼働率が上がっていまして、収益性の改善に大きく寄与しています。

特別損失といたしまして、第1四半期からありましたが、社長の退任による役員退職慰労金7,200万円、海外の医療関連事業の撤退損失による7,200万円が計上されています。

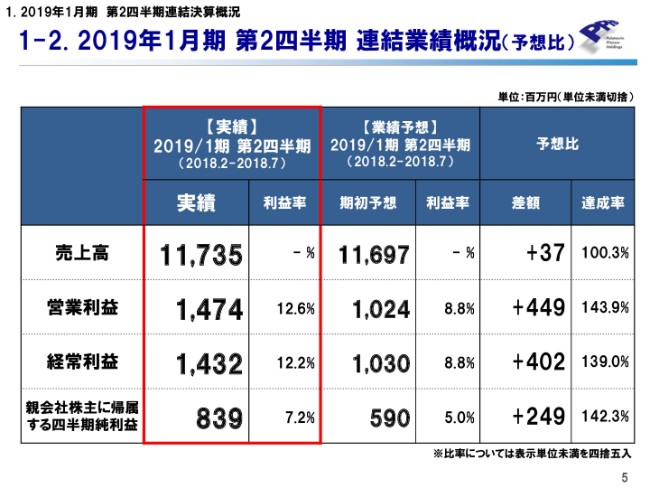

1-2. 2019年1月期 第2四半期 連結業績概況(予想比)

続きまして1-2は、上期のガイダンスに対する差異になります。

売上高は、どのセグメントもおよそ計画どおりで推移していまして、達成率としては100.3パーセントになっています。営業利益につきましては、計画比プラス4億4,900万円、43.9パーセントの増加になります。これは、予算比では国内デバッグ・海外デバッグが、予想を上回る利益の推移をしています。

国内につきましては、地方拠点の活用による原価抑制であったり、新規拠点の進出が予定されていましたけれども、それを少し置いて、既存の拠点の稼働率の向上に努めたということもあります。テスターの方の登録者数を増やしたことで、自社の登録スタッフがうまく稼働しているというところで、費用が抑制されています。

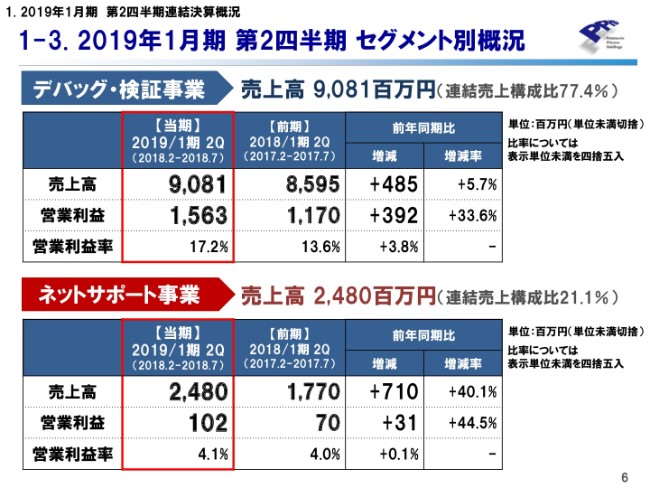

1-3. 2019年1月期 第2四半期 セグメント別概況

続きまして1-3で、セグメント別のご説明をさせていただきます。

デバッグセグメントに関しましては、売上高が90億8,100万円、前期比プラス4億8,500万円。営業利益が15億6,300万円、前期比プラス3億9,200万円になっています。

まずデバッグセグメントは、大きく国内でやっているものと、海外でやっているものがありますが、この第2四半期の6ヶ月累計につきましては、国内で3分の2弱、海外で3分の1強の売上の割合になっています。

売上高の4億8,500万円の伸びにつきましては、国内でプラス1億4,000万円、海外で3億5,000万円の増加になります。国内で前期比1億4,000万円の増加になっておりますのが、主にモバイルコンテンツ。ネイティブアプリやソーシャルゲームのデバッグが、大きく増加しています。ただ、それを打ち消すくらい、パチンコ・パチスロ向けのデバッグが減少していまして、それで差し引きして、国内ではプラス1億4,000万円の売上の増加になっています。

海外につきましては、前年の第2四半期と今年の第2四半期末が、為替レートがほぼ一緒でありますので、為替の影響はほとんどなく、純粋に海外は3億5,000万円の増収になっています。こちらにつきましては、先ほど社長からの説明があったとおり、2年前に買収していますSide UK Limitedにおける、音声収録業務が伸びています。こちらに関してはゲーム業界以外のネット業界にも、いろいろな音声収録業務のサービスが増えています。これが海外事業で、売上の増加を牽引しています。

利益面につきましては、デバッグセグメントで3億9,200万円の増加になっているんですが、これは、ほぼ海外での売上の増加に伴う利益の増加の寄与になります。サービス別にも、家庭用ゲームは前年並みで推移していまして、アミューズメントが今年も大きく減少して、モバイルのデバッグで伸びているかたちになります。

ネットサポート事業につきましては、売上高が24億8,000万円、前期比プラス7億1,000万円。営業利益が1億200万円、前期比で(プラス)3,100万円ということで、こちらは額が小さいですけれども、伸び率としては、売上高・利益とも40パーセントの増加になっています。

売上高の7億1,000万円の増加につきましては、(2018年)3月に株式会社サイタスマネジメントというサーバー監視の会社を買収していますが、それの新規連結費用が半分くらいで、残り半分がオーガニックな伸びとなります。

オーガニックな伸びのところにつきましては、冒頭の説明のとおり、従前ネットショッピング・ネットオークションなどの出品物のチェック業務や、ソーシャルゲーム・Eコマースのカスタマーサポート・広告審査というような事業を中心にやってきていますが、去年~今年で、ネットサービスにもいろいろな分野が広がっていますので。

例えばFinTechであったりAIであったり、シェアリングエコノミーというかたちで、いろいろなネットサービスが出てきていることによって、それらに対するいろいろなサポートビジネスが出てきています。例えばAI関連であれば、AI自体に私たちが何かシステムの開発競争をしているということはないんですが、AIを使ったいろいろなネットビジネスの前後にある、サポートサービスがありまして。

AIで言えば、ディープラーニングさせて、精度を向上させないといけないわけですが、何をディープラーニングさせるか。いいデータをディープラーニングさせなければ精度が向上しませんので、データのクレンジングであったり、アノテーションなどという仕事も入ってきています。

あと例えば、シェアリングエコノミーで言えば、民泊サービスもあります。民泊の仲介サイトのカスタマーサポートであったり。あと、これはデバッグのセグメントになりますけれども、民泊は鍵のやり取りをせずに開けないといけないので、そこに付いているスマートロック自体の検証業務ですとか、そういう新しい分野のサービスも始まっています。

FinTechのところで言えば、今は「何とかペイ」というかたちで、いろいろな業者が仮想通貨の業務を始めていますけれども、そこの中での不正のモニタリング業務であったり、それに付随する、いろいろな事務作業の請負も始まっています。

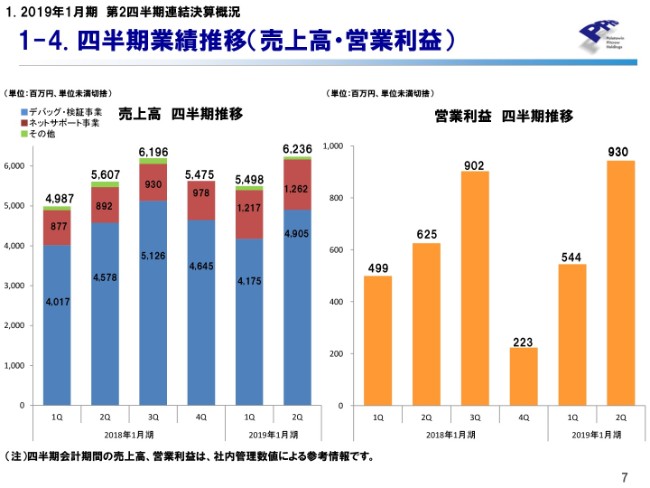

1-4. 四半期業績推移(売上高・営業利益)

続きまして1-4が、四半期ごとの業績の推移になります。

第1四半期から第2四半期で、54億9,800万円から62億3,600万円と売上高が増加していますが、これは主に海外で、とくに第2四半期に稼働が高かったことによる、売上の伸びになります。

1-5. 財政状況 連結貸借対照表

1-5が財政状況で、BSの状態になります。

前回の第1四半期が終わった後に、MSワラントを使ったファイナンスの開示をしていますが、実は昨日(2018年9月11日)をもちまして、すべての新株予約権の行使が終わっていまして、合計で23億円の資金調達を行っています。今回、自己株式を活用したファイナンスでしたけれども、これもいろいろな意見いただいていますが。

株主数が2,000人くらいになっていまして、少し株主数の増加を図る必要があるということで、市場の流動性を高めるために、今回、自己株を市場に出すかたちとさせていただいています。ご理解いただきたいと思います。

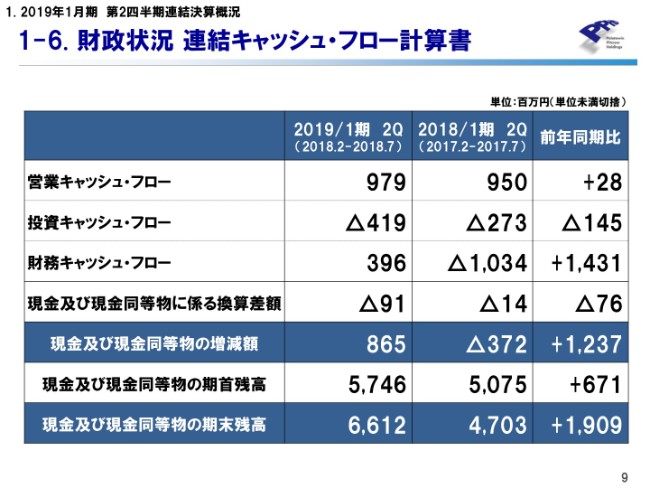

1-6. 財政状況 連結キャッシュ・フロー計算書

1-6が、キャッシュ・フロー計算書になります。

(2018年)7月末の時点におきまして、投資キャッシュ・フローで4億円くらい出ているのは、6月に株式会社トライフォートという会社へ、3億円出資しているところによります。

財務キャッシュ・フローにつきましては、配当の支払いの3億4,000万円であったり、3月に買収した株式会社サイタスマネジメントが、外部の銀行借入を持っていた部分の返済の4億円がありました。

あとは、今ファイナンスを進めているところの資金調達がありまして、財務キャッシュ・フローとしてはプラス3億9,600万円で、第2四半期末の現金の保有高としては、66億1,200万円になっています。

ここまでが、第2四半期の連結決算の概況の説明になります。

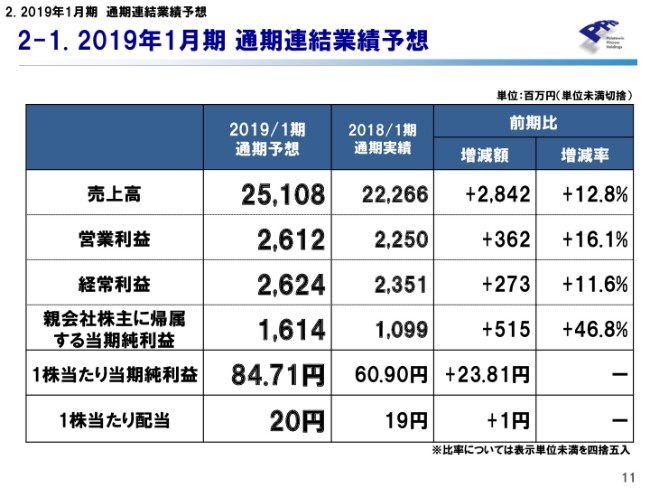

2-1. 2019年1月期 通期連結業績予想

続きまして、2019年1月期の通期の連結業績の予想です。

売上高は251億800万円です。基本的には(期初から)変更を行っていませんが、そのまま2019年1月期は251億800万円という結果を予想しています。営業利益が26億1,200万円、経常利益が26億2,400万円、親会社株主に帰属する当期純利益が16億1,400万円、1株当たり当期純利益が84円71銭、1株当たり配当を20円と予想しています。

2-2. 2019年1月期 通期連結業績予想 進捗状況

進捗といたしましては、上期が終わった時点で、売上高が46.7パーセント、営業利益が56.4パーセント、経常利益が54.6パーセントとなっています。当社といたしましては、こちら(のまま)で、現時点で予測は変えないで、そのまま進めていきたいと思っています。

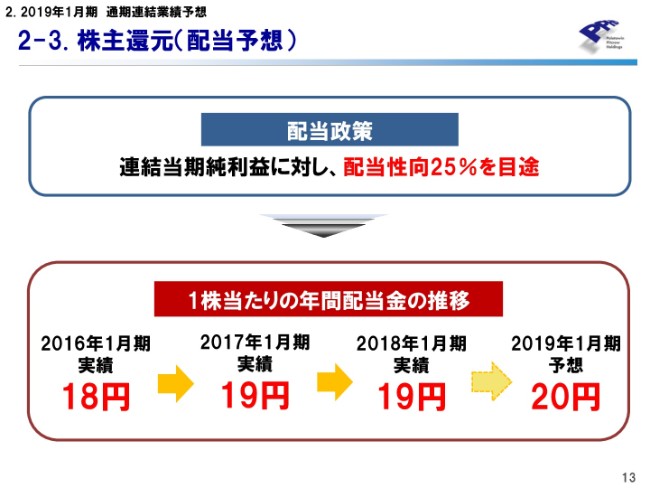

2-3. 株主還元(配当予想)

配当です。

当社は配当政策として、配当性向25パーセントを目途に配当を行っていますので、2019年1月期としては、1株当たり20円の配当を予想しています。

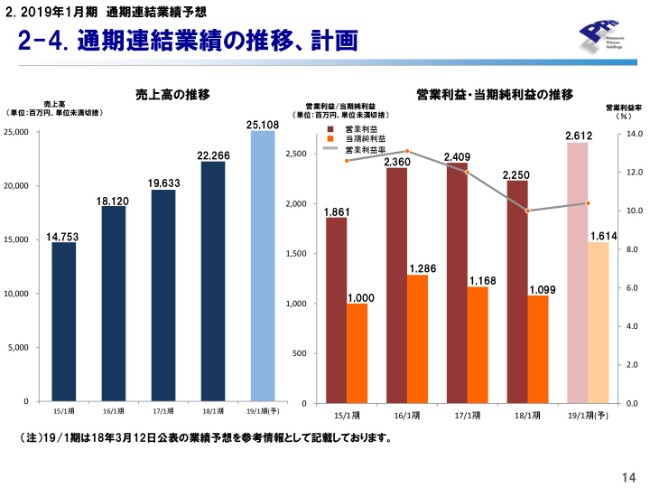

2-4. 通期連結業績の推移、計画

売上高・営業利益・当期純利益の推移としては、このように推移しています。

以上になります。また、(以降は)参考の資料がついていますので、ご覧いただければと思います。