2018年8月1日に行われた、株式会社大塚商会2018年12月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:株式会社大塚商会 代表取締役社長 大塚裕司 氏

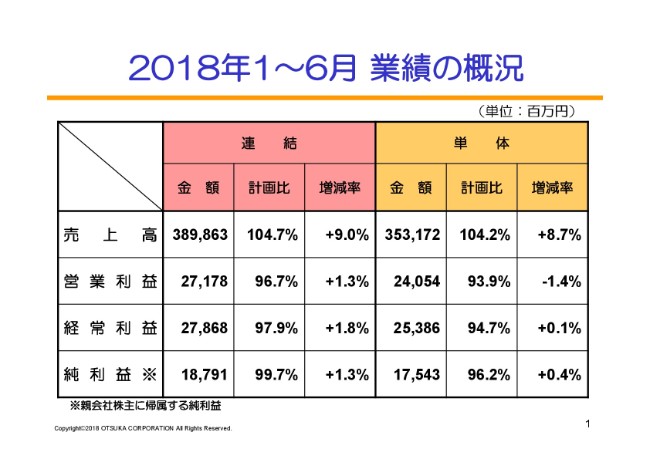

2018年1~6月 業績の概況

大塚裕司氏:みなさま、こんにちは。本日は、大塚商会の2018年12月期第2四半期決算説明会にご参集賜りまして、誠にありがとうございます。精一杯ご説明をさせていただきたいと存じます。それではさっそく(ご説明に)入ってまいりたいと思います。

まず、1~6月の業績でございますが、売上高は順調に推移をしております。計画を達成し、高伸長と(なりました)。ただ、利益項目につきましては、計画未達。連結・単体とも、売上高・粗利・営業利益・経常利益・純利益で過去最高となっております。そういう意味では(計画)未達というのは、大変心苦しく感じておりますけども。営業利益は、連結で微増。これも、過去最高ということになっています。

改善が4~6(月)でもう少し進むかなと感じておりましたけども、まだ改善途上という感覚であります。

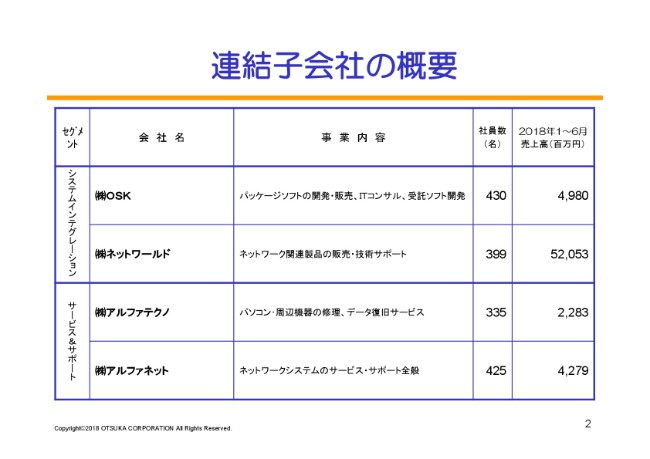

連結子会社の概要

連結子会社(の概要です)。

ご覧いただきますように、非常に(社数が)少なくなりました。今回は各社とも概ね順調でございますが、大塚オートサービスという車のメンテナンス等を行っている会社が、上場した頃から比較いたしますと会社の規模がだいぶ変わってまいりまして、大塚商会のボリュームから比較すると、連結業績への影響度が低下したため、(2018年)第1四半期から連結から除外をさせていただいてます。

連単倍率は、売上高で1.10、営業利益で1.13、経常利益が1.10、純利益で1.07と、4社ではございますけども、まずまずの推移をして順調に動いております。

(2018年)1~6月の(売上高の)中で(申し上げると)、やはりネットワールド。こちらが520億円ということで、64億円のプラス。伸長で14.1と、非常に順調に推移をしてます。中身につきましては、ハイパーコンバージドインフラ・ストレージセキュリティ、また新しいネットワーク系のテクノロジー系を含めて、インフラ関係の見直しがちょうど(影響して)ある意味では市場を活性化させていると感じております。

また、OSK。こちらは(売上高が)49億円で、5億円の増になります。「SMILE」「eValue」という、私どものパッケージソフトが順調であることと、あと「SMILE V」という新製品。最終的には9月出荷予定だと思いますが、そちらの開発費が山を越えたということもありまして、利益面でも貢献をいたしました。

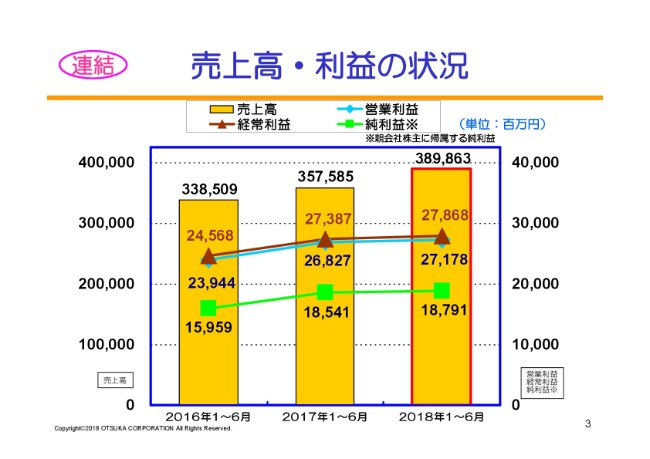

売上高・利益の状況

売上高・利益の状況ですが、やはり売上堅調も、利益伸長が鈍化しております。

販管費につきましては、ほぼ計画どおり。昨年(2017年)の販管費比率として、販管費は5.2パーセントの増でしたが、今年(2018年)は4.2パーセントの増と、金額で21億8,000万円のプラス。順調に計画に近いところで、管理はできていると思っています。

課題なのは、(連結の)営業利益が(増減率で)1.3パーセント、3.5億円増ということであります。これにつきましては後ほど、対策その他についてご案内をしたいと思います。

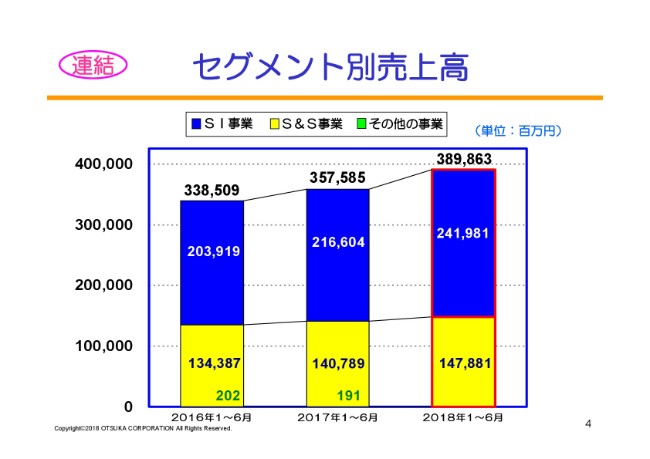

セグメント別売上高

セグメント別(売上高のご説明です)。

SI事業はプラス253億円で、伸長(率)は11.7パーセントと、高伸長になります。サービス&サポート(S&S事業)もそれに伴いまして、70億円のプラスと、着実に5パーセント増加いたしました。

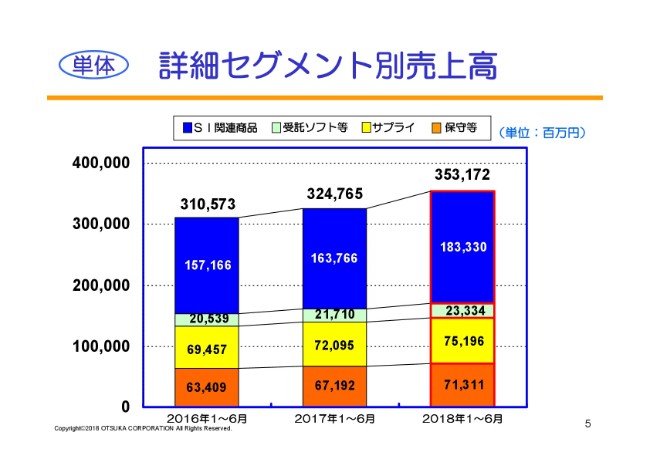

詳細セグメント別売上高

単体のセグメント別(売上高)です。

ほぼ先ほど説明したとおりではございますが、SI関連商品でプラス195億円、受託ソフト等でプラス16億円、サプライで(プラス)4.3億円、保守等で(プラス)6.1億円と増加いたしました。

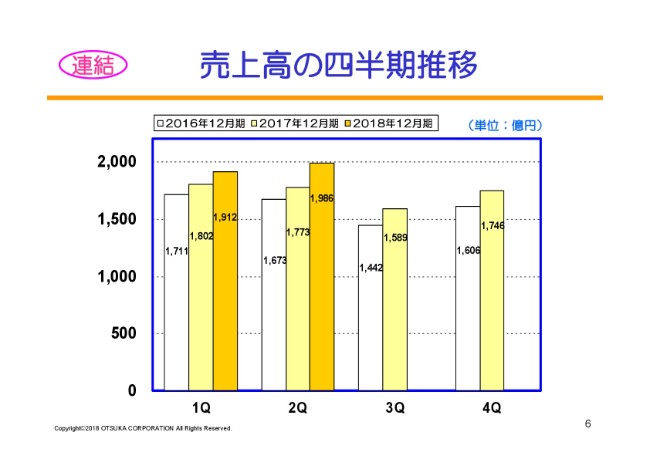

売上高の四半期推移

四半期の売上高の推移でございますが、ご覧いただきますように、増収のペースが上がっております。

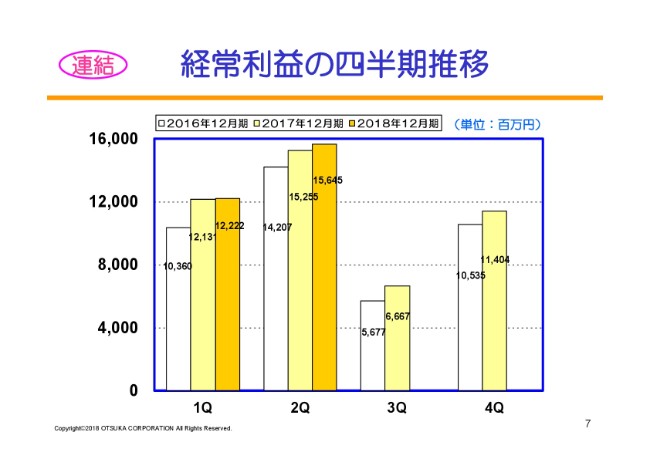

経常利益の四半期推移

経常利益ですが、こちらは一目瞭然です。

第1四半期につきましては、ほぼ横ばい……ちょっと、書きすぎましたね。正直に書くと、こんな感じでしょうか。微かに上というところですけども、まだ期待値には届いてないと思います。かたちとすると、少し第2四半期が改善傾向かと思っています。

粗利の伸びが悪い。複写機の販売不足が、今年(2018年)になってからとくに問題になっております。台数に対しての伸長率等々で、メーカー様から報奨金が設定されておりますが、それが仕入値引きというかたちで効いていきますけども、(今年に関しては)報奨金が減少ということで、粗利の伸びの分に影響いたしました。

また、パソコンが非常に順調に推移しておりますが、ここ数年前(までは)弱かった大企業の大型案件が、とくに伸びてきております。そのような関係で、改善は図りつつありますけども、まだまだ売上と粗利の差異は大きいという状況でありました。

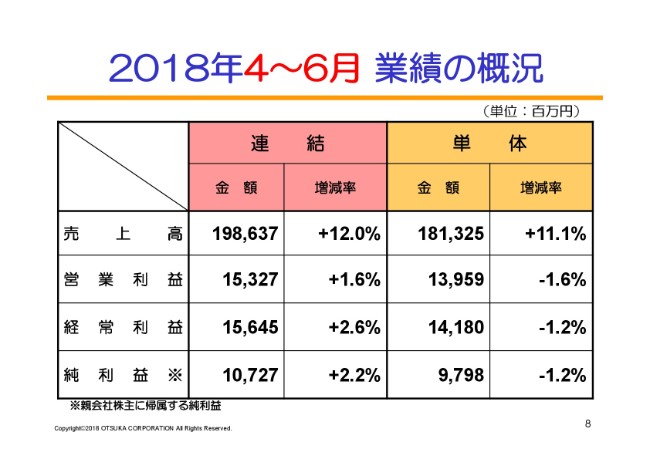

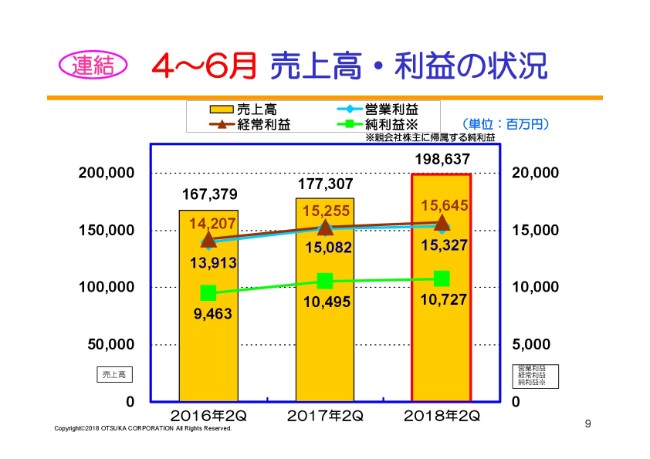

2018年4~6月 業績の概況

(2018年)4~6月の数字でございますが、連結・単体とも、売上高は2桁成長しております。連結の売上高、また各数値につきましては、第2四半期としては過去最高ということになります。

4~6月 売上高・利益の状況

同じように(2018年4月~6月の)売上高・利益の状況です。

売上高の伸長が12パーセント、粗利の伸長が3.6パーセント、乖離率が8.4パーセントという数字になっています。第2四半期で粗利を比較しますと、前年(2017年の)23.4ポイントが(今年は)21.6ポイントと、1.8ポイント低下しております。

こちらの対策については進めたいと思いますし、後ほど減調のところにしても、若干触れたいと思っております。

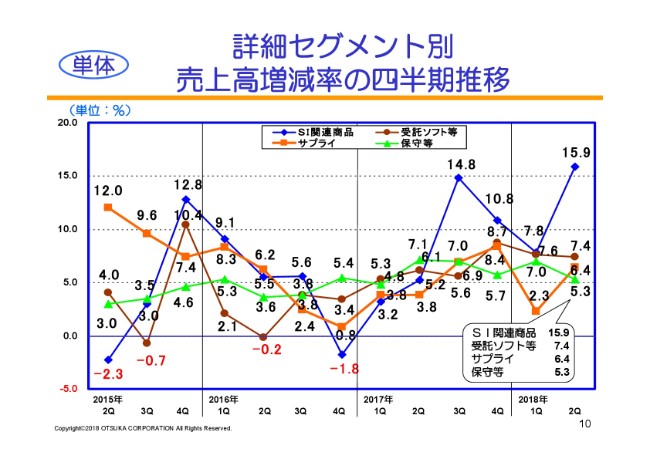

詳細セグメント別 売上高増減率の四半期推移

四半期単位の数字です。

単体の詳細セグメントですが、すべてのセグメントが一応水面上(0.0パーセントのラインの上)。とくに、SI関連商品が大きく伸びています。ハードが2桁で、あわせてパッケージソフト……こちらにはMicrosoftさんのライセンス等も入りますけども、やはり同じく2桁増をしております。

また、受託ソフト等は7.4ポイントの伸びをしています。

サプライ・保守は堅調ということになりますが、コピー保守はプラスの1.4億円ということで、厳しい中でもコピー保守の金額につきましては、単価ダウン(の影響)を保守台数の増でカバーをしていると(いうことです)。ちなみに、システム保守の増加はプラス16億1,000万円ということになります。

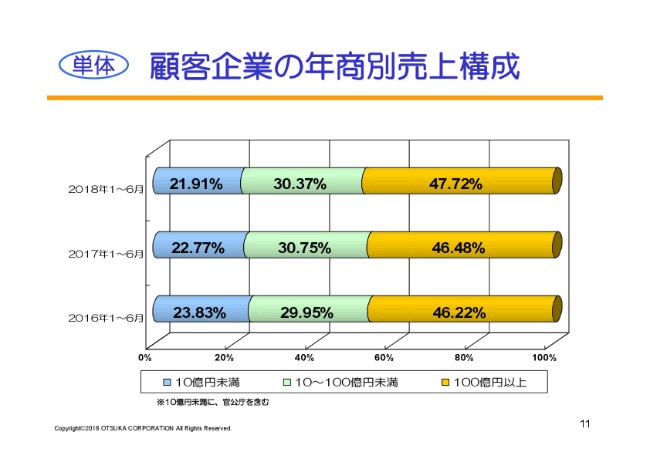

顧客企業の年商別売上構成

顧客企業の年商別売上区分ですが、やはりL層が牽引しております。ただ各層とも、売上額としてはそれぞれで増加しております。増加額は、S層で34億3,000万円、ミドル層で73億9,000万円、そしてラージアカウント系が75億8,000万円という伸び方をしております。

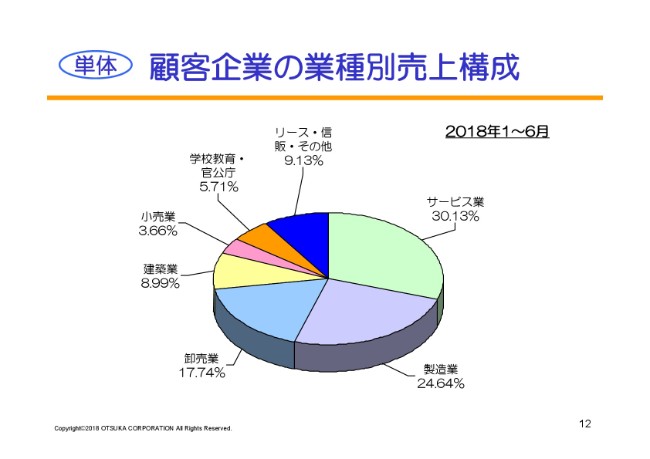

顧客企業の業種別売上構成

業種別の顧客の状況ですが、構成に大きな変化はございません。

金額レベルでは、小売が若干減少。それ以外の業種につきましては、増加いたしました。また、製造業と建築業、学校関係のシェアがアップいたしました。

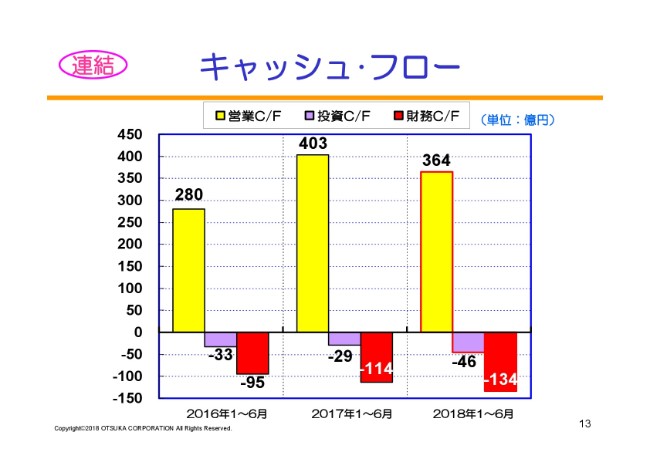

キャッシュ・フロー

キャッシュ・フローでございます。

営業キャッシュ・フローは364億円で、38億円減少いたします。投資キャッシュ・フローは、設備投資・ハード・ソフト増で18億円のプラス。財務キャッシュ・フローはプラス20億円ですが、そのうち18億円が配当金を示しております。

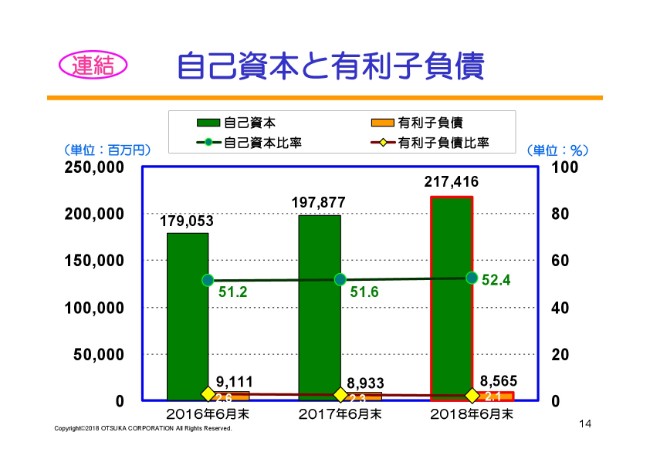

自己資本と有利子負債

自己資本と有利子負債でございます。

自己資本比率は52.4パーセントで、0.8ポイントアップ。流動比率は189.8パーセントと、4.5ポイントアップ。財務体質の改善は、着実に進んでおります。有利子負債も残高85億円で、低水準をキープしております。

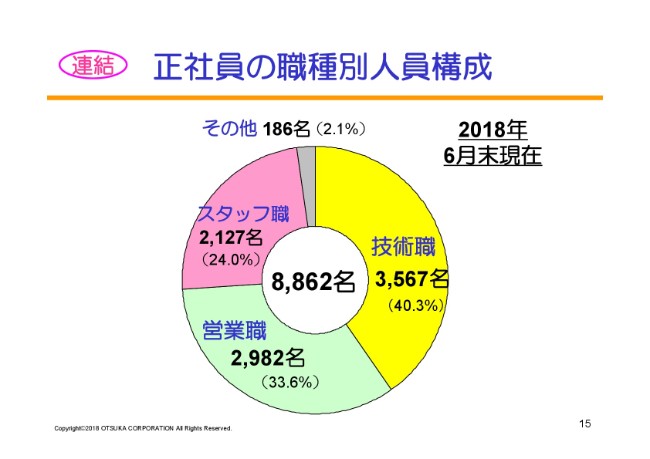

正社員の職種別人員構成

正社員の職種別人員構成です。

(2018年6月末現在で)連結で8,862名、(前年同期比で)プラスの83名になります。0.9ポイントのプラスです。1人頭の売上高は4,399万円で、前年同期比でプラス326万円と、過去最高水準になりました。4,000万円を超えることは、なかなかないと思います。

(2018年)1~6月で見たこの数字につきましても、昨年(2017年1~6月)が4,073万円でしたから、やはり大幅に改善が図れたと思っております。

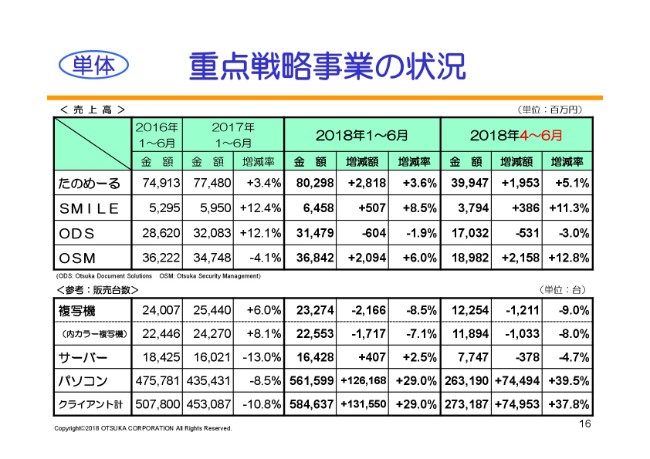

重点戦略事業の状況

重点戦略(事業の状況です)。

こちらは(表を)ご覧いただくとはっきり出ておりますが、やはり複写機関連が減少しております。

「たのめーる」は、お陰さまで順調に推移をしております。また、「SMILE」は私どもの財務会計ソフトでございますが、第2四半期のほうが高く伸びております。反面、大塚ドキュメントソリューション(ODS)……これは、コピー機と複合提案と(いうことで)、ドキュメント系に関わる複合提案ということになりますが、複写機の動きと連動するということで、やはり同じような推移を示しております。

コピー機は、もうご覧のとおりです。パソコンは(2018年)1~6月で約3割、4~6月で約40パーセントの増と、非常に堅調な動きをしています。

また、クライアント計というレベルで見ましてもほぼ同様ということで、順調だと思います。

サーバーにつきましては、4~6月は若干前年(から)4.7ポイントの減と。これは、クラウド含めた全体(の影響だ)と考えております。

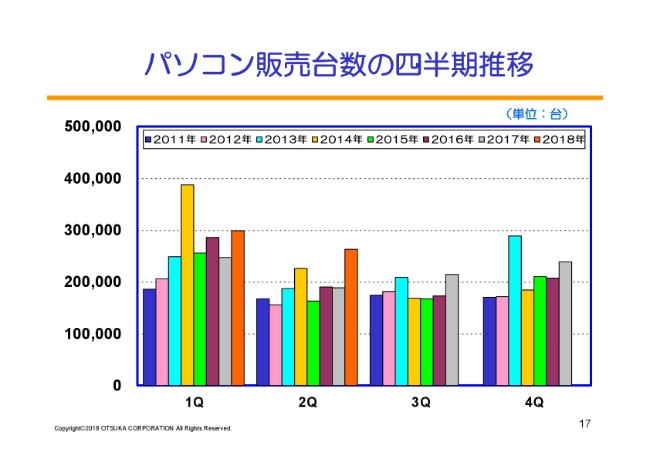

パソコン販売台数の四半期推移

パソコン台数です。

JEITA(一般社団法人電子情報技術産業協会)さんのデータでいくと、第1四半期がマイナスの0.5ポイント、第2四半期がプラスの6.6ポイントと出ています。先ほど申し上げた数字よりも、かなり高い水準で動いております。Windows XP特需の2巡目ならびに、Windows 10の需要も動き出しているかと(思います)。また、Windows Tabletがようやく本格化してまいったかと思います。数千台規模の案件が出てきていると(いうことです)。

また、2020年1月のWindows7のサポート停止まではまだ時間があるので、前回のWindows XP特需は本当に嵐のように過ぎ去ってしまいましたけれども、きちっとソリューションを追加提言できるようなかたちで、今回は臨んでまいりたいと思っております。

WSUS(Windows Server Update Services)、Wi-Fi、働き方改革、(オンラインストレージの)「どこでもキャビネット」、セキュリティなど、ソリューションとしては付け加えるものが多々あると考えております。

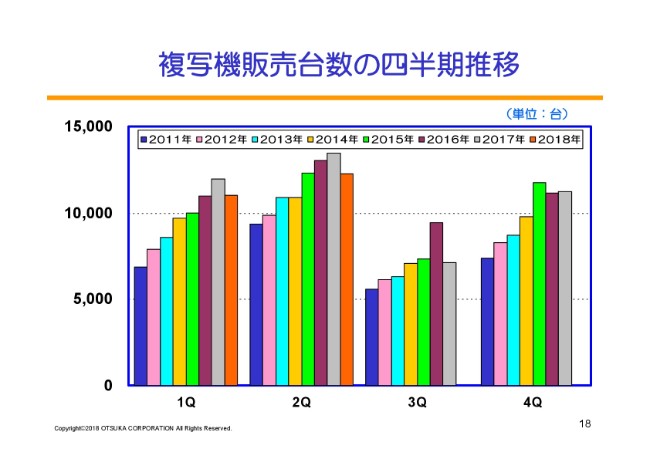

複写機販売台数の四半期推移

複写機(販売台数の四半期推移は)、ご覧のとおりでございます。

過去の台数口が最近取れてないということもありますが、やはりソリューション型の提案が不十分だと分析しております。こちらにつきましては、後ほど施策等々の中で説明をいたします。

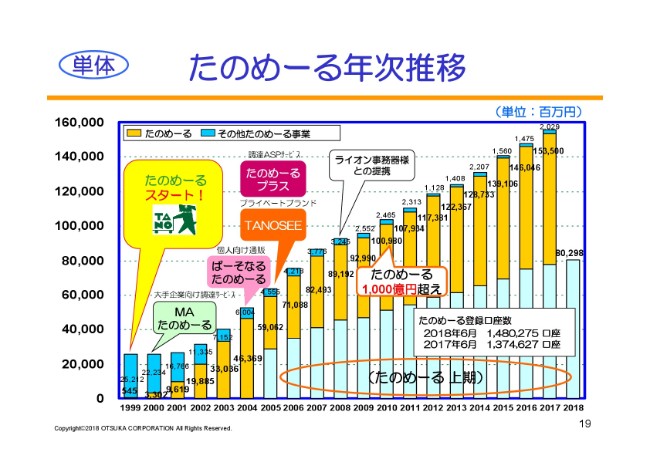

たのめーる年次推移

「たのめーる」です。

これは(2018年)1~6月で802億円で、28億円増、3.6ポイントの増になりますが、第1四半期の伸長(率)が2.2ポイントでした。第2四半期はプラスの5.1ポイントですので、だいぶ伸長率は回復してまいりました。粗利率の高い生活用品が順調であります。

また、介護系・梱包・工具・作業用品など、多様の商材でお客様のニーズを幅広くカバーしていきたいと考えております。

Web掲載件数は、現在約57万点になっております。工具関係商品の品揃えを強化しています。また、こちらに「たのめーる」の口座数が載っておりますが、伸長率で7.7パーセントと、やはり高い数値をキープしております。

また、今回の案内には入れておりませんけれども、実は今年(2018年)の第3四半期の10月から、ちょうど「たのめーる」ができて20周年になります。20周年記念で、10月以降に「たのめーる」のキャンペーン等を行いたいと思っております。それは、また次回ご説明をさせていただきたいと思います。

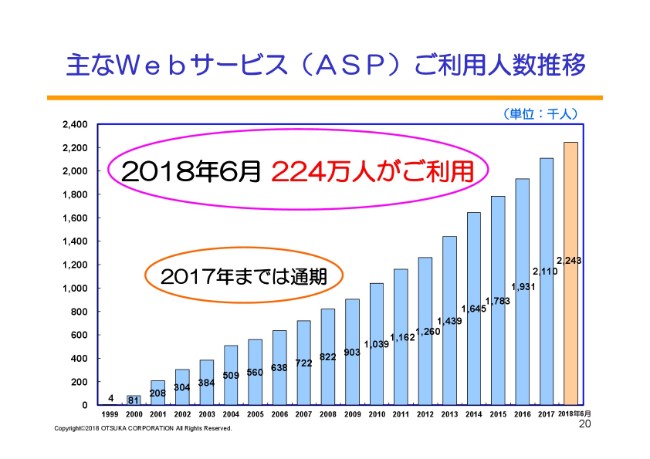

主なWebサービス(ASP)ご利用人数推移

Webサービス系ですが、(2018年6月)現在は224万人にご利用いただいております。

この半年間で、プラス13万人。前年(2017年)の6月対比ではプラスの21万人で、そこそこのWeb企業と言えるかと思います。

この中で多いもの・目立つもので言いますと、給与業務支援サービスの「たよれーる」。これは、給与業務の振込を私どもが委託を受けて、まとめて安価で代行するというサービスです。もともと大塚商会の社内で社員用に使っていた振込システムを、一般のお客様でも使えるように兼用にいたしました。ある面では、単体で7,000人の会社が使っているシステムですので、ラッシュテストは十分にできていると思っております。63万人のお客様がいらっしゃいます。

また、「たよれーる Office 365」サービスが25万人(にご利用いただいています)。Microsoft Office Webサービス化の流れが続いております。また、「どこでもキャビネット」という、これは働き方改革等々に役立つソリューションですが、こちらでも16万人というお客様がおります。着実にストックビジネスの棲み分けというかたちで、少し良くなっているような気がします。

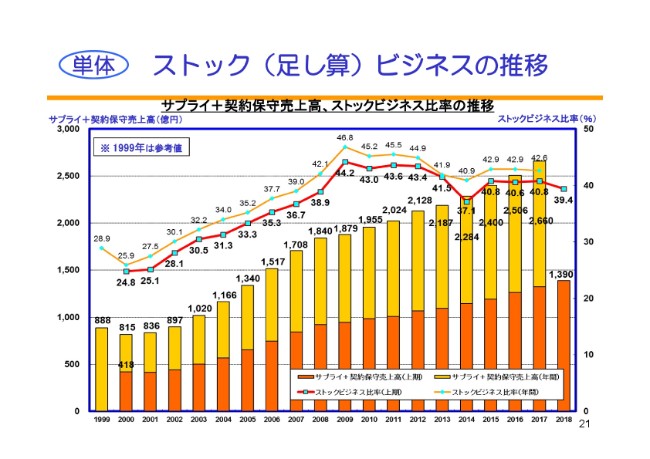

ストック(足し算)ビジネスの推移

足し算(ストック)ビジネスにまいります。

サプライ+契約保守が、安定的な収入になっております。ストックビジネス比率は、40パーセントを若干切っております。ただ、金額ベースでは伸長しておりますので、問題はないと感じております。

ストックビジネスの売上が1,390億円、66億円のプラス、5パーセント増ということで着実に伸びておりますが、こちらをご覧いただきますと(おわかりのように)2005年の年間(の売上高)に対して、半期でクリアするところまで増えてまいりました。

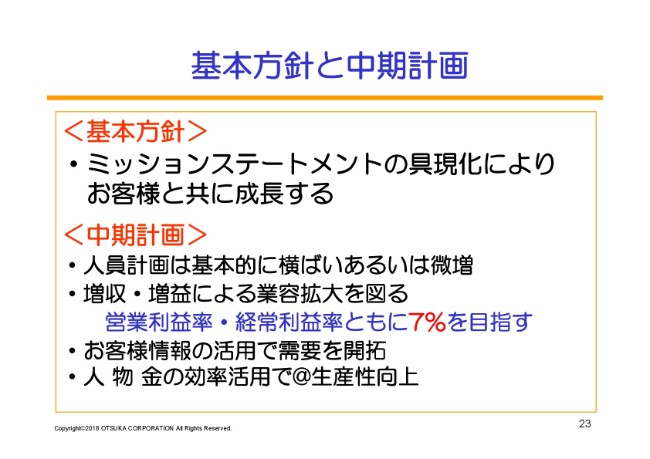

基本方針と中期計画

今後の計画でございます。

基本姿勢は変えません。伸ばせる時には、やっぱりトップラインを伸ばすと。営業利益率・経常利益率は、やはり7パーセントのチャレンジをしていきたいと思っております。残念ながら今期につきましては、前年(2017年)よりも下がっておりますけども、まずは前年をとらえていく努力をしたいと思います。

2018年下期の市場予測

下期の市場予測はご覧いただくとおり、(国内外ともに)緩やかに回復傾向であり、企業業績は概ね堅調。生産・設備投資は緩やかに増加をしています。また、攻めのIT投資・生産性向上・コスト削減、または省人化ということに対しての投資ニーズは多いと思っています。

また、AI・IoTというものも、1年ほど前はまるで雲の上の話のようなイメージだったのですが、具体的な実装の段階……お客さんへの実践等々も出てまいりました。

働き方改革につきましても、今は関連法が成立し、また正確な勤務状況の把握も義務付けられております。勤務状況が把握できることも大事ですが、把握できたら、「それをどうやって、残業を削減するか」ということもその次にくる課題でありますので、テレワーク等も含めて、ますますIT(において)、私どもの活躍する場は多いと考えております。

2018年下期の方針と施策

方針については、従前どおり継続をしております。

地域営業部主体の運営……これはそろそろ完成にしたいと思っておりますが、残念ながら、まだ道半ばではあります。

10営業部7広域支店ということですが、やはりお客様との取引。「大案」と呼ばれている単品取引も、お客さんが多い。それから、先ほどのコピー等もそうなんですけども、訪問会社の……やはり月末になると、予算が苦しくなって即決を狙っていく、もしくはユーザーリプレースを狙っていくという傾向が、残念ながら解消できておりません。

現状は7対3ぐらいで、「7」が単品のコピー売上という数字だったわけですが、直近のところですと8対2と、少し悪化いたしました。これは現場の方の、ある面で「単品に走って焦った」という動き。そんなところかなと考えています。

もう1つ、反省材料の中にあるのは、SPR(Sales Process Re-engineering)の項目の中で「複合提案」というのが、簡単に外から記入しやすいようにということで、チェックボックスを導入していたんですが、簡単にチェックボックスでチェックをすることで複合提案だと認知させてしまうので、そのあたりの中身について、多少爪が甘かったと(いうことです)。

現状はそのチェックボックスを廃止して、複合提案・セット提案には、必ずその提案書のドキュメントを電子的に添付するというかたちで、内容チェックがかかるようにいたしました。

不甲斐ないところではございますけども、徐々に粗利率等……先ほど「8ポイントほど、売上と粗利の伸長差がある」と申し上げましたが、直近では5ポイント前後ぐらいのところまで、改善をしてまいりました。

第1四半期と第2四半期を比較しても、第2四半期が改善傾向でありますし、今回、いろいろな資料をもう一片見直しをした中で、先ほどちょっと(ご説明申し上げたように)恥ずかしながらSPRの弊害的なものとか……現場で自由に使わせていた分、ちょっと勇み足的なものがあったのかな、油断があったのかなというところも含めて、根本的に改善をしていきたいと思っています。

また、ソリューション提案をさらに強化するということでございますけども、ご承知のとおり、やはり市場が……リコー・キヤノン・ゼロックスの御三家がそれぞれ課題を抱えて、ここで数年行っていた、お互いの市場争い。これはもう、メーカーレベルでできないところまで、市場は疲弊しております。

また、メーカー様の販促費の運用の仕方も厳格になって、従前とは若干運用が変わってきてるなというところもございます。

そのような意味では、少し荒れ果てた畑(と見ております)。コピーはなくなりませんので、3年から5年ごとにやはりリプレースする市場ではありますけども、1年から1年強……1年半ぐらいは、しばらく市場的には厳しいと考えております。

ただその中で、お客様で多少価格が安くなったぐらいでは、今市場の中では動いていただかない状況にございます。逆に、価格が少し下がるということで提案するよりは、ソリューションとして働き方改革のための、例えばデータドキュメント……ドキュメントサーバーとしてMFP(複合機)を位置づけて、それを外から参照するようなシステムの提案を行う。

そういうかたちの場合は、逆に単価がトータルで上がったとしても、ご購入いただいているようなケースがございます。ある意味では、価格勝負の限界。それから、低調な市場。この環境で、黙っていて回復するのを待つということではなく、やはりソリューション提案をしていくということで、進めていきたいと思っています。

そのようなことも含めまして、(2018年)7月に、複合ソリューション推進室というものを組織の中に作っております。その心は、今申し上げたような内容でございます。

回線サプライから入って、オフィスまるごとO1・O2・O3と呼んでおりますけども、コピー・コンピューター・回線・「たのめーる」。こういう項目でいくと、8~9項目ぐらいは楽にございますので、その部分でチャンスロスをしてるところを、しっかりがんばって取っていきたいと思っています。

また、これも実態でございますけども、昨日・今日(2018年7月31日・8月1日)、マネージャー……成績のいい人から、月末に報告をもらっています。また、業績が上がっているマネージャーの最近の傾向なんですが、どちらかと言うと、ベトナム系の人たちが少し遅れている。

今日社長報告というかたちでマネージャーから直接報告をいただいているのも、新しく任命されて2年目の人とか、若手のマネージャーがかなり推薦されてまいりました。

逆に、いつも当たり前のように報告をしていたメンバーが、抜けてきています。ある面では市場が変わっていて、今までのマネージメント・売り方が、少し通用しづらくなっている。そのようにも感じております。

ある面、大塚商会としてさらに伸びていくO1・O2を、オフィスまるごとという提案ができる。そういう会社に変わるためには、ちょうど今が変革の時なのかなとも思っています。

また、従前はリコーロジスティクスさんに委託というかたちで、「たのめーる」を含めた物流をお願いしてまいりましたが、リコーロジスティクスさんが売却ということもございまして、本日重要なパートナーということでもありますリコー様と、共同持株会社のROホールディングスを発足いたしました。持株比率としては、ROホールディングスの3分の1を大塚商会が持っています。

つまり、全体の拒否権を持っているのがROホールディングス。ROホールディングスの拒否権を持っているのが大塚商会というかたちで株式を取得して、本日会社を発足いたしました。

取得価格といたしましては、30億円となります。今後も「たのめーる」は、あと数年で、多分また新しい倉庫が必要になる環境かと思っております。そのための設備投資ができる物流会社としての安定性とか(を考えております)。

また、私どもは物流が命なので、そこのノウハウも含めてまったく縁がないところになってしまうというのは大変危惧されたわけですが、こちらに出資することで、この部分については多分杞憂に終わると考えております。

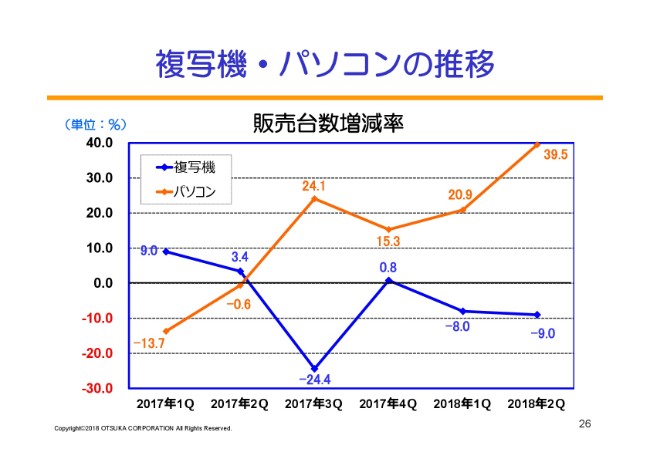

複写機・パソコンの推移

複写機とパソコン台数の推移をご覧いただきます。

複写機市場は、先ほど申し上げたとおり、価格競争の激化、多少の値下げでお客様は動かない、メーカー様の状況も厳しい、メーカー様の価格勝負も厳しいという環境です。当社の複写機の状況は、残念ながらまだ道半ばというところではありますが、パソコンの伸びで全体をカバーしている。

また、商品ミックスの戦果。収益的には落ち込んでおりますが、幅広い商材を持っていることが、私どもの武器でございます。ある面で、従前どおりの単品型の価格勝負型のビジネスが7~8割を占めているということ。これが悪化してしまったことを含めて、今回は対策を打ってまいります。

そのことによって、第2四半期の現状を底として、ここから上げていきたいと考えています。本来ある、幅広い商材を活かす。そして、お客様に応じた複合提案・ソリューションを強化して、このコピー機の市場も(パソコンと)同じように、上を向けていけるように、下期はがんばりたいと思っております。

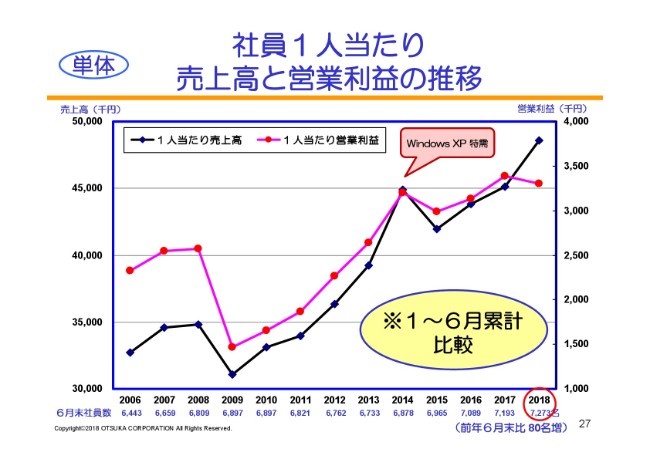

社員1人当たり売上高と営業利益の推移

社員1人当たり(売上高と営業利益の推移)。

これにつきましては、単体で7,273名です。一時から見るとだいぶ増えているので、社員数が増えていないということではないんです。これで(2017年6月末比で)プラス80名。(グラフには記載がありませんが)6,500名前後が長く続いておりましたから、その当時から比較すると、700名くらい増えていることになります。

1人当たり売上高が4,855万円で、これは過去最高になります。7.6パーセントの伸び(となりました)。(1人当たり)営業利益は330万円、(前年同期比)マイナスの8万円ということで、1人当たり売上高は過去最高ですが、1人当たり営業利益は減少しています。本来の姿である、ストックを含めた利益成長を、年末までをかけて最大限プラスに持っていけるように、努力をしていきたいと思っております。

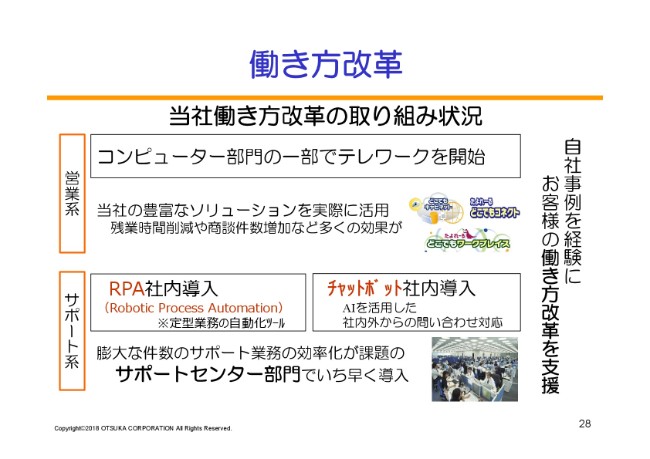

働き方改革

働き方改革も、釈迦に説法の状況ではございますが、テレワーク等々も開始し、社内でいろいろな働き方改革のツールを使って、一部運用を試しております。その自社事例を経験として、お客様に働き方改革を支援するスタンスでございます。

サポート系につきましても、定型業務のRPA化、それからチャットボットの社内導入。ホームページに載っておりますチャットボットは、丁度1年前(2017年)から稼働しております。社内チャットボット・サポート系チャットボット・その他で、いろいろな効率を上げるための投資は、裏で多々行っておりました。その面では具体的に、働き方改革をお客様に推進していくことができると思っています。

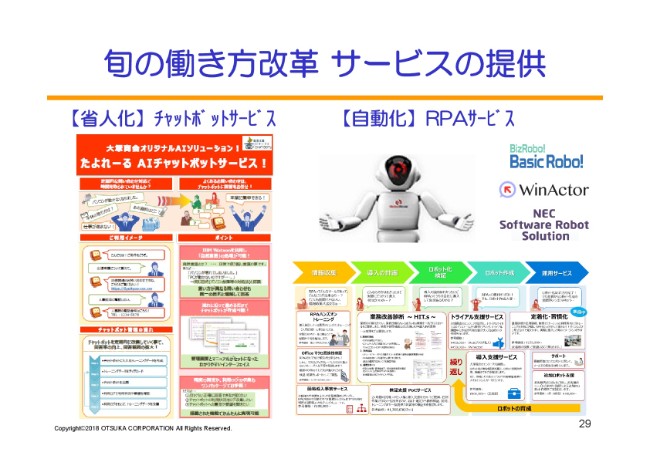

旬の働き方改革 サービスの提供

その中でもちょっと光るものが、チャットボットサービスです。

弊社で使っているということも含めてノウハウがございますけども、これが月額15万円から……ですから、Watsonが月15万円で使えるというサービスを開始いたしました。

RPAにつきましても、最初に導入支援やコンサルが必要ですが、この部分は月額10万円からというサービスで行っております。いろいろなお客様から、いろいろなお問い合わせをいただきつつということになります。

数としてはまだまだではありますけれども、時代に即した商品でありますので、お客様からの関心は非常に高いと思っておりますし、このようなものでお客様の業務効率化の手助けをしてまいりたいと思っております。

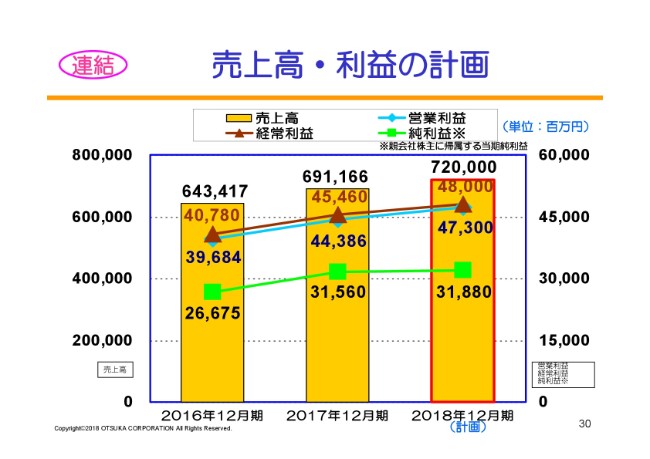

売上高・利益の計画

年初計画につきましては、変更なしでいきたいと思っております。

まず、9期連続の増収増益をクリアします。上期下期で、それぞれの半期ごとに決算発表をさせていただいておりますが、今日(2018年8月1日)のタイミングで上期の増収増益が確定いたしましたので、全社員に1万円ずつのインセンティブを……「増収増益手当」というものを作りました。

過去に、増収増益増配で賞与が下がったということがございました。うっかりすると、そのようなことが現状でもまた起こりかねないので、いろいろなかたちで会社の業績に興味を持って、喜んでもらえるようにありたい。また、会社として社員を見ている姿勢を、しっかり努めていきたいと思っております。

将来のIT投資も、着実に進めております。大戦略ツールとして、AI。これも、複数のAIに同時にトライアルをしております。また、「お客様マイページ」という、お客様ごとに新しいユーザー管理……大塚商会の営業サポートとは違ったかたちでグリップができるような体制を作りたい。また、「たのめーる」で全商材を売れるようにしたい。または、インバウンド・アウトバウンド系のコールセンターの強化などなど、いろいろな投資がございます。

この上期は、償却で16億円くらいを使っております。そろそろこれの成果を出したいところなのですが、まだ生産性がどれくらい本当に上がるのかを確かめている状態です。これを生産性アップのための次のキーということで、準備をしています。

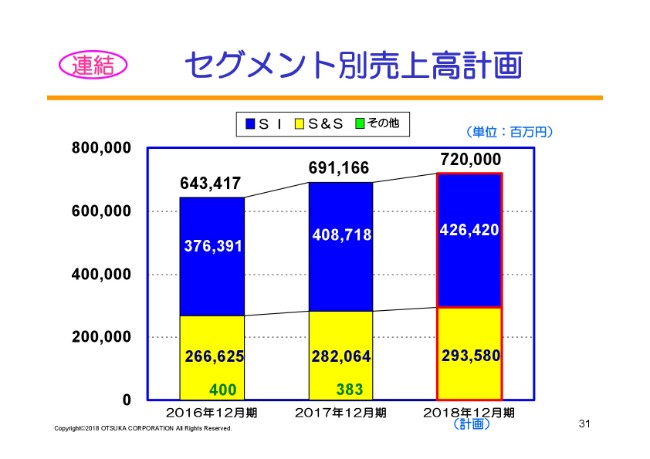

セグメント別売上高計画

セグメント別(売上高計画)で、連結後も変更はございません。

下方修正をする必要もないですし、あくまでも可能性は十分あると思いますので、私どもの商材をあと1品ずつ、1個の商談で載せることができたら、ある意味で簡単にできる内容ではございますが……マネジメントも、市場も含めて少し変わらないといけないなと感じております。

そういう中での、この上期の数字。なんとなくモヤっとしたところがございますけれども、この年間が終わったところで、年始の(2019年)1月……多分、2月1日ですかね? (通期決算説明会の場では)さらに明るく、「良かったね」という業績で終われるように、がんばりたいと思っています。

一連のお話をさせていただきました。ただ、私個人として、ここ1年間ぐらい「どうして、いろいろな課題がクリアできないのかな?」と感じていた項目について、「これのせいか?」という感覚のものが(ありまして)……それは、喋っちゃうわけにはいかないんですけれども、手ごたえは感じられています。

逆に言えば、それを見逃してしまった自分が不甲斐ないとも申し上げられますけれども。それについて見えてまいりましたので、根本的な手を打って、みなさまのご期待値、アナリスト様のコンセンサスに十分に届くように、がんばりたいと思っております。

株式分割を実施

(2018年)4月1日を効力発生日として、株式を分割いたしました。また「高くて買えない」と言われるように、がんばりますね。株式の流動性を高め、投資家層を拡大をいたしました。

以上でご説明は終わらせて(いただき)、ご質問にいきたいと思います。