2018年8月1日に行われた、協和発酵キリン株式会社2018年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:協和発酵キリン株式会社 代表取締役社長 宮本昌志 氏

協和発酵キリン株式会社 執行役員 経理部長 川口元彦 氏

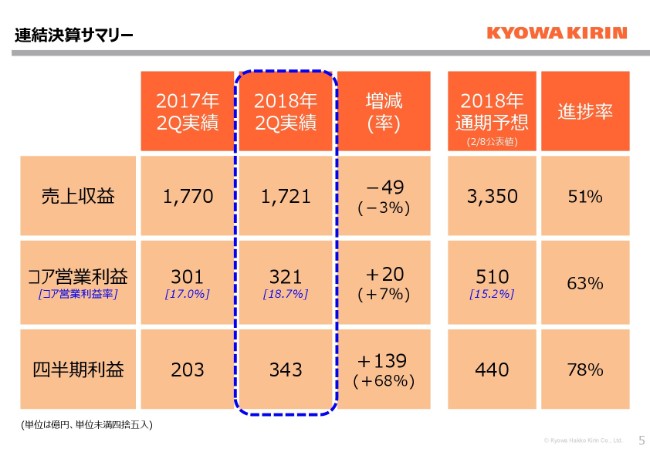

連結決算サマリー

宮本昌志氏:みなさま、おはようございます。お暑い中お集まりいただきまして、誠にありがとうございます。

まず、この場をお借りしまして、先の西日本の豪雨災害によりまして、お亡くなりになられました方々のご冥福をお祈りしますとともに、被災されたみなさまには、心よりお見舞い申し上げます。また、1日も早い復旧復興を願っております。

それでは私から、第2四半期の決算の結果を簡単に報告させていただこうと思います。では、次のスライドをお願いします。

売上収益でございますけども、前年対比で49億円の減収でございました。みなさまもご存じのとおり、薬価改訂が(2018年)4月にあったこと。それから年初に、子会社でありました協和メデックスの譲渡を行いましたので、その部分がマイナスとなっております。通期計画に関しては51パーセントということで、計画の範囲内で順調に進捗していると考えております。

売上は先ほどご説明したとおり減収でございましたけども、コア営業利益に関しましては、前年対比で約20億円が増える結果となってございます。

これも、第1四半期でご紹介しましたけども、バイオシミラー事業……FKB社がマイラン社から欧州販売計画に係る一時金を受領したということで、持分法投資損益が改善したことが理由になっております。

最後の四半期利益でございますけども、前年対比で139億円と非常に大きな増益となってございます。

これも第1四半期と同じ理由ですけども、協和メデックスの売却益を約110億円。それから、バルドキソロンメチル……RTA402の減損損失の戻入益を34億円計上しているためでございます。

したがいまして、コア営業利益と四半期利益につきましては、進捗率は非常に高く見えておりますけども、先ほど申し上げたような一時的な要因が、この前半に偏ったことによりまして、進捗率としては大きくなっているということです。

全体的に見ますと、年初に立てました計画から大きな乖離はなく、順調に進捗していると判断しておりまして、現段階では通年の業績予想の修正は予定しておりません。

それでは、細かい財務の内容に関しては、執行役員経理部長の川口よりご説明申し上げます。

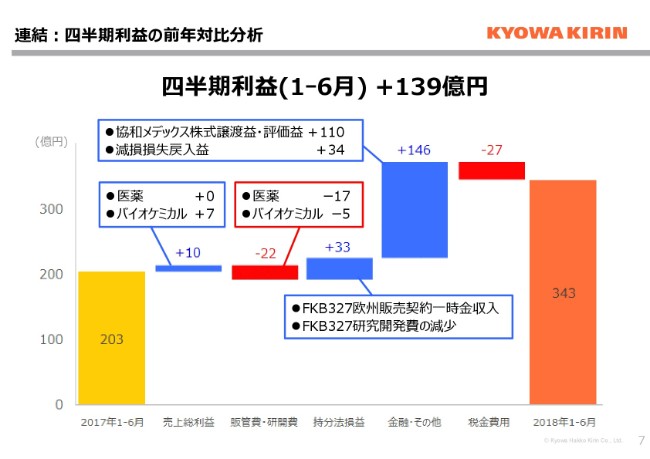

連結:四半期利益の前年対比分析

川口元彦氏:それでは財務レビューにつきまして、川口からご紹介させていただきます。

次をお願いします。こちらが、四半期利益の139億円の増益の、段階別の損益の理由でございます。

まず、売上総利益でございます。売上収益は減収となりましたが、売上総利益段階では、若干の増益となっております。

それから、販管費につきましては、医薬・バイオケミカルともに、売上拡大に向けた先行投資的な販売費の投入がございまして、こちらは減益要因となっております。

一方、持分法投資損益につきましては、先ほど宮本からご説明がございましたとおり、一過性の収益がございまして、増益です。

最終的なその他の収益で大きなものがございまして、大幅な四半期利益の増益になっております。

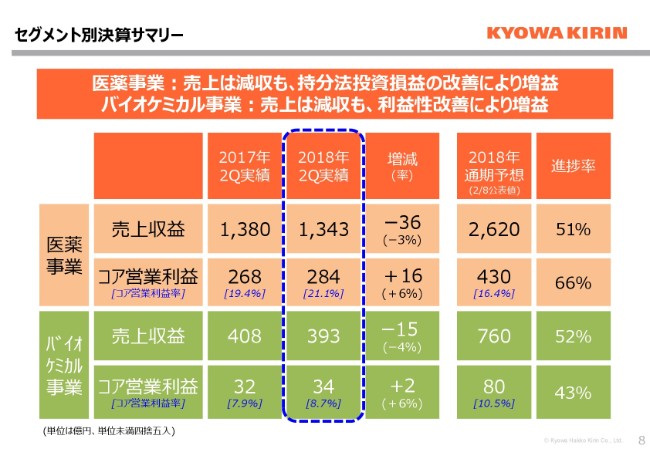

セグメント別決算サマリー

次のスライドをお願いします。こちらは、当社が営んでおります医薬事業とバイオケミカル事業に区分した損益でございますが、両事業とも減収増益ということで、利益率的な改善が図られたということになります。

進捗率を見ていただきますと、医薬事業につきましては(コア営業利益が)66パーセントということで、少し高く見えておりますが、これも説明がありましたFKB社の要因に加えまして、バウチャーの売却収益という一過性収益がございました。

それから、経費につきましては、どちらかというと、下期に投入が予定されているものでございます。そういった要因で進捗率は高くなっておりますが、期初と年初の見通しに対して、我々が計画している路線で順調に推移していると考えております。

続きまして、バイオケミカルでございますが、こちらは逆に(コア営業利益の)進捗率が43パーセントということで、若干低くなっております。

こちらは後ほどご説明いたしますが、通信販売における広告費につきまして、少し前倒しで前半に投入した部分がございますので、その関係で低く見えておりますが、バイオケミカルにつきましても順調に進捗しているということです。

バイオケミカル事業は、収益性の改善に取り組んでおり、本年度は年間で(コア営業利益率で)10パーセントを超えることを目指しておりますが、現段階で9パーセントということで、利益率の改善も順調に進行しているということでございます。

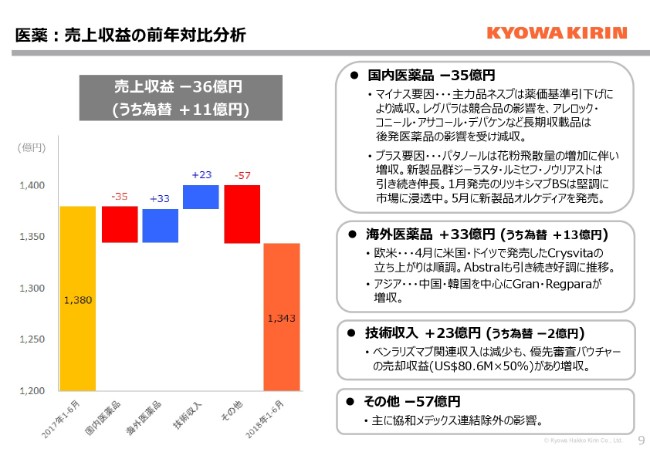

医薬:売上収益の前年対比分析

次のスライドをお願いします。ここから、医薬とバイオケミカルに分けて説明させていただきます。

まず、売上収益です。医薬の売上収益につきましては、国内医薬品で減収。それを海外医薬品でカバーし、技術収入がプラスになったということでございます。ただし、今期につきましては、協和メデックスが期初から連結除外となりました影響が60億円ございまして、結果的に、この部分で減収になっているという構造でございます。

国内医薬品の減収につきましては、(スライドの)右上に記載のとおりでございますが、結果的に、薬価改訂の影響がほぼ残ったというイメージでございます。

プラス要因といたしまして、「リツキシマブBS」あるいは「オルケディア」といった新製品は順調に立ち上がっておりまして、「リツキシマブBS」で11億円、「オルケディア」で4億円のプラス影響がございます。また(2018年)6月には、「ドボベット」のゲル製剤というものも発売しております。

それから、海外医薬品です。こちらが、我々のグローバル戦略品の非常に重要な製品でございます。「Crysvita」が予定どおり、4月に米国ドイツで発売を開始し、立ち上がりが順調であるということでございます。そのほか、アジアにつきましても、引き続き進捗しております。

技術収入でございますが、こちらは大きなトピックスがございます。「Crysvita」のFDAの承認にともないまして、FDAから発行されました優先審査バウチャーにつきまして、これを売却し、その収益をプロフィットシェアということで、ウルトラジェニックス社と折半分割してこの第2四半期に計上しておりまして、この金額が日本円にして44億円でございます。

一方で、「ベンラリズマブ」で若干減少しましたので、差し引きで26億円になります。

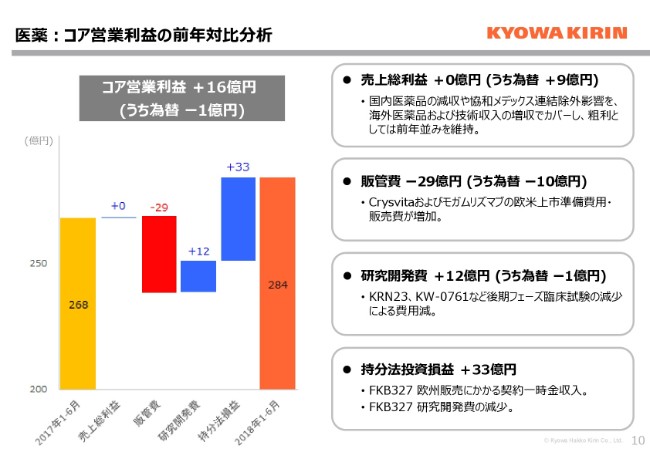

医薬:コア営業利益の前年対比分析

次のスライドをお願いします。コア営業利益の対比でございますが、売上総利益につきましては、協和メデックスの減収がございましたが、前年並みをキープしたということでございます。

一方、販管費でございますが、「Crysvita」に加えまして「モガムリズマブ」も下半期の上昇を見込んでおりますが、こちらも準備費用あるいは販売費用が売上先行的に発生しておりまして、この部分が、結果的な減益要因になっております。

一方、それらの品目の研究開発費はピークアウトしまして、研究開発費が減収し、販売費のほうに移ったようなイメージになります。

持分法につきましては、先ほど説明がありましたマイラン社からの一時金収入に加えまして、「FKB327」の開発が前年(2017年)からもピークアウトしていますので、そちらの経費の減少という部分も、増益要因になっております。

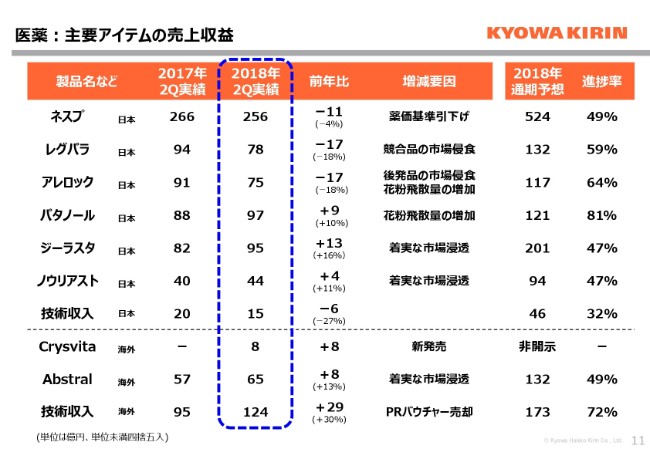

医薬:主要アイテムの売上収益

次、お願いします。こちらは、主要アイテムの売上収益でございます。上に記載してあります日本の製品につきましては、増減要因に記載のとおりでございます。下にございます「Crysvita」でございますが、8億円。4・5・6月の、3ヶ月の売上高でございました。右側の通期予想でございますが、残念ながらパートナーとの取り決めで、非開示とさせていただいております。

技術収入でございますが、海外の技術収入につきまして、(実績が)124億円で前年比で29億円の増収ということですが、(要因は)先ほど申し上げたとおりです。バウチャーで44億円の減収要因がございました。こちらは日本・欧州の承認にともないまして、「ベンラリズマブ」……上半期に、アストラゼネカ社からのマイルストーン収入がございました。

前年にも同様のマイルストーン収入、アジアへの露出等のマイルストーン収入がございまして、前年のほうが少し大きかったという影響で、減収要因になっております。

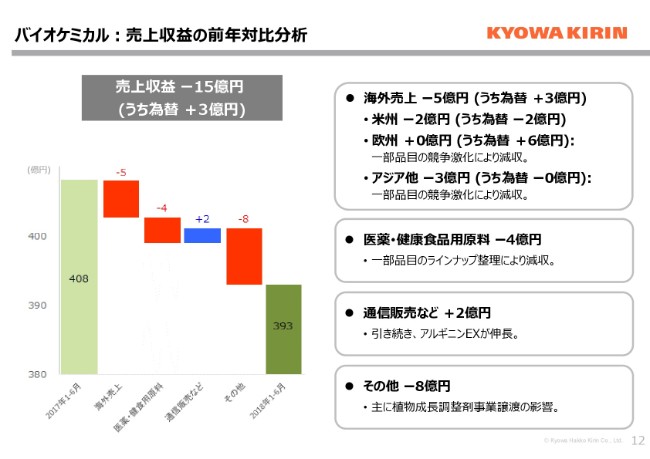

バイオケミカル:売上収益の前年対比分析

次、お願いします。それでは、あと2枚(のスライド)で、バイオケミカルのご説明をいたします。

バイオケミカル事業につきましては、減収になっております。2つの要因がございまして、1つは右下にあります「その他」ということで、住友化学さんへの植物成長調整剤事業譲渡の影響で、8億円の減収がございます。

その残りの部分につきましては、海外で一部品目の競争激化により減収。それから、国内に関して、(一部品目の)ラインナップ整理による減収がございますが、これからの品目は採算が低い製品でございます。

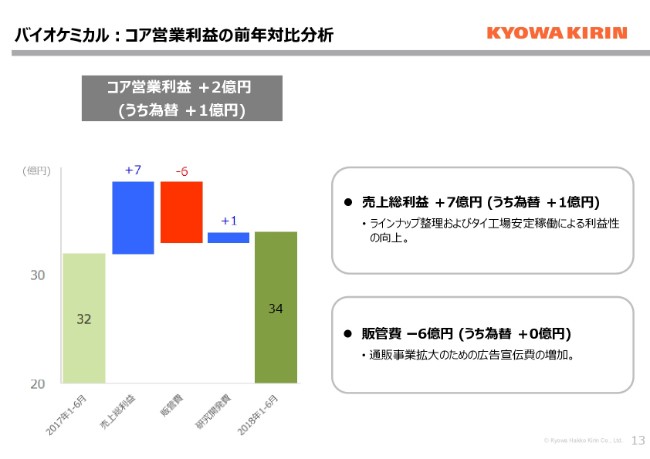

バイオケミカル:コア営業利益の前年対比分析

次のスライドでご紹介します売上総利益に与える影響は、あまりございません。逆に、今バイオケミカルで取り組んでおりますプロダクトミクスの改善効果もございまして、粗利率が改善し、売上総利益がプラスになっております。

もう1つは、コストです。生産拠点の再編で海外工場が安定稼働し始めたことで、コスト低減もございまして、売上総利益が前年に比べまして、増益となっています。

一方、販管費につきましては、通信販売事業が今まだ拡大しておりますが、こちらも売上増加のための広告費用を、少し前倒して投入(しております)。これは、Web広告等で効率よく顧客獲得ができてきたので、このタイミングで下期分も含めて、前倒しで投入したということでございます。

以上でございます。