少し前までは、60歳でリタイヤを迎えたあとに、退職金や年金をもとに悠々自適なセカンドライフを送ることは決して珍しいことではありませんでした。

人生100年時代と言われるいま、そのタイミングは65歳となり、将来的には70歳以降がセカンドライフという状況もなんらおかしくないでしょう。

いつからか退職金も勤続年数に応じてもらえるのが当然ではなく、企業型確定拠出年金など自助努力で積み上げるスタイルなど変化が見られます。

また、公的年金制度についても毎年見直しが行われており、いまの水準が今後も続くとは限りません。

そんな中、老後に向けた「お金の準備」について不安に思う方が増えています。

本記事では、貯蓄3000万円超の世帯が60歳代・70歳代でどのくらいいるかを確認し、後半では3000万円の資産形成を目指すために必要な投資についても解説します。

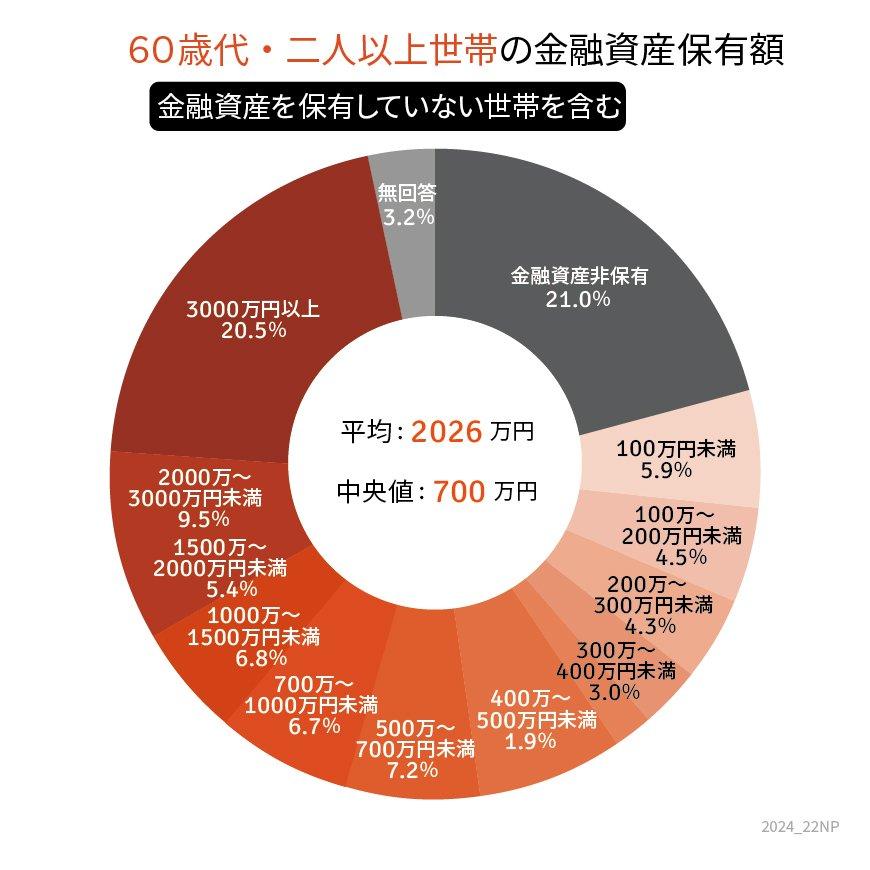

1. 【60歳代・二人以上世帯】貯蓄3000万円以上を保有する世帯はどのくらい?

金融広報中央委員会の「家計の金融行動に関する世論調査」によると、60歳代・二人以上世帯の貯蓄割合は下記のとおりです。

- 金融資産非保有:21.0%

- 100万円未満:5.9%

- 100~200万円未満:4.5%

- 200~300万円未満:4.3%

- 300~400万円未満:3.0%

- 400~500万円未満:1.9%

- 500~700万円未満:7.2%

- 700~1000万円未満:6.7%

- 1000~1500万円未満:6.8%

- 1500~2000万円未満:5.4%

- 2000~3000万円未満:9.5%

- 3000万円以上:20.5%

60歳代の二人以上世帯で、貯蓄が3000万円以上ある世帯の割合は20.5%に達しています。

一方、金融資産が全くない世帯は21.0%となっており、貯蓄がある世帯・ない世帯は、ほぼ同数であることがわかります。

60歳代の世代には「退職後の人」と「まだ現役で働いている人」が混在しているため、貯蓄額に大きな差が見られるのかもしれません。

次に、70歳代の世帯の貯蓄状況について見ていきましょう。