5. 老後資金づくりをはじめる際のポイント

ここからは、金融庁の「家計管理とライフプランニング」をもとに、〈老後に向けた資金づくりをはじめるポイント〉について見ていきましょう。

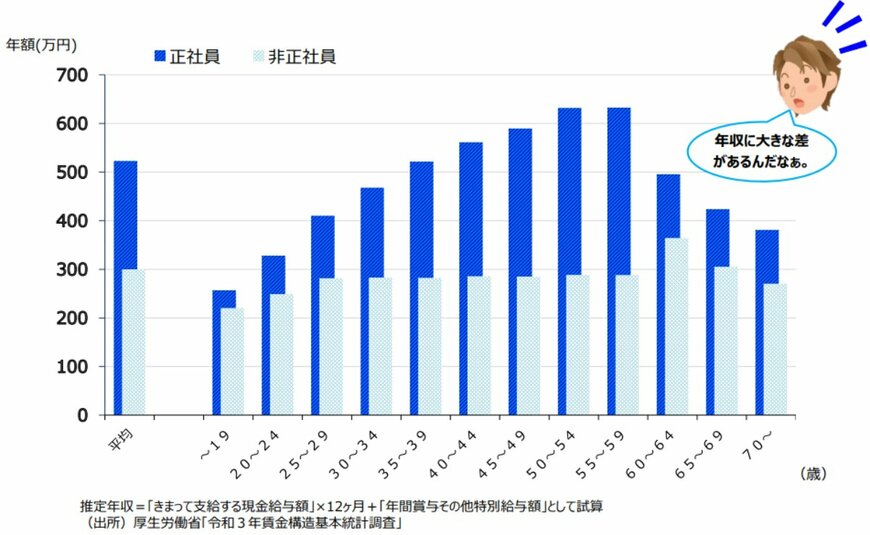

上記のグラフは、雇用形態による年収の違いを、年代別で表したものです。正社員の方が非正社員と比べ、年収が高いことがわかります。

また、正社員については、10代~59歳まで年収が増加傾向にありますが、60歳から年収が減少しています。

60歳から年収が減少する要因として、定年退職や、定年後の再就職による年収の低下などがあるでしょう。

60歳以降は年金を受給しはじめる方が増えてきますが、年金や給付金のみで老後を過ごすには厳しい状況となっています。

また、長らく続いている物価の上昇が家計を圧迫しているため、貯蓄を取り崩して生活費にあてるとしても、日々貯蓄が減り続ける老後の生活は不安ではないでしょうか。

物価高は、日々の生活費を圧迫するだけではありません。日本は低金利なので、物価高に預貯金の金利が追い付かず、資産価値が目減りしてしまいます。

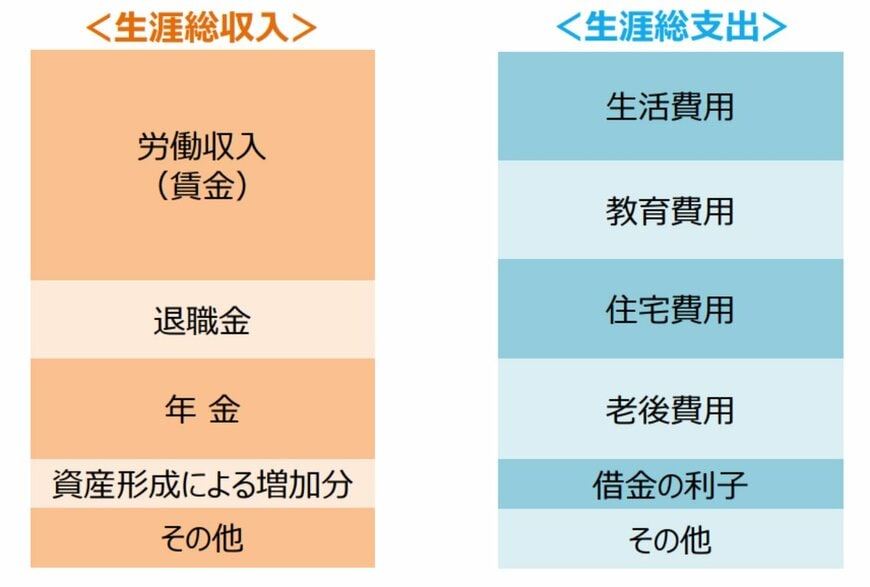

そのため、老後に向けて物価高に負けない資産形成を目指し、NISA(ニーサ:少額投資非課税制度)やiDeCo(イデコ:個人型確定拠出年金)などの制度を利用する方が増加傾向にあります。

ただし、NISA(ニーサ:少額投資非課税制度)やiDeCo(イデコ:個人型確定拠出年金)による「価格変動型」の商品は元本保証ではないため、リスクとリターンのバランスを考慮しながら、余剰資金で資産形成を行うことが大切です。

まずは、日本年金機構から毎年届く「ねんきん定期便」やねんきんネットなどで年金の見込み額を確認したうえで、日々の家計を見直し、老後に向けた資産形成を検討するとよいでしょう。

6. まとめにかえて

今回は、年金の平均受給額や「老齢年金生活者支援給付金」の支給要件について確認してきました。

老後、年金収入だけでは生活が心配だという不安から資産形成を始める方は非常に増えていますが、いくら必要になるか目標額を確認し、それを何年かけて準備していくのか計画を立ててから始めることが目標達成のポイントとなります。

自身が受取る年金見込み額を参考にし、長く続けることを前提に、無理のない範囲でスタートしていきましょう。

NISAやiDeCoを始める人が非常に増えている中、「みんながやっているからよく分からないけど始めた」という方もいます。

どんなものか知ったうえで始めることが継続のポイントにもなるので、自分に合っているのか確認した上で始めていきましょう。

※LIMOでは、個別のご相談・お問い合わせにはお答えできかねます。