2018年7月19日に日本証券アナリスト協会主催で行われた、クックビズ株式会社2018年11月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料 質疑応答パートはこちら

スピーカー:クックビズ株式会社 代表取締役社長CEO 藪ノ賢次 氏

2018年11月期第2四半期決算説明会

藪ノ賢次氏(以下、藪ノ):みなさま、おはようございます。本日はお暑い中、たくさんの方にお集まりいただきまして、誠にありがとうございます。ただいまから、第2四半期決算説明会を開催したいと思います。

開催に先立ちまして、先日発生いたしました大阪北部地震ならびに西日本豪雨におきまして、被災された方々に心からお見舞いを申し上げます。

また、我々の大阪本社に100名以上の従業員が在籍しておりまして、地震の際は本社が全館休業になりました。また、集中豪雨の際には、一部路線も運休しておりましたので、自宅待機であったり早退の指示を出したというところで、今回の(大阪北部地震、西日本豪雨)2つの出来事で、より一層リスク管理、リスクマネジメントを進めていくとともに、まずは、従業員の安全というのを第一にしながら、事業活動を続けていきたいと考えております。

私たちのビジョン

それでは(資料を)めくっていただきまして、まず、我々のビジョンからご説明をさせていただきます。我々は、「フード産業を人気業種にする」というビジョンを掲げております。

こちらは、現在我々が取り組んでおります人材紹介事業、求人広告事業というものだけではなくて、今後日本にたくさんの方がインバウンドで旅行客が来られると(予想しております)。

また、2020年以降は日本食コンテンツというのが、どんどん海外に輸出されていくということを考えますと、ただ転職市場を形成するというだけではなくて、この業界を人気業種化して、より優秀な若い方をこの業界に呼び込むと。

また、他業界で経験を積んだ方を(フード産業に)呼び込んでいって、この業界のイノベーションを加速させるということを、我々自身が支援していきたいという思いでこのビジョンを掲げて経営を続けております。

18年11月期 上半期サマリー

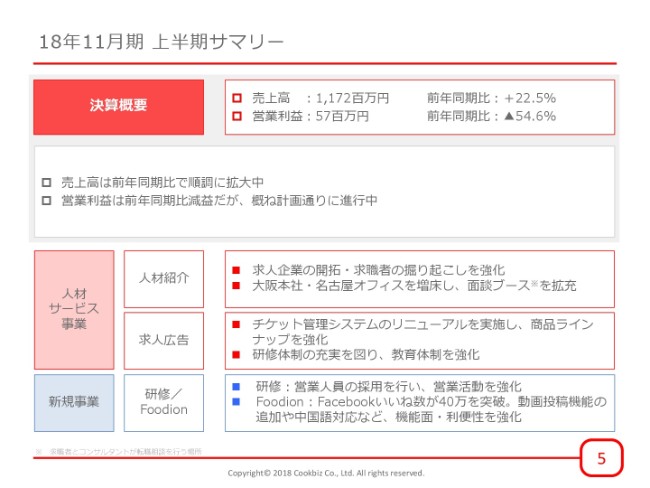

(資料を)めくっていただきまして、2018年11月期上半期のサマリーをご紹介をさせていただきます。まず、決算の状況に入る前に、我々の事業領域における雇用情勢、マーケット環境についてご説明をさせていただきます。

平成30年4月の、飲食物調理の職業の有効求人倍率は3.15倍、接客給仕の職業の有効求人倍率は3.94倍と、全業種における有効求人倍率を大きく上回って、慢性的な人手不足となっております。

我々の事業におきましては、この人手不足の状況、売り手市場の状況を上手く転換して、この1年は積極投資の1年と定め、事業をしております。

その結果、売上高は11億7,200万円、前年同期比で22.5パーセント増となりました。また、営業利益につきましては5,700万円、前年同期比で54.6パーセント減となっております。

通期の営業利益につきましては、57.2パーセント減というのを予想しておりますので、ほぼ計画どおりの投資が進んでいるということでございます。また、営業利益につきましては、第1四半期の終了時点で600万円だったところを、5,700万円まで積み上げることができております。

その下にいっていただきまして、人材サービス事業です。人材紹介というのが我々の主力事業でございまして、売上比率でいうと(人材サービス事業のうち)65パーセントほどを占めるものでございます。こちらにつきましては、引き続き求人企業の開拓・求職者の掘り起こしを強化してまいりました。

また、大阪本社・名古屋オフィスを増床し、求職者と面談をする面談ブースというものがあるんですが、こちらの拡充に努めてまいりました。

続きまして、(人材サービス事業のうち)売上比率34パーセントを占める求人広告の事業でございますが、こちらは(2018年)3月にチケット管理システムのリニューアルを実施しまして、そのことによって、商品ラインナップの拡充ができることになりました。(2018年)4月から、新商品の発表というのをさせていただきまして、その辺の売上が好調となっております。

また、課題であった研修体制の充実というのを図っておりまして、教育体制を強化しております。

ご存じのとおり人手不足というのは飲食業界以外、我々の人材(紹介)業界でも同じような状況でございまして、営業経験者というのは非常に採りづらくなってきておりますので、研修体制を強化することで、若手もしくは未経験の営業の方を採用し、戦力化していくということが、昨今可能になっております。

最後の新規事業につきましては、研修事業と「Foodion」というものがございます。研修事業につきましては、営業人員の採用を行い、営業活動を強化しております。

「Foodion」は、Facebookいいね数が40万回を突破するなど、動画投稿機能や中国語対応など機能面を強化しております。

18年11月期 上半期決算ハイライト

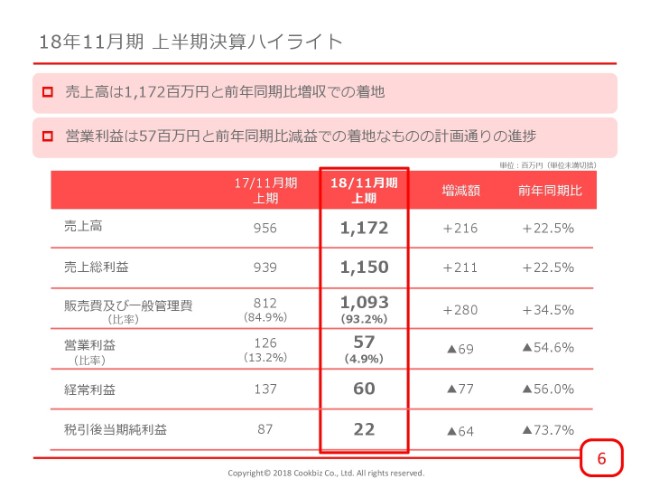

(資料を)めくっていただきまして、上半期の決算のハイライトでございます。

売上高は11億7,200万円、前年同期比プラス2億1,600万円の22.5パーセント増となりました。売上総利益ですが、11億5,000万円、前年同期比プラス2億1,100万円の22.5パーセント増となっております。

販売費及び一般管理費ですが10億9,300万円、前年同期比プラス2億8,000万円の34.5パーセント増となっております。

その結果、営業利益は5,700万円、前年同期比マイナス6,900万円の54.6パーセント減となっております。営業利益は、5,700万円と前年同期比減益の着地のものの、計画どおりの進捗となっております。

18年11月期 業績予想と進捗

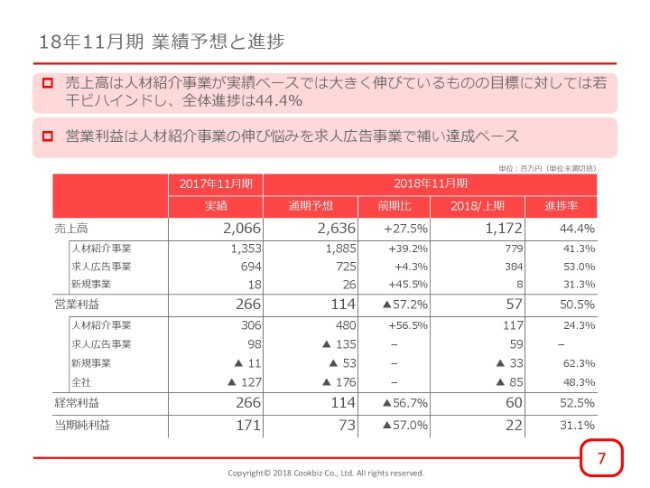

続きまして、業績予想と進捗について、お伝えをさせていただきます。

今期当初、我々としては通期予想が26億3,600万円、前期比27.5パーセント増を目論んでおります。その内訳としましては、主力事業である人材紹介事業を増やしていきながら、求人広告事業の営業増員というものを図っておりまして、研修を強化することで、来期以降の売上高を上げていくために今期は投資準備期間とし、協力体制の強化に努めるということを考えておりました。

結果としましては、ほぼバランス良く伸びているということでございまして、人材紹介事業につきましては進捗率41.3パーセント、求人広告事業につきましては進捗率53.0パーセント、新規事業につきましては進捗率31.3パーセントとなっております。

また、営業利益につきましては、求人広告事業はマイナス予想をしておりましたが、5,900万円のプラスで着地をしております。

また、新規事業につきましてはマイナス5,300万円の通期予想に対して、伸長率が62.3パーセントですが、これは上期偏重と考えておりまして、通期予想はそのままの予想をしております。

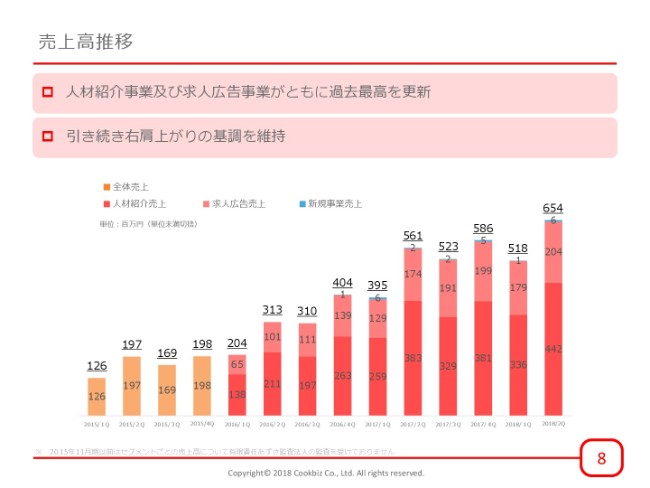

売上高推移

続きまして、売上高推移でございます。

我々のビジネスモデルとしまして、春・秋というのが商戦でございまして、我々でいいますと、第2四半期、第4四半期に売上が偏る傾向にございます。

この直近の第2四半期につきましては、昨年(2017年)の第2四半期もしくは昨年の第4四半期と比較していただいて、見ていただくのが良いかと考えております。引き続き、右肩上がりの基調を維持しております。

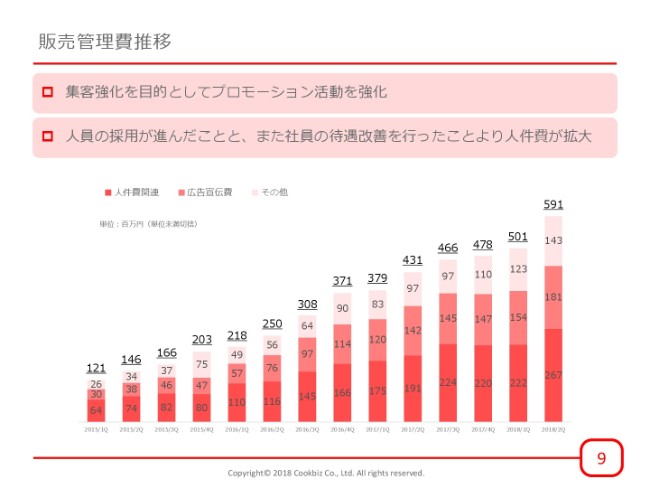

販売管理費推移

一方、販管費に関しましては、集客強化を目的として、プロモーション活動を強化しております。

また、人員採用が進んでいることに加えて、社員の待遇改善を行ったことにより、人件費が拡大しております。

採用進捗につきましては、巻末にあります会社概要に正社員が168名と書いておりますが、この四半期で30名ほど増員をすることができて、おおむね好調だと考えております。

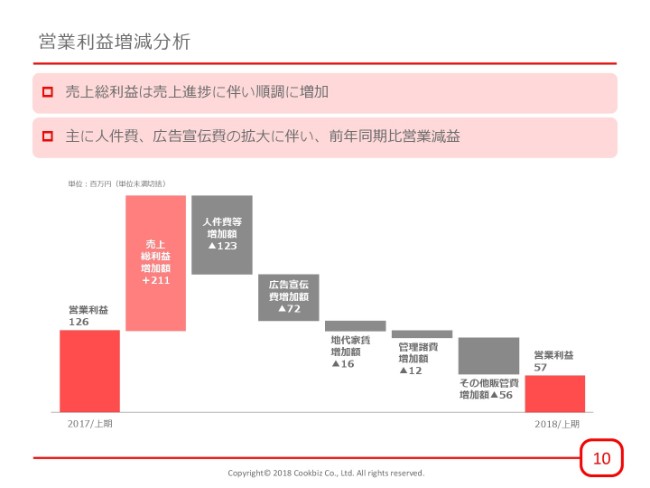

営業利益増減分析

続きまして、10ページの営業利益増減分析です。売上総利益につきましては、2億1,100万円と順調に増加をしております。

ただ、前述しましたとおり、人件費、広告宣伝費も増加しておりますので、増収減益ということになっております。

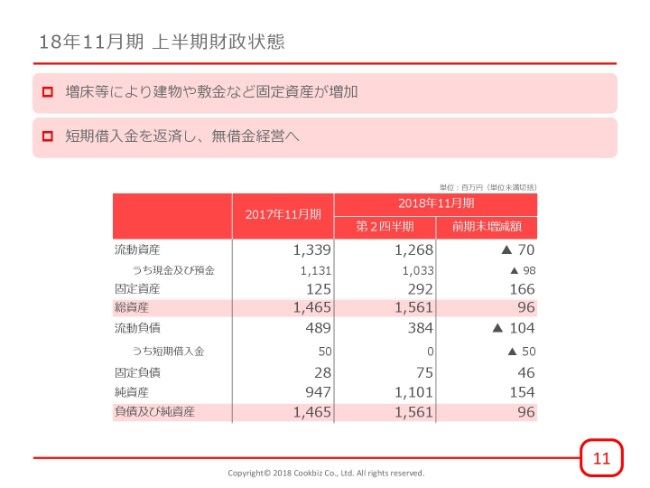

18年11月期 上半期財政状態

続きまして、2018年11月期上半期の財政状態ですが、総資産15億6,139万円、純資産が11億155万円、自己資本比率70.5パーセントとなっております。

その主な要因について、ご説明をさせていただきます。

まず資産ですが、増床等により敷金や建物・固定資産が増加しておりまして、全体としては前事業年度に比べ、9,612万円増加したためでございます。

また、負債につきましては、短期借入金を返済したことなどにより、前事業年度に比べ、5,801万円減少し、4億5,984万円となっております。

最後に純資産ですが、増資により資本金及び資本剰余金が、それぞれ6,561万円増加したことなどにより、1億5,413万円増加したためでございます。

18年11月期 上半期決算(セグメント別)

続きまして、上半期の決算をセグメント別に見ていきたいと思います。

人材紹介サービスにつきましては、セグメント売上につきましては前年同期比プラス1億3,600万円、21.2パーセント増の7億7,900万円でございます。セグメント利益につきましては前年同期比マイナス4,000万円、25.7パーセント減の1億1,700万円でございます。

次に、求人広告事業につきましては、セグメント売上につきましては、前年同期比8,000万円プラス26.5パーセント増の3億8,400万円でございます。セグメント利益につきましては5,900万円、前年同期比プラス2,500万円、73.7パーセント増となっております。

新規事業につきましては、研修事業と「Foodion」を合算した数字になっております。

セグメント売上につきましては前年同期比マイナス100万円、12.6パーセント減の800万円でございます。セグメント利益は、前年同期比マイナス2,600万円の、マイナス3,300万円となっております。

最後に、全社費用につきましては、前年同期比2,800万円増えて、マイナス8,500万円でございます。

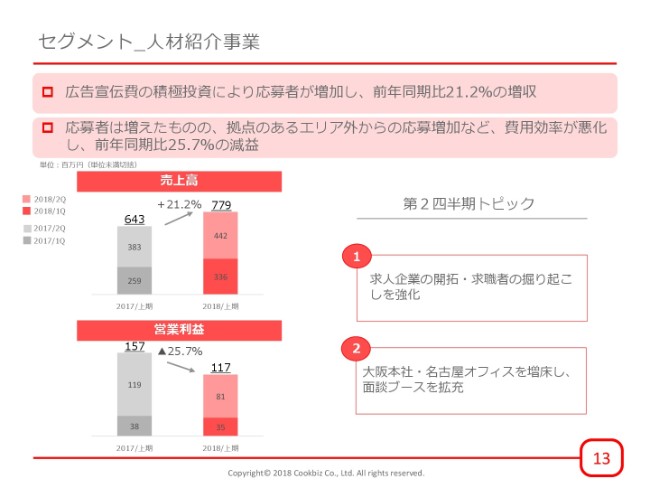

セグメント 人材紹介事業

次に、人材紹介事業の概況について、ご説明をさせていただきます。

今期につきましては、広告宣伝費を積極投資すると期初にも申し上げておりました。その結果、応募者は増加しまして、前年同期比21.2パーセントの増収となっております。

ただ、広告宣伝費を増加した際に、一部費用効率が悪化したということがございました。

具体的には、我々は東京・名古屋・大阪、あと(2018年)6月に福岡にオフィスをオープンさせていただきましたが、マーケティングをすることによって東京・名古屋・大阪・福岡以外の応募ももちろん発生します。

それを我々はエリア外の応募と呼んでいるんですけども、こちらが増えたために東京・名古屋・大阪・福岡以外のマッチングにつきましては、電話面談でのマッチングということで、遠隔マッチングになることから、マッチング率が下がる傾向にございますので、そういった結果から経営効率が悪化し、25.7パーセントの減益となっております。

また、先ほどご説明したとおり、拠点を増床していたり、福岡を出店したり、人件費等の増加もございますので、そういったものも減益の要因であると考えております。

ただ、こちらにつきましては、計画したとおりのことでございますので、今後も拠点展開を続けていくと考えております。

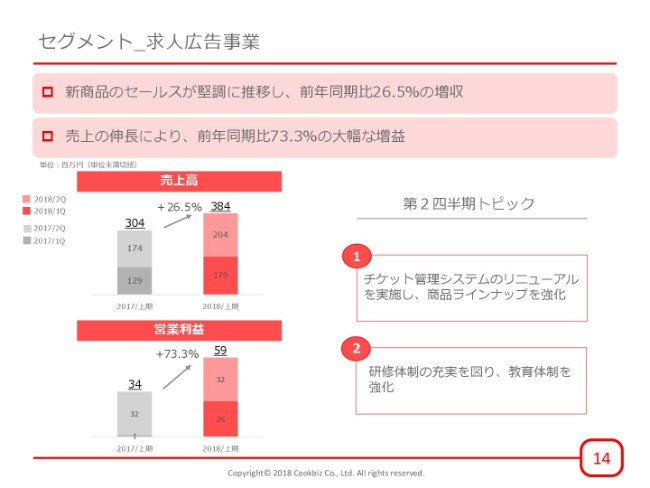

セグメント 求人広告事業

続きまして、求人広告事業につきましては、新商品のセールスが堅調に推移し、前年同期比26.5パーセントの増収となっております。それによって、増益も大幅に達成をしております。

この新商品のセールスというものですが、トピックにありますように、我々の商品は少し競合他社の商品と違いまして、チケット管理システムというものを採用しております。

1セット12枚のチケットを事前に購入していただいて、掲載期間や掲載職種、また各種オプションなどをお客様に自由に選んでいただいて、そのチケットを消化していただくというようなシステムになっております。

こちらは、もちろん気に入ってお使いいただいているお客様もいらっしゃったんですが、「通常の競合他社に比べて、少し複雑でわかりにくい」というお声もいただいておりましたので、いわゆる推奨プランという効果の高いオプション等をあらかじめ組み合わせたセットプランというものを(2018年)4月に販売しまして、これが非常に好調に売れております。

また、複雑じゃなくなったということは、営業マンにとっても売りやすくなってきたということで、既存社員の営業効率が上がっております。

今後、トピックの2つ目にありますように、営業社員が研修を終えて、現場へ出てくるのが、この下期からたくさん増えてきておりますので、このあたりの(推奨プランの)売りやすさというところは、新人にも期待できるところだと考えております。

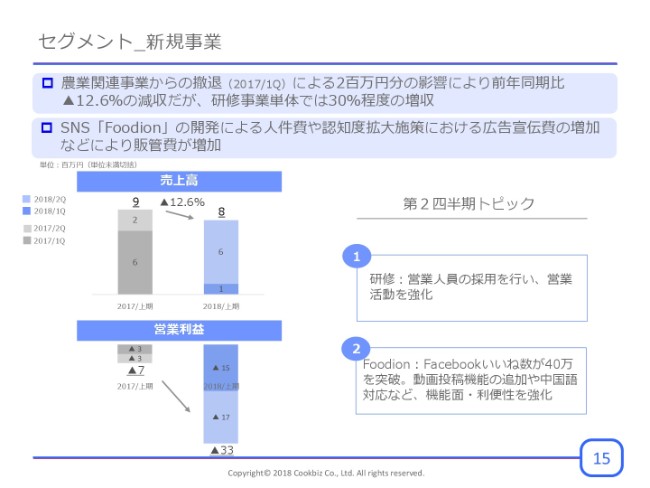

セグメント 新規事業

続きまして、新規事業に移りたいと思います。現在、新規事業は、飲食店向けの研修事業である「フードカレッジ」。あと、食に関わる人が使う食のSNS「Foodion」というものをSNSアプリで提供をしております。

こちらにつきましては、「フード産業を人気業種にする」という(当社の)ビジョンに則したものでございまして、ご存じのように飲食業界というのは、中小企業・零細企業が非常に多く、自社でOJT、OFF-JTを上手くトレーニングすることができていないという現状があります。

我々が人を採用しただけではなく、人を採用した後の定着、育成までコミットしようということで、人材ビジネスと連動したかたちで、研修サービスを提供し、定着を図っているものでございます。

今後、国内の採用は、非常にますます厳しくなってくることが考えられますので、研修サービスに対してのニーズは、非常に高いと考えております。

また、食のSNSである「Foodion」に関しましては、外国語対応しておりまして、たくさんの外国人ユーザーがございます。

このサービスを我々のグローバル展開の前哨戦と捉えて、海外ユーザーのマーケティングに使っていきたいと考えておりまして、こちらの認知度拡大、また、エンジニアの採用によって、販管費が増加しているという状況でございます。

先ほどご説明したとおり、(営業利益の)通期予想につきましては、マイナス5,300万円で据え置きさせていただいております。

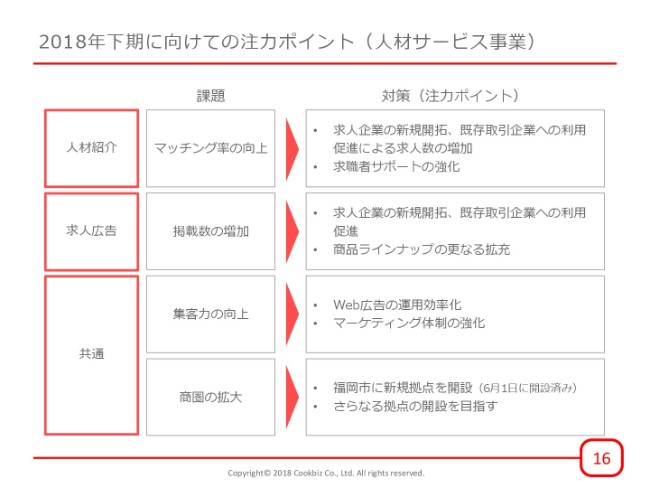

2018年下期に向けての注力ポイント(人材サービス事業)

最後に、下期の取り組みということで、簡単に下期の注力ポイントについて、まず人材サービス事業からご説明をさせていただきます。

人材紹介サービスは、マッチング率の向上というものが課題となっております。

当たり前ですが、人材紹介会社としては、魅力的な求人がたくさんあるというのが、求職者にとって一番のアピールポイントでございますので、10年前から早期参入してきたメリットを活かし、求人企業の新規開拓、既存取引企業への利用の促進というものを行っていき、求人数の最大化というのを行っていきます。

また、先ほど申し上げたエリア外の応募以外に、現在課題となっているのが、我々の営業時間外である深夜、もしくは夜の応募が増えているということがございます。こちらの時間外の対応につきましては、チャットボット等を使いながら、人力以外の対応をすることによって、生産性を上げていきたいと考えております。

また、求人広告事業につきましては、こちらは求人サイトを運営するという事業でございますので、こちらもやはり求人数を最大化することが、利用者に対する一番のアピールポイントであると考えております。

ですので、新規開拓を行っていく、また、既存取引先も非常に増えておりますので、そちらに対してリピートの提案をするということを改めて強化をしていきます。

また、今期から商品ラインナップをさらに拡充しておりまして、今後も開発中でございます。

一番の課題になっている集客力というところに関して、対策を練っていきたいと考えてます。

具体的には、Web広告の運用効率化ということで、東京・名古屋・大阪・福岡以外の応募を、なるべく東京・名古屋・大阪・福岡に寄せていく。また、時間外の応募は時間内にコントロールしていくということを、Webマーケティングの技術を向上させることによって、可能にしていきたいと考えております。

こちらは、今期にDMPというものを(2018年)3月頃に導入をさせていただきました。こちらは、期初の決算説明資料にもございますが、DMPというものは、単なる応募のCPAを計るものではなくて、応募があった後に、実際その求職者が売上につながったかどうかというところまで紐づいて、可視化をすることができます。

そうすることで、各広告チャネルからの歩留まりというのを可視化することによって、広告配分の最適化というのを図っていきたいと考えております。

また、マーケティング人材も強化をしておりまして、上期に採用をしております。

また、エリア外の応募を減らす努力はしているんですけども、逆にそれを逆手にとって、福岡に出店しているように、地方拠点に出店していくことで、エリア内にしていくという施策も有効であると考えております。

事実、福岡につきましては、拠点を開設することによって、エリア外からエリア内になっていくことによって、内定受諾率の向上というのを見込んでおります。

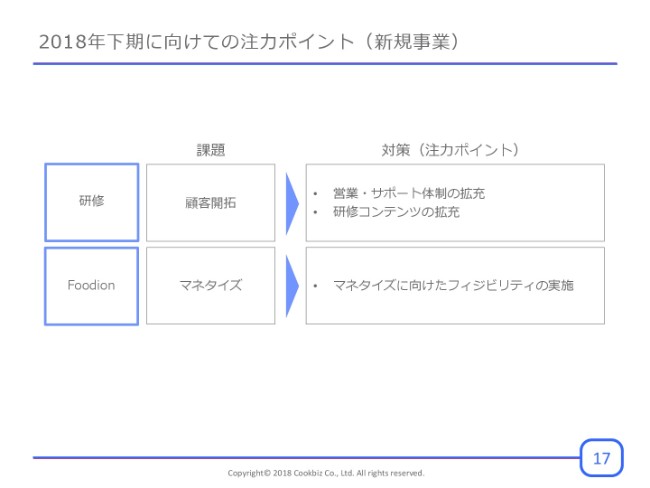

2018年下期に向けての注力ポイント(新規事業)

続きまして、新規事業についての注力ポイントについて、ご説明をさせていただきます。

先ほどご説明したとおり、前提として人が採れなくなってきているという企業様、店舗様が多くなっておりますので、育成・定着への関心というのが高まっております。我々としては、営業・サポート体制の拡充を図ることによって、利用者の拡大をしていきたいと考えております。

また、今までは訪問型の研修が中心でございました。訪問型というのは、飲食店様にお休みをしていただいて、その店舗に我々がお伺いして、研修を提供するというものですが、やはり人手不足ということもありますので、お店を完全に閉めることができないという企業様もいらっしゃいますので、我々のオフィスであったり、貸し会議室に来ていただいて、集合型研修を行うことによって、利用者の利用の促進を図っております。

今週も有名講師を招いたコラボセミナーなんかもやりながら、「Foodion」「フードカレッジ」そのものの認知度拡大というものを目指してやっております。

「Foodion」につきましては、利用者がある一定数増えてきたということもあって、いよいよマネタイズに向けたフィジビリティというのを今始めておりまして、マーケティングをしている最中でございます。

以上、簡単ではございますが、私から(2018年11月期)第2四半期決算概要をご説明をさせていただきました。ありがとうございました。

質疑応答:2018年上期の求人広告事業の見通しについて

質問者1:上期の売上が若干届かずに利益が増えているということなんですが、内訳を見るとちょっと期初のイメージと違うのかなと思ったので。(求人)広告事業のところが、マネージャーの整備とかが追いついていなかったので、今期一旦赤字になりますけれども。

片方の主力の事業は、「人材紹介もあるので、利益率を改善させます」という人材紹介の方が利益予想として、ここの方が利益を高く予想していることになっていますが、この辺のイメージの違いはございますでしょうか?

藪ノ:はい、ありがとうございます。おっしゃっていただいた通り、期初の段階では求人広告事業の見通しというのがなかなか立たずに、研修体制の整備をすることで実際に来期以降が勝負だと考えておりましたが、先ほどご説明した新商品というのが非常に好調に売れていったということもあって、1人あたりの営業マンの販売高というものが、グンと伸びるということになります。そちらも寄与しております。

人材紹介のところにつきましては、先ほどご説明した集客のところの悪化が非常に大きく原因しておりまして、現在そのDMPを解析しながら最適な広告配分に再度設定を繰り返しているというところでございまして、こちらがPDCAを回している途中ということでございますので、今期中にしっかりと目途をつけて来期予想をしていきたいと考えております。

質問者1:あと下期のトレンドみたいなところが、上期の動きと割と近しいような動きを……。

藪ノ:おっしゃる通りです。

質問者1:あと、先行してチケットを販売しているみたいですけれども、この辺の動きというものを……。

藪ノ:そうです。おっしゃっていただいた通り、チケットが成約して入金をしていただいて、実際消費をしていただくというところで、月ぶれというものが生じますので、そのあたりも「推奨プラン」というセットプランを使うことによって、チケット消費の未来予測が非常にできるということになってきました。

実際、バラ売りのケースでは、チケットの有効期間が3ヶ月、もしくは1年と各チケットの購入方法によってバラバラでして、お客様が(チケットを)いつ使うかというのは我々はコントロールをできないという商品構成になっておりましたので、セットプランにすることによって必ず1ヶ月で消費がされるという商品構造になりましたので、この辺りは読みやすくなったと考えております。

質問者1:あと、競合状況なんですけれども、飲食店.COMさんとか、二強状態というか、そんな感じであったと思うんですけれども、そうだとしたときには新しく目立つライバルというのは、とくにいないという印象ですか?

藪ノ:はい、そうです。

質問者1:どうもありがとうございます。

藪ノ:ありがとうございます。

質疑応答:2018年上期の販管費の比率について

質問者2:スライドの6ページの販管費の比率なんですが、2017年11月期の上期に比べて2018年11月期の上期が、93.2パーセントということで大幅に上昇しているようなんですけれども、恐らくスライドの10ページにある通り、人件費と広告宣伝費のベットが高いのかなと思いますのでそれぞれの内訳を教えてください。

また、今後採用に投資する中で、この費用が減っていく可能性があるかと思いますので、だいたい元の水準に戻る時期の目途みたいなものを教えていただければと思います。

藪ノ:はい、ありがとうございます。販管費の内訳につきましては、有価証券報告書に記載をさせていただいております。そちらをご確認いただければと思いますが、実際に(元の水準に)いつ戻るかというところにつきましては、もちろん我々も未来予測をしているんですけれども、今期中につきましては計画通りの投資が進んでいると考えておりますので、このまま積極投資をしていきたいと考えております。

ただ、来期以降につきましては、まだ予想できていない状況でございますので、今期の残りを活動していくことによって、しっかりと予想を立てていきたいと考えておりますが、来期以降も同じように投資をしていくということは考えておりませんので、やはり増収増益をしっかりと予想を立てられるような準備を今期はしていきたいと考えております。

質問者2:ありがとうございます。

質疑応答:顧客の内訳は?

質問者3:基本的な質問で恐縮なんですけれども、2点お伺いしたいんですけれども。1つは、御社の求人とか紹介というのは、海外からやってくる人たちというのは含まれているのかどうか。あるいは、もし現在あまり取り組んでらっしゃらないというのは、理由とかお考えがあるのかどうか。

印象としては、なんとなく日本人だけを対象にしていると、ちょっとどこかで行き詰る可能性もあるかなという印象をもっているのですが、その辺の考えをちょっとお伺いしたいです。

もう1点は、御社の顧客というのは飲食店が中心かと思うんですけれども、顧客の内訳として、例えば個人の飲食店がほぼ9割、100パーセントなのか。あるいは大手の外食チェーンも入ってらっしゃるのか、それから5店舗とか10店舗とか、中堅とか。その内訳はだいたいざっくりでいいますとどのぐらいなのでしょうか?

藪ノ:はい、ありがとうございます。外国人のマッチングにつきましては、我々が外国人、日本人と区別しているわけではありませんので、基本的には応募者の中には外国人も一定数含まれております。

ただ、我々はほとんどが日本人のスタッフで対応しておりますので、原則としてはやはり日本語が話せる方に面談に来ていただいて、マッチングをしているというのが現状でございます。

ですので、外国人の方につきましては、在留期間が長くて日本語がある程度堪能であるとか、通訳として例えば配偶者の方であったりとか、そういった方にきていただくことによって我々もマッチングサービスを提供できているということがありますので、今後おそらく外国人比率が増えていくと考えております。

あとは……すみません、なんでしたっけ?

質問者3:お客さんの内訳ですね。

藪ノ:内訳ですね、こちらはざっくり申し上げると、個人店様と中堅企業、また大手というのがだいたい1対1対1というのが我々のイメージです。こちらはもちろん、上場したことによって大手企業、上場企業からの利用拡大というのは実際起こっていることではあるんですけれども。

ご存じのようにナショナルチェーン店と呼ばれるのは1,000店舗を超えてくるような飲食店につきましては、主にアルバイトあるいは新卒採用で人員を補強をしているというような背景がございます。

我々のメインとなるターゲットにつきましては、求人広告については個人店様から準大手様まで。人材紹介につきましては、ミドルチェーンから数百店舗ぐらいまでの準大手様ということになっております。

質疑応答:宣伝広告費の来期以降の方針は?

質問者4:よろしくお願いします。

投資に関しては、今期は広告費にPLが積み上がっていると、そういうことを考えながらやっていくところだと思うんですが、前の方の質問と重なるんですけれども、宣伝広告費の来期以降の方針について詳しくお伺いしたいんですけれども。

広告以外の投資も含めて、だいたいどれぐらいの金額のイメージが来期以降あるのかというのと、上場したのでキャッシュを集めて有利子負債がなくなったというのは、それはそれでいいことかと思うんですけれども、実際のキャッシュというものを、来期以降どういうところに使うのか。御社の未来図というか、道のりに向けたお金の使い方、金額を教えていただきたいんですけれども。

藪ノ:ありがとうございます。

我々の投資領域といたしましては人材採用と広告宣伝、IT投資というのがございます。

今まで述べてきた中にないものでいうと、来期以降も積極的に投資をしようとしているものは、ITシステム投資というものがございます。

こちらは人材紹介につきましては、人材紹介事業におけるマッチングの効率化を図るために、一部自動マッチングを含めたようなマッチングシステムの新規導入をすることになると、大きな投資ということになります。

ただ、システム投資はほぼ資産計上されるものでございますので、キャッシュは減るもののPLインパクトは軽微であると考えております。

質問者4:PLインパクトというのは、キャッシュとして何に使っていくというというのは……。

藪ノ:そちらにつきましても、具体的には申し上げにくいところはあるんですが、基本的には今あるキャッシュをもちろん上期も積極的に投資をしてきた中で、そこまで営業キャッシュ・フローとしては傷んでいないということがありますので、こちらはやはり稼いだお金と実際預金をしているお金の、双方を使いながら、稼ぎながら投資をしているというのが我々のスタイルであると思っておりますので、現金だけが大幅に減っていくということはないかと考えています。

ただ、我々でいうと既存事業に関してはそうなんですが、新規事業の「フーカレ」「Foodion」というところで、より投資をして伸びるポイントが見つかった際に、大きく投資をしていくということは未来としては考えられると思いますし、また、そうしないと新規事業をやっている意味がないと思っておりますが、現時点でそういったものに大きく損益を傾けてでも投資をするということは予定にはありません。

質問者4:意見としては、地道に件数を積み上げて、それが利益をつくっていくというモデルで今後も続けていくということだと思うんですが、ある程度の非連続的な変化というものをもたらす余地というのは、投資とM&A等も含めてだと思うんですけれども、どういうところにありえるのか。

それをやるのだとしたら、キャッシュがどれぐらい必要かという見立てがあるのか。(見立てが)ないならないで地道にやり続けていくということかなと。

藪ノ:もちろん、既存事業の人材紹介の投資効率も改善していくということは目下の課題でございますので、そちらをやりながらきちんと既存事業で利益が出る体制を再度作っていくということ。ただそこで地道に事業を作り上げるだけでは、もちろん上場したことを活かすことはできません。

やはり新規事業、M&Aというところに資金が注入できるような体制を、まずは既存事業の立て直しというところを人材紹介事業においてはしていきながら、将来的には新規事業であったり、M&Aに対して投資をしていくことはもちろん考えておりますが、現時点で具体的な案件があるというわけではございません。

質問者4:じゃあ整理させていただきたいんですけれども、上場直後の説明会ではある程度規模の大きい未来図をお話しされていたかなと記憶しているんですけれども、現状においては未来というよりも、着実に積み上げて、安定した収益規模の厚みを増していくというのを注力されているという理解がありますが、それって2、3年続くイメージなんですか?

藪ノ:そうですね。今期は投資の年と位置付けたのは、期初の時点でも現時点でも変わっていないというのが実際のところでございます。

ただ、先ほどご質問にありましたとおり、売上比率のところにつきましては、やはり予想したものとずいぶん違った色になって着地をしておりますので、そこに関してはもちろん広告比率の最適化を迅速にする必要があると考えております。

そちらの回復の目途がつき次第、基本的には期初の戦略に則って、今期は投資を続けていきながら、来期以降は増収増益がきちんと描けるような事業のスタイルを作っていくということは基本変わっておりません。

質問者4:ありがとうございました。

質疑応答:採用状況予想について

質問者5:すみません、2回目なんですけれども、追加で採用状況についてなんですけれども、今期の期初計画はかなり増員をするので、その辺も人件費として計上して、具体的に予想を出していたと思うんですけれども、後半の第2四半期は確か30名ぐらい増えていたんですが、第1四半期は7名ぐらい減っていて、採用が新卒次第ということだと、第3四半期でカバーしきれないんじゃないかなと思っています。

195名の採用予想というところで、今どうみていらっしゃるかというところと、計画未達になったにも関わらず「利益しっかり残りましたよ」というのは、採用が遅れているので経費の未消化部分が入っているのではないかと思っているんですけれども、その点はどうなんでしょうか?

藪ノ:ありがとうございます。採用につきましては、195名という採用予想につきましては、現在ももちろん予想を達成するために追いかけている数字でございます。

実際に、第2四半期の動きを見ておりまして、下期の足元の状況というのはお伝えできないものの、この第3四半期、第4四半期を使って、残り30名ほどを増員させるつもりで人事部強化を図っておりますので、基本的には方針は変更しておりません。

営業利益につきましては、もちろん販管費のところで一部使えていない費用があるために、営業利益は着地をしていると考えておりますが、その内訳については公表していないというところもあるので、差し控えさせていただければと思っております。

質問者5:前期の上場前は、けっこう中途採用はやられていたという……。

藪ノ:そうですね、先ほど新卒採用と言っていただいたんですが、我々正味の4月入社の新卒採用というのは、そこまでまだ強化できておりませんでして、おそらく2020年入社とか、そういったところが本格的な人員増強に寄与するものと考えておりまして、実際来年(2019年)の春に入ってくる人は非常に少ないです。

ですので、ふだん毎月入ってきている方というのは、20代ではあるんですけど新卒ではなくて、既卒の方であったり、中途で営業の経験者という方が大半でございます。

質問者5:この(資料の)数値には、経験者の方が多く入るというかたち?

藪ノ:経験者の方も入っておりますし、未経験者の方も入っております。

質問者5:差し支えなければ、来期の新卒はどのぐらいを予定されているか教えてもらえますか?

藪ノ:現状としては未定でございます。

質問者5:どうもご説明ありがとうございました。

質疑応答:求人広告事業の進捗について

質問者6:2点なんですけれども、最初に人材紹介で先ほど言ったのかもしれないですけれども、(エリア外の応募を)エリア内に寄せるという話だったと思うんですけれども、PDCAを回しながらという話もあったんですが、これって実際どういうことをやっていて、それというのは下期にだいたいそれが回し終えるのかという。ここら辺について説明していただきたいんですけれども。

藪ノ:ありがとうございます。広告の最適化というところにつきましては、我々は広告チャネルというのは非常にたくさんのチャネルを使いながら、実際の求職者を集客しているという事業構造でございますので、そのチャネルの中には、エリアを指定することができたり、時間内の広告配信の有無というのを、実際に選択できるような広告チャネルもございます。

すべてではないんですけれども、そういった変更や調整が可能なものにつきましては、最大限、東京・名古屋・大阪・福岡に、また昼間の時間帯に広告配分を寄せることによってそこでの露出、もしくは獲得を最大化をさせていくということがございます。

こちらに関してはもうすでに今対策として下期のポイントと書かせていただいたとおり、今期実施をしておりますが、終了時期につきましてはPDCAということだけではなくて、来期以降ももちろん続いていくものの、回復に関してはやはり今期中に片をつけたいと考えております。

質問者6:いい方向には出ているという理解でいいですか? まだわからないですか?

藪ノ:そうですね、まだわからないと。

質問者6:わかりました。

2点目に、求人広告で今の状況の確認なんですけれども、先ほどチケットの改定で営業マンの方が(推奨プランを)売りやすくなって、それで順調な状況が続いているところだと思うんですけれども。今のフェーズというのは、営業の方たちが増えて、新規開拓ですとか、既存のところにうまく対応できると、いいフェーズであるという理解でいいのかと。

例えば、広告を出して、実際御社のそれ(求人広告)を通じて慎重に求人が集まっているので、御社の価値が上がっているというところではなくて、今は人数を増やしてうまい商品があれば、割合順調に増えていくという理解でよろしいんですか?

藪ノ:一概には申し上げにくいんですけれども、今期伸びているのはやはり商品ラインナップを見直したというところと、それによって売りやすくなったと。

かつ、ラインナップの中には効果のあるオプションであったり、掲載方法のチケットの使い方というものを、ある程度セットにしたかたちで販売をしておりますので、そのためには効果も期待していただいているというところでございます。

質問者6:じゃあ確認というか、今の下期でいうといい状況で回っているところで、教育(研修)された営業の方たちがまだ出てくるので、割合いい状況が加速しそうな状況にあるという理解ですか?

藪ノ:そのように考えております。

質問者6:わかりました。ありがとうございました。

藪ノ:先ほど、販管費についてご質問していただいたかと思うんですけれども、有価証券報告書には内訳が書いておりませんでして、こちらにつきましては内訳は控えさせていただければと思います。申し訳ございません。

ありがとうございました。