3. 人生100年時代「資産の寿命」は自分で延ばす!

今回は、65歳以上の世帯の家計収支のデータを眺めてきました。ご自身の今の生活費と比較して考えてみたとき、「老後にゆとりある生活を希望すれば収支のバランスが傾くかもしれない」と感じた方もいるでしょう。

また、仮に老後資金を「2000万円」準備できていたとしても、介護や病気などで大きな出費が発生した場合に不足する可能性もあります。

老後に必要となる金額は人それぞれ。年金収入にも世帯差、個人差があります。ライフスタイルや健康状態を考慮しながら、理想の老後に近づけるように若いうちからコツコツと資産づくりを進めていきたいですね。

とはいえ、銀行などの預貯金につく利息はごくわずか。資産を増やすことには繋がらないのが現状。インフレリスクへの対応も難しいです。

そんな中で、NISAやiDeCoといった非課税制度を活用した資産運用を検討してみるのも一案です。どちらも少額から積立投資が可能で、初心者でも始めやすい方法と言えます。

預貯金とは異なり資産運用にはリスクがあります。しかし、運用期間を長くとることでリスクを軽減しながらリターンの安定に繋げていくことも可能です。

時間を味方につけて、複利の力を最大限に生かしながら資産を効率よく育てていけると良いですね。まずは情報収集からスタートしてみましょう。

4. 【ご参考】年金に関する疑問や不安を解消!よくある質問を解説

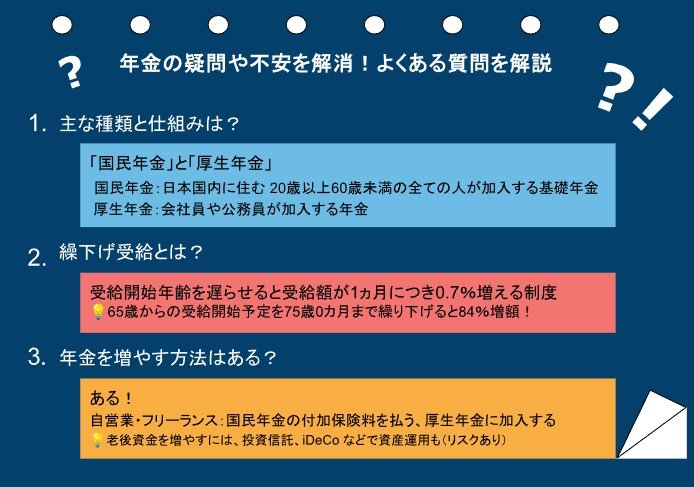

日本の公的年金制度は複雑で、多くの人がさまざまな疑問を抱えていることでしょう。ここでは、年金に関するよくある質問を取り上げ、その解答を解説します。

4.1 年金の主な種類と仕組みは?

日本の公的年金は「国民年金」と「厚生年金」の2階建て構造になっています。

国民年金は日本国内に住む20歳以上60歳未満の全ての人が加入する基礎年金で、厚生年金は会社員や公務員が加入するものです。

国民年金は一定の保険料を納付し、将来の年金額が決まるのに対し、厚生年金は収入に応じた保険料を支払うため、将来の受給額にも差が出ます。

4.2 「繰下げ受給」とはどんな制度?

年金の受給開始年齢を遅らせることで、受給額が1カ月につき0.7%増える「繰下げ受給」があります。

例えば、65歳から受給を開始する予定を75歳0カ月まで繰り下げると、84%増額となります。これは、長期間働くことができる人や、他の収入源がある人にとって有利な選択肢となります。

4.3 年金を増やす方法はあるのか?

年金を増やす方法はいくつかあります。自営業やフリーランスの方は、国民年金の付加保険料を支払うことで、将来の受給額を増やせます。

また、厚生年金に加入する働き方に切り替えることも一つの方法です。

さらに、老後資金を増やすという意味では、投資信託やiDeCo(個人型確定拠出年金)などを利用して、自身で資産運用を行うのも選択肢です。ただし、運用にはリスクがあることに注意が必要です。