2018年6月29日に金融庁から衝撃的なレポートが開示されました。金融庁は「投資信託の販売会社における比較可能な共通KPIを用いた分析」<対象:主要行等9行、地域銀行20行>と題した報告の中で、販売会社(ここでは主要銀行及び地方銀行)が販売した投資信託を保有している顧客の2018年3月末時点の運用損益(手数料控除後)を算出しています。

50%近くの顧客が運用損益でマイナス、つまり含み損状態

同レポートの中で運用損益別顧客比率が開示されています。主要行等9行及び地域銀行20行合算ベースで、半数強の顧客の運用損益率がプラスである一方で、35%の顧客が▲10%以上0%未満であり、半数弱の顧客の運用損益率がマイナスであるとしています。

もっとも、同レポートではひとくくりに「投資信託」とされており、どのような資産が組み入れられている投資信託なのかはこれだけの資料は判断しかねます。ただ、銀行などで販売されている投資信託であることを考慮すれば、株式型だけではなく債券やREITなども含まれたバランス型投資信託も多いのではないかと推測されます。

資産価格動向はどうであったのか

金融庁のレポートでは、投資信託を保有する顧客の運用収益がプラスであったか、マイナスであったかは述べられていうものの、その間の資本市場においてそれぞれの金融資産価格がどうであったのかのコメントがありません。

個人投資家にとって運用収益がプラスであるか、マイナスであるかが最も重要であるというのは理解できますが、それだけでは投資信託の商品性を評価するのには十分とは言えないでしょう。

そこでここでは金融資産を代表する株式(日本株、米国株、世界株)の株価指数の指数がどうであったのかを見ていきましょう。

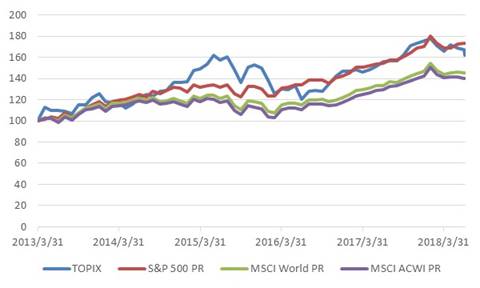

同レポートでは2018年3月末を基準日として平均保有期間が1年以上から5年以内のデータが開示されています。そこで株価指数についても2013年3月末から2018年3月までを見てみました。

過去5年間の株価指数はTOPIXを含めいずれも上昇

下図は、TOPIX、S&P500、MSCI World、MSCI ACWIの株価指数の推移を見ています。2013年3月末を100としています。5年で40から70%超まで上昇しています。いずれの指数も好調だったのですね。5年間しっかり持っていた人は幸せな運用ができたのではないでしょうか。

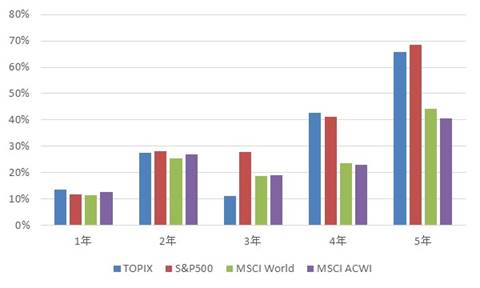

下図は、過去1、2、3、4、5年それぞれで、それぞれの株価指数がどの程度のパフォーマンス(上昇したか下落したか)であったかを見たものです。

こちらもいずれの指数もプラスのパフォーマンスがみられ、マイナスの結果など見られません。

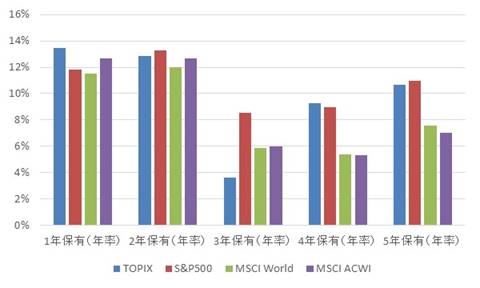

さて、下図はそれぞれの株価指数を過去1年、2、3、4、5年保有した際の年率のパフォーマンスを示したものです。

ここからわかるのは、3年保有しているときのTOPIXの年率のパフォーマンスが最も低いということですが、それを除いては世界株を見ても年率で5%以上はあり、過去5年を振り返れば投資家にとっては非常に幸せな環境であったということが言えるでしょう。

※図表はいずれもSPEEDAをもとに編集部作成

なぜ運用収益がマイナスになるか謎なくらい良い投資環境だった

ここまで見てきたパフォーマンスは株式のみです。バランス型であれば債券価格やREITなどが関係する不動産価格、そして為替レートなどの様々な動向を見なければなりません。

ただ、株式市場がこうした市場環境であったことを考えると、各投資信託に組み入れられていた資産は判明しないものの、運用損益別顧客比率で「-50%未満」で0.9%、「-50%以上-30%未満」で1.0%、「-30%以上-10%未満」で9%という数字は一体どのような資産が入っていたのかなと疑問に感じずにはいられません。

もっとも、各株式指数のインデックスファンドを購入し持ち続けるという選択をしていた場合には先ほど見てきたようなパフォーマンスを享受できたはずです。

投資信託で儲かるか儲からないか

投資信託をひとまとめにもうからないとしてしまうのでは、投資信託の使い勝手の良い側面も否定してしまいかねません。投資信託を選ぶ際にはいくつかのポイントがあります。ここでは注目すべき3点を見ていきましょう。

その1:どの資産に投資をするのか

これは実は非常に難しい選択です。日本株なのか、外国株式なのか。債券にしても日本国債なのか米国債なのか。REITは先進国のREITかそれとも新興国のリーとか。そしてそれぞれをどの程度の比率をポートフォリオに組み込んでいくのか。

こうしたポイントを一つずつ意思決定していくのは非常に難しい作業です。プロのアセット・アロケーターと呼ばれる人たちでもアセット配分で運用のリターンが大きく決まってしまいます。つまり、これが超過収益の源泉なのです。そしてそうした配慮がされたポートフォリオの一部を購入できるのが投資信託の良い点です。

様々な資産に分散投資をして安定的に運用したいのであればグローバル資産に投資をするバランス型投資信託は便利です。個人投資家が自分で直接購入できないような資産も持つことができますし、流動性も担保できるからです。

投資信託を選ぶ際には「このファンドでなければこの資産に自分で投資することができない」という判断基準を持っていれば投資信託を持つ意味が整理できるのではないでしょうか。

その2:ノーロードで信託報酬は安いか、でもこだわりすぎない

これは間違いない事実です。ただし、あまりこれらにこだわりすぎるとよい投資信託を見逃してしまうということにもなりかねません。

先ほども指摘したように、投資信託の醍醐味は個人投資家がアクセスできない資産にアクセスし、その管理をしてくれるところにあります。この選択肢を単に「信託報酬が高いから」という理由だけで放棄してしまうのではもったいないとも言えます。

そもそもTOPIXなどのインデックスファンドも人気ですが、主要な日本株であれば誰にとってもわかりやすいでしょうし、ネット証券の価格競争のおかげで現在は非常に安く売買することができます。

身近な株式インデックスに関して個人が数銘柄のみでインデックスに近い動きをするようなポートフォリオを組むことは難しいでしょうが、身近な銘柄や市場であれば個別銘柄の選択をしてもいいのではないでしょうか。

ちなみに、金融庁の同レポートでも「各販売会社の投資信託預り残高上位20銘柄のうち設定後5年以上の投資信託について、コスト・リターンを検証したところ、両者に明瞭な関係は認められず」という指摘もあり、コストが安いからいいというものでも、コストが高いからいいというものではありません。

その3:買いっぱなしにしない

結局、投資した後も自分でフォローする作業は欠かせません。思った通りの運用結果にはなっていないなと感じれば売却も選択肢のうちの一つですし、そのまま保有し続けるにしても運用報告書の確認も必要でしょう。

個別株式でも20%も下落してしまうと「結構やられたなぁ」と感じるレベルですが、複数の銘柄や資産が入っている条件で含み損が30から50%ある状況など異常事態です。

まとめにかえて

金融庁のレポートは様々な気付きを与えてくれるものでした。今回はそれらに関して改めて解説していきました。皆様の「実りある貯蓄」の参考になれば幸いです。

マネー編集部