【親の介護費用】介護にかかるお金や期間。平均はどのくらい?

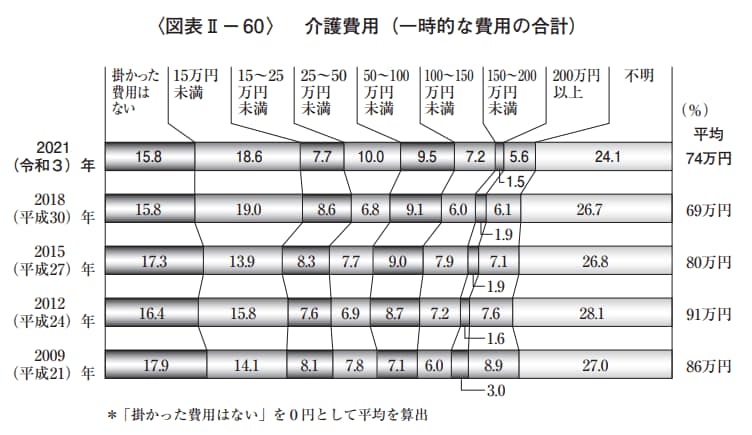

生命保険文化センターの「2021(令和3)年度生命保険に関する全国実態調査」から、平均的な介護費用、介護期間に関するデータを眺めていきます。

介護にかかるお金(※公的介護保険サービスの自己負担費用を含む)

介護にかかるお金の平均はどのくらい?

一時的な費用の合計平均:74万円

- 掛かった費用はない:15.8%

- 15万円未満:18.6%

- 15~25万円未満:7.7%

- 25~50万円未満:10.0%

- 50~100万円未満:9.5%

- 100~150万円未満:7.2%

- 150~200万円未満:1.5%

- 200万円以上:5.6%

- 不明:24.1%

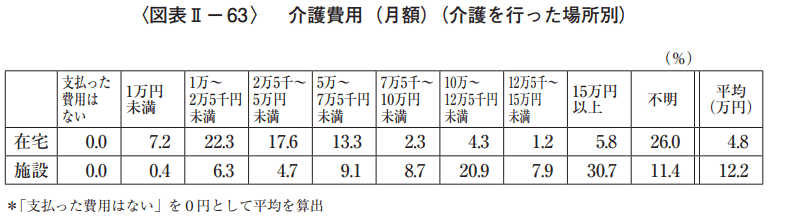

介護にかかる費用(月額)

【在宅介護の場合】月額平均:4万8000円

- 支払った費用はない:0.0%

- 1万円未満:7.2%

- 1万~2万5000円未満:22.3%

- 2万5000~5万円未満:17.6%

- 5万~7万5000円未満:13.3%

- 7万5000円~10万円未満:2.3%

- 10万~12万5000円未満:4.3%

- 12万5000~15万円未満:1.2%

- 15万円以上:5.8%

- 不明:26.0%

【施設介護の場合】月額平均:12万2000円

- 支払った費用はない

- 1万円未満:0.0%

- 1万~2万5000円未満:6.3%

- 2万5000~5万円未満:4.7%

- 5万~7万5000円未満:9.1%

- 7万5000円~10万円未満:8.7%

- 10万~12万5000円未満:20.9%

- 12万5000~15万円未満:7.9%

- 15万円以上:30.7%

- 不明:11.4%

介護期間は平均61.1カ月

介護期間の平均は約5年

介護期間の内訳

- 6カ月未満:3.9%

- 6カ月~1年未満:6.1%

- 1~2年未満:10.5%

- 2~3年未満:12.3%

- 3~4年未満:15.1%

- 4~10年未満:31.5%

- 10年以上:17.6%

- 不明:3.0%

調査結果によると、平均的な介護期間は約5年。

介護用ベッド購入や住宅改修などに要した「一時的な費用の合計」と、公的介護保険サービスの自己負担費用を含む「月々の費用」を合計した金額は、在宅介護の場合で約370万円、施設介護の場合で約820万円です。

もちろん、実際に必要となる費用には個人差があります。

在宅介護の場合は、バリアフリー度合いや家族との同居有無によっても変わるでしょう。民間の介護施設の場合は入居時に数十万円~数百万円が必要となるケースも珍しくありません。特別養護老人ホーム(特養)などの公的施設は比較的低費用ですが、入居希望者も多くなかなか入居できないことを覚悟しておく必要もありそうです。

また、特養だから一番安いとは言い切れないことも。世帯の資産状況によっては民間の介護施設とあまり変わらない費用になる可能性がある点は、知っておくと良いでしょう。

医療依存度や認知症の進み具合によっては、受け入れ可能な施設が限られてくることも。もちろん最適な終の棲家は人それぞれです。しかし「要介護状態になったら、どこで、誰に、どのような介護をしてもらいたいか」は、親が元気なうちにぜひ話しておきたいものです。

また、介護費用については、親がしっかりと老後資金を準備できている場合や、いま住んでいる自宅を売却して施設費用を出そうと心づもりしている場合も、実は注意が必要です。

認知症で判断能力が衰えると、銀行などの口座が凍結されたり、不動産の売買契約が結べなくなったりする可能性があります。コツコツと準備してきた老後資金を介護費用として活用できなくなることも起こり得るのです。

「突然やってくる、万が一のときのために」家族信託や任意後見などの制度で備えておくのも良いでしょう。

まとめにかえて

今回は、令和の年金エイジの「年金」「貯蓄」「介護費用」などに関するデータを眺めてきました。皆さんは、ご自身または親の介護についてどのように感じられたでしょうか。

ひとことで「介護費用」とはいえど、いつからどの程度の「要介護状態」になるかどうかで、実際に必要となる金額は変わってきます。

公的年金の受給、そして介護保険サービスの活用だけで長寿時代を乗り切ることに不安を感じた人もいるでしょう。

また、今後65歳以上の約5人に1人が認知症になるとも推計されています。多くの方々が自分たちだけではなく、親の介護にも向き合うことを余儀なくされるでしょう。

その場合は費用だけではなく、介護のための時間が必要となります。その分収入が減ってしまう可能性もあるため、ご自身の収支のバランスも崩れてしまうことに。

高齢化が進む今、このようなケースは誰にでも起こり得るものです。まずはご自身やご家族が介護になった場合にどれほどの費用が必要になるのか。また、どのようにその金額を貯めていくのか。

9月のシルバーウイークのころは、多くの地域でまだ猛暑が続いていると思われます。シニアの親の健康面や認知面で変わりがないか、ささいな変化をキャッチしてあげたいものです。

そしてこの秋は、普段はちょっと話しにくい「介護とお金」の話をしてみませんか?突然やってくるかもしれない介護生活を、穏やかにそして健やかに過ごせるように。

【ご参考】年金に関する疑問や不安を解消!よくある質問を解説

日本の公的年金制度は複雑で、多くの人がさまざまな疑問を抱えていることでしょう。ここでは、年金に関するよくある質問を取り上げ、その解答を解説します。

年金の主な種類と仕組みは?

日本の公的年金は「国民年金」と「厚生年金」の2階建て構造になっています。

国民年金は日本国内に住む20歳以上60歳未満の全ての人が加入する基礎年金で、厚生年金は会社員や公務員が加入するものです。

国民年金は一定の保険料を納付し、将来の年金額が決まるのに対し、厚生年金は収入に応じた保険料を支払うため、将来の受給額にも差が出ます。

「繰下げ受給」とはどんな制度?

年金の受給開始年齢を遅らせることで、受給額が1カ月につき0.7%増える「繰下げ受給」があります。

例えば、65歳から受給を開始する予定を75歳0カ月まで繰り下げると、84%増額となります。これは、長期間働くことができる人や、他の収入源がある人にとって有利な選択肢となります。

年金を増やす方法はあるのか?

年金を増やす方法はいくつかあります。自営業やフリーランスの方は、国民年金の付加保険料を支払うことで、将来の受給額を増やせます。

また、厚生年金に加入する働き方に切り替えることも一つの方法です。

さらに、老後資金を増やすという意味では、投資信託やiDeCo(個人型確定拠出年金)などを利用して、自身で資産運用を行うのも選択肢です。ただし、運用にはリスクがあることに注意が必要です。

参考資料

- 厚生労働省「我が国の人口について」

- 厚生労働省「「第9期計画期間における介護保険の第1号保険料について」

- 入院も退院も時間の余裕なし!夏場に増える「高齢者の入院・退院」に関する実態調査をLIFULL 介護が実施(PR TIMES)2024年8月2日

- 生命保険文化センター「2021(令和3)年度生命保険に関する全国実態調査」

- 厚生労働省「令和3年度 厚生年金保険・国民年金事業の概況」

- 金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査] 令和4年調査結果」

- 金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査] 令和4年調査結果」

- 内閣府「令和4年 高齢者の健康に関する調査結果」