2018年6月22日に行われた、株式会社ジェイ・エス・ビー2018年10月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:株式会社ジェイ・エス・ビー 代表取締役会長 岡靖子 氏

2018年10月期第2四半期決算説明会

岡靖子氏:本日はたいへんお忙しい中、当社2018年10月期第2四半期決算発表会にお越しくださいまして、誠にありがとうございます。はじめに、本日のご説明内容でございますが、1ページの目次をご覧ください。

目次

当社は、(2017年7月20日の)上場後1年足らずの会社でございますので、まず、会社概要について四半期ごとの業績の推移を見ながらご説明し、次に当期の第2四半期決算実績及び通期業績予想、最後に成長戦略についてご説明申し上げます。

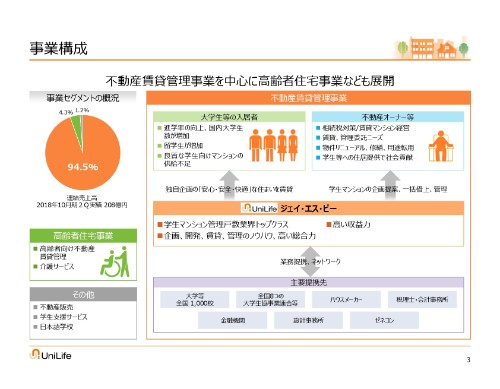

事業構成

3ページをご覧ください。当社は、不動産賃貸管理事業を中心に、高齢者住宅事業、その他に不動産販売事業や学生支援サービスなどの事業を展開しております。当社のビジネスにおける主な関係者は、大学生をはじめとする入居者様、不動産のオーナー様、大学(全国1,000校)や大学生協などの提携先様でございます。

業績の推移

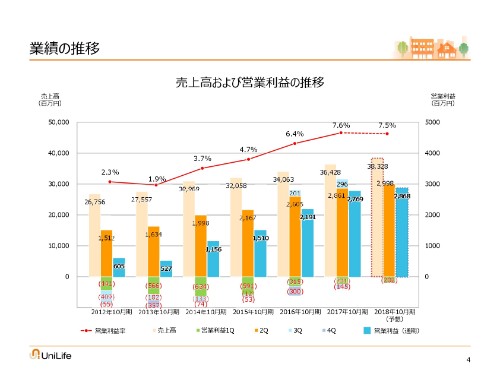

続きまして、4ページをご覧ください。

当社グループの業績推移をご説明いたします。今期の予想数値を含めた上場前の2012年10月期からの連結業績推移でございます。各年度ごとの3本の棒グラフは、左側が売上高、右側が(通期の)営業利益、そして中央の積上げグラフが四半期会計期間ごとの営業利益を色分けして示しております。この6年間で、売上高・利益ともに堅調に成長していることがおわかりいただけるかと思います。

また、中央の棒グラフのとおり当社の決算上の特性として、学生の入退去が3月、4月に集中するため、同時期に礼金、更新料や仲介手数料などの売上が計上される割合が大きく、結果(として)、第2四半期会計期間に営業利益が偏在する傾向がございます。以前は第2四半期会計期間以外では赤字となっておりましたが、2016年10月期から第3四半期も黒字化し、赤字幅は年々縮小しております。

また、折れ線グラフは営業利益率を示しております。この4年間で急速に上昇しております。2018年10月期は、さらなる成長のため戦略的投資の実施により成長性を一時的に減速させますが、最繁忙期を終えた現時点で増収増益を見込んでおります。

このように、安定した事業基盤を背景に業績は堅調に推移し、2020年を最終年度とする中期経営計画の達成に向け、順調なスタートをきれたと考えております。

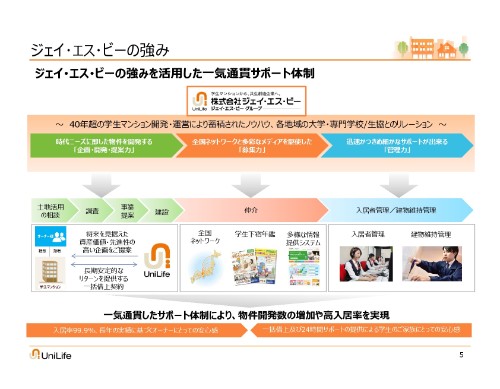

ジェイ・エス・ビーの強み

5ページをご覧ください。当社の強みは、40年超の学生マンションの開発・運営により蓄積されたノウハウや、各地域の大学・専門学校及び生協とのリレーションなど、長期にわたり培った総合力を活かした物件の開発から、入居者募集、管理までを一気通貫してトータルでサポートする体制にございます。

これは、(時代の)ニーズに対応した物件の「企画・開発・提案力」。全国に展開する直営店舗や、さまざまなメディアを活用した高い「募集力」。迅速にきめ細やかなサポートができる「管理力」。この3つの強みを、総合的に活用することで構築しております。

また、不動産オーナー様に代わって家主代行として24時間(入居者/建物維持)管理を行うことで、入居者様はもちろん、親御様やオーナー様にも安心していただけることで、管理戸数の増加や高い入居率を実現しております。

2018年10⽉期第2四半期 決算の概況

7ページをご覧ください。2018年10月期第2四半期決算実績・決算概要でございます。

まず、連結損益計算書についてご説明いたします。売上総利益は42億7,500万円、前期比9.2パーセント増。売上総利益率は20.5パーセント、(前期比)0.4ポイント上昇。これは、物件管理戸数の増加に伴う賃貸関連売上高の伸長と、高水準の入居率維持ならびに高齢者住宅事業の黒字化定着が主な要因でございます。

営業利益は27億9,600万円、前期比6.8パーセント増。営業利益率は人件費や広告宣伝費などの販管費1億8,300万円の増などもあり、(前期比)横ばいとなっております。経常利益は27億6,400万円、前期比8.0パーセント増となり、経常利益率は0.2ポイント上昇いたしました。

親会社株主に帰属する当期純利益は、固定資産売却益1億6,500万円の計上により17億5,500万円、前期比16.3パーセント増、当期純利益率は0.7ポイント上昇いたしております。

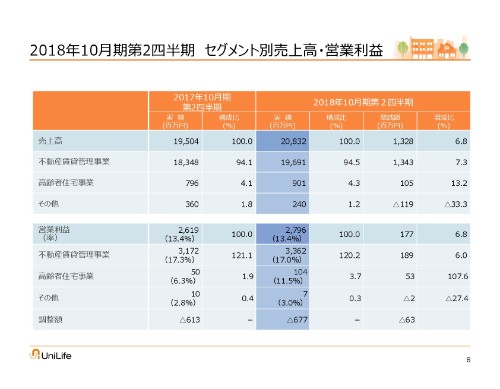

2018年10⽉期第2四半期 セグメント別売上⾼・営業利益

8ページをご覧ください。売上高・営業利益の増減について、報告セグメント別にご説明いたします。

セグメント別売上高については、不動産賃貸管理事業で196億9,100万円、前期比7.3パーセント増。高齢者住宅事業で9億100万円、前期比13.2パーセント増となりました。また、その他において1億1,900万円減となっておりますが、これは前期に1億4,000万円の販売用不動産の販売があったためです。

今期の自社所有物件の売却は、販売用不動産ではなく固定資産でございますので、特別利益に売却益が計上されております。

セグメント別営業利益については、不動産賃貸管理事業で33億6,200万円、前期比6.0パーセント増。高齢者住宅事業で1億400万円、前期比107.6パーセント増となりました。高齢者住宅事業では、営業利益率が大幅に改善いたしております。

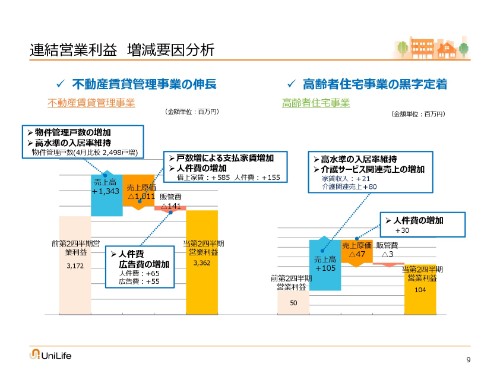

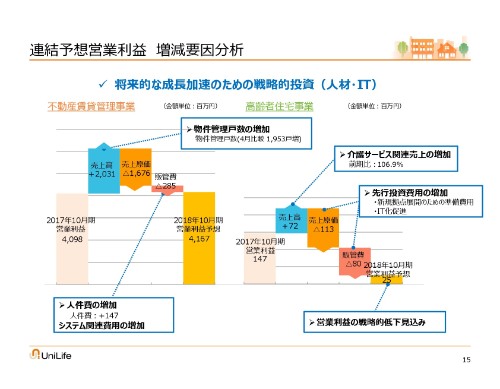

連結営業利益 増減要因分析

9ページをご覧ください。報告セグメント別に営業利益の増減要因についてご説明いたします。

まず、主力の不動産賃貸管理事業については、物件管理戸数の増加と高水準の入居率の達成により、前期比で売上高13億4,300万円、売上原価10億1,100万円とともに増加し、売上総利益を3億3,200万円増加させました。

また、借上物件の利益増が大きく貢献し、自社所有物件の利益のほか、インターネット利用料などの物件関連商品の利益増も相まって、人件費の増加を吸収して増益を実現しております。販管費は人件費、広告宣伝費の増加があるものの、それを超える売上総利益の増加を達成しておりますので、営業利益は1億8,900万円の増益となりました。

次に高齢者住宅事業については、運営3原則、すなわち「高稼働維持」「介護サービスなどの提供力向上」「運営の良質化」の徹底により、高水準の入居率を維持しつつ、介護サービス関連売上を大幅に伸ばし、人件費増はあるものの運営体制の見直しや、徹底したコスト管理を行いコスト増を最小限に抑えた結果、前期比で売上高1億500万円増、売上総利益5,700万円増、営業利益5,300万円増を達成いたしました。

⼊居関連指標

10ページをご覧ください。入居関連指標の状況でございます。

不動産賃貸管理事業における管理戸数は、(2018年)4月末時点で6万2,183戸と、前期比2,498戸増、4.2パーセントの増加となりました。借上物件、管理委託物件、自社所有物件、いずれも増加しております。

そして競争力を強化するため、食事付きや家具家電付きの戸数を増加させております。また、4月時点での入居率は(2015年10月期から)4年連続で99.9パーセントを維持しております。

さらに契約決定件数は、4月末時点で1万8,170件となり、前期比5.8パーセント増加しており、年間で2万件を今年度も上回る見込みであり、学生マンション業界における当社の総合力の高さを示していると考えております。

高齢者住宅事業における管理戸数・管理棟数は、新規開発物件もあり537戸と(前期比68戸)増加、入居率は95.5パーセントと前期比4.2ポイント改善しております。

右下の表は、地域別、管理形態別の管理戸数を示しております。借上物件は主に首都圏に集中しておりますが、管理委託物件は京阪神に多くあります。自社所有物件は京滋と首都圏が中心でございます。

高齢者物件の開発は、関西、仙台、福岡に集中させております。

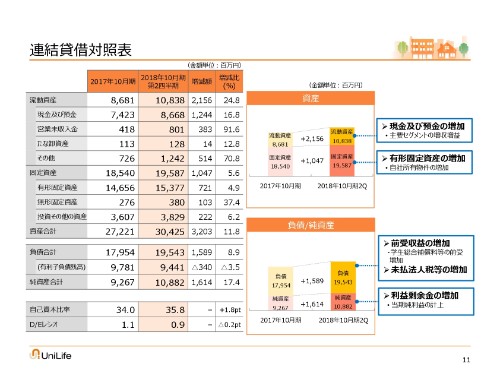

連結貸借対照表

11ページをご覧ください。連結貸借対照表についてご説明いたします。

資産合計は304億2,500万円となり、前期末から32億300万円増加となりました。主な増減要因は、主要セグメントの増収増益による現金及び預金の増加、自社所有物件の増加による有形固定資産の増加でございます。

負債合計は195億4,300万円となり、前期末から15億8,900万円の増加となりました。有利子負債残高は微減でございます。

また、純資産合計は利益剰余金の増加により108億8,200万円となり、前期末から16億1,400万円増加となりました。

自己資本比率は35.8パーセントに向上、D/Eレシオは0.9で(前期末から)0.2ポイント低下し、財務安全性は高まりつつあります。

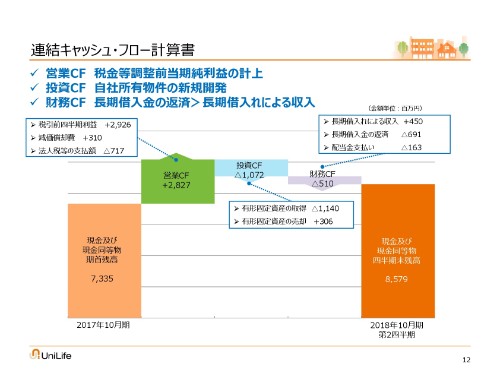

連結キャッシュ・フロー計算書

続きまして、連結キャッシュ・フローについてご説明いたします。12ページをご覧ください。

営業活動によるキャッシュ・フローは、税金等調整前当期純利益を29億2,600万円計上したことなどにより、28億2,700万円の増加となりました。

投資活動によるキャッシュ・フローは、自社所有物件の新規開発などにより、10億7,200万円の減少となりました。

財務活動によるキャッシュ・フローは、長期借入れによる収入が返済を下回ったことや、配当金の支払により、5億1,000万円の減少となりました。

以上の結果、現金及び現金同等物の四半期末残高は、85億7,900万円となり前期より12億4,400万円増加いたしました。

以上、2018年10月期第2四半期決算実績についてご説明いたしました。

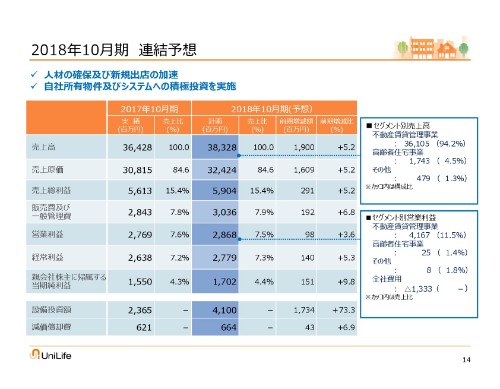

2018年10⽉期 連結予想

続きまして、2018年10月期業績予想でございますが、昨年(2017年)12月に発表いたしました通期予想から変更がございませんので、ここでのご説明は割愛させていただきます。

連結予想営業利益 増減要因分析

業績予想の内容については、14ページから15ページの記載をご確認ください。

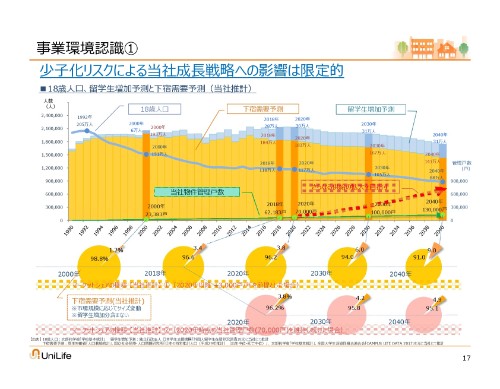

事業環境認識①

続きまして、成長戦略についてご説明申し上げます。17ページをご覧ください。

まず、当社の事業環境認識をご説明いたします。グラフは1990年から2040年までの前後50年間において、18歳人口と留学生数の変遷を示した上で、これまでの(下宿)需要実態と将来の予測について、当社独自で推計したものでございます。

18歳人口は、1992年の205万人をピークとしてその後減少が進み、2040年には88万人になる見込みであると政府統計にて推計されております。このような状況は、当社の事業において決して楽観視できるものではございませんが、この18歳人口の減少がすなわち学生数の減少かというと、必ずしもそうではないと考えております。

大学開設数の増加や、高学歴社会への変化といった要因などから進学率は上昇しており、それに伴い学生の数自体も増加及び横ばいの傾向が見られるといった状況にございます。

進学率に関しましては、学歴志向の定着や短期大学の四年制への移行、より高い専門性を求めての大学院への進学などから、今後も例年並みの高い水準で推移すると予測されております。

そのため、18歳人口の減少といった少子化の影響を受けつつも、高水準の進学率が維持されることにより、学生数の急激な減少といった事態は今後も考えにくく、一定の需要を今後も維持し続けると予測しております。

このような市場環境の中、当社グループのマーケットシェアは、2018年現在でわずか3パーセント程度と考えられ、当社成長戦略の推進により、今後もシェアの拡大は十分に見込めるものと考えております。

また、国内の学生数の増加に加え、政府による(2008年発表)「留学生30万人計画」のもと、留学生の受入れ数は今後も増加が見込まれるなど、当社の学生マンション事業にとっては追い風ともとれる環境の変化も進捗しております。

国内の学生数の動向と留学生の増加傾向も加味した場合、市場規模はおおむね横ばいで推移するものと考えられ、少子化リスクによる当社成長戦略への影響は、限定的であるものと考えております。

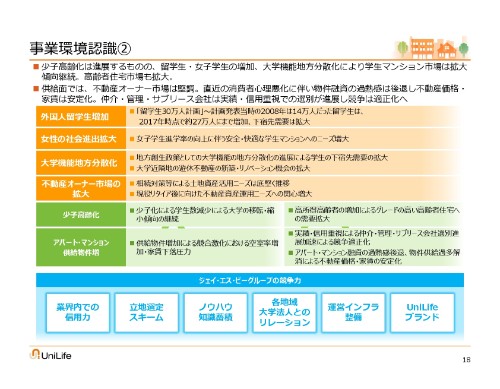

事業環境認識②

18ページをご覧ください。事業環境認識についてさらに整理しております。

供給面において、最近ではサブリース問題などによる消費者心理の悪化をきっかけに、アパート・マンション建設への過熱感が後退し、物件供給は適正化しつつあると考えられております。

今後、一時期高騰化していた不動産価格の適正化が進み、競争緩和により家賃も安定化することを推定しております。

また、管理会社・サブリース会社については、提案力や実績、信用重視での選別が進み、特定の優良な担い手への集約化が進展することが予想され、その点におきましては当社にとって有利な環境になっていくと考えております。

成⻑戦略概要

19ページをご覧ください。成長戦略について概要をご説明いたします。

当社は、「(安心・安全・快適・環境・健康・福祉に配慮した)豊かな生活空間の創造を目指し、健全な若者の育成と魅力溢れる社会の実現に、おもてなしの心と笑顔で貢献すること」を経営理念といたしております。

また、社是は「未来を開拓する」を掲げております。

現経営体制におきましては、第3の創業と位置付け、経営理念、社是への原点回帰、その具現化を果たす成長戦略として、選択と集中、そして挑戦を基本方針に事業戦略を構築してまいります。

不動産賃貸管理事業におきましては、収益力向上に向けて3つの戦略を実行いたします。

第1に、「戸数増加とともに利益重視へ」の取り組みを継続、強化いたします。

第2に、自社学生マンションブランドの差別化及びサービス品質の向上を図ります。

第3に、グループ内の企画開発・賃貸営業・メンテナンスの各部門が一層連携した営業を行ってまいります。

高齢者住宅事業におきましては、新成長ドライバー確立に向けた3つの戦略を実行いたします。

第1に、新規の高齢者住宅の受託を増やします。M&Aによる受託先の増加も検討いたしております。

第2に、運営力向上を図ります。高稼働率を維持しつつ介護サービス強化、運営の良質化などを行います。

第3に、入居者確保に向け、地域に根差した存在となるべく、居住者に限らず地域のみなさまが交流できる場を提供してまいります。

またこれらの戦略を組織的、効果的に遂行できるよう人員数・店舗数を増強、キャパシティを拡大する組織強化も同時に図ってまいります。

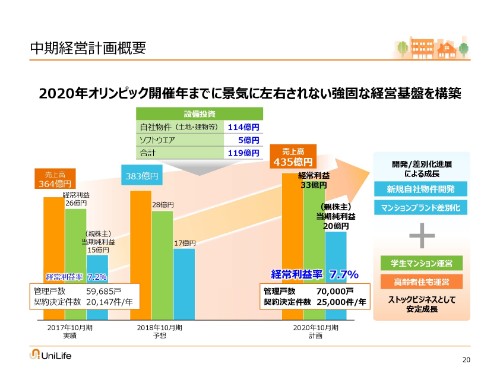

中期経営計画概要

20ページをご覧ください。経営目標として、2020年度には売上高435億円、経常利益33億円、経常利益率7.7パーセントを目指します。その達成に向け、管理戸数を7万戸に、契約決定件数を2万5,000件に増加いたします。そして成長投資として、3ヶ年累計で自社物件(土地・建物等)取得に114億円、システム刷新に5億円を投じる計画でございます。

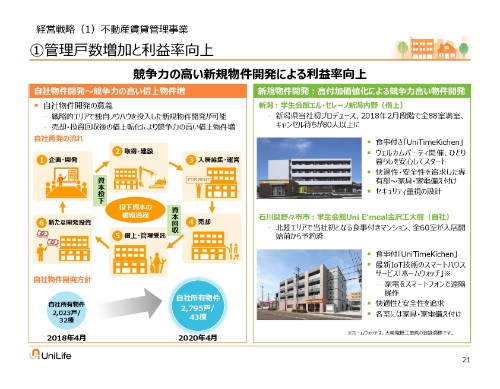

①管理⼾数増加と利益率向上

21ページをご覧ください。当社の事業はストックビジネスでございますので、より利益を生むストックを増加させることが成長に直結いたします。つまり、管理戸数増加と利益率向上は、競争率の高い新規物件開発によって実現されております。そこで数年前より当時の当社のノウハウを投入した、競争力の高い自社所有物件の開発にも力を入れております。

自社所有物件は利益額を増加させ、利益率を向上させます。また売却後に借上転化することなどにより投下資本を回収し、競争力の高いストックを借上物件として維持しながら、資本効率の改善を可能とします。売却により回収された資本は、新たな自社物件開発に資本投下し循環させることにより、利益率や資本効率を悪化させることなく成長スパイラルを築いていきます。

自社所有物件は、当社による高稼働の運営実績があるため、比較的容易に売却と、その後の借上転化が可能でございます。また自社所有による物件開発は、未開拓エリアにおける戦略的な物件開発として非常に有効な手段であるため、全国でのシェア拡大に大きく寄与いたします。

スライド右側は、当社がプロデュースした新規物件の事例でございます。当社ブランドで募集するとともに、食事付きやウェルカムパーティ(開催)など学生の支援を充実し、セキュリティ重視やIoT技術の導入など、どちらもオリジナルな視点を取り入れた学生マンションで、キャンセル待ちが出るほどの人気物件となっております。

②⾃社学⽣マンションブランドの差別化およびサービス品質向上①

22ページをご覧ください。自社学生マンションブランドにおける差別化、及び品質向上の取り組みについてご説明いたします。

こちらは2018年3月に竣工した、札幌の当社プロデュースのマンション「ルーチェ・エルム」でございます。北海道大学まで徒歩2分と好立地にあり、大きな特長といたしましては、当社グループと大学生協との共同事業にて、マンションの8階から10階を北海道大学生専用の大学生協マンションとしたことにより、入居者の募集力を大きくアップさせたことにございます。

また有人管理・オートロックなど、セキュリティを充実させるほか、5階と6階を女子専用フロアにするなど、学生や親御様に強いニーズであるプライバシーや安心感に細心の注意を払ったマンションとしております。

さらに食育・健康の観点から、健全な食生活をサポートする食事提供はもちろんのこと、初めての一人暮らしをサポートするためのウェルカムパーティを開催するなどのイベントも企画しております。

②⾃社学⽣マンションブランドの差別化およびサービス品質向上②

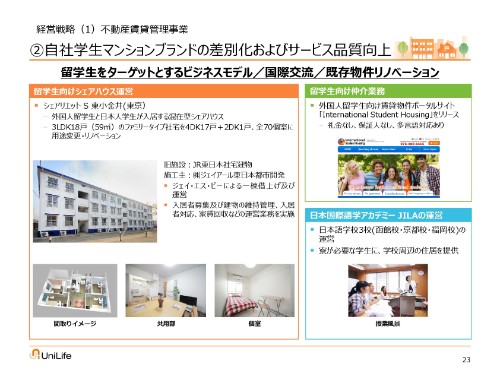

23ページをご覧ください。留学生をターゲットとする自社学生マンションブランドの開発も行っております。

スライド左側は、留学生向けのシェアハウスの事例でございます。このマンションの特長は、リノベーション物件であるとともに、留学生ニーズを満たしつつ日本人学生にも要望の強い、国際交流が可能なシェアハウスタイプとしたことにございます。

もともとは、JR東日本の社宅として使用されていた3LDK18戸の物件を、JR東日本都市開発がリノベーションしたうえで、当社が一括借上げにより入居者募集及び建物の維持管理、入居者対応、家賃回収などの運営業務を受注したものでございます。

その他はスライド右側に記載のとおり、留学生支援のビジネスにも取り組んでおります。

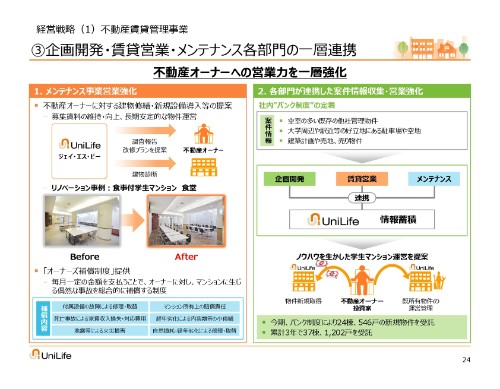

③企画開発・賃貸営業・メンテナンス各部⾨の⼀層連携①

24ページをご覧ください。不動産オーナーへの営業力を一層強化するために、メンテナンス事業の営業を強化してまいります。

今までに培った、ジェイ・エス・ビーの学生マンションのノウハウや知識を活かし、不動産オーナー様に対し学生マンションとしてのニーズに適合した魅力ある物件になるよう、改修プランの提案を行っております。ここでは、築25年の社会人向けの寮をリニューアルした事例を示しております。

このような提案型営業を強化するために、当社グループ内の賃貸営業部門とメンテナンス部門が協力し、新規物件受託につながる土地・建物の情報を収集しております。そして企画開発部門が、不動産オーナーへ事業提案を行ってまいります。社内では「バンク制度」と呼び、今期は24棟、546戸の新規物件を受託(いたしました)。この制度が始まった3年間累計で37棟、1,202戸を受託しており、着実に成果が現れております。

③企画開発・賃貸営業・メンテナンス各部⾨の⼀層連携②

25ページをご覧ください。こちらが先ほどご説明いたしました、リノベーションの事例をあげたものでございます。

1990年代初めに竣工の、ありきたりな単身者向けの寮といった趣を残した建物や内装が、いかにも現代の若者に受け入れられるデザインに変化していることが、おわかりいただけるかと思います。

成⻑戦略(2)⾼齢者住宅事業

26ページをご覧ください。成長戦略では、高齢者住宅事業において新成長ドライバーを確立することを目指しております。

ジェイ・エス・ビーの高齢者住宅事業は、新しく2011年にスタートし、2013年5月に北海道で一括借上げによる「サービス付き高齢者向け住宅」の運営を開始したことに始まり、各地で順次展開しております。現在では、今年に1棟竣工したものを含め、全国で10棟運営しております。運営効率化のため主に関西、仙台、福岡に集中させております。

今後の戦略といたしましては、第1に新規の高齢者住宅の受託を増やします。スライド左上は、先般竣工した「グランメゾン迎賓館 京都嵐山Ⅱ」でございます。経験と実績のある嵐山の地で、介護・看護のサービスとライフスタイルをより充実させた新たな住宅として運営してまいります。今後も新規受託先の獲得に努めつつ、M&Aによる受託先の増加も推進いたします。

第2に運営力向上を図ります。IT・AI活用や、人員配置の効率化など、オペレーションの改善により運営を良質化し、スタッフのスキルアップや、看護の充実による付加価値の高い介護サービス強化を行います。そうした質の向上により、さらに高稼働の維持につなげてまいります。

第3に入居者確保に向けて、地域に根差した存在となるべく、居住者にかかわらず地域のみなさまが交流できる場を提供してまいります。以上、成長戦略についてご説明いたしました。

資料の27ペーシ以降については、当社の事業内容をより深くご理解いただけるよう、用語(の定義)、(ジェイ・エス・ビー高齢者住宅)事業の概要、中期経営計画、外部環境分析データ(進学率・学生数・下宿率・留学生数)についての資料を添付いたしておりますので、ご参照いただければと思います。

以上でご説明を終わります。長時間お付き合いくださいまして、誠にありがとうございました。