2018年6月8日に行われた、プロパティエージェント株式会社2018年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:プロパティエージェント株式会社 代表取締役社長 中西聖 氏

プロパティエージェント株式会社 取締役CFO 経営統括部 部長 岩瀬晃二 氏

2018年3月期決算サマリ

岩瀬晃二氏(以下、岩瀬):おはようございます。CFOの岩瀬でございます。本日も当社の決算説明会にお越しいただきありがとうございます。早速ではございますが2018年3月期の決算説明の方を始めさせていただきます。

それでは、2017年度2018年3月期の決算概要についてご説明させていただきます。

まず2018年3月期の決算サマリーです。

売上高が192億1,900万円、営業利益で13億9,000万円、経常利益で11億2,000万円ということで、創業以来の15期連続、増収増益を達成いたしました。また経常利益につきましても、過去最高益を更新しております。

投資用マンションの販売は引き続き堅調な成長をしております。その中でも投資用のマンションとは違う居住用のコンパクトマンション、当社では「ダイバーシティレジデンシャル」と名付けておりますが、こちらが販売戸数が前期比で60パーセント超の伸長というような状況になっております。

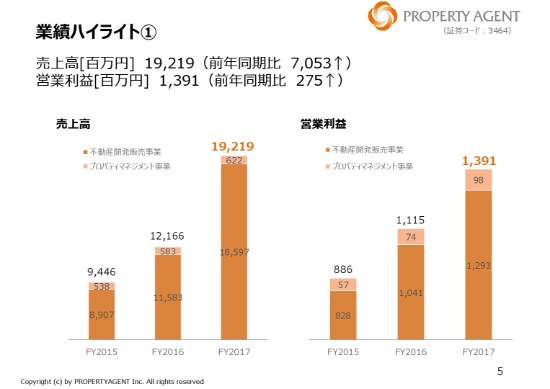

業績ハイライト①

それでは詳細な中身のご説明をさせていただきます。

まず売上高です。

冒頭申し上げましたとおり192億1,900万円で、前期比で70億5,300万円の増収となっております。その内訳ですが不動産開発販売事業の方で185億9,700万円と、プロパティマネジメント事業で6億2,200万円という実績になっております。

次に営業利益です。

全社で13億9,100万円に着地しております。その中でも不動産開発販売事業が12億9,300万円、プロパティマネジメント事業で9,800万、約1億円ということで着地しております。

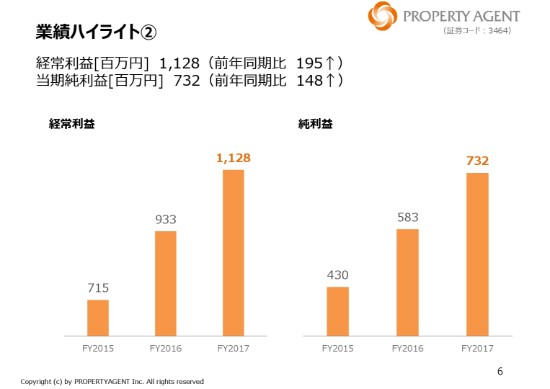

業績ハイライト②

経常利益は全社で11億2,800万円ということで、前年同期比1億9,500万円、約2億円の増益となっております。

また最終利益は7億3,200万円で、こちらが1億4,800万円、約1億5,000万円の増益で着地しております。どちらも約20パーセント程の増益という期になっております。

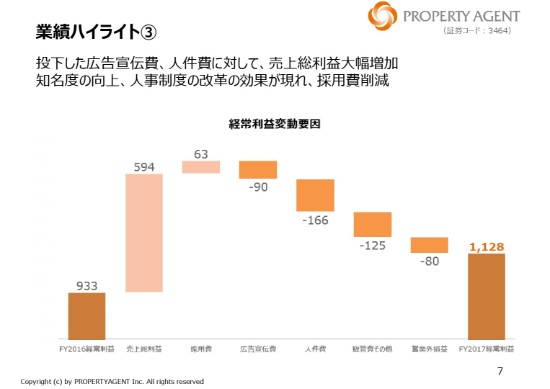

業績ハイライト③

その経常利益の変動要因でございます。

チャートで示しますと、こういった形になります。前期が9億3,300万円の経常利益に対しまして当期が11億2,800万円です。

その増減ですが主に売上が大幅に伸びておりますので、それにより売上総利益の増加が5億9,400万円。それに加えて、上場以来、知名度がだいぶ出てきまして、人事制度改革等もだいぶ効果が現れてきまして、販管費のうち採用費が削減できたのが、増益要因になったという状況でございます。

売上総利益を増やすため、広告宣伝費が約9,000万円の増加、人件費が1億6,600万円の増加となっておりますが、それに見合った回収をしっかりしております。

業績ハイライト④

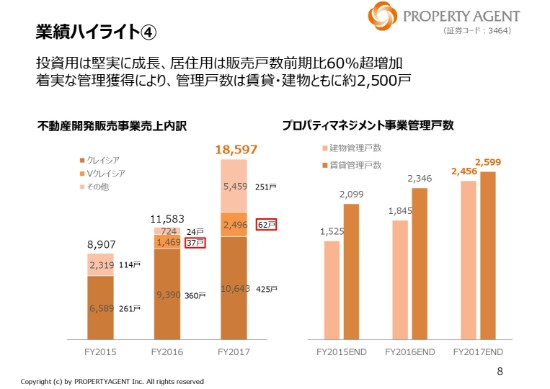

事業別に中身を少しご説明します。

冒頭に申し上げましたとおり、投資用のマンションにつきましては、堅実に成長を続けております。

居住用のコンパクトマンションにつきましては、販売戸数が前期で60パーセント超の増加ということになっておりまして、売上でいきますと24億9,600万円ということになっております。投資用マンションの方が360戸から425戸ということで、こちらだけで100億円に乗ってきた期になっております。あわせまして不動産開発販売事業で185億9,700万円ということになっております。

プロパティマネジメント事業につきましては、基本的にストックビジネスになりますので、管理戸数の増加が非常に重要でございます。建物管理戸数で2,456戸、賃貸管理戸数で2,599戸ということで、こちらもしっかりと積み上げていってるというような状況でございます。

BSの状況①

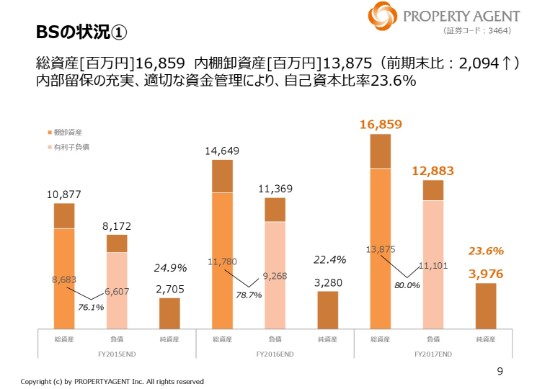

続きましてBSの状況についてご説明させていただきます。

総資産で168億5,900万円ということになっております。うち、棚卸資産が138億7,500万円ということで、前期比20億円ほど増加ということになっております。

当年度をも含めた来年度までの成長余地を残した在庫の確保しっかりしていってるということで、在庫の水位が上がっていることが、総資産の増加のほとんどを占めてるというような状況でございます。

また負債が128億8,300万円、純資産が39億7,600万円ということで自己資本比率できますと23.6パーセントで着地しているというところでございます。

棚卸資産と有利子負債の間にパーセンテージを示しています。棚卸資産をどれぐらい有利子資産で賄っているかというと、だいたい毎期80パーセント前後で賄っておりまして、当年度につきましても80パーセントちょっと超えてくるぐらいの水準になってきております。

有利子負債に頼りすぎますと自己資本比率が非常に低下していきまして、金融機関様からの評価の方があまり芳しくなくなってしまいます。当社としては内部留保の充実と適切な資金管理によって自己資本比率がどれぐらい着地するかをコントロールしながら、有利子負債の圧縮はしているというような状況でございます。

BSの状況②

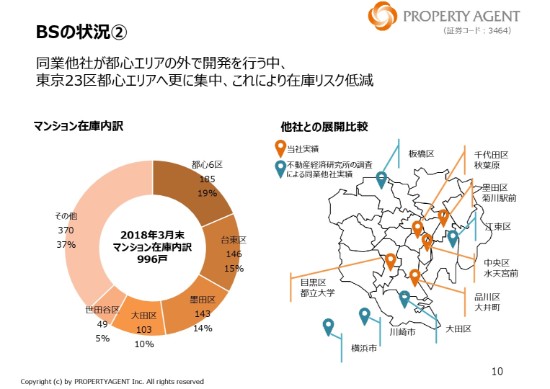

在庫の中身の方を簡単に説明させていただきます。

2018年3月末現在でマンション在庫の内訳が996戸ございます。引き続き都心の中心部と、人口動態の多い区で大半を占めているような状況でございます。

スライドに他社との展開比較ということで示させていただいております。不動産経済研究予算が出されてる資料から持ってきてるものですが、足元で都心エリアの用地価格が上がってるということで、同業は結構郊外の方に出ていく傾向にありますが、そんな中でも当社はしっかりと都心集中戦略を維持し続けています。他社が横浜・川崎等で争っているなか、当社の方では千代田区・墨田区や、あとは中央区でしっかりと展開していっているというような状況でございます。

CSの状況

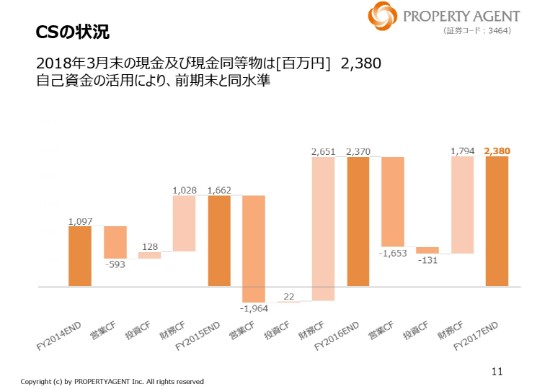

最後、キャッシュフローの状況です。

現金及び現金同等物は23億8,000万円ということで、ほぼ前年の残高と同水準で着地しております。

営業キャッシュフローもほとんど在庫の増加によってマイナスになって、それを前期、比較的大きな有利子負債で賄っていたのですが、当期に関しましては営業キャッシュフローのマイナスに対してはほぼイコールの有利子負債、残キャッシュフローで賄ってるということで、当期事業内容に関しては資金のコントロールをしていったというようなところでございます。

それによって有利子負債は適切な水準に落としていったというような決算になっております。

以上で2018年3月期の決算の概要になります。

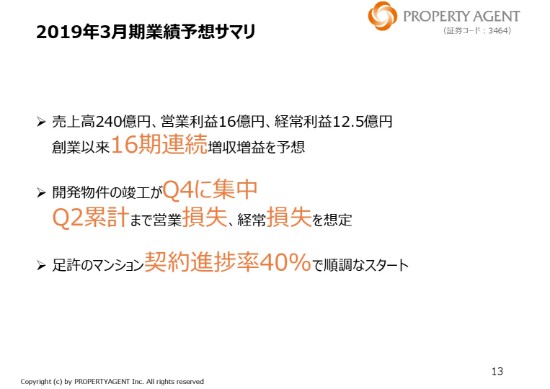

2019年3月期業績予想サマリ

続きまして、2018年度2019年3月期の業績予想についてご説明させていただきます。

予想が売上高で240億円、営業利益で16億円、経常利益12億5,000万円ということで、創業以来の16期連続の増収増益を達成すべく、このような予想になっております。

ただ、2018年3月期もそうだったのですが、開発物件の竣工が、比較的、第4四半期に集中いたします関係で、第2四半期累計くらいまでは営業損失、経常損失で推移するだろうということを現状では想定しております。

しかしながら、竣工したらすぐに売上が立ちますので、こちらの損失分はしっかりと賄った上で、業績予想どおり着地することを想定しております。

足元のマンションの契約進捗率につきましては、今、年度全体進捗の40パーセントということで、比較的順調なスタートは切れているような状況となっております。

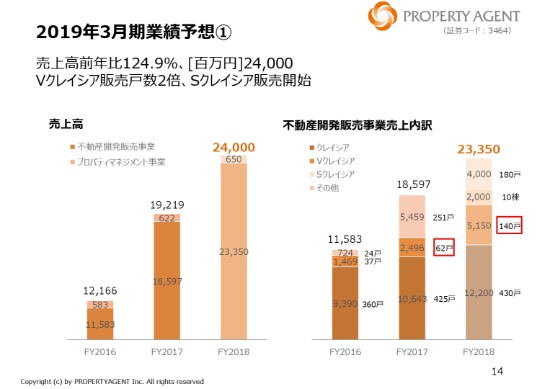

2019年3月期業績予想①

中身をもう少し詳細に説明させていただきます。

まず、売上予想の240億円ですが、こちらの事業別の内訳になりますと不動産開発販売事業で233億5,000万円、プロパティマネジメント事業で6億5,000万円、これを合算して240億円の予想となっております。

不動産開発販売事業の売上の内訳は、クレイシアという投資用のマンションが430戸で122億円程度で、Vクレイシアというのが居住用のコンパクトマンションになりますが140戸で51億5,000万円と。2018年3月期は62戸ですので、約2倍以上の増加ということで予想しております。

こちらはもうすでに在庫自体はしっかりと確保できている状況になっております。それ以外に、Sクレイシア、これはソルナクレイシアと申しまして、都市型の鉄骨造アパートが約10棟、20億円の売上計上を予定と。

その他は業者の方々に卸販売するものですが、こちらが約180戸で40億円程度を見込んで、不動産開発販売事業で233億5,000万円ということで、予想をしております。

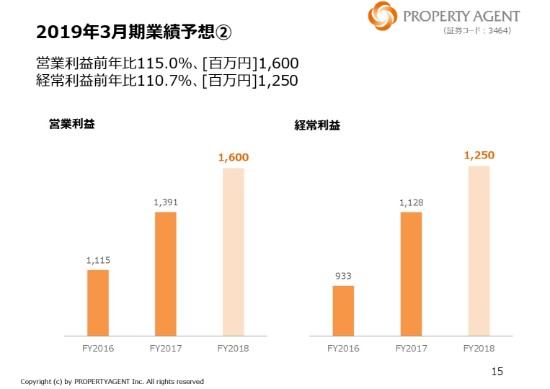

2019年3月期業績予想②

営業利益、経常利益につきましては、先ほど申し上げましたとおり、営業利益は2018年3月期、15パーセント増益の予想で16億円、経常利益が10.7パーセントの増益で12億5,000万円の予想となっております。

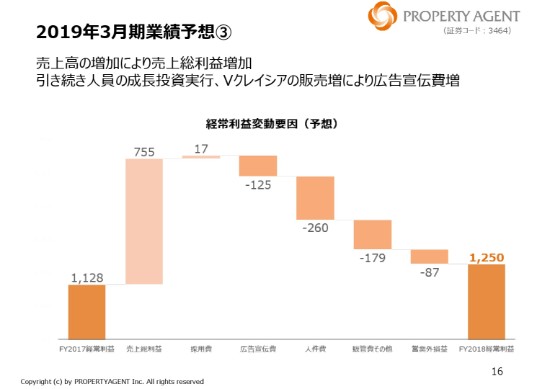

2019年3月期業績予想③

予想の経常利益の変動要因をもう1回ご説明させていただきます。

2018年3月期が11億2,800万円だったのに対して、2019年3月期予想は12億5,000万円です。

売上総利益7億5,500万円の増加、それに対しまして、引き続き人員等の先行投資および広告宣伝費の増加が1億2,500万円等あります。採用につきましては引き続き圧縮がかけられるかなということで、約1,700万円の増益要因になるかなと見込んでおります。これら諸々で経常利益が12憶5,000万円の着地ということで予想しております。

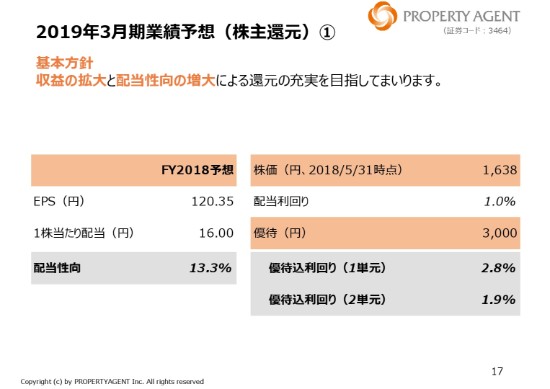

2019年3月期業績予想(株主還元)①

最後に配当になります。

引き続き基本方針は継続して、収益の拡大と配当性向の増大によって還元の充実を目指していくということで、2019年3月期の1株当たりの配当予想は、今のところ16円ということで出させていただいております。配当性向で申しますと13.3パーセントということになります。

2018年5月末の株価でみると、ちょっと配当利回り的には低いと思うかもしれませんが、配当も優待もございますので、優待も含めると配当利回りで2パーセント前後にはなるというようなところでございます。

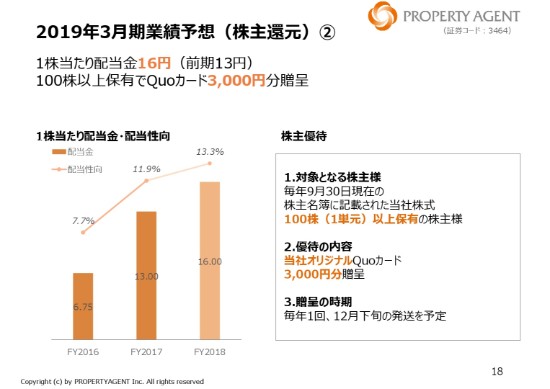

2019年3月期業績予想(株主還元)②

配当性向をしっかりと増加させています。

2018年3月期にかかる配当につきましては1株当たり13円ということで6月末の株主総会に付議させていただいております。これに対して、2019年3月期にかかる配当は16円ですので、3円の増配です。配当性向でいきますと11.9パーセントから13.3パーセントということで、しっかりと増加させていく方針でございます。

株主優待も引き続き継続ということで、一単元以上保有の株主様1名につき、3,000円のQuoカードを贈呈させていただくことは継続を予定しています。

以上が2019年度3月期の業績予想になります。

ちょっと足早で申し訳ございませんが、私からは以上となります。

引き続きまして代表の中西から2018年3月期のトピックスおよび今後の展開についてご説明させていただきます。

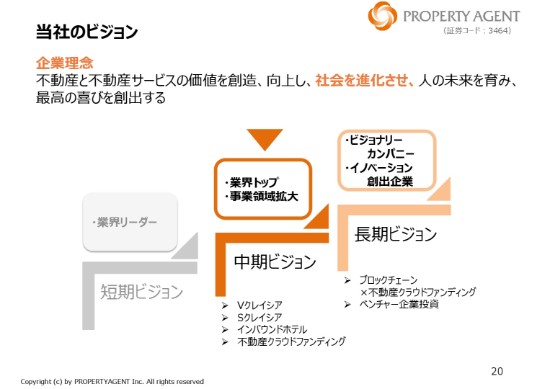

当社のビジョン

中西聖氏(以下、中西):プロパティエージェント代表の中西でございます。よろしくお願いいたします。私から、2018年3月期トピックスと、今後の展開についてお話しをさせていただきます。

まず、当社のビジョン、理論、理念についてお話しをさせていただきます。

当社はもともと企業理念を、不動産と不動産サービスの価値を創造して、向上して、そして人の未来を育んで、最高の喜びを得るというようなかたちで作りました。今回は企業理念を変更しまして「社会を進化させ」というキーワードを入れることにしました。

短期ビジョンは業界のリーダーというふうに定義しております。そして、長期ビジョンのビジョナリーカンパニーになっていくというところに種を蒔き始めたというようなところでございます。

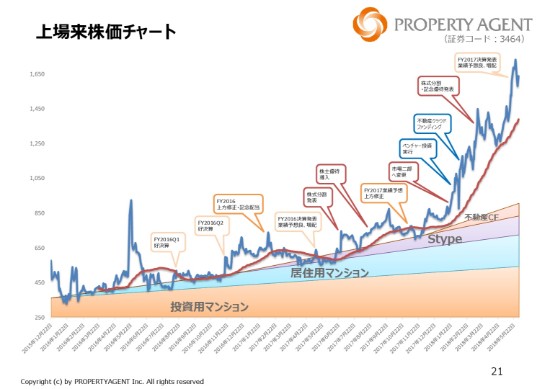

上場来株価チャート

株価と、我々のアクションの過去の沿革になります。

上方修正を2回しております。2017年の1月、それから2017年の10月、このへんで一度上方修正をさせていただいて、少し株価に影響があったということと、ベンチャー投資の実行をしたり、不動産のクラウドファンディングの研究を発表しました。

増配については過去3回、配当予想の修正を含めば5回やっているということで、今のところは上昇傾向にあるというようなところでございます。

TOPICS、今後の展開サマリ

トピックスに移ります。

投資用マンションの顧客満足度調査は3年連続で1位を取ることができました。結果的に、これが販売の促進だとか、事業へのモチベーションにもつながって、非常に大きいことかなと思っております。口コミの増加もこれによってだいぶ増えたかなと思っております。

あともう1つ、我々の「Vクレイシア銀座東」という居住用のコンパクトマンションで、優良事業賞を受賞することができました。我々が持つコンセプトについて認知度を向上させることができると思っております。

業績には間接的ですが「働きがいのある会社」ランキング不動産業の中でナンバーワンを取っているといます。

それから、早稲田大学の不動産経済研究所で、ブロックチェーンと不動産クラウドファンディングの共同研究を今進めさせていただいているところということです。

あとはベンチャー企業投資を2件実行しました。米国の宅配ロボットを作っている会社と、英国のブロックチェーンのプラットフォームを作っている会社に投資をさせていただいているということが現在のトピックスになります。

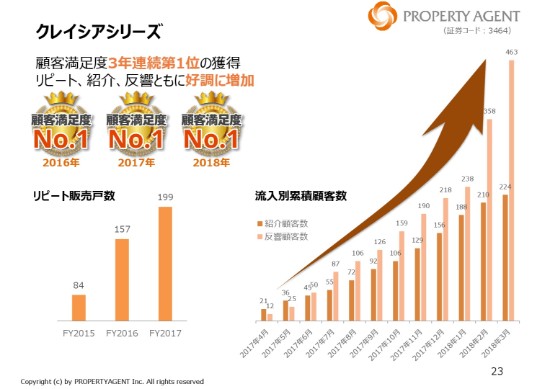

クレイシアシリーズ①

細かくもう少しお話しをさせていただきます。

クレイシアシリーズは3年連続(顧客満足度)1位を獲得しているということもありまして、リピートの販売戸数については堅調に伸びているということです。

もう1つは流入別累積顧客数というころですけれども、オウンドメディアがありますけれども、ここの反響顧客数が非常に大きくなってきたというようなところにあります。

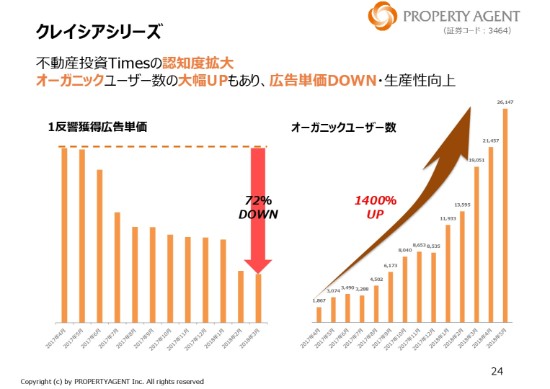

クレイシアシリーズ②

「不動産投資Times」の認知度が拡大しておりまして、反響獲得広告単価を72パーセント、前年比で削減ですることができております。

ここについてはもっと社内で持っているKPIはもう少し高い目標を持ってやってますので、今期また1年で、広告単価を下げていくことができるだろうと思っております。

あとは広告費のかからないオーガニックユーザーが、前年比で1,400パーセントアップしておりますので、ここについてはもう少し高い伸びを示して、1成約当たりの単価を大幅に下げていくことができるだろうと思っております。

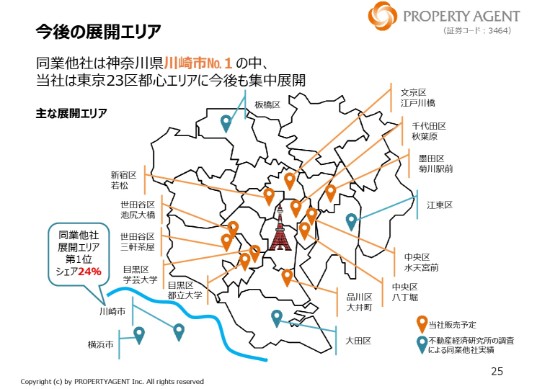

今後の展開エリア

それともう1つ、展開のエリアになりますが、トピックスをもう少し詳しくお話しさせていただきます。

同業他社展開エリア第1位シェア24パーセント、これは川崎市ということになっています。

不動産経済研究所の調査の結果になりますけれども、供給戸数の中の24パーセントぐらいが川崎市によっていっています。ここ4、5年で、だいぶ郊外にいったなという感覚を持っています。

その中で我々の直近の仕入の場所でいきますと、池尻大橋とか三軒茶屋、目黒区の学芸大学や都立大学、あとは中央区では八丁堀や水天宮前、こういったところで仕入を展開できております。引き続きこういったエリアで展開をしていきたいと思っております。

この理由については、お客さまの口コミに相乗効果があるということもそうですし、お客さまにやっぱり優良な資産を提供したいということです。

一方で我々のリスクヘッジ、経済環境、金融環境が変わることはありますので、その時のためのヘッジの1つとして、流動性の高いところで仕込みを行っていくということで、一石三鳥の効果があると思っております。

Vクレイシア銀座東

それともう1つ、他社がまだあまりやっていないところです。

「Vクレイシア銀座東」で優良事業賞をもらった1つの要因が、やっぱり女性をターゲットとした手法で、コンパクトタイプのマンションですので、今は住むために使いますけれども、将来的には結婚して子どもが産まれたりした場合にも、人に貸して資産に変えるという考え方が、だいぶ好評を実際のお客さまには受けております。

あまりこういったところで大々的にPRをしている会社が今のところはありませんので、ここについては独占してとっていきたいと思っているところでございます。

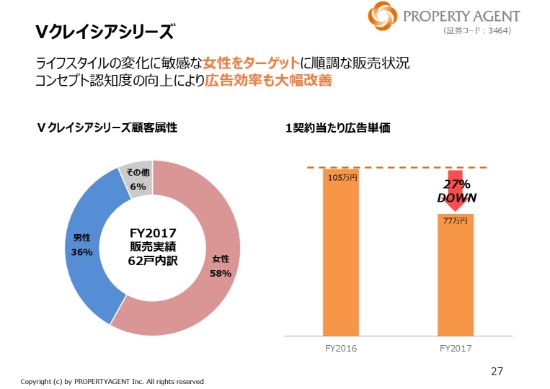

Vクレイシアシリーズ

「Vクレイシア」というのが「住んで良し、貸して良し」のマンションですけれども、「Vクレイシア」シリーズでいきますと、女性が58パーセントいます。

ある物件によっては全戸女性だったりしていますので、たぶんここについては今期、来期でいくと、おそらく女性の比率がもっと大きくなるんじゃないかなと考えています。

すでに既存で買ったお客さまから、「こういったコンセプトで買ったんだよね」と居酒屋で口コミを聞いたということで購入しにきた方もいましたので、そういったところでいくとおもしろい市場かなと思っています。

広告単価も27パーセントダウンということで、オウンドメディアでお客さまの集客の広告費を低下させることができたということですが、今期、来期についてはもっと極端に広告単価を下げていこうという方針でやっております。

人事制度改革

もう1つが先ほども説明しました人事制度改革です。

これが間接的に非常に業績にインパクトを与えるところだと実感をしております。

1つは採用費が非常に大きいと思っております。

ちょうど3年ぐらい前から「人事制度大改革」と社内では銘打ってやってきたわけです。

「みんかる制度」という名の社員の教育制度や、「さいたんプロジェクト」という社員同士で仕事のやり方について永遠に終わることのないマニュアルづくりを継続的に更新していくとか、あとは我々の人事理念とかポリシーから来る行動指針を、社員自らがどうやって浸透させるかということを考えていく「BONTESUプロジェクト」といったものがあります。

人事制度改革の効果

そういったものを業界の中では本当にダントツに力を入れてきた会社じゃないかなと思います。それによって働きがいにも結果的に繋がり、「働きがいのある会社」ランキング、不動産業界では大手を抜いて1位をとって、総合では23位とランクインしております。

ここについては、採用活動をしていても、働きがいを見てきましたというような話がだいぶ出てきていますので、採用費にも非常に好影響を与えるんじゃないかと考えています。

とくに今の時期に関しては、これから採用の戦略をどうやっていくかというのが、我々のような中堅企業ではとても大事なところになってくると思います。これについては引き続き力を入れていきたいなと思っています。

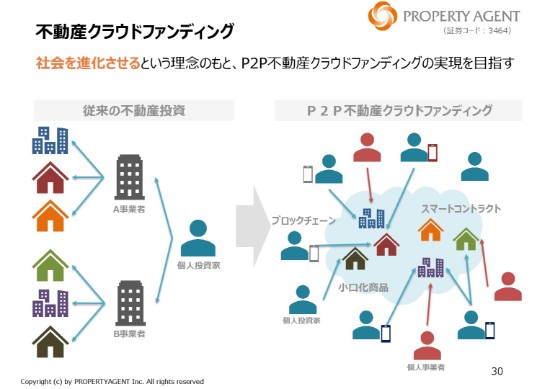

不動産クラウドファンディング

それと「社会を進化させる」を企業理念に加えました。そういった意味でいくと今早稲田大学と一緒に検討しているものに関しては、不動産の小口投資化ということになります。

不動産の小口投資化をやる目的としましては、小口であれば投資できるという方が非常に多いと踏んでおりますので、そういったところで彼らに利回りを分配しつつ、数多くの会員をとっていきます。

そして3~5年かけてナーチャリングをして、将来的には我々の不動産投資のお客さまにしていくということを、マーケティングの1つの一環としてもやることもできますし、プラットフォームをつくることで、収益を拡大していくことができると考えています。

ここについてはその研究をしつつ許認可等を取得しながら、今期中には始めていきたいと思っております。

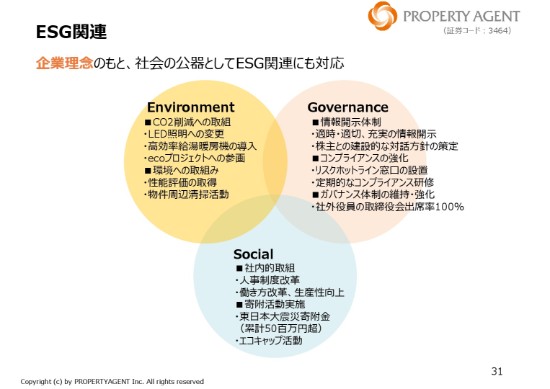

ESG関連

最後になりますがESG関連です。

Environment、Governance、Socialということで、いろいろな取り組みをやっております。

コンプライアンスの強化や、とくに社員の相談・報告についてルートを3つ設けておりまして、なるべく報告、相談ができやすい状態をつくって、ガバナンスの強化、コンプライアンスの事前の危ないところの察知ができるようにしたいと考えています。

あとはCO2の削減ということで、設備環境といったところにもエコプロジェクトの参画とかを実行しております。

Socialとしましては、東日本の寄付金を継続的に行っていたり、社内的な社員同士が新たな人事制度の価値を創造していけるような仕組みをつくっております。

しっかり組織をつくって、そしてコツコツとお客さまの口コミがさらにもらえるようにマーケティング活動をして、広告費を下げてということをしっかりとやっていきます。

実際には金融環境、経済環境、いろんな不特定要素がありますけれども、既存事業を伸ばすということと、新たな事業への挑戦をするということです。

既存事業への伸びの挑戦の余地は非常に大きいと思っております。「不動産投資Times」の流入数が非常に増えているということもあって、この低金利の中で不動産を持って投資をしたいというお客さまは非常に多いです。

古い建物が東京都には多いですから、そういったものを取り壊して新しいものに変えていくというところで、非常に大きな市場の余地が残っていると思っています。健全にしっかりと成長させていきたいと思っております。

少し手短ではありましたけれども、以上我々の決算発表、わたしからのトピックスと今後の展開についてお話をさせていただきました。

ご清聴ありがとうございました。