2024年5月13日に、内閣府の審議会の一つである「税制調査会」が開催されました。会議で複数の委員から意見が挙げられたのが「配偶者控除のあり方」です。

会議では「多様な働き方に中立的に対応するためには見直しが必要」との趣旨で意見が挙げられました。

しかし、物価高や社会保険料の負担増などから「これ以上負担が増えるのは勘弁してほしい」という感想を持つ人もいるでしょう。

ともすれば「増税」とも捉えられうる配偶者控除の見直し。今後、税制はどのように変わっていくのでしょうか。

この記事では、配偶者控除の見直しについて、政府税制調査会の議論内容を交えながら、今後の展望を解説します。また、今後の税制改正についての見通しについても紹介します。

1. 配偶者控除とは

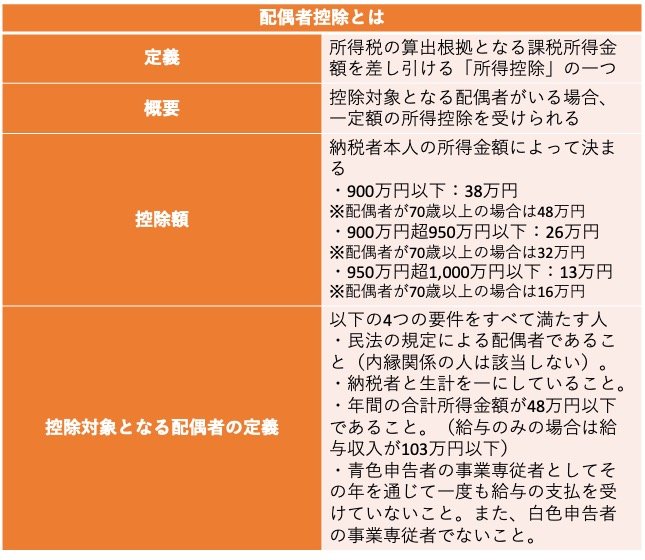

はじめに、配偶者控除についておさらいしましょう。配偶者控除の概要や要件は、以下のとおりです。

【写真全5枚中1枚目】配偶者控除の概要や要件。2枚目以降では、夫が年収400万円(正社員)、妻が年収100万円(パート)の世帯の配偶者控除などを掲載。1/5

出所:国税庁「No.1191 配偶者控除」をもとに筆者作成

〈定義〉

- 所得税の算出根拠となる課税所得金額を差し引ける「所得控除」の一つ

〈概要〉

- 控除対象となる配偶者がいる場合、一定額の所得控除を受けられる

〈控除額〉

- 納税者本人の所得金額によって決まる

・900万円以下:38万円

※配偶者が70歳以上の場合は48万円

・900万円超950万円以下:26万円

※配偶者が70歳以上の場合は32万円

・950万円超1,000万円以下:13万円

※配偶者が70歳以上の場合は16万円

〈控除対象となる配偶者の定義〉

- 以下の4つの要件をすべて満たす人

・民法の規定による配偶者であること(内縁関係の人は該当しない)。

・納税者と生計を一にしていること。

・年間の合計所得金額が48万円以下であること。(給与のみの場合は給与収入が103万円以下)

・青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと。また、白色申告者の事業専従者でないこと。

配偶者控除では、納税者本人に「所得金額が48万円以下」かつ「事業専従者でない」生計を共にする配偶者がいれば、最大48万円の所得控除が受けられます。

扶養に入っている配偶者がいる人や、配偶者が短時間労働で小さな収入を得ている人などが適用対象となることが多い控除制度です。

最大48万円の控除が受けられれば、課税される所得税額に大きな影響をおよぼします。

しかし、もし配偶者控除が廃止されてしまった場合、税負担はどれくらい増えてしまうのでしょうか。配偶者控除廃止の場合の税額について、次章で解説します。