2. 【疑問】会社員夫+専業主婦妻+子ども2人の4人家族、いくら減税される?

では、具体的にどのくらい税金が減るのか確認していきます。

2.1 会社員世帯:会社員夫+専業主婦妻+子ども2人の減税額

会社で働く夫(所得金額が1805万円以下)、専業主婦の妻、収入のない子どもが2人いるケースを考えてみましょう。

以下のとおり、2024年は合計で16万円の税金が減ることになります。

- 所得税:(本人)3万円+(家族)3万円×3人=12万円

- 住民税:(本人)1万円+(家族)1万円×3人=4万円

合計 16万円

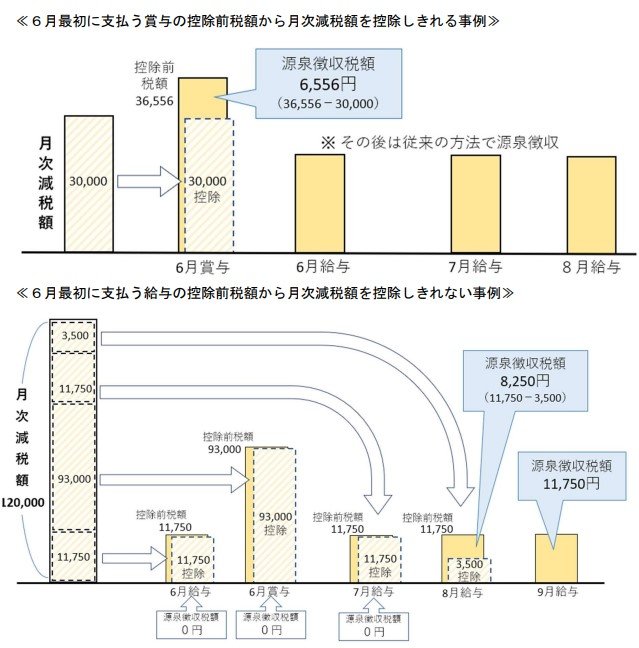

<所得税が定額減税される仕組み>

ここまで紹介したとおり、定額減税はあくまで本来支払う所得税や住民税から一定額を差し引く制度です。

そのため、所得税や住民税を納税しているものの、その金額が1人あたり4万円に満たない場合、定額減税の恩恵を十分に受けられない世帯がでてきます。こういった方々には、減税額と納税額の差額が給付金として支払われます。

給付金は、自治体の事務負担を考慮して1万円単位で支給されます。たとえば、単身者で2024年6月~12月の所得税額が1万8000円なら、減税額3万円との差額は1万2000円ですが、この場合は給付金は2万円が支給されることになります。

3. 【疑問】妻が年度の途中で「103万円の壁」を超えてしまったらどうなる?

定額減税の補足給付金は、2024年の6月以降に初回給付があり、年末調整や確定申告を終えた2025年の6月ごろに不足額給付で2回目の補足給付金があります。

6月の段階では専業主婦や扶養内パートなどで定額減税の対象となっており、夫と合わせて6万円減税が行われていたとして、12月の時点で「103万円の壁」を超えてしまった場合はどうなるのでしょうか。

結論から言うと、12月31日時点の情報があくまで正しい情報とされます。そのため「減税されていた3万円は返す」ことになります。

年度途中で起きた変化については、年調減税で修正されると覚えておきましょう。

4. 個人でできる物価上昇への対策

ここまで「定額減税」について解説してきました。この制度がいつまで継続されるのかはわかりません。ですから個人でも物価上昇への対策を視野に入れていく必要があります。ここでは物価上昇への対策を3つ紹介していきます。

4.1 資産運用を活用する

現在、日本は「超」がつくほどの低金利時代です。銀行に「お金が増える」という感覚で資産を預けている人はほとんどいないでしょう。物価上昇を考慮すると実質資産は目減りしていきます。

一方で話題になっている「NIS」や「iDeCo」などの資産運用は、長い年月をかけて積み立てていくことで、雪だるま方式で資産を増やしていける可能性もあります。物価上昇率よりも高い利回りで運用することも十分に期待できます。ただ、資産運用にはリスクが伴い「確実」ではないので、現金貯金とのバランスが必要です。

4.2 海外資産を保有する

近年の物価上昇の要因の一つでもある「円安」。円安が進むことで海外からの輸入するさいのコストが増え、インフレが進んでいると言われています。

円安とは、他の通貨と比べて円の価値が相対的に低い状態を指します。外貨を保有することは円安に対しても有効的だと言えるでしょう。

外貨預金や、外貨をつかった株式、債券運用、それらを組込んでパックにしている投資信託などが選択肢として挙げられます。

4.3 現物資産を保有する

現物資産として代表的なものに不動産や金などが挙げられます。現物資産の特徴として物価上昇が進んでいっても価格が下がりにくいこと、むしろ価値は上がっていく傾向があります。

不動産や金などの「現物資産」は、現金や株式などの「金融資産」と比較して物価上昇に影響されにくく、リスクも比較的低い傾向があります。

資産によって特徴は異なりますので分散させて保有することも大切です。

5. まとめにかえて

今回は定額減税の制度や具体的なモデルケースについて確認してきました。定額減税はひじょうに「助かる」制度ですが、いつまで継続されるのか、現段階ではわかりません。物価高が続いている昨今、国の制度だけに頼るのではなく、自身でも何か取り組むことが重要かもしれません。

個人でできる物価上昇への対策も本記事で3つ紹介していますので、「何か始めてみたい」と考えている方は参考にしてみてください。まずは無理なくスタートできるものから始めてみてはいかがでしょうか。

参考資料

LIMO編集部