2018年5月22日に行われた、ジェイリース株式会社2018年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:ジェイリース株式会社 代表取締役社長 中島拓 氏

ジェイリース株式会社 取締役常務 兼 執行役員 中島 重治 氏

18/3期決算のポイント

中島拓氏:みなさん、こんにちは。ジェイリースの中島でございます。改めまして、本日は弊社の決算説明会にご参集賜りまして、誠にありがとうございます。

当社は、おかげさまで(2018年)3月13日に東京証券取引所第一部への上場を果たすことができました。まずもちまして、みなさまのご指導の賜物と、深く御礼を申し上げます。

この上場を契機に、我々は新しいスタートとして、今期から「Change DNA」をスローガンとして挙げ、事業面ならびに体制面でさまざまな見直しと新たな取り組みを行っていくこととしており、これまで以上の事業拡大と体制強化によりまして、事業価値の最大化を目指してまいります。引き続き、みなさま方には何卒よろしくお願いを申し上げます。

それでは、決算のポイントにつきまして、私から説明をさせていただきます。

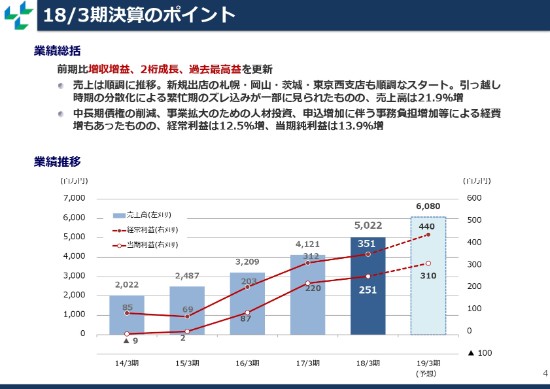

資料の4ページをご覧ください。

前期に出店いたしました各店舗につきましては、いずれも順調に推移をいたしました。

前期はグラフの右から2つ目でございますが、売上高50億円、経常利益3億5,000万円、当期純利益2億5,000万円と増収増益を継続することができたものの、繁忙期の第4四半期において、引っ越し難民に端を発する問題が想定より大きく、当初においても上方修正をいたしましたが、計上時期とのずれ込みが生じました。計画比では売上高・各利益によりまして未達となりました。

グラフの一番右、来期におきましては、売上高60億円、経常利益4億4,000万円、当期純利益3億1,000万円を計画しております。

営業面、新規出店におきましては、今期も5店舗を出店いたします。この積極的な営業展開を継続し、経費面では中長期債権の削減、店舗ネットワークの拡大に対応する業務集約化・効率化をさらに進め、中長期的な成長基盤の強化を図ってまいる所存でございます。

おかげさまで東証一部に上場させていただきましたので、この上は新たなスタート、「Change DNA」をスローガンに掲げまして、役職員一同、過去の成功に囚われず、全力で新しいものに取り組んでまいりますので、引き続きご支援のほどをよろしくお願いを申し上げます。

以降の資料につきましては、担当役員の中島からご説明をさせていただきます。

18/3期決算概況

中島重治氏:経営企画本部の中島でございます。それでは、私から引き続き説明をさせていただきたいと思います。

5ページの決算概況から説明をさせていただきます。

2018年3月期の売上高は、対前期比で21.9パーセント増加の50億2,200万円、営業利益で20.9パーセント増の4億700万円、経常利益で12.5パーセント増の3億5,100万円、当期純利益で13.9パーセント増の2億5,100万円の着地になりました。

営業面では、新店舗の出店や各店舗の営業拡大、中長期債権の削減への取り組み、人材投資など、それぞれ計画どおりに推移いたしました。結果、対前期につきましては増収増益となりました。

しかし、先ほどもありましたが、引っ越し難民、引っ越し時期の分散化の影響が当社の想定以上にございまして、計画比では未達となったところでございます。

19/3期予想

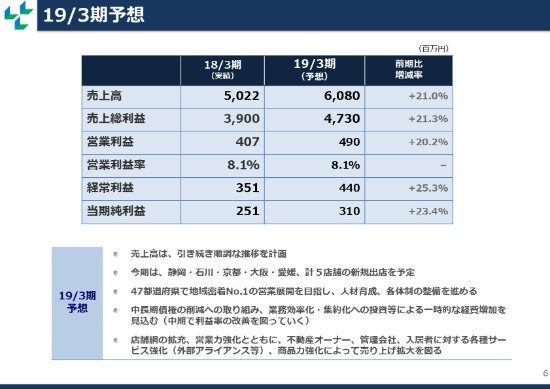

今期の予想です。

先ほどの引っ越し難民については、引き続き今期も同じような傾向があるという前提で、計画を策定させていただいております。

2019年3月期の計画につきましては、売上高21パーセント増加の60億8,000万円、営業利益で20.2パーセント増の4億9,000万円、経常利益で25.3パーセント増の4億4,000万円、当期純利益では23.4パーセント増の3億1,000万円を計画してございます。

内容といたしましては、売上面では、47都道府県で地域密着ナンバーワンを目指して、今期も5店舗の新規出店を行う予定であります。それ以外の店舗も含めまして、売上としては全体的に順調に推移するところを計画しております。

一方、経費・利益面につきましては、中長期債権の削減、それから業務効率化・集約化についての取り組みを継続していく予定でございます。業務効率化・集約化については、今期、これまでともう一段の工夫を行う予定でございます。これは後ほど、店舗展開のところで説明させていただきますが、こういう予定にしてございます。

これらにつきましては、中期で効果が出てくるものでございますので、今期の営業利益率については8.1パーセントということで、横ばいの予定にさせていただいてございます。

(参考)四半期別の売上・営業利益

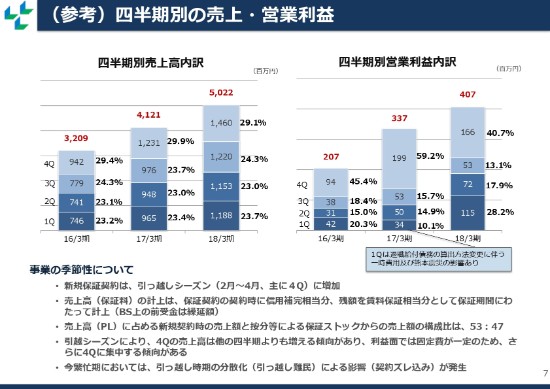

次のページをご覧いただければと思います。

四半期ごとの売上・営業利益の推移でございます。(スライド)左側が売上高、右側が営業利益でございます。

(グラフ記載の)下の濃い方から第1四半期・第2四半期・第3四半期・第4四半期と並んで積み上がってきております。

売上高・営業利益についても、それぞれ一番上の第4四半期が一番大きくなってございます。

売上高を見ていただくと、繁忙期、第4四半期の売上拡大をいたしますが、経費につきましては、一部売上に連動するものがございますが、人件費はじめほとんどの費用が、それほど第4四半期だからといって大きく増えるわけではないところがございますので、利益についても第4四半期が相応に大きくなる傾向にございます。

先ほど、第4四半期の引っ越し難民のお話を申し上げましたが、この引っ越し難民の影響がこの第4四半期に発生したことで、売上高・利益がそのままずれ込んでいったところが、実際のところでございます。

(参考)売上構造の推移

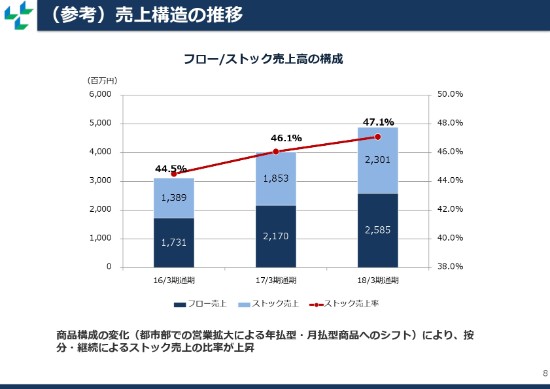

次のページをご覧いただければと思います。

こちらは当社の売上高の内訳でございます。

新規契約時に計上するフローの部分、それから継続して計上していくストック部分の構成比を示しております。都市部での営業拡大、それから商品構成の変化によりまして、徐々にストックの売上の比率が上昇してきております。

売上の安定性という意味では、ストック売上の比率が高い方がいいところはあろうかと思いますが、事業成長に伴いまして新規契約数もまだまだ伸ばしていく必要もありますので、この比率的には50パーセント程度が望ましいのではないかと、会社としては考えてございます。

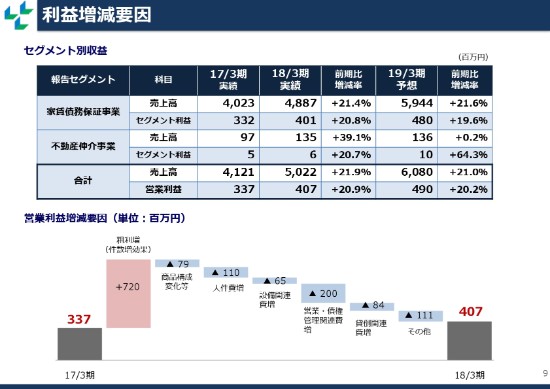

利益増減要因

次のページをご覧いただければと思います。

こちらは利益増減要因、セグメント別の収益でございます。

セグメントとしては、当社ジェイリースが行う家賃債務保証事業、子会社あすみらいが行う不動産仲介事業で構成されております。売上・利益ともにほとんどが家賃債務保証事業のものとなってございます。

不動産仲介事業につきましては、外国人を中心とした賃貸仲介・売買仲介を行っており、直近でも黒字化はできています。今後も当社ジェイリースとの家賃保証とのシナジーをしっかり生かしつつ、成長をさせていきたいと考えています。

(スライド)下段は営業利益の増減の要因を示しているものです。一番左2017年3月期3億3,700万円が、一番右4億700万円まで至るプラスマイナスを、表しています。プラスの効果としては、当然ながら売上・粗利の増加が大きくございますが、これを右の人件費であったり、設備関連費であったりのコスト増加をカバーして、トータルでは増益となったところです。

経費のところで一番大きいところは2億円で、営業債権管理関連費用がございますが、このうち半分ほどが中長期債権削減のための費用、いわゆる弁護士の費用であったり、訴訟関連費用であったりというところの増加になってございます。今期以降につきましても、この効率化・集約化、それから債権管理の投資は継続いたしますので、経費の内訳としては、このようなところが継続する前提で考えてございます。

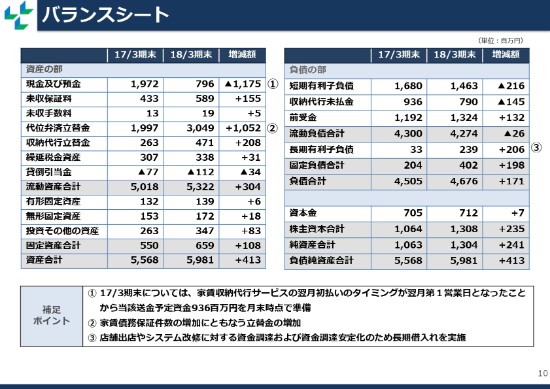

バランスシート

次のページをご覧いただければと思います。

バランスシートにつきましては、主な増減について説明をさせていただければと思います。

まず、大きいところで、現金および預金、これが11億円減少してございますが、これは前期、2017年3月期末に「家賃収納代行サービス」の資金スキームの変更を行った影響で、平時に比べて現預金残高が非常に大きく出ているということです。2017年3月期が大きいというところをご安心いただければと思います。

ちなみに2016年3月期、こちらに書いていませんが、現預金6億6,500万円でございます。その後の事業規模の拡大から見て、前期末の8億円弱は適正水準であろうと、当社としては考えてございます。

それから、大きいところで、代位弁済立替金、これが10億円増加をしています。これは当社の売上増加、保証残高の増加に伴うものでございまして、当社の事業上、保証する、家賃立替を発生した場合に立替をするところが、そもそものビジネスでございます。この月末に生じる一時的な立替金の増加は、特段当社としては懸念をしているものではございません。一方、回収率。回収の比率については、当社としてもしっかり管理をしていく必要があると思っていますので、この発生と回収のバランスを、しっかり取りながら行っていくことが、当社としては必要なところかなと思っています。

右側、負債ですが、長期有利子負債は、店舗の出店とシステム改修のところで、順調に借入・投資を実行させていただいているところです。

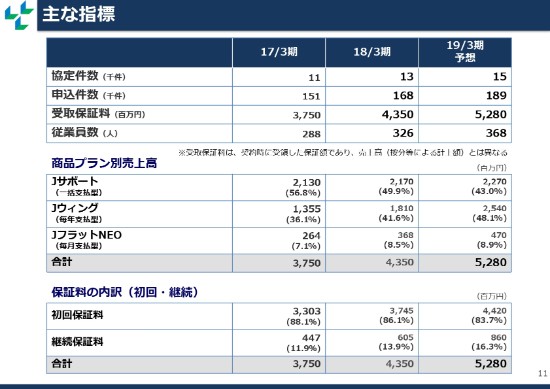

主な指標

家賃債務保証事業の営業上の主な指標を表しています。

協定件数は当社の保証契約を仲介・ご紹介いただく不動産会社さんとの契約の件数となります。これは社数になっていますので、実際の店舗数にすると、2018年3月末でも2万店舗を超えるところになっていると認識をしてございます2018年3月期も順調に伸びていますし、今期、今の進行期についても、順調に伸びていく計画にしてございます。

商品プラン別保証料の内訳についても、先ほどもストック・フローのお話でも少し説明しましたが、継続型の商品・継続の保証料が拡大をしてきているところが表れてございます。

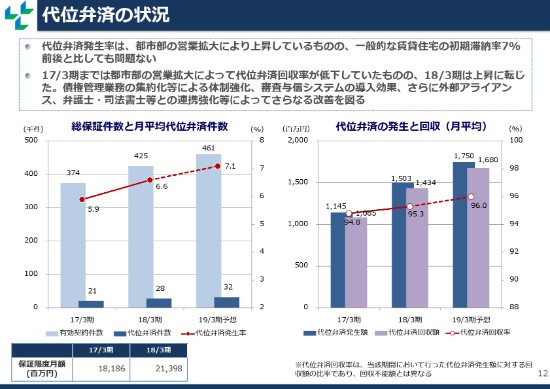

代位弁済の状況

先ほどのバランスシートのところでも少し触れましたが、代位弁済の状況を表しているところでございます。

(スライド)左側のグラフが保証件数と、代位弁済の発生件数の状況に関するところです。いわゆる発生率を表しているのが左側。右側が、代位弁済の発生額と回収額、いわゆる回収率を示したものであります。

2017年3月、2018年3月、それから2019年3月、今期の予想をそれぞれ3本立て、表してございます。発生率につきましては、営業拡大、都市部での契約増加で、発生率はやや拡大しているところでございますが、賃貸住宅の一般的な滞納発生率が7パーセント前後でございますので、特段高いところではないと認識してございます。また、直近、売上も順次拡大していますので、これのバランス含めても、現状では問題はないかというところです。

右側の回収率につきましては、前期2018年3月期で95.3パーセントと0.5ポイントでございますが上昇しており、足元の回復基調が確認できていますので、今期も引き続き回収体制の強化等を通じて、さらなる向上を図っていくと考えています。

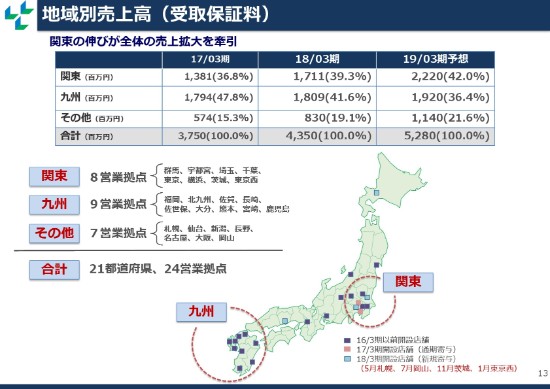

域別売上高(受取保証料)

地域別の当社受取保証料の状況でございます。

表の中のカッコは構成比になっています。売上金額は九州が微増、それから関東・その他が伸びてきていて、全体としては伸びているというところになってございます。今期についても、その傾向は続いていくというところです。今後全国展開を進めてまいりますので、長期的な、最終的なイメージとしては、地域別の売上高の比率は、現在の人口分布に近付けていくとは、私たちも考えてございます。

また、出店の状況といたしましては、前期に札幌・富山・茨城・東京西と店舗出店いたしましたので、拠点数は前期の3月末で21都道府県の24拠点となってございます。すでに発表もしていますが、静岡支店が6月にオープンする予定となってございます。

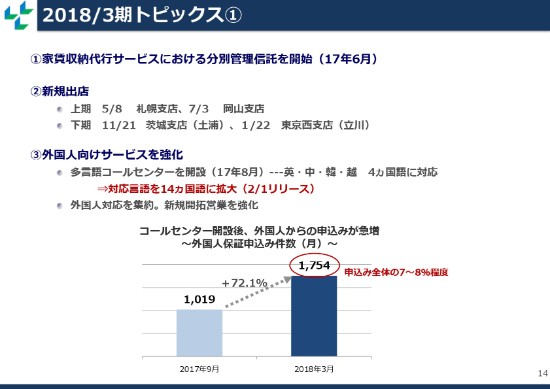

2018/3期トピックス①

前期のトピックスをまとめさせていただいています。

まず1つ目で、「家賃収納代行サービス」をご利用いただく不動産会社・入居者の方々に、より安心して取引をいただけるように開始した分別管理信託でございます。これによりまして、「家賃収納代行サービス」の利用も増加をしてございまして、安定取引、それから不動産会社の囲い込みもございまして、効果は徐々に表れてきているところでございます。

2つ目は、先ほども触れさせていただいた4店舗の店舗出店でございます。

3つ目は、多言語コールセンターの開設でございます。子会社「あすみらい」において、外国人不動産仲介、それから、当社においても外国人保証をこれまでもやってきています。現在は14ヶ国語の通訳と翻訳をできるようになっていますので、しっかり展開して、直近では、申込数も相応に増加をしてきているところでございます。

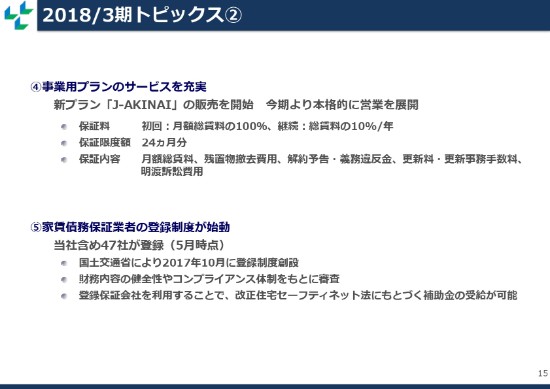

2018/3期トピックス②

4つ目でございますが、事業用プランのサービスの充実です。事業用物件につきましては、敷金・保証金として、みなさんご存じのとおり10ヶ月とか12ヶ月、それ以上、資金を預かって保全をしているのが、現在の賃貸マーケットの実情でございます。これによりましても、まだまだ家賃債務保証サービスの当社のサービスは、まだまだ事業用については、まだ浸透はできていません。が、新築ビルの供給であるとか、空室の増加、それから、中小ベンチャーにおいては、資金を温存したいというニーズは確実にございますので、これらを背景に、徐々に事業用についても増加をしてくるというのが、当社の考えでございます。まだまだこれからではございますが、今回新たに少しサービスの拡充をして、先行的に入っていって、しっかりニーズを事前に拾って、サービスレベルを向上させ、将来的には、長期成長ドライバーの1つにできるように、取り組んでまいりたいと思ってございます。

5つ目は、家賃債務保証業者の登録制度が始まったところでございます。これまで過去、当業界については、いわゆる業法も登録制度もございませんでした。しかし昨年(2018年)10月に国交省による登録制度が開始をされ、当社も早々に登録をさせていただきました。登録につきましては、財務の内容とかコンプライアンス体制が審査されます。現時点で47社されていますが、家賃債務保証サービスの利用者にとっても、一定の健全性の評価につながるものだろうと期待しています。

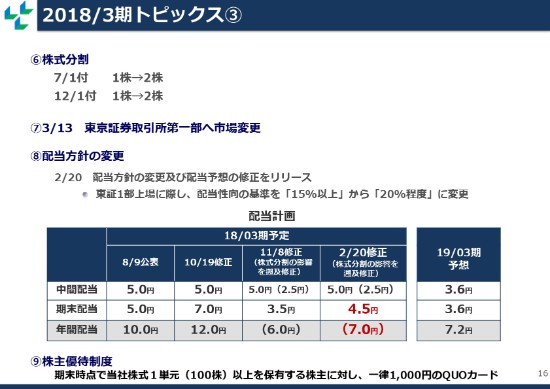

2018/3期トピックス③

6つ目でございますが、株式分割でございます。7月と12月の2回、それぞれ1対2の割合で分割を行っています。

7つ目は先ほど冒頭に社長からもありましたが、(2018年)3月13日に東証一部への上場しました。

それから8つ目、配当方針の変更です。配当性向の基準につきましては従来15パーセント以上としておりましたが、東証一部上場のタイミングで20パーセント程度に引き上げをしておりますので、結果2018年3月期の配当については年間7円というかたちになってございます。

2019年3月期、今の新後期の計画上は3円60銭、3円60銭の年間7円20銭というかたちにしてございます。

最後、株主優待は引き続き今後も継続をしていく予定でございます。

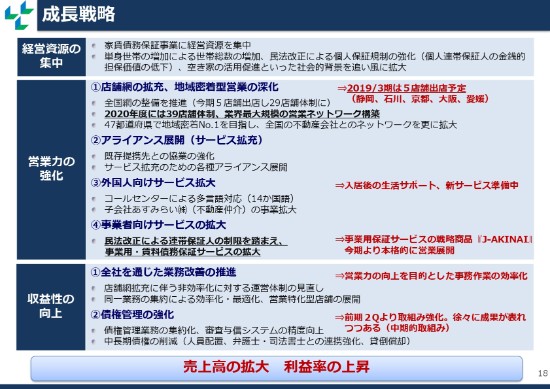

成長戦略

次に今後の取り組みについて説明をさせていただきたいと思います。

成長戦略は、これまでと大きな方向性の変更というのはございません。多少内容としてアップデートしたところもございますので順に説明をさせていただきます。

まず1つ目の経営資源の集中につきましては、民法改正、空き家の活用促進、住宅セーフティネット等、環境としては引き続き追い風と認識しておりますので、家賃債務保証事業に経営資源をしっかり集中していきたいと考えてございます。

次の営業力強化につきましては、1つ目は店舗網の拡充と地域密着型の営業の深化、2つ目はアライアンス展開によるサービスの拡充、3つ目は外国人向けサービスの拡大、4つ目は事業者向けサービスの拡大ということをしっかりそれぞれやってまいりたいと思っております。

収益性の向上につきましては、全社的な業務改善を進める予定でございます。先ほど効率化のところをもう1歩踏み込んで、というところがありましたが、これまでは各店舗でさまざまな業務を抱えていて、店舗が増えるイコール人員が増えるというような状況でございましたが、これから今期については同一業務の集約化や効率化、そもそもの業務改善というところに手を入れる予定でございます。これによって人員増加というところを少し抑制をしていきたいと思ってございます。これらの結果により、これからの出店についてはより営業に特化した展開であったり、会社全体の業務の最適化もしっかりバランスを取っていきたいということを考えてございます。

それから債権管理の強化でございますが、前期、第2四半期から中長期債権の削減の取り組みを強化しております。徐々に足元、効果も出てきておりますので今期も業務効率化と並行してしっかり取り組んでまいりたいと考えています。これらによりまして売上高の拡大、それから利益率の上昇というところをしっかり図ってまいりたいということでございます。

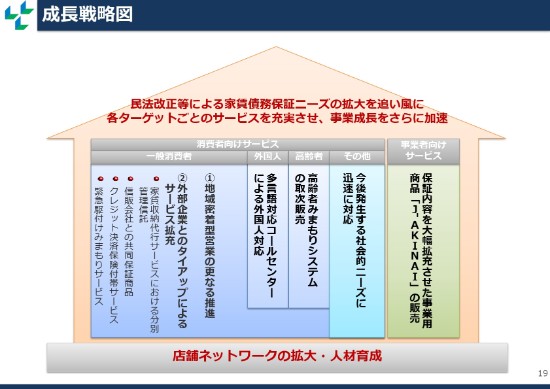

成長戦略図

今申し上げた当社の成長戦略を少し図式化したものでございます。

1番下の土台として店舗、営業ネットワークの構築というところ、それから人材育成というところをしっかり進めます。このネットワークの上にそれぞれのカテゴリーごと、事業者向け、商社向けといろいろございますが、それにいろんなサービスを展開をして、新たなニーズに対応するサービスを、当社だけではなく外部の企業ともアライアンスしながらサービスの提供というところを相乗的に連携させて回転させて、生活サポート全般に当社サービスの提供をしていきたいと考えているところでございます。

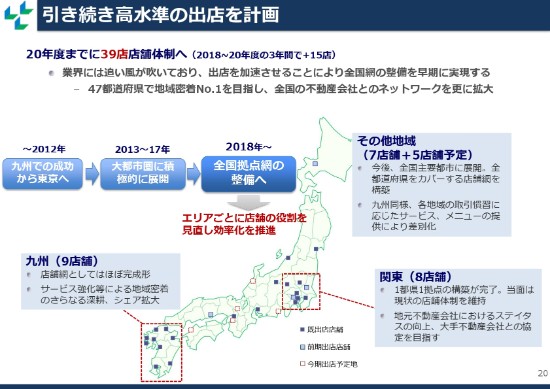

引き続き高水準の出店を計画

今後の出店戦略について記載をしてございます。

毎年5店舗の出店を継続してまいりまして、2021年度3月末には39店舗体制というところを考えておりまして、現状では業界最大規模の営業ネットワークになることを見込んでございます。47都道府県で地域密着ナンバーワンを目指しておりますので、今後は全国拠点網の整備というところに少し展開の方法が変わっていくというところでございます。

これまでで大都市圏というところの出店は一段落したというところでございますので、今後は大都市圏ではなくて少し小さい中央都市への出店となります。当社については四国・九州の創業の中でそういう地方都市でも事業展開はしっかりやっていきますので、今後についてもそのへんの利益モデルというところはしっかり確保できると自負してございます。

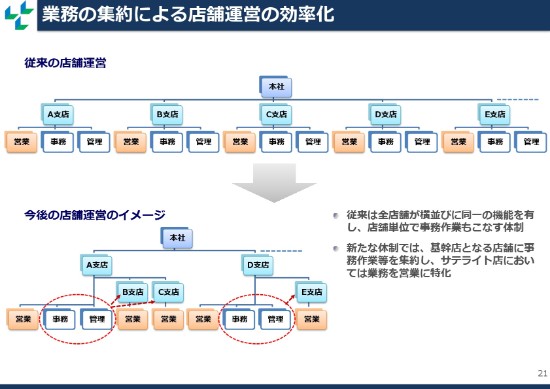

業務の集約による店舗運営の効率化

業務の集約化による店舗運営のイメージでございます。

これまでの店舗運営につきましては各店舗で、A地点であればA地点、B地点、C地点とありますが、それぞれで営業、債権管理、それから顧客対応、各事務というところも全部行っている状態でございましたが、業務量と人員配置のバランスとしてどうしても人員も多めになりやすいということもございました。

これを、店舗展開の効率化というところを考え、下段のイメージに変えていきたいというところでございます。

これですとA地点が旗艦店となって、B地点、C地点がいわゆるサテライトの店舗というようなかたちになりますが、業務を事務、管理というところをB地点、C地点から外してA地点に置いて、B地点、C地点を営業だけに特化していくようなかたちの展開を考えてございます。これによりまして効率化というところと、お客さまへのサービスのレベル。これを均一化すること、向上することというのをしっかり図ってまいりたいと考えてございます。

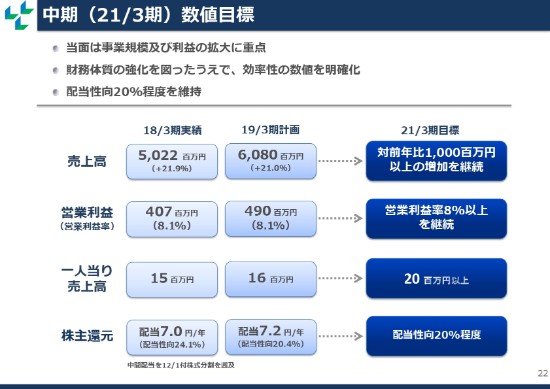

中期(21/3期)数値目標

中期的な数値の目標でございます。

まず売上高につきましては、これまで同様、対前年同比で10億円以上の増加を継続というところです。

営業利益率については、足元いろいろな取り組みの中で中期的な効率化が進むというところを考えております。直近では債権、中長期債権の削減であったり、先ほどの集約化等への投資というところも一部ありますので、利益率については引き続き8パーセント以上の維持、継続というところにしております。

1人あたりの売上高につきましては、直近、増加もしてきておりますので、計画を少し引き上げて2,000万というところにしております。

株主還元につきましては、現状の配当方式のとおり配当性向20パーセントを維持というところにしております。当社の場合につきますと、当社はこれらさまざまな取り組みによりまして短期的な目標と並行して、これら中長期的な目標もしっかり目指してまいりたいと思っております。

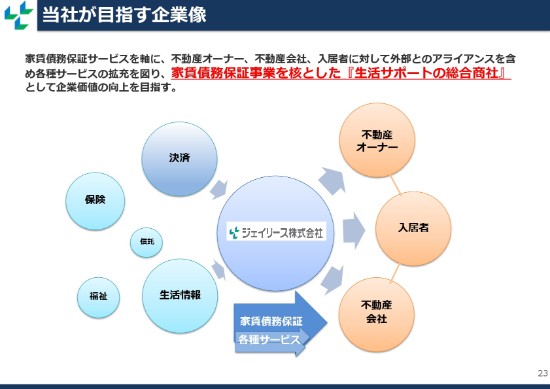

当社が目指す企業像

当社は家賃債務保証サービスを核とした生活全般をサポートする生活サポートの総合商社、これを目指して各地の事業転換をこれからも図ってまいります。これらの取り組みによりまして事業価値の最大化をしっかり図ってまいりますので引き続きよろしくお願いできればと思います。

以上で説明を終わりにさせていただきます。ご静聴どうもありがとうございました。