2. 【定額減税】具体的な適用方法とは? 図表でイメージしよう

定額減税は、所得税と住民税によって適用方法が異なります。

給与所得者、年金受給者、事業所得者にカテゴライズして確認していきます。

2.1 「所得税」への適用方法

(1)会社員などの給与所得者の場合

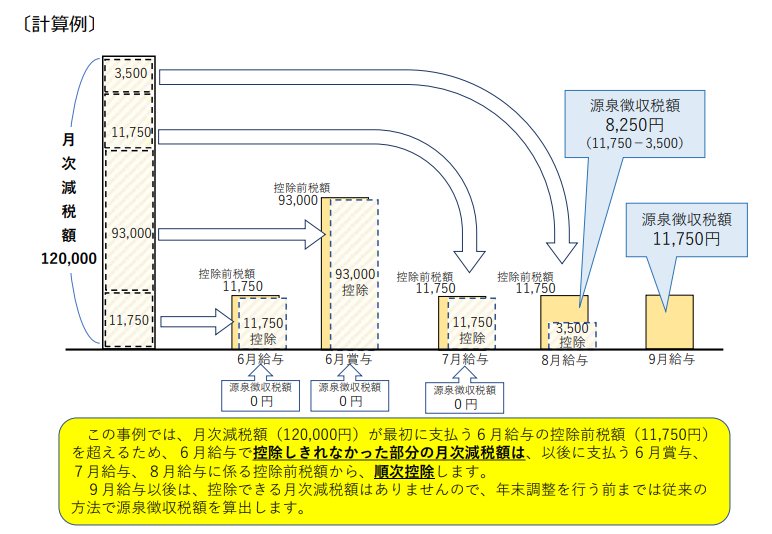

2024年6月以降、最初に受け取れる給与や賞与から源泉徴収される所得税等から控除されます。

6月の給与や賞与で控除できなかった場合、2024年中に支払われる翌月分以降の給与や賞与で控除されます。

(2)公的年金等の受給者の場合(遺族年金や障害年金は非課税のため除く)

2024年6月以降、最初に受け取れる公的年金等から源泉徴収される所得税等から控除されます。

こちらも控除できない場合、2024年中に支払われる公的年金等より源泉徴収される所得税から控除されます。

(3)自営業など事業所得の方の場合

原則、確定申告で計算し控除されます。そのため、年が変わって2025年1月以降(3月15日頃まで)に所得税額から控除されます。

また、自営業の場合には確定申告の影響を多分に受けるため、減税時期が遅くなる可能性があります。

2.2 「住民税(特別徴収)」への適用方法

(1)会社員などの給与所得者の場合

2024年6月分は徴収されず、定額減税後(1万円控除後)の税額が2024年7月から2025年5月分の11ヶ月で平均して徴収されます。

(2)公的年金等の受給者の場合(遺族年金や障害年金は非課税のため除く)

定額減税前の税額を元に計算された2024年10月分の特別徴収税額から控除されます。

また、控除できなかった分は、2024年12月分以降の特別徴収税額から控除されます。

(3)自営業など事業所得の方の場合

定額減税前の税額を元に計算された第1期分(2024年6月分)の税額から控除されます。

控除できなかった分は、確定申告を加味するため第2期分(2024年8月分)以降の税額から控除されます。

所得税や住民税は一人あたり合計で4万円となっていますが、減税しきれない場合は「給付金」という形で受け取れるケースもあります。

次の章から、詳しくみていきましょう。