3. インデックス投資信託「後悔しない」選び方3選

では、新NISA「つみたて投資枠」で投資するインデックス投資信託はどのように選べば良いのでしょうか。

投資信託は途中で解約して別の銘柄に変えることはできますが、積立投資の性格上、基本的には長期的に継続して投資することが重要です。

ご自身にとって最適な銘柄を見つけて、じっくり運用しましょう。

ここではインデックス投資信託選びで「後悔しない」選び方を3つご紹介します。

3.1 コストのひとつ「信託報酬」の高いファンドを選ばない

投資信託には通常「買う時・運用中・売る時」に手数料が発生します。

つみたて投資枠の対象商品は、買う時の手数料がかからない「ノーロード」となりますので、運用中と売る時にかかるコストに注目しましょう。

このうち、運用中にかかるコストとなる「信託報酬」は、運用期間中に毎日、運用資産から差し引かれていくものです。なお、毎営業日決定する基準価額は、信託報酬が差し引かれたものとなります。

例)運用中の資産10万円・信託報酬0.5%の場合

10万円✕0.5%(税抜)÷365日=1.36円(信託報酬)

1日あたり約1.4円が運用中の資産から差し引かれます。

運用期間中「ずっと」かかる信託報酬が運用利回りより高いと資産が増えないため、類似するファンドがあれば信託報酬がより低いものを選ぶと良いでしょう。

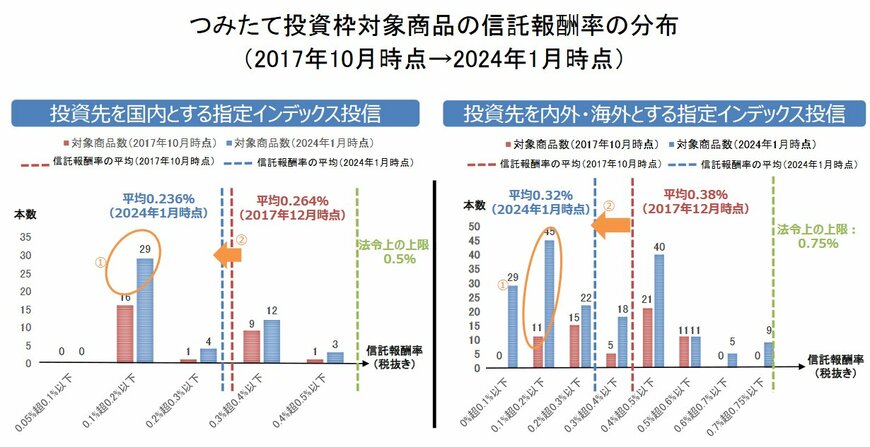

ただし、つみたてNISAにおけるインデックス投資信託の信託報酬は、金融庁によって以下のように上限が定められています。

- 国内資産を対象とする場合:0.5%以下(税抜)

- 海外資産を対象とする場合:0.75%以下(税抜)

比較的低コストではありますが、10年、20年と長期で投資し続けるものですので、信託報酬にも注視してファンドを選びましょう。

参考までに、2024年1月31日現在の「つみたて投資枠」対象ファンドの信託報酬を見ておきましょう。

国内を投資先とする指定インデックス投信の信託報酬率の平均は0.236%。0.1%超~0.2%以下のファンドが最多となっています。

国内・海外を投資先とする指定インデックス投信の信託報酬率の平均は0.32%。こちらも0.1%超~0.2%以下のファンドが最多となっています。

3.2 リスク管理は大事だけど…保守的すぎるファンドを選ばない

リスクを避けたいがゆえに、低リスクにこだわりすぎると運用そのものが超保守的になり、リターンを得られないかもしれません。

リスクとリターンの関係はイコールです。5%のリターンを望むのであれば、5%の損失を覚悟しなければいけません。

リスク許容度に正解・不正解はありませんが、低リスク過ぎると信託報酬を上回る運用成果を得られない可能性もあります。ご自身のリスク許容度を再考してみても良いでしょう。

また、保守的過ぎるファンドでは利益が小さく、NISAの最大のメリットである「非課税」を最大限に活用することができません。

「リスクを一切とらないお金」、「超低リスクのものに投資するお金」、「少しリスクをとるお金」というように預貯金やその他の資産全体とバランスをとることをおすすめします。

3.3 投資先が1つの国に集中したファンドを選ばない

「日本の株式」、「米国の株式」というように投資対象が一国に集中したファンドは、シンプルで仕組みや動向が分かりやすい一方で、リスクを1つの国に委ねることになります。

日本株式が良好な年もあれば、米国株式が良好な年もある、というように投資の世界はずっと右肩上がりというわけにはいきません。

安定的な運用を求める場合には、投資対象国が複数に分散されたものを選ぶと良いでしょう。

ただし、投資対象国によってはリスクがやや高まる可能性もあります。どの国に何パーセントくらい投資しているかといったデータは、投資信託の販売資料や目論見書、運用レポート等で確認しましょう。

判断が難しい場合には、NISA口座を開設している金融機関に相談してみると安心です。

4. 自分にあった方法とファンドで、コツコツと積立投資を

長期間運用する中で、着々と資産が増えていく時期もあれば「タイミングを失った……」と感じるほど損失が続く時期もあるでしょう。損失が続くことで耐えられず、投資そのものをやめてしまう方もいます。

しかし、積立投資は「長期運用」を目的とした資産運用。時間こそが一番の味方になってくれます。

減っている時=価格が下がっている時には、投資信託を安く購入して価格を平準化する効果もあります。誇張した表現とはなりますが、一種の「バーゲンセール」とも捉えられるでしょう。

また、コツコツ積み立てながら続けていくことで、複利効果による効率の良い資産が期待できます。本記事で紹介したポイントを参考にしながら、コツコツ積立投資をしていきましょう。

参考資料

盛長 健一