最近では、「FIRE」という言葉をよく耳にします。

FIREとは、”Financial Independence, Retire Early”の略。「経済的に自立して、早期に退職する」という意味です。

日々忙しい会社員にとって、魅力的に感じられるでしょう。

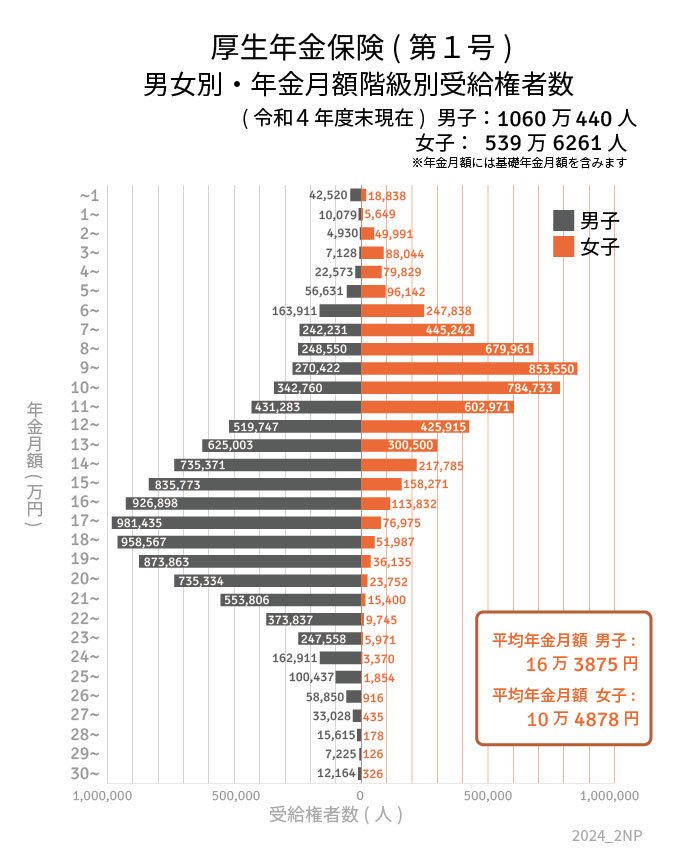

しかし、実際にそれを実践している人はどれくらいいるのでしょうか。多くの会社員は、老後の資金の主要な柱として厚生年金に頼って生活することになるでしょう。

そこで今回は、そうした「普通の会社員」でもFIREを目指すための2つの方法と注意点を見ていきましょう。

1. 【不労所得】FIRE達成を目指せる資産4つとは

それでは、どのような資産に投資をすれば、FIREを実現できるのでしょうか。一口に資産といっても、さまざまなものがあります。

- 株式

- 債券

- 投資信託

- 収益不動産

こうした資産は「不労所得」とも呼ばれます。では、50代で不労所得を得たいと思ったとき、どの資産に投資をしたらよいのでしょうか。

2. 【不労所得】投資収入を毎月得られる資産はあるか

投資からの収入を、毎月得られる資産は限られています。

現在、世界株式や米国株式のインデックスファンド(ETFやインデックス投資信託)を中心に、つみたて投資でのFIREが話題です。

積み立て投資は、長期間にわたって複利で運用することで、その利点を最大限に引き出すことができます。ただし、毎月の投資収入を得るのではなく、必要な時期に一括で資金を取り崩すことを前提としています。

つまり、収入は毎月一定のタイミングで得られるわけではなく、資産を売却することで得られる資金が必要に応じて変動します。

さらに、先述のインデックスファンドは株式などで運用するため、資産価格は変動します。そのため、計画通りに資金を取り崩すことができるかどうかは保証されていません。

したがって、毎月収入を得るためにはどのような資産に投資するか、慎重に考える必要があります。