2024年に入り新NISAを始めた、もしくは始めようとしている人も多いのではないでしょうか。

2023年までのNISAは一時的な制度であり、使い切れない非課税枠があった場合には翌年消えてしまいました。

しかし、2024年からの新しいNISAは恒久的な制度なので、使い切れない非課税枠があっても翌年には復活します。

このため非課税枠にとらわれず自分のペースで投資ができるようになりました。

1. 新NISAを使いこなすのは難しい

しかし、新NISAにも難点はあります。それは実際に制度を使って投資を始めるまでのハードルの高さです。

新NISAは1つのNISA口座の中に、積立投資で利用できる「つみたて投資枠」と、積立投資も一括投資も可能な「成長投資枠」という2つの非課税枠があります。

2つの枠は併用することができますが、非課税で投資できる上限額や対象商品が異なります。

2つの枠をどのように組み合わせ、どんな商品を購入するべきかー。

こうした点をすべて自分で考えて決めようとすると、制度の理解はもとより、投資に対するある程度の知識や手間が求められます。

なかでも、対象商品は数が多いだけでなく、「つみたて投資枠」と「成長投資枠」で異なるため、どのように選べばいいか悩ましいでしょう。

投資信託や上場投資信託(ETF)等を見ると、「つみたて投資枠」は約250銘柄、「成長投資枠」に至っては2000銘柄以上あります(※1)。後者はこのほか、個別の株式も売買することができます。

※1 つみたて投資枠の対象商品は金融庁ホームページ(https://www.fsa.go.jp/policy/nisa2/products/)に掲載。成長投資枠の対象となる投資信託およびETFは、投資信託協会ホームページ(https://www.toushin.or.jp/static/NISA_growth_productsList/)および日本取引所グループホームページ(https://www.jpx.co.jp/equities/products/etfs/issues/01.html)に掲載

2. 人気の投資信託はリスクが高い場合も

ここまで読んできて、複雑さや選択肢の多さに困惑する人もいるのではないでしょうか。

そこでなるべく簡単に新NISAを始めようとした場合、とりあえず人気商品を選んでおけばいいと考えるかもしれません。

しかし最適な資産運用は一人ひとり違います。「多くの人が選んでいる商品なら安心」とは限らないため、注意が必要です。

日本では特定の資産がブームになる傾向があります。投資熱が集まる対象はFXや新興国株などです。

こうした投資でよい結果を得た人もいる一方、特定の資産だけに投資したことで失敗したというケースも多く聞きます。

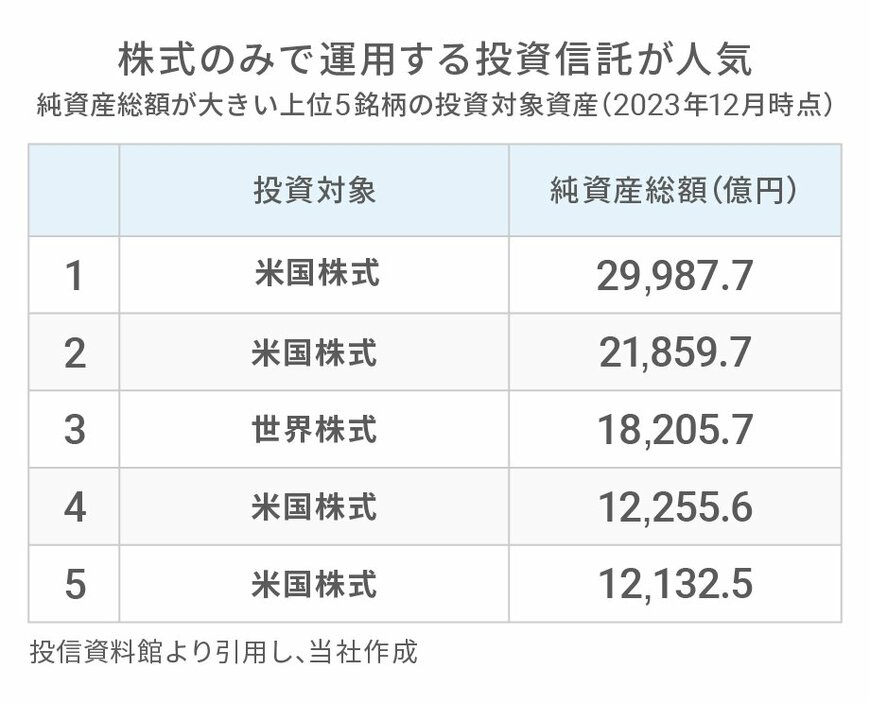

足元で新NISA向けに人気があるのは、世界株や米国株だけの投資信託です。

2024年1月時点で純資産総額が大きい上位5銘柄を見ると、すべて世界株か米国株の投資信託であることがわかります。

ここに記載がある人気商品には共通点があります。それは、投資対象を株式だけに限定しているため、相対的にリスクが高いということです。