投信1編集部による本記事の注目点

-

サムスン電子は、2017年度の暫定売上高が前年比18.7%増の239.6兆ウォン(約25兆4894億円)、暫定営業利益は同83.3%増の53.6兆ウォン(約5兆7021億円)になる見通しだと発表しました。

サムスン電子は、2017年度の暫定売上高が前年比18.7%増の239.6兆ウォン(約25兆4894億円)、暫定営業利益は同83.3%増の53.6兆ウォン(約5兆7021億円)になる見通しだと発表しました。 -

メモリー半導体市場の一翼を担うNANDフラッシュの価格は17年8月から下降曲線を描いており、東芝やインテルなどが投資した3D-NANDフラッシュの新工場が順次稼働してくる予定です。

メモリー半導体市場の一翼を担うNANDフラッシュの価格は17年8月から下降曲線を描いており、東芝やインテルなどが投資した3D-NANDフラッシュの新工場が順次稼働してくる予定です。 -

サムスン電子は16年11月に80億ドル規模でハーマンを買収したのを最後に、1年以上M&Aに踏み切っておらず、競争力の確保に向けたM&Aが事実上、途切れているのが大きな問題となっています。

サムスン電子は16年11月に80億ドル規模でハーマンを買収したのを最後に、1年以上M&Aに踏み切っておらず、競争力の確保に向けたM&Aが事実上、途切れているのが大きな問題となっています。

*****

韓国を代表する企業であるサムスン電子は、2017年の年間営業利益が50兆ウォンに達する見通しとなった。売上高も半導体の好況に支えられて過去最高を達成する見込みである。だが、オーナー不在の経営環境と半導体偏重の収益構造など、抱えている不安要素は決して少なくない。

営業利益53.6%増の5.7兆円強へ

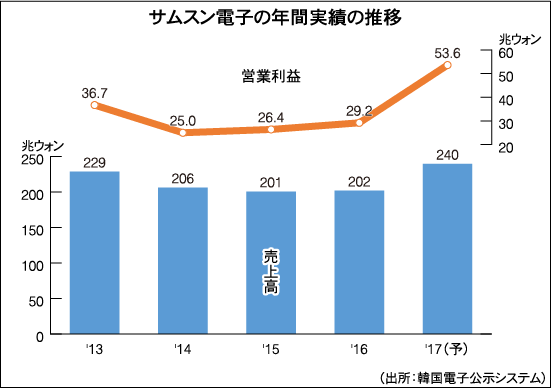

サムスン電子は1月9日、17年度の暫定売上高が前年比18.7%増の239.6兆ウォン(約25兆4894億円)、暫定営業利益は同83.3%増の53.6兆ウォン(約5兆7021億円)になる見通しだと発表した。営業利益が50兆ウォン台を突破するのは創立以来初めてで、13年の実績36.7兆ウォンを大きく上回る。また、営業利益率も22.4%で、過去最高値を記録する。韓国国内製造企業の平均営業利益率が5~6%であることを考えると、突出した数値である。

絶好調の主因は、「スーパー好況」ともいわれる半導体事業にある。同社の半導体事業の営業利益率は50%に迫り、競合するインテルの25%前後に対して2倍程度にも上り、半導体業界で断トツを誇っている。

また、ディスプレー事業の堅調も好業績を後押ししている。フレキシブル有機EL(OLED)パネルの出荷量が増え、売り上げ増と収益性改善を実現した。

さらに、18年も同社の好調な業績は継続する見通しだ。ソウル証券街では、18年通年の営業利益は17年対比20%強増となり、60兆ウォンを超えると予測している。半導体の好況が持続し、スマートフォン(スマホ)や家電など、セット事業の収益改善も寄与するという。

半導体は中国勢の追撃を懸念

だが、暫定業績を発表した同日、サムスン電子の雰囲気は決して喜んでばかりではなかった。半導体の好調がピークに達し、今後は伸び悩みが予想されることや、日本・中国などの激しい牽制や追撃で、同社の快進撃は終わりを告げるとの専門家の分析が説得力を持っているためだ。

同社の半導体事業は17年、全社営業利益の65%を占めた。少なくとも18年いっぱいは、こうした好調を維持する見込みだが、問題は19年以降であろう。

メモリー半導体市場の一翼を担うNANDフラッシュの価格は、17年8月から下降曲線を描いており、東芝やインテルなどが投資した3D-NANDフラッシュ新工場が順次稼働してくる予定になっている。とりわけ、清華紫光集団の3D- NANDフラッシュや河北創新のDRAMなど、中国半導体メーカーが18年末からは本格稼働し始める。

同様に、サムスン電子とSKハイニックスも旺盛な投資を継続している。17年に両社が半導体に投じた金額は40兆ウォン(約4兆2553億円)に達する。これが、半導体専門調査機関らが「半導体市場が需要超過から供給優位に転じる日は遠くない」と見通す背景である。

オーナー不在で「トップダウン経営」できず

また、サムスン電子の内部問題も懸念材料となる。同社が半導体やスマホ、テレビなどの事業で世界トップに飛躍した決定的な原動力は「迅速かつ果敢な意思決定」にあった。つまり、韓国大手企業ならではの「トップダウン経営」が功を奏してきたわけだ。

だが、今は状況が変わっている。サムスン電子会長の李健熙(イ・ゴンヒ、76歳)氏は14年に心筋梗塞で倒れ、いまだ入院中であり、副会長の李在鎔(イ・ジェヨン、49歳)氏は、朴槿恵前政権のチェ・スンシル氏疑惑で17年2月から身柄を拘束されている。要するに、サムスン特有の大規模投資に対する意思決定が万全とは言いがたいのだ。

とりわけ、競争力の確保に向けたM&Aが事実上、途切れているのが大きな問題だ。同社は16年11月、80億ドル規模でハーマンを買収したのを最後に、1年以上M&Aに踏み切っていない。競合するクアルコムが車載半導体トップのNXPを買収し、インテルが自動走行車向け部品業界トップのモービルアイ(イスラエル)を153億ドルで買収するのとは対照的だ。

真の底力が問われる

サムスン電子について最も懸念されるのが、半導体偏重の収益構造だ。半導体事業利益の97.2%がDRAMとNANDフラッシュを主力とするメモリー半導体から出るため、今後の業績はグローバルな半導体市況に左右されるだろう。

一部の専門家の間では、モバイルDRAMの需要増を牽引してきた中国市場の一服感を見て、「需要がピークを打った」との見方が支配的になってきた。

また、同社のメモリー半導体売り上げの相当分を占める中国からの価格の引き下げ圧力、中国半導体メーカーの技術的な追撃、米国メーカーからの特許権侵害に関する訴えなどによって、18年の経営環境は決して楽観視できない。

サムスン電子の半導体事業は、世界トップであるがゆえに、50%という市場占有率がもたらす独占違反に対する牽制をはじめ、政府の積極的な支援を得た中国半導体メーカーからの挑戦、そして様々な内部問題などを抱えている。果たして、現在の好調を上回り、さらなる成長を遂げることができるか否か、サムスン電子の真の底力が問われる一年になりそうだ。

電子デバイス産業新聞 ソウル支局長 嚴在漢

投信1編集部からのコメント

サムスン電子が発表した2017年の年間営業利益見通しは空前絶後の数字です。しかし、記事にもある通り、M&Aで半導体、スマホの次の手が打てていないのが同社の問題というのは、李健熙会長が病に倒れて以降も変わっていません。創業家不在の異常事態をどう乗り越えるか、またキャッシュをどう使うかのが同社の次の未来戦略を左右すると言えるでしょう。

電子デバイス産業新聞×投信1編集部

電子デバイス産業新聞