投信1編集部による本記事の注目点

-

これまで2度にわたって官民ファンドの産業革新機構(INCJ)から資金支援を得たジャパンディスプレイ(JDI)が営業赤字から抜け出せないでいます。

これまで2度にわたって官民ファンドの産業革新機構(INCJ)から資金支援を得たジャパンディスプレイ(JDI)が営業赤字から抜け出せないでいます。 -

アップルとサムスンディスプレー(SDC)が結んでいるフレキシブル有機ELディスプレーの供給契約は2017~19年の3年間といわれていますが、この3年間のうちにLGディスプレー(LGD)が供給先の1社に入ってくる(おそらく18年から)と見られます。

アップルとサムスンディスプレー(SDC)が結んでいるフレキシブル有機ELディスプレーの供給契約は2017~19年の3年間といわれていますが、この3年間のうちにLGディスプレー(LGD)が供給先の1社に入ってくる(おそらく18年から)と見られます。 -

JDIが量産に採用する手法は縦型蒸着+電鋳マスクですが、これはSDCの水平蒸着+エッチングマスクと異なり、現在のところ量産実績のない新プロセスを確立しなければならないものです。

JDIが量産に採用する手法は縦型蒸着+電鋳マスクですが、これはSDCの水平蒸着+エッチングマスクと異なり、現在のところ量産実績のない新プロセスを確立しなければならないものです。

*****

日本のFPD業界は存亡の危機に立たされている。これまで2度にわたって官民ファンドの産業革新機構(INCJ)から資金支援を得たジャパンディスプレイ(JDI)が営業赤字から抜け出せないでいるためだ。2017年度(18年3月期)の業績見通しはさらに厳しく、前年度比で最大25%の減収になる可能性があると表明しており、4期連続の営業赤字が確実視される状況にある。

「JDIの液晶技術は世界一」であることは誰の目にも疑うところはなく、筆者もそう思う。だが、利益は生み出せていない。JDIの復活無くして、日本FPD生産の存続はあり得ない。今後への大きな期待も込めて、JDIが直面している中小型FPD市場の今後を展望する。

望まれる「パートナー早期選定」

現在のスマートフォン(スマホ)用中小型FPD市場について、筆者は「アップルiPhoneの2020年モデルに向けた受注獲得競争が本格的に始まった状況」だと認識している。アップルとサムスンディスプレー(SDC)が結んでいるフレキシブル有機ELディスプレーの供給契約は、17~19年の3年間といわれているためだ。

この3年間のうちにLGディスプレー(LGD)が供給先の1社に入ってくる(おそらく18年から)とみられるが、SDC、LGDに続く「3社目」の椅子を狙って、中国BOEは旺盛な増産投資による生産キャパシティーの確保によって、JDIは縦型蒸着や電鋳マスクといった新技術によって、それぞれ名乗りを上げている。シャープを核とする鴻海精密工業も候補の1社だろう。すでに中国メディアなどは「BOEがアップルにフレキシブル有機ELの開発状況を積極的に報告している」と報じている。

これに関してJDIの状況を整理する。JDIは、石川工場に保有していた4.5G開発ラインを廃止し、茂原工場に整備した6G試作ラインへ17年夏に開発機能を集約した。360人体制で試作と顧客の評価を進めているといい、19年度から量産を開始し、20年度から収益に貢献させる考え。ここで量産に採用する手法は先述の縦型蒸着+電鋳マスクであり、SDCの水平蒸着+エッチングマスクと異なる。つまり、現在のところ量産実績のない新プロセスを確立せねばならず、立ち上げの難易度はBOEやLGDよりも高い。

加えて、JDIは「蒸着方式による量産には単独で大型投資をせず、確立できた製造技術をもとにグローバル企業とパートナーシップを構築する」方針を明らかにしている。「投資家、顧客、競合企業などパートナーシップの様々な組み方を模索中」と述べるにとどまり、この場合のパートナーシップが、JDIから製造プロセスを技術供与してロイヤルティーを得つつ生産を委託するのか、将来のユーザーに前受金を拠出してもらうかたちになるのか、はっきりしていない。

いずれにせよ、現時点で「単独の大型投資をしない」と明言している以上、20年度から収益に貢献させるためには、それまでに独自の製造プロセスを確立し、それをもってパートナーにJDIプロセスを使ってもらうことを確約してもらい、製造装置メーカーに量産用として装置を複数台作ってもらって量産準備を整える、といったことが必要になる。そうした意味で、パートナーシップの選定に残された時間は極めて少ない。

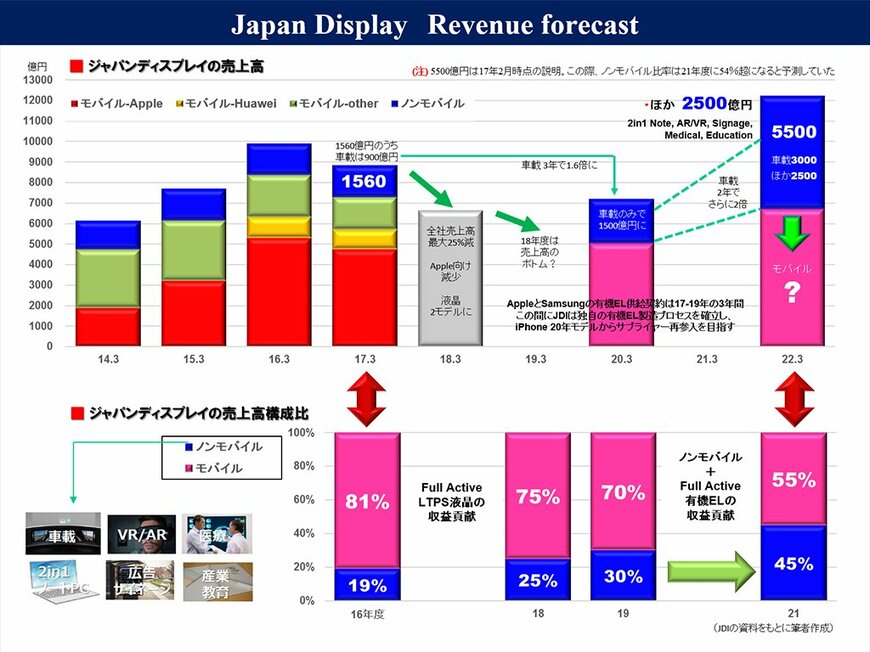

Full Activeにライバル続々

下図は、JDIがこれまで決算発表や事業説明会などで解説してきた展望をグラフ化したものだ。16年度に全社売上高の53.8%を占めていたアップル向けの売り上げが、同社のiPhone有機ELシフトに伴って下落していくと見込まれるなか、戦略の骨子の1つにスマホ用以外の「ノンモバイル分野」の売上構成比を高めていくことを据えている。具体的には、16年度に19%だったノンモバイル比率を、19年度に30%、21年度には45%まで引き上げる。

ノンモバイル分野の中核を担うのが「車載パネル」であり、車載については先ごろ、16年度に900億円だった売上高を19年度に1500億円へ引き上げるとの目標を明らかにした。これをもとに、車載以外のノンモバイル分野(医療やAR/VR、サイネージなど)の売上高が16年度と19年度でほぼ横ばいだったと仮定すると、19年度の全社売上高は7200億円程度を想定していることになる。

この間、主力のモバイル分野では、4辺のベゼル(額縁)を極限まで薄くしたFull Active LTPS液晶を主力製品としてスマホ各社に売り込んでいく。すでに本格量産を開始しており、18年に向けて「受注・引き合いともに好調」というが、ライバルメーカーも指をくわえて見ているわけではない。

スマホ用FPDでは現在、フレキシブル有機ELが最上位パネルに位置し、Full Active LTPS液晶はこれに次ぐハイエンドパネルと認知されている。だが、有機ELには、ガラス基板を用いたリジッド有機ELもあり、SDCは5.5Gラインで月産13万枚(電子デバイス産業新聞推定)の生産キャパシティーを持っている。筆者は18年以降、Full Active LTPS液晶はこのリジッド有機ELと激しく競合するとみている。SDCは17年1~3月期、中国スマホメーカーからリジッド有機ELを大量に受注したが、スマホ需要の低迷で4~6月期以降は受注が減少し、7~9月期には販売が大きく減り、伸び悩みの一因となった。

有機ELの増産投資を加速している中国FPDメーカーが、量産の難しいフレキシブル有機ELではなく、まずはリジッド有機ELの量産から立ち上げて生産量を増やしつつある現状を鑑みつつ、Full Active LTPS液晶へ受注が流れるのを防ごうとするなら、SDCは18年以降、リジッド有機ELの価格を戦略的に下げてくる可能性があると筆者は考えている。もしこれが現実になれば、Full Active LTPS液晶は量産開始早々にリジッド有機ELと激しい価格競争を演じなければならない。

また、LTPS競合メーカーの動向も気にかかる。調査会社DSCC(Display Supply Chain Consultants)によると、近年の旺盛な増産投資によって、LTPSの生産キャパシティーは16年から17年に3割増加したという。供給能力に余剰があるのはJDIに限らないのだ。これを埋めるため、「4辺が狭額縁のFull Activeではなく、上と左右の3辺だけが狭額縁の3辺Active LTPSを海外FPDメーカーがミドルクラスのスマホに積極的に売り込んでいる」との情報も漏れ伝わる。この3辺Active LTPSによってコスト競争力を高め、Full Activeライクなスマホデザインを実現する。これも、ケースによってはJDIのFull Active LTPS液晶の大きなライバルとなり、Full Active LTPS液晶が伸び悩む一因になるかもしれない。

COF確保も課題に

周辺部材に関しても、Full Active LTPS液晶には越えるべきハードルがある。COF(Chip on Film)だ。サムスンはスマホGalaxy Sシリーズに搭載したフレキシブル有機ELにドライバーICを実装する際、プラスチック基板上にドライバーICを直接実装するCOP(Chip on Plastic)技術を採用している。これはサムスン独自の技術であるためアップルは使えず、アップルはiPhone Xのフレキシブル有機ELに2メタル(両面配線)のCOFを採用した。

2メタルCOFは、サムスンと東レの合弁会社であるステムコが供給しているが、「サムスンがCOPに移行するとステムコのCOFが窮するため、サムスンはアップル向けの仕事でステムコのラインを埋めるように仕向けた」との話もある。ステムコの2メタルCOFはアップル向けの需要で増産に次ぐ増産を進めてきたが、まだ需要に追いついておらず、東レは10月に増産投資を発表した。

一方、JDIのFull Active LTPS液晶も、狭額縁を実現するため、ドライバーICの実装方式を従来のCOG(Chip on Glass)からCOFに切り替えている。ここでは1メタル(片面配線)COFを用いる。もともとCOFはテレビ用液晶パネルに多用される部材だったが、GOA(Gate on Array)やDRD(Double Rate Driving)の普及によって使用量が減り、メーカーの淘汰が起きて、COFの生産能力が世界的に大きく縮小している。ここにCOF需要が降って沸いたため、「COFメーカーは限られた生産能力の中で、より価格の高い2メタルCOFの量産により積極的」だという。Full Active LTPS液晶を拡販したいJDIにとって、1メタルCOFを大量に確保するのもなかなか難しい状況なのだ。

以上のように、JDIを取り巻く状況は厳しい。これに加え、印刷法による有機ELディスプレーの事業化を進めるJOLEDとどのように歩調を合わせていくのかも課題の1つだ。JDIが現在進めている事業構造改革が実を結び、今後も引き続き日本のFPDメーカーとして世界市場の中核を占める企業であり続けることを切に願う。多くの製造装置メーカー、部材メーカーも筆者と同じ気持ちでいるだろう。

電子デバイス産業新聞 編集長 津村明宏

投信1編集部からのコメント

本記事では、JDIが直面している有機ELおよびLTPS液晶の競争環境について、わかりやすく整理されています。特に、今後起きうるであろう有機ELの新生産技術の課題や有機EL市場の動向次第で液晶市場が受ける影響の分析は有用なものです。

グローバルで見ると資金調達で力のあるプレーヤーが多いだけに、その中でJDIがどういった判断をするかがポイントだと思われます。JDIのパートナー選定が今後の業績を左右することになるでしょうが、時間的な制約もあるので、その意思決定には要注目です。

電子デバイス産業新聞×投信1編集部

電子デバイス産業新聞