3. 65歳~90歳までの収支をシミュレーション

単身女性の65歳から90歳までの老後の収支を国民年金受給者と厚生年金受給者の2パターンに分けてシミュレーションしてみたいと思います。

先述したように、どちらの受給者も年金収入よりも生活費の方が多いため、月の収支はマイナスになります。

そこで、老後資金として65歳時点で2000万円の金融資産を用意できたと仮定して、その資産を取り崩して生活する前提とします。

他の条件は次のとおりです。

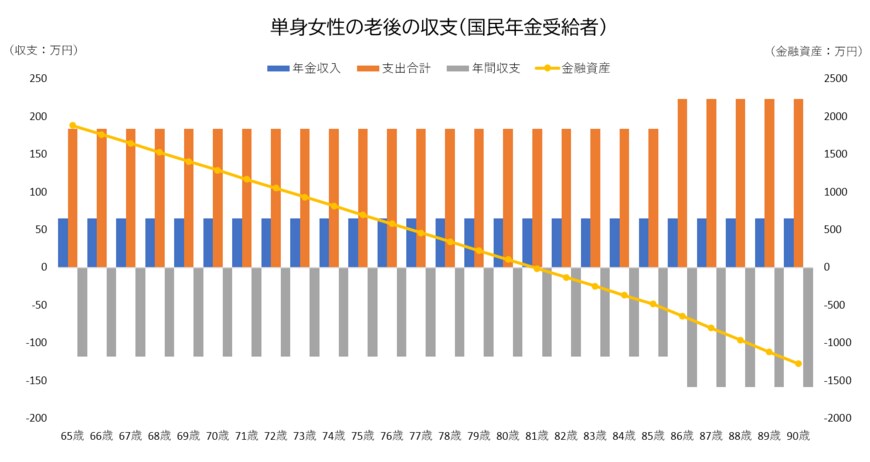

3.1 国民年金受給者

<年間の収入>

年金収入: 65万2000円(年金以外の収入はない)

<年間の支出>

- 生活費:180万円(86歳まで)、120万円(86歳から90歳)

- 税金・社会保険料: 3万8000円(74歳まで)、3万5000円(75歳から90歳)

- 介護費用:100万円(86歳から90歳)

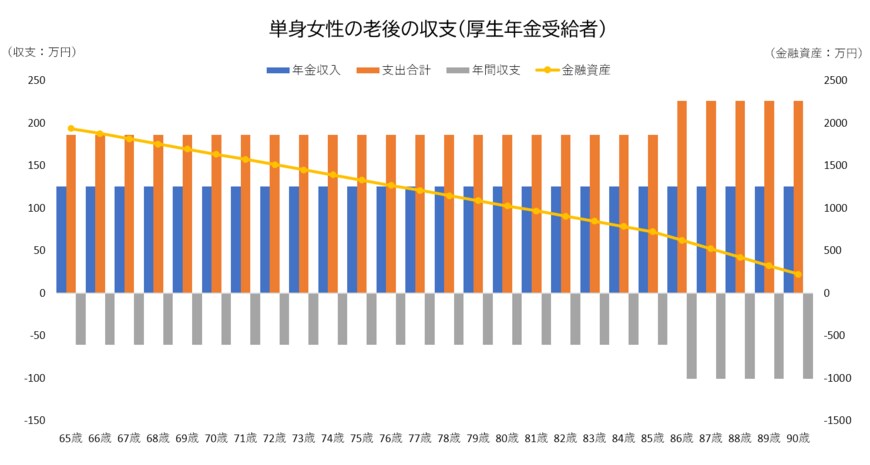

3.2 厚生年金受給者

<年間の収入>

年金収入:125万6000円(年金以外の収入はない)

<年間の支出>

- 生活費:180万円(86歳まで)、120万円(86歳から90歳)

- 税金・社会保険料: 6万5000円(74歳まで)、6万2000円(75歳から90歳)

- 介護費用:100万円(86歳から90歳)

介護費用については、生命保険文化センターによる「2021(令和3)年度 生命保険に関する全国実態調査」の介護費用から、一時的な費用の合計74万円、月々の費用8万3000円、介護期間の平均61.1カ月(5年1カ月)を参考にして、86歳から90歳の5年間、年100万円の介護費用を支出に加えました。

これに伴って、生活費は年間180万円から120万円に減らしています。

3.3 単身女性の老後の収支(国民年金受給者)

国民年金受給者の場合、平均年金月額をもとに年金収入を65万2000円とすると、65歳の年間の収支は▲118万6000円となり、用意しておいた金融資産2000万円から取り崩すと、残高は1881万4000円になります。

このように足りない分を取り崩していくと、81歳で金融資産が底を突きます。その後はマイナスが積み重なり、90歳では▲1278万8000円になってしまいます。

つまり、リタイア前に用意しておいた2000万円に、足りない分の1278万8000円を加えて、3278万8000円の老後資金が必要ということになります。

3.4 単身女性の老後の収支(厚生年金受給者)

厚生年金受給者の場合、平均年金月額をもとに年金収入を125万6000円とすると、65歳の年間収支は▲60万9000円となり、用意しておいた金融資産2000万円から取り崩すと、残高は1939万1000円になります。

このように、足りない分を取り崩していっても、資産がマイナスになることはなく、90歳の時点では221万4000円の資産が残ります。

つまり、リタイア前に用意しておいた2000万円から残った221万4000円を引くと、必要な老後資金は1778万6000円となります。

もちろん、シミュレーションした90歳より長く生きる可能性もあるので、多めに見積もっておいた方が安心です。

しかし、シミュレーションの条件として提示した2000万円を貯めるのは簡単ではありません。

ここでは平均的な数値を使ってシミュレーションをしましたが、条件が変われば必要な老後資金も変わってきます。

国民年金受給者のケースでは3000万円を超える老後資金が必要となる結果になりましたが、工夫次第でこの金額は減らすことができます。

たとえば、「年金以外の収入を得る」、「リタイア時期を65歳から70歳にする」、これだけでも必要な老後資金を大きく減らすことができます。

上の例はあくまでも何もしなかった場合の必要額と考えて、早めに老後のプランを立てておくといいでしょう。

参考資料

- 内閣府「令和4年版少子化社会対策白書」第1章 少子化をめぐる現状(3)

- 厚生労働省「令和3年度厚生年金保険・国民年金事業の概況」

- 総務省「家計調査・家計収支編・単身世帯・2022年」-男女、年齢階級別

- 公益財団法人 生命保険文化センター「2021(令和3)年度 生命保険に関する全国実態調査」

- 八王子市「年間保険税の決め方(令和5年度(2023年度))」

- 八王子市「軽減措置」

- 八王子市「後期高齢者医療制度の保険料について」

- 八王子市「令和3年度(2021年度)から令和5年度(2023年度)の介護保険料(所得段階)」

石倉 博子