新NISAの「つみたて投資枠」と「成長投資枠」とは

【図表】の通り、新NISAでは「つみたて投資枠」と「成長投資枠」が設定されます。

つみたて投資枠では、金融庁の厳しい基準を満たす投資信託が投資対象となり、買付方法は「積立」のみとなります。

一方、成長投資枠では、上場株式や投資信託、ETFなどの幅広い金融商品が投資対象となり、買付方法は「一括」または「積立」となります。

つみたて投資枠と成長投資枠は併用できるので、例えば「つみたて投資枠で投資信託を積み立てつつ、成長投資枠で個別株に一括投資する」といったような使い分けが可能となります。

30~40歳代からの新NISA活用法

30~40歳代から新NISAをはじめるケースを想定し、「つみたて投資枠」と「成長投資枠」の活用法を紹介します。

新NISAの活用を検討している方は、一例として参考にしてみてはいかがでしょうか。

つみたて投資枠

つみたて投資枠は、長期間の積立、分散投資を前提とした非課税枠です。

長期間の積立による買付タイミングの分散に加え、投資先の国や地域、資産、銘柄などを分散することによって、投資初心者でもリスクを抑えた運用が可能となります。

投資のリスクを抑えつつ、老後に備えることが主な目的であれば、つみたて投資枠の活用が有効でしょう。

30~40歳代の方なら、老後(65歳と仮定)までに約15~35年間投資できる期間があります。

新NISAの「つみたて投資枠」を活用し、投資信託をコツコツ積み立てていけば、老後までに2000万円以上の金額を準備することも不可能ではありません。

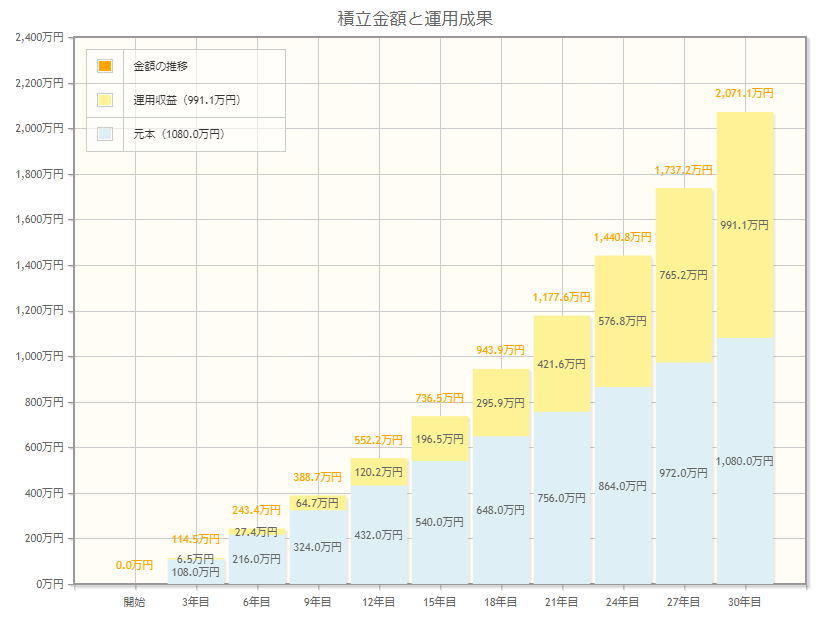

たとえば、35歳から30年間、毎月3万円ずつ積み立てたケースを見てみましょう(※想定利回りは、GPIFの運用実績(2001年度~2023年度第1四半期)である3.97%と仮定)。

【図表2】

実際の運用結果は相場状況などによって異なる点には注意が必要ですが、長期間の積み立てによって運用益の上乗せが期待できる場合もあります。

リスクがあり、また今後の値動きは誰にもわかりませんが、積み立てる商品を選ぶ際は自身のリスク許容度に応じて、長期間保有したいと思える投資信託を選びましょう。