3. 60歳以上「働くシニア」は増えている

最近は、働くシニアを見かける機会が増えたように思います。

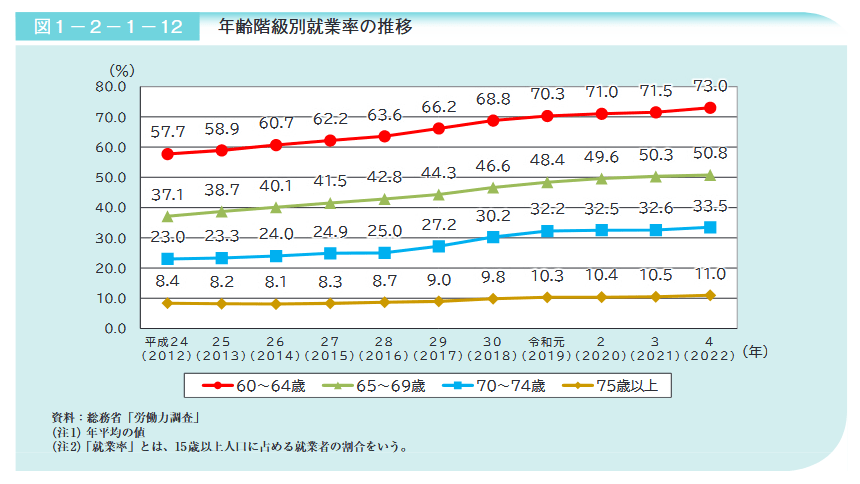

内閣府の「令和5年版高齢社会白書(全体版)」によると、シニアの就業率は年々上昇しているようです。

65歳~69歳の就業率は50.8%。約半数の人が働いていることが分かりました。

定年年齢の引き上げや、定年制の撤廃といった動きも影響しているのかもしれません。しかし、それでもまだ60歳や65歳で定年を迎えるのが一般的です。

それにも関わらず、2012年時点では37.1%だった65歳~69歳の就業率は、10年間で13%も上昇しています。

70歳~74歳のシニアも、2022年時点で33.5%と3割強が働いていることが分かりました。

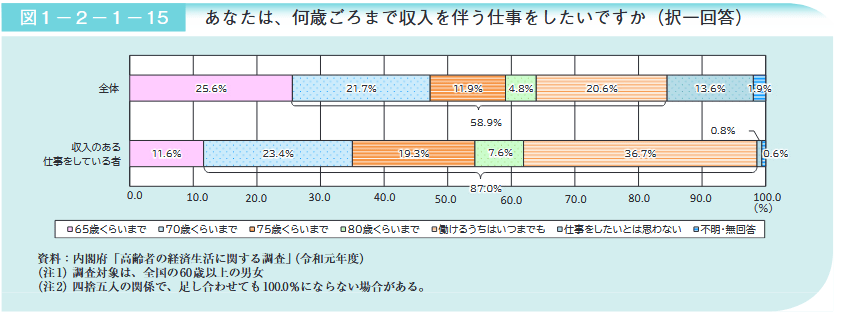

同資料の労働意欲に関する調査結果も見てみましょう。

現在仕事をして収入を得ている60歳以上の約4割が「働けるうちはいつまでも働きたい」と回答。

65歳くらいまで、70歳くらいまで、75歳くらいまで、80歳くらいまでと上限を設けて「働きたい」と回答している人を含めると、約9割の人が60歳以降も働く意欲を持っていることがわかります。

シニアの労働意欲の高まりとともに、シニアの就業機会も拡大しつつあるようです。

2021年4月1日から、70歳までを対象に就業機会を確保することが企業の努力義務となっています。

すでに「定年制の廃止」や、「定年年齢の引き上げ」または「継続雇用制度導入」のいずれかが義務づけられており、65歳までの雇用機会は拡大しつつあります。

60歳、65歳と「老後」の始まりが引き上げられている中、いまの現役世代の人たちの「老後」は70歳になっているかもしれません。

4. 老後に向けた資産形成は「自分に合う」方法を見つけることから

60歳代「おひとりさま」の貯蓄額、国民年金・厚生年金の平均受給月額について確認してきました。

65歳、70歳と働く環境が整備されていくことはポジティブな変化といえるでしょう。

しかし、労働収入を老後の収入の柱の一つとして想定するのはおすすめできません。これは現役世代の人にもいえることですが、働きたくても働けなくなる可能性があるからです。

老後の生活を支えるのは「公的年金」そして次に「自分の資産」です。

この「自分の資産」を現役時代のいまから準備していく必要があります。

資産形成における代表的な方法は、かつて「銀行の預貯金」でした。しかし、「預金金利<物価上昇率」の現代では、銀行に”長期間”お金を置いておくだけで資産価値を目減りさせてしまうため、別の方法も検討する必要があるでしょう。

NISA(ニーサ)やiDeCo(イデコ)などの税制優遇制度を活用する方法や、株式、個人年金保険、外貨預金など、資産形成の方法はさまざまです。

何がベストであるかは人によって異なりますので、ご自身でリサーチを重ね、「自分に合う」方法で老後資金を作っていきましょう。

参考資料

- 帝国データバンク「定期調査:「食品主要195 社」価格改定動向調査 ― 2023年9月」

- 金融広報中央委員「家計の金融行動に関する世論調査[単身世帯調査](令和4年)」

- 厚生労働省年金局「令和3年度 厚生年金保険・国民年金事業の概況」

- 内閣府「令和5年版高齢社会白書(全体版)」

和田 直子