資産活用世代にやさしいISAに変更

前回に続いて英国のD世代(Decumulation世代、退職後資産を引き出して活用する資産活用世代)への対応を紹介します。今回は日本のNISAの原型となった英国ISA(Individual Savings Account、個人貯蓄口座)の改正です。

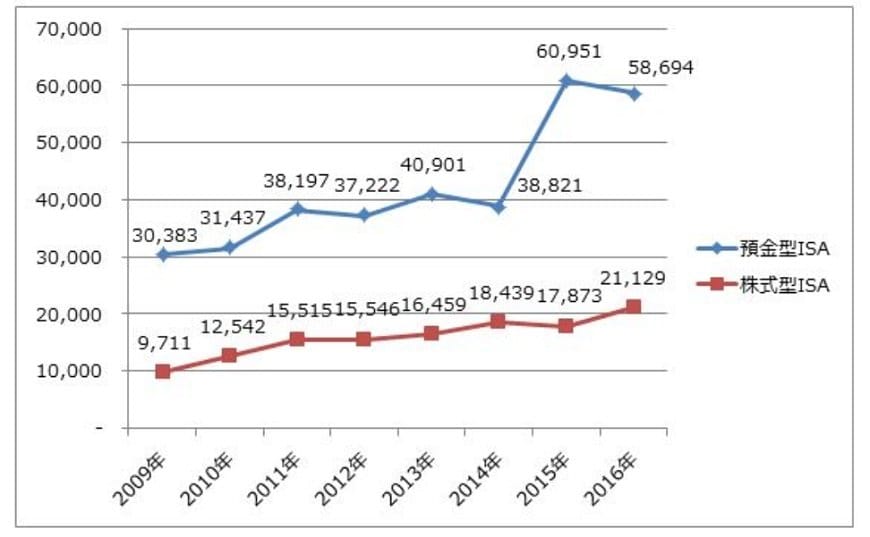

まずは2014年に実施された株式型ISAと預金型ISAの実質的な統合が注目されます。

株式型は、1987年に国営企業民営化の受け皿として創設されたPEP(Personal Equity Plan、個人持ち株制度)、預金型は1991年に創設されたTESSA(Tax Exempt Special Savings Account、免税特別貯蓄口座)が前身で、1999年の創設以来ISAは数々の改正を行ってきました。そのなかで2014年の改正は、最後まで手をつけられていなかった資産の統合でした。

当初ISAは、投資促進の目的で、非課税拠出上限は株式型に有利に作られ、預金型から株式型への資金移管のみ認められていました。これが2014年からは、①非課税拠出上限を大幅引き上げ、②「預金型の非課税拠出上限は総枠の半分」を撤廃、③株式型から預金型への資金移管も認める、ことになりました。

2014年の預金型の上限は、総枠の大幅引き上げと総枠の半分とするルールの撤廃で、実質的に約3倍となり(5,760ポンドから1.5万ポンド)、2015年4月に終わる年度では拠出額が大幅に増加しました。

この改正の最大のポイントは、株式型から預金型への資金移動を認めた点でしょう。ISAは既に5,000億ポンド以上の市場規模となり、導入されて20年近くが経過していることから、今後はその資産の引き出しを求める高齢者のニーズをくみ取る必要が出てきたわけです。

株式型から預金型へ資金シフトできるようにし、アセット・アロケーションの保守化ニーズに対応できることは、D世代にやさしい制度改正といえます。

夫婦間のISAの共有

もう一つの注目できる改革はInherited ISA(相続ISA)の導入です。個人ごとに口座を保有する方式のNISAやISAは、A世代(アキュムレーション世代、資産を積み増す資産形成世代)を念頭におけば、家族の構成員が多いほど非課税投資規模も大きくできる点で合理的です。

しかし、この方式だと、多くが夫婦だけの生活となるD世代では配偶者が亡くなった時にその資産が非課税投資枠から一気にはみ出すことになります。D世代には、家計人数よりも家計そのもので非課税枠を管理できるほうが合理的です。

そのニーズへ対応したのが相続ISAです。2014年10月3日以降に亡くなった人の配偶者は、翌年度の個人拠出上限額に亡くなった人のISA資産額相当分を上乗せできます。

たとえば、ISA口座に10万ポンドの資産があるご主人が亡くなった場合、配偶者はその翌年の年間拠出上限額が、通常の拠出上限額2万ポンドにこの10万ポンドを加えた、12万ポンドに設定されます。実質的に、死亡した配偶者のISA資産額を自分の非課税投資の枠で継続できるようにした制度変更です。

もちろん相続税などの他の税金に関して優遇を与えるものではありませんから、10万ポンドがそのまま移管できるわけではありません。相続税や他の相続人への配分などで手元は10万ポンドを下回るでしょうが、自分の課税口座にある資産も含めて非課税枠を12万ポンド分使うことができるのです。

日本でもこうした高齢者のためのNISAの改正も求められるところです。

<<これまでの記事はこちらから>>

合同会社フィンウェル研究所代表 野尻 哲史