2023年6月2日に発表された、株式会社タナベコンサルティンググループ2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社タナベコンサルティンググループ 代表取締役社長 若松孝彦 氏

INDEX

若松孝彦氏(以下、若松):みなさま、こんにちは。タナベコンサルティンググループ代表取締役社長の若松でございます。本日は、2023年3月期決算説明会のライブ配信をご視聴いただきましてありがとうございます。

今回のアジェンダとして、事業概要・強み、2023年3月期決算概要、2024年3月期決算見通し、成長戦略の4つを設定しています。

タナベコンサルティンググループ概要

事業概要・強みについて、まずはグループ概要をご説明します。

純粋持株会社のタナベコンサルティンググループと事業会社のタナベコンサルティング、リーディング・ソリューション、グローウィン・パートナーズ、ジェイスリー、そして2023年2月にグループインしたカーツメディアワークスの6社体制で事業を展開しています。

経営コンサルティングスタイル- チームコンサルティング

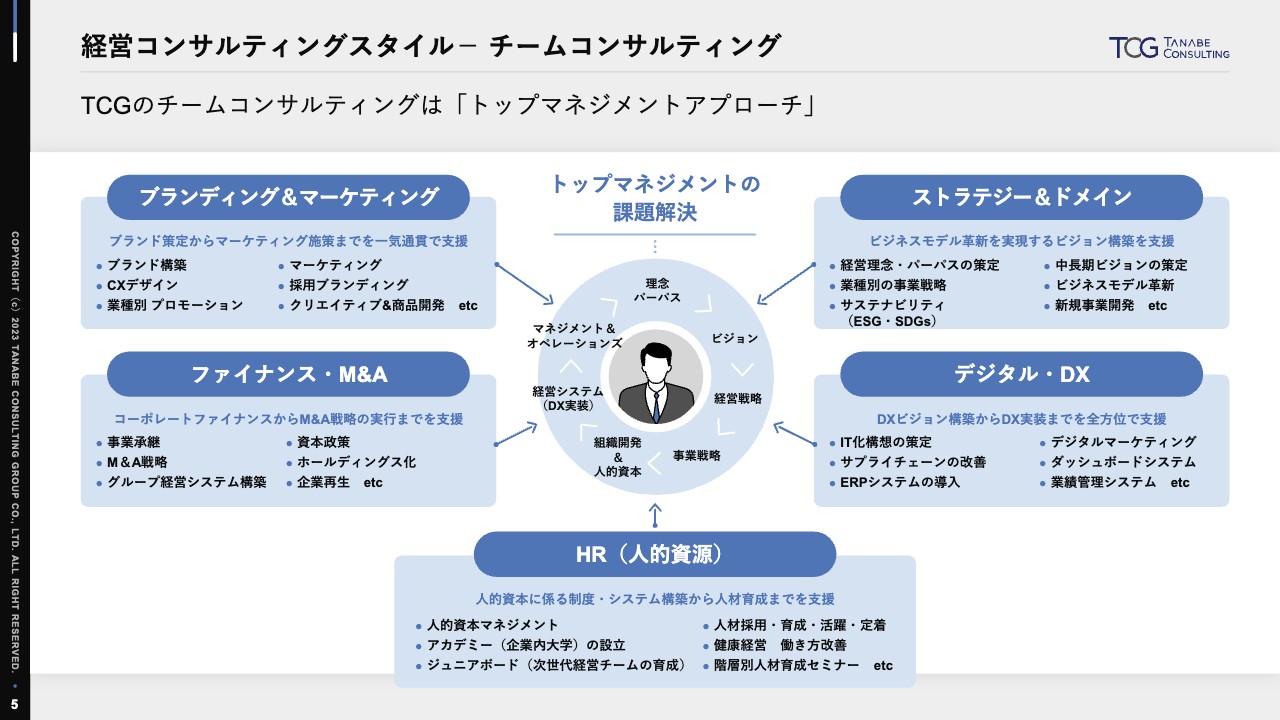

タナベコンサルティンググループの経営コンサルティングスタイルについてご説明します。タナベコンサルティンググループの経営コンサルティング領域は、トップマネジメントの経営課題とビジョンの実現を全方位で支援していくために組織をデザインしており、私たちはそれを「トップマネジメントアプローチ」と呼んでいます。

ストラテジー&ドメイン、デジタル・DX、HR(人的資源)、ファイナンス・M&A、ブランディング&マーケティングを経営コンサルティング領域とし、経営戦略の策定から現場におけるマネジメント実装・オペレーション支援まで、経営の上流から下流までを一気通貫で支援しています。

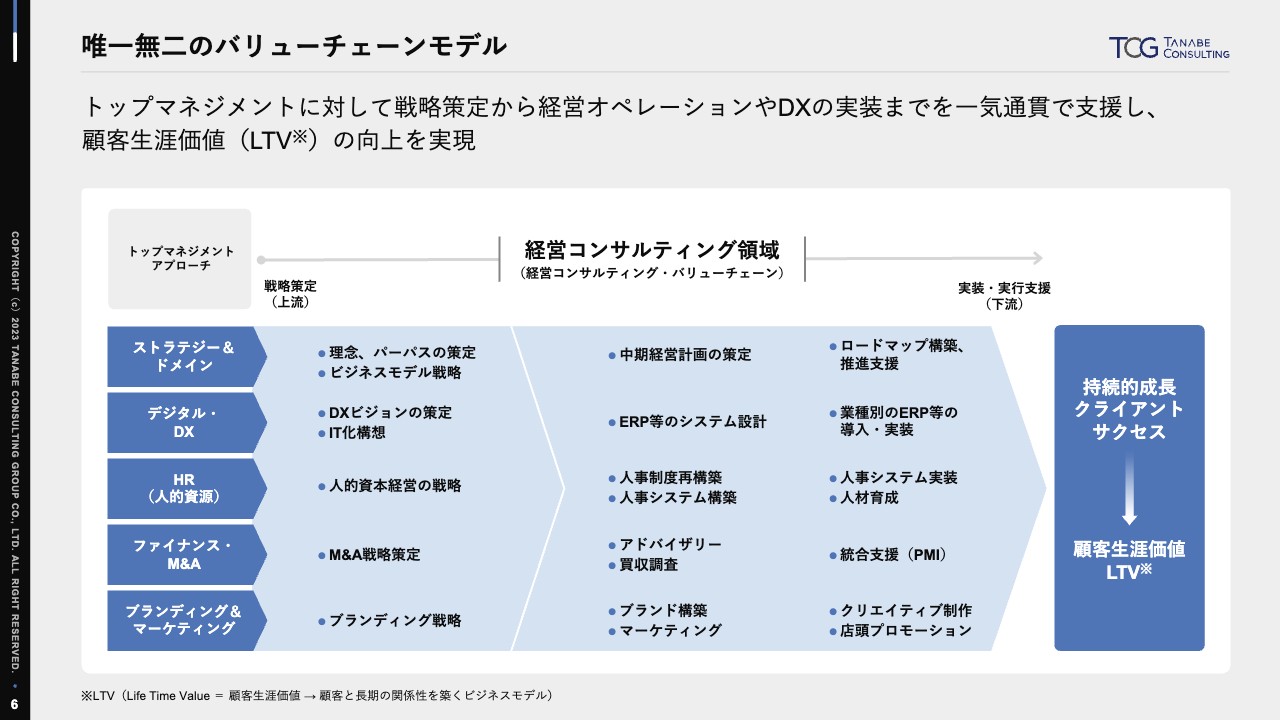

唯一無二のバリューチェーンモデル

トップマネジメントに対して戦略策定の上流から実装・実行支援の下流までを一気通貫で支援することで、クライアントの持続的成長(クライアントサクセス)の実現を支援しています。今後もグループ全体で多角的な経営コンサルティングを提供し、顧客生涯価値(LTV)の向上につなげていきます。

業界におけるポジショニング

我々の主なクライアントは、上場企業を含む大企業から中堅企業であり、業種・業界も製造・インフラ・商社・金融・サービス等や食品・建設・物流・教育・ヘルスケア・ビューティー等、多岐にわたっています。また、行政・公共経営分野の課題解決にも領域を拡大しているところです。

特定の業種や機能、地域に特化するコンサルティング企業が数多く存在していますが、我々はスライド図の薄いブルーの部分をコンサルティング領域としてご支援しており、全国の多様な業種の大企業から中堅企業、行政・公共に対して、経営戦略の策定から現場におけるマネジメント実装・オペレーションまでを一気通貫で支援できる経営コンサルティング企業は稀であり、競合他社も比較的少なく、独自のポジションを構築できていると認識しています。

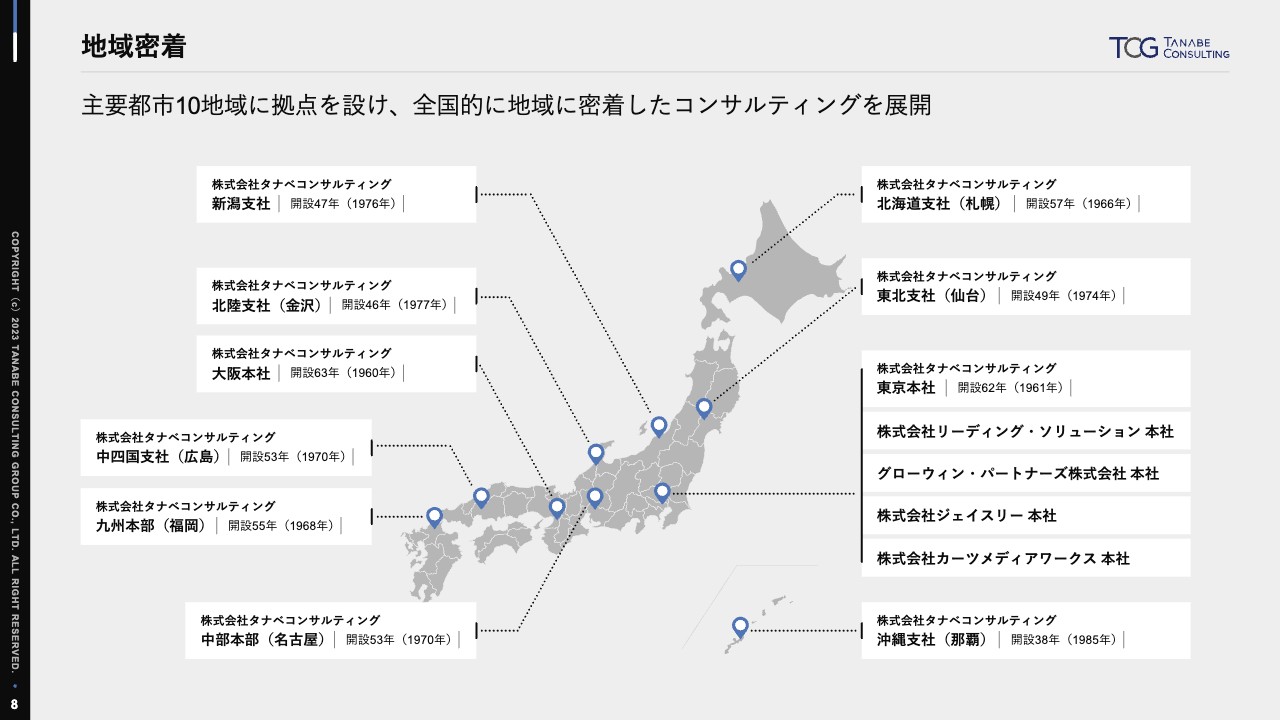

地域密着

行政・公共も含めた全国をカバーしていく体制・組織として、東京・大阪はもちろん、北海道から沖縄まで全国主要都市10地域に事業所を構えており、コンサルタントが常勤し、地域密着でサービスを提供しています。

また、スライドのように、開設以来約50年の長期にわたり地域に根差した経営コンサルティングを持続的に展開しています。

長期契約による安定収益・成長モデル(LTV モデル)

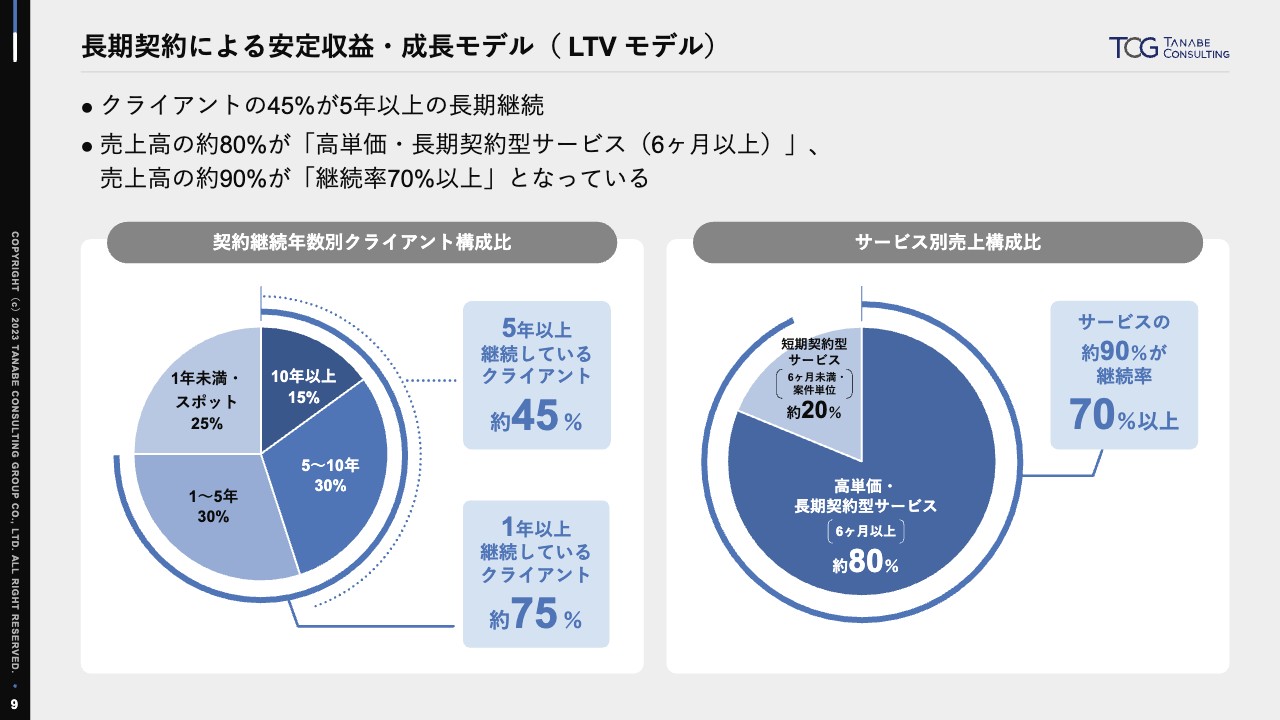

当社は、安定したビジネスモデルを構築しています。社内ではLTV(Life Time Value)と表現していますが、顧客と長く関係性を築くことで、顧客生涯価値を高めていくビジネスモデルです。

このスライドは、長期契約による安定収益・成長モデルの実績を表したグラフです。クライアントの45パーセントが5年以上の長期契約で、かつ売上高の約80パーセントが高単価・長期契約型サービスです。また、サービスの約90パーセントが継続率70パーセント以上となっています。

長期契約のモデル事例

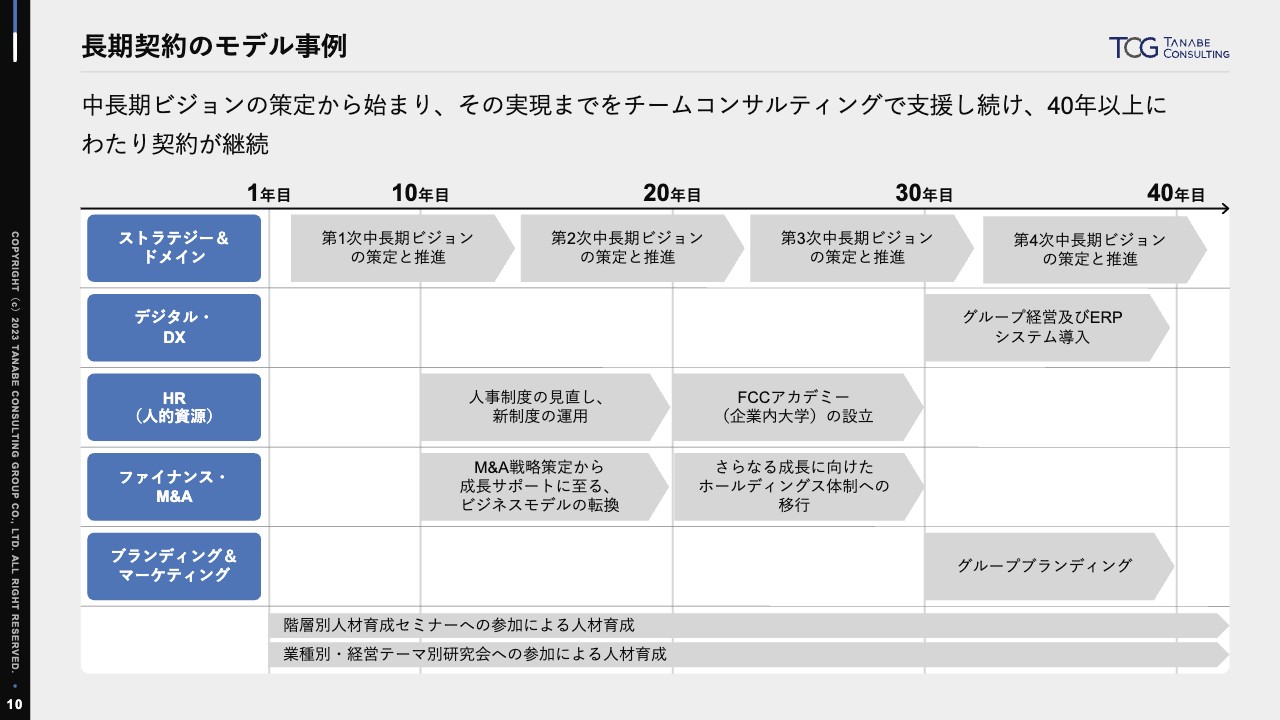

長期契約のモデル事例をご紹介します。我々は20年や30年、40年契約などの長期契約クライアントを持っています。

実際には、ストラテジー&ドメインの中長期ビジョンにおいて1次・2次・3次・4次と計画を立案し、デジタル・DX、HR、ファイナンス・M&A、ブランディング&マーケティングなど、その時々の重点課題に対しチームを組成して経営コンサルティングサービスを提供しています。その中で「クライアント以上にクライアントを知る」というスタンスで長期契約モデルを遂行しています。

また、スライド下部に記載しているように、セミナーや研究会等の仕組みもバックアップし、長期契約モデルを実現しています。

2023年3月期決算概要

2023年3月期決算概要をご説明します。売上高は前期比11.2パーセント増の117億5,900万円で、2期連続で過去最高を達成しました。営業利益は前期比24.4パーセント増の11億5,200万円、当期純利益は前期比19.9パーセント増の7億2,400万円となっています。

営業利益増減要因分析

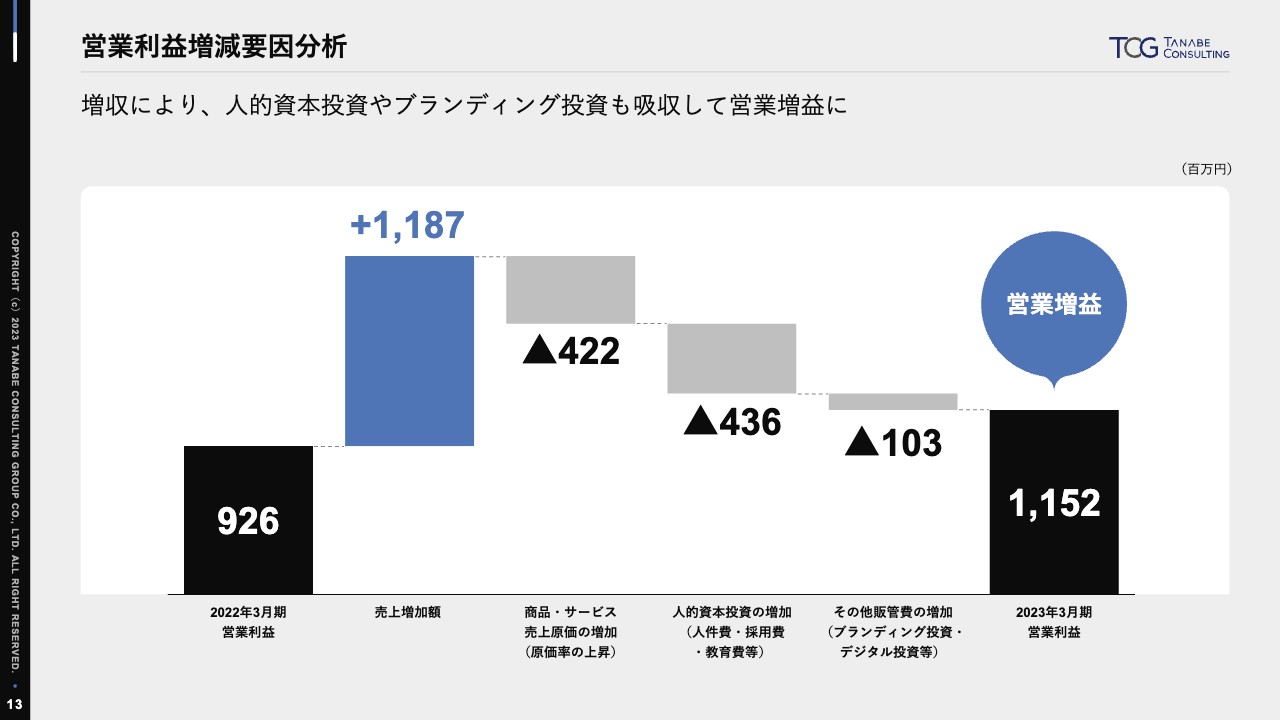

営業利益増減要因分析です。人的資本投資に加え、前期は弊社にとって創業65周年の節目の年であったため、テレビCMをはじめブランディング投資も実施しましたが、増収により吸収して増益となりました。

経営コンサルティング領域別事業概況

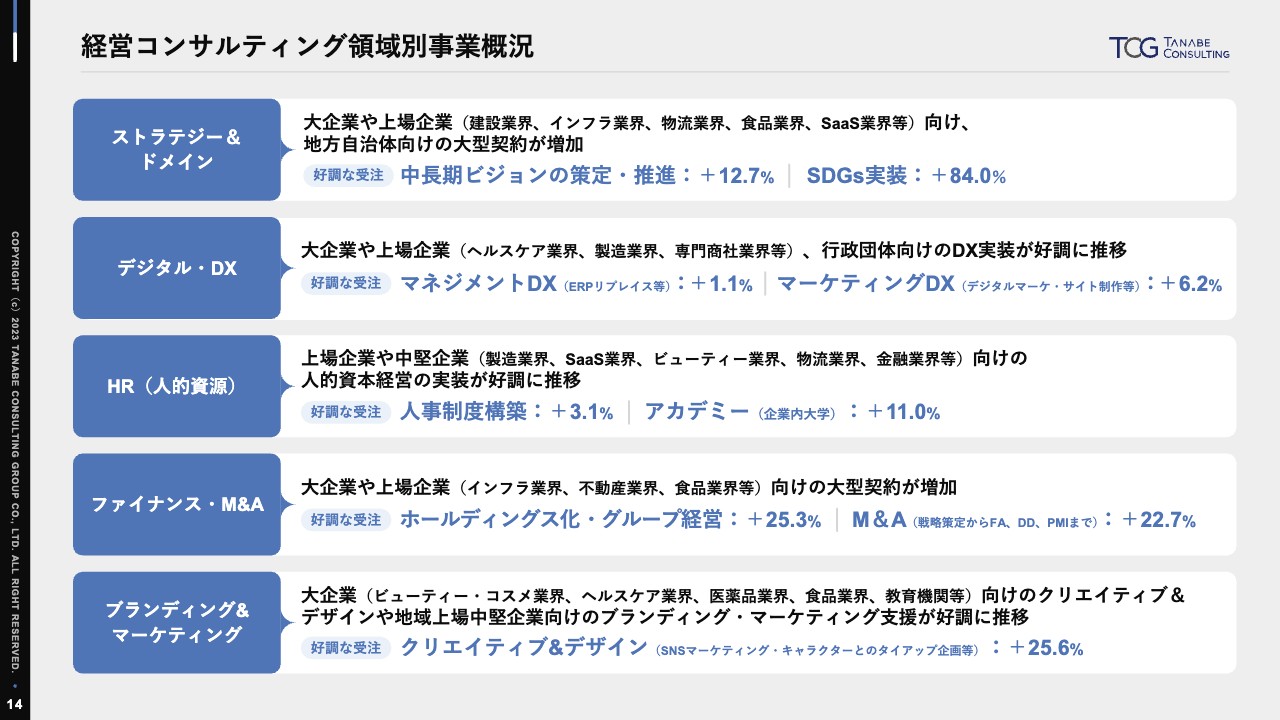

経営コンサルティングの領域別事業の概況です。ストラテジー&ドメインについては、大企業や上場企業、業種としては建設、インフラ、物流、食品、SaaSなどに向けたコンサルティングサービスとして、特に中長期ビジョンの策定やSDGs実装などが好調に推移し、地方自治体向けの大型契約も増加しました。

デジタル・DXでは、同じく大企業や上場企業で、ヘルスケア業界、製造業界、専門商社業界、行政団体向けのDX実装が好調に推移しました。

HRに関しては、製造業界やSaaS業界に加え、ビューティー業界、物流業界、金融業界向けの人的資本経営の実装が好調でした。特に人事制度の構築や、リアルとデジタルを使ったアカデミー(企業内大学)など教育のニーズも非常に高く、受注が好調でした。

ファイナンス・M&Aでは、大企業・上場企業で、インフラ業界、不動産業界、食品業界等の大型契約が順調に推移し、特にホールディングス化・グループ経営、M&Aの受注が好調でした。

ブランディング&マーケティングでは、大企業で、ビューティー・コスメ業界、ヘルスケア業界、医薬品業界向けのクリエイティブ&デザインや、地域上場中堅企業向けのブランディング・マーケティング支援が好調に推移しました。また、SNSマーケティングや、アニメキャラクターなどを駆使したタイアップ企画が大変好評でした。

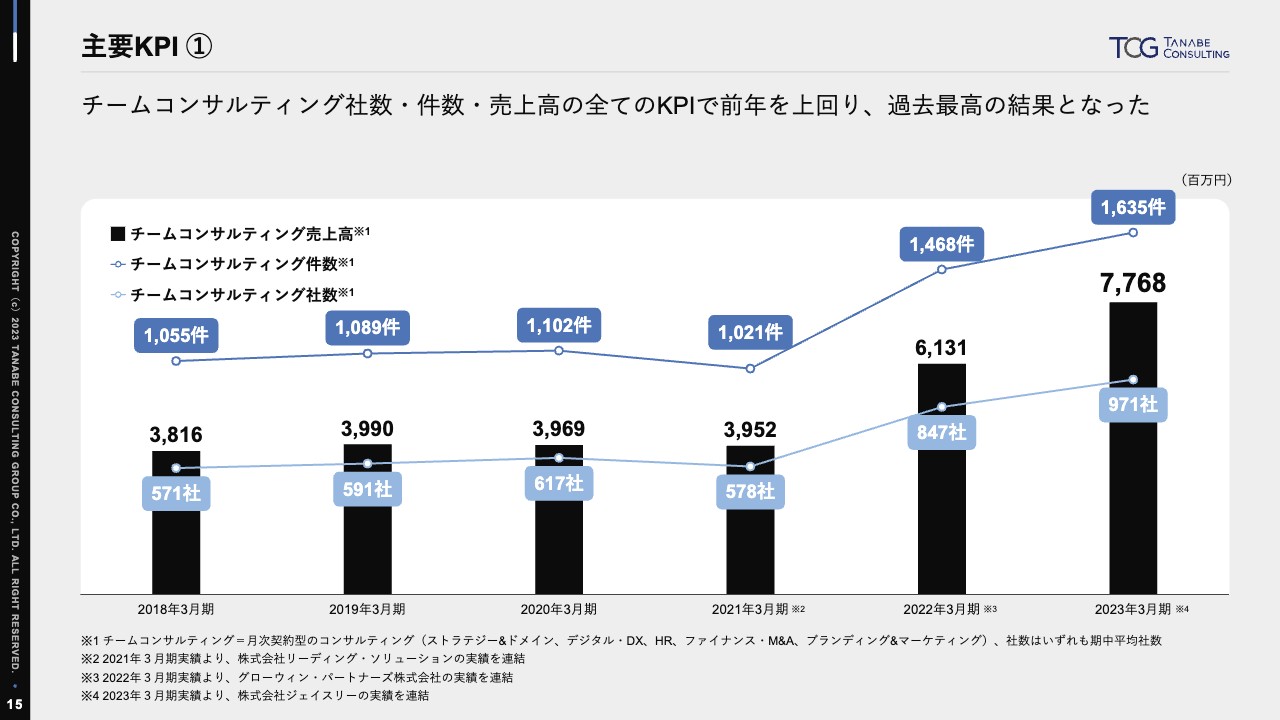

主要KPI ①

主要KPIにおいては、チームコンサルティング社数・件数・売上高のすべてで前年を上回り、過去最高の結果となりました。チームコンサルティング売上高は77億6,800万円、社数は971社、プロジェクト件数は1,635件という結果です。

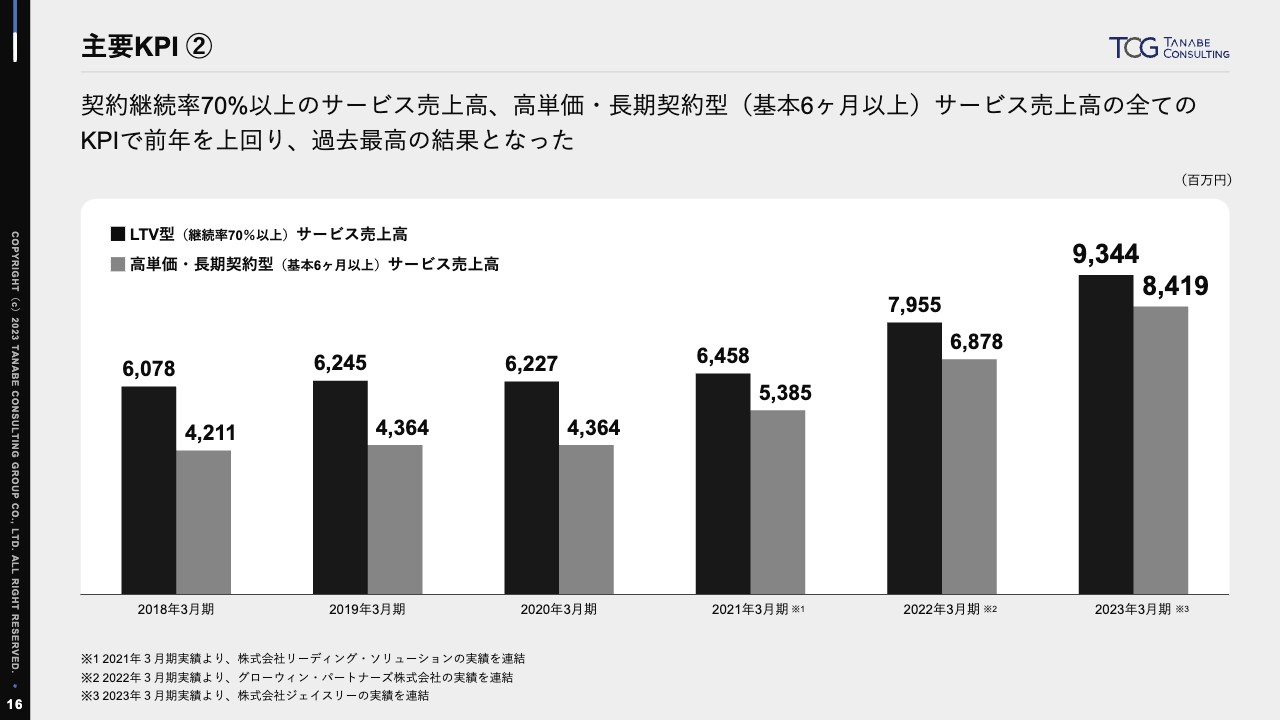

主要KPI ②

スライドは、契約継続率70パーセント以上のサービス売上高、高単価・長期契約型サービス売上高の推移です。いずれも前年を上回り、過去最高の結果となりました。

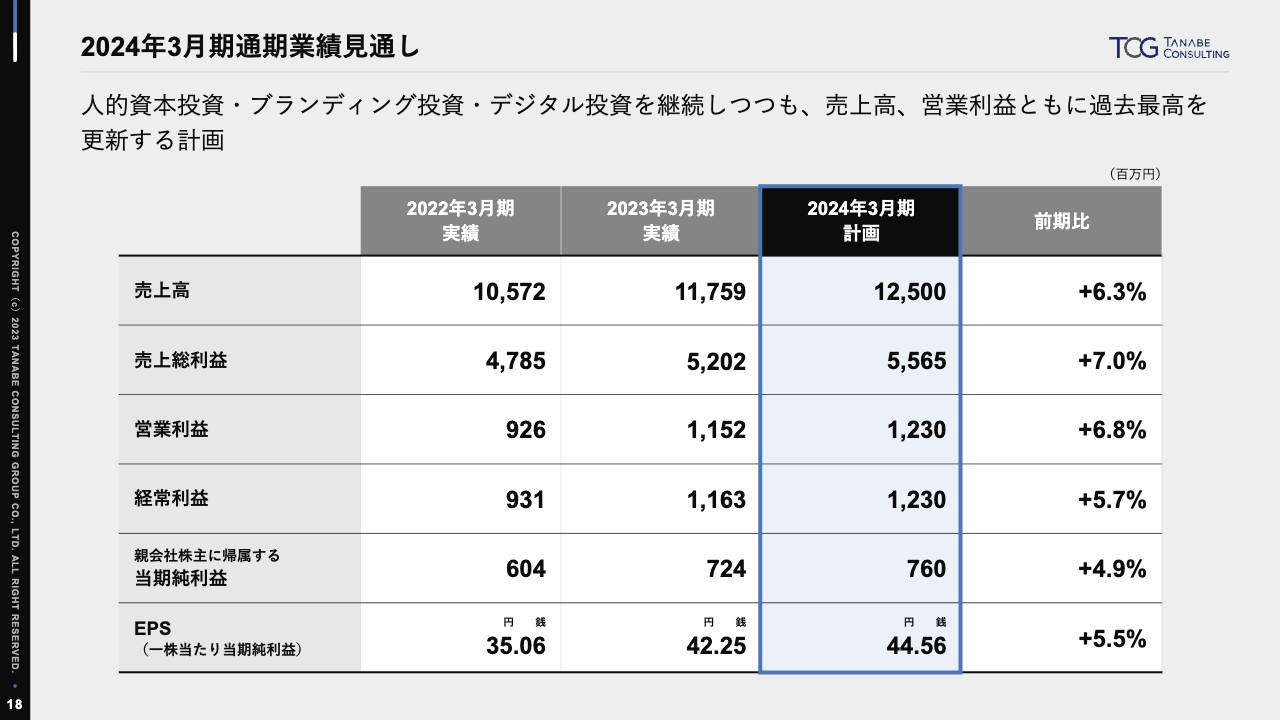

2024年3月期通期業績見通し

2024年3月期決算の見通しについてです。売上高は前期比6.3パーセント増の125億円、営業利益は前期比6.8パーセント増の12億3,000万円、当期純利益は前期比4.9パーセント増の7億6,000万円です。

人的資本投資・ブランディング投資・デジタル投資は我々にとっても非常に重要であるため継続しつつ、売上高・営業利益ともに過去最高を更新する計画です。

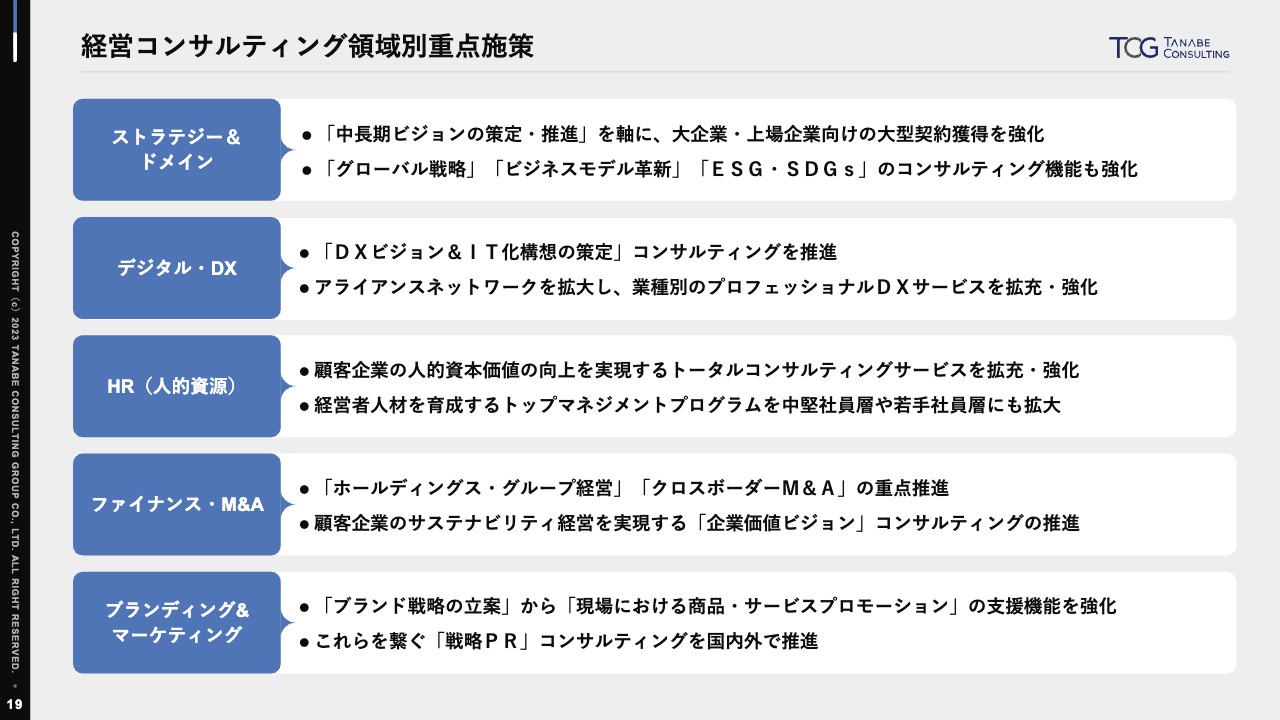

経営コンサルティング領域別重点施策

今期の領域別重点施策についてご説明します。ストラテジー&ドメインに関しては、グローバル戦略、SDGsに加えてESG領域もコンサルティング機能として強化していきます。

デジタル・DXは今非常にニーズが多いため、DXビジョン&IT化構想の策定、業種別のプロフェッショナルDXサービスをさらに拡充・強化していきます。

HRに関しては、人的資本に関する問い合わせや、それを社内でどのように構築していくかといった制度も含めた依頼が多いため、それらにしっかり対応していく考えです。私たちは創業来、トップマネジメントの改革に向けた経営者人材育成と、我々の得意領域であるトップマネジメントアプローチを掲げています。これにより今求められる課題にしっかり価値提供し、アカデミー(企業内大学)も含め強化していきたいと思っています。

ファイナンス・M&Aに関しても、ホールディングス・グループ経営の依頼が多く、今後も重点的に推進します。また、グローウィン・パートナーズと連携して増加するクロスボーダーM&Aへの対応などを進めていきたいと考えています。

ブランディング&マーケティングについては、ブランド戦略の立案(上流)から現場における商品・サービスのプロモーション(下流)まで、戦略PRも駆使してどのようにつないでいくかに重点を置き、引き続き支援機能を強化していきます。

また、新たにカーツメディアワークスがグループインしたため、この戦略PRなど広報の部分を強化していきます。大企業や特にまだ実装の少ない中堅企業に向けて、ブランド&PRを進めていきたい考えです。

新規参入領域の強化

新規参入領域についてです。PR領域の拡大に関しては、2023年2月にグループインしたカーツメディアワークスが戦略PRコンサルティングを推進しており、グループ一体となって加速していきたい考えです。

また、我々は海外メディア向けにプレスリリース配信をできるプラットフォーム「Global PR Wire」を持っています。スライド下部に海外プレスリリース配信利用実績を掲載しているように、グループとして「Global PR Wire」にさらに投資し、拡大していきたいと考えています。

加えて、政府・公共・サービスコンサルティングの強化も図っていきます。我々は日本で唯一、北海道から沖縄までコンサルタントが常駐し、地域密着で展開しているファームです。

その強みを活かし、今後発展が期待される地域企業などに対し、地域創生、サステナビリティ、DX、人材育成などのコンサルティングサービスを行政・公共と一体となって強化していきたい考えです。そのために立ち上げた専門サイトでリード獲得を目指しています。

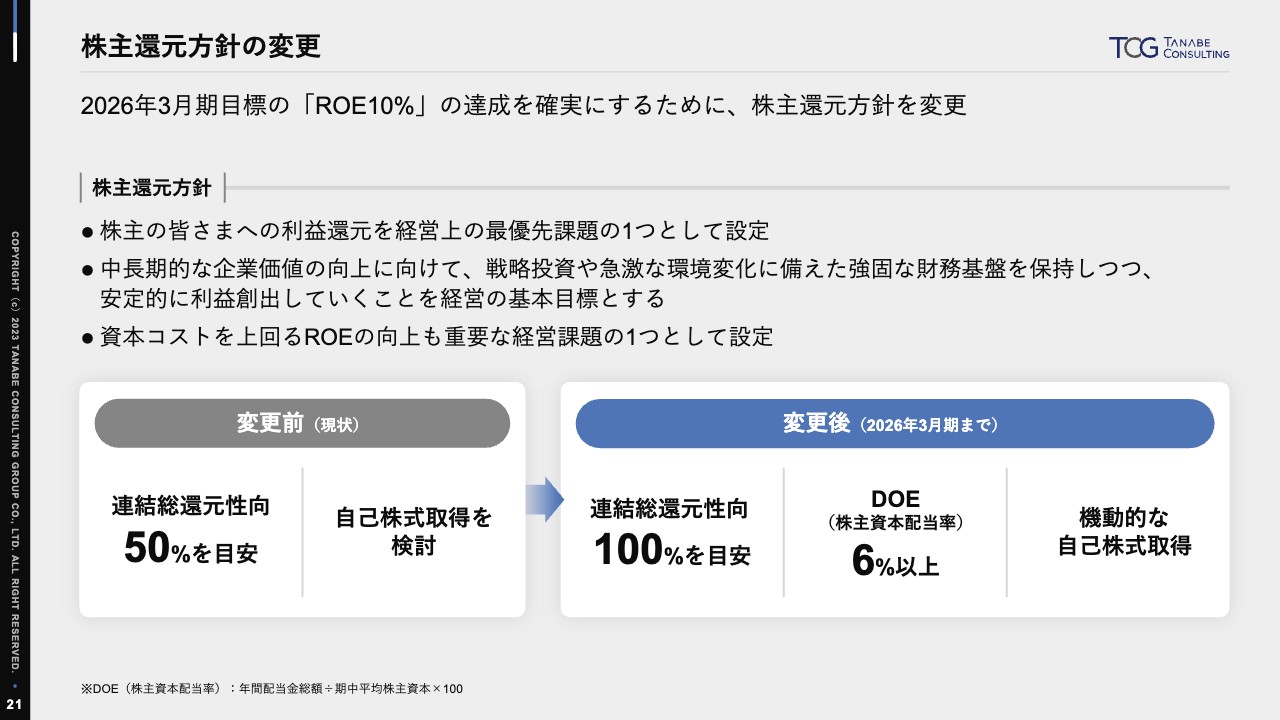

株主還元方針の変更

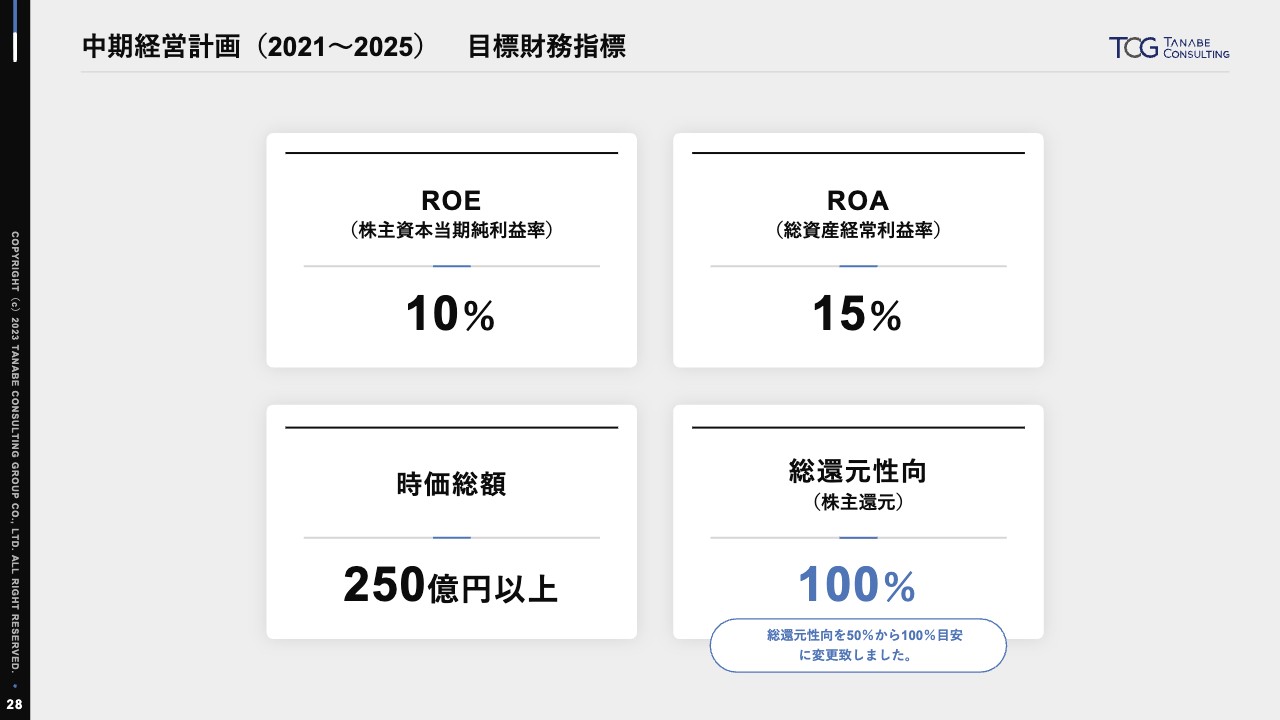

この度、2026年3月期までの期間で、中期経営計画に掲げているROE10パーセントの達成に向けて、株主還元方針を変更しています。

変更前は連結総還元性向50パーセントを目安としていましたが、100パーセントを目安とすることとしました。DOE(株主資本配当率)は6パーセント以上とし、機動的な自己株式取得を行うこととしています。

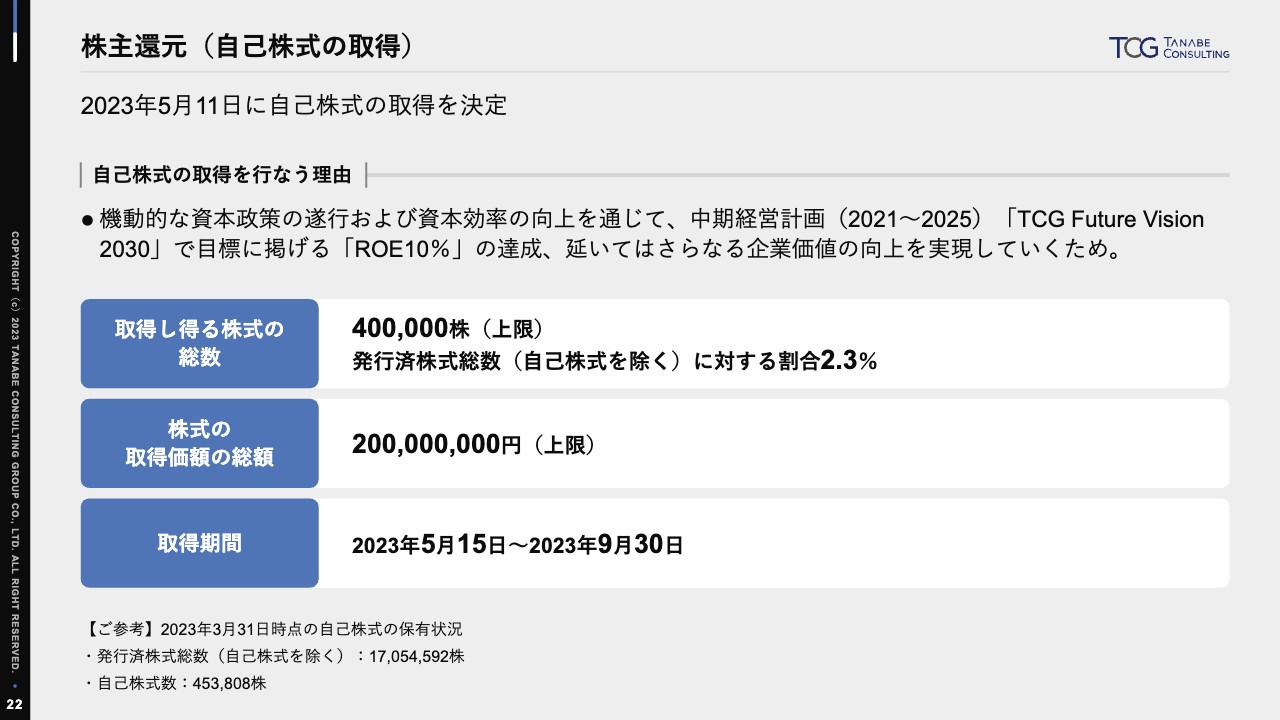

株主還元(自己株式の取得)

2023年5月11日に自己株式の取得を決定しています。取得し得る株式の総数、取得価格の総額、取得期間についてはスライドに記載のとおりです。

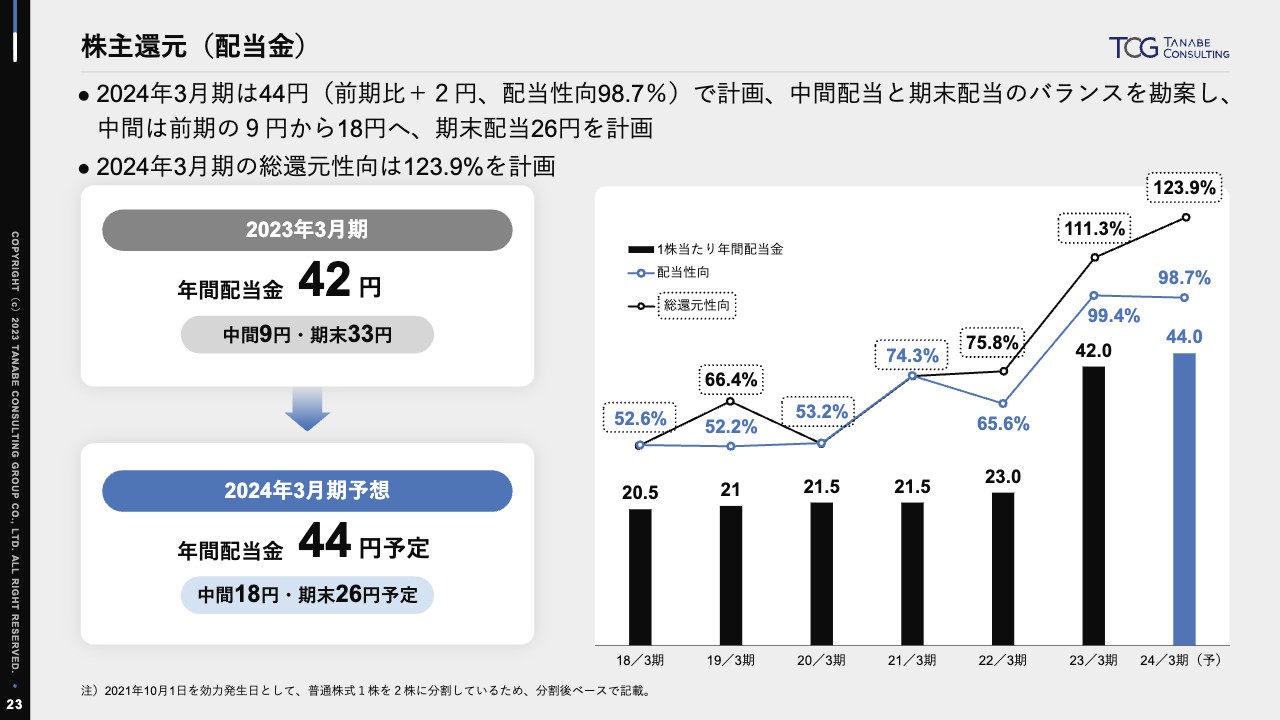

株主還元(配当金)

配当金については、2024年3月期は前期比2円増配の44円で、配当性向は98.7パーセントとしています。中間配当と期末配当のバランスを勘案し、今期の中間配当は18円、期末配当は26円の計画です。また、総還元性向は123.9パーセントとしています。

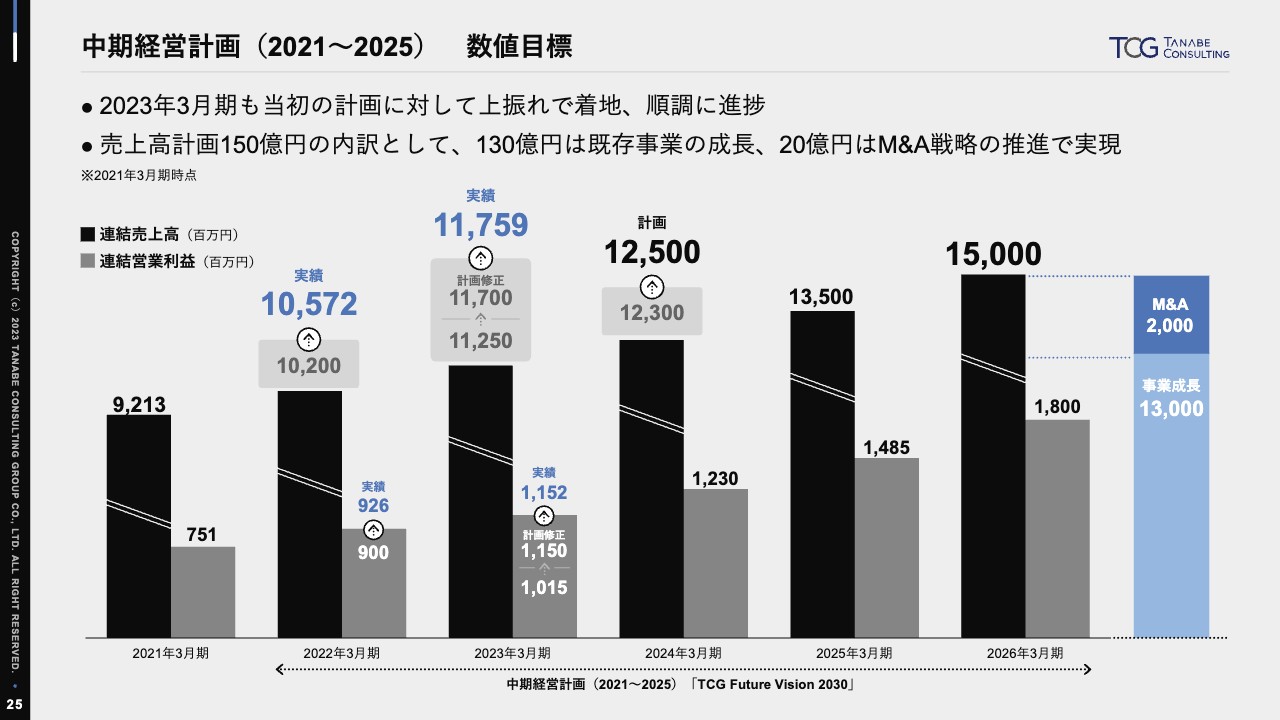

中期経営計画(2021〜2025) 数値目標

成長戦略についてご説明します。中期経営計画は、2026年3月期を基準とした数値目標です。

前期は二度計画修正を行い、売上高はそれをクリアした117億5,900万円、営業利益は11億5,200万円でした。今期に関しては先ほどお伝えしたとおりです。

2026年3月期は売上高150億円、営業利益18億円の計画です。売上高150億円の内訳としては、130億円は既存の事業でオーガニックに成長し、20億円はM&Aを戦略として推進した上で実現していく計画になっています。

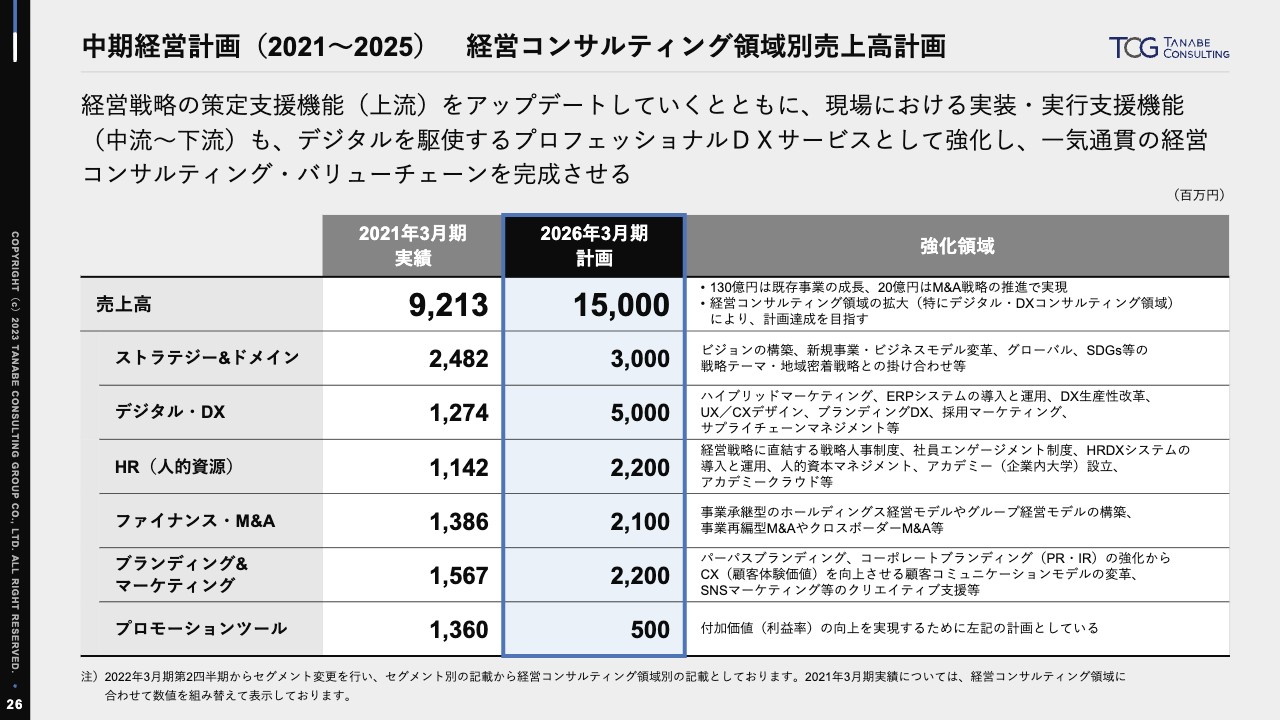

中期経営計画(2021〜2025) 経営コンサルティング領域別売上高計画

売上高150億円になった時点における経営コンサルティング領域別売上高の実績と目標です。経営戦略の策定支援機能(上流)をアップデートしていくとともに、実装・実行支援機能(下流)もデジタルを駆使する「プロフェッショナルDXサービス」として強化し、一気通貫の経営コンサルティング・バリューチェーンを完成させていきます。その中で、経営コンサルティング領域ごとの売上高を達成していきたい考えです。

プロモーションツールに関しては、付加価値を上げていくことを前提に、売上高は減収の計画にしています。

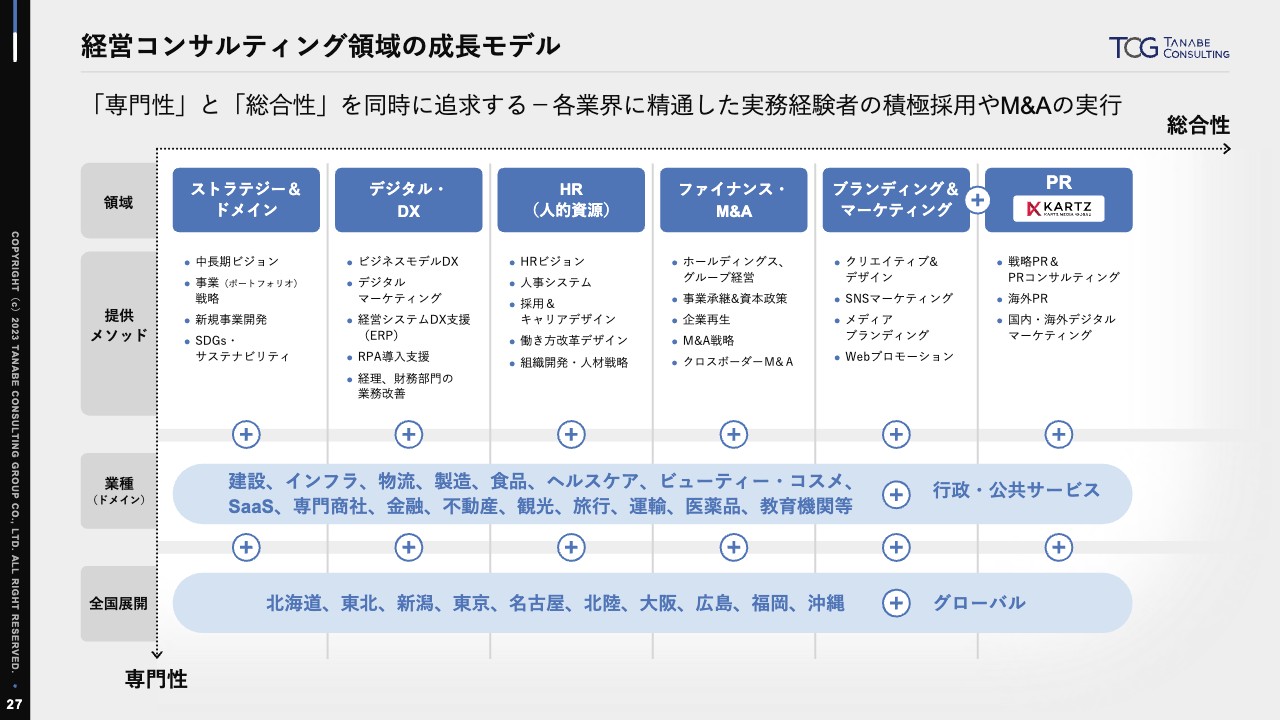

経営コンサルティング領域の成長モデル

コンサルティング領域別の成長モデルです。我々はトップマネジメントアプローチにより、全方位でトップマネジメントへの支援をしていきます。その関係上、総合性と専門性を同時に追求していかなければいけないと考えています。

総合性に関しては、先ほどのセグメントに加え、今回PR・広報の新しいコンサルティング領域を追加しました。特にブランディング&マーケティングとの相乗効果・シナジーが非常に出ると考えています。

専門性においては、今紹介した業種・業態に加え、行政・公共サービスを新たに追加しました。全国展開の地域密着の専門性に関しては、北海道から沖縄までのリージョン戦略を引き続き強化していきます。

加えて、ストラテジーも含めグローバル領域のご相談が増えてきているため、「Global PR Wire」のPR領域やクロスボーダーM&A領域、デジタルマーケティング領域を強化していく成長モデルを描いていきたいと思います。

中期経営計画(2021〜2025) 目標財務指標

中期経営計画の目標財務指標は、ROE10パーセント、ROA15パーセント、時価総額250億円以上、総還元性向は100パーセントを目安としています。

資本コストや株価を意識した経営の実現に向けた対応

資本コストや株価を意識した経営の実現に向けた対応としては、中期経営計画においてROE10パーセントを掲げています。その中で中期経営計画達成による当期純利益の拡大として、2021年3月期に4億9,800万円だったものを、2026年3月期に11億7,500万円としていきます。加えて、株主還元方針の変更を行うなど最適資本構成の実現に向けて取り組みを進めており、中期経営計画達成を目指していきます。

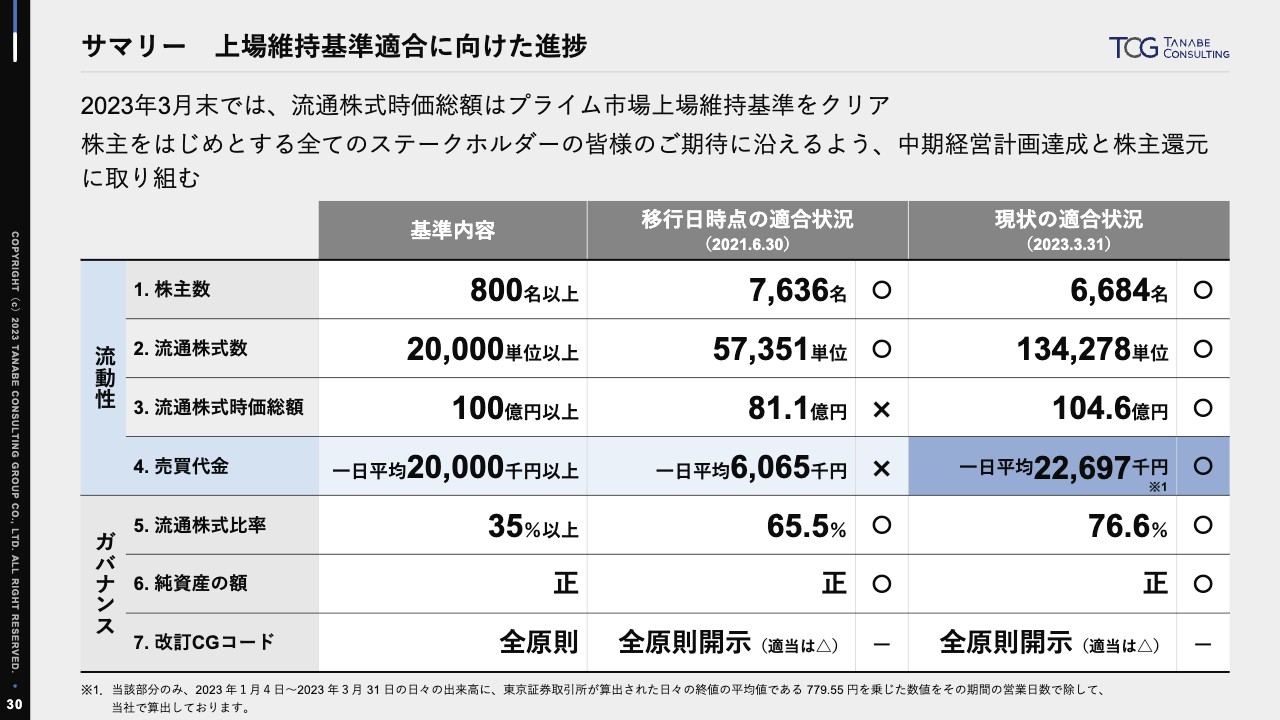

サマリー 上場維持基準適合に向けた進捗

上場維持基準の適合に向けた進捗をご説明します。スライド表の中央列が移行日時点での適合状況で、流通株式時価総額と売買代金が不適合でした。現状では流通株式時価総額は適合し、また先ほどご説明した資本政策を総合的に打ってきたため、売買代金についても2023年1月4日から2023年3月31日の期間で当社が算出した数値ではありますが、適合しています。

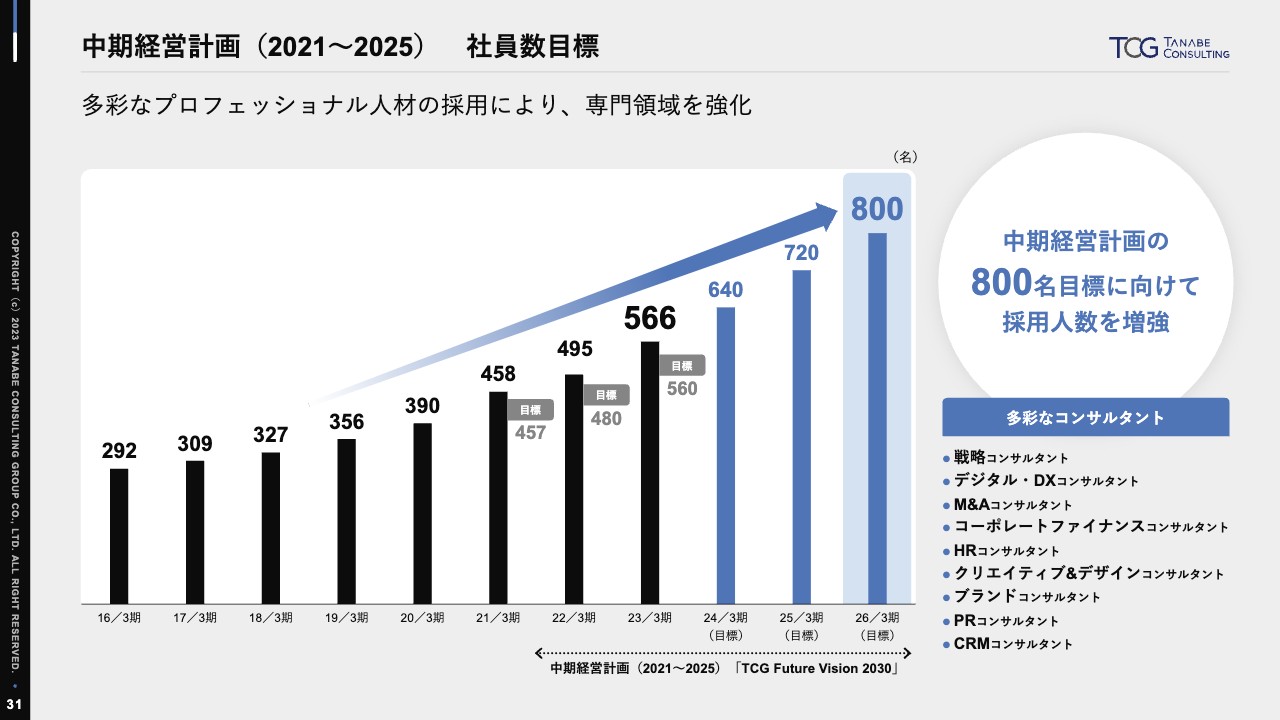

中期経営計画(2021〜2025) 社員数目標

社員数の目標です。2023年3月期は560名の計画でしたが、実績は566名で達成できています。推移についてはスライドのグラフをご覧ください。中期的には、800名に向けて採用を強化していきたい考えです。

人的資本マネジメント 採用・育成・活躍

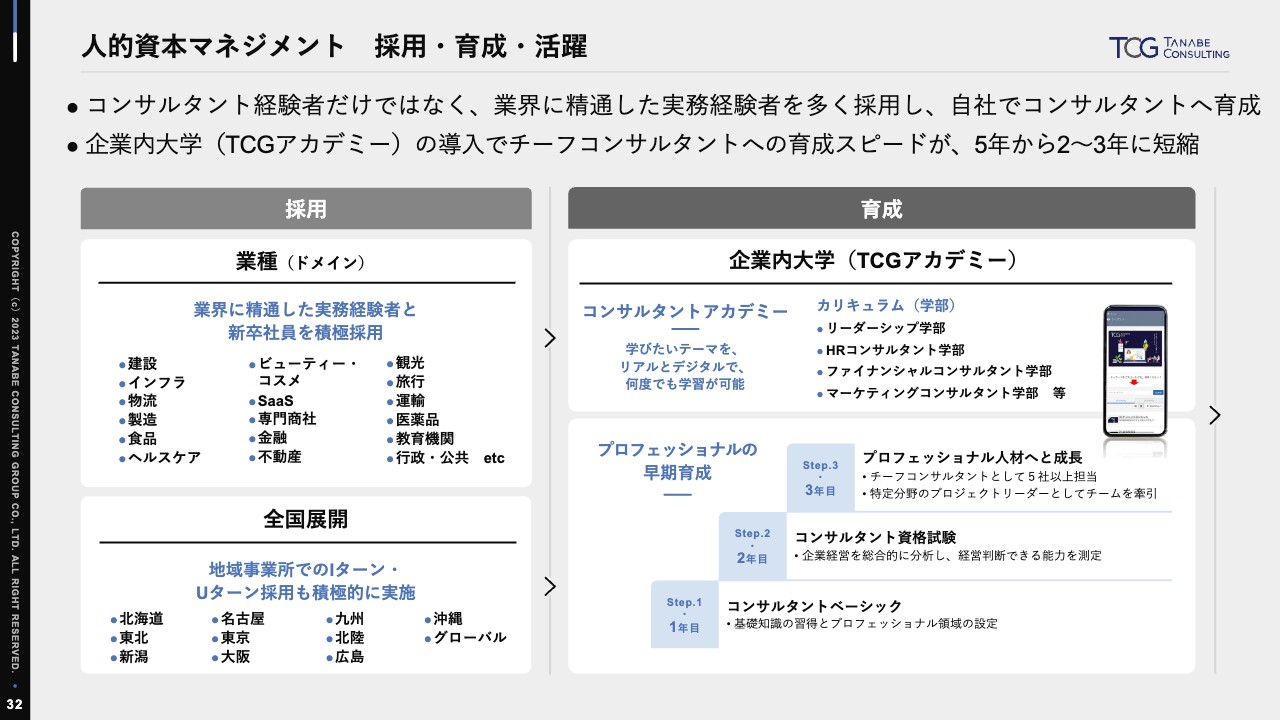

弊社は人でできている会社です。人的資本マネジメントとして採用・育成・活躍の戦略が大変大事になってきます。

採用においては、コンサルタントの経験者だけではなく業界に精通した実務経験者や新卒社員も多く採用し、社内でコンサルタントへ育成する仕組みができています。

加えて、全国展開しているため、地域事業所でのIターンやUターンの採用が非常に多いです。したがって、働き方や環境にも配慮しながら競合他社とは完全に違うアプローチでプロフェッショナル人材の採用ができています。

また、育成においては、「TCGアカデミー」という企業内大学を発足しています。こちらはコンサルタントアカデミーというプログラムで、リーダーシップやHR、ファイナンス、マーケティングなどさまざまな学部を設立しています。リアルとデジタル両方で、いつでもどこでも、誰でもコンサルティングを学べる環境を整えています。

人的資本マネジメント 採用・育成・活躍

プロフェッショナルを養成するキャリアプログラムもあります。コンサルタント資格試験を社内に設け、一定のプロフェッショナルスキルをクリアした人たちがチーフコンサルタントとして活躍しています。

結果的に、育成期間を約5年から2、3年に短縮することができました。さらに育成期間を短縮したいという思いもありますが、やはり私たちはビジネスドクターという企業を救う「医者」であり、すぐに「医者」になれるわけではありません。「臨床経験」にあたる実務経験を積まないといけない現実もあります。

クライアントに対して本当に役に立つプロフェッショナルコンサルタントをどのように育成していくのかは我々の生命線です。こちらもしっかりとプログラムしながら進めていきたいと思っています。

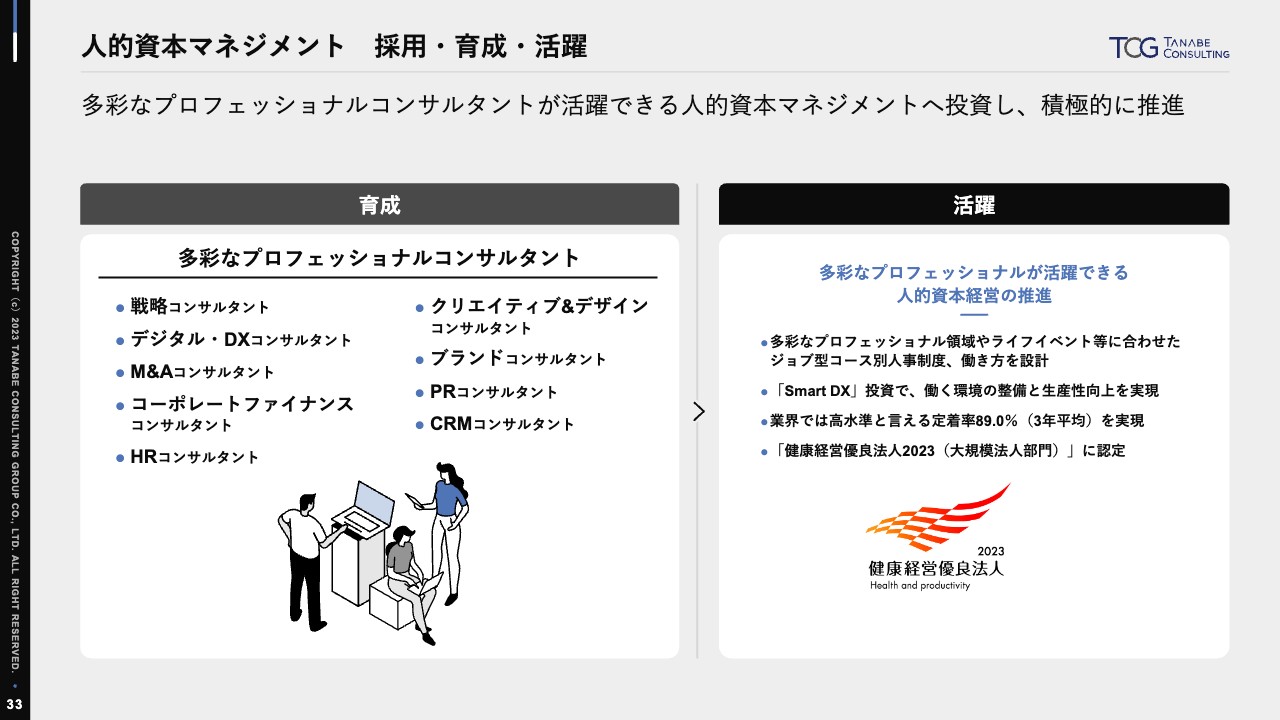

育成という意味では、経営コンサルティング領域は非常に多角的で全方位なものであるため、多彩なプロフェッショナルコンサルタントを養成することができます。戦略コンサルタント、デジタル・DXコンサルタントからはじまり、PRコンサルタント、CRMコンサルタントといったコンサルタントを養成しています。

活躍の部分に関しては、人的資本経営そのものの推進です。ジョブ型コース別の人事制度の導入などにより、働き方の設計をアップデートしています。また、社内で「Smart DX」と呼んでいるデジタル投資を行い、働く環境や生産性向上の実現を図っています。

結果として、業界では高水準といえる定着率89パーセントを実現し、「健康経営優良法人2023(大規模法人部門)」も取得しています。

サステナビリティ SDGsコンサルティング

サステナビリティ・SDGsコンサルティングについてです。特にストラテジー&ドメインの領域で、クライアントに対するSDGsコンサルティングを強化しています。クライアントからの要望も大変多く、このような活動を通じて持続的成長に向けた支援を積極的に行っていきたい考えです。

質疑応答:政府・公共・サービスコンサルティングの強化について

司会者:「新規領域として、政府・公共・サービスコンサルティングのお話がありましたが、御社は今までこのような公共領域をカバーされていなかったのでしょうか? 今回参入された背景と、この分野で御社が発揮できる強みを教えてください。また、中期的な売上貢献について、売上の何パーセントを見込んでいるのか教えてください」というご質問です。

若松:我々は地域に密着しているため、今までも行政・公共サービスはあったのですが、グループ全体としてより強化していきたいということです。グループの中に、戦略総合研究所があり、その中に行政・公共の経験者を配置し、重点的に進めていくようにしました。また、北海道から沖縄までの地域において、少しばらつきや偏りがあったため、均等に地域密着で入っていけるように網羅していきたいという意味での強化です。

加えて、例えばグループ会社の株式会社ジェイスリーはブランディングやクリエイティブの会社で、特に観光・旅行業界に強いです。そのような部分はこれからインバウンドを含め地域活性化の非常に大事なコンサルティングメソッドであり、そちらとの組み合わせをこれから強化していけるということで参入したという背景もあります。

さらに、スライド左側の「Global PR Wire」においても、地域の観光資源を海外にどのようにPRしていくのかについて、インフラを使って対応できます。企業に対してもそのような発信をしていけることが、行政・公共サービスに参入していく際に強みになるため、今回あらためてこのような取り組みを行いました。

地域の企業を支援するための行政・公共の取り組みとして、例えば国や地域がDXを推進していますが、人的資本におけるリスキリング(学び直し)は、地域ではなかなか進まないのが現状です。これらの部分を我々が一緒になって進めていきたいと考えています。

全国一律でコンサルタントが常勤しているファームを持つ会社は弊社だけです。そのため、本当に地域のことを知った上でどのように対応していくかという目線で地域を支援できることも我々の強みではないかと考え、そちらを活かした行政・公共サービスを進めていきたいと思っています。

売上の規模としては、当面5パーセント程度を1つの目安にしつつ、それをさらに拡大していくことで体制を強化し、将来的には10パーセントから15パーセントとすることを考えています。

このように、我々しかできない、我々だからこそできる行政・公共サービスというモデルを構築していきたい考えです。

質疑応答:売上原価の増加について

司会者:「営業利益の増減要因分析において、売上原価が増加しています。人件費以外の原価は何でしょうか?」というご質問です。

若松:大半はやはり人件費です。そのほか、クライアントにサービスを提供するにあたり付随する外注費なども、多岐にコンサルティング領域が拡大している関係で増えてきています。

質疑応答:M&A戦略の推進について

司会者:「中期経営計画の売上高のうち、130億円がオーガニック成長で20億円がM&Aによる上乗せだと説明されていました。この計画を出されてからすでにいくつかM&Aをされていると認識しています。投資済みの企業はどのくらいでしょうか?」というご質問です。

若松:約10億円です。したがって残りは10億円ですが、株主還元方針の中でも少しご説明したように、20億円は目安になります。

我々としては、資本をより有効活用していくことを考えており、グループインすることで経営コンサルティング・バリューチェーンを強化でき、領域を拡大できるのであれば、追加の投資も判断していくことを考えています。

質疑応答:M&Aの対象について

司会者:「M&Aについては何社くらいがこれからのターゲットになるのですか? また、M&Aのターゲットとして、どのような業種やコンサルティング領域があるのですか?

経営コンサルティング領域別の中計を見ると、デジタル・DX領域において現在の実績と最終年の計画との差がかなり大きい状態です。M&Aの対象は、やはりデジタル・DX領域なのでしょうか?」というご質問です。

若松:M&Aの社数に関しては、これまでの実績ベースで1年に1社から多くて2社です。これまでのグループ経営を見て、そのような社数でお考えいただいてよいと思います。規模については相手のあることですので、その都度考えていくことになります。

領域に関しては、ストラテジー&ドメインからブランディング&マーケティングまでの領域で投資・成長させていくことが、我々のM&Aの基本的な戦略です。

これからの新しい戦略領域として、グローバルな取り組みもご紹介しました。これは我々にとって非常に重要な戦略だと思っています。そのため、グローバル戦略そのものを展開している会社、もしくは展開できる会社も対象となる可能性がありますし、行政・公共に強い企業のM&Aも入ってくる可能性があると思います。

また、デジタル・DXに関しては、上流から下流までのバリューチェーンを組んでいくにあたって現在もグループで補完しあっていますが、さらにグループ間のシナジーを発揮していくためにはまだ十分でない項目があります。そのような部分や、今後もグループとして成長していくためどのようにM&Aを進めていくべきかについても考えながら、戦略を推進していきたいと考えています。

質疑応答:中期経営計画の姿勢・課題について

質問者:「中期経営計画は、保守的か挑戦的か、どのような姿勢でしょうか? また、中期経営計画の数値計画を達成していく上での課題は何でしょうか?」というご質問です。

若松:我々としては、中期経営計画を進めていくにあたり我々の意思をしっかり示していきたいと考え、このような数字を示しています。挑戦的でもあり保守的でもあるという姿勢で、着実にこの計画を進めていきます。

また、中期経営計画を実現していくためのポイントとして、1つはM&A戦略をこれからも着実に実装していくことです。

2つ目は人的資本です。社員数800名に向けた計画をご説明したように、人材の採用と定着、そしてプロフェッショナル化が非常に重要です。私は社長に就任してから長らく採用戦略を統括して取り組んできており、着実に計画どおりに進んでいます。したがって、この目標を確実に達成していくことが重要だと思います。

我々はビジネスドクターといわれる経営コンサルタントです。特に弊社は大企業から中堅企業へのトップマネジメントアプローチを行っており、下請けではなくパートナーであるというポジションに唯一無二の価値を見出しています。

基本的に、企業は社長や経営陣などによるトップマネジメントで決まっていくという現実がありますので、それを変革していくことから始めなければいけません。そのため、どうしても人的資本の質は大きなポイントになります。

そして、マーケティングをどのように進めていくかという顧客創造の部分です。こちらに関しては、現在マーケティングモデルを構築している最中です。日本の中でドメスティックにマーケットのターゲットを明確にし、セグメントごとのニーズに対応しつつ、北海道から沖縄までのセグメンテーションを行います。

加えて、テレビCMのような広告のほか、有料セミナーには1万人以上の方にご参加いただいています。研究会・トップ会には1,000名が在籍し、金融機関・会計事務所を含めて全国で340社とアライアンスを組んでいます。さらにマネジメントレターも11万人いるなど、大きな母数をもってこれからもPRや広報などに力を入れていきます。

また、クライアントリレーションやCRMを担う組織として戦略総合研究所があります。こちらでは、MAツールも含めてリードのナーチャリングをかけながら、クライアントの課題を全国で対応しています。

タナベコンサルティンググループのクライアントには、「日本一」「業界No.1」「地域No.1」といわれるような企業が特に多いです。我々はこの体制を65年続けてきているため、これらの企業をどのようにつないでいくかというマーケティングも大事だと思っています。

私はそれが地域経済の活性化や日本経済の底上げにダイレクトに効いてくるのではないかと考えており、そのような貢献をしたいという思いがあります。我々のマーケティングモデルの中で、また、人的資本をプロフェッショナルとして成長させる中で、このような貢献を実現していきたいというのが願いでもあり課題です。

これらの3つの領域に関しては、年々少しずつアップデートしていきたいと考えています。

質疑応答:人的資本マネジメントについて

質問者:「人的資本マネジメントについて質問です。人材採用について、人材獲得競争が激化する中で、御社では人材採用が順調に進んでいるとのことですが、その理由を教えてください。

次に育成面について、アカデミーのお話がありましたが、アカデミーとは社員が任意で入る形式なのでしょうか? また、資格のお話もされていましたが、具体的にどのような資格を取っているのか教えていただきたいです。

最後に、定着率も業界の中では高いとのことですが、その理由も教えていただきたいです」というご質問です。

若松:コンサルティングには非常に多彩なバリエーションがあり、我々はコンサルティングファームの経験者の獲得競争とはまったく異なるアプローチで採用を行っています。

また、チーム採用として、実際にタナベコンサルティンググループで活躍している社員・コンサルタントなどのメンバーの体験や経験などを採用時に共有できるような仕組みを設けています。それが「自分でもこの仕事にチャレンジしていける」と思っていただくことにつながり、魅力的な仕事だと思って入社していただける方が非常に多いです。

加えて、Iターン・Uターン就職など、面接時に「北海道に帰ってがんばりたい」「福岡でがんばりたい」「名古屋でがんばりたい」と思っている方の受け皿がしっかりとあります。我々はご応募いただく時からそのような希望に対しブランディングしており、安心して応募していただけていると思います。

「TCGアカデミー」では、実際にコーポレートサイトでブランディングをしています。我々は、自身がクライアントに教育や人材育成を提案しているのに、我々自身がそのようなことを一切行わず教育面が弱いというような、「紺屋の白袴」「医者の不養生」になってはいけないと強く意識しています。

すなわち、「TCGアカデミー」は我々自身が教育体制をしっかり組み立てないといけないという発想から出来上がっているのです。そのようなインフラをご説明したりご覧いただいたりすると、敷居が低くなるわけではないとは思いますが、やはり安心して採用を受けていただけるのだと思います。

「TCGアカデミー」は、コンサルタントが実践事例をもとに単位制のカリキュラムを編成しており、現在は1,000講座ほどがあります。大学と同じで2年間の教養課程の後は専門課程です。専門課程では、キャリアコースにあわせてそれぞれプログラムがセットされており、それらを順次受けていくスタイルで、いわゆる階層別研修や専門研修ではありません。

一般的な資格を取得しただけでは経営コンサルティングはできないのです。これまで、私自身も1,000社以上のコンサルティングに関わってきました。それこそ関わっていない業種はないほどコンサルティングを行ってきて、300社再建、300社日本一、300社事業承継という実績を持っています。そうした経験則や経験値を学部として伝えていくことこそが資格になるのです。

いわゆる公的な資格ではなく、グループ内で設定している資格があり、それをクリアしていくことでレベルが上がるという仕組みです。その代表的なものが、スライド下に記載しているコンサルタント資格試験です。このような専門カリキュラムがあり、その都度テストに合格しながら成長していく方式になっています。

定着率がよい理由としては、我々のコンサルティングスタイルがチームコンサルティングであることが挙げられます。先日『チームコンサルティング理論』という書籍をダイヤモンド社から出版しているように、チームコンサルティングを非常に大事にしています。

チームでコンサルティングする仕組みは、1人のトップコンサルタントやタレント的コンサルタントに依存しないシステムです。このようなシステムが構築できているため、お互いに専門性をカバーしあうことが可能です。やはりこの仕組みが、人材が育ったり活躍したりという定着に直結していると考えています。

このチームコンサルティングの運営も、我々独自のメソッドだと実感しています。

質疑応答:大企業から中堅企業をターゲットとする理由について

司会者:「業界における貴社のポジションについて、大企業から中堅企業がメインクライアントとのお話でしたが、これは何か理由があるのでしょうか? 御社の強みが発揮できるなどの理由があれば教えていただきたいです」というご質問です。

若松:スライド図の上端にあるのは、超大手といわれるグローバル企業です。このような企業は外資系のファームでないと対応できません。

もちろんその専門領域へ入っていくこともできますが、やはり我々がチームコンサルティングサービスを提供できる領域ではないと考えています。したがって、我々が価値を出せる領域として、超大手ではない大企業から中堅企業という範囲を示しています。

反対にもう少し規模が小さくなると、戦略策定というより実装レベルの話になってきます。単価が小さくて件数が多いという対応になっていき、個人のコンサルタントでも対応していける領域です。これらは、例えば中小企業を対象にしているファームや地域の会計士、労務士事務所にご対応いただければよいのではないかと考えています。

大企業・中堅企業に関しては、リソースが十分に揃っている部分と揃っていない部分があり、しかも地域や業界における貢献価値は非常に高い企業が多いです。先ほどお話ししたような日本一の企業や、業界一、地域一の企業は、ほとんどが大企業や中堅企業といわれるところです。しかし、そのような企業では人的資本も含めた経営リソースが足りていないケースがあります。

こちらに我々が戦略から実装までしっかりと介入していくことによりインパクトも大きくなりますし、フィーも含めたクライアントに対する価値も高くなります。また、非常に高度なコンサルティングスキルを要求されます。そこでは経営者・社長との対応が多くなり、必然的にレベルも上がっていきます。これに対応できる高い次元でのメソッドやノウハウが我々の組織の中にナレッジとしてできているため、そのような意味で非常に効果が高いと考えています。

やはり大事なのはトップマネジメントアプローチだと思っています。このような対象に対してサービスを行う会社は多くありますが、私自身が見た限り、トップマネジメントアプローチができている会社はほとんどありません。社長とは接点が持てず、事業部長や管理担当者、部長などのクラスと対応している会社が多い状況があります。

トップマネジメントアプローチを全方位に対してできるという我々のバリューそのものが発揮できるのが、スライドに示したようなクライアント規模だと確信しています。大企業・中堅企業のトップマネジメントを行う経営コンサルティングファームとして日本一の、唯一無二の存在になっていくことが、我々の当面のビジョンであり目指しているポジションです。

質疑応答:上流と下流での利益率の違いについて

司会者:「上流の戦略的な部分から下流の実装・実行支援を行うとのことですが、上流と下流における利益率の考え方を教えてください」というご質問です。

若松:利益率の変動はどうしても出てくると思います。現状のタナベコンサルティンググループの中ではそれほど大きな差はありませんが、実装のウエイトが増えれば増えるほど、システムも含めてセットで提供していく必要がある案件も増えてきます。そうすると、やはり原価が大きくなり、若干ですが利益率の変動が起こるのではないかと予測しています。

ただし、上流だけ・下流だけで進めているとそのようになりますが、我々は慣習的に上流から入るモデルです。SaaS的に進めてはいるものの、下流の企業の数ばかりが増えていくようなことにはならないと考えています。したがって、原価はそこまで上がらないと思います。

戦略の策定をする上での価値からすると、実装のほうが少し低くなるのはご指摘のとおりです。我々自身はできるだけ上流のほうへと考えて戦略を組み立てていますし、そのようなビジネスモデルの構築を目指しています。