投資信託は資金の運用をプロにおまかせできる金融商品です。

1. この記事を読んでわかること

-

投資信託とは

投資信託とは -

投資信託をやめておいた方がいい人の特徴

投資信託をやめておいた方がいい人の特徴 -

投資信託がおすすめな人の特徴

投資信託がおすすめな人の特徴

2. 投資信託とは

<動画でわかる投資信託のキホン>

Voice By ondoku3.com

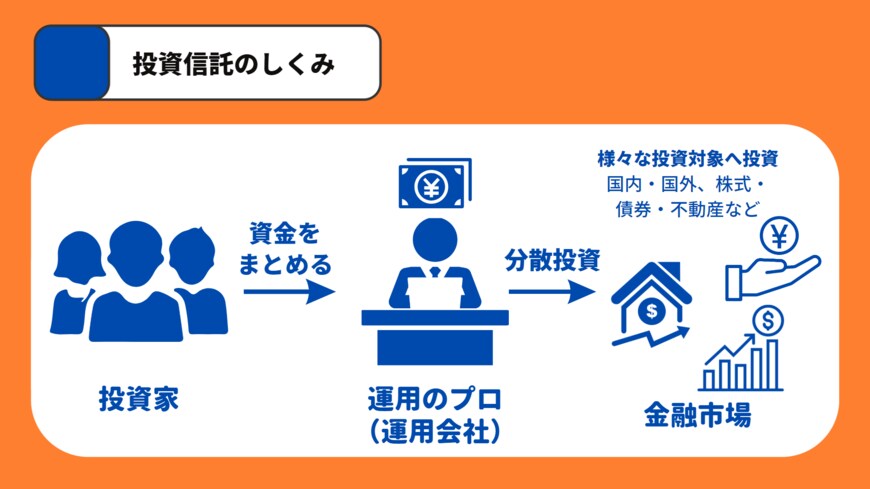

投資信託は投資のプロに資金の運用をおまかせできる金融商品です。

一般社団法人投資信託協会では以下のように定義されています。

「投資信託(ファンド)」とは、一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

出所:投資信託協会「そもそも投資信託とは?」

投資家は運用方針や主要な投資対象がことなる約6000本の商品から好きなファンドを購入できます。(出所:投資信託協会「投資信託の全体像(純資産総額・ファンド本数)直近データのバックナンバー」)。

一方で投資信託には以下の手数料がかかります。

- 購入時手数料:投資信託の購入時にかかる手数料

- 信託報酬:投資信託の保有中にかかる手数料。保有額に対して年率の形で毎日発生する

- 信託財産留保額:投資信託の解約時にかかる手数料

ただし、最近では購入時手数料と信託財産留保額を無料としている投資信託も数多く見られます。

3. なぜ投資信託は「やめたほうがいい」と言われるのか

ここまで投資信託のキホンを紹介してきました。

では、なぜ投資信託は「やめたほうがいい」と言われるのでしょうか。

代表的な理由として以下の3つが考えられます。

- 元本割れのリスクがある

- さまざまな手数料がかかる

- 長期での資産形成が前提となっている

それぞれ詳しく解説していきます。

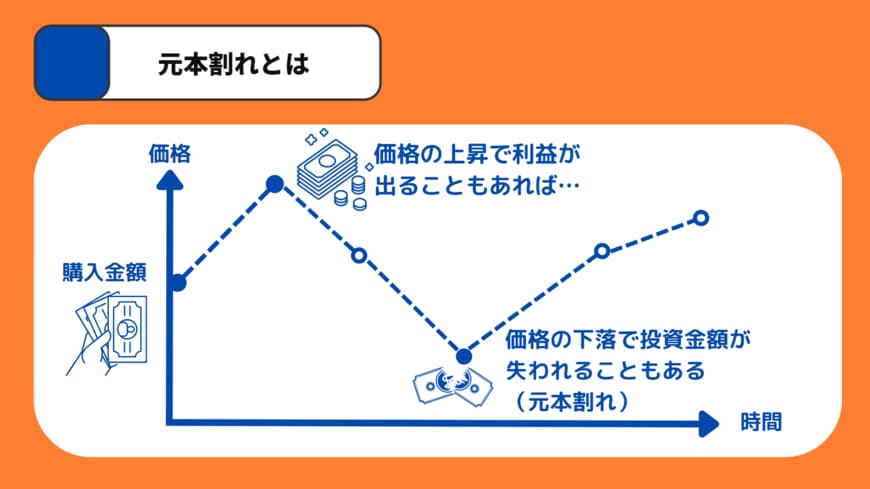

3.1 1.元本割れの可能性がある

投資信託も運用商品の1つである以上、市場の影響をうけ、基準価額(価格)が下がることがあります。下がり幅によっては、購入した価格よりも下がる(元本割れ)リスクがあり、予想外の損失を被る可能性は否定できません。

3.2 2.各種手数料がかかる

以下のように、投資信託にはさまざまな手数料がかかります。

- 購入時手数料:投資信託の購入時にかかる手数料。最近では手数料を無料とするノードロードといわれる投資信託も増えてきている。

- 信託報酬:投資信託を保有している間、かかる手数料。投資信託の銘柄によって異なる。

- 信託財産留保額:投資信託を売却するときにかかる手数料。最近では信託財産留保額を設定していない投資信託も多い。

購入時手数料や売却時の信託財産留保額は不要のものが多くなってきたものの、投資信託の保有中にかかる信託報酬はどの投資信託商品でも発生します。

信託報酬は投資信託の保有額に対して年率の形でかかり(年率0.2%など)、中には1%を超える高コストな商品もあります。

3.3 3.長期の資産形成が前提である

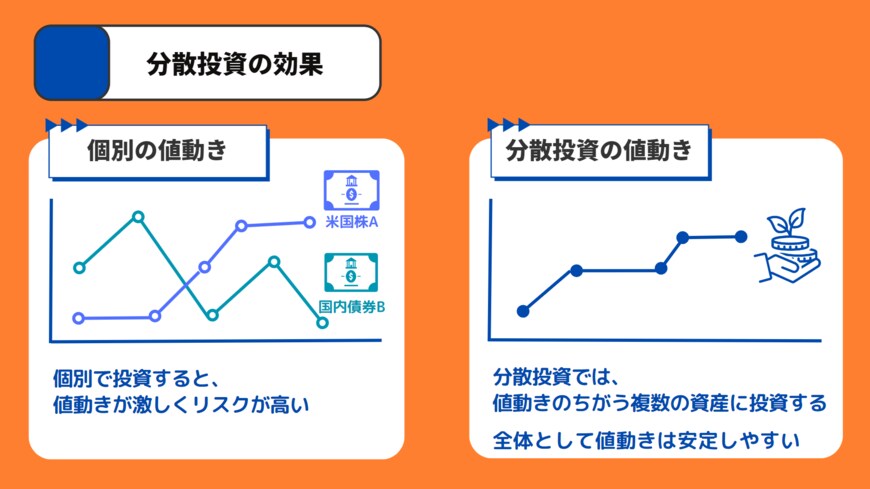

投資信託はプロが投資家の代わりに分散投資を行う金融商品です。分散投資とはさまざまな資産や地域に投資することで、メリット・デメリットは以下の通りです。

- メリット:リスク(価格のブレ幅)を低減した運用ができる

- デメリット:短期における大きな利益は期待できない

投資信託は比較的安定した運用や利益を期待できる一方、株式投資で少ない銘柄に集中投資を行うようなケースに比べて価格の変動は小さく、短期で大きな利益を得ることは難しいと言えるでしょう。

投資信託は長期の運用でじっくりと資産を大きくしていく投資商品と言えます。

4. 投資信託をやめたほうがいい人の特徴

投資信託の運用をやめておいたほうがいい人にはどのような特徴があるのでしょうか。

代表的な特徴を3つ挙げてみます。

4.1 1.短期でお金を増やしたい人

短期でお金を増やしたいなら、株式やFXなどに投資すべきでしょう。

各種投資信託商品はリスク分散を行う目的で、さまざまな投資先に分散投資を行う特徴があり、投資先のどれかの価格が大きく下がっても、ほかの投資商品の価格が下がらなければ損失は少なくなります。逆に大きく価格が上がったとしても、ほかの投資商品の価格が上がらなければ思ったほどの利益は得られないということです。

短期でお金を増やしたいと思っているなら、投資信託への投資は避けたほうがいいいでしょう。

4.2 2.余剰資金が少ない人

投資信託にかかわらず、運用全般にいえることですが、投資に回すお金は余剰資金から捻出することが原則です。余剰資金が少ないならそもそも投資を行うこと自体を避ける必要があります。

なぜなら、投資商品には価格の変動リスクがあり、市場の動きによってはその価格が大きく下がる可能性があるからです。そしてその損失が家計に影響を与えることがあってはなりません。

投資を行うなら、最低でも3ヶ月分の生活費は緊急資金として取っておき、残りの余剰資金で投資を行うようにしましょう。

4.3 3.自分で銘柄を選んで運用したい人

投資信託は銘柄によって投資先とその割合が決まっています。そしてその内容は運用会社のファンドマネージャーが決めます。例えば先進国の株式に投資する投資信託の場合、どの企業の株をどのくらい購入するかの判断はファンドマネージャーに委ねられているのです。

そのため、自分で投資先を決めて運用したいと考える人には投資信託は向いていません。

自分で投資先を選び、割合も決めて運用したいなら、株式や債券などを自分で選び、資産配分も決めて運用することをおすすめします。

【関連記事】投資初心者は何から始めるべき?失敗しないコツや投資先を解説【証券アナリスト監修・CFP執筆】

5. 投資信託がおすすめな人の特徴

では逆に投資信託がおすすめの人にはどのような特徴があるのでしょうか。

5.1 1.長期でじっくり資産形成したい人

投資信託は幅広い投資先に分散投資を行う特徴から、短期で大きな利益を狙うというよりも、値動きを安定させながらゆっくりと資産を増やす投資商品です。

短期で大きな利益を得たいなら、株式やFXなどで運用した方が利益を得られる可能性が高くなります。

10年や20年といった長期間で、時間を味方に付けながらじっくりと資産を増やしたいと考える人には投資信託がおすすめです。

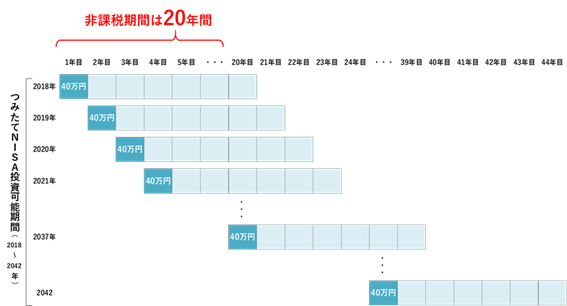

また、投資信託にはつみたてNISAやiDeCoといった非課税で運用できる制度が用意されています。つみたてNISAは年間40万円の非課税枠があり、最大20年間非課税で運用できます。

<つみたてNISAの非課税期間>

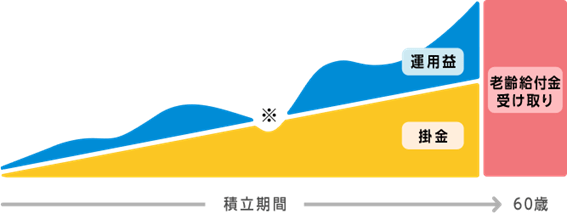

iDeCoは私的年金の1つですので、原則として60歳までは引き出せませんが、引き出すまでの運用は非課税で行えます。

<iDeCoのイメージ>

このような非課税措置を受けながら長期的な資産形成を行えるのが、投資信託の魅力ともいえます。

5.2 2.ローリスクな資産運用を望む人

投資信託は、1つの商品でさまざまな投資先に投資が可能です。そのため債券と株式のような値動きの異なる運用商品を組み合わせるなどして、値動きの幅を抑えられます。

投資信託の特徴はこのように1つの商品で分散投資ができることで、それによってリスクを抑えた運用が可能になります。

リスクを抑えた資産運用を望む人には投資信託が向いているといえるでしょう。

5.3 3.少額から投資を始めたい人

多くの証券会社では、投資信託の積立投資が行えます。

積立投資とは一定間隔・一定金額で金融商品を買い付けていく運用スタイルです。口座引き落としやクレジットカードによる買付であれば、毎回の購入処理を自動化できます。

投資信託の積立投資は月100円からでも購入できるため、小額から投資を始め、運用に慣れたいと考える人にもおすすめです。

5.4 4.あまり投資にかける時間がない人

投資信託は初心者に向いているといわれるように、お金を運用会社に預けて、運用の専門家に投資をしてもらう仕組みです。

実際に株式などの個別の投資商品を購入して運用する場合、事前に運用の知識を身につけておかなければなりませんし、投資スタイルによってはチャート(ある期間の株価の変動を示すグラフ)を常にチェックしていなければなりません。

その点、投資信託はお任せ投資という形ですので、あまり投資に時間をかける余裕のない人や投資の経験がない人に向いています。

ただ、投資にかける時間がないとはいえ、自分が購入している投資信託銘柄の特徴(どの投資先に投資を行っており、運用スタイルはどのようになっているのか)は把握しておくようにしましょう。

6. 初心者は全世界株式インデックスファンドがおすすめ

投資初心者が運用を行うなら、全世界株式のインデックスファンドをおすすめします。

全世界株式のインデックスファンドとは、全世界の株式市場の値動きに連動した投資成果を目指す投資信託です。

比較的安定したリターンを狙えるだけでなく、長期的な成長が見込めることからもおすすめの投資信託商品ですので、ポートフォリオの中に組み入れておきましょう。

なお、ひとくちに全世界株式のインデックスファンドといっても、採用するベンチマークの違いによっていくつかの種類に分かれます。ベンチマークとは値動きを連動させる株価指数などの指標のことです。

<代表的な全世界株式のベンチマークと商品例>

|

ベンチマーク |

概要 |

指数の期間収益率(3年)※2023年4月28日時点 |

商品例 |

|

MSCI オール・カントリー・ワールド・インデックス |

先進国23カ国と新興国26カ国(2018年12月末現在)の大型株・中型株で構成される株価指数 |

+74.1% |

eMAXIS Slim全世界株式(オール・カントリー) |

|

FTSE Global All Cap Index |

全世界の小型~大型株約9000銘柄で構成される株価指数 |

+75.9% |

楽天・全世界株式インデックス・ファンド |

上記を参考に運用銘柄の検討を進めてみましょう。

7. 投資信託の運用におすすめの証券会社2選

ここまでで投資信託の運用に興味を持った方もいるかもしれません。

そこで、ここでは投資信託の運用におすすめの証券会社を2社ピックアップして紹介します。

いずれも「eMAXIS Slim 全世界株式(オール・カントリー)」や「楽天・全世界株式インデックス・ファンド」をはじめ、2000本以上にも及ぶ投資信託をラインナップした人気ネット証券です。

※各見出しの証券会社名の隣にある★マークはおすすめ度を表しています。参考にしてください。

7.1 1. 楽天証券【★★★★】

楽天証券は900万口座の開設実績を誇る日本屈指の証券会社です。

楽天カードを使って投信積立を行うと、ポイント還元率最大1%で楽天ポイントが貯まるほか、投資信託の購入にも楽天ポイントを利用できます。

そのため普段から楽天ポイントを貯めている方におすすめのネット証券会社です。

また、楽天証券と楽天銀行を連携するマネーブリッジを利用すれば、楽天銀行の普通預金金利が最大0.1%になるのも魅力的。株の購入時には、証券口座の不足分が楽天銀行の普通預金残高から自動入金される自動入出金(スイープ)サービスも便利です。

7.2 2. SBI証券【★★★★★】

SBI証券は、2023年中に国内株の手数料無料化を目指しており、コスト意識が高い人であれば注目必須の証券会社です。

国内株はもちろん、米国株をはじめ世界9カ国の銘柄に投資できます。米国株の取扱銘柄数は5600銘柄超で主要ネット証券最高水準(2023年1月30日時点)。

国内株は0円から取引可能であり、IPO取り扱い銘柄数も主要ネット証券の中ではダントツの実績を誇っています(主要ネット証券とはSBI・楽天・松井・マネックス・auカブコムの5社)。

また、投資信託のサービスも充実しており、保有額の最大0.25%がPontaポイントやTポイントとして還元されるほか、投資信託の購入には「Tポイント」「Pontaポイント」を1ポイント1円として利用できるので、少額から投資したい方にも最適です。

投資信託の購入に三井住友カードを利用すれば、最大5%のポイント還元が受けられ、たまったVポイントは1ポイント1円で投資信託の買付に利用できるほか、景品との交換やキャッシュバックサービスにも使えます。

8. まとめ

-

投資信託は、短期でお金を増やしたい人はやめておいたほうがいい

投資信託は、短期でお金を増やしたい人はやめておいたほうがいい -

-

長期でじっくり資産形成したい人や少額から投資を始めたい人は投資信託がおすすめ

長期でじっくり資産形成したい人や少額から投資を始めたい人は投資信託がおすすめ

参考資料

MeChoice編集部