2023年5月12日に発表された、株式会社トプコン2023年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社トプコン 代表取締役会長 平野聡 氏

目次

平野聡氏:本年の4月から会長に就任しております、平野です。よろしくお願いします。社長就任中に執り行った3月末までの2023年3月期決算について、私からご説明します。

本日の流れとして、まずは2023年3月期の決算報告、次に第三次中期経営計画の振り返りを行い、最後に社長在籍期間の10年間についての振り返りを行います。

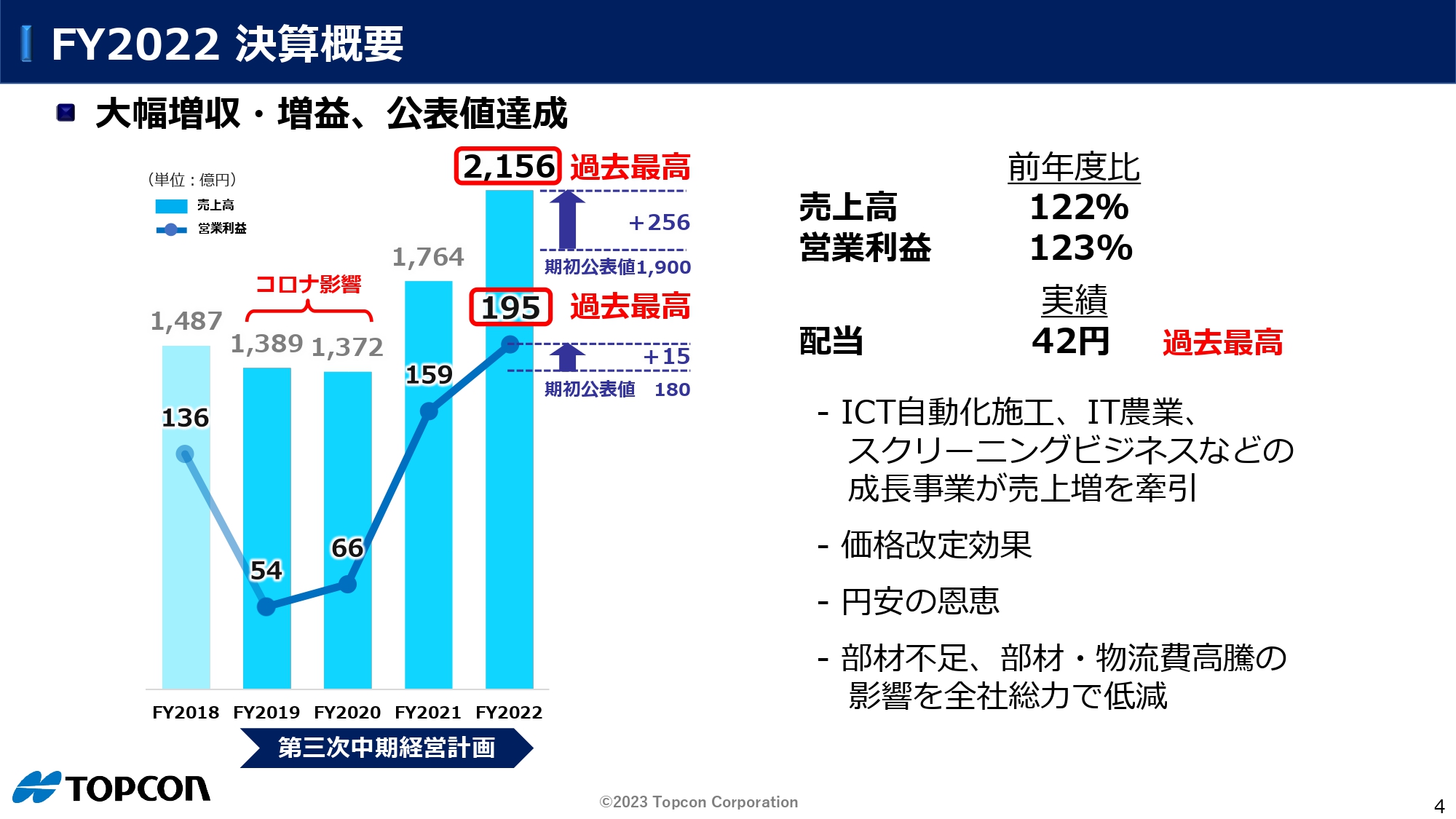

FY2022 決算概要

2022年度の決算概要です。売上高2,156億円、営業利益195億円と大幅な増収増益となりました。売上高は前年度比122パーセント、営業利益は前年度比123パーセントとなり、非常に良好な結果で終えています。

配当は、過去最高の42円を想定しています。決算のポイントは、第3四半期までの内容とほとんど変わらず、記載のとおりです。

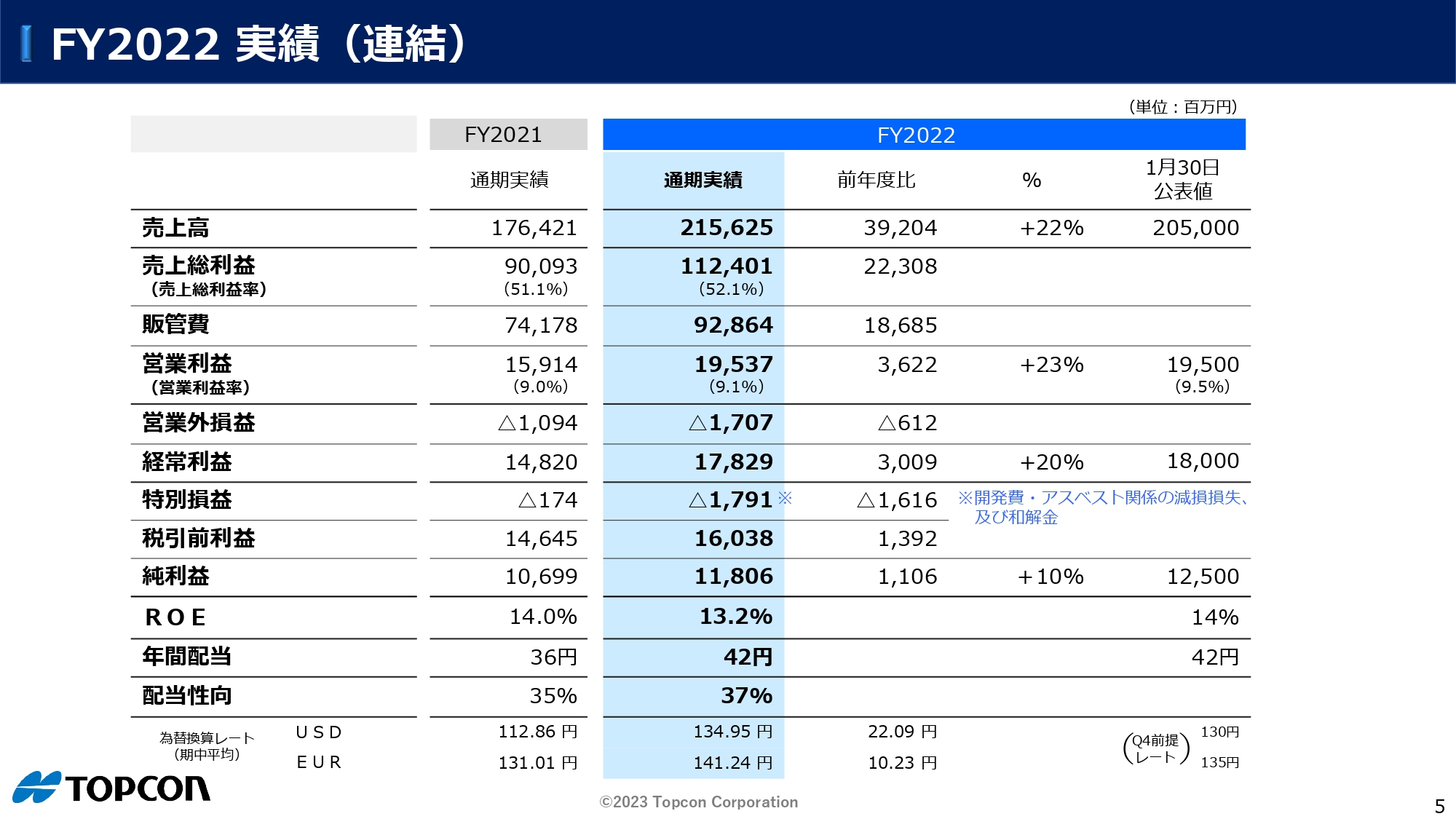

FY2022 実績(連結)

特筆すべき点をご説明します。22年度の特別損益は17億9,100万円となりました。前年度比でマイナス幅が約16億円増えていますが、開発費関連の減損、古い社屋の取り壊し時に発見されたアスベストの処理費用や和解金が含まれています。

そのため、売上高、営業利益、経常利益までは公表値をほぼ達成しましたが、純利益については残念ながら少々未達となっています。ROEについても14パーセントを見込んでいましたが、13.2パーセントという結果でした。

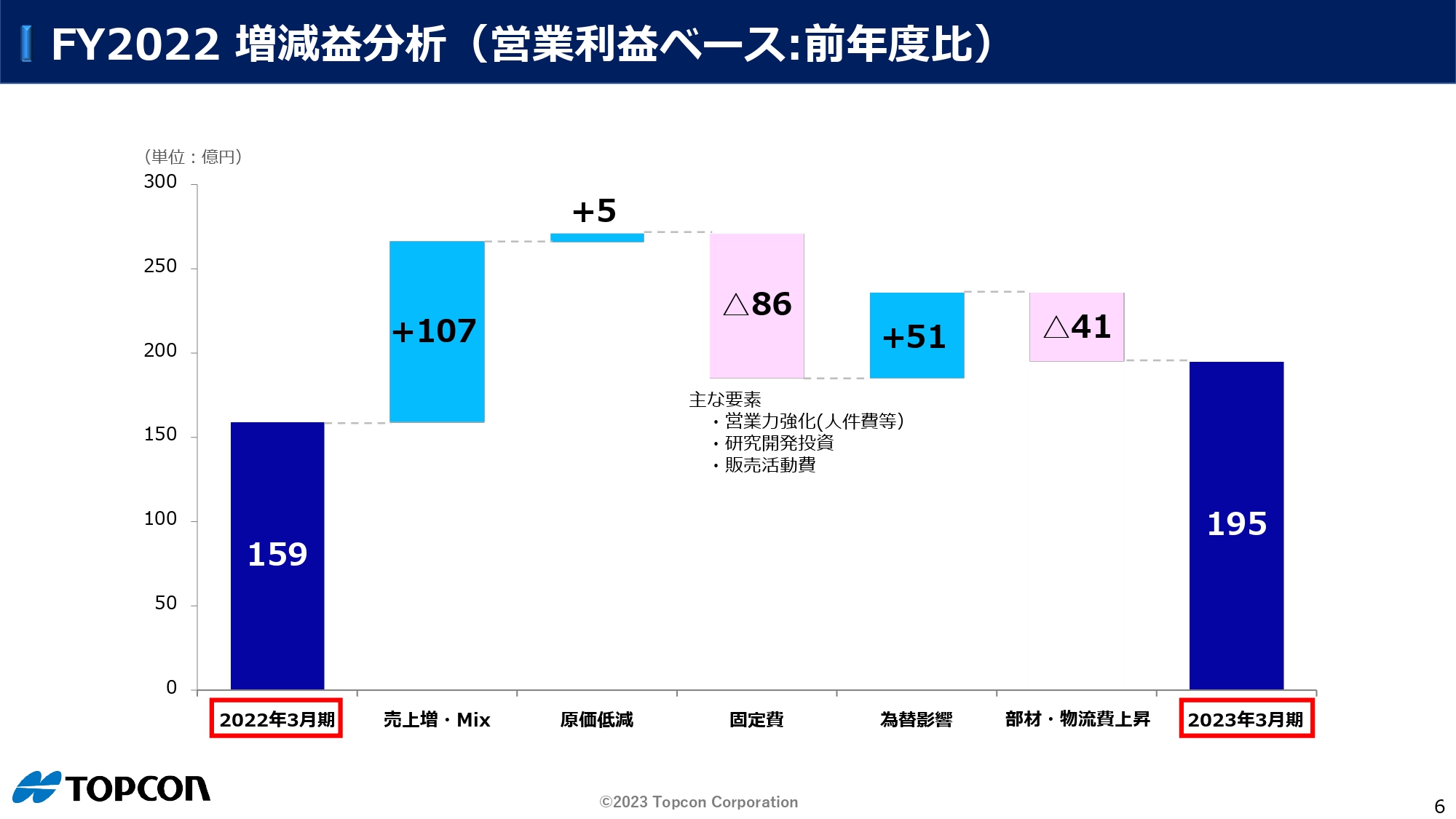

FY2022 増減益分析(営業利益ベース:前年度比)

営業利益の増減益分析です。「売上増・Mix」は価格改定効果なども含めて107億円のプラス、原価低減も5億円のプラスとなっています。

固定費は主に投資関係で86億円のマイナスとなりました。為替は円安によりプラスに影響しましたが、部材・物流費の上昇で41億円のマイナスとなりほぼ相殺するようなかたちとなりました。結果的に195億円という着地になりました。

I-2. 事業別の状況

次に事業別の状況をご説明いたします。

事業別の状況

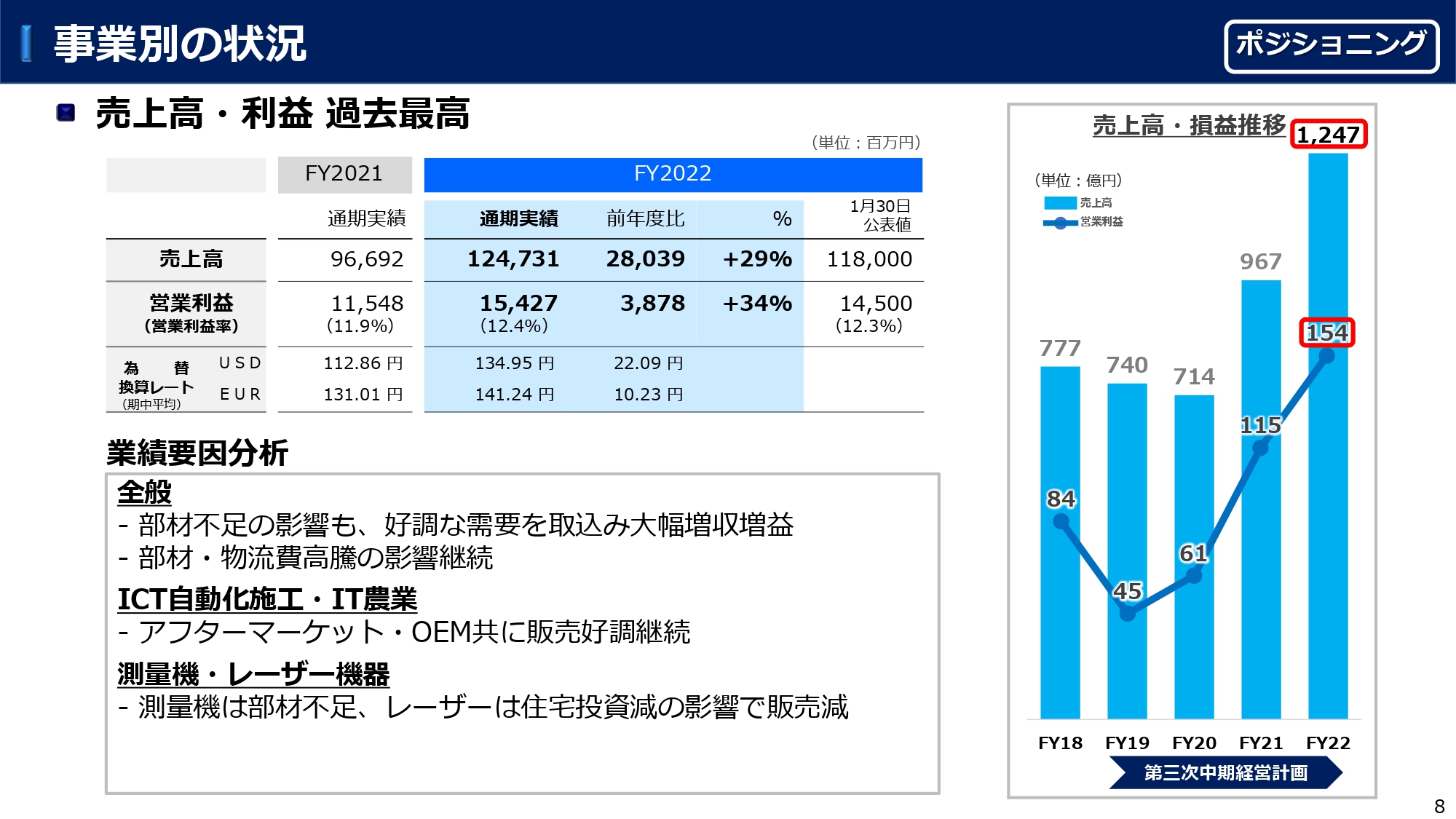

まず、ポジショニング事業については、売上高・利益が過去最高となりました。売上高は前年度比129パーセント、営業利益は前年度比134パーセントということで、非常に良好な結果です。

第4四半期に顕在化した動きとしては、米国での住宅着工件数が減少したことにより、住宅着工で必ず使われるレーザー機器などに少し陰りが出てきたことですが、全体としては、成長を遂げたと言えます。

事業別の状況

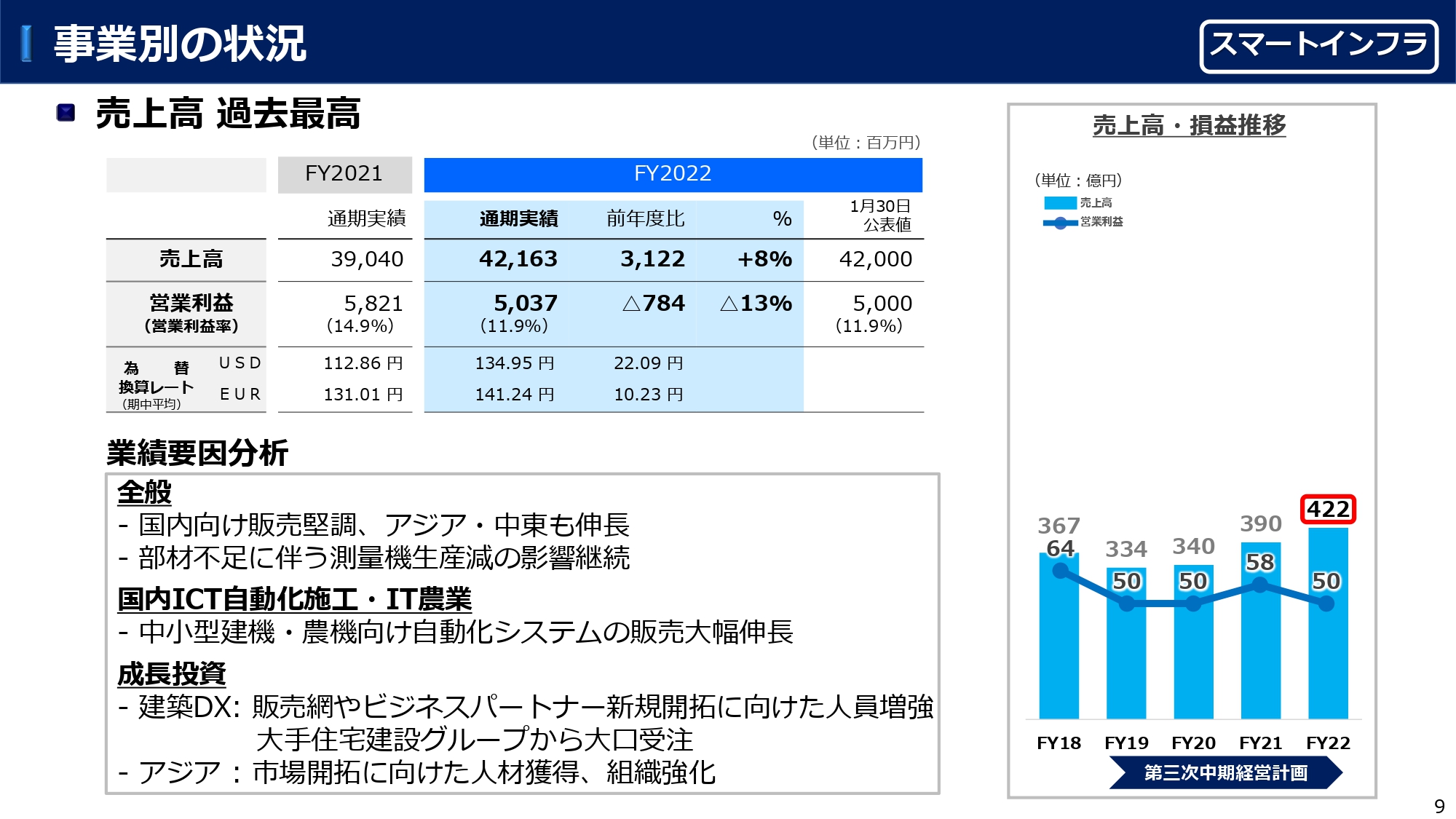

スマートインフラ事業については、売上高421億6,300万円、営業利益50億3,700万円となりました。売上高が前年度比31億2,200万円の増収の一方、営業利益は減益となっていますが、想定どおりの着地です。

減益の要因は投資が挙げられます。スマートインフラ事業は中期経営計画期間中も、21年度以前はかなり高い利益率でした。しかしながら、より大きな事業を展開するために投資を行っており、特に建築のDXにおいて芽が出つつあります。また、アジアにおけるICT自動化施工やIT農業の市場を開拓するための投資も行っております。結果として、想定内の50億円に着地しました。

事業別の状況

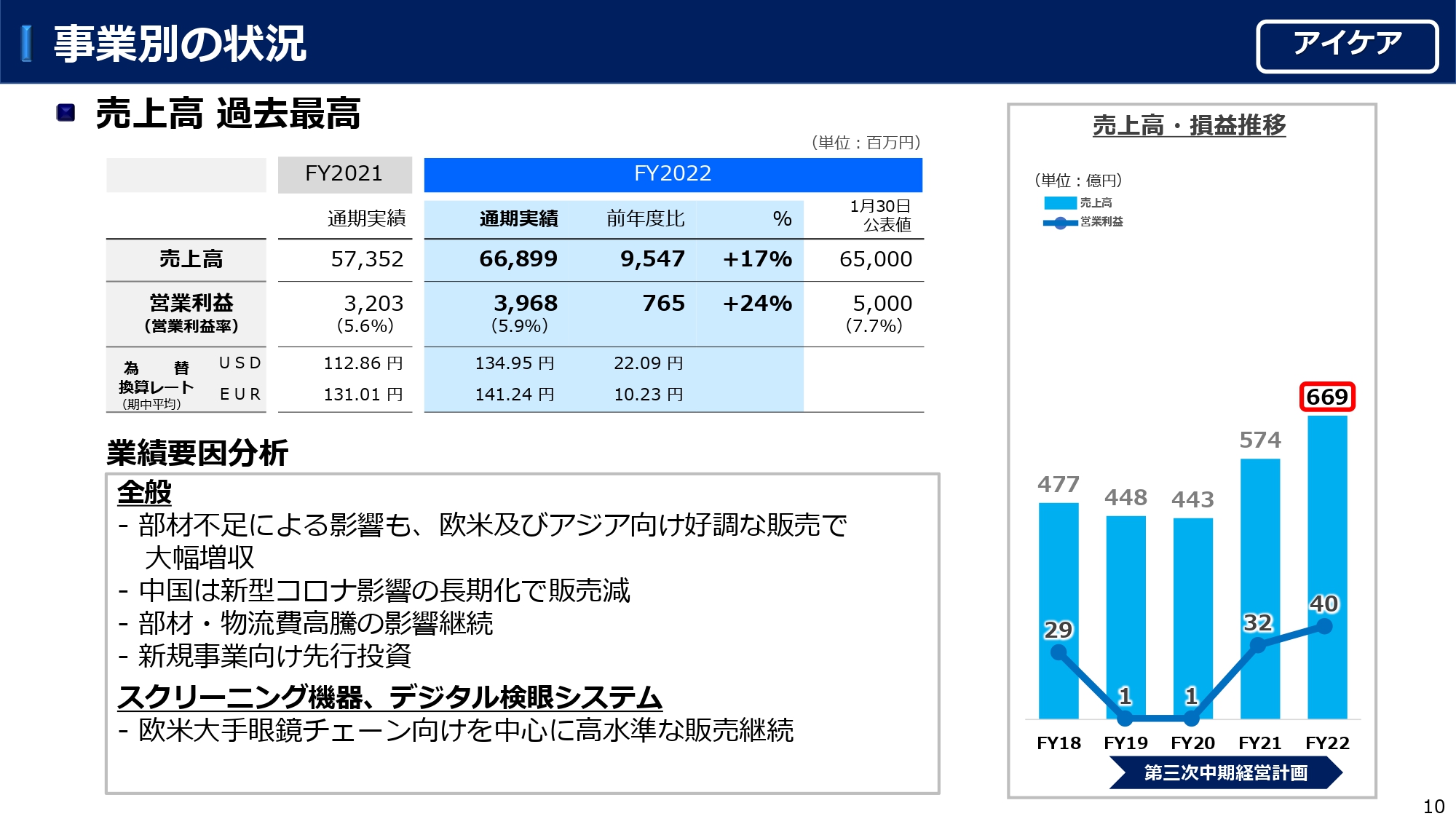

アイケア事業は大きく増収増益となっています。要因としてはスクリーニング事業が非常に伸びたことが挙げられます。ただ、公表値の営業利益50億円に対して、10億円ほどマイナスとなり営業利益40億円程度となりました。こちらについては、想定外の突発的な経費が発生したことも理由の一つですが、一時的な経費増であるため、事業運営においてはまったく問題ないと考えています。

II-1. 第三次中期経営計画 振り返り

第三次中期経営計画の振り返りです。

第三次中期経営計画 振り返り

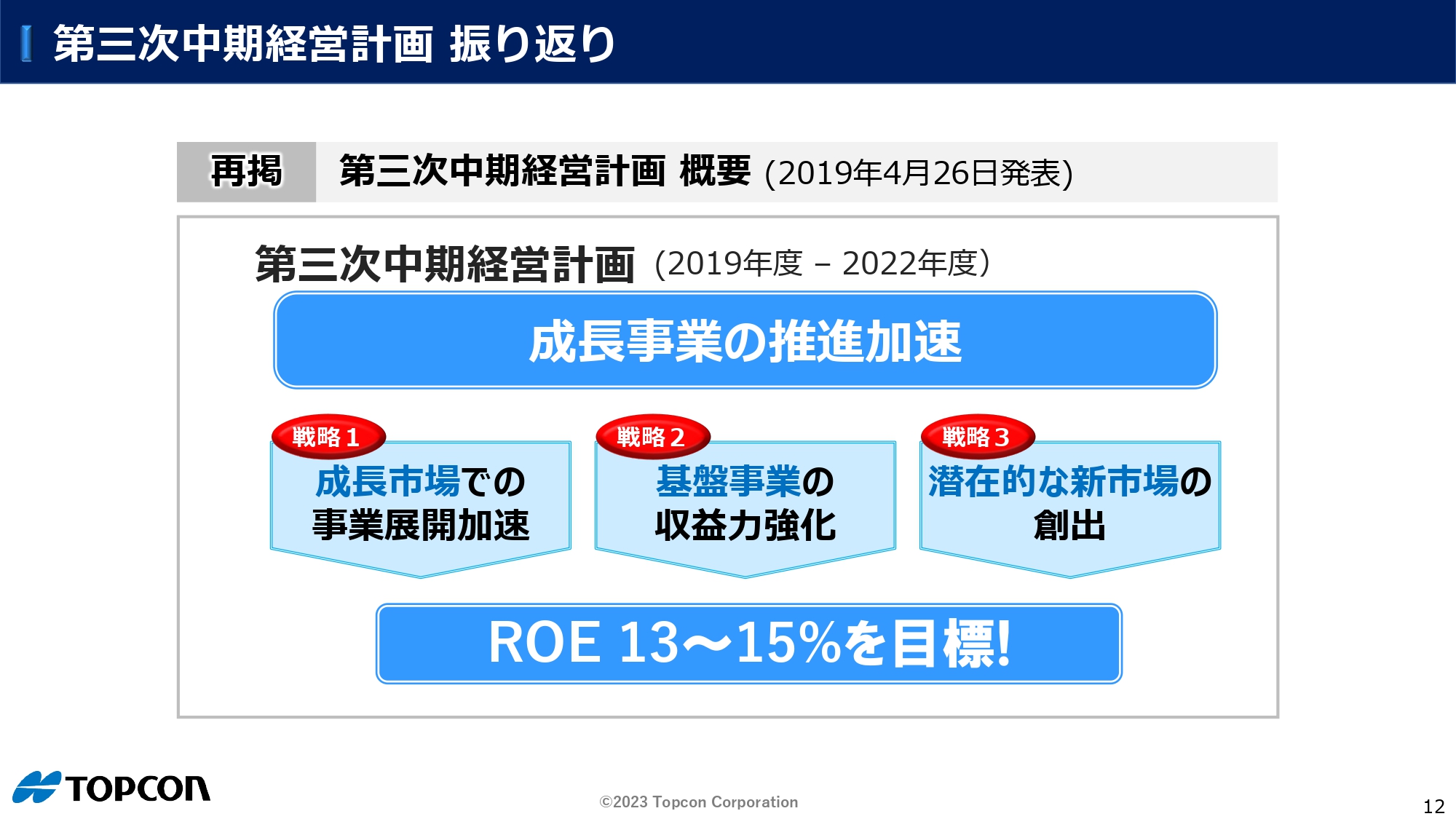

第三次中期経営計画は当初の3年間の予定をコロナ禍の影響で1年間延長しているため、4年分の振り返りを行います。

スライドは2019年4月26日発表資料の再掲で、第三次中期経営計画では、「成長事業の推進加速」の3つの柱として、戦略1「成長市場での事業展開加速」、戦略2「基礎事業の収益力強化」、戦略3「潜在的な新市場の創出」を実施し、ROE13パーセントから15パーセントを目指すことを掲げていました。

第三次中期経営計画 振り返り

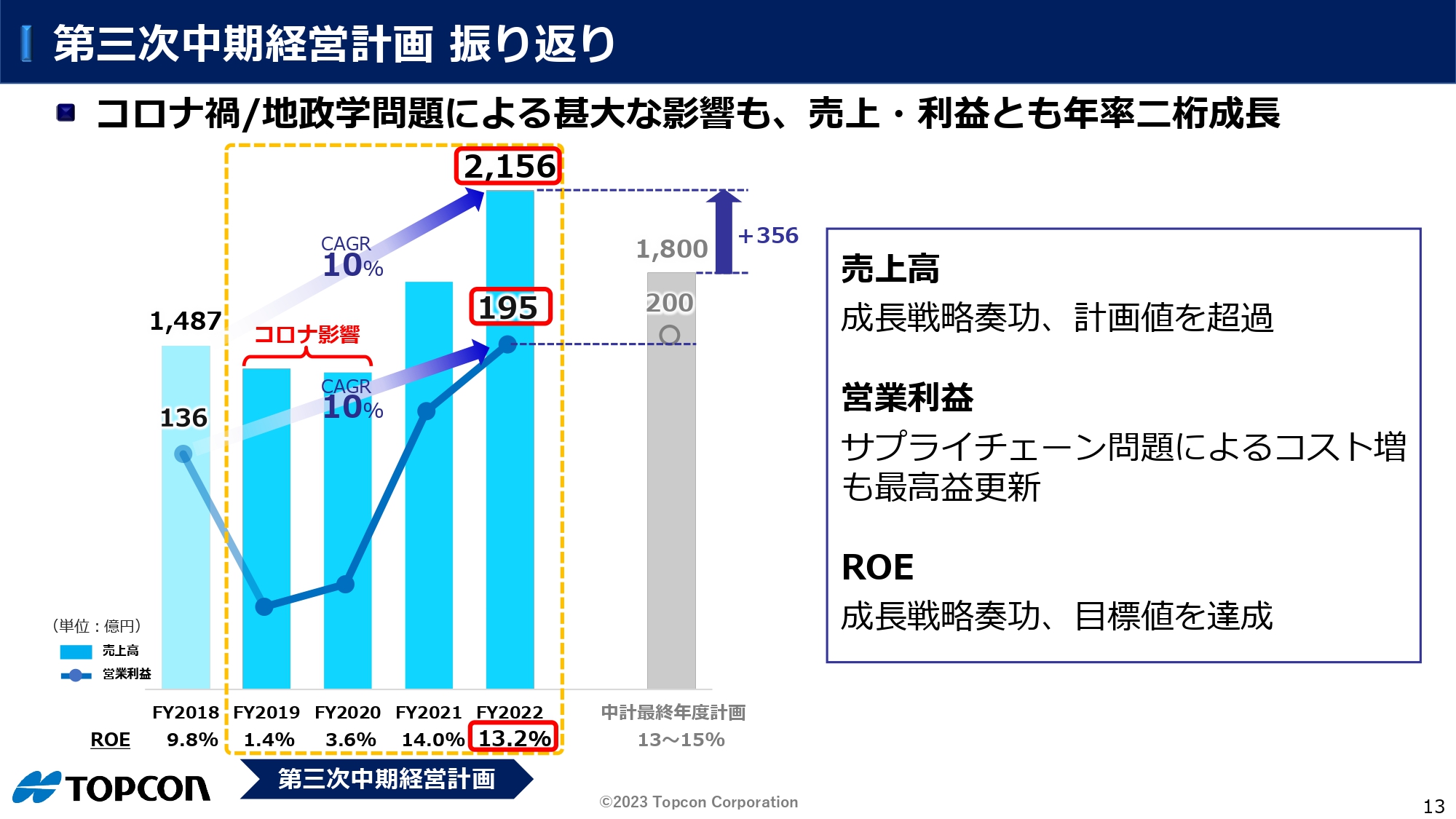

まずは計数的な観点から検証していきます。本中計最終年度の計画は売上高1,800億円、営業利益200億円でしたが、売上高が大幅に超過し計画を上回りました。

営業利益についてもほぼ達成、先ほどお伝えした突発的な経費がなければ達成できていたと思います。年平均成長率においては、売上高、営業利益ともに10パーセントと、二桁の成長を成し遂げました。

また、ROEについても、計画の13パーセントから15パーセントに対して、13.2パーセントとなり、こちらも計画を達成しました。

II-2. 事業別の振り返り

詳しく事業別の振り返りを行います。

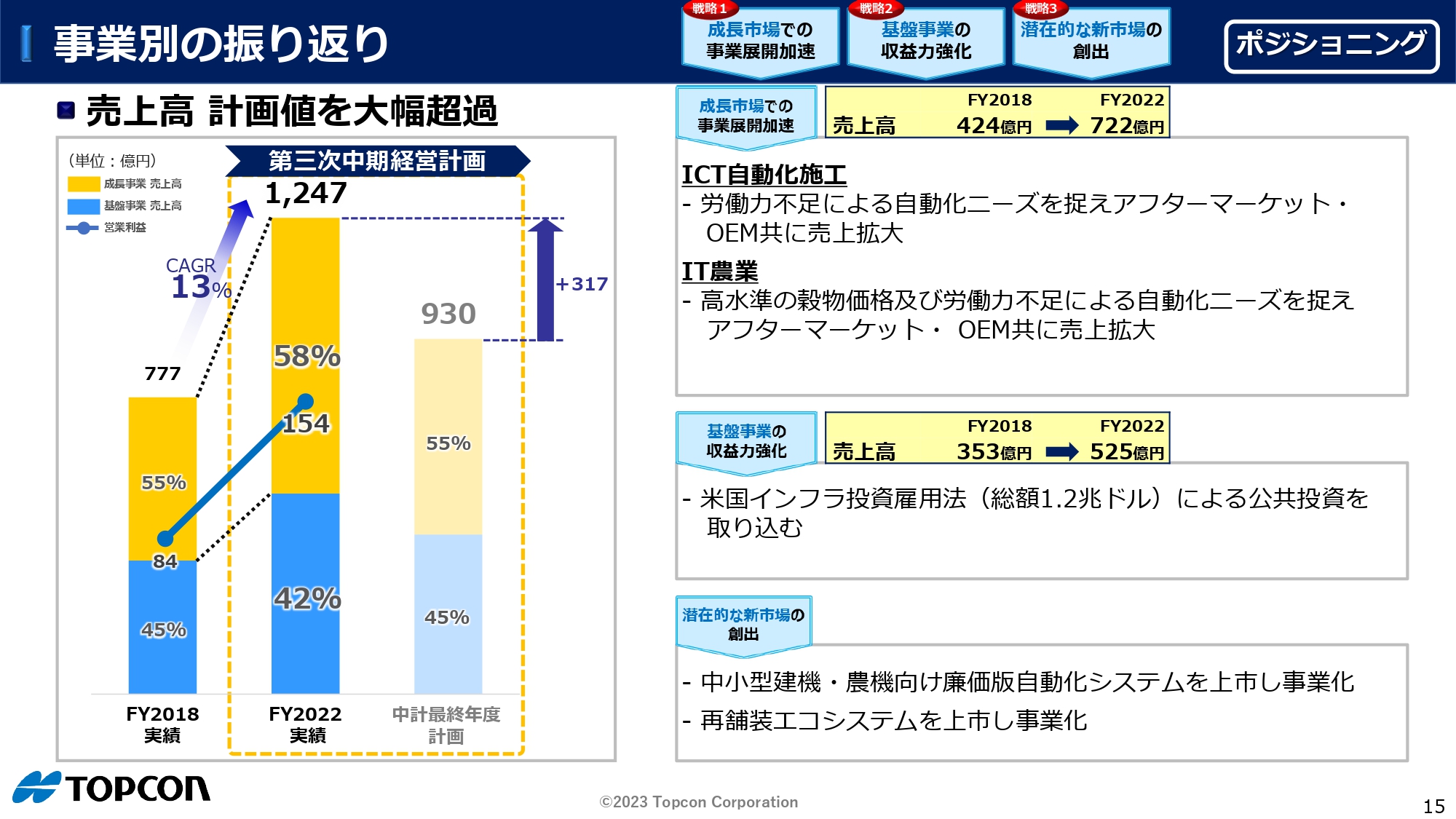

事業別の振り返り

まずはポジショニング事業です。スライド左側に2018年度実績と2022年度実績、中期経営計画で掲げた目標値をグラフで示しています。

売上高は全体で930億円、内訳として成長事業55パーセントと基盤事業45パーセントを目指していた中、結果はCAGR13パーセントの成長と大幅な伸長を成し遂げています。特に成長事業においては、売上高が424億円から722億円と増え、比率は58パーセントにまで伸長しました。

また、基盤事業も、売上高が353億円から525億円となり、インフラの公共投資を取り込むことで堅調に伸長しました。

以上の成長事業と基盤事業の成長とともに、潜在的な新市場の創出のために、従来ターゲットとしていた中大型建機・農機向けのシステムのみならず、中小型建機・農機向けの廉価版自動化システムを上市し、足元それらが開花してきている状況です。

また、舗装関係については、道路の再舗装のための、当社独自のエコシステムを世の中で初めて上市しました。その後事業化へと進みつつあり、新しい市場の創出につながっています。

事業別の振り返り

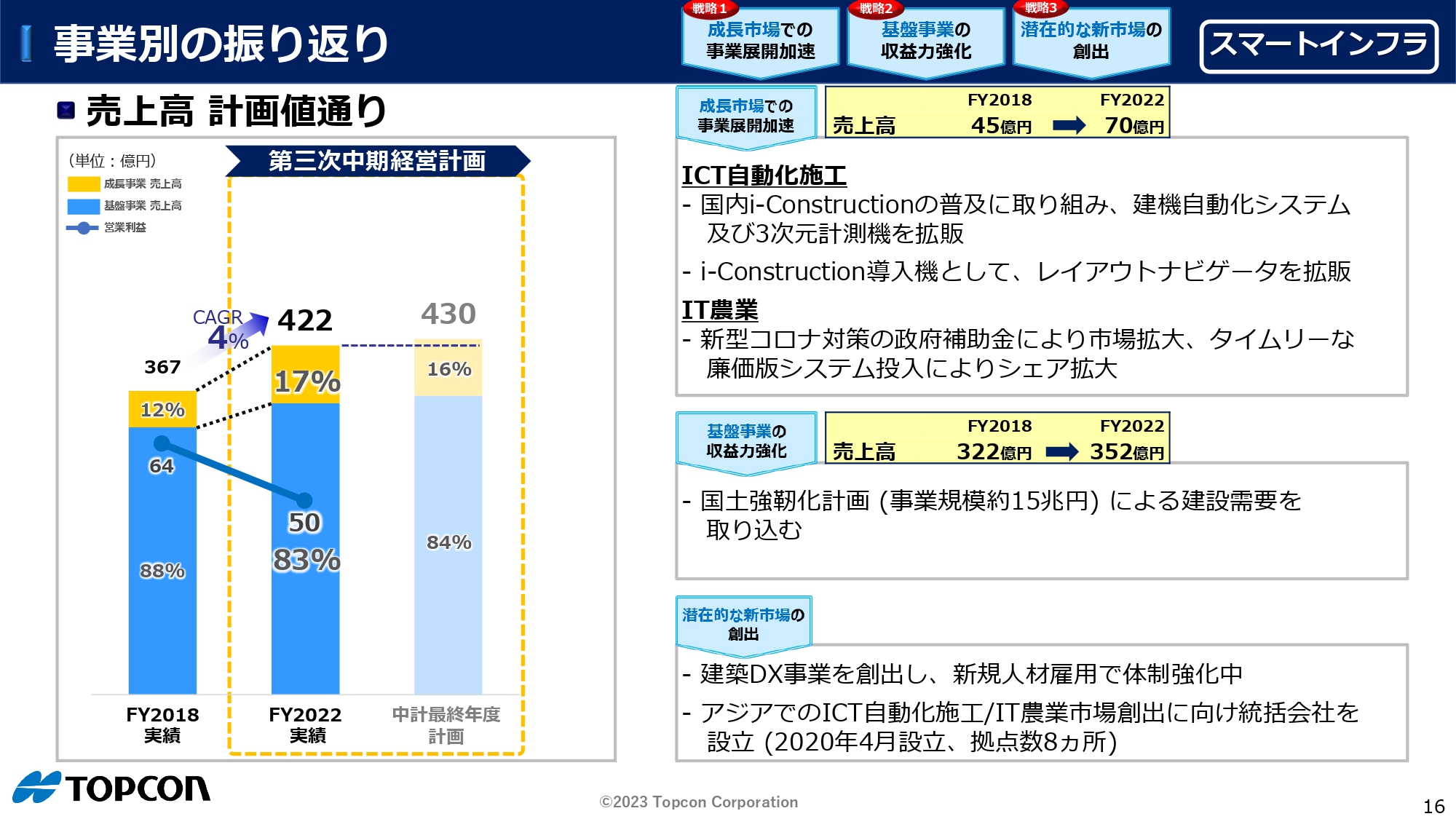

スマートインフラ事業については、中計目標値の売上高430億円に対して422億円と、ほぼ計画どおりで、またCAGRも4パーセントと堅調な推移となっています。

成長事業については、国内のICT自動化施工とIT農業が堅調に伸びたと言えます。基盤事業に関しては、国土強靭化計画を取り込むことで堅調な推移となりました。

スマートインフラ事業における一番重要な投資については、3年前言葉も存在していなかった「建築DX」という事業を創出したことで、それが今まさに開花しようとしています。

またアジア市場でのICT自動化施工、IT農業の市場創出に向けた新会社を設立し、継続的な投資を行っています。

売上の伸長は計画どおり、利益については、2018年度実績から減益となっていますが、セグメント毎の個別の中計目標値を開示しておりませんので、こちらも想定どおりです。

事業別の振り返り

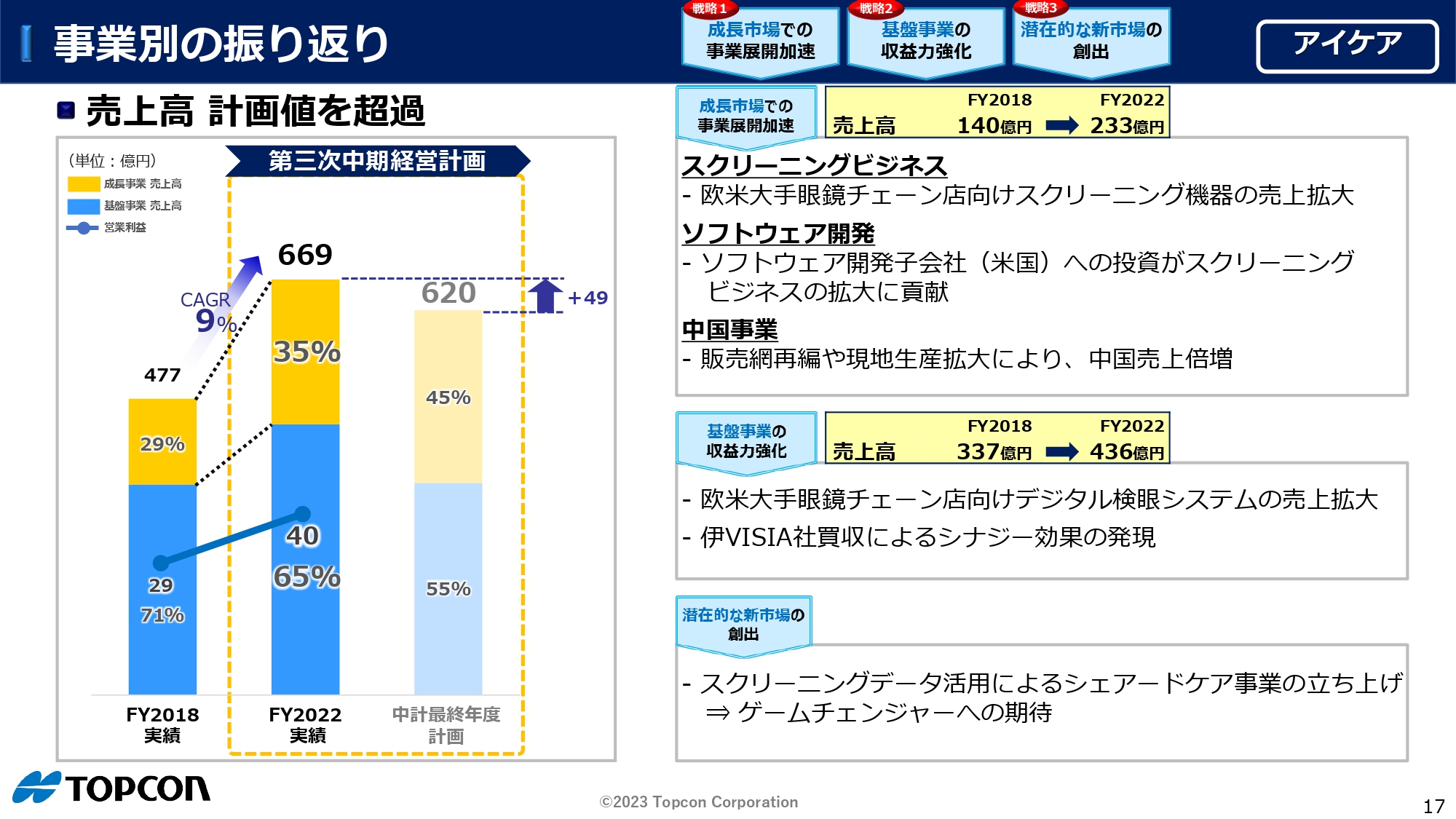

続いてアイケア事業です。中計計画値の売上高620億円に対して669億円と、大きく成長しています。投資フェーズとお伝えしていたアイケア事業が、いよいよ回収フェーズに入りつつあることがお示しできていると思います。

中でもスクリーニングビジネスが非常に伸びてきています。もともと10年前はまったくなかったものが伸びてきており、ソフトウェア開発や新製品の上市も含め、ビジネスが大きくなってきています。

中国事業については、コロナ禍の影響により一時落ち込みましたが、販売網再編や現地生産拡大により4年間で振り返ると大きく伸びています。

また、基盤事業に関しては、当社が以前より進めていたデジタル検眼システムを欧米大手眼鏡チェーン店が採用することで売上が大きく伸長しました。当社が進める検眼のデジタル化に、コロナ禍によるリモート検眼という需要が追い風となったため、大きく伸びたと言えます。

また、潜在的な新市場の創出については、投資を行っているスクリーニングビジネスが成功し、さらに事業を推進することによって、大量のデータを取得することができるという流れになっています。

これらのデータを活用することによって「シェアードケア」という事業が立ち上がりつつあります。

当社としては、当事業がゲームチェンジャーとなるという期待を持っています。アイケア事業はかなりおもしろい事業になってきています。

II-3.まとめ

最後にまとめです。

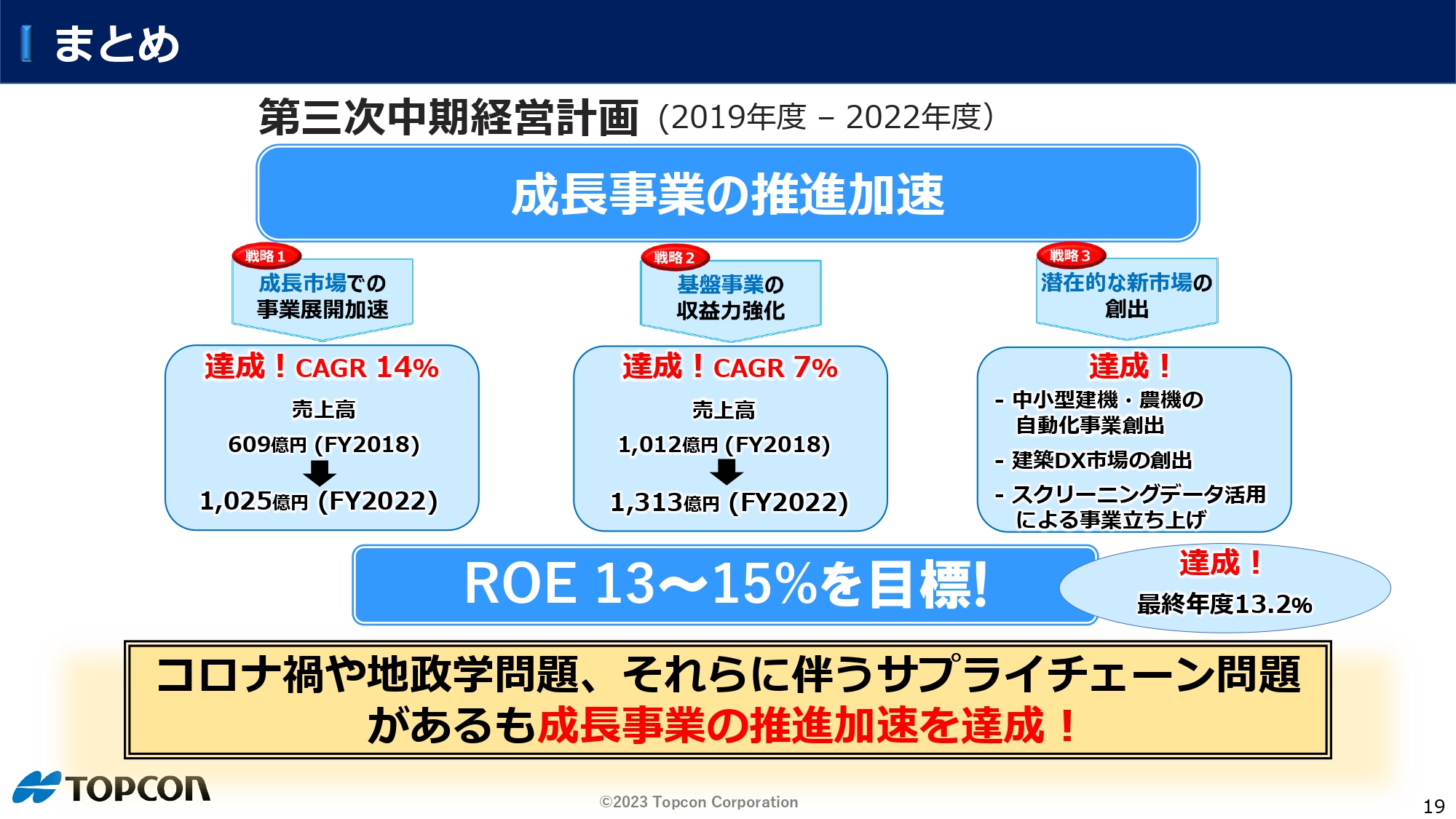

まとめ

第三次中期経営計画のテーマである「成長事業の推進加速」のための3つの戦略は、すべて達成することができました。

戦略の1つ目である「成長市場での事業展開加速」においては、成長事業の売上をCAGR14パーセントと大きく伸長させることができました。また、2つ目の「基盤事業の収益力強化」についても、基盤事業の売上がCAGR7パーセントと伸長しました。収益力そのものについても売上伸長に伴い利益が増加しています。

3つ目の「潜在的な新市場の創出」に関しては、中小型建機・農機の自動化事業と建築DX事業という新しい市場を創出し、さらにアイケア事業のスクリーニングデータ活用による事業を立ち上げました。この事業は、ゲームチェンジャーになり得ると考えており、大きな期待を持てる事業だと考えています。これまで先行投資として種まきをしていた芽が出つつあるのではないかと今後の成長を期待しています。

ROEについては、13.2パーセントを達成しました。

総じて、コロナ禍やサプライチェーン、地政学的な問題など多々あったにもかかわらず、成長事業の推進加速は達成できたと言えると思います。

中期経営計画4年間の振り返りは以上です。

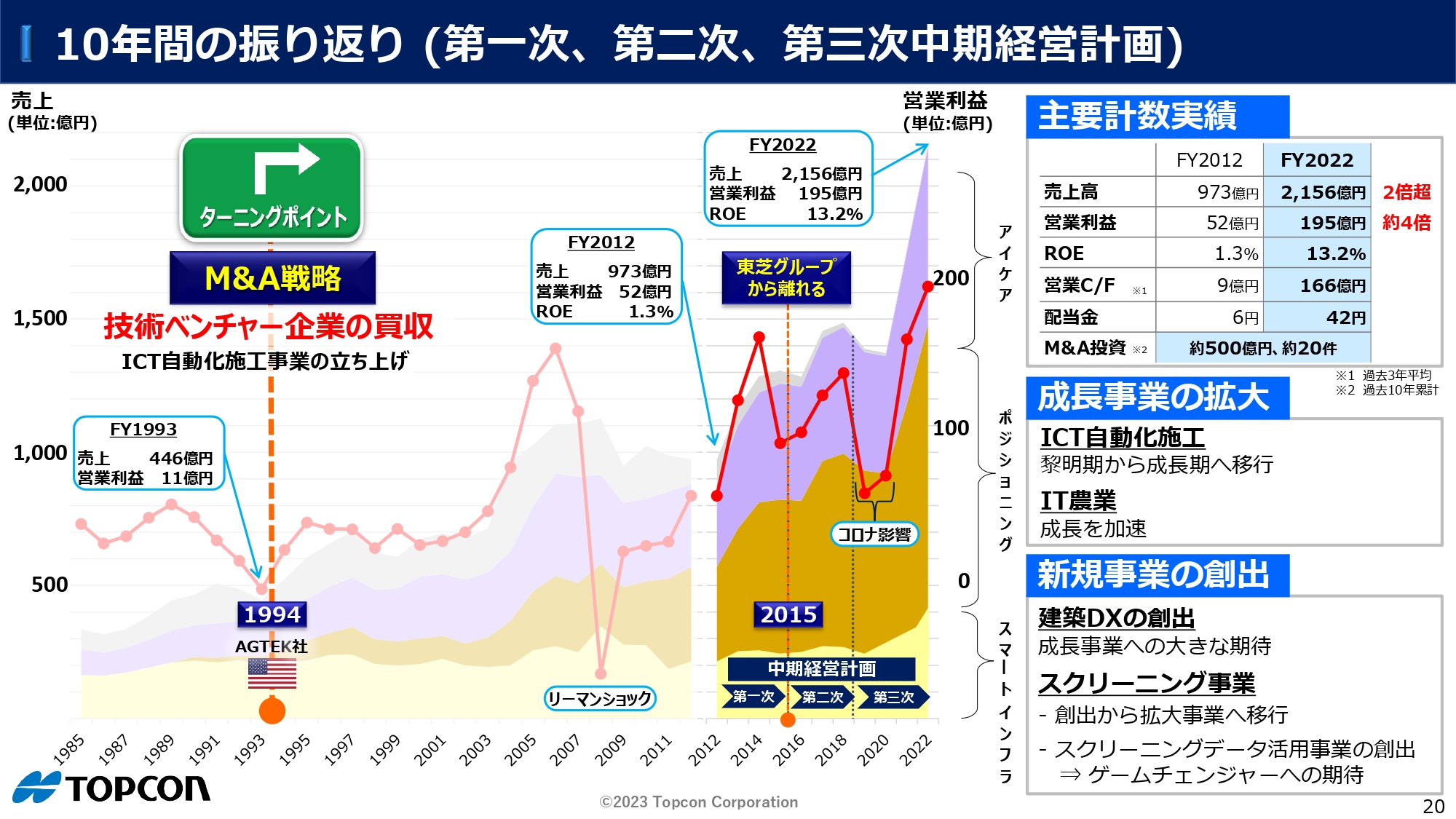

10年間の振り返り(第一次、第二次、第三次中期経営計画)

私が決算報告で登壇する機会は本日が最後となりますので、最後に10年間の振り返りについてお話しします。

まず、なぜ10年間なのかについてです。中期経営計画は基本的に3年間ですが、最後の第三次中期経営計画のみ、コロナ禍の影響で1年延長し4年間となりましたので第一次の3年、第二次の3年、第三次の4年ということで、合計10年間の振り返りとなっています。

スライド左側のグラフをご覧ください。面グラフは売上高の推移、折れ線グラフは営業利益を示しています。面グラフの下から順にスマートインフラ事業、ポジショニング事業、アイケア事業を示しています。

今から約30年前の1994年を振り返ってみたいと思います。トプコンは90年の歴史がありますが、1994年までM&Aは一度も実施していませんでした。

当社が初めてM&Aを行ったのは、今のICT自動化施工の技術を持っているカリフォルニアのベンチャー企業AGTEKという会社です。AGTEKを買収したことがターニングポイントとなり、そこから事業が急速に伸長していきました。

当社の成長事業を牽引してきたポジショニング事業を示すオレンジ色の部分をご覧ください。1994年以前はほとんどないことがわかります。そのため、新たな成長事業を作った時期は、この1994年だと言えます。

このターニングポイントとなるM&A戦略の後、今まで約50社の買収・提携を行っていますが、ほとんどが海外企業です。このようなことを積み重ねて今の当社があります。

また、私の任期の2013年度から2022年度までの10年間と過去を比較すると、2012年度の売上高は973億円でしたが、約2倍に成長させることができました。1994年まで遡ると売上高は当時446億円であったため、約10年かけて2倍の973億円となり、そこから10年間で売上を2倍に成長してきている状況です。

営業利益も2012年度は52億円でしたが、2022年度は195億円となり、ROEも13.2パーセントとなっています。営業キャッシュフローについては、過去3年間の平均になりますが、2012年度の9億円が、2022年度は166億円となっています。また、配当についても、2012年度の6円が、42円となっています。

M&Aに関しては、10年間で約500億円、約20件となり、ペースとしてはそれほど高くはありません。理由としてはコロナ禍においてあまり投資できなかったためです。今は温存している状態ですので、今後にご期待ください。計数の分析は以上です。

また、成長事業のICT自動化施工が黎明期から成長期へ移行しているということは明確です。ポジショニング事業の推移を見るとおわかりいただけると思いますが、急速に成長しています。また、IT農業もこの10年間で、成長がさらに加速しています。

さらに、まったく存在していなかった建築DXという市場を創出し、今後の成長を期待できる状態にまできています。

アイケア事業においては、スクリーニング事業と言うと、今ではみなさまに「スクリーニング機器を眼科以外に置いてもらうこと」とおわかりいただいていますが、10年前にはまったくなかった事業で、先行投資の結果として新たな事業を創出し、事業拡大へと移行してきました。

また、スクリーニング事業を行うことによって得られる大量のデータを活用した、新たな事業を創出すべく投資を実施しています。ここでも芽が出つつあると考えています。当事業がゲームチェンジャーとなることを期待しています。

以上、2022年度の決算報告、中期経営計画の振り返り、また、私事ではありましたが10年間の振り返りについてお話ししました。事業を成長させるためにはまだ課題が山積みである上、収益力も足りているとは思っていません。しかし、成長のエンジンはある程度確立できたということと、今後は収益力も向上させていけるだろうということをお伝えします。

私の社長在任期間は、3回の中期経営計画を経た合計10年間でしたが、次の中期経営計画のタイミングで、江藤新社長にタスキを渡すこととしました。今後ともご支援のほどよろしくお願いします。

質疑応答(要旨)①:全社共通事項

Q. 増減益分析の23年度の見通しを教えてほしい。

A. 売上Mix+20-30億円、固定費が-15-25億円、為替が-15億円、原価低減でプラス数億円、部材高騰等についてはゼロとみています。

Q. 値上げの効果はどの程度見込んでいるのか?

A. 22年度の早い段階で値上げをしましたので、23年度のYoYの値上げ効果は限定的とみています。

Q. 今期初の受注残はどの程度の水準か?

A. 22年度上期末が受注残のピークで減少して来ました。しかし、まだ少し残っています。23年度末にはほぼ正常化するとみています。

Q. 今期の営業利益予想の減額幅は5億円と小さい、この程度であれば、減益ガイダンスとしなくても良かったのではないか。

A. 為替影響を除くとほぼ横ばいと考えています。

Q. 今中期計画でのマクロの前提について、24年度以降はどのように考えているのか?

A. マクロ環境を見通すのは困難ですが、今中期経営計画の前提としては、24年度からは景気が回復することを想定しています。

質疑応答(要旨)②:ポジショニング・ビジネス

Q. 前向きな話が多い一方で、コロナを挟んだ前中計よりもCAGRが低い予想となっているのはなぜか?

A. 22年度の水準が高い数字だった上、23年度に景気低迷の影響で落ち込むことを想定しています。22-25年の5%のCAGRは低い数字とは考えていません。

Q. 今期のガイダンスの売上数値と中計最終年度の数値を比べると、年率10%程度の成長が必要となる。低くない水準だと思うが、四つ挙げられている成長要素がそれぞれどの程度入っているのか?

A. 詳細は非開示とさせていただいています。

Q. インフラ向けと住宅向けはそれぞれどのように見ているのか?

A. インフラと住宅という分け方ではありませんが、主に住宅で使われる製品を扱っている旧スマートインフラ事業の23年度の営業利益は、前期の50億から40億を下回る水準に下がると予想しています。一方で、インフラビジネスは好調に推移しており、旧ポジショニング・カンパニーはそれを補って伸びるとみています。

Q. 旧ポジショニング・カンパニーのQ4の売上水準は高かったが、今期のポジショニング事業は減収予想となっている。明確なトレンドの変化が起きているのか?

A. 住宅需要に関係するレーザー関係の出荷台数が減っています。インフラ関係はこれからも伸びるとみています。

質疑応答(要旨)③:アイケア事業

Q. アイケア事業の一時的な費用の金額はどの程度なのか?

A. 5-10億円の間とお考えください。

※質疑応答部分は、企業提供の要旨になります。

※同時刻に開催した中期経営計画2025の説明に関する質疑応答を含みます。