2023年5月23日に発表された、ブロードマインド株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:ブロードマインド株式会社 代表取締役社長 伊藤清 氏

ブロードマインド株式会社 取締役 鵜沢敬太 氏

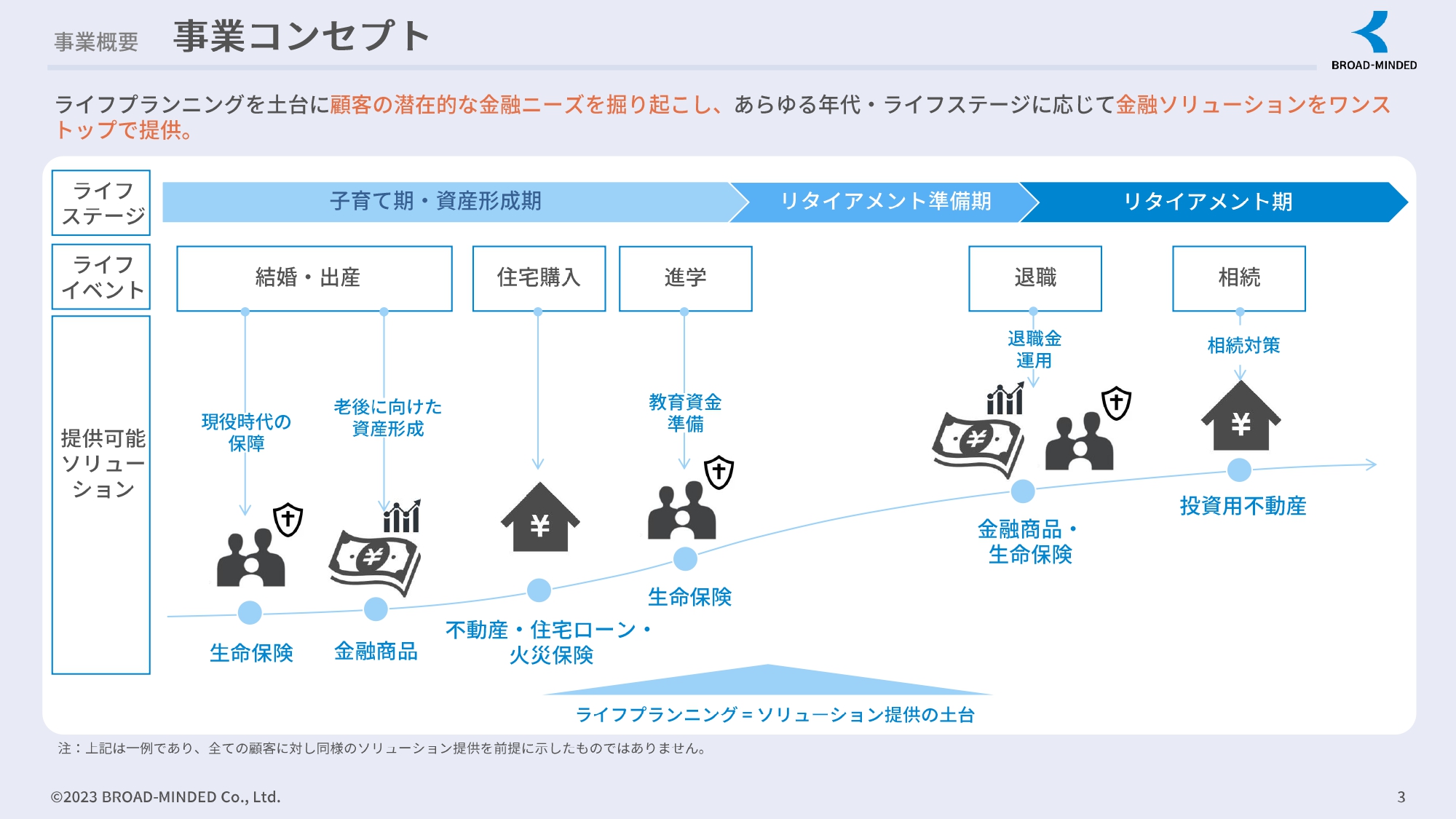

事業コンセプト

伊藤清氏(以下、伊藤):代表取締役社長の伊藤です。本日はお忙しい中、お集まりいただきありがとうございます。

2023年3月期のハイライトとトピックスについては私から、決算概要については鵜沢からご説明します。その後、中期計画と株主配当については私がご説明します。

まずは、2023年3月期ハイライトです。本日は初めて参加される方もいらっしゃるため、事業コンセプトからご説明させていただきます。弊社はライフプランニングを土台に、顧客の潜在的な金融ニーズを掘り起こし、あらゆる年代・ライフステージに応じて、金融ソリューションをワンストップで提供しています。

年代や家族構成等いろいろな環境に合わせ、生命保険、損害保険、資産形成商品、住宅ローン、不動産、最終的には相続も含め、契約者に対してライフタイムバリュー(LTV)の向上を図りながら、ストックビジネスに取り組む会社です。

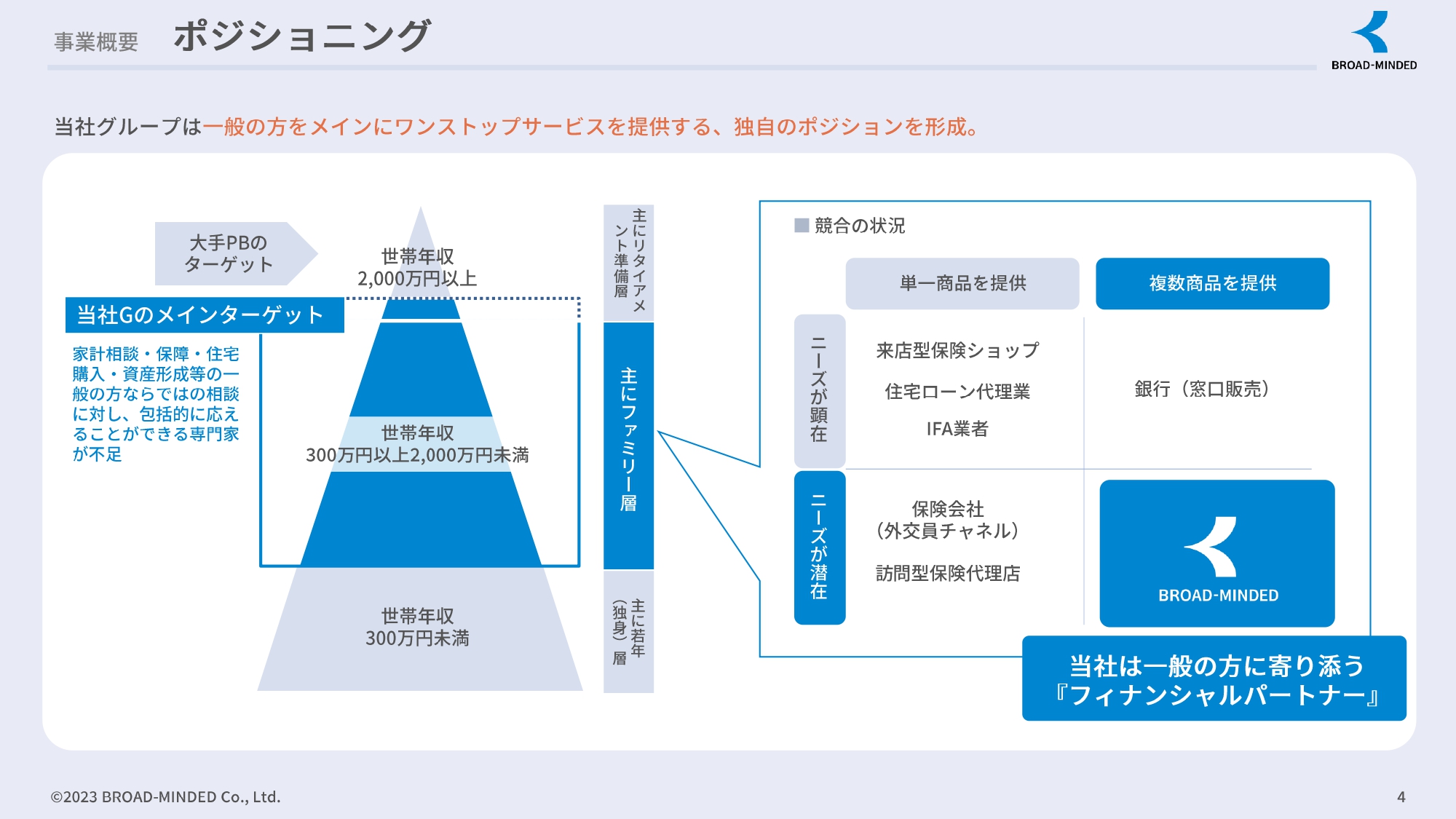

ポジショニング

ポジショニングは、スライド左に記載している図のとおりです。メインターゲットとしているのは、「年収300万円以上2,000万円未満」の方々となっています。なぜかと言いますと、最近は「人生100年時代」「老後2,000万円問題」などさまざまなテーマがありますが、この層の方たちは一番情報量が少なく、情報の非対称性があるからです。私たちがここに入ることで、正しい方向性と知識を身につけていただきたいと考えています。

補足として、メインターゲット以外の層の状況をご説明します。昨今はクレディセゾンとの提携もあり、例えばアメックスのプラチナ会員や各種カード会社のゴールド会員といった層からのご相談が増えており、富裕層からのご相談も堅調に増加しています。

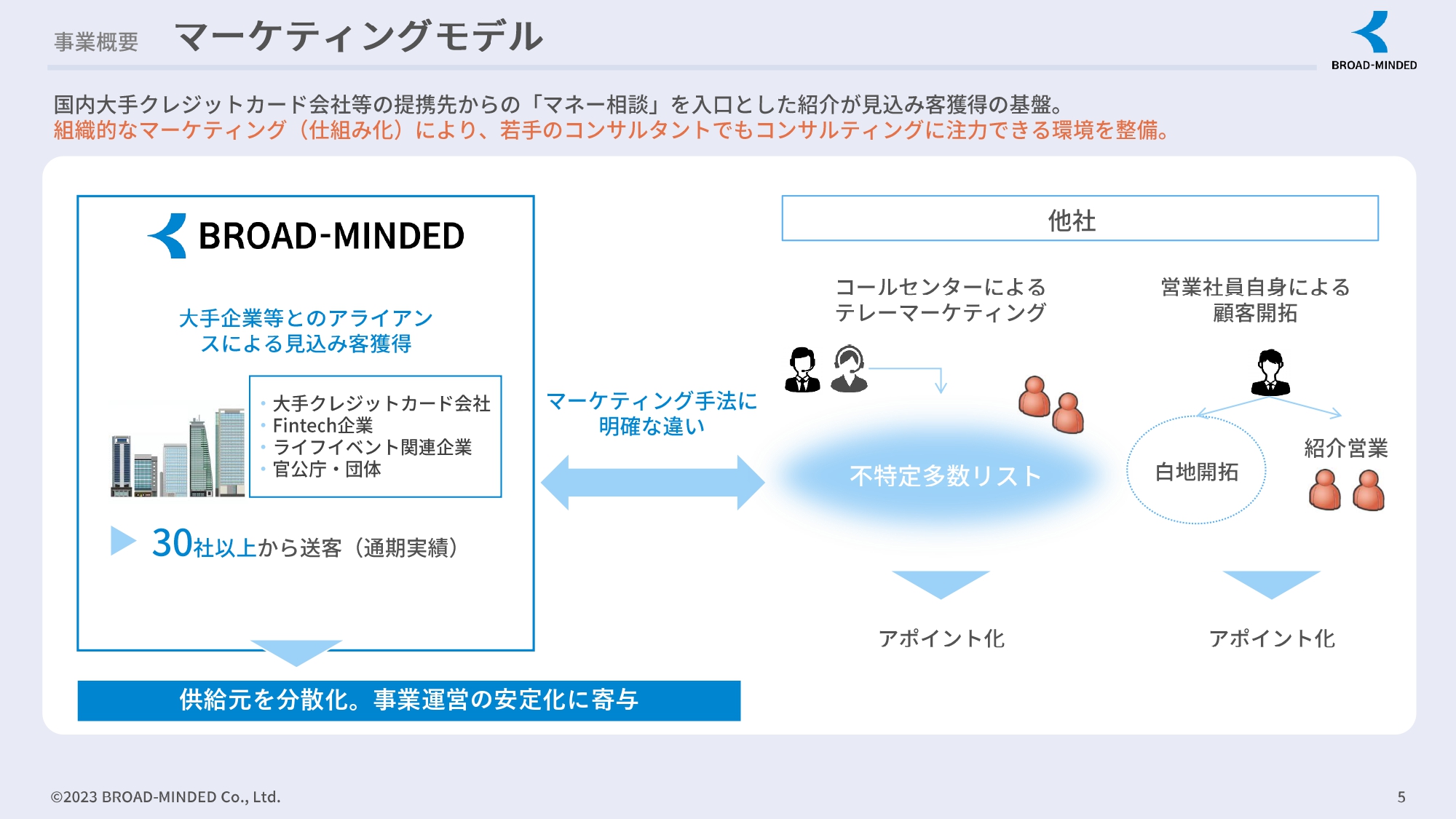

マーケティングモデル

マーケティングモデルです。従来は、保険代理店や保険会社の営業の方が、自分たちでマーケットを開拓する仕組みでした。私はソニー生命出身で、同期として約98名が入社しましたが、3年から5年ほどで9割近くが辞めていきました。私はマーケットを作ることができずに会社を辞めていく状況に危機感を覚え、若手のコンサルタントでもコンサルティングに注力できる仕組みを作りました。

大手クレジットカード会社、フィンテック企業、ライフイベント関連企業、官公庁等も含め、そのようなところと弊社が提携することにより、現在は約30社以上のお客さまから、住宅ローン、生命保険、投資等、あらゆる部分のご相談を受けています。毎月1,500件から2,000件くらいのご相談を受ける仕組みができ上がっていることが、弊社の大きな特徴です。

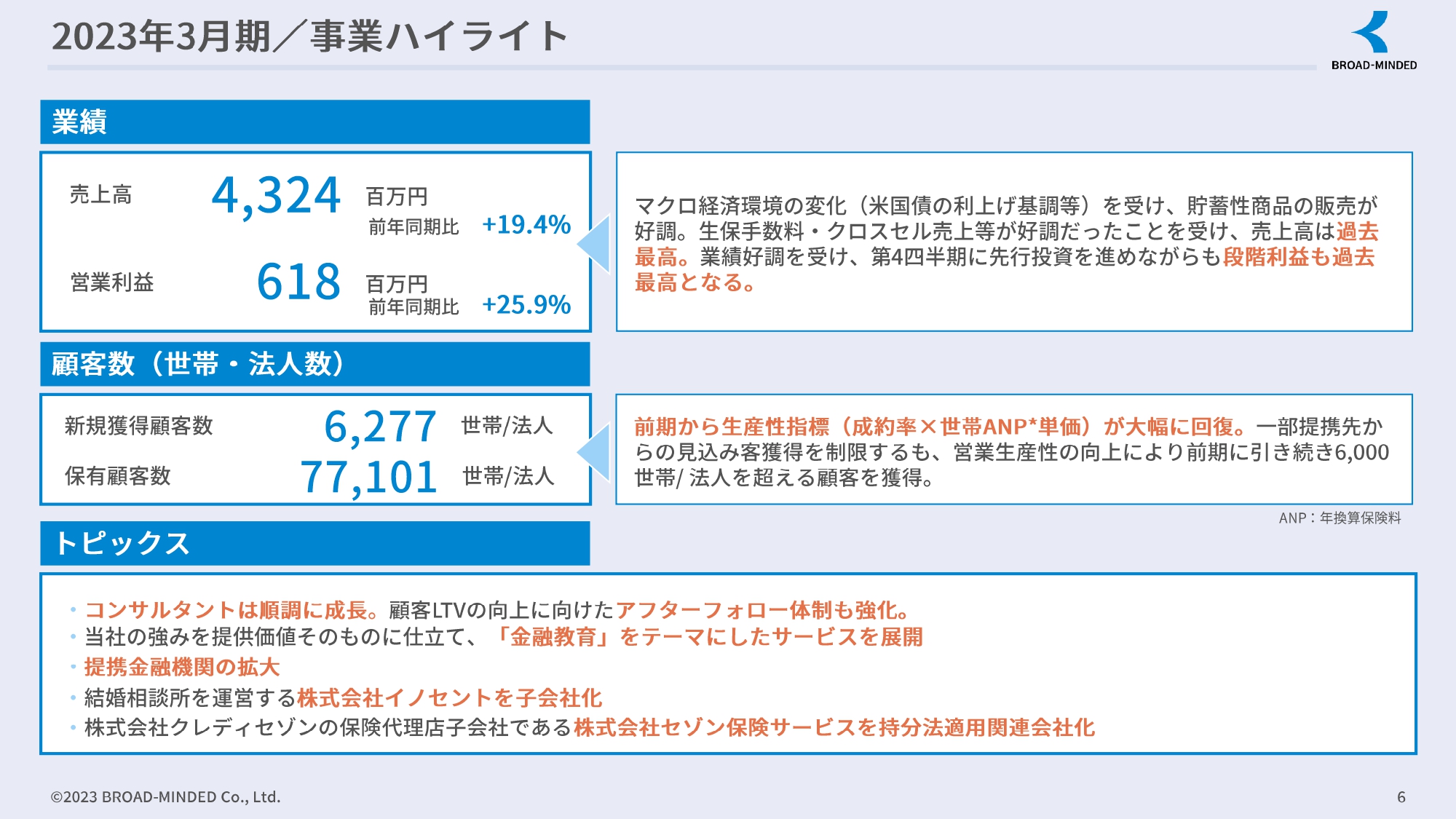

2023年3月期/事業ハイライト

2023年3月期の事業ハイライトです。こちらはスライドに記載のとおりです。米国債の利上げ基調を受け、貯蓄商品の販売が非常に好調でした。また、生命保険の手数料やクロスセル売上などが好調だったことを受け、売上高は過去最高となりました。

業績好調を受け、段階利益も過去最高を達成しています。先行投資を進めながらも、結果につなげることができました。また、前期から顧客数及び生産性指標も大幅に回復しています。

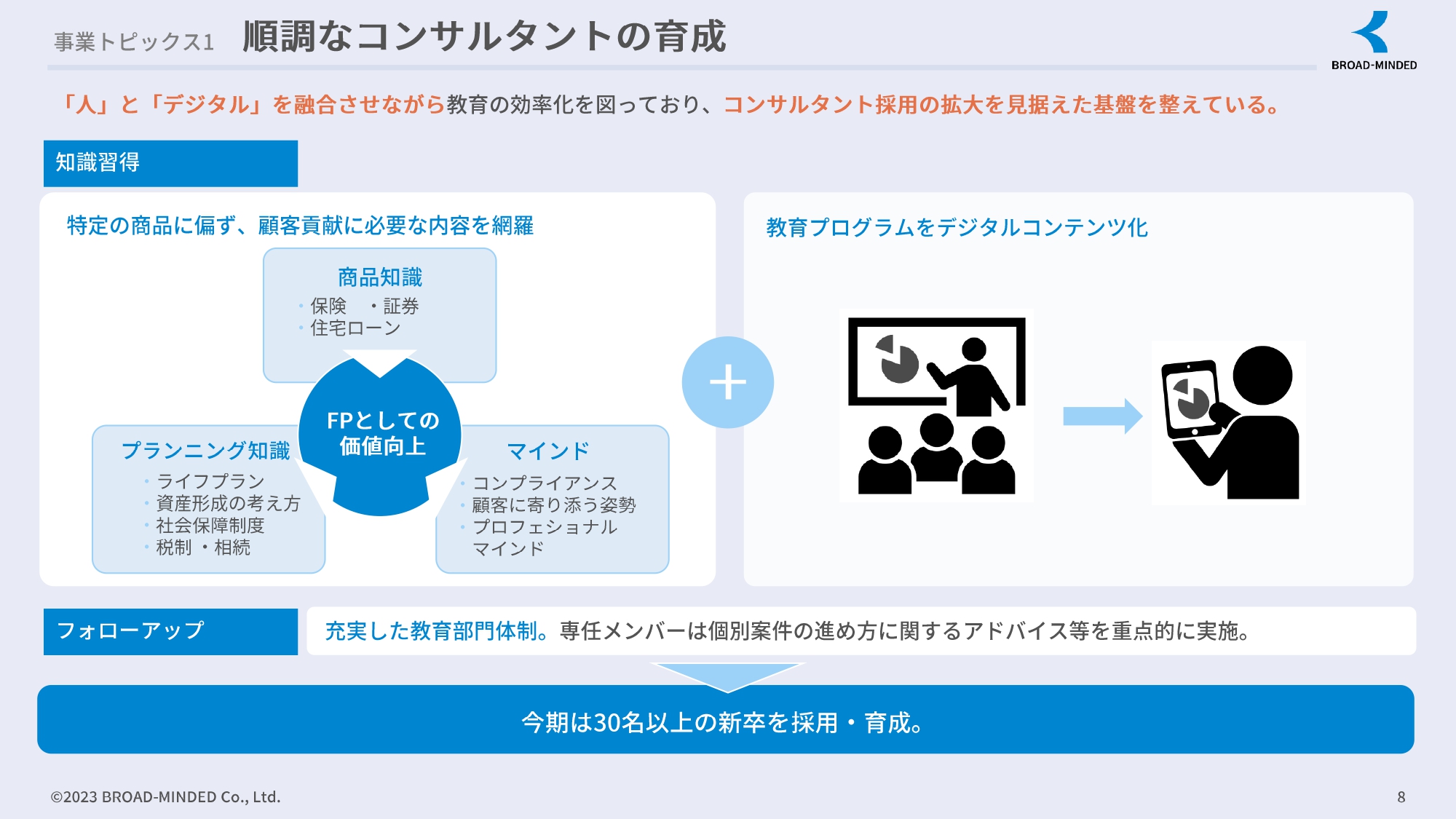

順調なコンサルタントの育成

ここからは事業トピックスについてご説明します。弊社のコンサルタント育成において、特徴的なのは新卒採用がほとんどという点です。昨年度まで15名程度だった新卒採用も、今期は30名以上となりました。これから先もこのペースを変えずに、規模の拡大を図っていきたいと思っています。

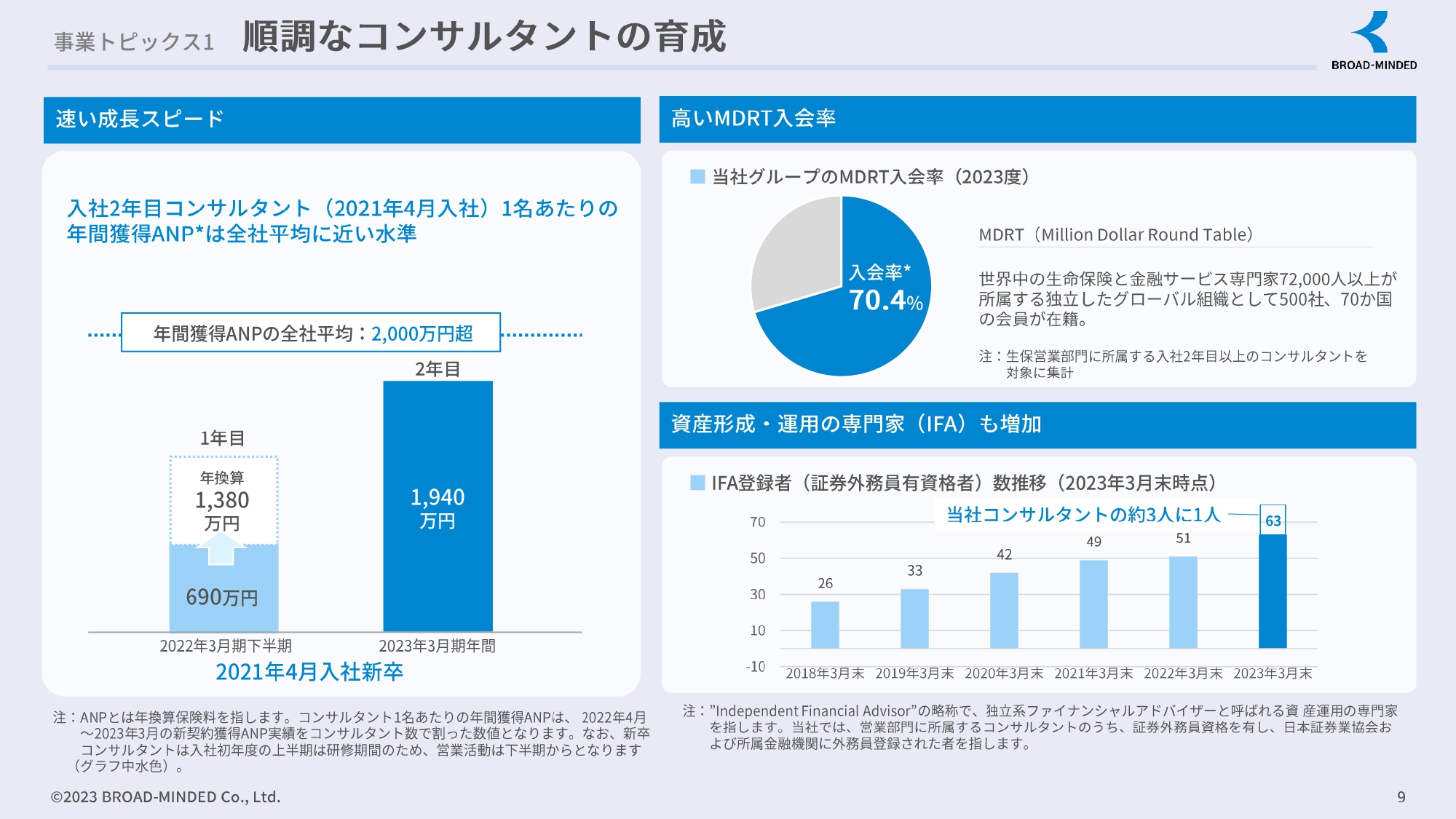

順調なコンサルタントの育成

教育も順調に進捗しています。スライド左の図をご覧ください。入社2年目のコンサルタント1人あたりの年間獲得ANP(年換算保険料)は、全社平均に近い水準となっており、非常に好調に成長しています。右の表には、業界の水準を図るMDRT入会率を示しています。入会率は70パーセント以上と、質の高いコンサルタントであることを証明していると思っています。

資産形成に関して、IFA登録者数は弊社のコンサルタントの約3人に1人となっており、大きく増加しています。IFAの証券仲介業や手数料ベースにおいても、売上が倍近くまで上がっています。

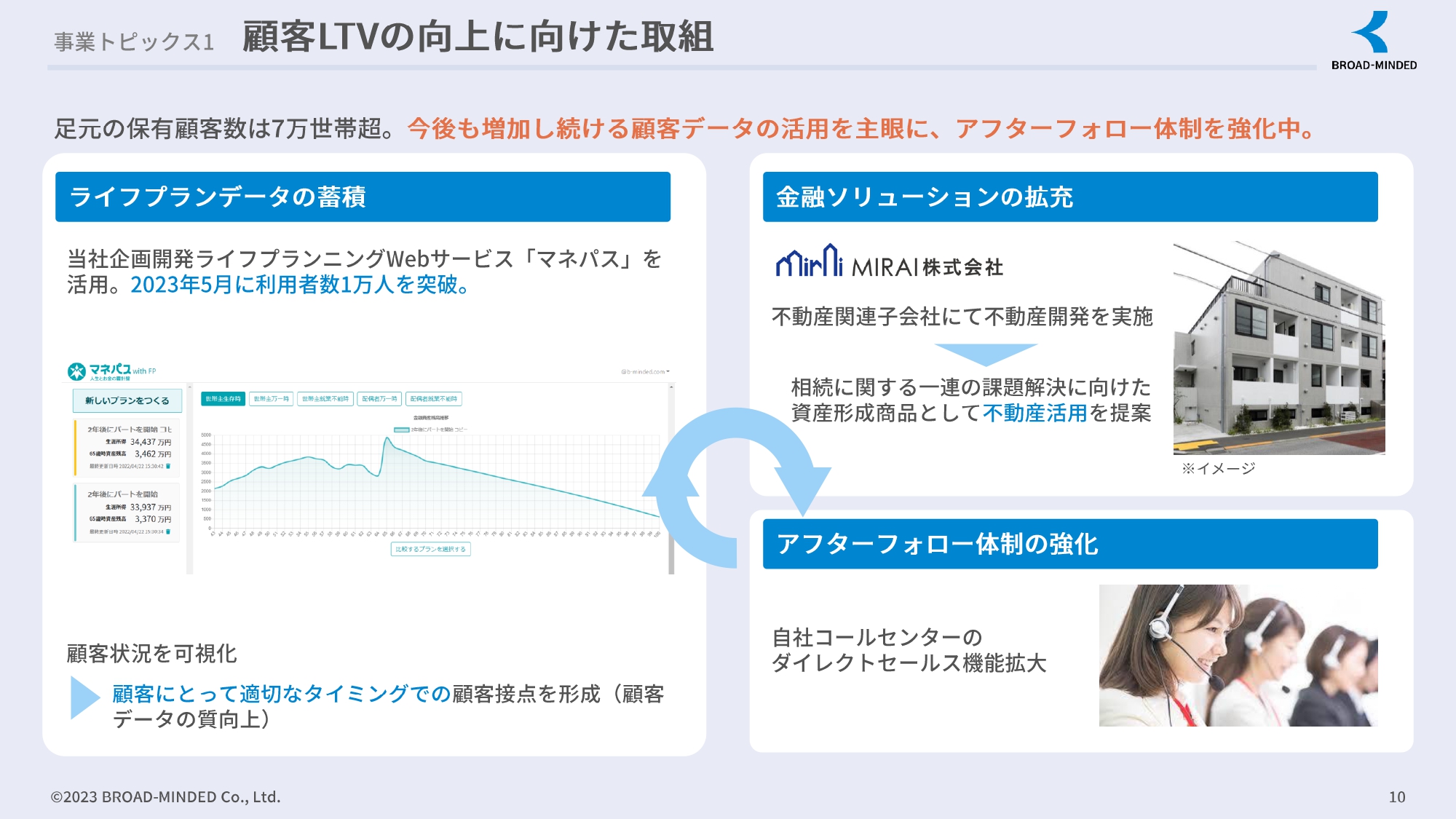

顧客LTVの向上に向けた取組

昨年から始めた顧客LTV向上に向けたさまざまな取組が、結果として出てきています。まずは、ライフプランデータの蓄積です。弊社が独自に開発したライフプランニングWebサービス「マネパス」を活用しています。利用者数は2023年5月に1万人を突破しました。

「マネパス」は、顧客にとって適切なタイミングで顧客接点を形成するサービスです。お客さまが「マネパス」を使うと、弊社のもとに情報がダイレクトに飛んでくる仕組みになっています。情報が来ることによって、新しい商品をご提供したり、新しいライフプランニング、あるいは転職等を考えていらっしゃる方へのご提案をしたり、瞬時に対応できる環境が整っています。

続いて、弊社の子会社であるMIRAI株式会社です。こちらでは、相続に関する一連の課題解決に向けた資産形成商品として、不動産活用を提案しています。順調にニーズが高まってきています。

そして、自社コールセンターです。ダイレクトセールスの機能拡大を行っており、アフターフォローを含めて、新商品が出た場合は、このコールセンターから随時ご連絡をさせていただいています。これも非常にうまくいった取組です。

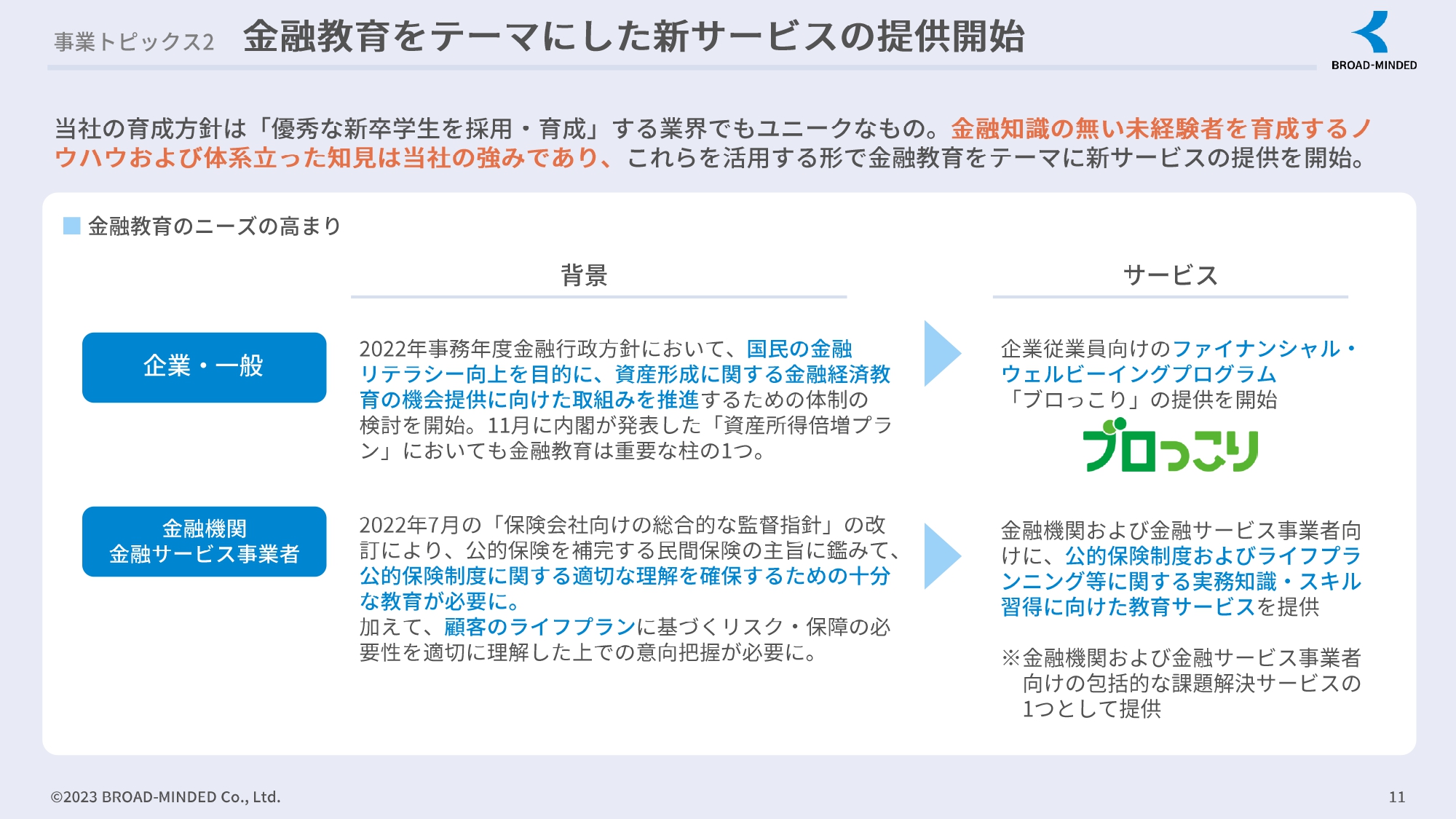

金融教育をテーマにした新サービスの提供開始

金融庁から、「国民の金融リテラシーの向上」などを促す方針がでていますが、弊社は新卒を採用して、一から育てるノウハウを持っています。このような知見は、私たちの強みだと考えています。

この強みを活かし、昨今は「金融教育」という言葉があるように、一般企業向けの福利厚生として、あるいは金融機関・金融サービス事業者向けに、教育コンテンツ等も含めてサービスを提供していきます。

企業従業員向け新サービス「ブロっこり」

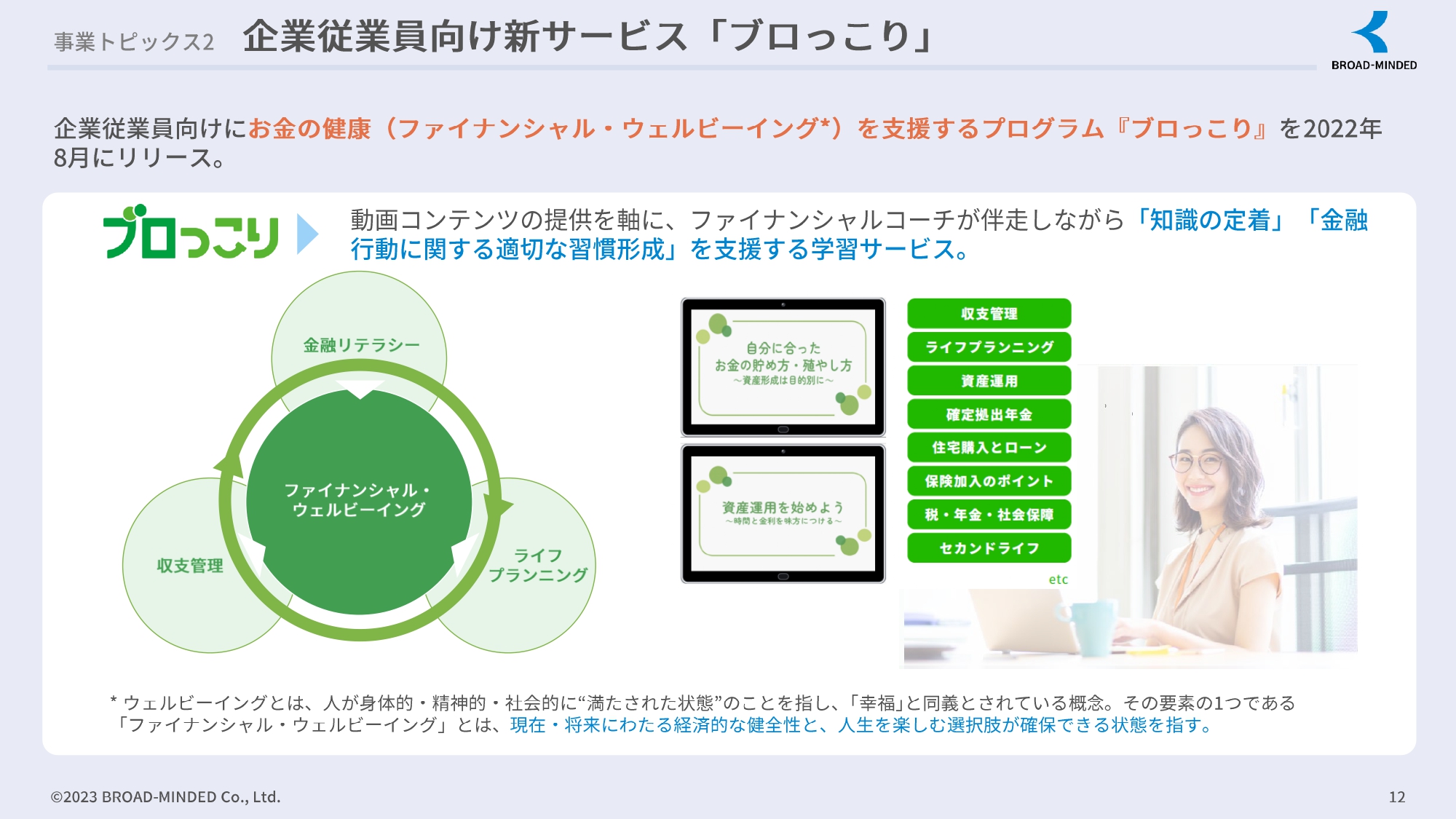

企業向け福利厚生サービス「ブロっこり」についてご説明します。こちらは、お金の健康(ファイナンシャル・ウェルビーイング)を支援するプログラムです。

動画コンテンツなどを軸に、単にコンテンツを提供するだけに留まらず、ファイナンシャルコーチが伴走して、「知識の定着」「金融行動に関する適切な習慣形成」を支援する学習サービスです。実際に導入している企業も後ほどご紹介しますが、徐々に増えてきている段階です。

企業従業員向け新サービス「ブロっこり」

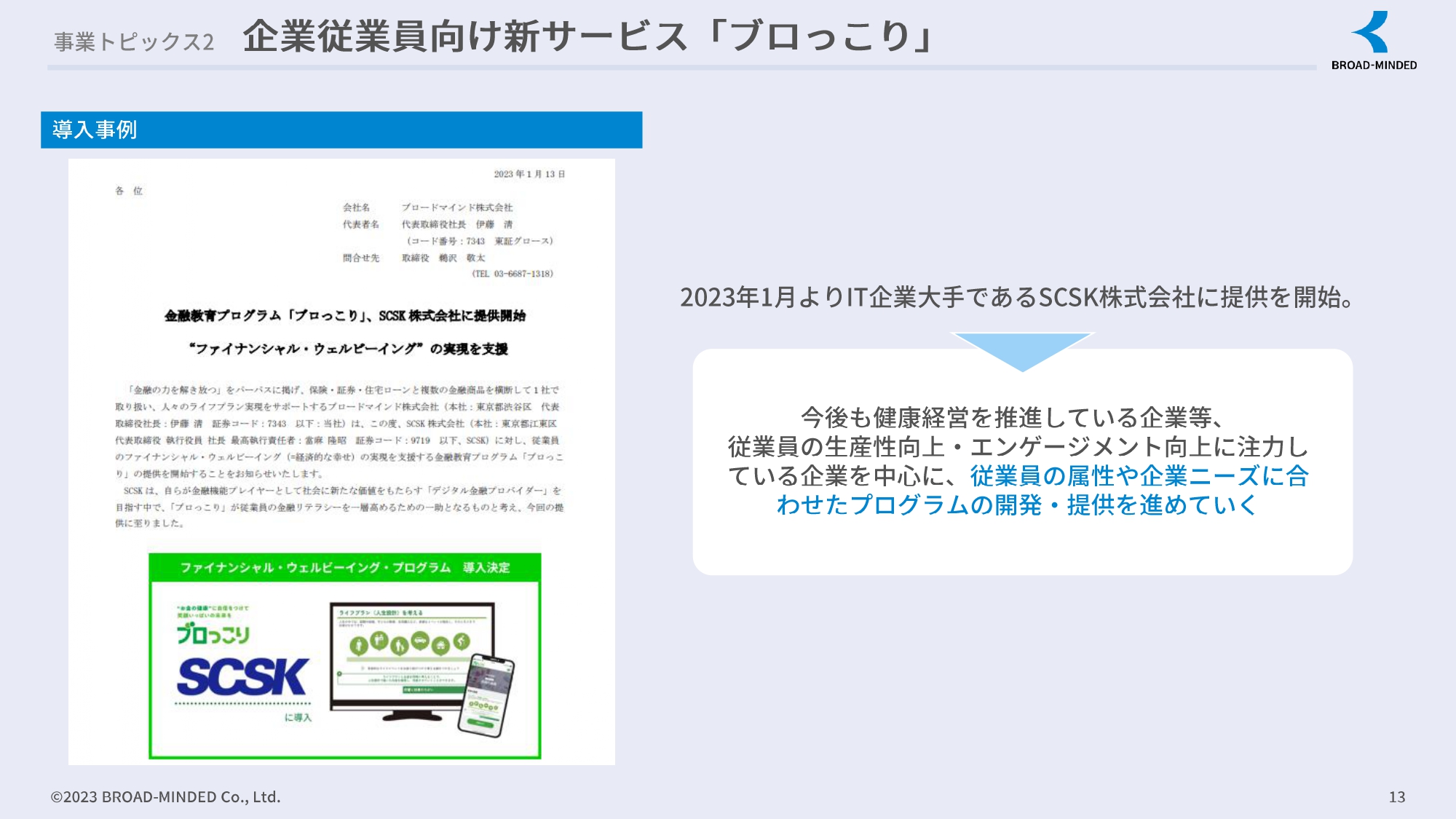

昨年はクレディセゾンが、2023年1月にはIT企業大手であるSCSKが「ブロっこり」を導入しています。

金融サービス事業者向け課題解決型サービスの提供を開始

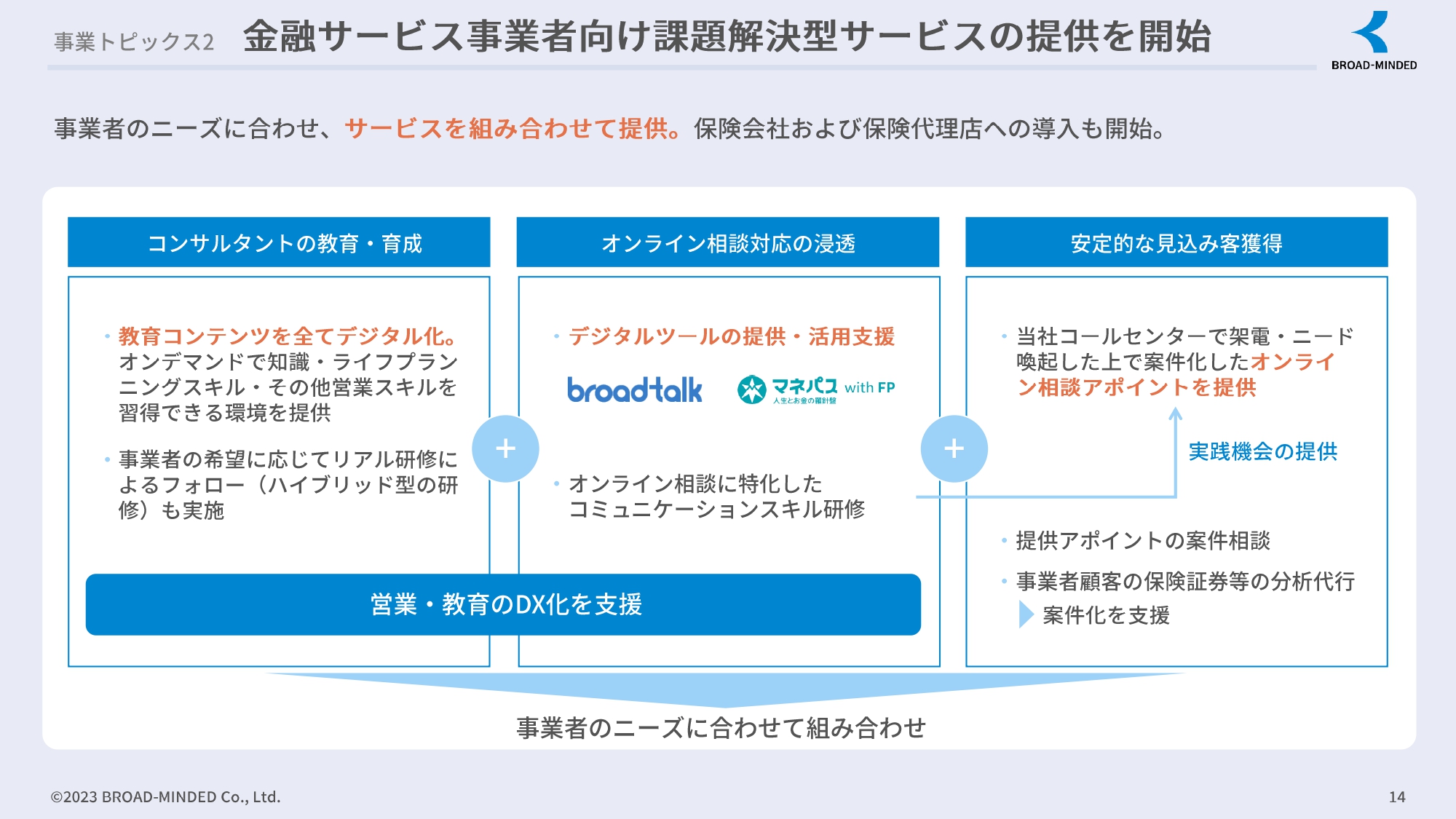

金融サービス事業者向けの、課題解決サービスの提供を開始しています。こちらは事業者のニーズに合わせてサービスを組み合わせることが特徴となっており、保険会社、保険代理店、IFA事業者にも提供を開始しています。

スライドの左に記載している、「教育コンテンツを全てデジタル化」について、弊社では8割以上がオンラインでのコンサルティングとなっており、このシステムはコロナ禍前から導入しています。さらに、「マネパス」を活用しながら営業教育のDX化を支援しています。

先ほどお伝えしましたが、この仕事は見込み客が非常に重要です。安定的な見込み客と記載しているように、弊社には月に1,500件から2,000件のご相談があります。しかし、本当はより集客ができる環境があるため、他社を教育しながら拡大し、このようなアポイントまで提供しようと考えています。

右下に「保険証券等の分析代行」と記載しています。現在は損害保険の代理店も含め、手数料体系の割合が非常に低くなっています。損害保険の代理店は、生命保険も拡張して売っていかなければならない環境にあります。

そこで弊社が保険証券の分析を代行することで、損害保険の代理店にも生命保険の手数料を取っていただきます。また、損害保険にもいろいろ事務的な作業があるため、そのアウトソーシングを請けるということも、このサービスの1つとして考えています。

金融サービス事業者向け課題解決型サービスの提供を開始

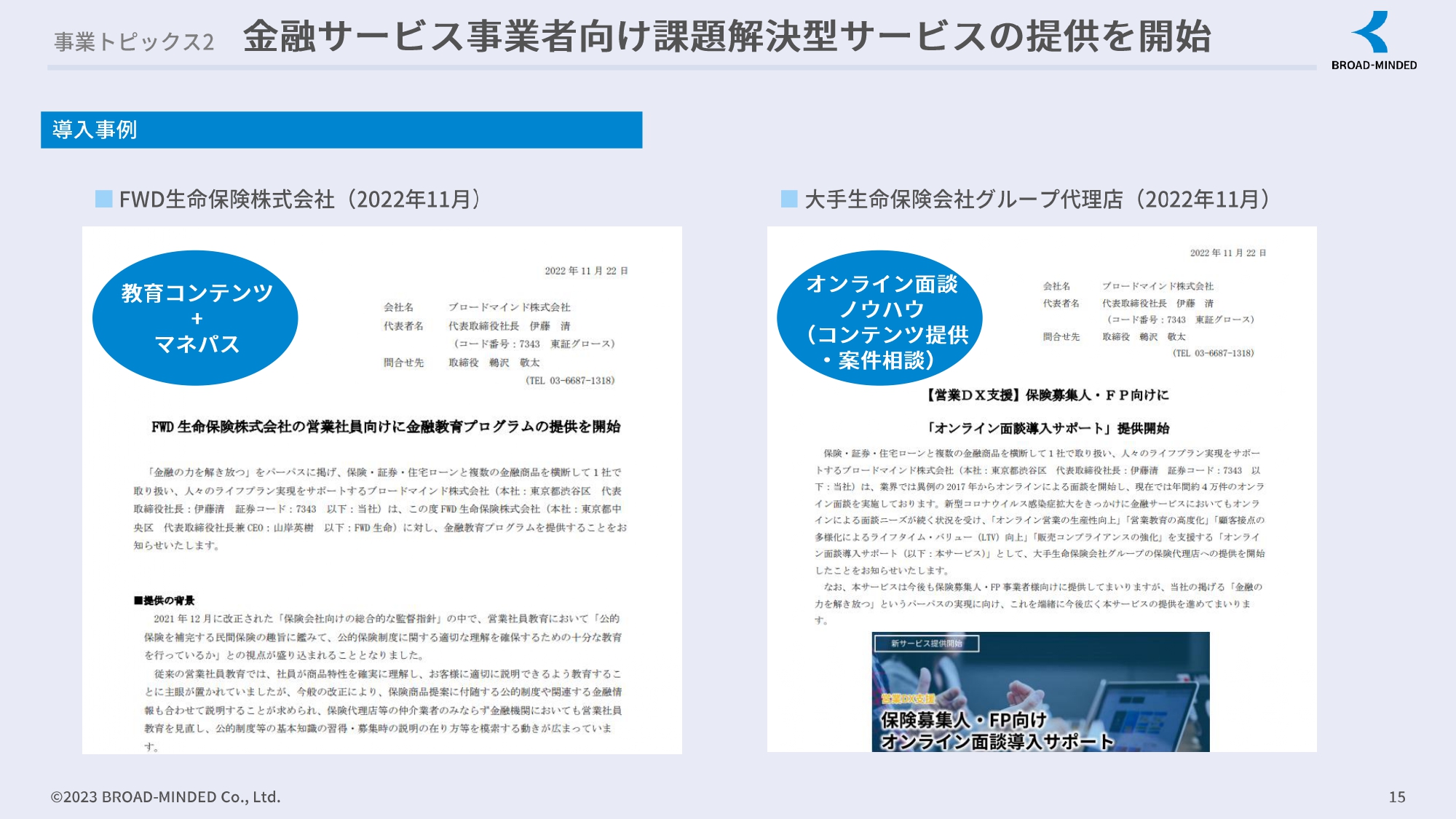

こちらは導入事例です。FWD生命保険、そして大手生命保険会社グループの代理店です。今はお伝えできませんが、他にも数社の金融機関や大きな代理店からお問い合わせをいただいており、このサービスはまだ広がると考えています。

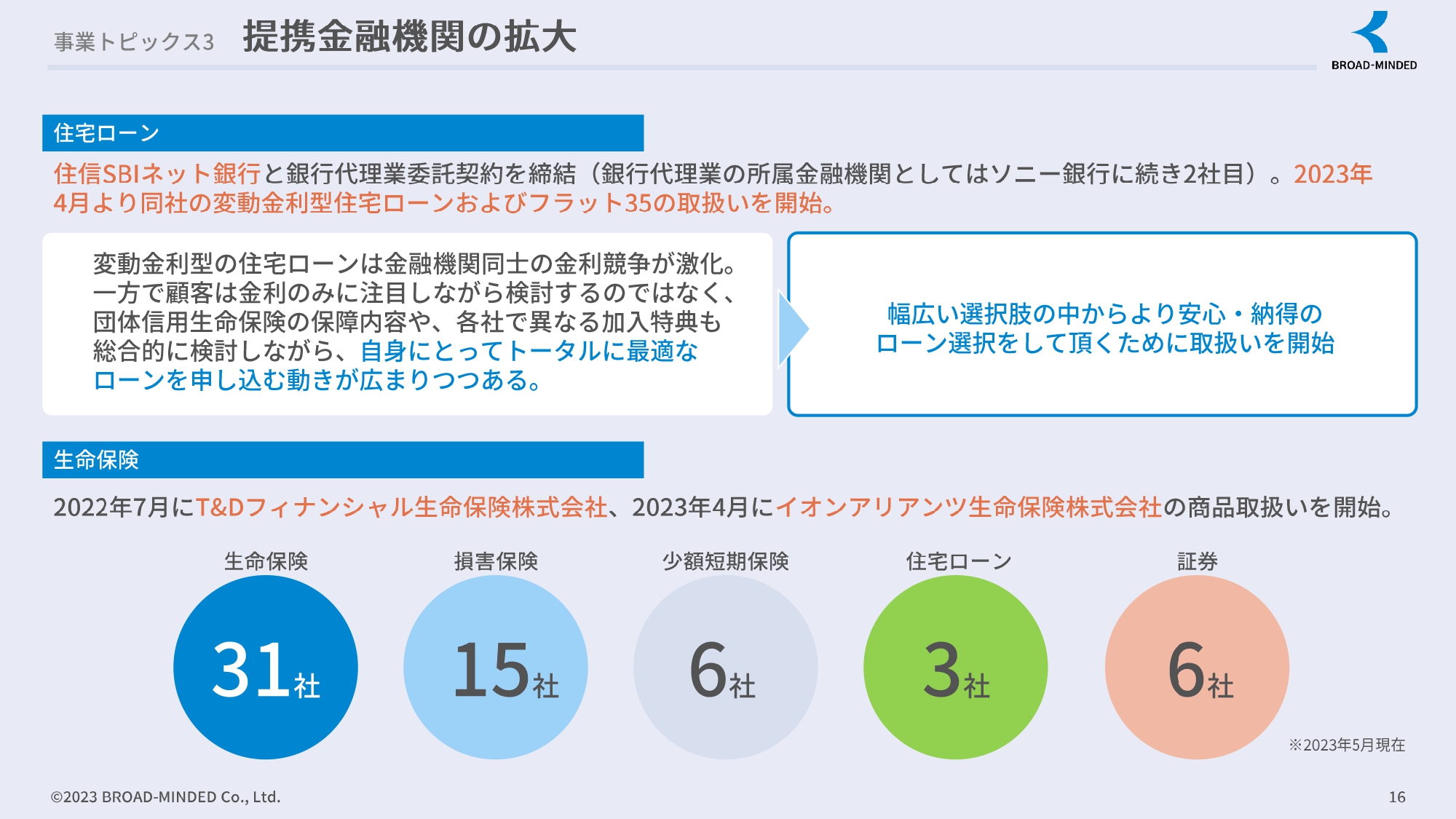

提携金融機関の拡大

提携金融機関の拡大です。住宅ローンについて、弊社はソニー銀行とお付き合いしています。金融機関同士の金利競争が激化している一方で、顧客は金利のみに注目しながら変動金利の住宅ローンを検討するのではなく、団体信用生命保険の保障や、各社で異なる加入特典も総合的に検討する、自身にとってトータル的に最適なローンを申し込む動きが広まりつつあります。

そのような中で、住信SBIネット銀行と銀行代理業務委託契約を締結し、変動金利型住宅ローンとフラット35の取扱いを開始しました。今年の4月からの見込み客件数は、昨年に比べると相当増えています。新しい住宅ローンを導入したことは、非常によかったと思っています。

また、生命保険について、T&Dフィナンシャル生命保険、イオンアリアンツ生命保険の商品も取扱いを開始しています。

株式会社イノセントとの資本業務提携(子会社化)

重要トピックスとして、株式会社イノセントとの資本業務提携についてお伝えします。完全子会社化しました。従来からライフイベント関連企業との提携で、ビジネスを展開してきた実績がありますので、このような企業とのM&Aを積極的に考えており、今回も機会をいただきました。

事業シナジー

イノセントとの事業シナジーです。ご結婚を考えている方、ご結婚された方は、保険以外にも住宅の計画や、子どもの出産、教育資金というテーマがあります。このような部分で大きなシナジー効果があると思います。

また、イノセントとしても単なる結婚相談サービスではなく、結婚後にご夫婦のアフターフォローを行うという意味で差別化ができ、シナジー効果があると思います。

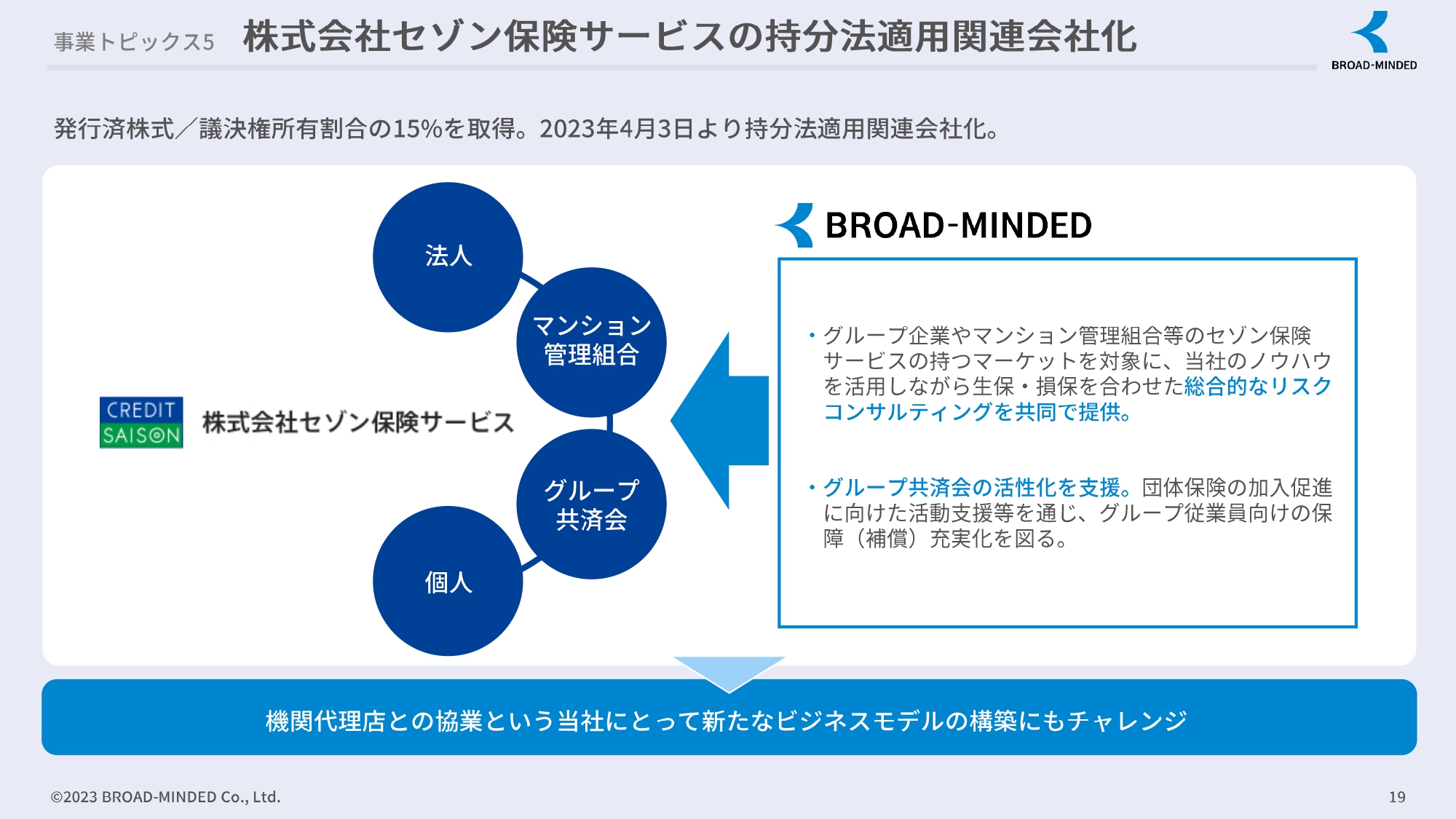

株式会社セゾン保険サービスの持分法適用関連会社化

セゾン保険サービスの持分法適用関連会社化についてご説明します。4月からセゾン保険サービスを持分法適用関連会社としました。法人やマンション管理組合、各グループ企業の共済、個人といった顧客を持っている会社です。

弊社としては、機関代理店との協業という新たなビジネスモデルの構築にもチャレンジしていきたいと考えています。こちらの顧客についても、損害保険が主なため、それ以外の商品を組み合わせながらLTVの向上を考えて、積極的に収益を上げていきたいと思います。

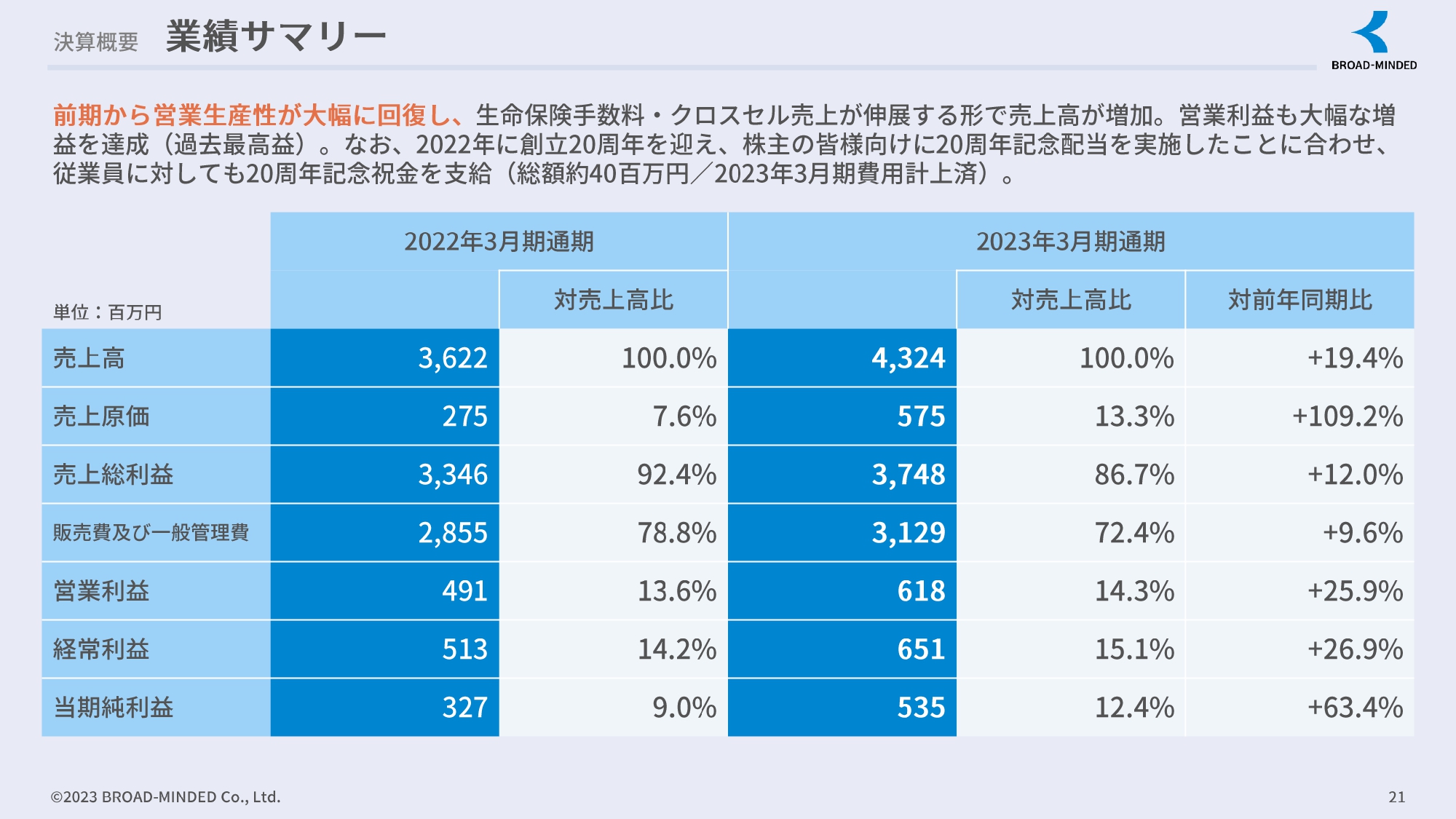

業績サマリー

鵜沢敬太氏(以下、鵜沢):取締役の鵜沢です。それでは、2023年3月期の決算についてご説明します。まずは業績サマリーです。伊藤からお話があったように、営業生産性が大幅に回復して、生命保険の手数料やクロスセル売上が伸展するかたちで売上が大きく増収しています。

売上高は43億2,400万となり、前年同期比19.4パーセントの増収となりました。営業利益は6億1,800万で、前年同期比25.9パーセントの増加、経常利益は6億5,100万で、前年同期比26.9パーセントの増加、当期純利益は5億3,500万で、前年同期比63.4パーセントの増加で着地しています。売上高、各段階利益ともに過去最高を記録しています。

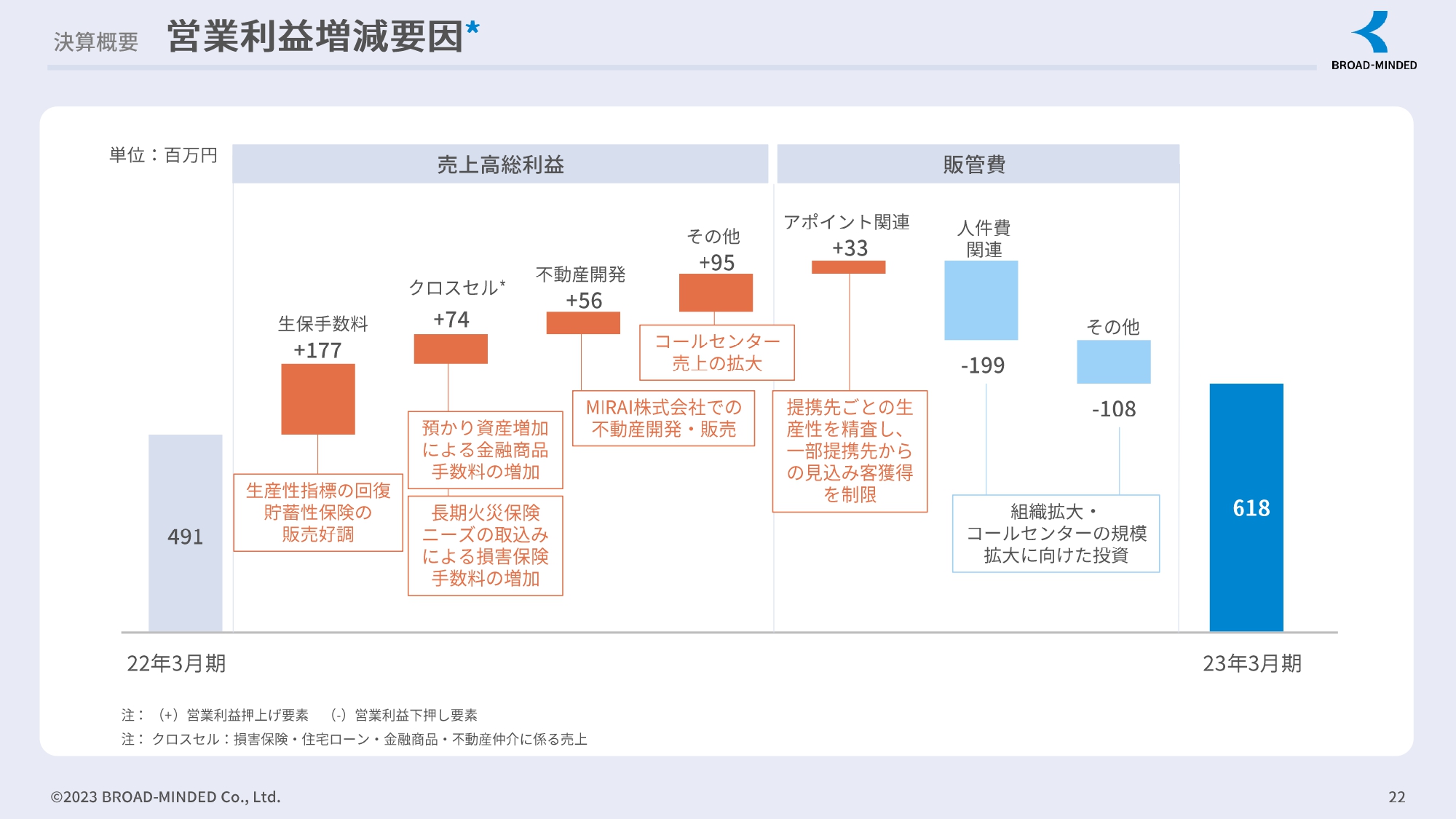

営業利益増減要因

決算について補足します。営業利益の増減要因の分析について、ウォーターフォールチャートでご説明します。

一番左端は2022年3月期の営業利益実績として4億9,100万円、一番右端は2023年3月期の営業利益実績として6億1,800万円を記載しています。これに対して、押し上げ要因になったものをオレンジ色で、下押し要因になったものを青色で記載しています。

収益面について4点ご説明します。1つ目は、一番左側の生命保険手数料が、生産性指標の回復と貯蓄性保険の販売が好調だったため、1億7,700万円増加したことです。

2つ目は、クロスセルには損害保険の手数料、住宅ローン、金融商品仲介の手数料、不動産仲介に関わる売上が計上されています。預かり資産の増加やIFAの事業による金融商品手数料の増加が、最も大きくプラスに寄与しています。

また、期中に長期火災保険の切り替えニーズが発生しました。それを取り込んだことで損害保険手数料も一部増加しています。

3つ目は、不動産開発です。第3四半期までの決算説明では、不動産開発をクロスセルの中に入れてご説明していましたが、投資家のみなさまから、「不動産開発については利益貢献度・影響度を切り出して説明してほしい」というご意見をいただきました。

今回からクロスセルとは別立てで不動産開発を示しています。こちらはMIRAI株式会社の不動産開発・販売になりますが、前期と比べると粗利益に対して5,600万円の押し上げ要因となりました。

4つ目は、コールセンター売上の拡大です。コールセンターの売上拡大を中心に、その他で9,500万円の増加となりました。

販管費はアポイント関連のコストを一部削減しましたが、人件費関連や組織拡大・コールセンターの規模拡大に向けた投資により、3億円以上増加しました。その結果、営業利益は6億1,800万となりました。

収益面から見ますと、生命保険を中心にバランスよく、さまざまな商品の提案・販売が功を奏して増収増益につながったとご理解いただければと思います。

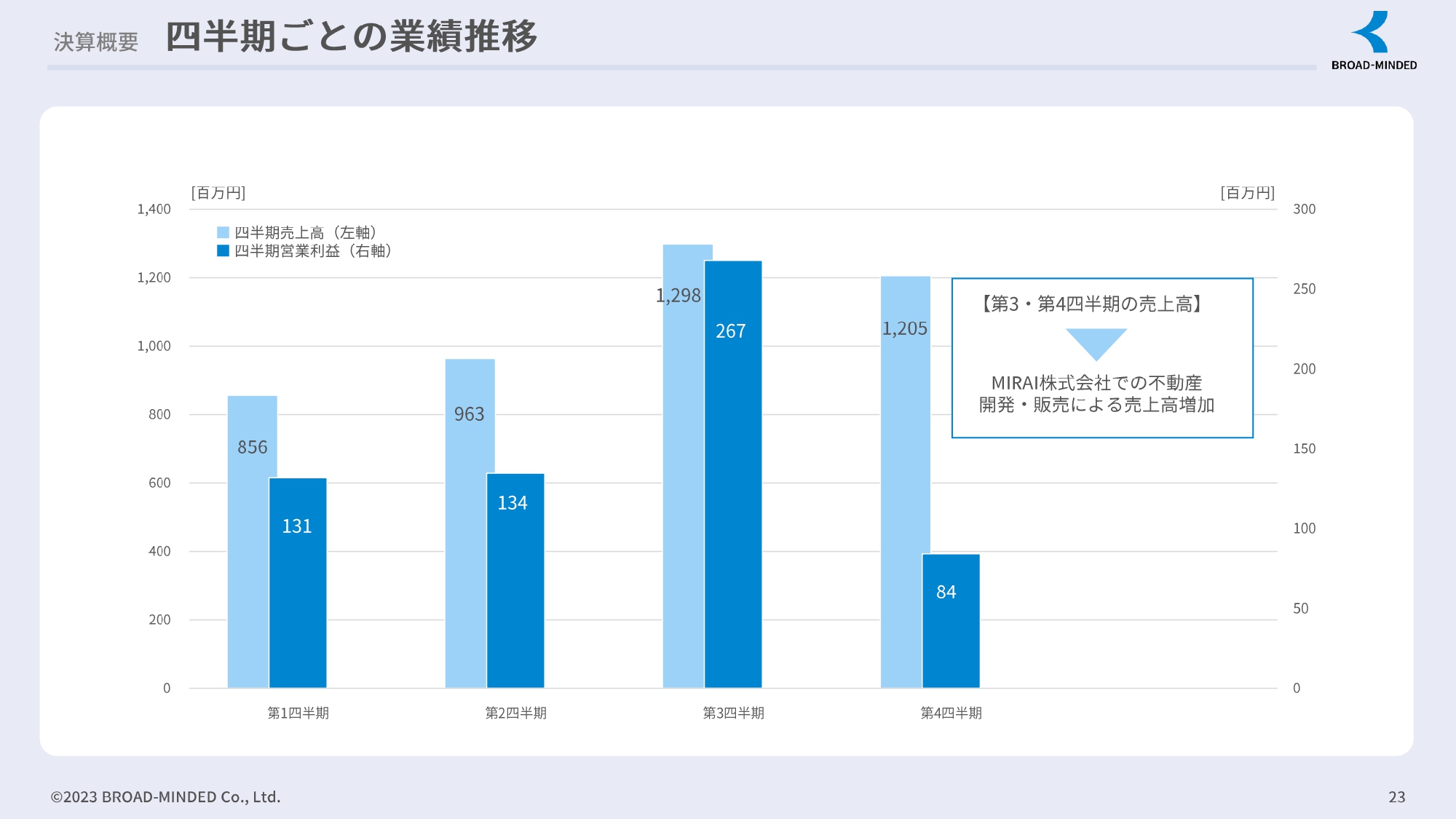

四半期ごとの業績推移

四半期ごとの業績推移についても2点補足します。2023年3月期第1四半期から第4四半期までの売上高と営業利益を、四半期ごとに並べています。1点目は、売上高についてです。第3四半期・第4四半期が、第1四半期・第2四半期と比べて3億円から4億円ほど上がっています。

スライドに要因を記載しているとおり、MIRAIの不動産開発・販売による売上高が増加しています。第3四半期・第4四半期は、不動産の販売実績が3億円前後となったことが押し上げの要因となりました。

2点目は、第4四半期の営業利益が8,400万円ということで、他の四半期に比べてやや弱含んでいるように見えると思います。その点についてご説明します。

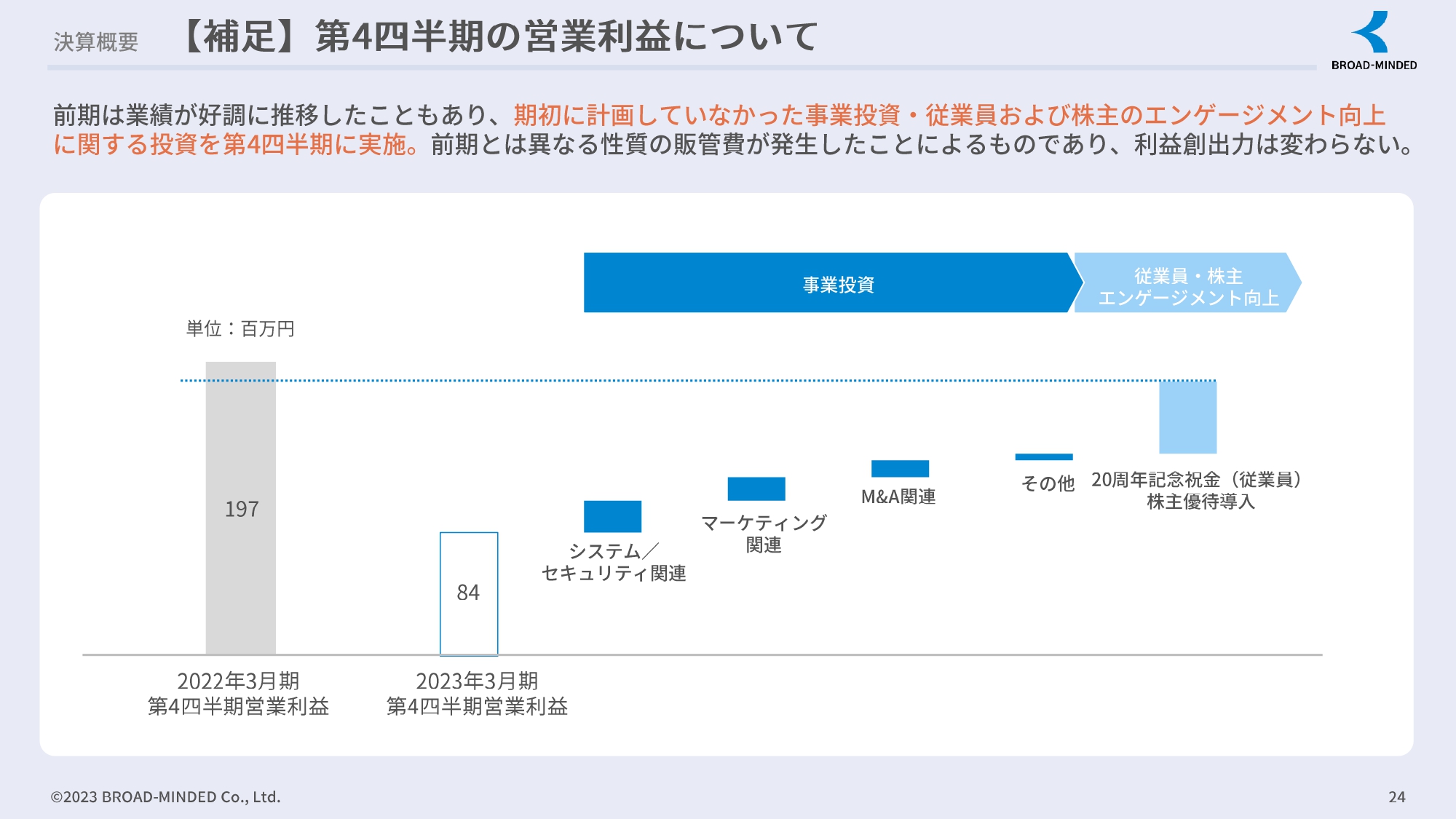

【補足】第4四半期の営業利益について

チャートの一番左には、2022年3月期第4四半期の営業利益の実績として1億9,700万円と記載しています。前期は11月と2月に上方修正を開示していますが、年間をとおして非常に業績が好調でした。

一方で、今期は進行期に当たり、採用数を大きく増やすことが決まっていたため、前期中に実施できる事業投資を前倒ししたことが1つの要因となりました。事業投資の深い青色の部分になります。

加えて、弊社が20周年を迎えたことをステークホルダーのみなさまと分かち合うという主旨で、株主のみなさまに20周年記念配当を開示しました。期中で株主優待の導入や、第4四半期に社員に20周年の祝金として総額4,000万円ほど支給しました。

これらは、前期とは異なる性質の販管費を除くと利益創出力自体は変わらないと認識していただければと思います。

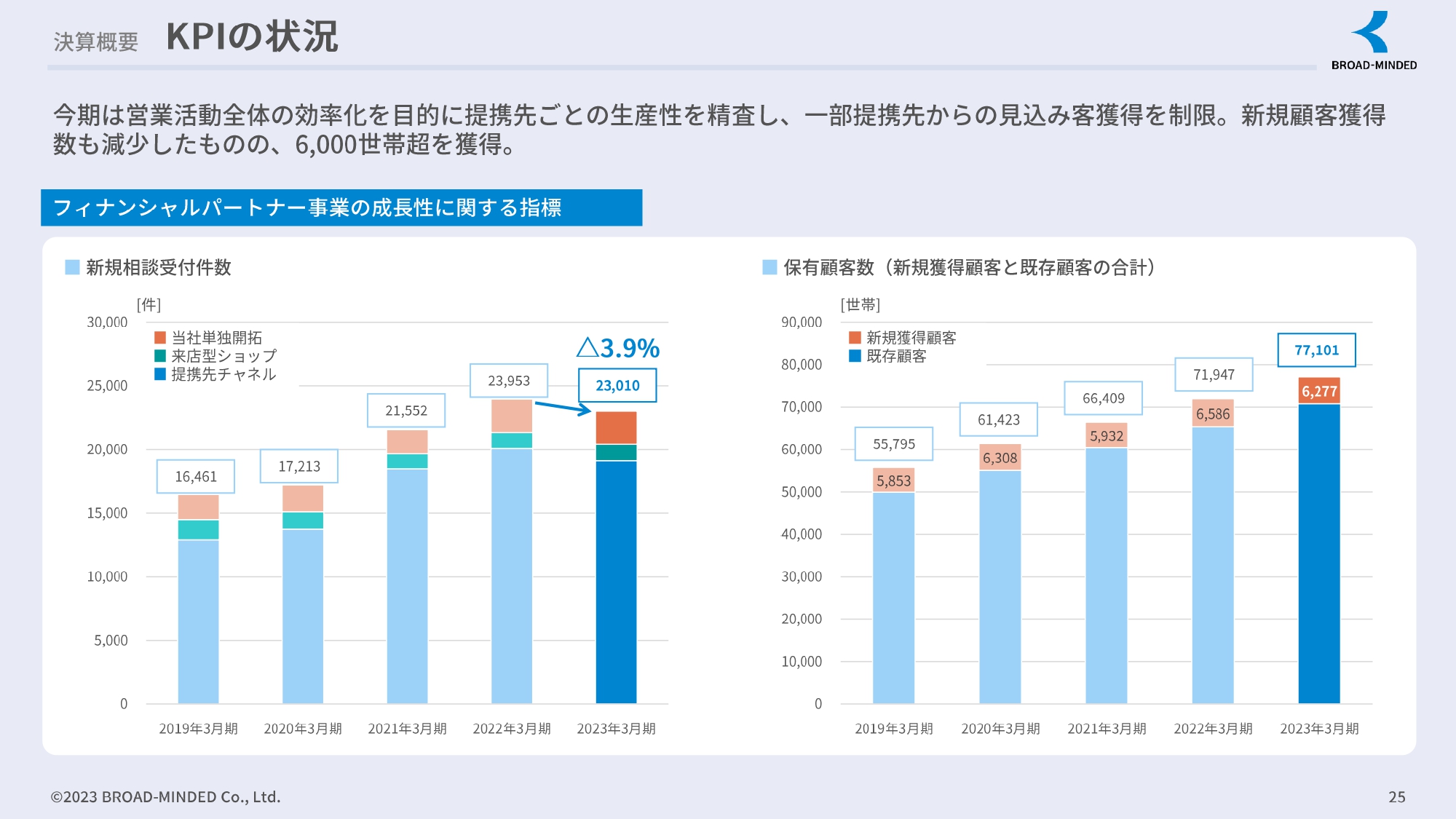

KPIの状況

KPIの状況をご説明します。フィナンシャルパートナー事業の成長性に関する指標として、新規の相談受付件数を左側に示しています。2023年3月期は、新規で2万3,010件のご相談を受けました。

先ほどの営業利益の増減要因のスライドに記載しましたが、営業コンサルタントのパフォーマンスの最大化を狙い、提携先からの見込み客を制限したため、新規の相談受付件数は微減しています。

新規獲得顧客数が6,277世帯と、こちらも同様の理由で前期より若干微減しています。期末時点では7万7,000世帯を超えるお客さまを保有することができました。

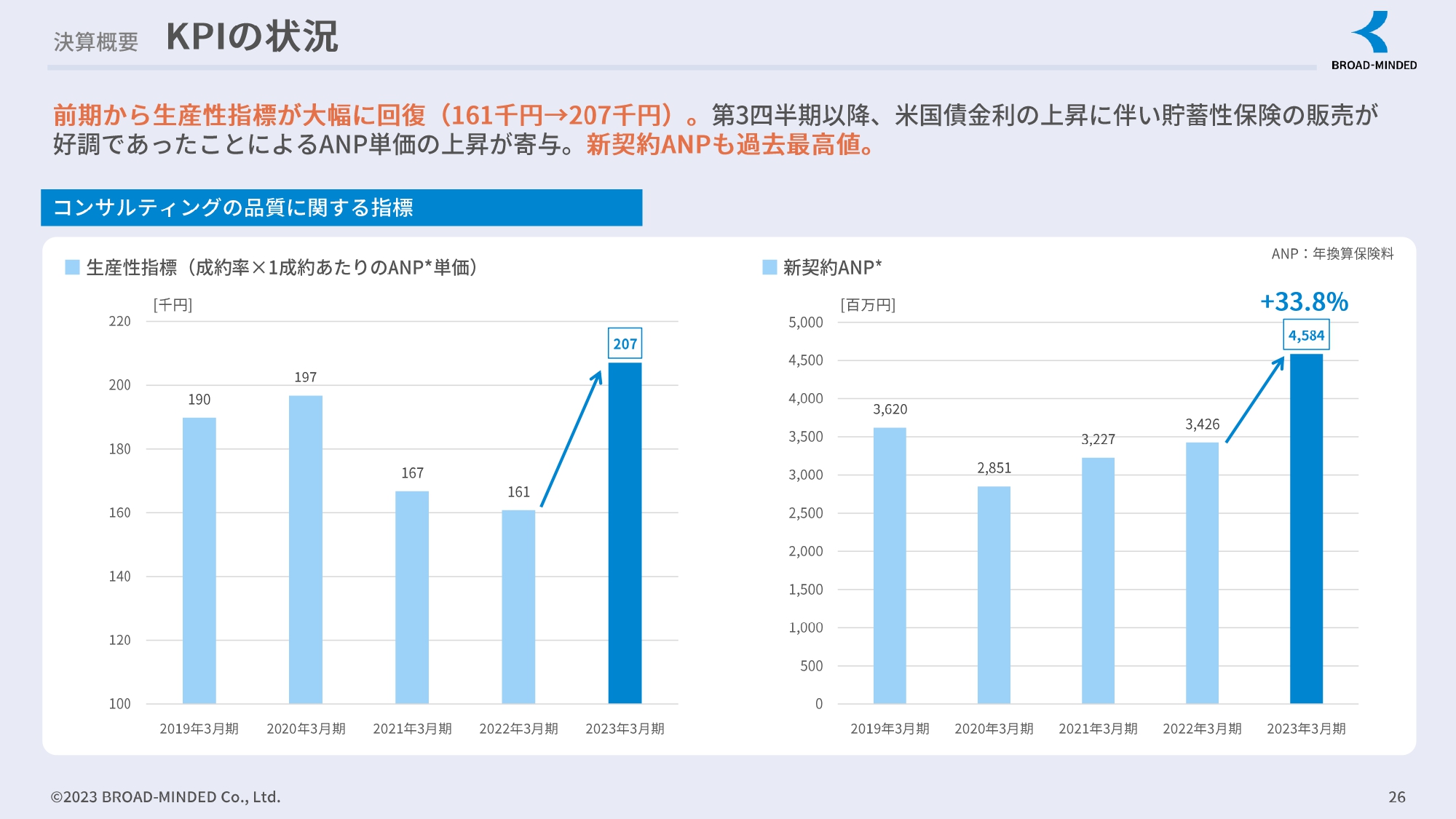

KPIの状況

コンサルティングの品質に関する指標を示しています。KPIの中では、このスライドがハイライトになると思います。前期から生産性指標が大幅に回復・向上して、従来の16万1,000円から20万7,000円に推移しています。

こちらの生産性指標は、成約率を1成約当たりのANP単価に分解することができるため、2022年3月期と比較してご説明します。

2021年3月期に新型コロナウイルスが始まったタイミングから全社的にオンライン面談に切り替えました。それにより足元の成約率は、対面のときから少し下がりました。しかしながら、営業サイドで地道な面談の改善による成約率の向上に努めた結果、前年と比べて、成約率は8パーセント改善・向上しました。

反対に、1成約当たりのANP単価は、スライドに記載していますが、アメリカの国債の金利が上昇したため貯蓄性保険の販売が非常に好調となりました。ANP単価は大きく、2割弱上昇しました。結果として生産性は3割程度となり、前期と比べて大きく上昇しました。

そのため、新契約のANPも40億円を大きく超えて45億8,400万円となり、全社として過去最高を記録しました。

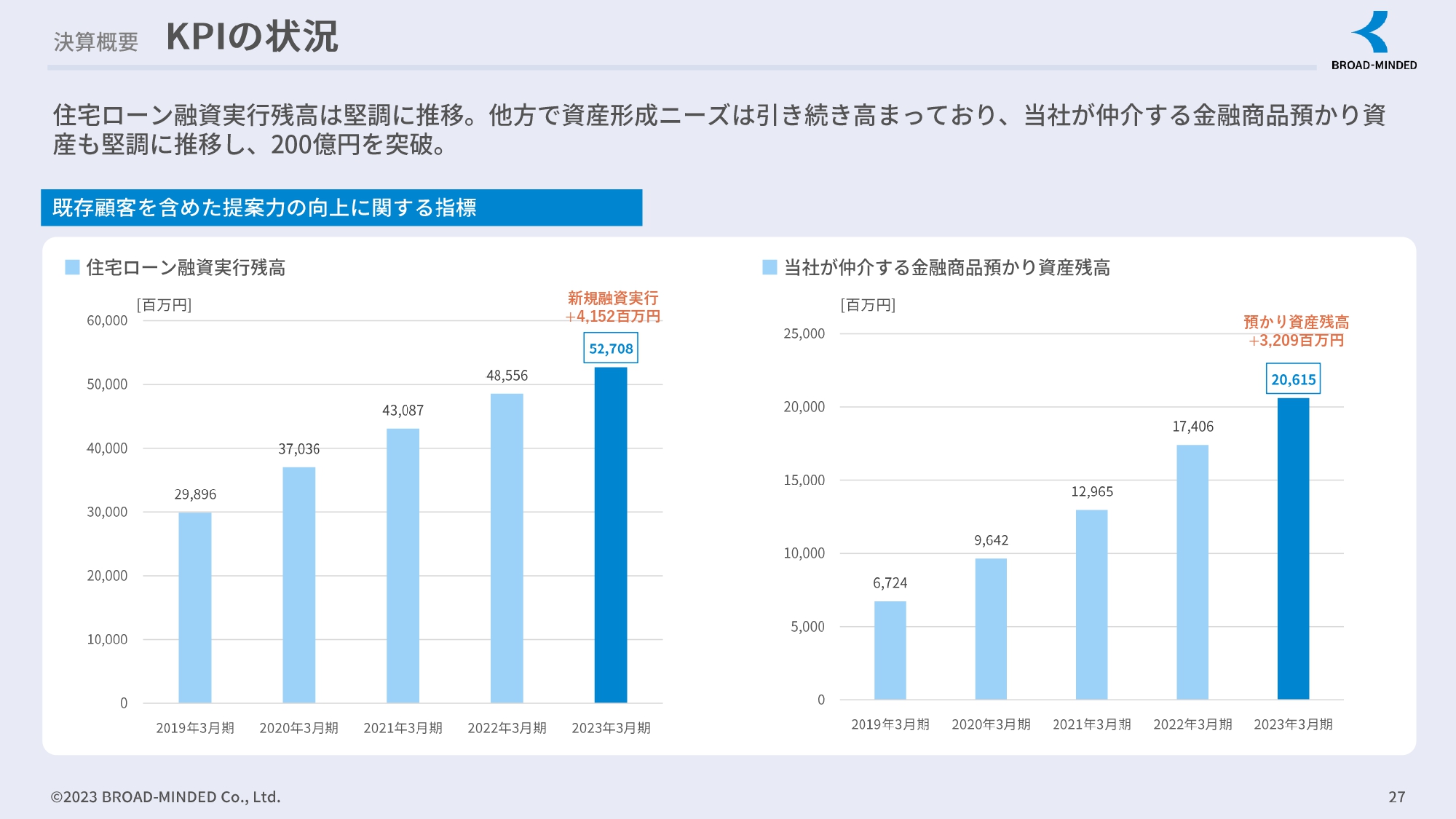

KPIの状況

住宅ローンの融資実行残高と金融商品の預かり資産残高については、一定の成長を見せています。新たな金融機関のパートナーを含めて、来期だけでなく今期も伸ばしていきたいと考えています。

マクロ環境に対する認識

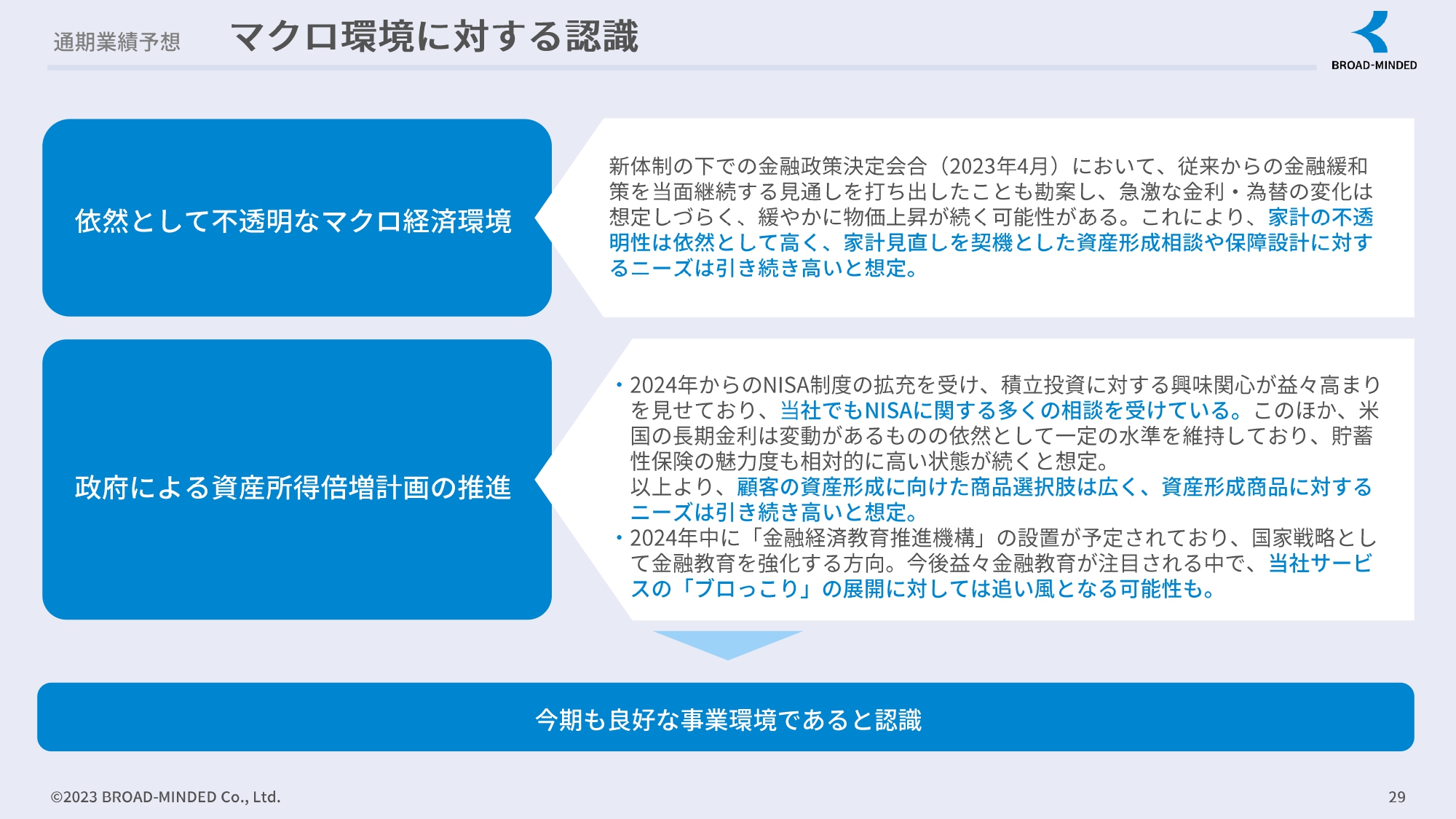

2024年3月期通期の業績予想をご説明します。まず、計画の前提になっているマクロ環境に対する認識についてです。

1つ目は、マクロ経済環境が依然として不透明であり、これによって家計の不透明性は高い状況が続きます。そうすると、家計の見直しをきっかけとした資産形成のご相談や保障設計のご相談というニーズが、今期中も一定の高さを保つと考えています。

2つ目は、政府による資産所得倍増計画の推進です。2024年度からNISA制度の拡充・恒久化が決まっています。弊社も足元で、NISAに関する非常に多くのご相談を受けています。

また、アメリカの長期金利も一定の変動があると想定されていますが、一定水準が維持されているため、貯蓄性保険の魅力度も相対的に高い状態が続くと思います。これらの要因から、今期も引き続き良好な事業環境であると認識しています。

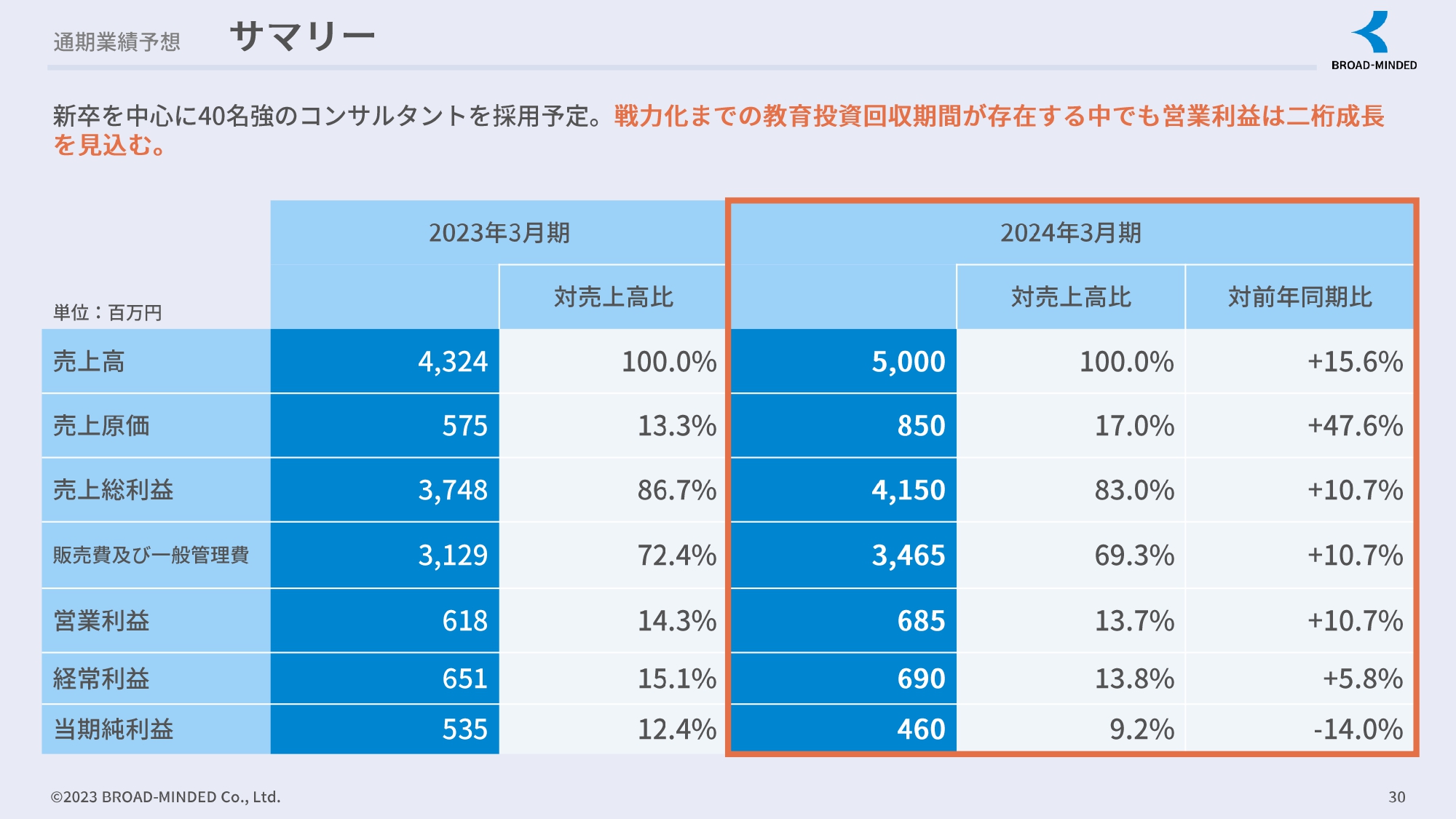

サマリー

通期の業績予想をご説明します。売上高は前年同期比15.6パーセント増加の50億円を見込んでいます。販管費は前年同期比10.7パーセントの増加で34億6,500万円、営業利益は前年同期比10.7パーセントの増益で6億8,500万円です。

経常利益は前年同期比5.8パーセントの増益で6億9,000万、当期純利益は前年同期比14パーセントの減益で4億6,000万円です。段階利益は前年との比較を含めて後ほど補足します。

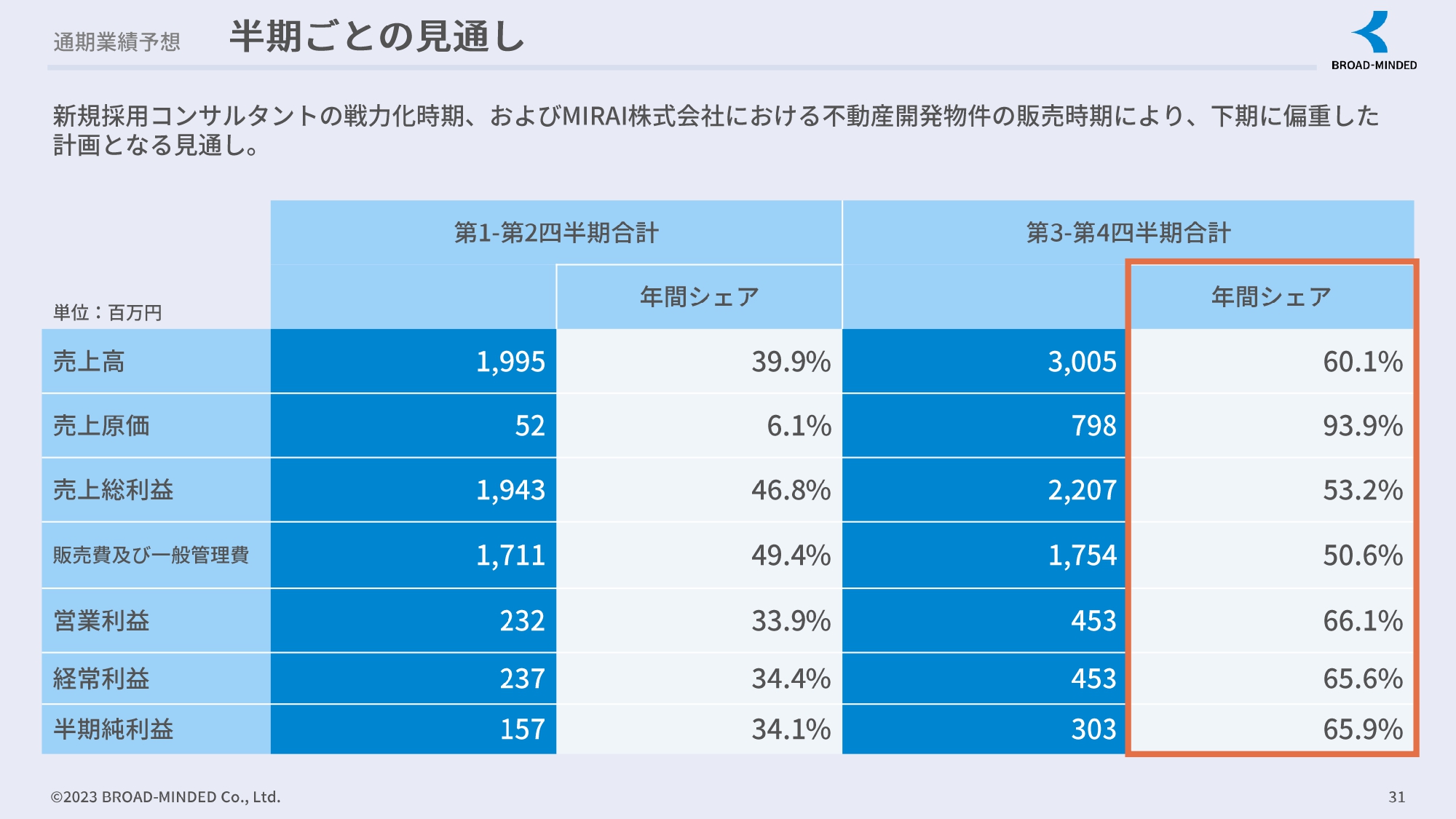

半期ごとの見通し

半期ごとの見通しとして、第1四半期・第2四半期の合計と、第3四半期・第4四半期の内訳を示しています。ご覧のとおり、基本的に下期に売上高と利益が偏重しています。

前期も同様でしたが、MIRAIの不動産の主な開発物件が下期に販売される計画となっており、さらに新規採用を行うコンサルタントの戦力化も下期になると考え、全体として下期に偏重した計画として示しています。

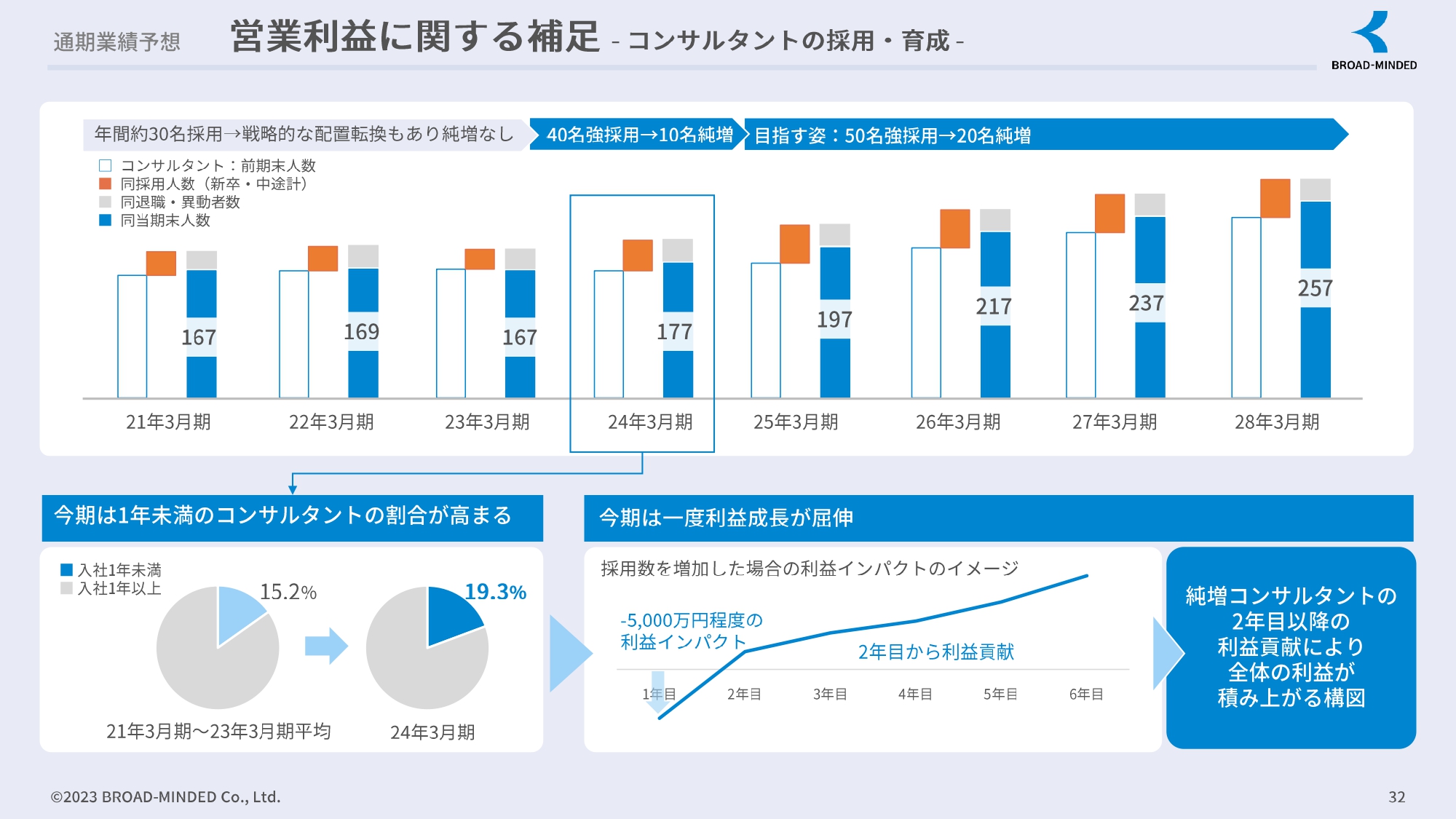

営業利益に関する補足

営業利益に関する補足です。上のチャートは、期末時点のコンサルタントの人数と、各期に入社した人数、異動・退職者人数、差し引きで期末の人数を記載しています。

2021年3月期から2023年3月期まで、年間20名から30名程度の採用を行ってきました。この数字をご覧いただければおわかりいただけると思いますが、この3年間でコンサルタント数は純増していません。

全員が退職したのではなく、戦略的な配置転換を行いました。教育や今後弊社が成長していく上で必要な機能への人員配置、新規事業関連にもコンサルタントから人を配置して、新たなテーマを育てていこうと取り組んでいます。

一方で、今期は4月の段階ですでに40名のコンサルタントが入社しました。期末時点では、40名強の採用で10名程度の純増を計画しており、2025年3月期以降は、50名強の採用となり、毎年20名ペースで純増することを計画しています。

これにより、純増フェーズがP/Lにどのような影響を与えるのか、下のチャートでご説明します。左側のグラフに記載しているように、今期は1年未満のコンサルタントの割合が高まります。入社1年未満でP/L的には大きく戦力化しない人員の割合が、前期までと比べて5パーセントほど増加します。

右側にあるように採用数が増加した年は、採用費、人件費、教育にかかるコストが先行するため、一度、利益の成長が屈伸します。一方で、純増のコンサルタントが増えていくと、1年未満のコンサルタントの割合が再度低下するフェーズに入ります。この利益の積み上がりが、これまで以上に早く高まっていきます。今期については純増の1年目だとご理解いただければと思います。

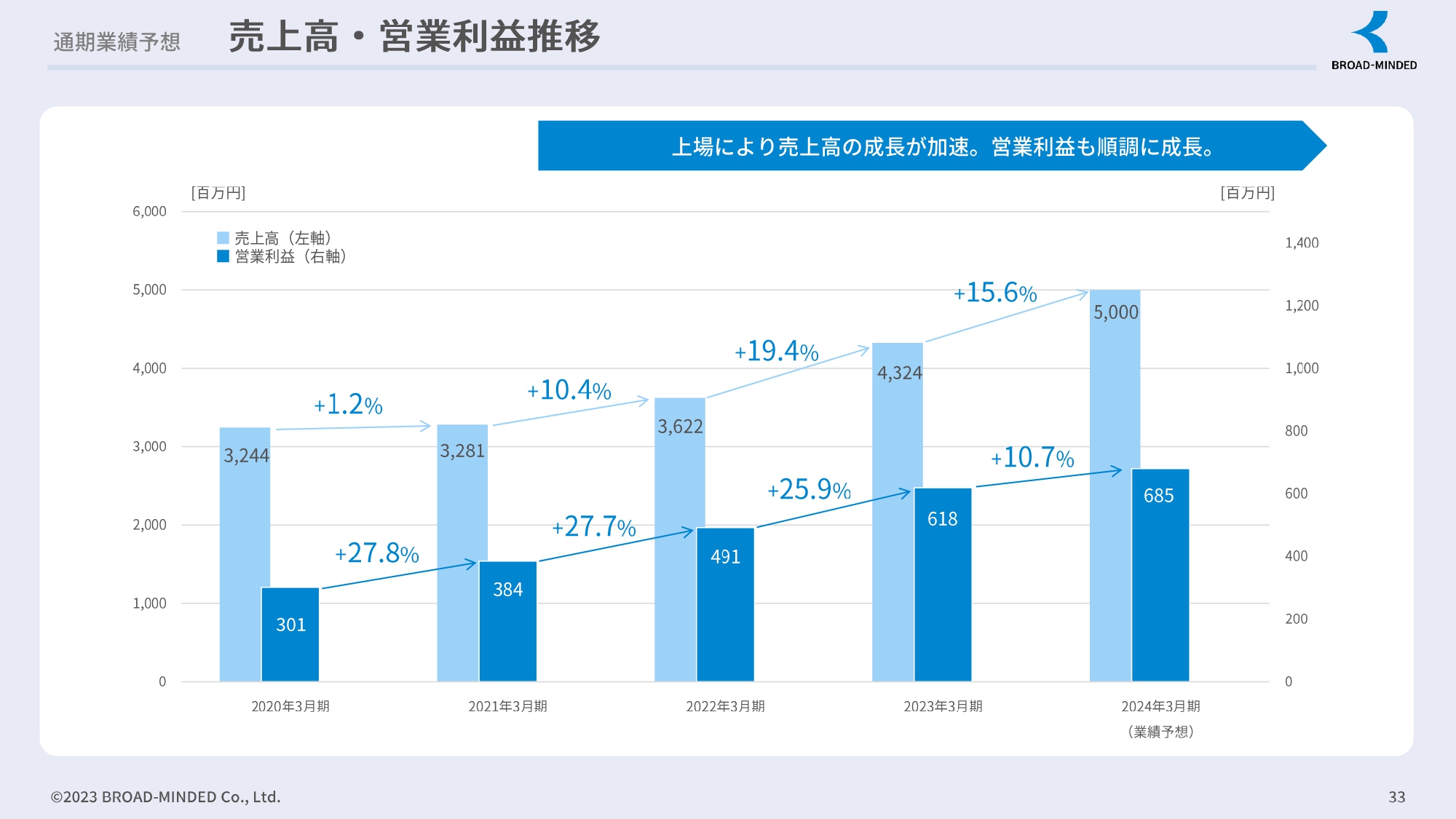

売上高・営業利益推移

売上高と営業利益の推移です。コンサルタントの純増がない2021年3月期から2023年3月期も、売上高は年平均15パーセント程度、営業利益も25パーセント程度増加しています。

営業利益ベースでは、今期は一時的に増益幅が業績予想を下回っていますが、2025年3月期以降のさらなる高成長のための期間だと捉えていただければと思います。

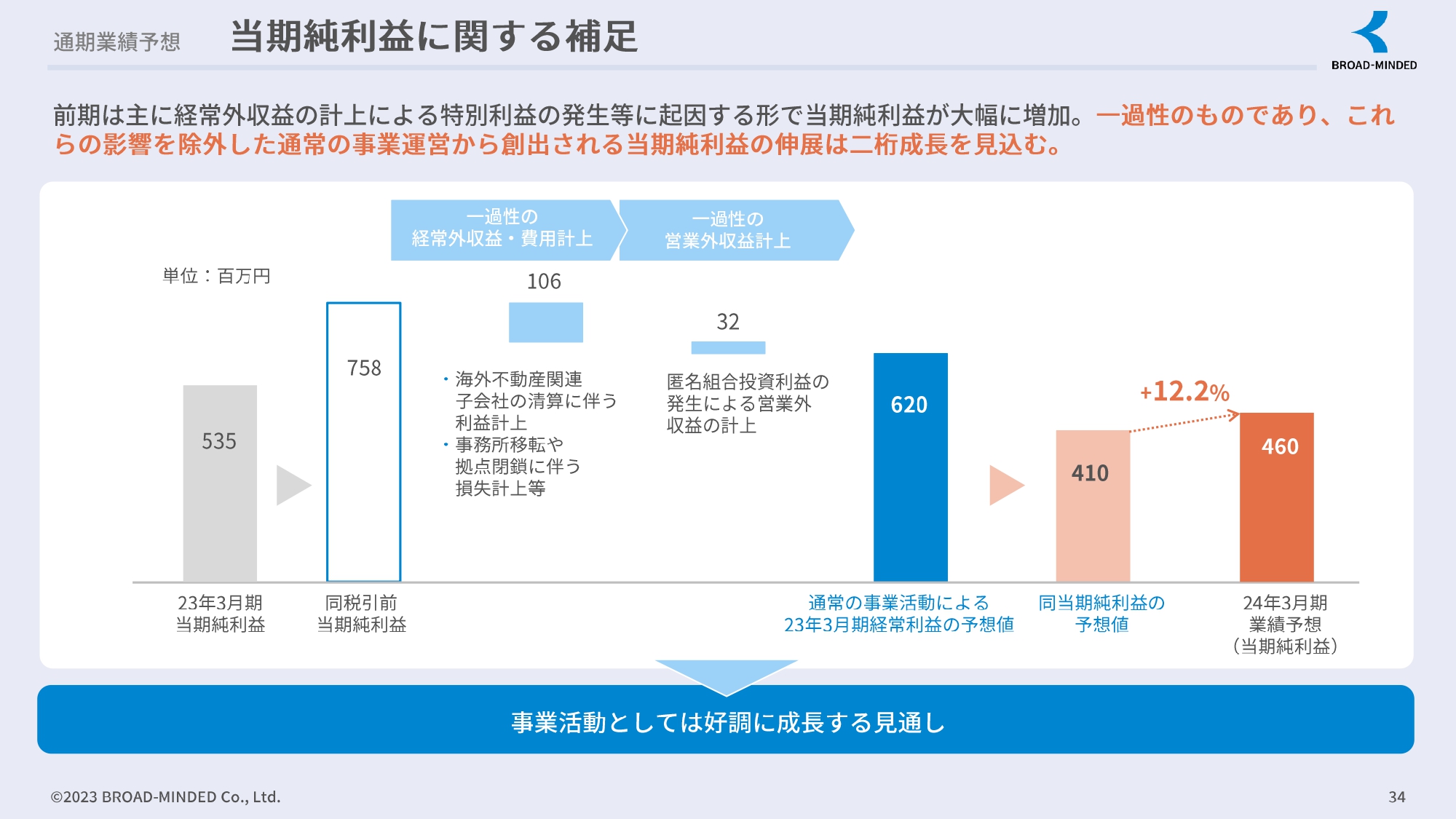

当期純利益に関する補足

当期利益について補足します。2023年3月期の税引前当期純利益は7億5,800万円ですが、前期は海外不動産子会社の清算に伴う一過性の特別利益が1億1,000万円ほど計上されました。また、弊社が出資している匿名組合投資利益が発生し、営業外収益が3,200万計上されています。

業績予想では、当期純利益が前期比マイナス14パーセントと、大きく減益となるように見えますが、このようなイレギュラー要素を除くと、通常の事業活動による2023年度3月期の経常利益は6億2,000万円、同当期純利益は4億1,000万程度になることが見込まれます。当期純利益と他の段階利益を比較しても、概ね整合する数値になると考えています。

当期は純利益やEPSが減少しているように見えますが、事業自体は好調であることをあらためてご理解いただければ幸いです。

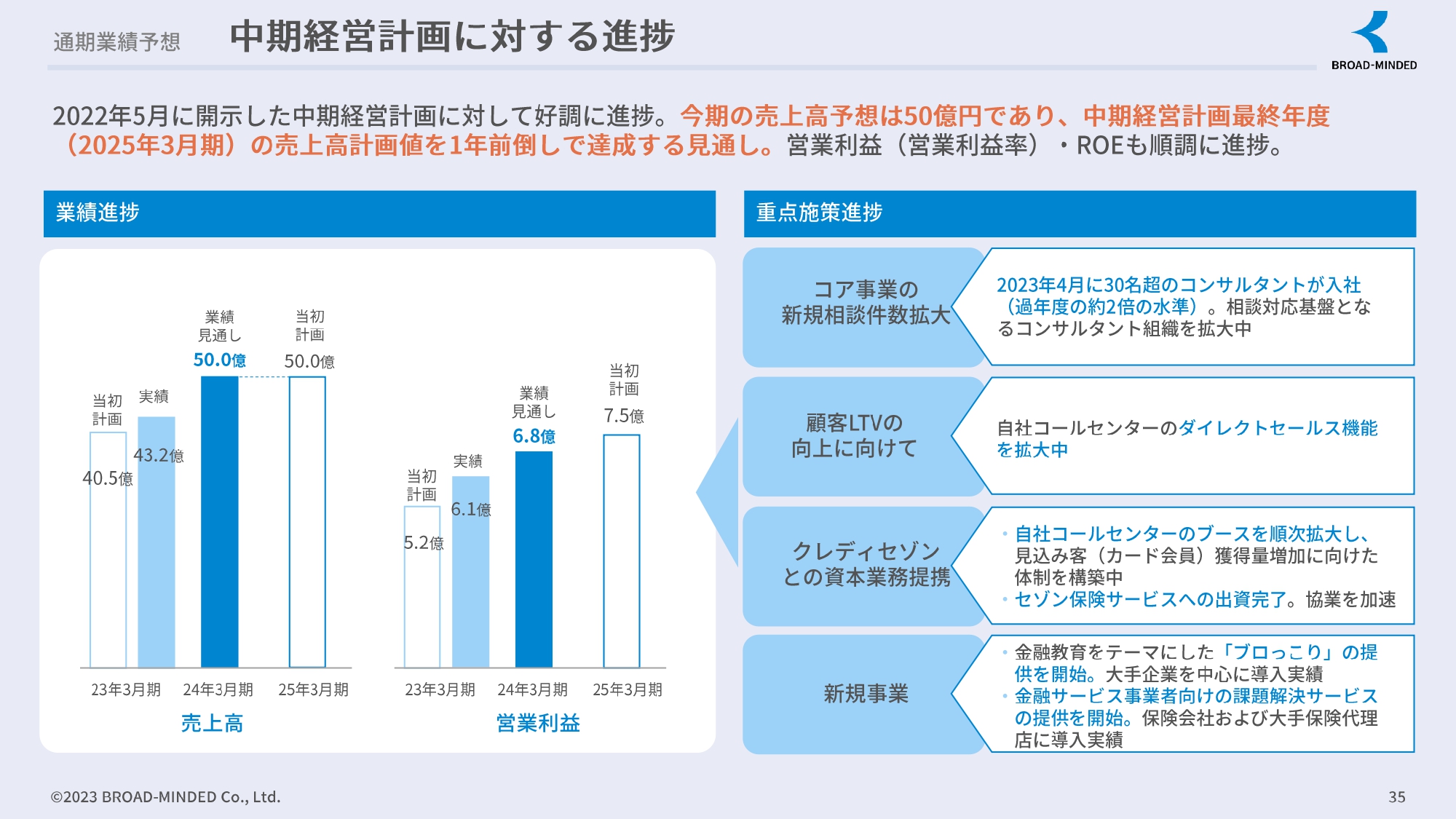

中期経営計画に対する進捗

伊藤:中期経営計画に対する進捗です。2025年3月期の売上予想は50億であり、この売上については今期すでに達成する見通しです。「利益も達成するのではないか」という声をいただいていますが、今期は約40名のコンサルタントを増員し、新たな成長段階に入るため、少し慎重に計画しています。この増員により、コア事業の新規相談件数を拡大します。

また、顧客LTVの向上に向けて、自社コールセンターのダイレクトセールス機能を拡大します。

クレディセゾンとの資本業務提携では、自社コールセンターのブースを順次拡大しており、見込み客獲得増加に向けた体制を構築中です。また、セゾン保険サービスへの出資は完了しました。

新規事業として、金融教育をテーマにした「ブロっこり」の提供を開始しました。大手企業を中心に導入実績を積み上げていきます。また、金融サービス事業者向けの課題解決サービスの提供も開始しており、保険会社及び大手保険代理店、またIFA事業者に対し、大きく展開していきます。

保守的だというご意見もあるかもしれませんが、よりよい結果が出ることを期待し、中期経営計画を進めたいと思います。

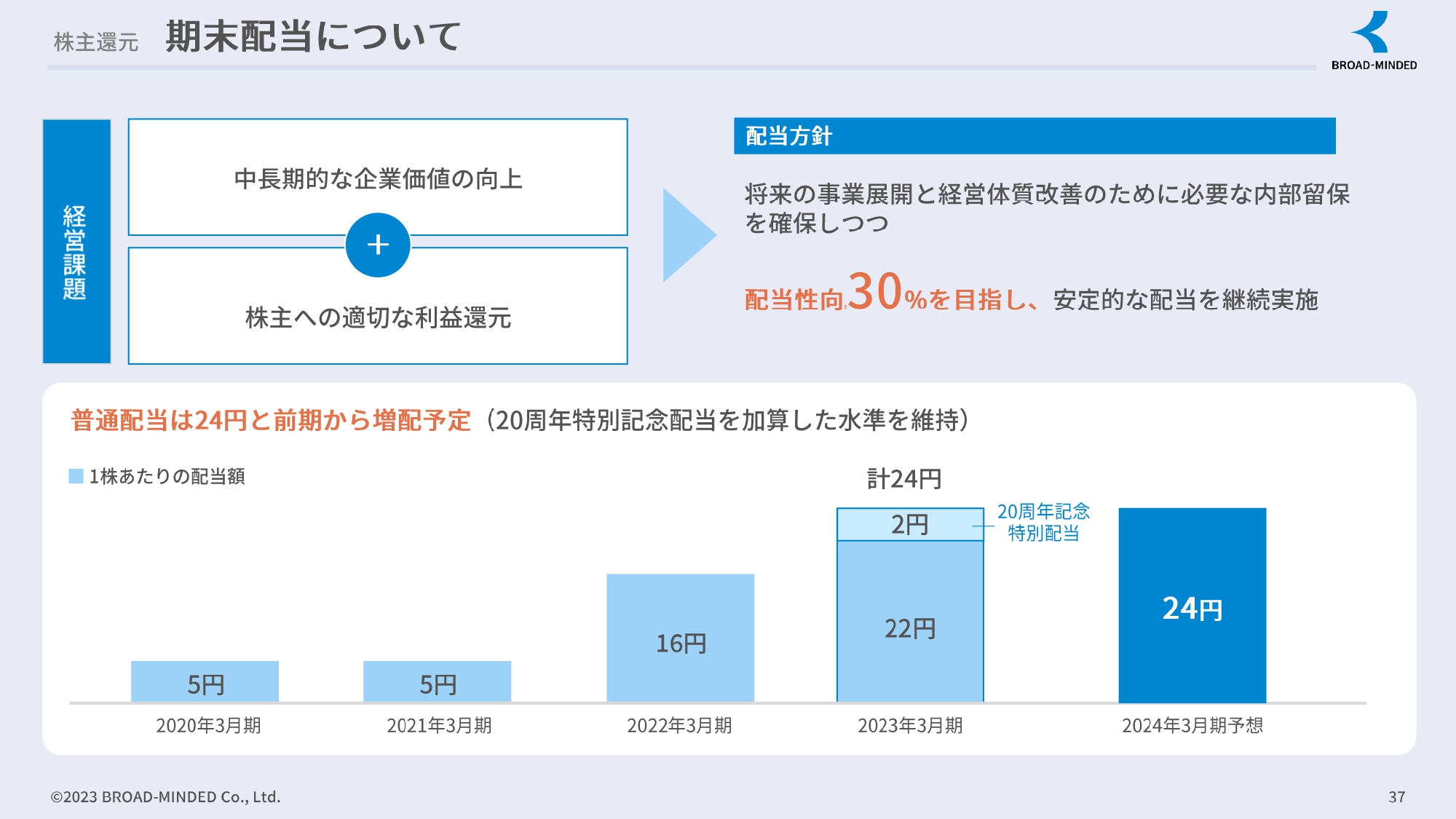

株主還元 期末配当について

株主還元です。期末配当については、配当性向30パーセントを目指し、普通配当は24円を予定します。前期配当の24円は、普通配当22円に20周年記念配当2円を加えたものでしたので、今期は普通配当としては2円の増配予定となります。

質疑応答:今期計画の営業利益が15パーセントに届かない理由と背景について

司会者:「前期第4四半期は、決算賞与等の経費増がない場合、営業利益率が15パーセント以上の実力値となると思います。今期計画の営業利益が15パーセントに届かない理由と、その背景を教えてください。保守的な利益計画なのでしょうか?」というご質問です。

鵜沢:前期についてはご指摘のとおりです。一方で、今期の営業利益率が15パーセントに届かない要因として、今期はコンサルタント数を純増させていく計画の1年目となり、4月に40名のコンサルタントと、新卒社員30名以上を迎えており、売上貢献は下期以降となります。入社1年目に費用先行する点はこれまでと同様ですが、採用規模が倍以上となり、利益のインパクトもこれまでと比べて高まります。

このようなことから、今期の業績見通しでは、営業利益率を13.7パーセントと予想しています。前期は11月と12月に2度の上方修正を行っていますので、期初時点では合理的に見積もった保守的な計画としていますが、この業績見通しをしっかり達成し、さらなる上振れを目指していけるよう、一同で取り組みます。

質疑応答:今後のM&Aの予定について

司会者:「イノセントを買収しましたが、今後もM&Aは積極的に行われるのでしょうか?」というご質問です。

伊藤:弊社の提携先はクレジットカード会社や、結婚ビジネス事業者、リフォーム会社などであり、結婚、出産、住宅というさまざまなライフイベントにまつわる企業とのシナジー効果が大きいことは、すでに実績に表れています。そのため、このようなライフイベントにまつわる企業を積極的にM&Aをしていきたいと思っています。

また、IFA事業者や保険代理店にはいろいろな文化があります。ガバナンス等を含め、リスクがないことを確認しながら積極的にM&Aを仕掛けていきたいです。

質疑応答:クレジットカード会社との提携と4つの推進テーマの進捗について

司会者:「クレジットカード会社と提携して見込み客を開拓しているということですが、現状はクレディセゾンが中心でしょうか? また、2022年8月にクレディセゾンとの資本業務提携を発表しました。この提携による4つの推進テーマの進捗を教えてください」というご質問です。

伊藤:クレディセゾンの割合は高いですが、他のクレジットカード会社やフィンテック企業などと提携した取組はいろいろとありますので、決してクレディセゾンが中心ということではありません。

4つの推進テーマの進捗としては、セゾンカード会員向け「ファイナンシャルアドバイスサービス」は順調に純増し、また、プレミアム会員向けサービスの拡充も堅調で、非常に単価の高い契約が取れています。

また、ファイナンシャル・ウェルビーイング領域における新規事業開発については、SCSKを含め、徐々に拡大予定です。企業によってニーズが異なり、例えば新卒に向けて、あるいは既婚層や早期退職者に向けてなどの、企業のテーマに合わせたコンテンツを作成し、提供しています。そのため、多少時間がかかると思いますが、ここ3年のうちには浸透させたいと考えています。

先ほどご説明したように、クレディセゾンのグループ会社であるセゾン保険サービスとの新たなモデルでの協業については、直近のことですので、まずはどのような契約やマーケットを持っているかを把握し、今後について計画するプロジェクトを作りました。損害保険のみですので、LTVの向上を仕掛けていく価値があると考えています。

質疑応答:新卒採用以外の人材拡充施策について

司会者:「貴社の成長は、人員増と人員の成長であると思います。新卒採用以外に人材を増やしていく施策はありますか?」というご質問です。

伊藤:新卒については今期、来期を含め30名から50名ペースでしばらくは増やしていきたいです。

新卒以外の人員拡充では、オンラインFPショップのFC展開と、金融スクールからのFC展開、弊社と文化が合うIFA代理店や保険代理店のM&Aなどを考えています。

ここ数ヶ月で、弊社のオンラインFPショップが立ち上がる予定です。昨今、オンライン営業のためのオンラインコンサルタント教育についての依頼を受けており、弊社はそのような部分での送客能力があるため、教育しながら、オンラインFPショップのFCを増やし、これによる人員拡大を考えています。

金融スクールについても、いろいろとテストしています。こちらは私の構想ですが、単に勉強や資格取得のためだけでなく、例えば、主婦や定年退職を迎える方向けにプロコースを作り、そこから卒業し、基礎知識を得た方に、弊社に入社あるいはFC契約していただき、教育を受けながら徐々にアポイントを振っていくことも考えています。

伊藤氏よりご挨拶

本日は、お集まりいただきありがとうございます。我が社は今期も含め、売上、利益ともに着実に伸ばし、増収増益を繰り返しています。

伸び率については物足りないと思われるかもしれないですが、来期においては積極的な事業計画を行います。伸びしろがある会社ですので、近い将来、今回お集まりいただいた方たちに投資していただけるよう、一丸となってがんばっていきます。今後ともよろしくお願いします。