2023年5月18日に発表された、株式会社オリエントコーポレーション2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社オリエントコーポレーション 代表取締役社長(兼)社長執行役員 飯盛徹夫 氏

株式会社オリエントコーポレーション 常務執行役員 財務・経理グループ長 小杉雅弘 氏

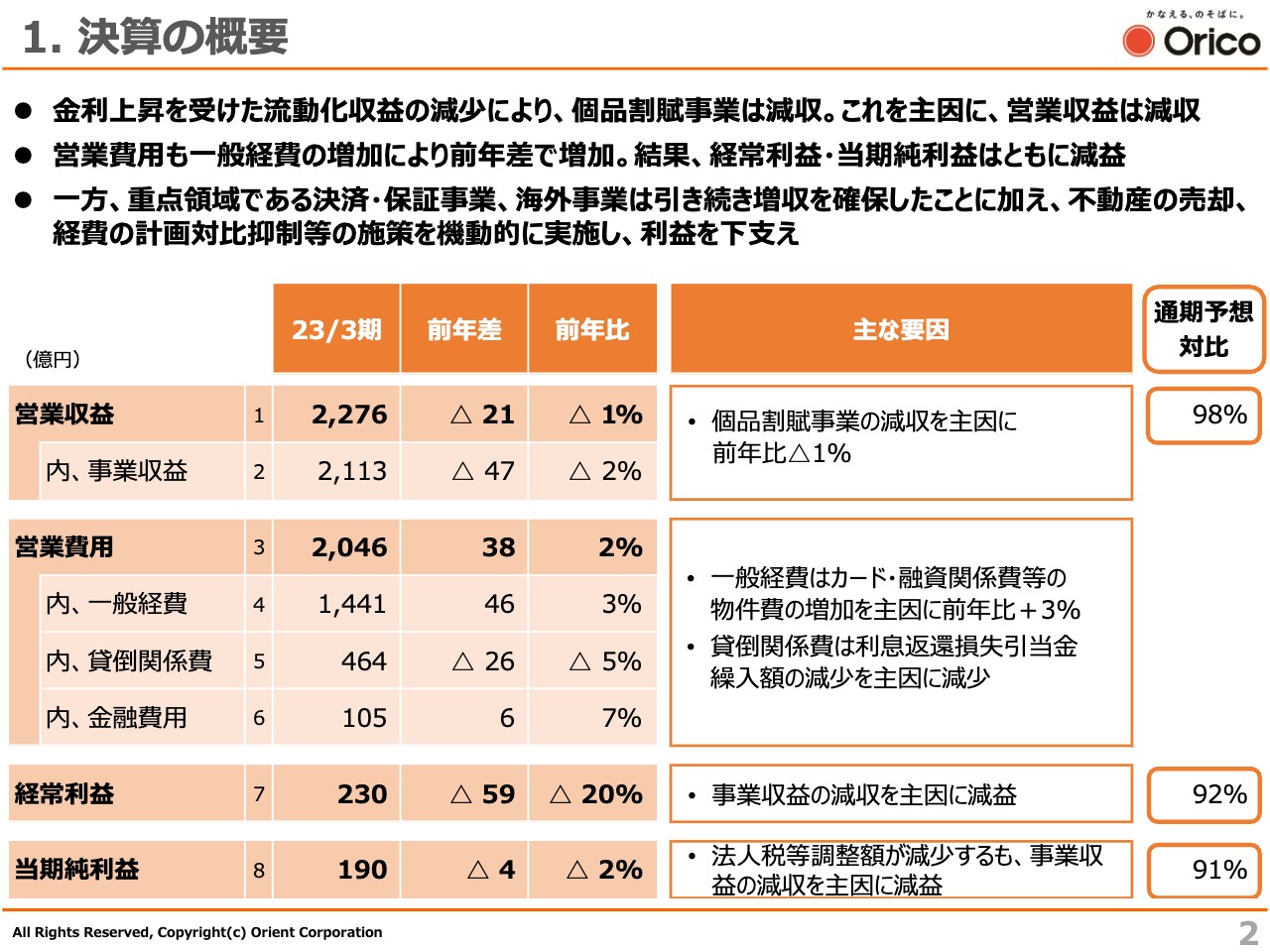

1. 決算の概要

飯盛徹夫氏(以下、飯盛):本日はご多用の中、お集まりいただき誠にありがとうございます。社長の飯盛です。どうぞよろしくお願いします。本日は、2023年3月期決算と2024年3月期の計画、中期経営計画の進捗の順にご説明します。

まず、2023年3月期の決算概要をご説明します。2023年3月期は、新型コロナウイルスの影響から社会経済活動の正常化が進みつつある中で、個人消費を中心に持ち直しの動きが続きました。

しかし、ロシアによるウクライナへの軍事侵攻の長期化や世界的なインフレの継続、また、その対策として金融引き締め等が続く中、金利上昇による世界経済の減速、半導体の供給面での制約、米国発の金融市場の混乱などを背景に、景気は依然として先行き不透明な状況が続きました。

このような状況下で2023年3月期の営業収益は、前年差21億円減少の2,276億円となりました。重点領域である決済・保証事業と海外事業は増収となりましたが、商材不足や市場金利上昇による流動化収益の減少などにより、個品割賦事業が前年比で大きく減収となりました。

営業費用についてです。一般経費は、ポイント費用の増加などにより物件費が増えたことを主因として、前年差46億円の増加となりました。しかし、営業収益の進捗状況を踏まえ、計画対比でコントロールした結果、営業収益一般経費率は計画どおり着地できました。

貸倒関係費は、貸倒引当金繰入額が海外での延滞発生額や営業資産残高の増加を主因に増加した一方、利息返還損失引当金繰入額の減少を主因として減少しています。

また、営業費用全体では前年差38億円の増加となりました。

これらの結果、経常利益は前年差59億円減少の230億円、当期純利益は前年差4億円減少の190億円となりました。

想定を大きく上回る市場金利上昇の影響もあり、経常利益は250億円の計画に対し92パーセントの結果となりましたが、不動産の売却や経費のコントロールを機動的に実施したことで、計画差のマイナスは最小限にとどめることができたと考えています。

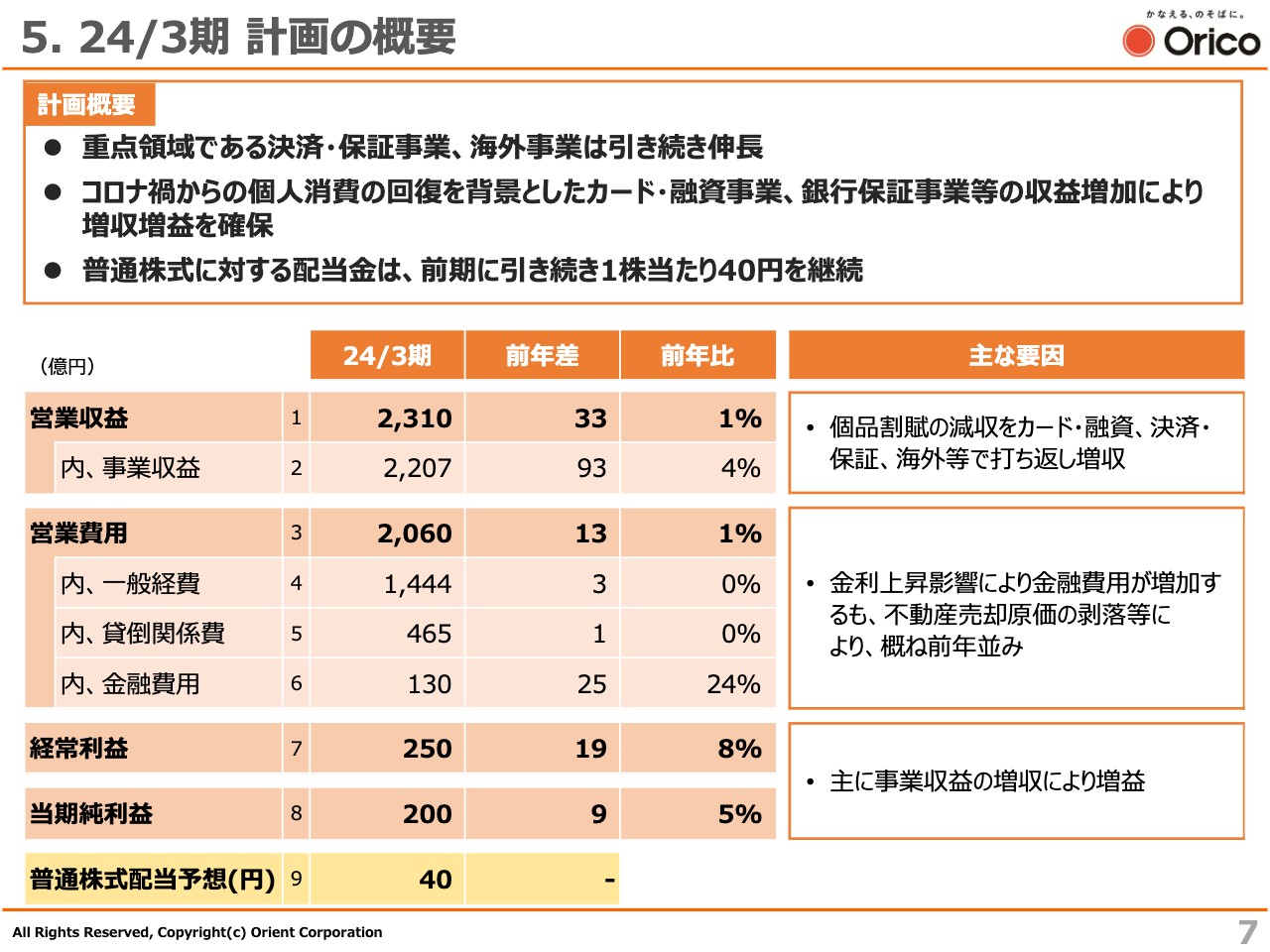

5. 24/3期 計画の概要

2024年3月期の計画の概要です。今期も金利上昇の継続が見込まれ、厳しい年になると想定しています。その中でも今期の事業計画では、営業収益において、重点領域である決済・保証事業、海外事業のさらなる伸長に加え、コロナ禍からの回復を背景としたカード・融資事業、銀行保証事業等の収益増加により、増収を見込んでいます。

個品割賦事業は、金利上昇による流動化収益の影響により減収を見込んでいます。利上げによる打ち返しとともに、従来の延長線上を越えた抜本的な収益構造改革に取り組み、こちらを1年で完遂するべく進めていきます。

営業費用についてですが、一般経費はほぼ前年並みの見通しです。人事制度の改定に伴う報酬体系の見直しによる人件費の増加や、子会社における増加を主因とした物件費の増加を見込む一方、電算費が基幹システムの一部償却完了により減少を見込んでいます。

金融費用は、金利上昇影響や海外子会社の資金需要拡大により増加する見込みですが、引き続き長期・固定調達比率の積み上げやヘッジ手段の検討などにより、金融費用の増加を極力抑制するよう取り組んでいきます。

以上の結果、経常利益と当期純利益はともに増益を見込んでいます。普通株式に対する配当金は、前期に続き1株当たり40円とする予定です。

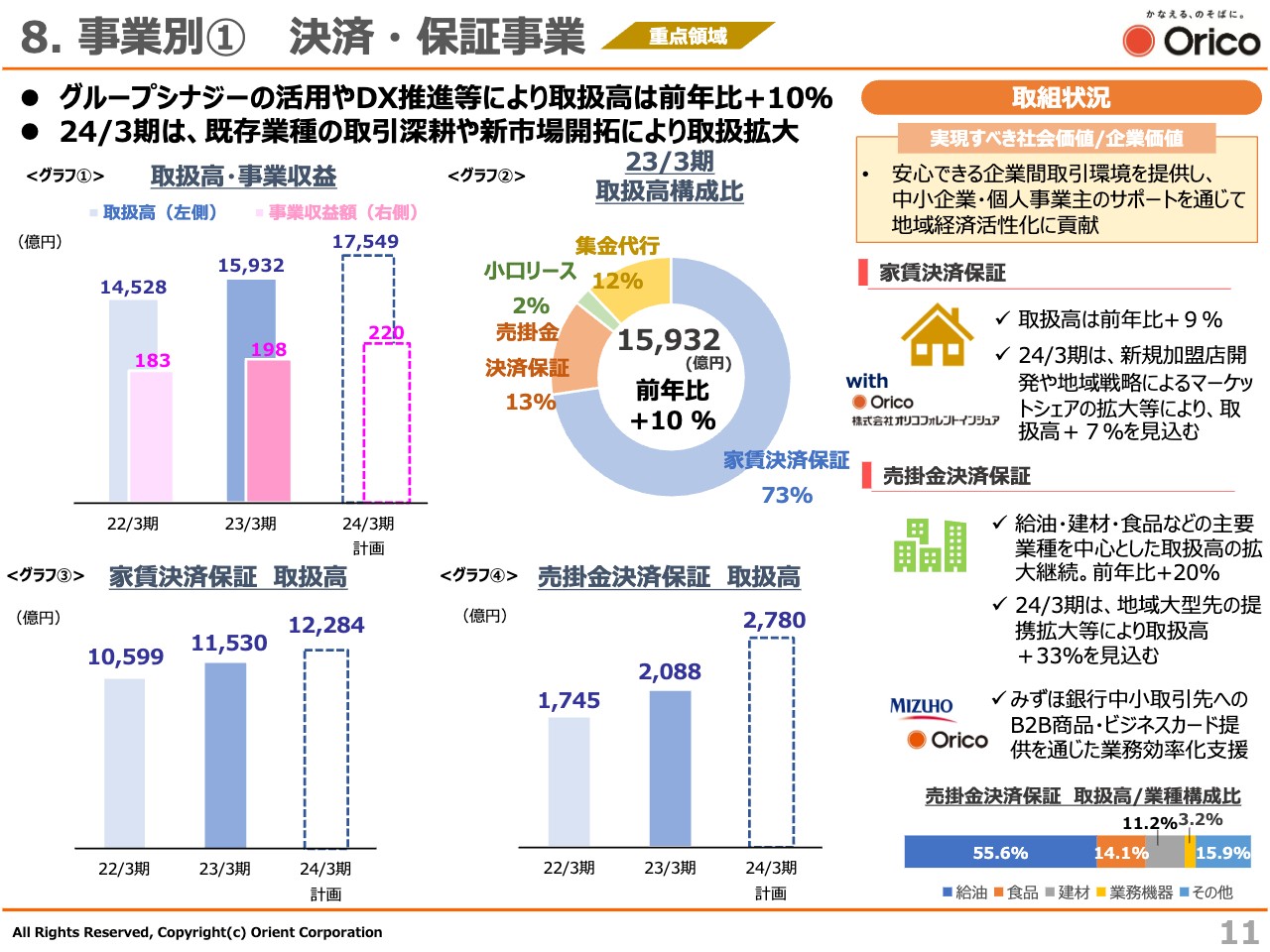

8. 事業別① 決済・保証事業

事業別の実績と計画をご説明します。詳しい内容は後ほど中期経営計画の進捗のページでもご説明します。

1つ目は決済・保証事業です。スライドに記載しているグラフの③と④をご覧ください。家賃決済保証、売掛金決済保証ともに拡大基調が継続しています。2024年3月期も、引き続き取扱高の拡大を見込んでいます。

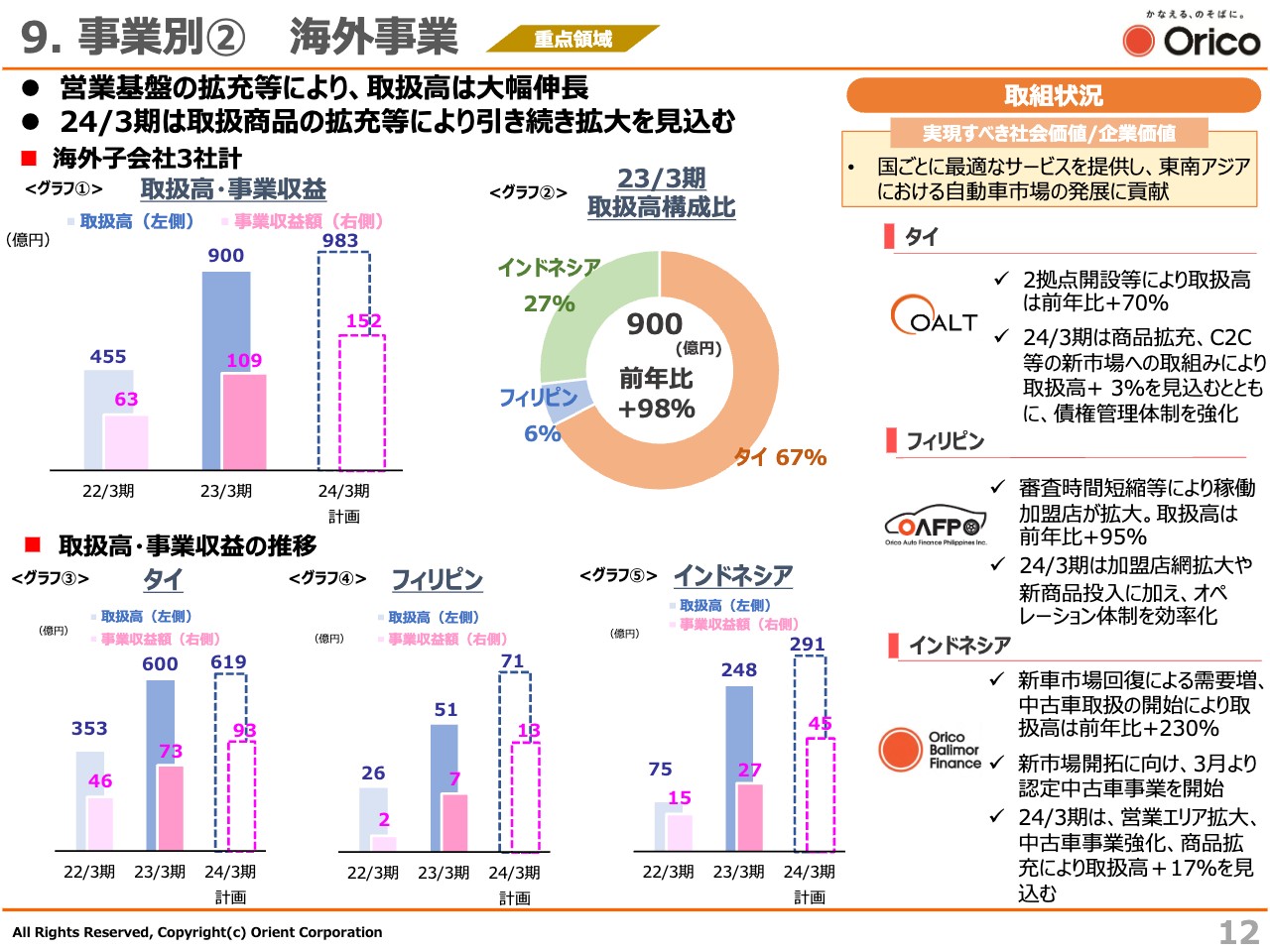

9. 事業別② 海外事業

海外事業です。海外のオートローン事業は、コロナ禍からの経済回復や営業基盤の拡充等により、スライドに記載しているグラフ③から⑤のように、進出国3ヶ国すべてにおいて取扱高が大幅に伸長しています。引き続き、取扱高の拡大を見込んでいます。

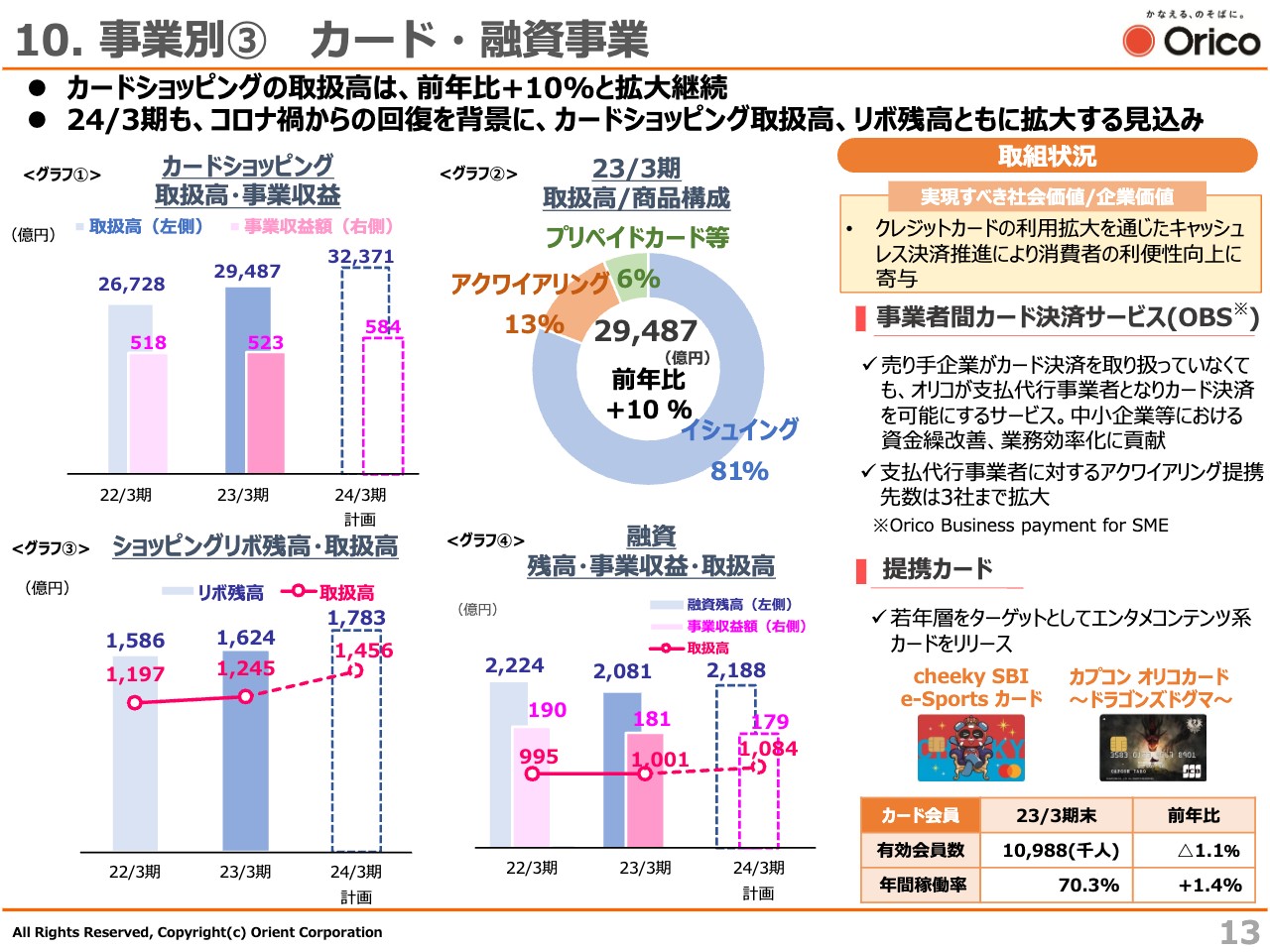

10. 事業別③ カード・融資事業

カード・融資事業です。カードショッピングの取扱高は、生活関連等の大型提携カード推進などにより、拡大基調が継続しています。2024年3月期もコト消費の回復やカードごとの収益改善などにより、拡大を見込んでいます。

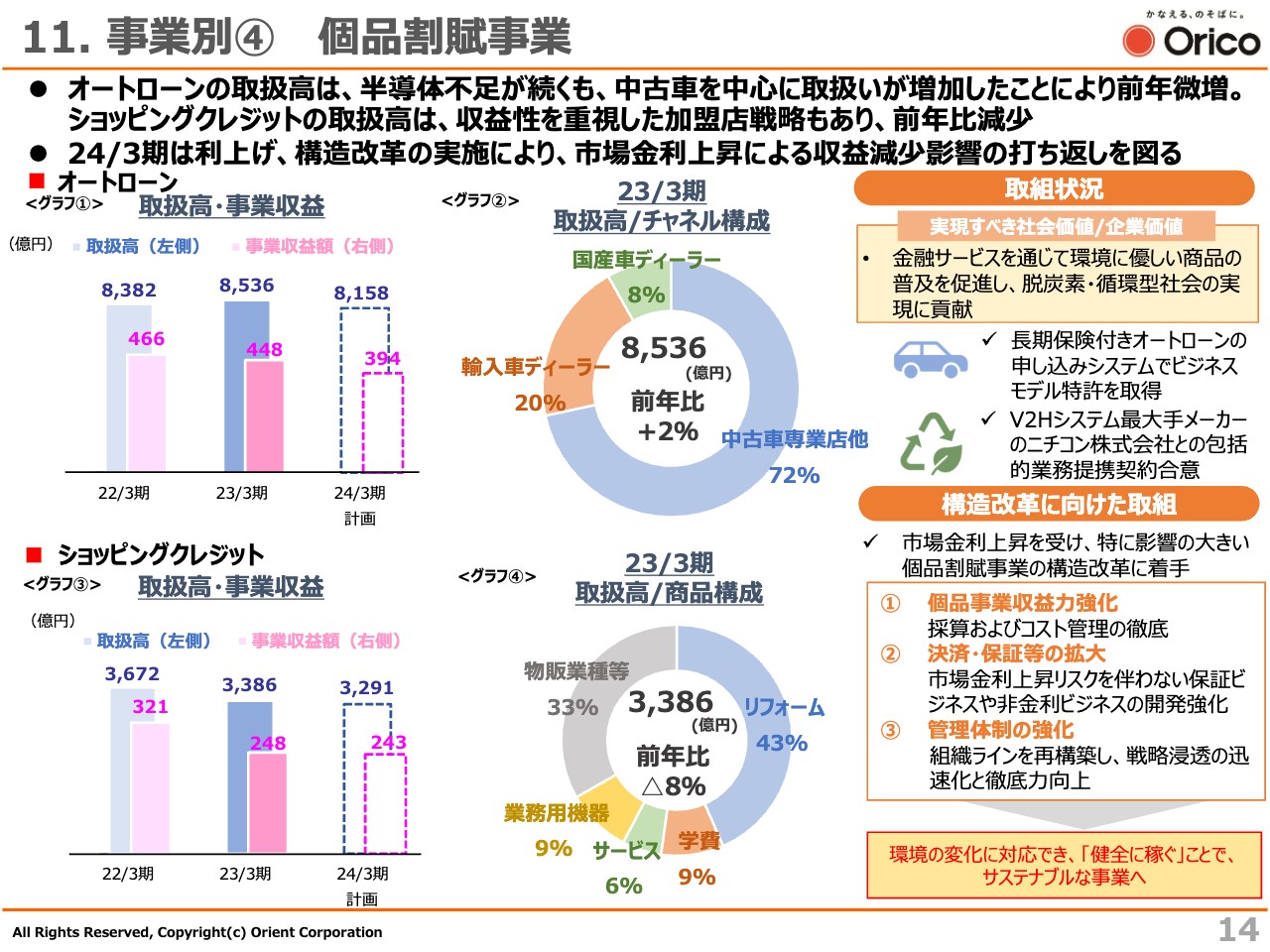

11. 事業別④ 個品割賦事業

個品割賦事業です。想定以上に半導体不足が長引きましたが、中古車の平均単価の上昇もあり、オートローンの国内取扱高は中古車を中心に増加し、前年比で微増となっています。

ショッピングクレジットの取扱高は、半導体不足によるリフォーム市場の停滞に加え、加盟店や商品ごとの収益率改善を目指した運営を行ったことにより、前年比で減少しています。2024年3月期は、利上げや構造改革の実施により、市場金利上昇による収益減少影響の打ち返しを図ります。こちらについても中期経営計画の項目でご説明します。

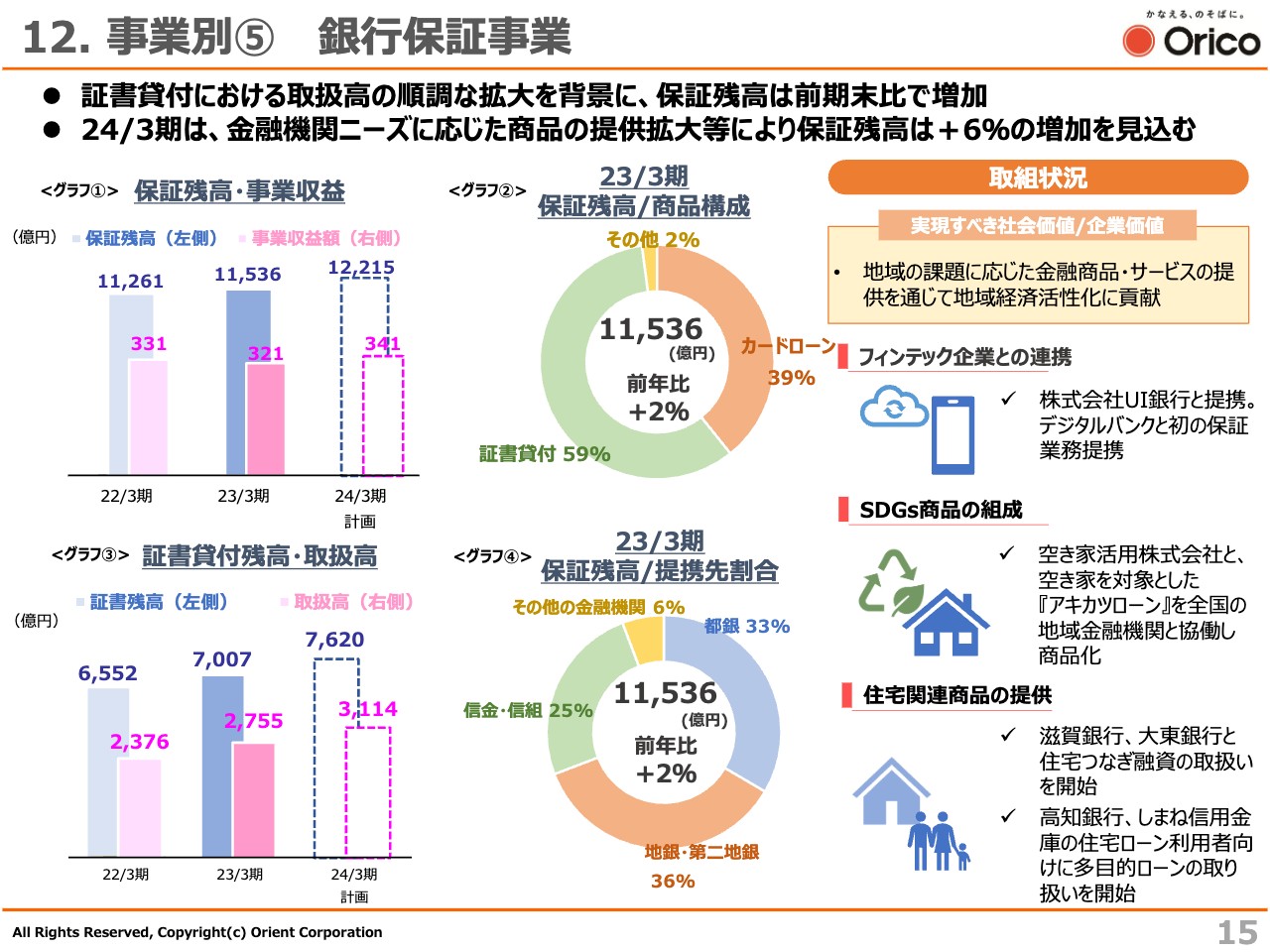

12. 事業別⑤ 銀行保証事業

銀行保証事業です。マーケットイン型営業の実践による、金融機関の継続的な課題解決への取り組みが奏功しました。スライドに記載のグラフ③にあるように、証書貸付における取扱高の順調な拡大を背景に、保証残高は前期末対比で増加しています。2024年3月期も、保証残高の増加を見込んでいます。

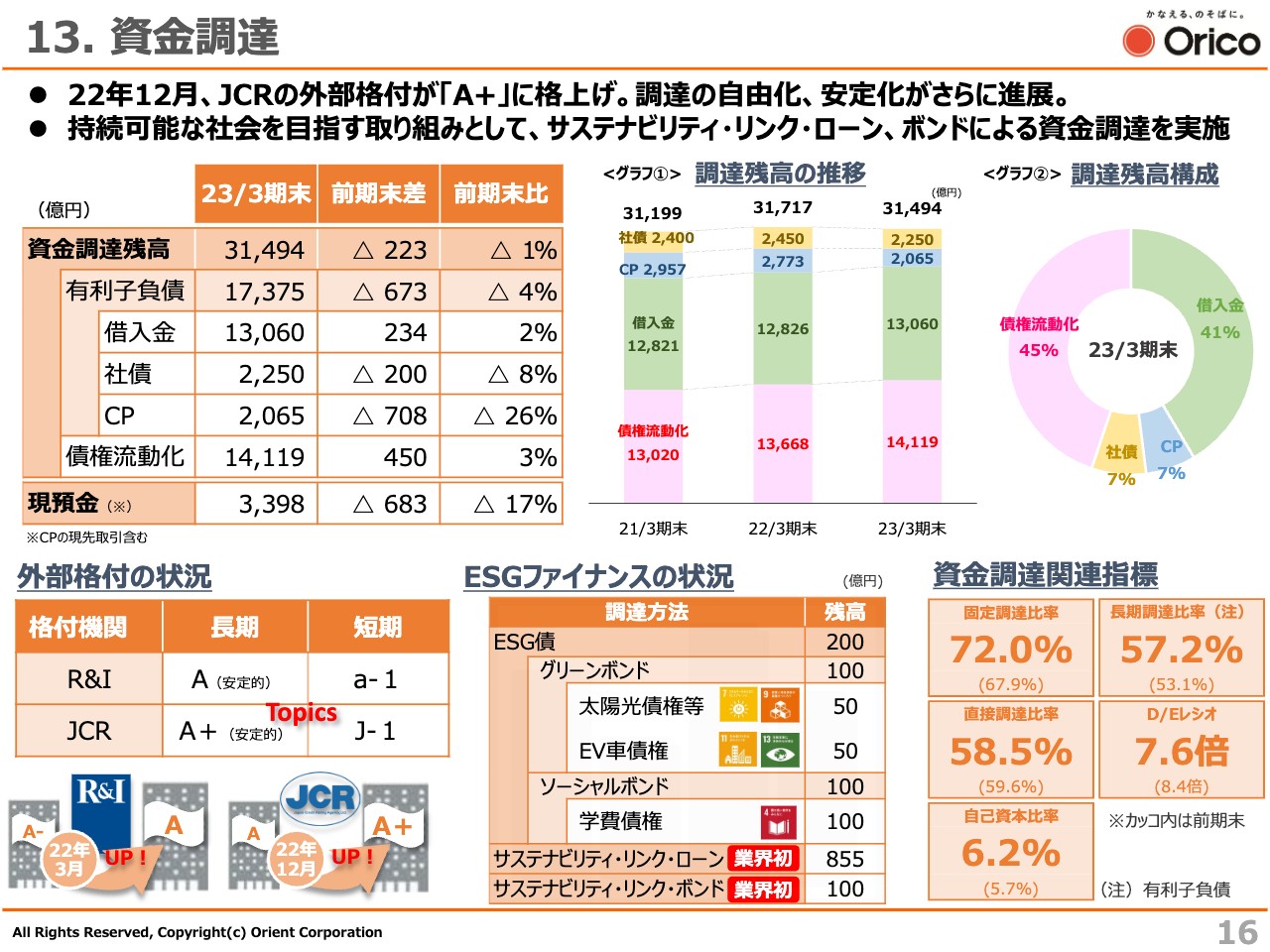

13. 資金調達

資金調達の状況です。新型コロナウイルスの流行により厚めに確保していた現預金を圧縮しています。詳細は後ほどご覧ください。

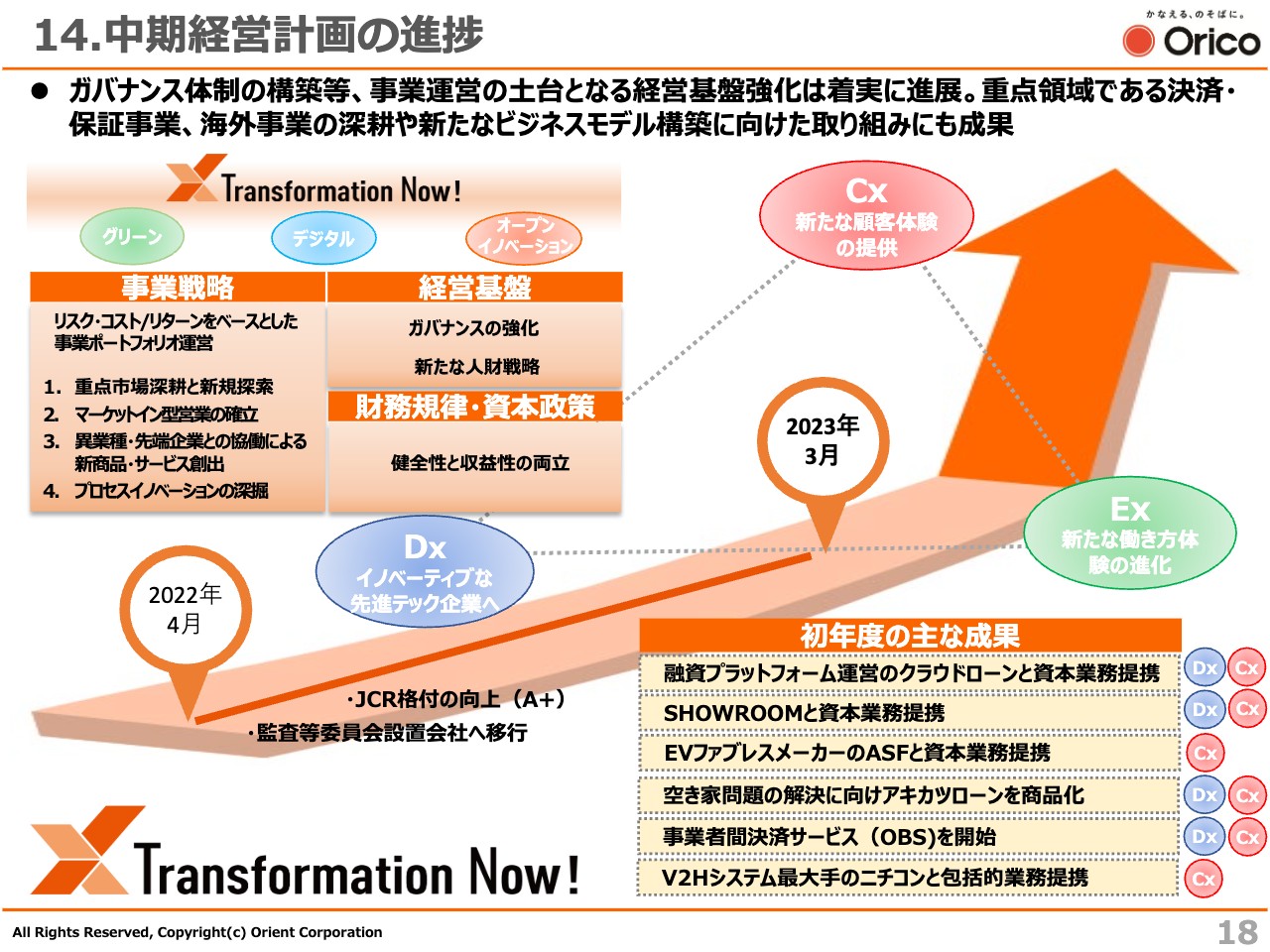

14.中期経営計画の進捗

2023年3月期からスタートした3ヶ年の中期経営計画の進捗状況をご説明します。今回の中期経営計画では、「Transformation Now!」をスローガンに、グリーン・デジタル・オープンイノベーションを切り口として、お客さま起点で価値を創造する新時代の金融サービスグループになるべく、さまざまな挑戦を続けているところです。

初年度の2023年3月期は、プライム市場に適合したガバナンス体制の構築や外部格付の向上等、事業運営の土台となる経営基盤強化が着実に進展しました。

4つの事業戦略も事業ポートフォリオ運営の本格稼働の下、重点領域や将来のビジネスの柱となるような新規事業の探索において、一定の成果をあげることができました。一方で、新たな課題も認識しています。

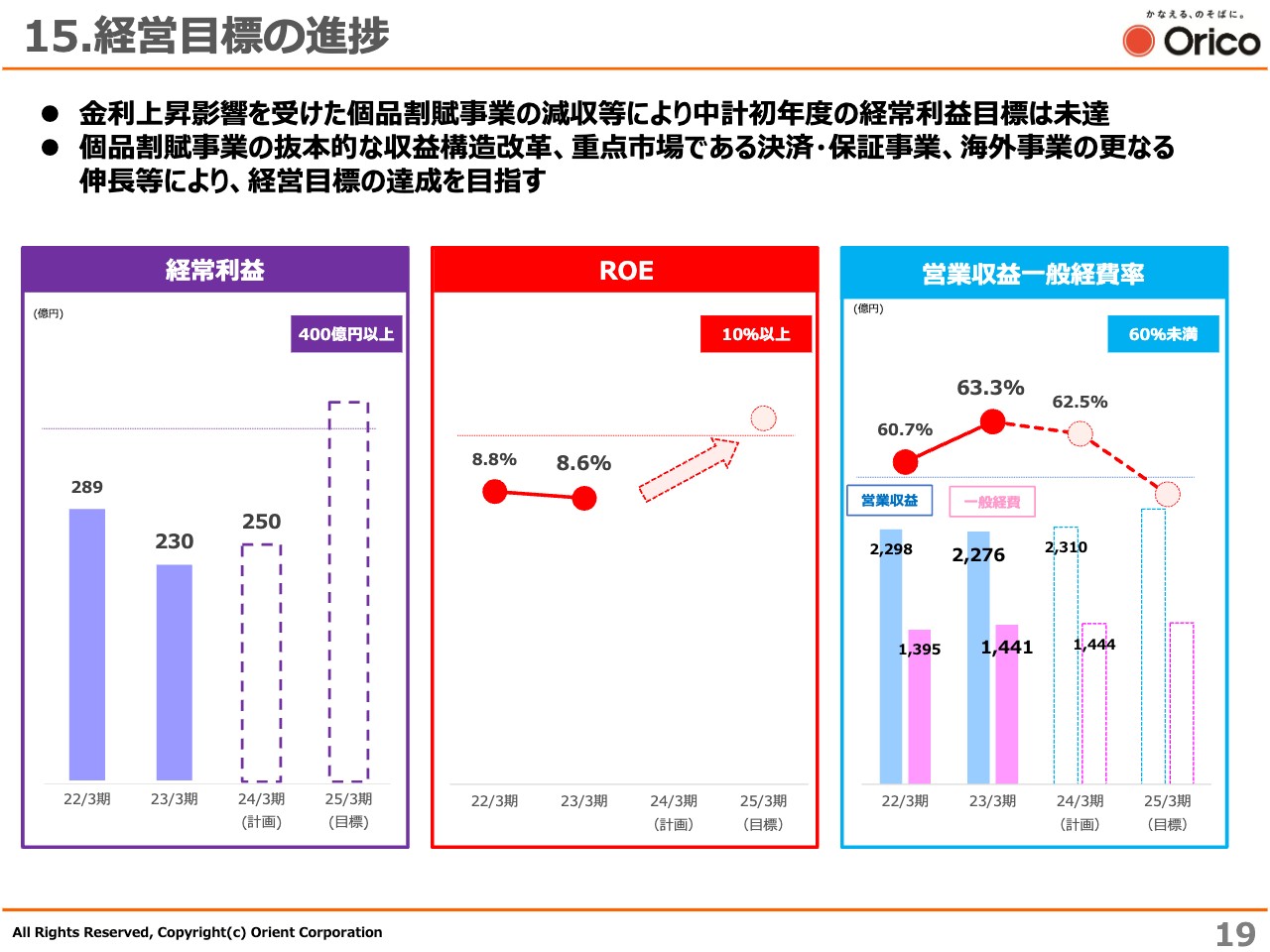

15.経営目標の進捗

経営目標の進捗です。先ほどもお伝えしたとおり、当初想定した以上の市場金利上昇の影響もあり、中期経営計画初年度の経常利益は計画未達となりました。各種施策の着実な遂行により、中期経営計画最終年度の経営目標の達成を目指しているところです。

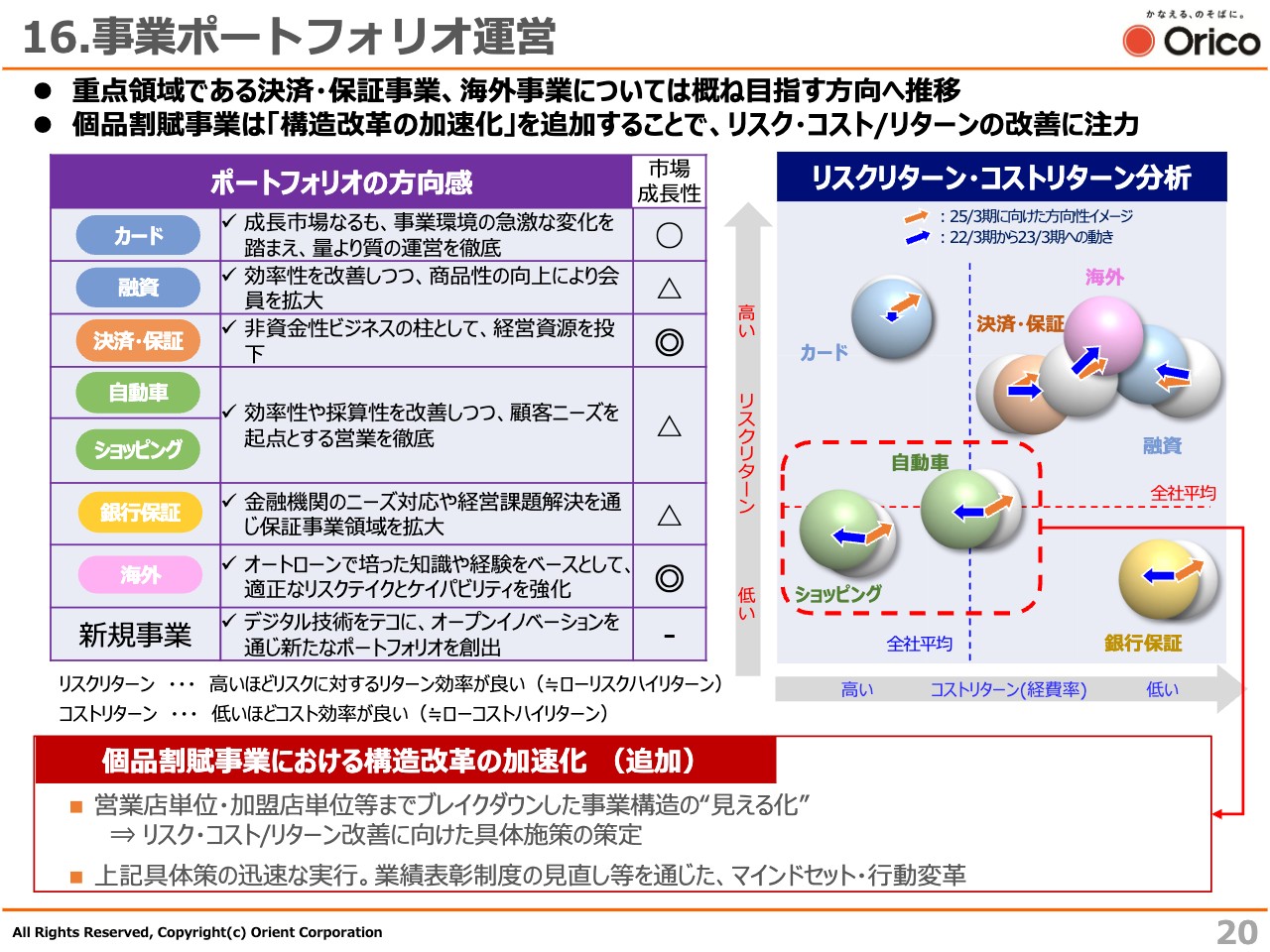

16.事業ポートフォリオ運営

事業ポートフォリオ運営です。スライドの右側に記載しているリスクリターン・コストリターン分析をご覧ください。各事業ポートフォリオにおいて、赤い矢印が中期経営計画最終年度の2025年3月期に目指す方向性、青い矢印が2023年3月期までの動きのイメージを示しています。

重点領域である決済・保証事業と海外事業は、目指す方向に向けて順調に推移しています。一方で、黄色のバブル、銀行保証事業は目指す方向とは逆向きの矢印となっています。こちらは、保証残高の反転が当初の想定より後ろにずれ込んだことによるものです。しかし、期末にかけて残高が反転したことに加え、金融機関ニーズに応じた商品の提供等が進展しており、今後は目指す方向に向けて進むと考えています。

点線で囲んでいる自動車とショッピングも、目指すべき方向とは逆の方向に向かっています。こちらは商材不足等の外的な要因に加え、収益や取扱高が減少しているにもかかわらず、営業体制が従来のまま維持されてきた等、事業の構造改革の進展が遅れたことによるものと考えています。

そのため、新たな戦略として「個品割賦事業における構造改革の加速化」を追加しています。事業ポートフォリオの中のサブポートにとどまらず、営業拠点や加盟店単位等、あらゆるレベルでの採算性を可視化し、リスクリターン・コストリターンの改善に向けて各種施策を講じていきます。また、業績表彰制度の見直しや行動管理の高度化等を通じて、営業現場、管理本部の行動変革も促し、サステナブルに利益を上げられる事業へと改革を進めていきます。

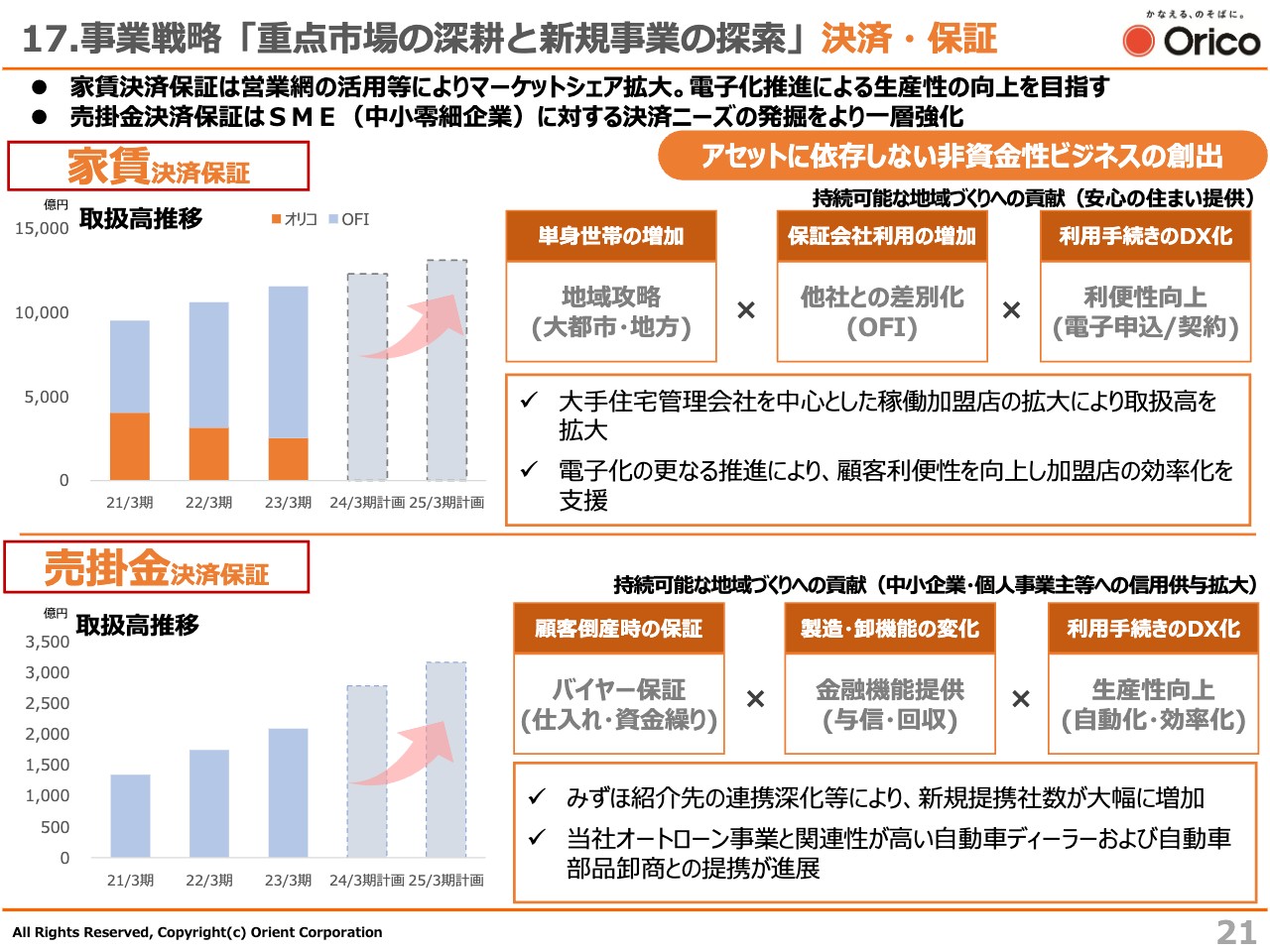

17.事業戦略「重点市場の深耕と新規事業の探索」決済・保証

中期経営計画における、4つの事業戦略の状況についてご説明します。事業戦略の一つ目、「重点市場の深耕と新規事業の探索」のうち「重点市場の深耕」決済・保証事業です。

スライド上段の家賃決済保証は、単身世帯の増加や2020年4月の民法改正等による保証ニーズの拡大により、市場成長が2030年頃まで継続すると見込んでいます。

保証会社利用率は約8割まで拡大しており、競争激化も見込まれますが、当社とオリコフォレントインシュア社の連携を通じて、大手住宅管理会社を中心にマーケットイン型営業の実践による稼働加盟店の拡大を図ってきました。商品やオペレーション等の電子化により、利用者のいっそうの利便性の向上を図るとともに、住宅管理会社のDX化支援にもつなげていきます。

スライド下段は売掛金決済保証について記載しています。販売先の顧客管理や製造直販の増加などにより、日本の流通の過程が大きく変化しています。こちらに当社の信用補完や収納機能を組み込み、中小企業や個人事業主のみなさまでも安心して取引ができるサービスを提供していきます。

みずほチャネル等を活用した提携先の裾野拡大は順調に進捗していますが、足元では当社オートローン事業と関連性の高い自動車ディーラーや自動車部品卸との提携も進展しているところです。

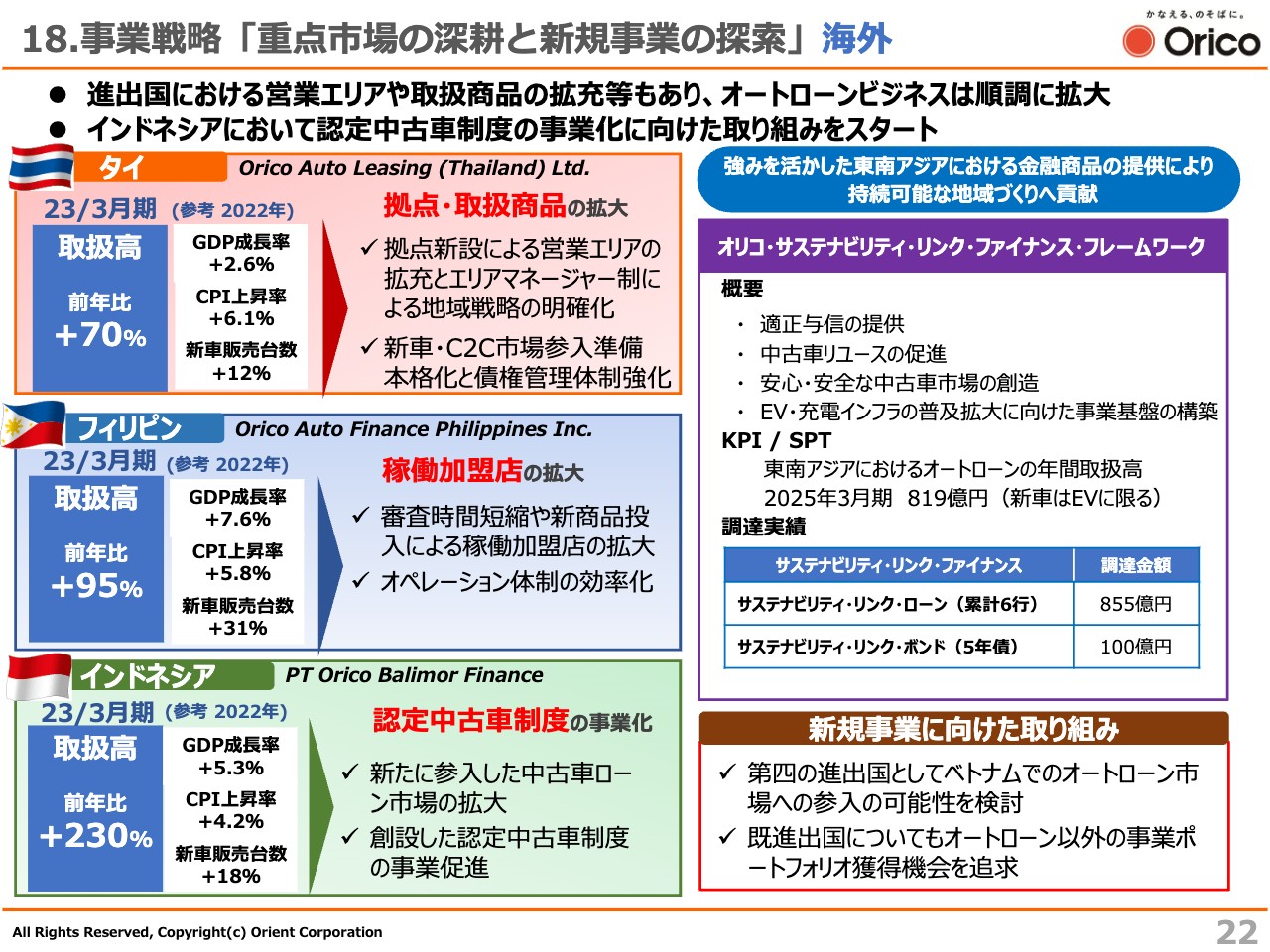

18.事業戦略「重点市場の深耕と新規事業の探索」海外

事業戦略「重点市場の深耕と新規事業の探索」における海外事業についてです。進出国での拠点拡大や取扱商品の拡充が進展しています。

タイについては、2023年3月期の取扱高は前年比プラス70パーセントと順調に増加しています。営業エリアが拡大する中、地域ごとの戦略や課題も明確になってきました。一方、新車やC2C市場への参入準備も進めており、債権管理の体制強化と新市場への参入を同時に進めていくつもりです。

また、フィリピンについても、取扱高は前年比プラス95パーセントと増加し、1年前倒しで黒字転換を達成しました。引き続き、稼働加盟店の拡大とオペレーション体制の効率化を推進していきます。

また、インドネシアについてですが、中古車事業への参入もあり、取扱高は前年比プラス230パーセントと大きく増加しています。さらに、新たに中古車認定事業を3月より開始し、今後は事業の本格化に向けて、認定中古車の認知度向上に向けた取り組みも行っていきます。

そして、持続可能な社会を目指す取り組みとしては、東南アジアにおけるオートローンの取扱高をKPIとした、信販業界初となるサステナビリティ・リンク・ファイナンス・フレームワークを活用し、ローン、ボンドによる資金調達を総額955億円実施しています。

新規事業に向けた取り組みについては、ベトナムへの進出も検討しており、東南アジアにおける自動車市場の発展に貢献したいと考えています。

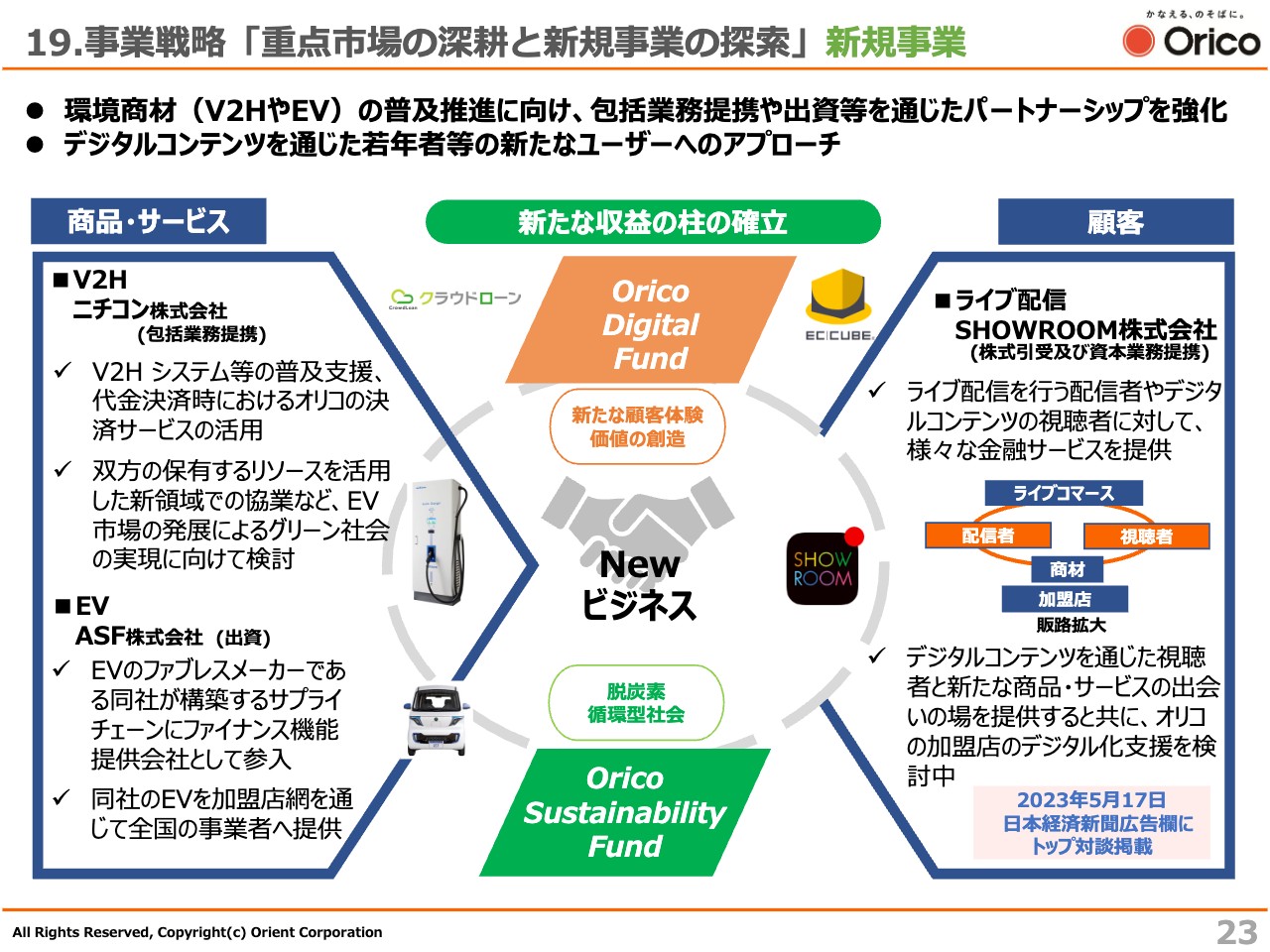

19.事業戦略「重点市場の深耕と新規事業の探索」新規事業

事業戦略「重点市場の深耕と新規事業の探索」における新規事業についてです。デジタル技術やオープンイノベーションを通じた新たな収益の柱の確立を目指しています。

スライド左側は新たな商品・サービスの拡充についてです。脱炭素社会への貢献に向け、環境商材の普及をプロアクティブに取り組んでいます。

V2H(Vehicle to Home)の取り組みについては、国内シェアの9割を占めているV2Hシステム最大手メーカーのニチコン株式会社と、「包括的業務提携に係る基本合意書」を締結しました。また、ASF株式会社に出資し、同社のEVを加盟店網を通じて全国の事業者に提供し、事業者の脱炭素への取り組みに貢献していきます。

また、新しい顧客へのアプローチとして、ライブ動画配信サービスを手掛けるSHOWROOM社へ新たに出資しました。ライブコマースを、主に若年層へのアプローチに活用し、加盟店のデジタル化支援にも繋げられると考えています。

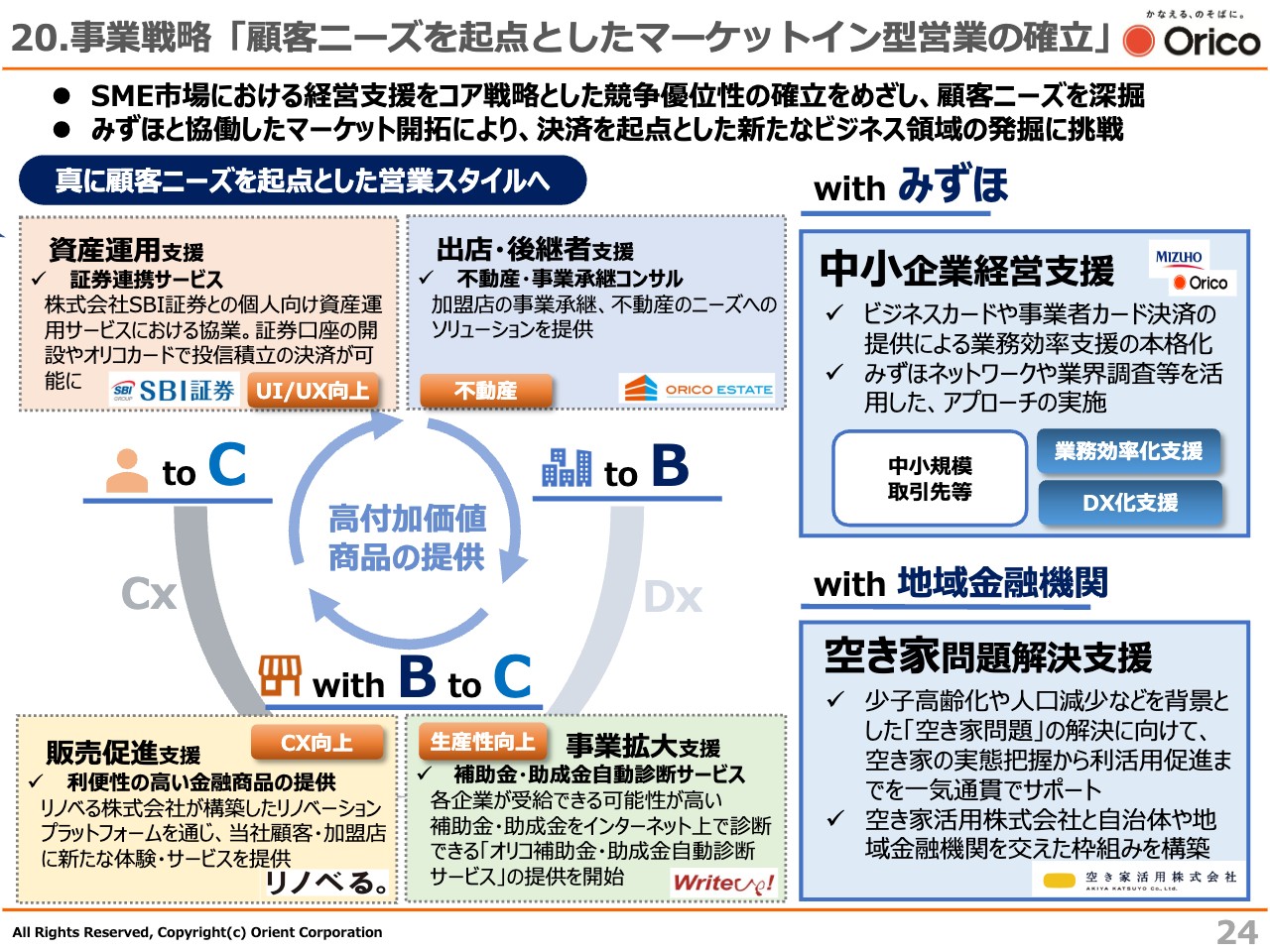

20.事業戦略「顧客ニーズを起点としたマーケットイン型営業の確立」

事業戦略の2つ目、「顧客ニーズを起点としたマーケットイン型営業の確立」についてです。顧客ニーズを起点とする営業スタイルに転換していく中で、高付加価値商品の提供を通じて、各方面のニーズに対する支援方法が見えてきました。

特にみずほのネットワークを活用した、みずほフィナンシャルグループ約41万社もの中小企業の取引先に対する、決済を起点とする業務効率化支援、DX化支援が着実に進展し、一定の成果が見られています。

また、少子高齢化や人口減少などを背景に、「空き家問題」が全国的に増加の一途をたどっています。この解決に向け、空き家の実態把握から利活用促進まで一気通貫でサポートする「空き家活用株式会社」と、地域の金融機関や自治体を交えた枠組みを構築した「アキカツローン」を商品化、地域の活性化に貢献していきたいと考えています。

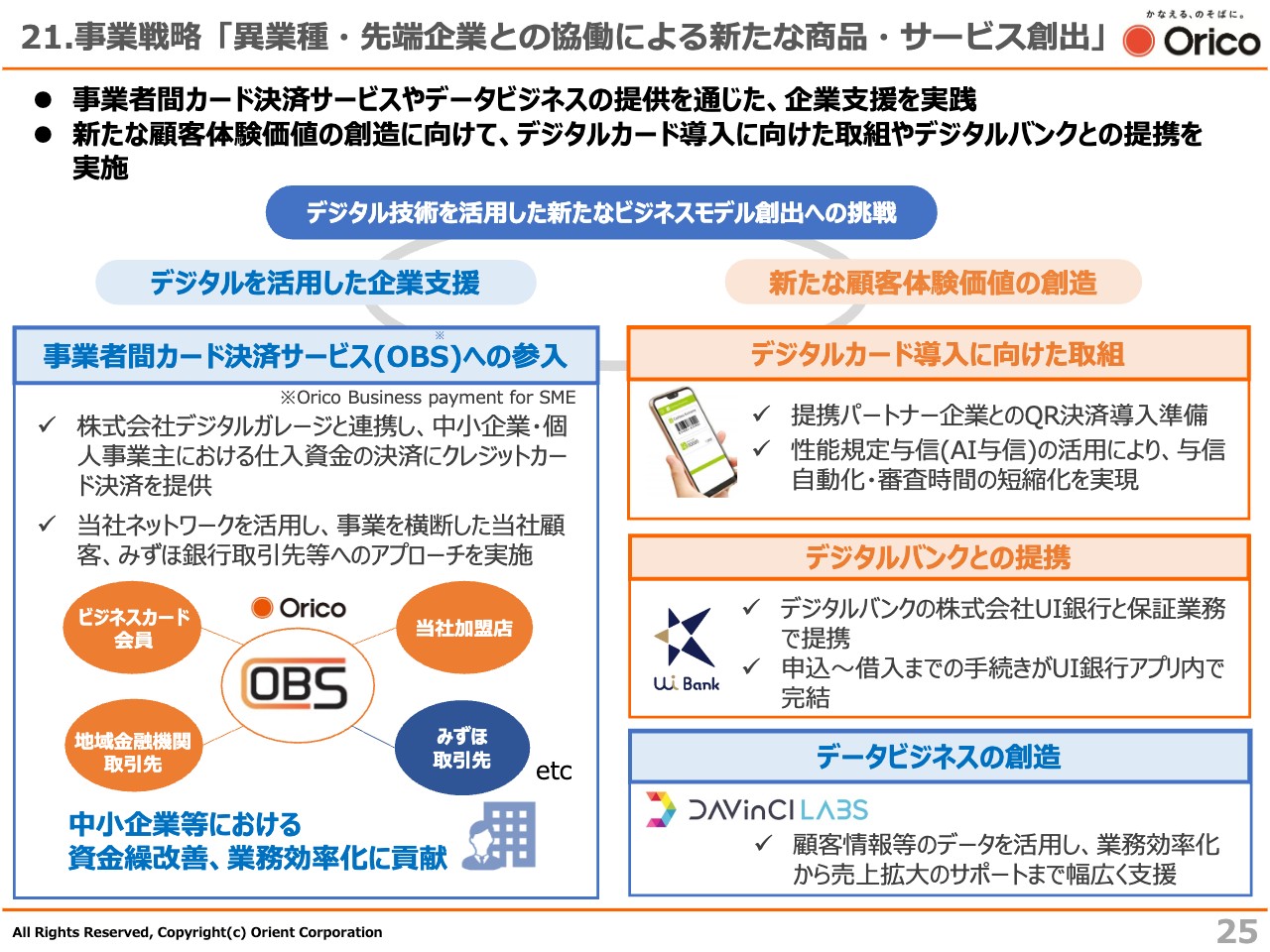

21.事業戦略「異業種・先端企業との協働による新たな商品・サービス創出」

「異業種・先端企業との協働による新たな商品・サービス創出」については、中計1年目でも、デジタルテクノロジーと当社のビジネスを掛け合わせ、新しい商品・サービスを創出しました。

今年の4月24日から、事業者間におけるカード決済サービスに新規参入しました。我が国において、事業者間のカード決済が本格的に普及しない要因の1つに、売り手企業がカード決済の取り扱いをしていないなど、カードの利用可能先が限定されていることが挙げられます。売り手企業がカード決済を取り扱いしていない場合でも、当社が支払代行事業者となり、カード決済を可能にします。こちらは株式会社デジタルガレージとの連携により実現しています。当社およびみずほ銀行の顧客基盤を活かし、中小企業や個人事業主の資金繰り改善や、キャッシュレス導入による業務効率化に貢献していきます。

また、デジタルを活用した新たな顧客価値の創造として、デジタルカード導入に向けた取り組みも進めています。提携パートナー企業とのアプリ内におけるQRコード決済の導入に向け、システム開発を進めています。導入にあたり、性能規定与信の活用による与信自動化・審査時間の短縮化を実現することで、お客さまの利便性向上に取り組んでいきます。現時点では、8月下旬のリリースを予定しています。

また、2023年の3月には、UI銀行と提携し、カードローンの取り扱いを開始しました。デジタルバンクとの提携は当社初であり、申込から借入までの手続きがアプリ内で完結するという、新しい顧客体験価値を提供していきます。

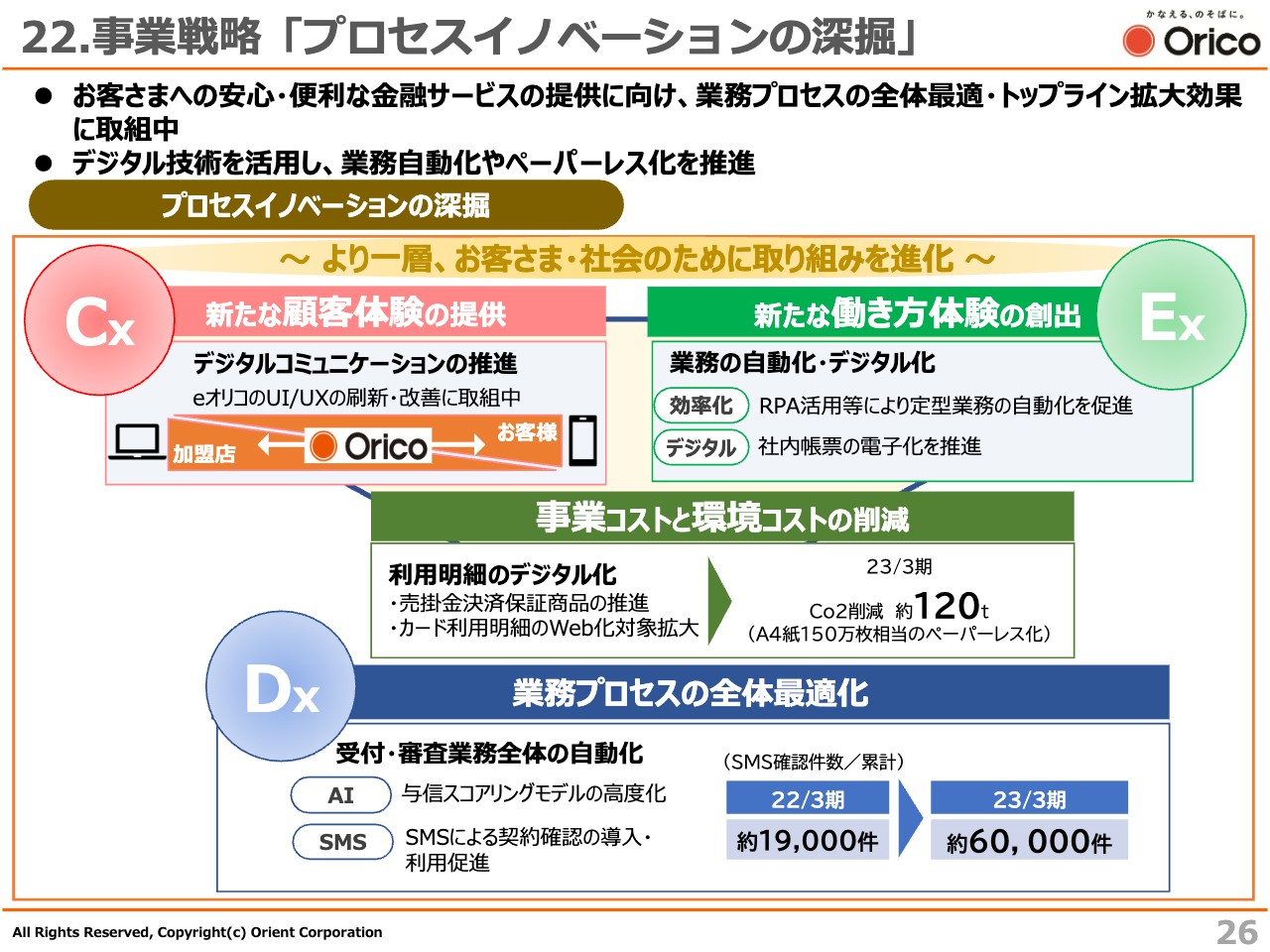

22.事業戦略「プロセスイノベーションの深掘」

続いて、事業戦略の4つ目である「プロセスイノベーションの深掘」についてです。CX、EX、DXを三位一体で進めることにより、お客さまにとって安心・安全で利便性の高い金融サービスの提供を進めていきます。

CXについては、加盟店・お客さまとのデジタルコミュニケーションの推進に向けて、「eオリコ」のUI/UXの改善が順調に進んでいます。

また、EXに関しては、定型業務のRPA化や社内帳票の電子化等の活用により、業務の自動化・デジタル化の推進を通じて、従業員の新たな働き方体験を創出していきます。

DXに関しては、与信スコアリングモデルの高度化や、SMSによるクレジット契約確認の導入・利用促進により、受付・審査業務の完全自動化率の向上を目指します。SMSによるクレジット契約確認件数は、2022年3月期から約3倍に伸長し、自動化への取り組みは着実に進展しています。

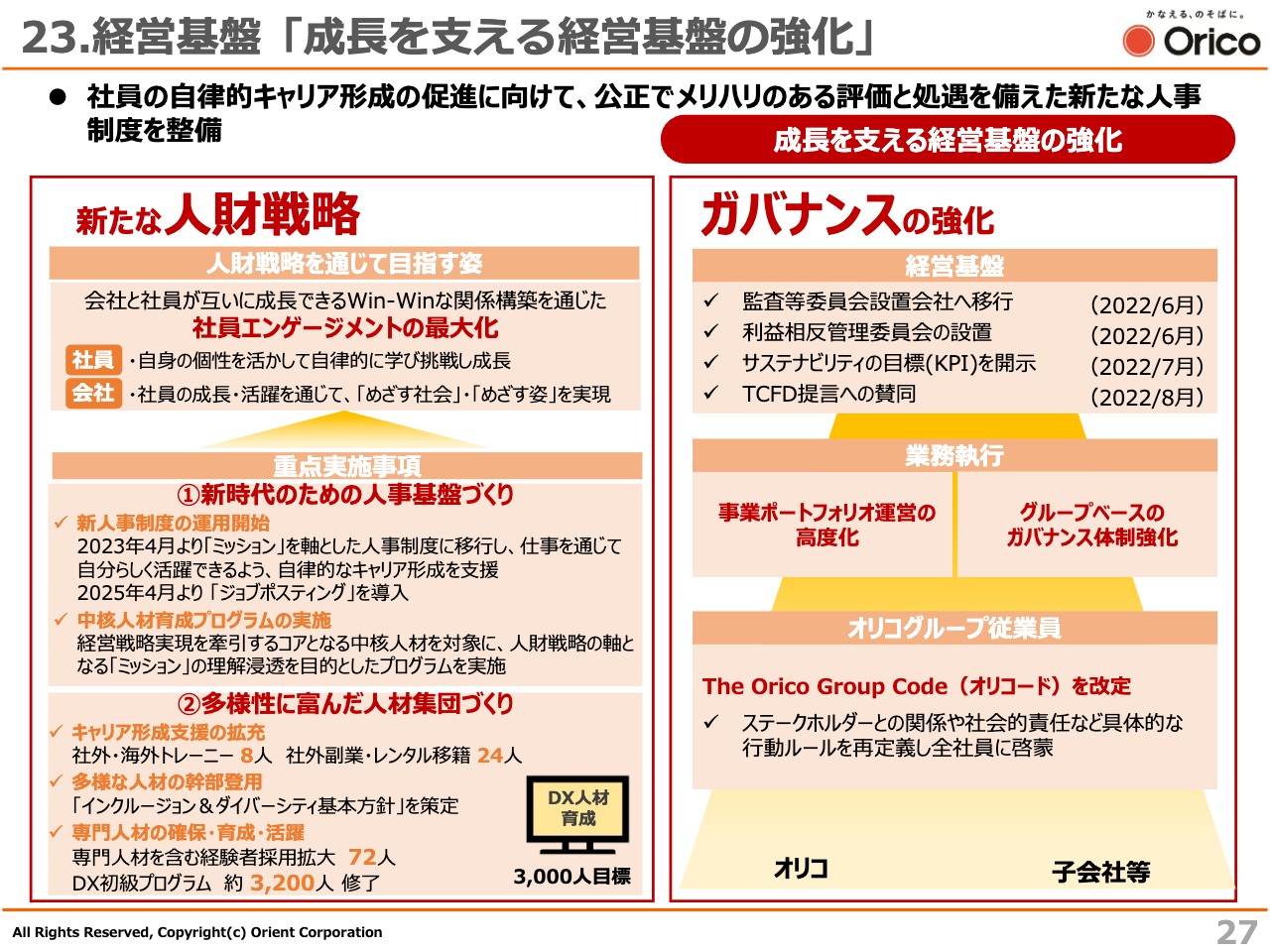

23.経営基盤「成長を支える経営基盤の強化」

事業戦略を推し進めていく上で必要な「成長を支える経営基盤の強化」についてです。「新たな人財戦略」では、中期経営計画で定めた目指す社会、当社の目指す姿を実現する人財を創出するため、新たな人事制度を開始しました。自身の志向や成長・ライフステージに合わせ、社員がどのような仕事にも挑戦できる自律的なキャリア形成を支援する枠組みを構築しました。

一つひとつの職務に関しては、社会に対して果たすべき目的・使命を「ミッション」とし、それに基づく報酬体系を導入することで、透明性・公平性のある評価・処遇を行っていきます。仕事やキャリアに対する価値観や働き方が多様化する中で、一人ひとりの社員が自らの意思で勤務地や仕事を選び、すべての社員が仕事を通じて自分らしく活躍できる会社を目指していきます。

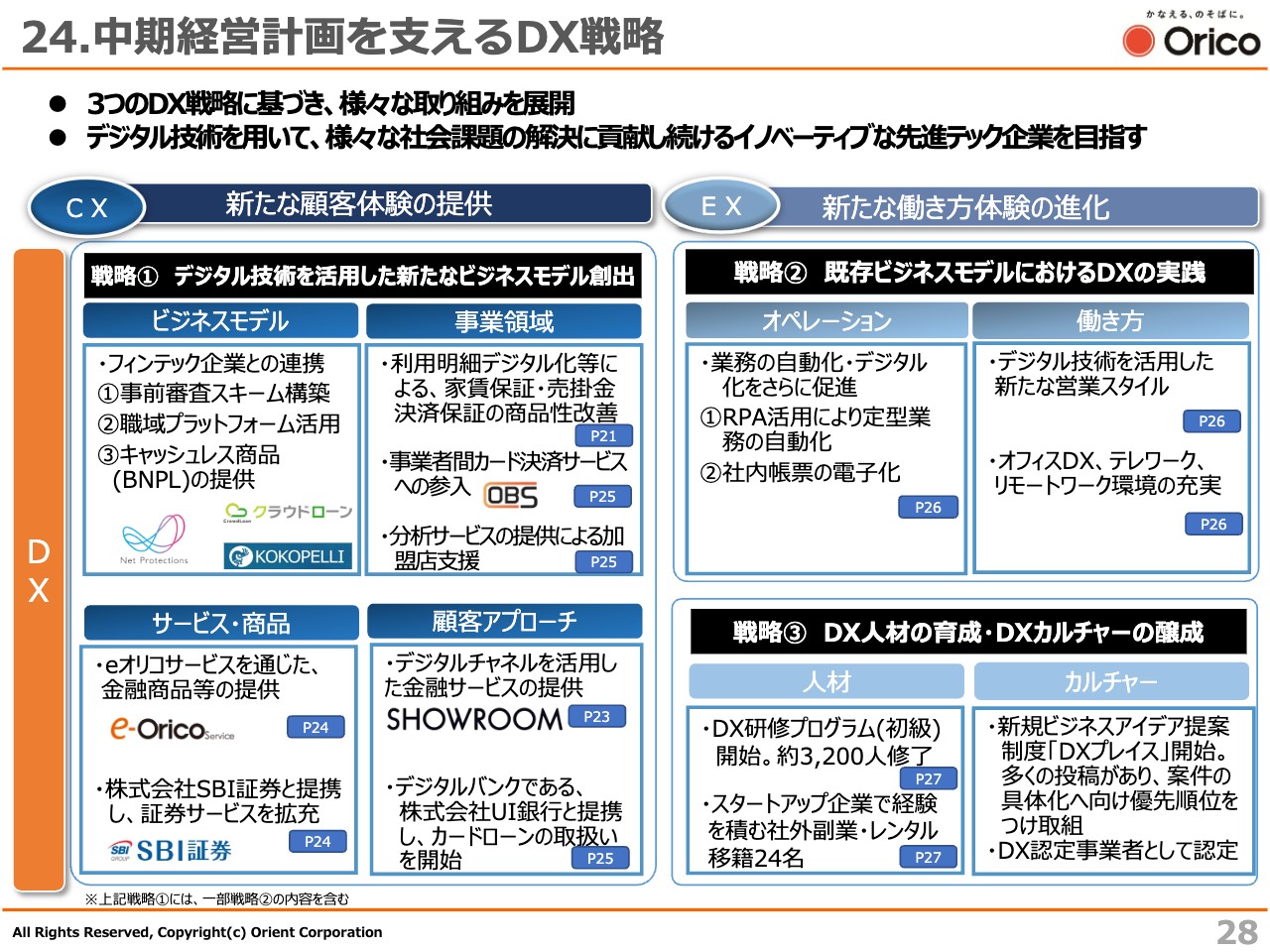

24.中期経営計画を支えるDX戦略

中期経営計画を支えるDX戦略についてです。これまでご説明した戦略に基づく当社の取り組みを、DXという切り口で整理しました。ほぼすべてのことがDXを中心に組み立てられているとおわかりいただけると思います。

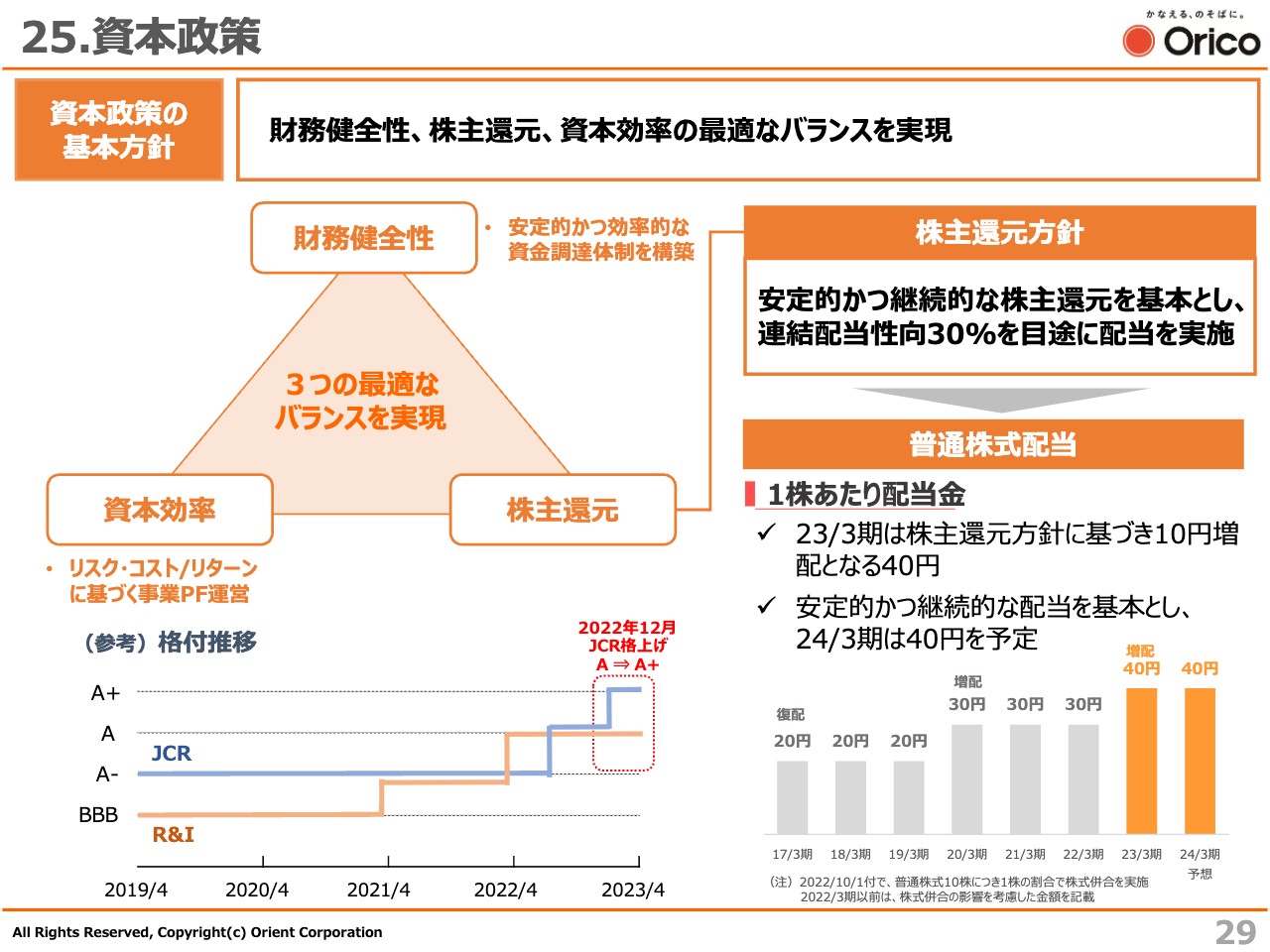

25.資本政策

最後に、資本政策についてご説明します。資本政策の基本方針として、財務健全性・資本効率・株主還元の最適なバランスの実現を目指しています。

株主還元方針は、引き続き、安定的かつ継続的な株主還元を基本に、連結配当性向30パーセントを目途に配当を実施していきます。

普通株式配当に関しては、2023年3月期は10円増配となる40円としました。2024年3月期も40円を予定しています。

経営基盤の強化が進む中、中計1年目において事業戦略に基づく成果が着実に表れています。想定を上回る市場金利の上昇等、環境の変化もありましたが、事業ポートフォリオ運営の徹底、特に個品割賦事業の構造改革を今期に完遂させ、中期経営計画3年目の飛躍、経営目標の達成につなげ、企業価値のさらなる向上を目指していきます。

以上で、私からのご説明を終わります。ありがとうございました。

質疑応答:個品割賦事業の構造改革について

質問者:個品割賦事業に関してですが、構造改革を進めていく上で、もう少し解像度の高い情報を知りたいです。管理体制の強化について、主に営業戦略を改革されていくと思うのですが、現状はどのような要素が不足し、取扱高のモメンタムが落ちてきているのでしょうか? また、何が良くなれば、その部分が回復していくのでしょうか?

飯盛:個品割賦について、私としては収益性の高いサステナブルなビジネスに変えていかなければならないと考えています。取扱高は微増とお伝えしていますが、実はオートローン1つ取っても、10年前と比べて取扱件数は約4割も減っています。

これは私の責任でもありますが、そのような状況でありながら、従来と同じ営業体制のまま改革してこなかったということが大きな原因だと考えています。それを阻むものとしては、当社が長年培ってきた、加盟店を価値共創のパートナーにするという取り組みがあります。このことについて、本当に「Win-Win」になっているのかということも含めて、加盟店別、営業店別ですべて可視化した上で、これからどのように対応していくのかというのが今期に取り組むべき課題だと考えています。今回、同席している財務・経理グループの小杉常務と事業部門長とのダブルヘッドで、構造改革に取り組む体制を考えているところです。

また、ショッピングについては、昨年度の取扱高が減少しています。要因としては、国内マーケットが少し縮小した部分もありますが、改善が進まない不採算の加盟店については取引を絞らざるを得ず、リターンがない場合は審査を厳格化せざるを得なくなるなど、対応を工夫しています。

一方、当社側の努力としては、性能規定与信を導入する予定です。性能規定与信は申請して認可されないとできません。今年の予定では、性能規定与信が通ると、これまで不採算であった低額個品割賦の採算改善が見込まれます。このような営業体制や我々自身の新たな商品開発、そして「Win-Win」になるような加盟店との関係を、7つの部門と48のサブポートのうちサブポートレベルで行っていたことを、加盟店あるいは営業店レベルに落とすという可視化を行います。

また、私どもは本社営業部が大型加盟店との取引条件を決めています。しかし、条件を決めている本社営業部は、その収益結果に対してそれほど厳しく問われないという体制でした。その点を改めるべく、目標に対して適切に評価する業績評価制度に変えるなど、仕組みを一気呵成に変えることによって収益性を高めていきます。

さらに、これからの金融環境を考えた場合、金利はどんどん上がっていきますが、取扱高を競う方向に舵を切る予定はありません。あくまで収益性を高めます。ロングテールのビジネスモデルを、デジタルテクノロジーを使うことによって収益化していきます。このようなことが、今お伝えしたことについての詳細の取り組みです。

質疑応答:オートローンの取扱高について

質問者:オートローンに関して、コストリターンが合っていなかったというご説明でした。取扱高自体が下がっているところには、根本的なボトルネックがあるのでしょうか?

飯盛:先ほどお伝えしたように、取扱高は全体としては微増ですが、個品割賦事業全体では、ショッピングが減少しています。基本的にはマーケットが縮小していると思います。また、端的に言いますと、私どもは外車ディーラーが弱いです。昨年は、台数はともかく、外車の小売価格が約19パーセント上がっているため、そのような差が出たものだと思っています。取扱高が急速に落ちているという認識は今のところ持っていません。

質疑応答:金利上昇の影響と具体的な対策について

質問者:市場金利の動向について、今後上がると予想されていますが、具体的にどのような金利の指標がどの程度上がったら、P/Lにどのようなインパクトがあるのでしょうか? また、その金利上昇への対応策をご教示ください。

小杉雅弘氏(以下、小杉):計画の前提となる金利の上昇幅は、実数値は控えさせていただきたいのですが、第1四半期と第4四半期で、年度内2回の市場金利の上昇を想定して今回の計画を作っています。したがって、それを上回る金利上昇となれば負担が出るとご理解いただければと思います。

また、今回、金融費用が二十数億円増えていますが、この半分以上は海外のボリュームの拡大と海外の金利上昇によるものです。

一方で、私どものビジネスはご案内のとおり、債権流動化は期末残高で1兆4,000億円あります。毎年5,000億円から6,000億円調達しています。こちらについては譲渡益を認識するかたちで流動化を進めているため、毎年一定の譲渡益が計上されます。この譲渡益を計算する時に現在価値に割り引くため、金利が上がると現在価値が減るという状況になります。

したがって、先ほどお伝えした想定している2回の市場金利の上昇幅を超えると、今期のように流動化収益が計画より目減りすると想定している、とご理解いただければと思います。

飯盛:我々は調達手段として借入をあまりしたくないと考えています。譲渡益は金融商品の会計上で生まれるわけですが、デュレーションに合わせて償却していくため、金利がほぼ横に寝ているとあまり影響がありません。したがって、特に2023年3月期第3四半期の12月20日に市場金利が想定以上に上がりましたが、四半期の終わりに流動化での資金調達を行うため、影響が如実に出てしまうということです。

また、「想定を上回ると」という言い訳のようなことをご説明していますが、元々の金利の想定は、主要な調査機関のシンクタンク3社のアベレージを取っています。そのような意味では、今回は少し強めに見ていくことも考慮しながら計画を立てています。

小杉:ヘッジ等の検討について、有利子負債については8割を目指して各種固定化を進めています。また、債権流動化の譲渡益に対する割引金利の上昇に対するヘッジも技術的には難しい部分がありますが、これについても何らかの方策を講じるため検討を続けている最中です。

質疑応答:PBR1倍割れと対策について

司会者:「資本コストや株価を意識した経営という観点で、今のPBR1倍割れという市場評価に関して、経営としてどのように評価していますか? また、改善に向けた具体的な取り組みは行っていますか?」というご質問です。

飯盛:PBRの1倍割れは、先般来、東証から「対応はどうするのか?」と言われており、ソフトローのレベルですが、各社対応するということで、そのようなことがあるのは十分存じています。

PBRは、ROEとPERの分解です。我々としてできることは、ROEを上げることが第一だと思います。ROEを上げ、EPSも上げ、BPSを積み上げていくことが我々が直接できることだと思います。

また、もう1つは間接的な取り組みですが、本日お伝えしたように、当社が10年後の社会に向けてサステナブルな会社に変貌していく姿をしっかりとみなさまにご認識いただけるよう取り組む必要があります。その結果、当社のサステナビリティが高まることが企業価値の向上につながっているとみなさまに証明することが、全体として企業価値を向上するのではないかと考えています。王道を歩むと言うと少し大げさかもしれませんが、しっかりとそのような取り組みを行うことが結果として近道になると考えている次第です。

当然、中身を分析し、資本コストやROEの関係を見ながら、一つひとつの指標は確認しつつ向上に向けて進めているところですが、全体としては、大きな方針に基づいた個の施策を行うことが大事ではないかと考えています。

質疑応答:流動化収益の見通しと来期の利益達成のモチベーションについて

質問者:流動化収益の見通しについておうかがいします。今期は2回の市場金利の上昇を想定され、非常に厳しい環境になるという前提のもとで計画を作られたと思いますが、それに対して流動化は具体的にどのくらい出していくのでしょうか?

また、来期は中期経営計画の最終年度ということで、利益への意欲も高まってくると思います。そこに対して、今期に利上げを進めていく中で、一定程度利回りの高い債権が積み上がってくると思いますが、それを市場に流すかたちで流動化収益を高く出すことは可能かと思います。今期の見通しと来期の利益達成のモチベーションについて、それぞれ教えてください。

飯盛:市場金利の上昇については、2つの影響があると考えています。当然ですが、条件改定を行うと取扱額は一時的に落ちてくる可能性があるため、ストレートな上昇影響と発行額の減少影響があります。これを全額利上げでカバーすることは、今年度についてはほぼ不可能なため、今年度は我慢する時期だと思っています。

しかし、カード・融資事業や、好調を続けてかなりの増益を見込んでいる海外事業、決済・保証事業などでバランスよくしっかりと埋めていく考えです。したがって、先ほどお伝えしたように、流動化はスリムで強靭なバランスシートとするための調達手段ですので、しっかり行っていきます。

同様に、2024年度に条件改定が計画どおり進めば、ご指摘のとおり、今度はこれが前年比でプラスに働くと見ていますが、「余計に益を出そう」「少ししまっておこう」などということは計画の中では見ていません。

当然ですが、2024年度に計画どおり条件改定等が進めば、今までマイナス要因だったところが前年比で確実にプラス要因に変わってきますが、最終事業年度においても市場金利はもう少し上昇を見込むべきではないかということで、この部分の影響はまだ少し残しています。

そのようなかたちで、個品割賦事業における流動化影響と、その増収あるいは増益については、収益のダイバーシファイを進める中で、先ほどお伝えしたとおり、例えば、銀行保証事業は完全に底を打って右肩上がりに変わっています。

加えて、相当足を引っ張っている赤字事業だったカード・融資事業が、黒字が見込まれるように変わってきています。バランスよく収益の多様化を図る中で、このサステナブルな個品割賦事業を作っていくというのが大きな方針です。

流動化によって多少のでこぼこがあるのは事実ですし、金利の上昇は決して無視できないため、そのことにしっかり取り組んだ上でマーケットにお約束している数字をやり遂げるつもりです。