2023年5月24日に発表された、コンドーテック株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:コンドーテック株式会社 代表取締役社長 近藤勝彦 氏

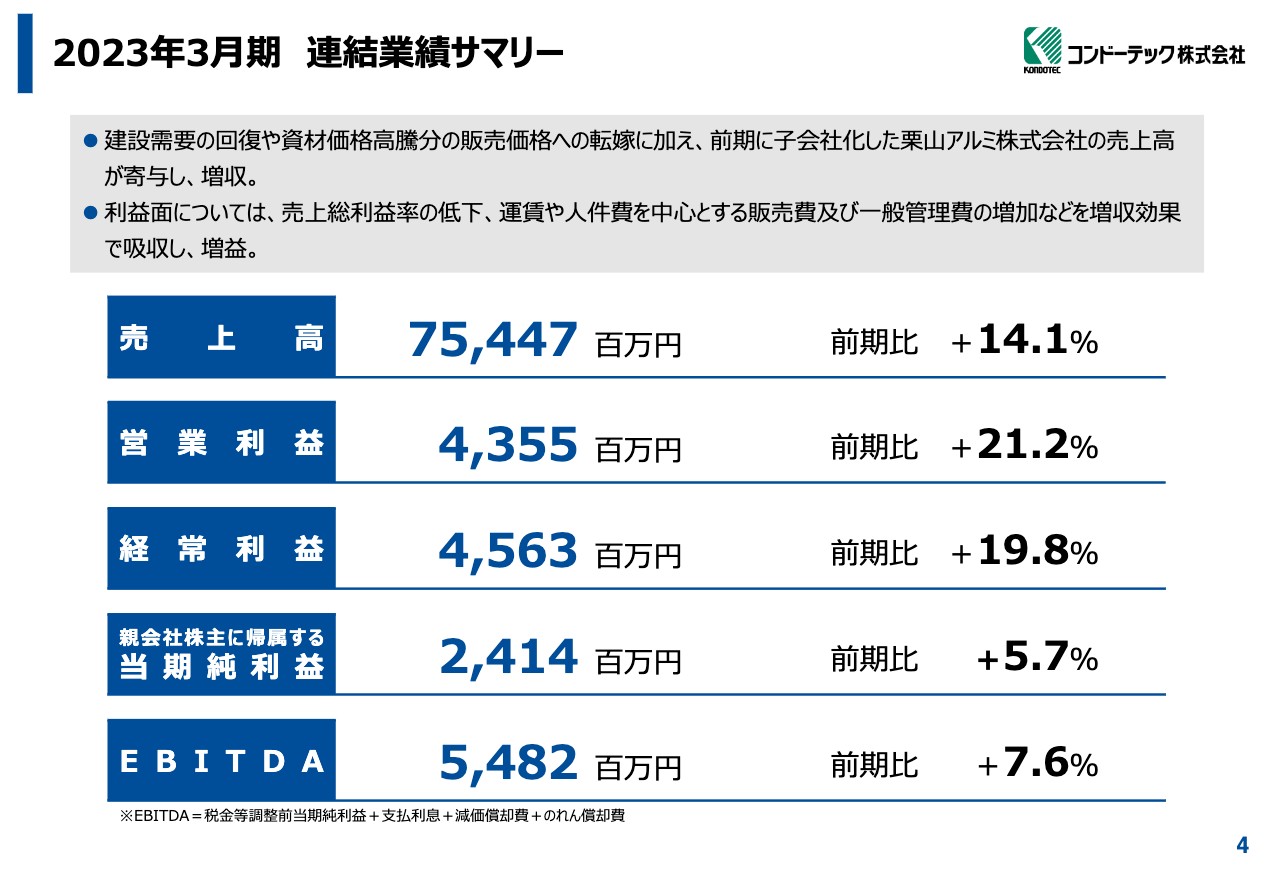

2023年3月期 連結業績サマリー

近藤勝彦氏:本日は、コンドーテック株式会社決算説明会にご参加いただきありがとうございます。2023年3月期決算についてご説明します。

まずは、連結業績サマリーです。建設需要の回復や、資材価格高騰分の販売価格への転嫁に加え、前期に子会社化した栗山アルミの売上高が寄与しました。その結果、すべての項目で前年比増となり、売上高・営業利益・経常利益については過去最高を更新しました。

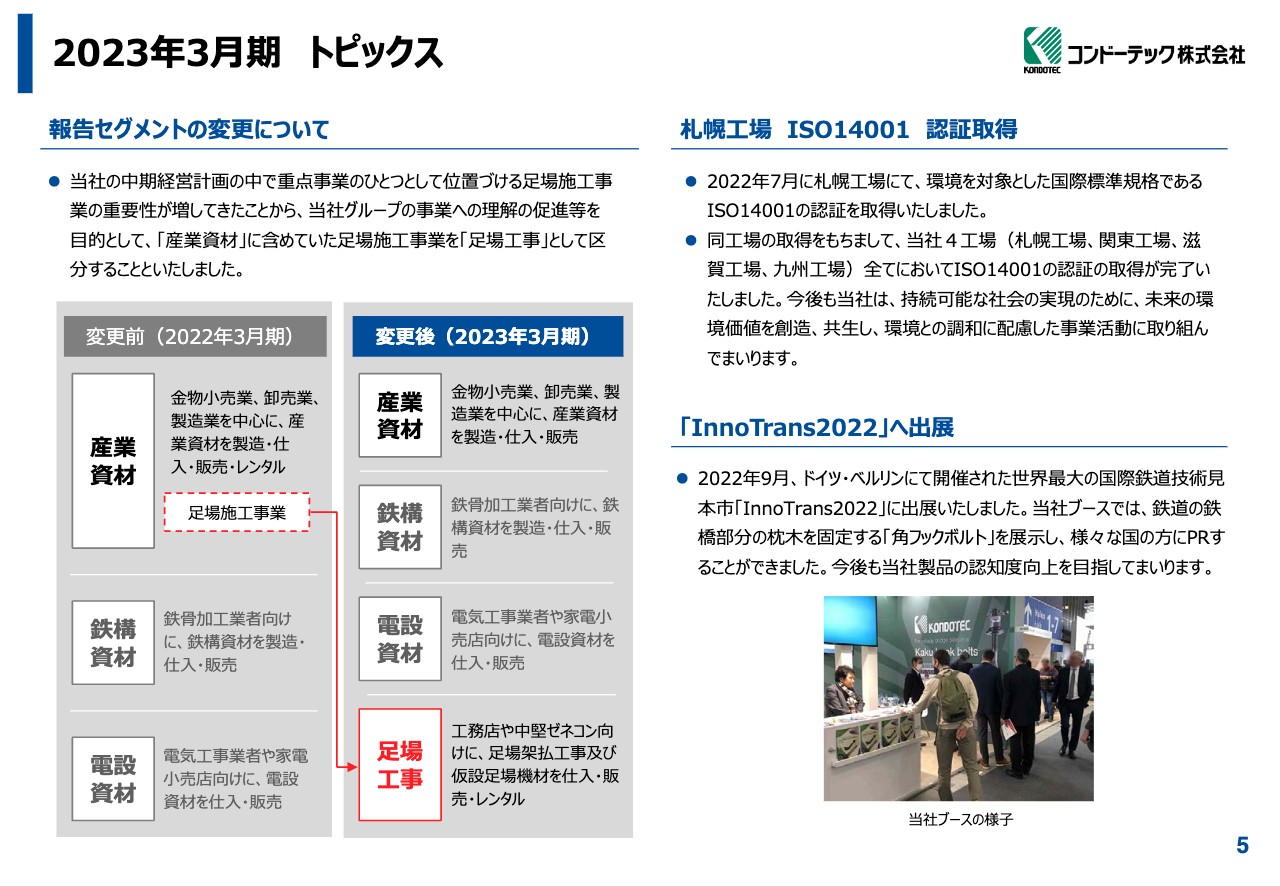

2023年3月期 トピックス

今期のトピックスです。1つ目に、報告セグメントの変更を行っています。従来は産業資材・鉄構資材・電設資材の3つのセグメントでしたが、成長戦略の1つであるM&Aにより子会社化した足場事業各社への理解をより深めていただくため、産業資材の中にありました足場施工事業を独立させ、産業資材・鉄構資材・電設資材・足場工事の4つのセグメントにしています。

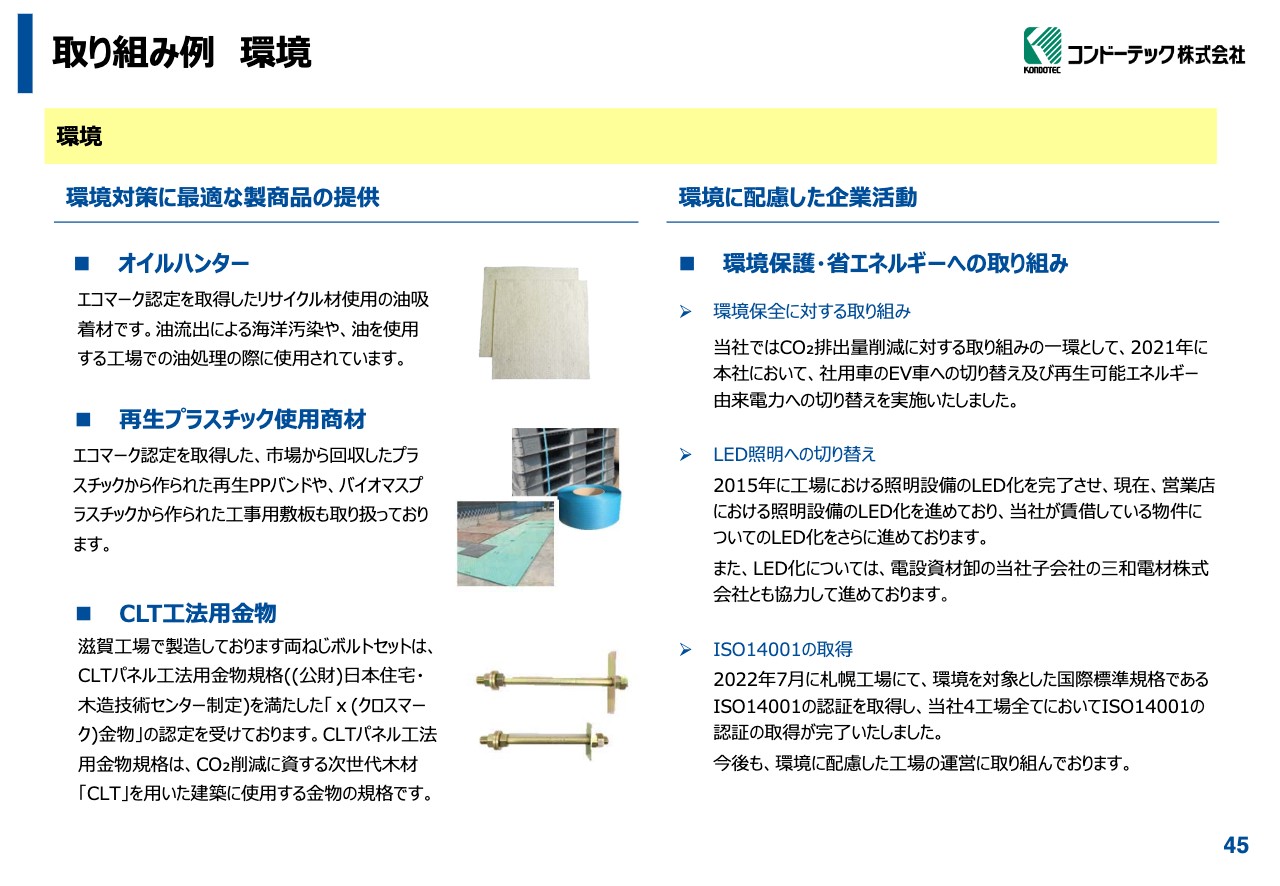

2つ目に、札幌工場では「ISO14001」の認証を取得しました。これにより当社4工場すべてで「ISO14001」の認証の取得が完了しています。

3つ目に、2022年9月にドイツ・ベルリンで開催された世界最大の国際鉄道技術見本市「InnoTrans2022」に出展しました。当社のブースでは、鉄道の鉄橋部分の枕木を固定する「角フックボルト」を展示し、さまざまな国の方にPRできました。

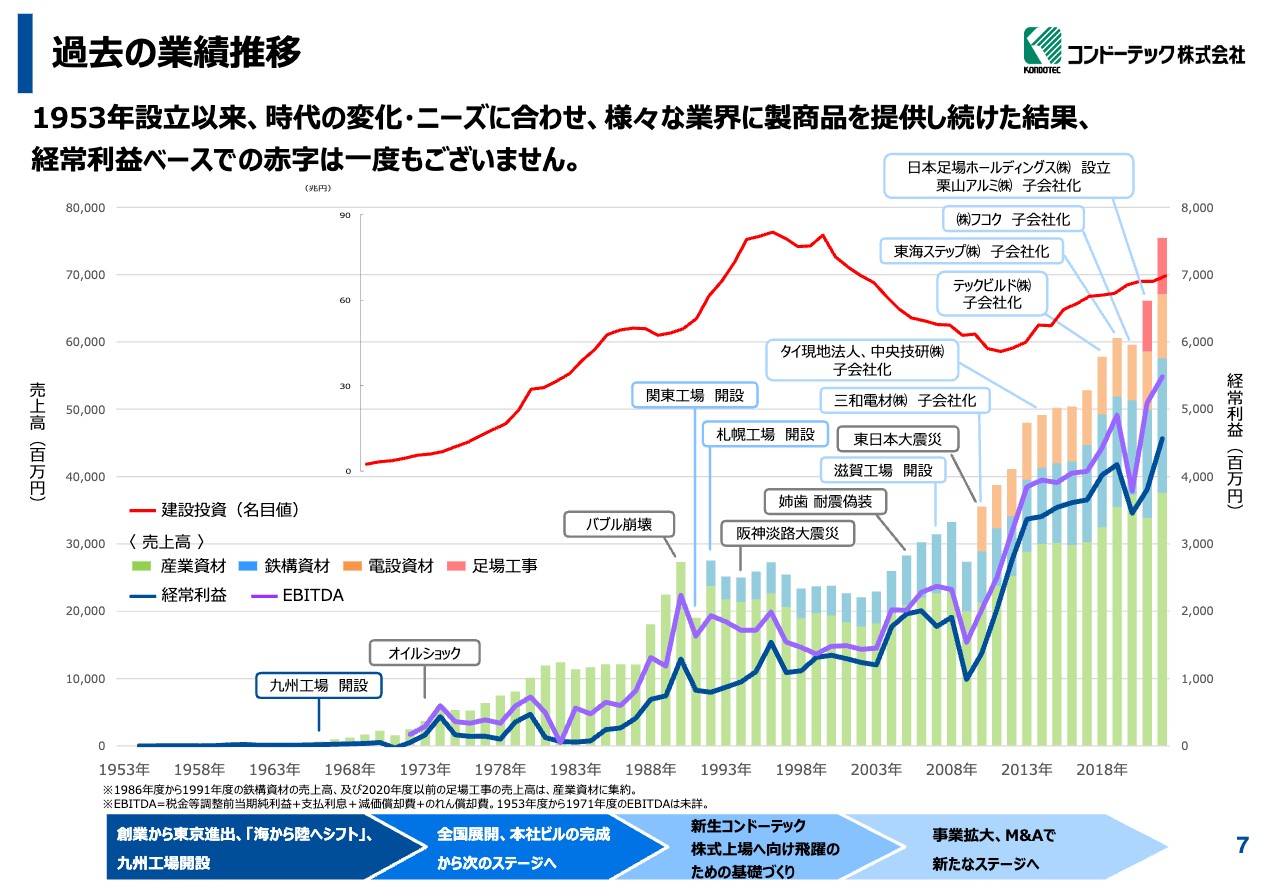

過去の業績推移

当社は土木・建築をはじめさまざまな業界に対し、約5万アイテムのインフラ関連資材を製造・販売しています。スライドの棒グラフは当社の売上高、青い折れ線グラフは当社の経常利益の推移、赤い折れ線グラフは名目の建設投資の推移を示しています。

当社の業績は、リーマンショックとコロナ禍の影響を受けましたが、それらを除くと2003年以降大きく右肩上がりとなっています。1953年の設立以降、経常利益ベースでの赤字は一度もありません。

小口の販売先が多く、大口の特定の業種・業界や販売先に左右されない小口分散販売が業績の安定につながっています。また、災害復旧資材など、災害の多い日本ならではの緊急物資の対応も強化しています。インフラ老朽設備への補修資材の供給力等、今後も需要が出てくる分野に注力していきます。

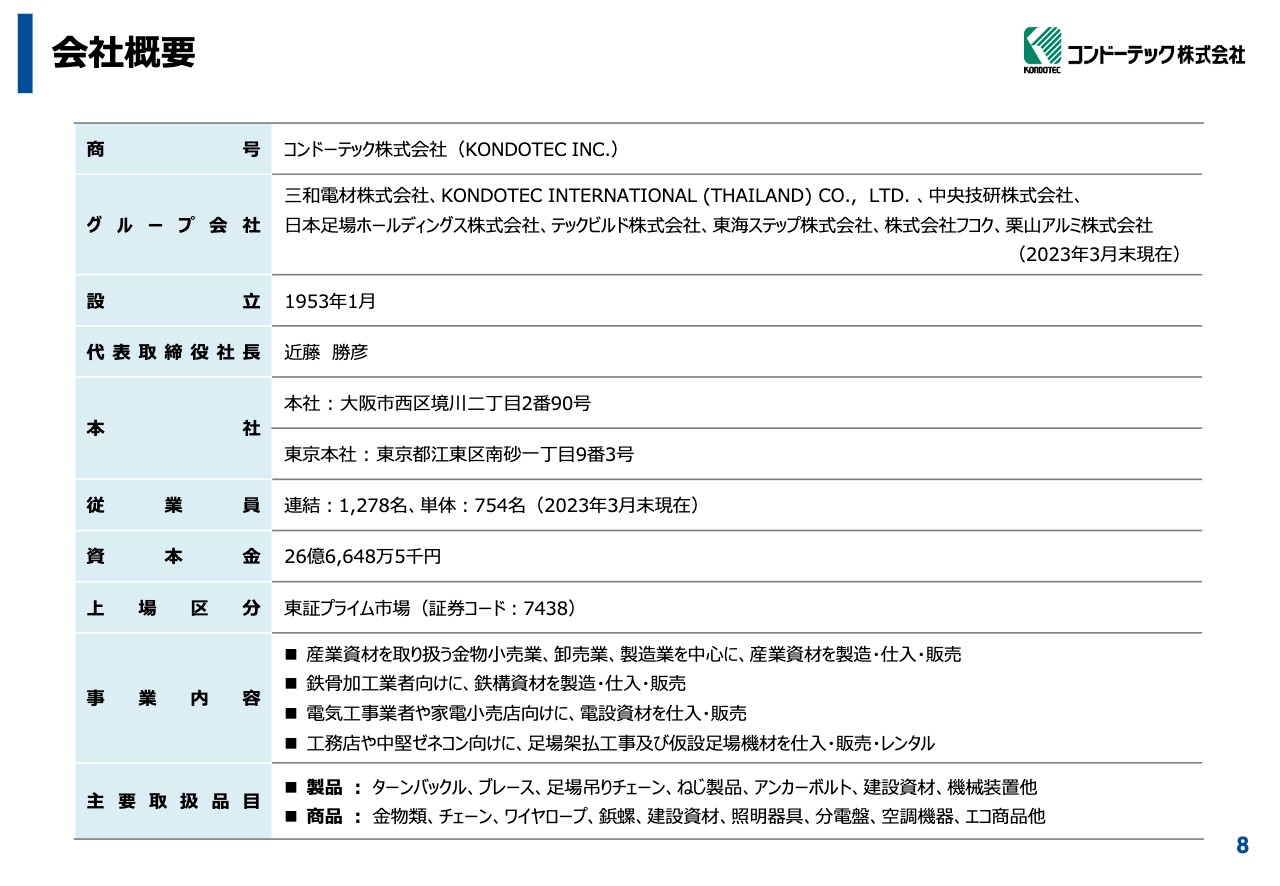

会社概要

会社の概要です。当社の設立は1953年1月です。本社は大阪と東京の2本社制で、従業員は連結で1,278名です。

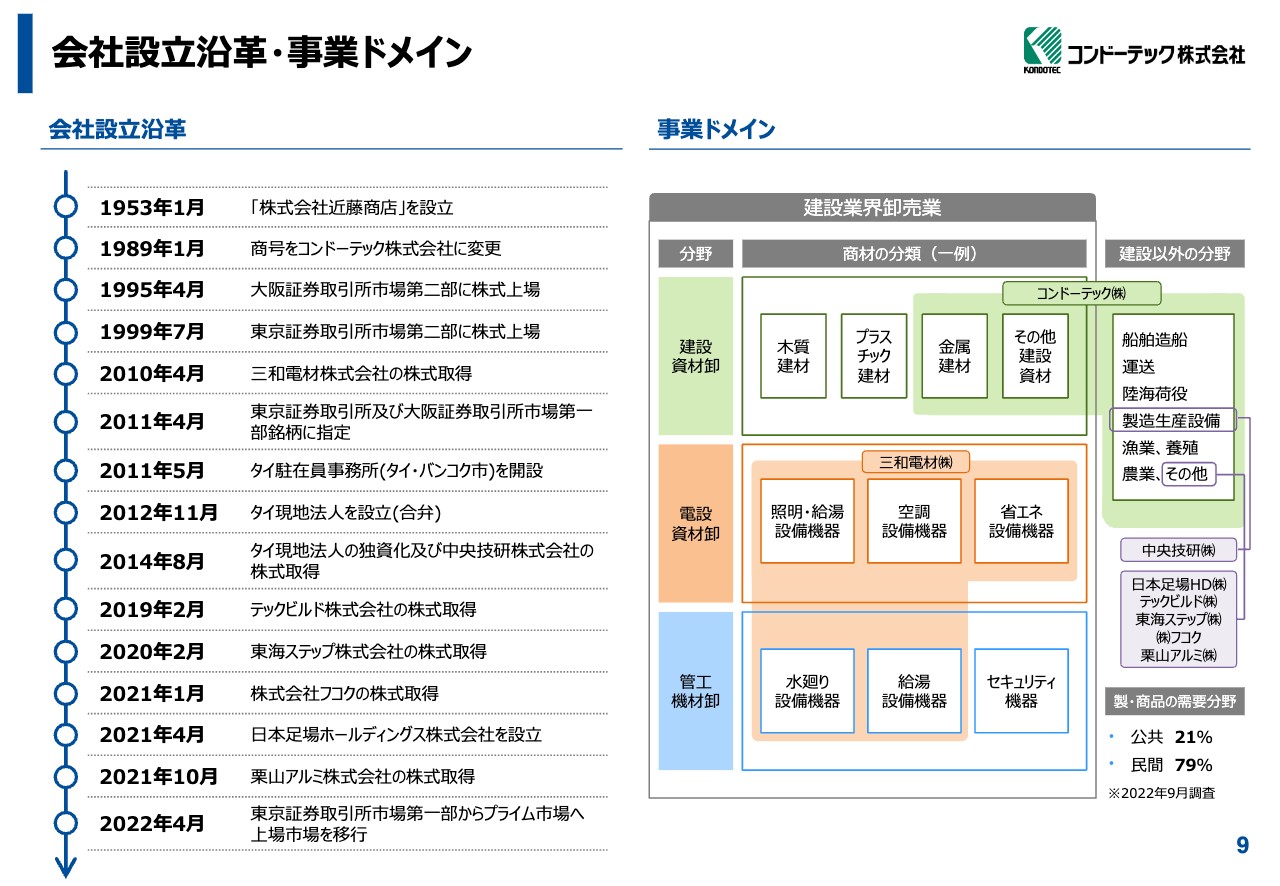

会社設立沿革・事業ドメイン

沿革です。子会社には電設資材・住設資材の販売を行う三和電材、タイ現地法人、機械の開発会社である中央技研、足場事業を担うテックビルド・東海ステップ・フコク・日本足場ホールディングス、アルミ押出加工品メーカーの栗山アルミがあります。

創業当時は船舶用金物の製造・販売を行っていましたが、日本経済の発展とともに、海から陸に取扱い商材を変えてきました。また、1989年に「近藤鉄工株式会社」から「コンドーテック株式会社」に社名変更しました。1995年に大証2部に上場し、現在は東証プライム市場に移行しています。

建設卸業界を、建設資材・電設資材・管工機材の3つに分類しますと、コンドーテックは建設資材が約80パーセントを占め、残りの20パーセントは船舶造船・運送・陸海荷役等です。取扱い商材が広く、競合他社と比較しても、まったく同じ業態の企業は存在しません。

セグメント別売上構成比

先ほどお伝えしたように、セグメントを4つに分類しています。産業資材は、インフラ関連のさまざまな消耗品を中心に販売しており、鉄構資材は、工場や倉庫などの鉄骨建築で使用する副資材を販売しています。電設資材は、エアコンや照明などを電気工事業者に販売、足場工事については、足場の架け払い工事と足場機材のレンタル・販売を行っています。

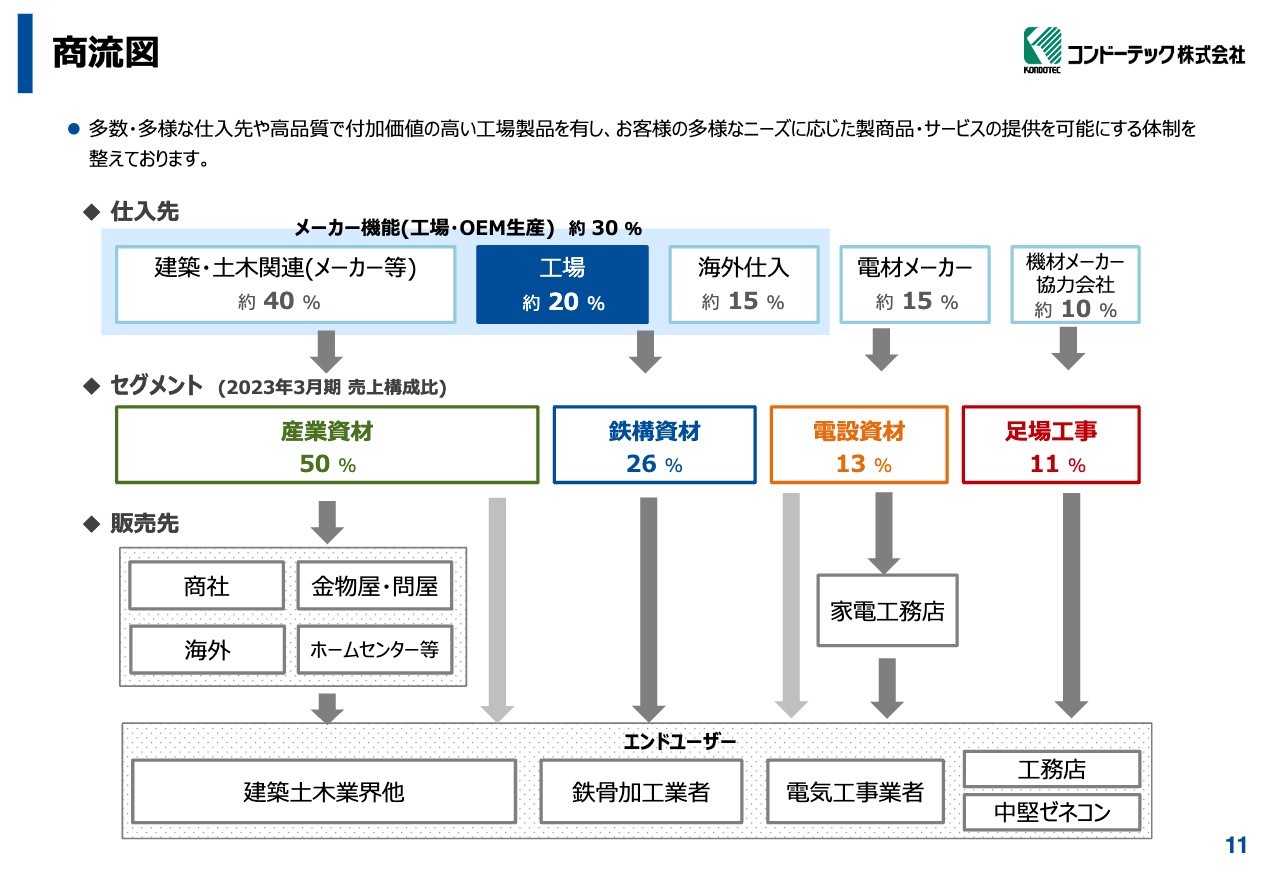

商流図

商流についてです。自社工場をはじめ、OEM工場での製造委託品を加えると、約30パーセントがメーカーとしての機能を有しています。

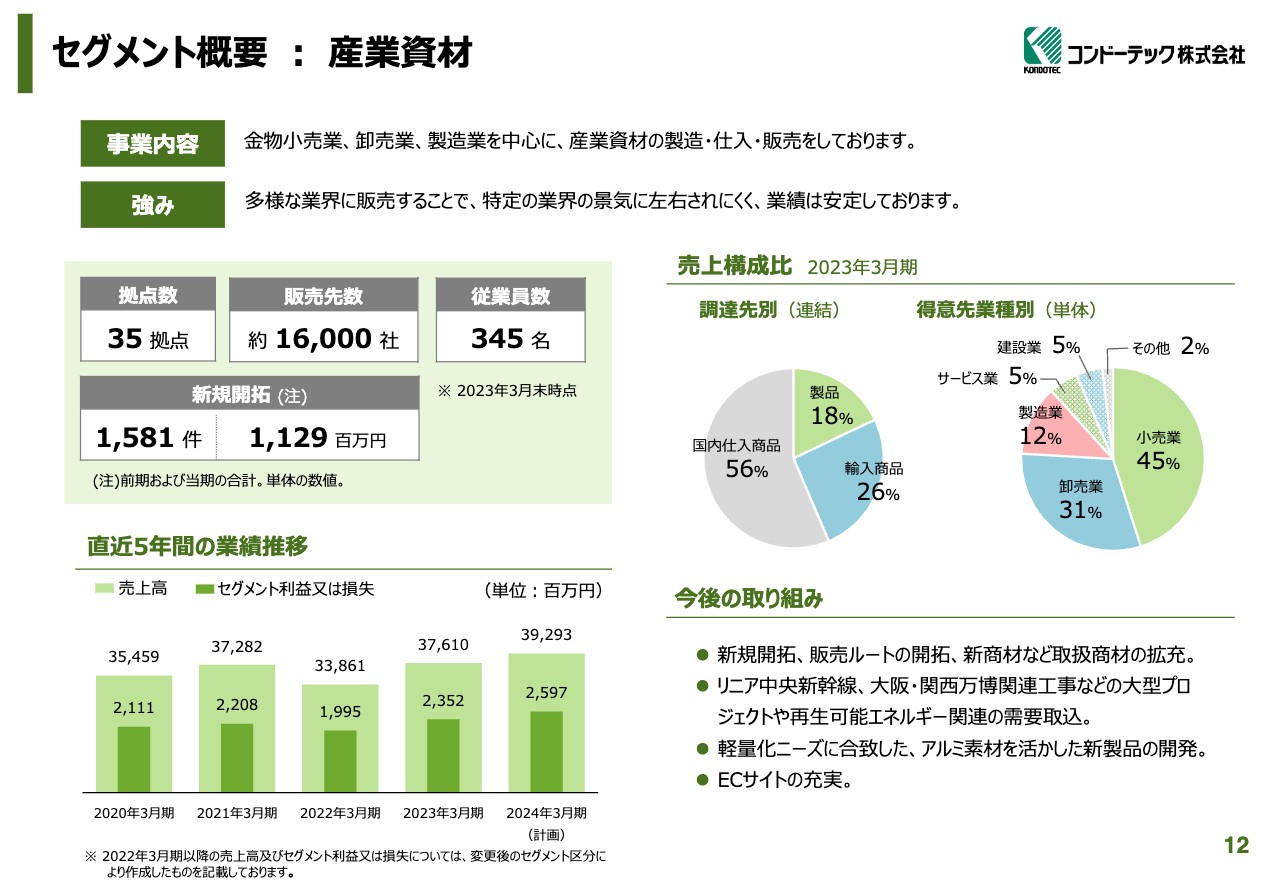

セグメント概要 : 産業資材

セグメント別に特徴をご説明します。産業資材セグメントは、建築・土木業界を軸に、建設資材および金物小売業、商社やホームセンター等を通じて、建設工事現場や工場・物流現場・鉄道関連事業者などにさまざまな資材を販売しています。毎期、お客さまの新規開拓にも力を入れています。

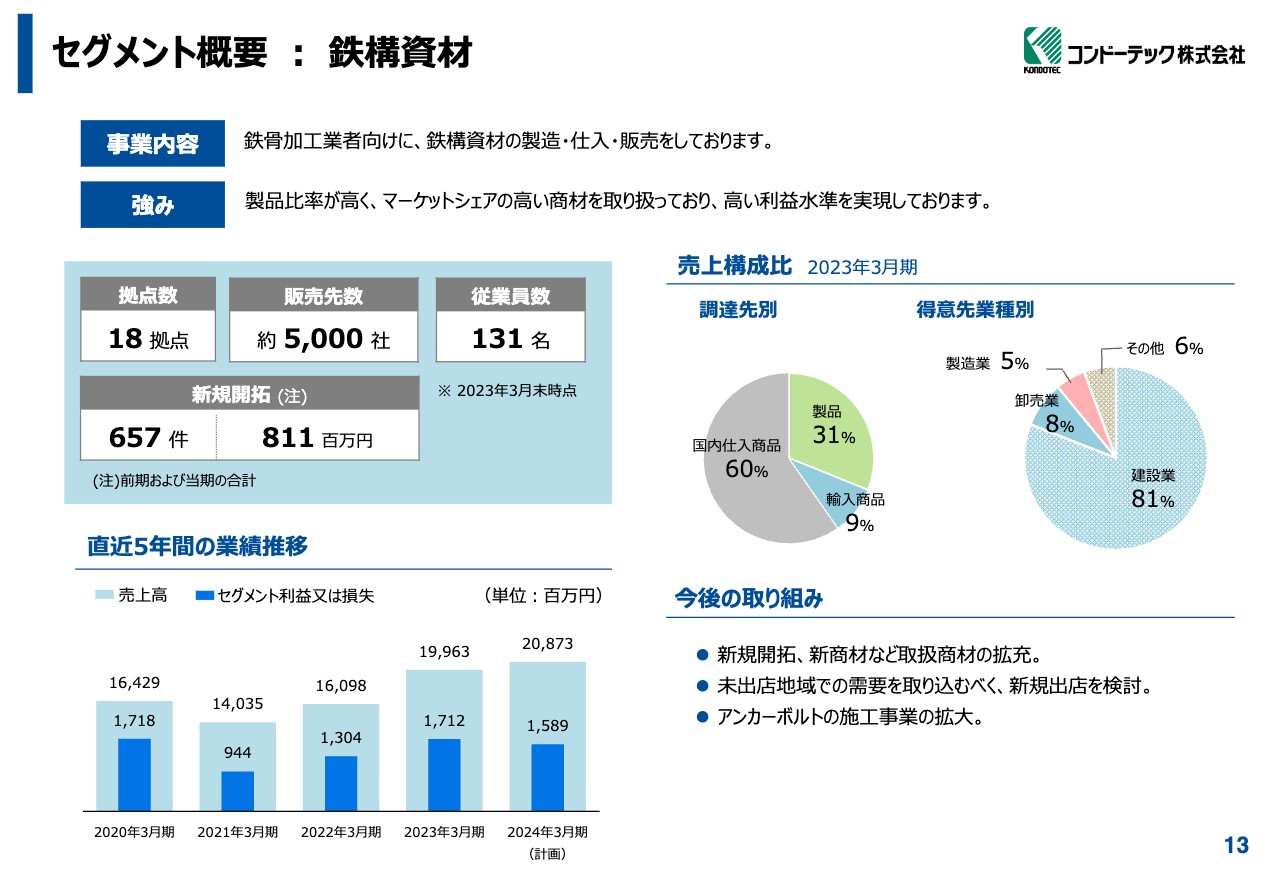

セグメント概要 : 鉄構資材

鉄構資材については、鉄骨加工業者に副資材の製造・仕入・販売を行っています。地域的に空白地帯もあるため、まだ成長余力を残しています。

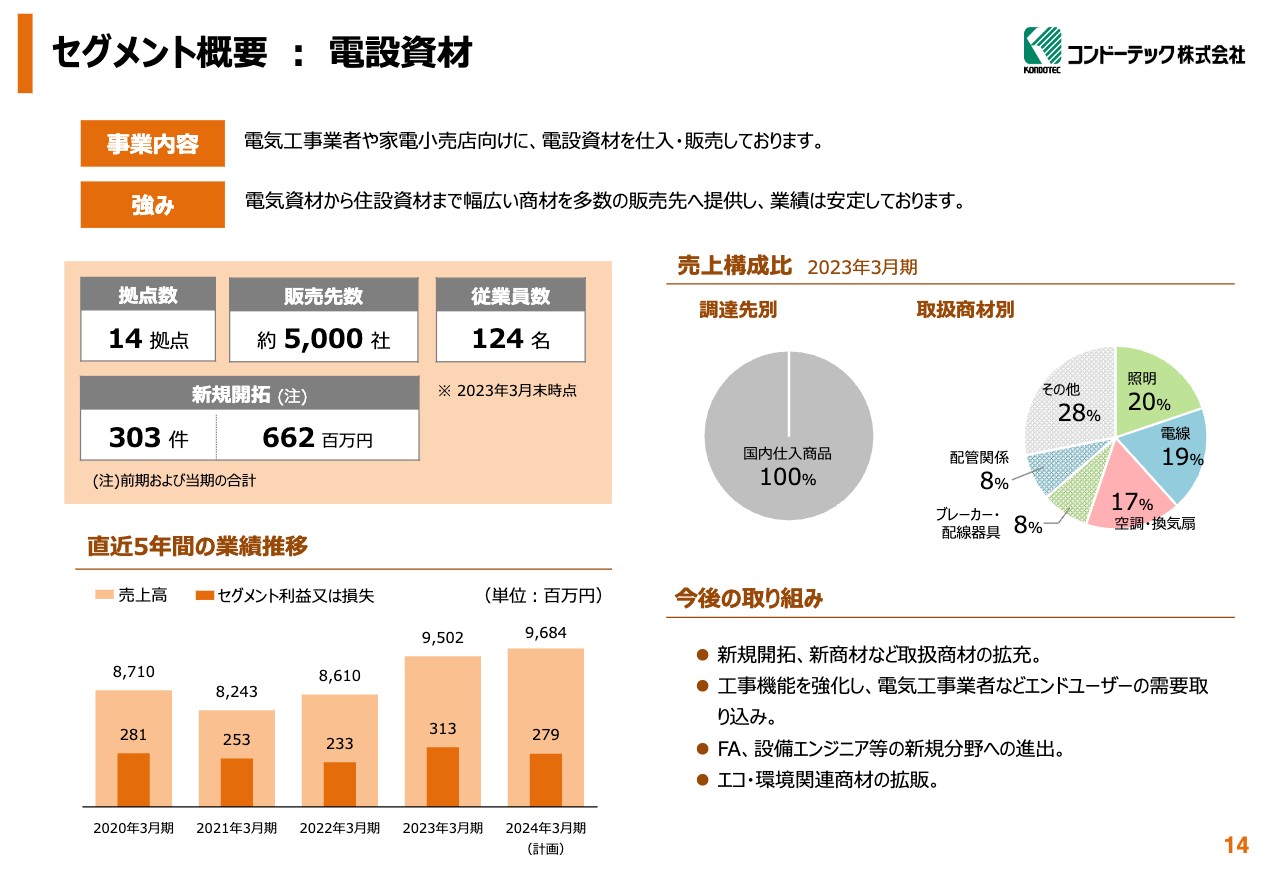

セグメント概要 : 電設資材

電設資材は、主に電気工事業者に電設資材を仕入・販売しています。エアコン、照明などの大きなものや、スイッチ・コンセントといった小さなもの、水回り品などの住設資材まで、幅広い商材を取り扱っています。

セグメント概要:足場工事

足場工事のセグメントについては、工務店やゼネコン向けに、足場架払工事や関連資材の販売・レンタルを行っています。

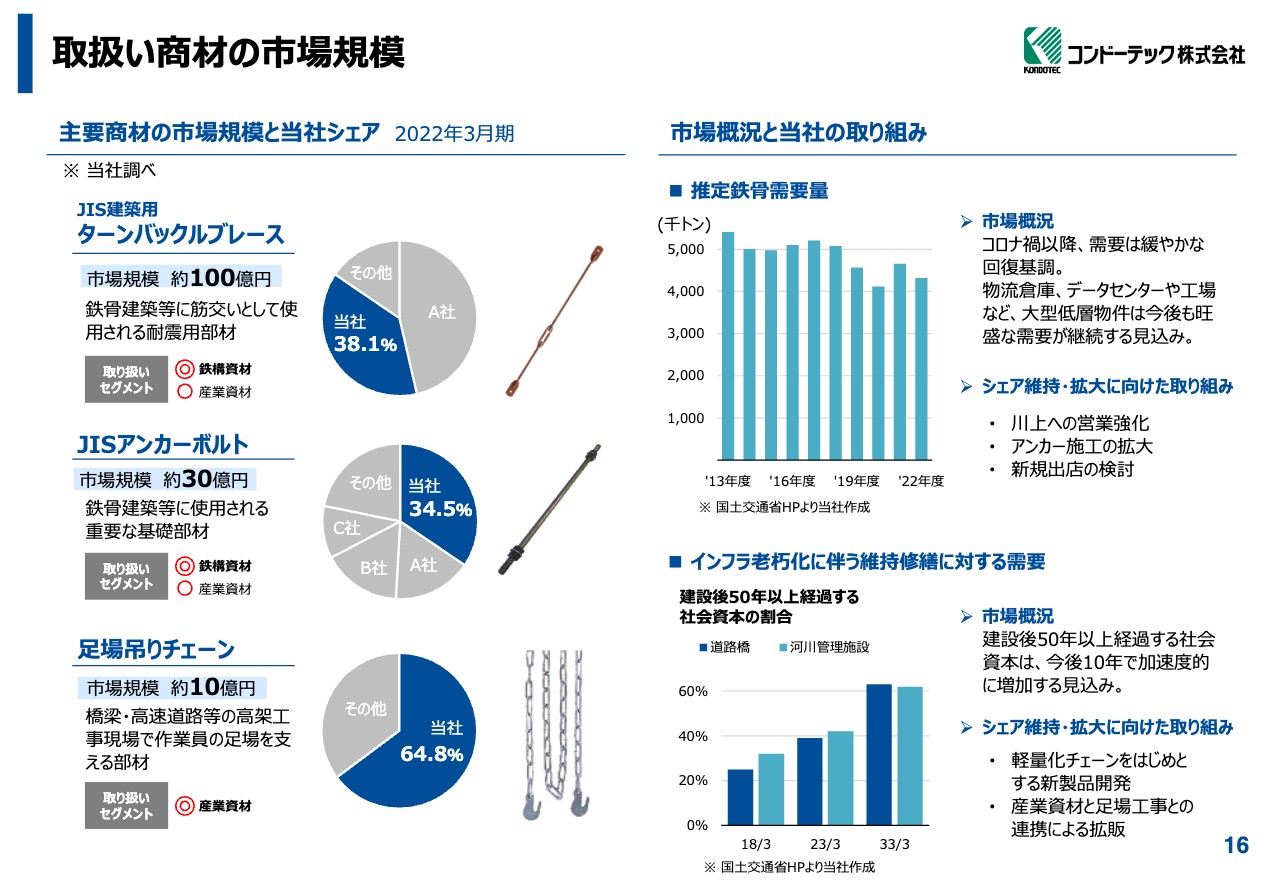

取扱い商材の市場規模

取扱い商材の市場規模と当社のシェアについてです。当社シェアは、ターンバックルブレースが38.1パーセント、JISアンカーボルトが34.5パーセント、足場吊りチェーンが64.8パーセントとなっています。

需要は緩やかな回復基調です。今後は、川上への営業強化や新規出店、軽量化チェーンを始めとする新製品開発等によりシェア拡大に努めます。

販売フィールド

当社の販売フィールドは、鉄骨建築・土木建築・プレハブ建築・荷役作業・船舶輸送・港湾護岸工事・緊急防災備品など多岐にわたります。この幅広いフィールドが、特定業界の動向に左右されない当社の強みとなっています。

ターンバックルブレース 使用例

商材の使用例についてご説明します。新耐震基準で使用されている建築用のブレースは、長尺で、使用される場所によってサイズが異なる受注生産品です。こうしたブレースを、短い納期で配送コストを抑えながら、最適な工場から全国各地に送り届けられることが当社の強みです。札幌・茨城・滋賀・福岡にある4工場すべてでJIS(日本産業規格)認証を取得しています。

アンカーボルト 使用例

アンカーボルトの使用例です。アンカーボルトのような基礎部材は、建築物にとってもっとも重要な部品です。当社は施工を請け負うことで、鉄骨加工業者の作業効率を高めるお手伝いをしています。スライドの写真のアンカーボルトも、4工場すべてでJIS認証を取得しています。

コンテナバッグ 使用例

コンテナバッグの使用例です。毎年のようにゲリラ豪雨などの自然災害が発生し、多くの被害が出ています。当社はコンテナバッグのほかにも、ブルーシートや土のう袋といった災害対策資材の在庫が各営業所で潤沢にあります。こうした災害等有事の際に緊急物資として必要とされる資材を、各地へいち早くお届けしています。

また、大阪と茨城にバックヤードを備え、随時在庫を補充できる体制を整えています。

足場施工 工事例

足場施工の工事例です。今後、日本は老朽化した設備の修繕・改修工事が増加すると考えられ、仮設足場の需要はますます高まると思っています。

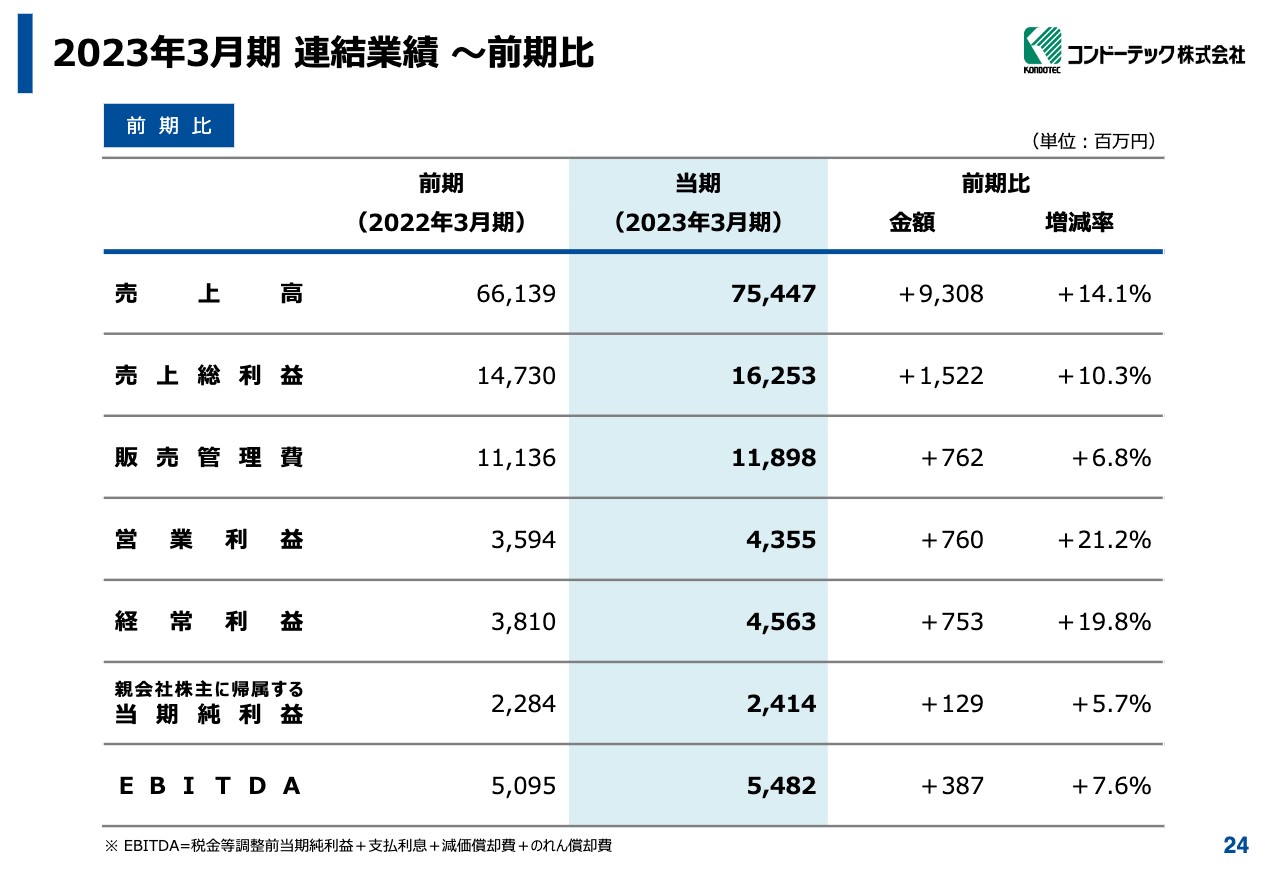

2023年3月期 連結業績 ~前期比

2023年3月期の実績と分析です。すべての項目で前年比増となりました。

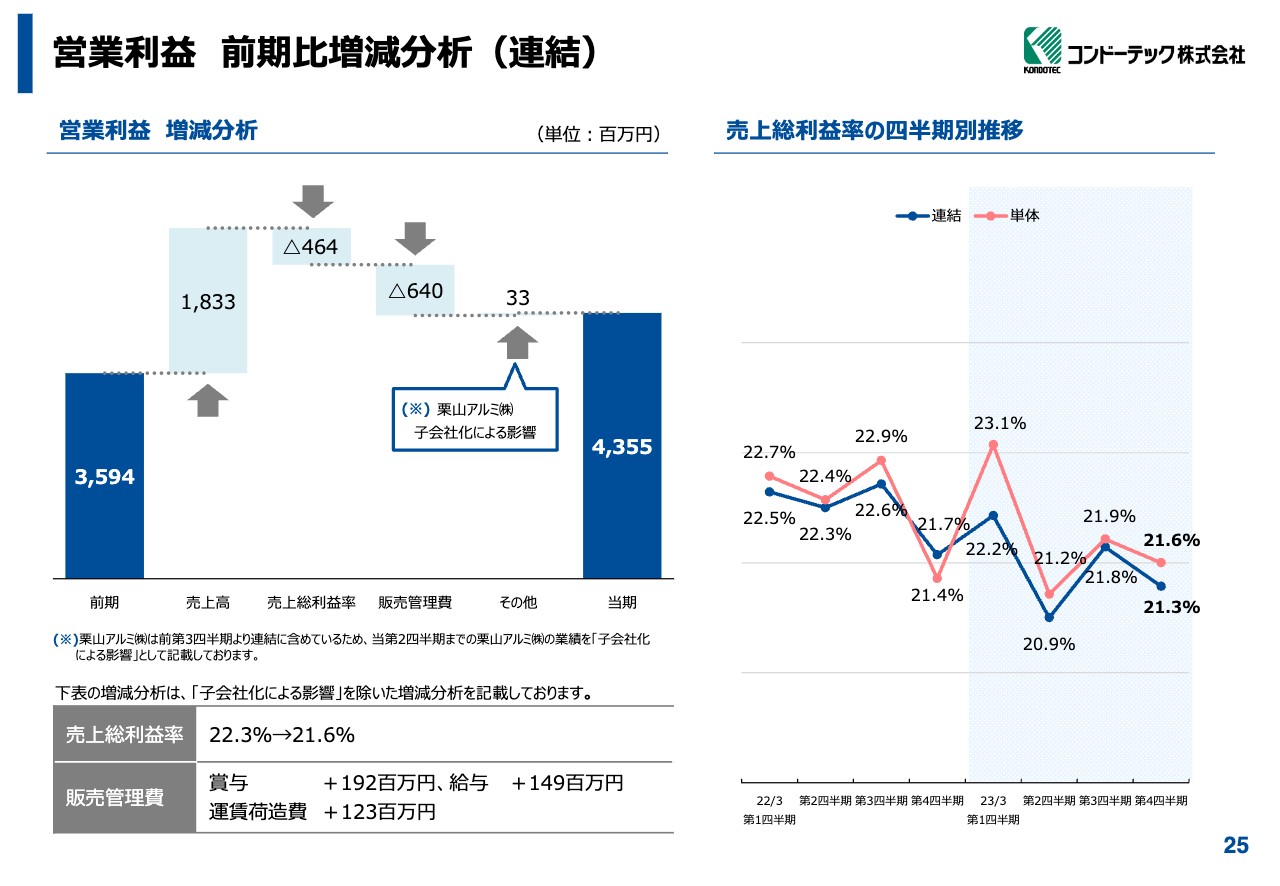

営業利益 前期比増減分析(連結)

利益の分析です。売上高として18億3,300万円増加、売上総利益率の低下で4億6,400万円減少、販売管理費の影響で6億4,000万円減少、栗山アルミ子会社化の影響で3,300万円増加した結果、営業利益は43億5,500万円となっています。

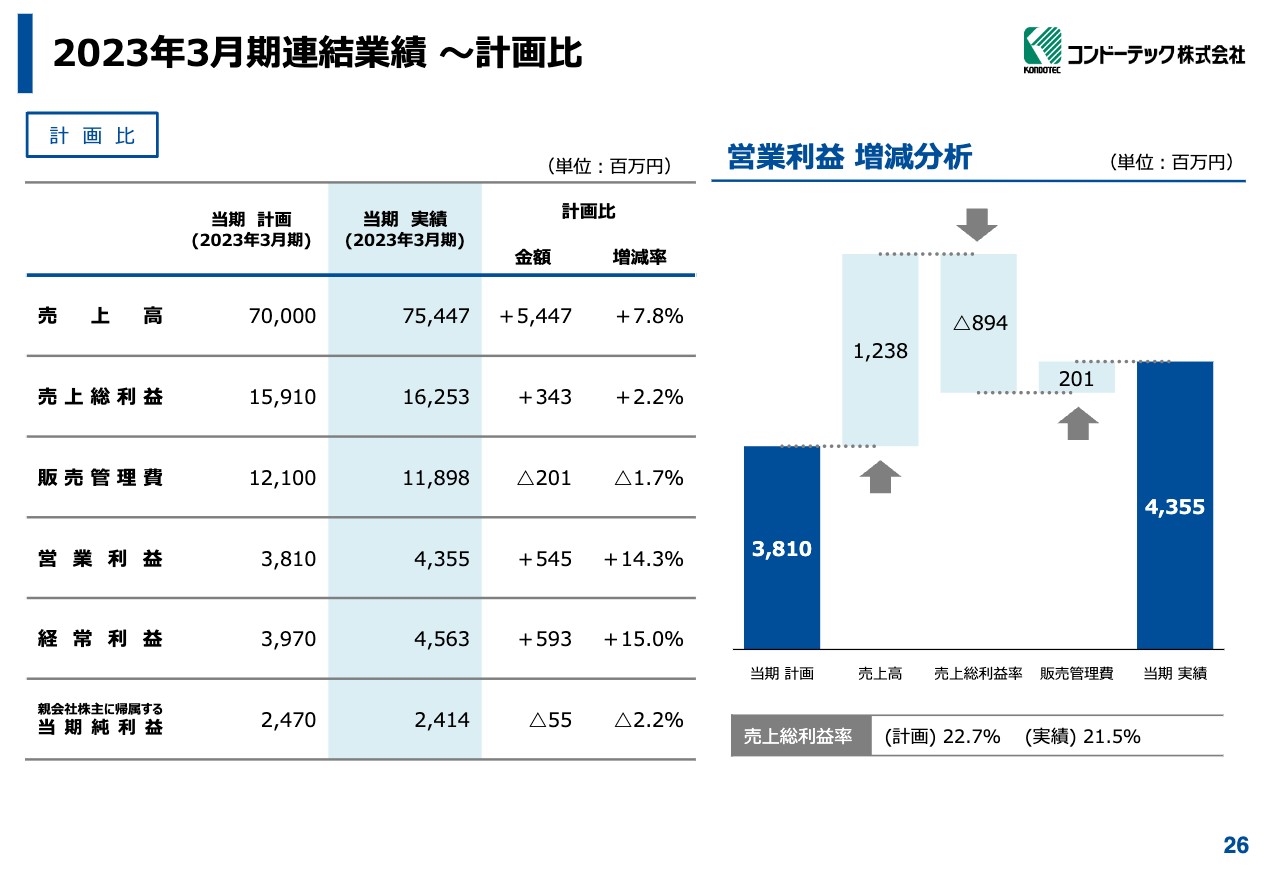

2023年3月期連結業績 ~計画比

スライドに計画比を記載しています。売上高・売上総利益・営業利益・経常利益は計画を上回る結果となりました。

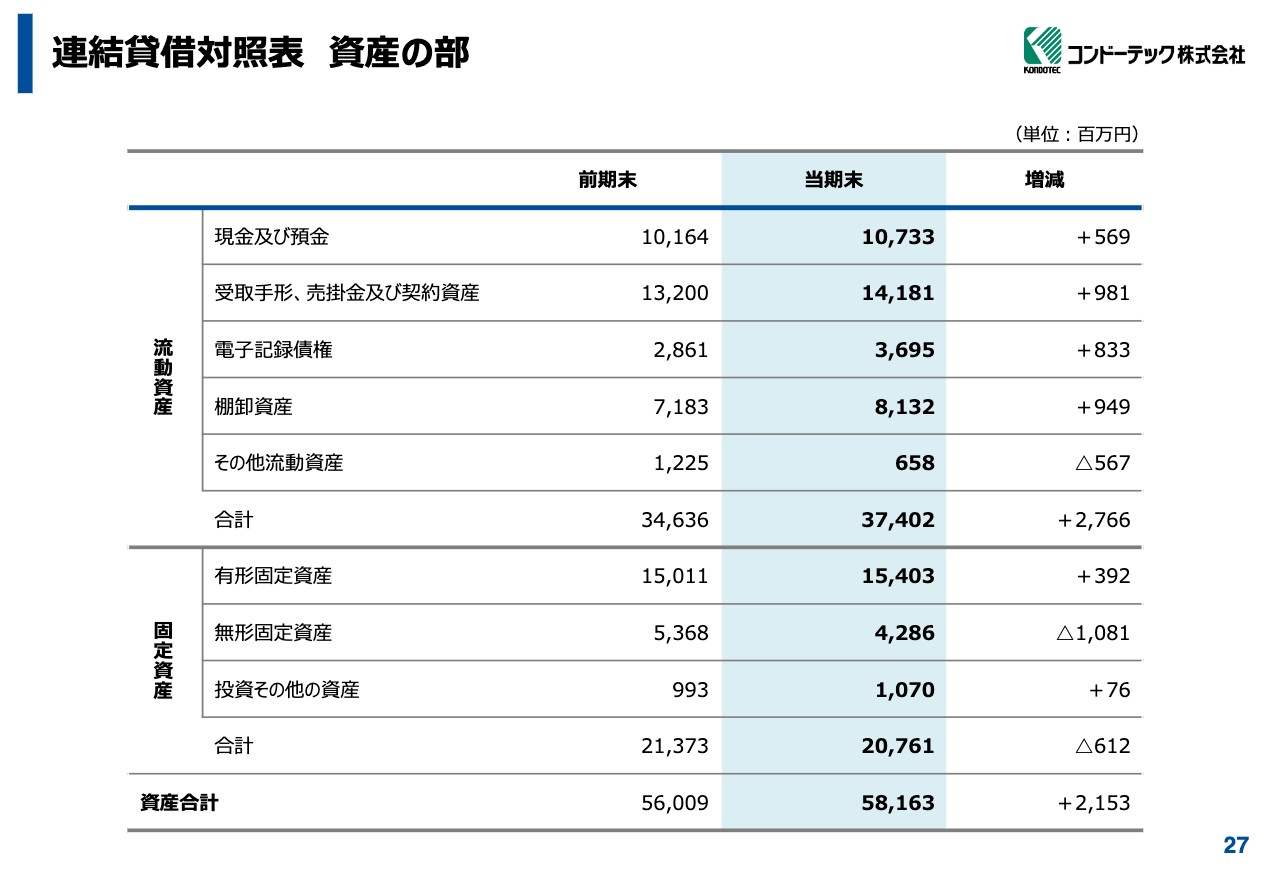

連結貸借対照表 資産の部

BS(貸借対照表)についてご説明します。棚卸資産が9億4,900万円増加していますが、これは昨今の一部資材の枯渇に備え、在庫の積み増しを行った結果です。

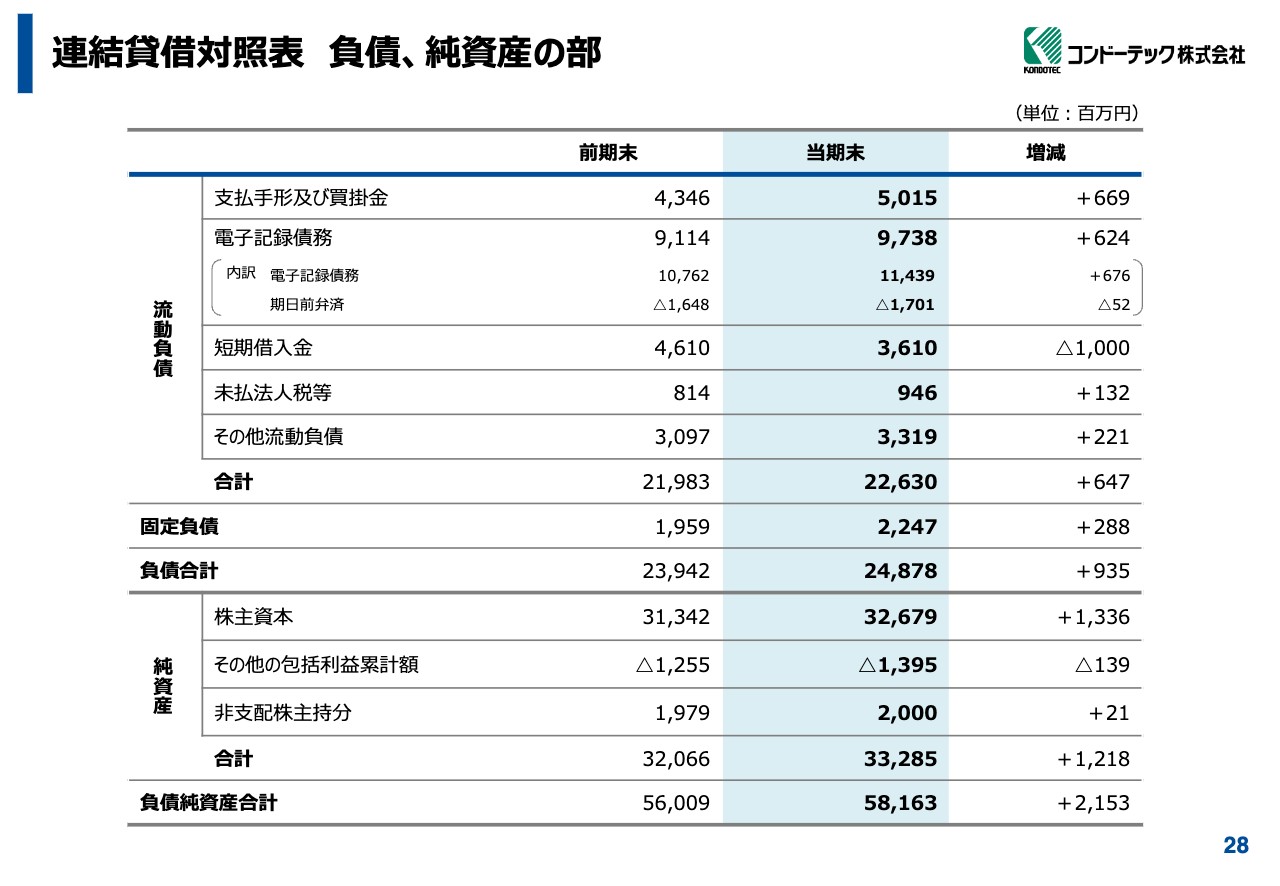

連結貸借対照表 負債、純資産の部

負債、純資産の部を記載していますので、ご確認ください。

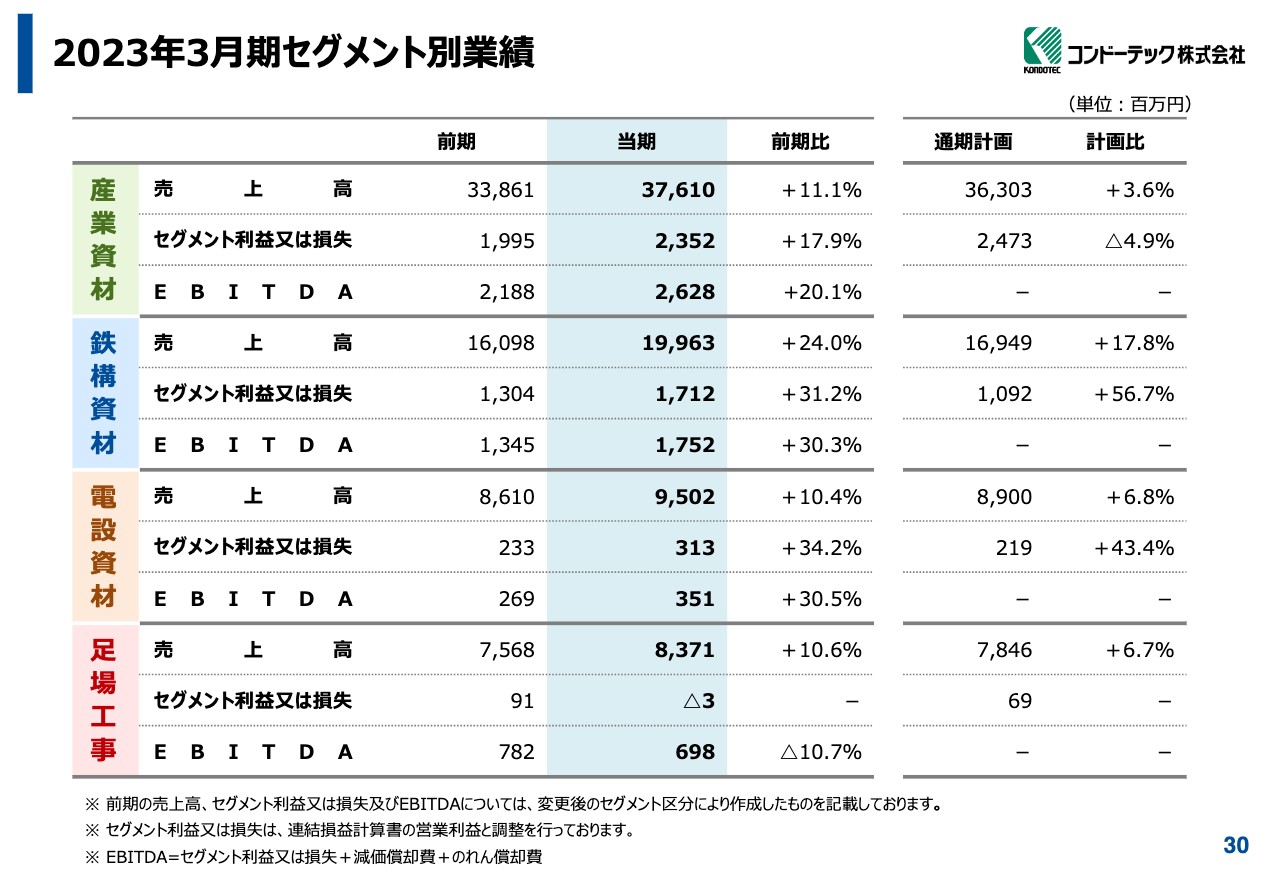

2023年3月期セグメント別業績

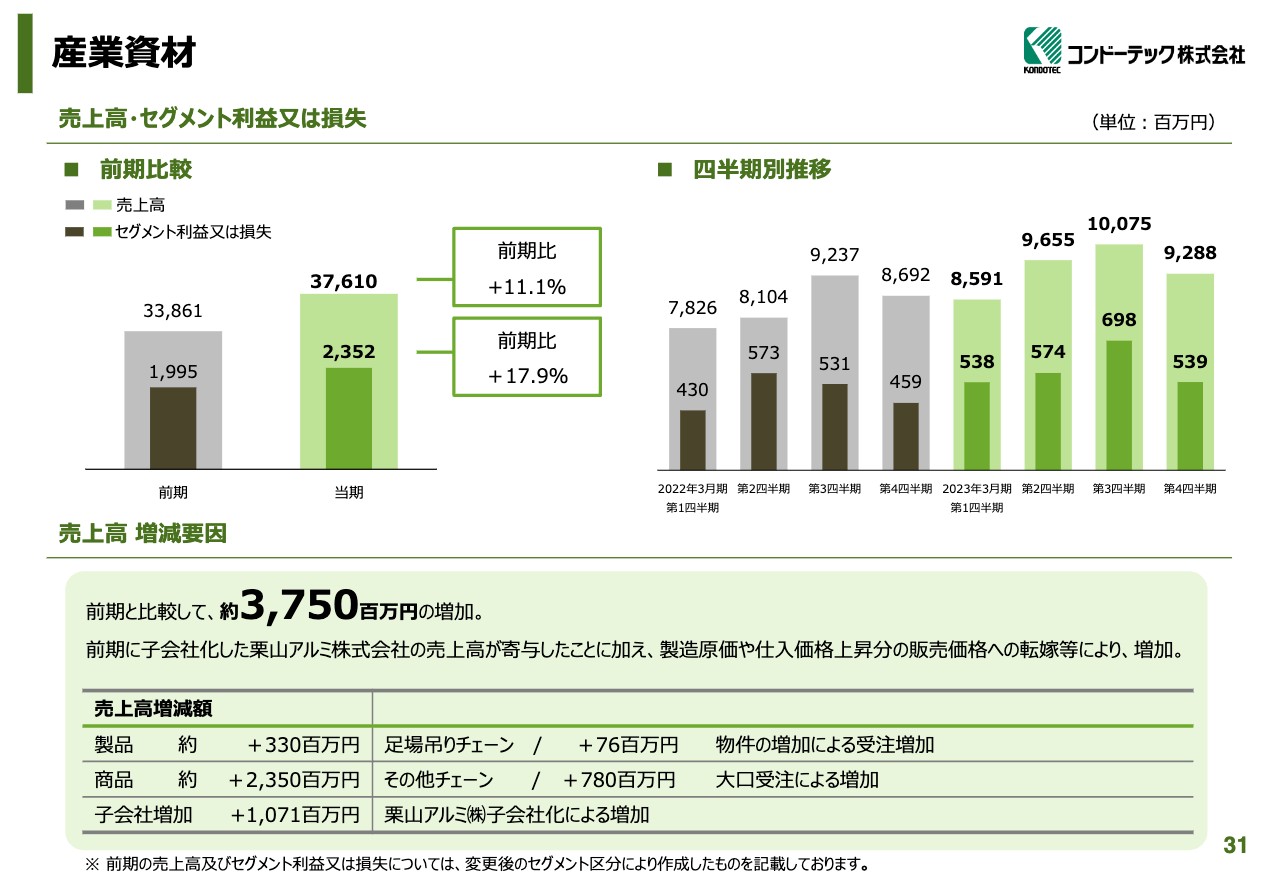

セグメント別に業績の詳細をご説明します。産業資材については、売上高は前期比11.1パーセント増の376億1,000万円、セグメント利益は前期比17.9パーセント増の23億5,200万円です。

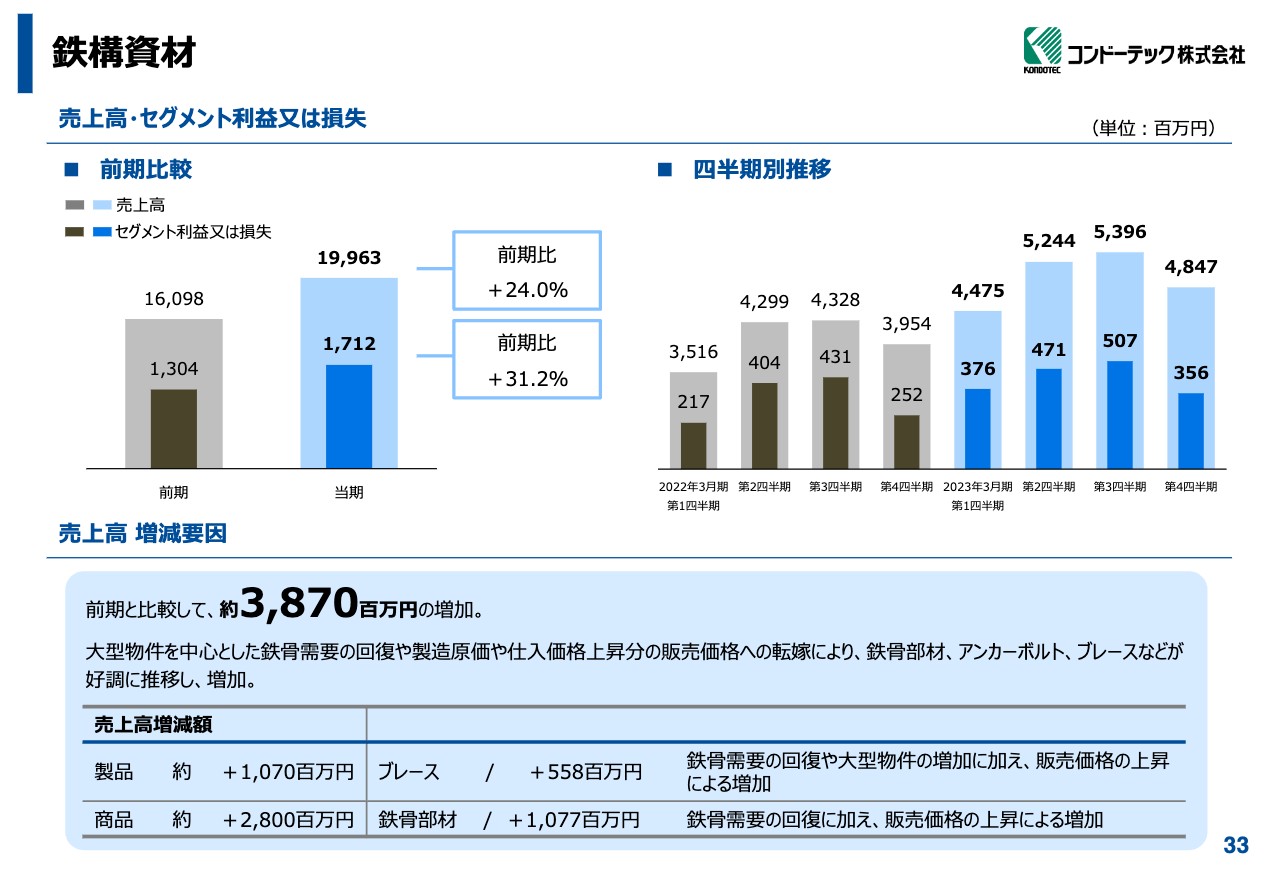

鉄構資材については、売上高は前期比24パーセント増の199億6,300万円、セグメント利益は前期比31.2パーセント増の17億1,200万円となっています。

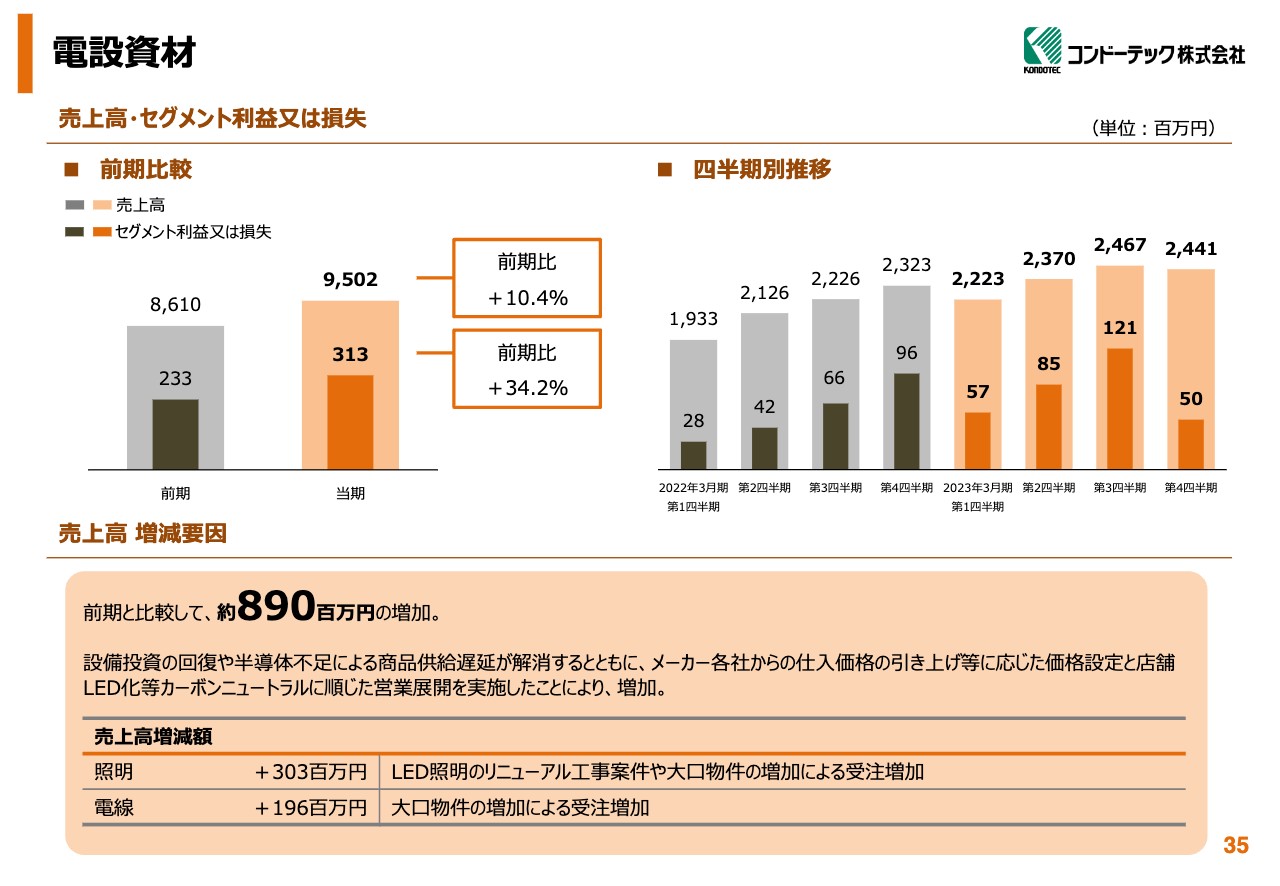

電設資材については、売上高は前期比10.4パーセント増の95億200万円、セグメント利益は前期比34.2パーセント増の3億1,300万円でした。

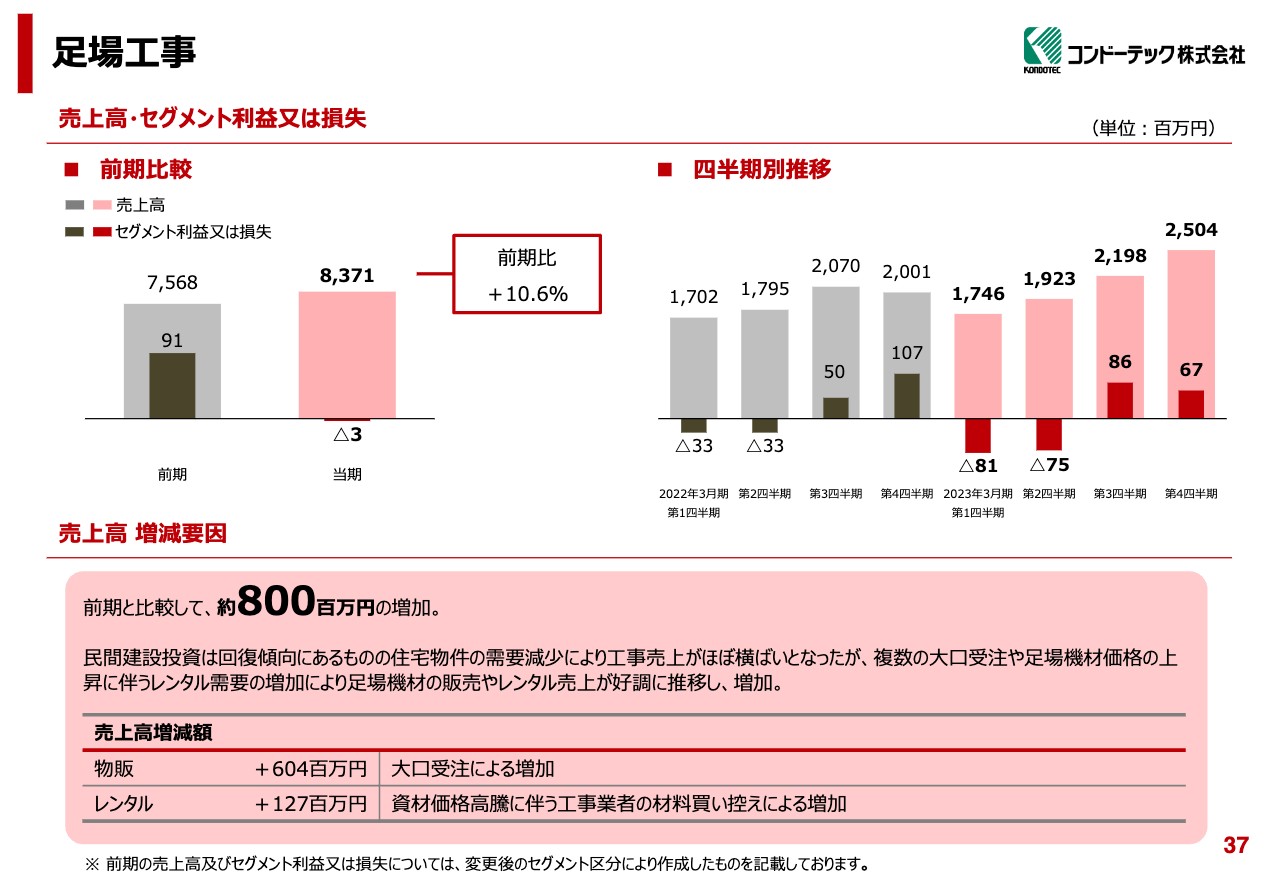

足場工事については、売上高は前期比10.6パーセント増の83億7,100万円、セグメント損失は300万円となっています。

産業資材

もう少し詳しく見ていきます。産業資材の売上高は前期比で37億5,000万円増加しています。子会社化した栗山アルミの売上高が寄与したことに加え、製造原価や仕入価格の上昇分を販売価格へ転嫁できたことが主な要因です。

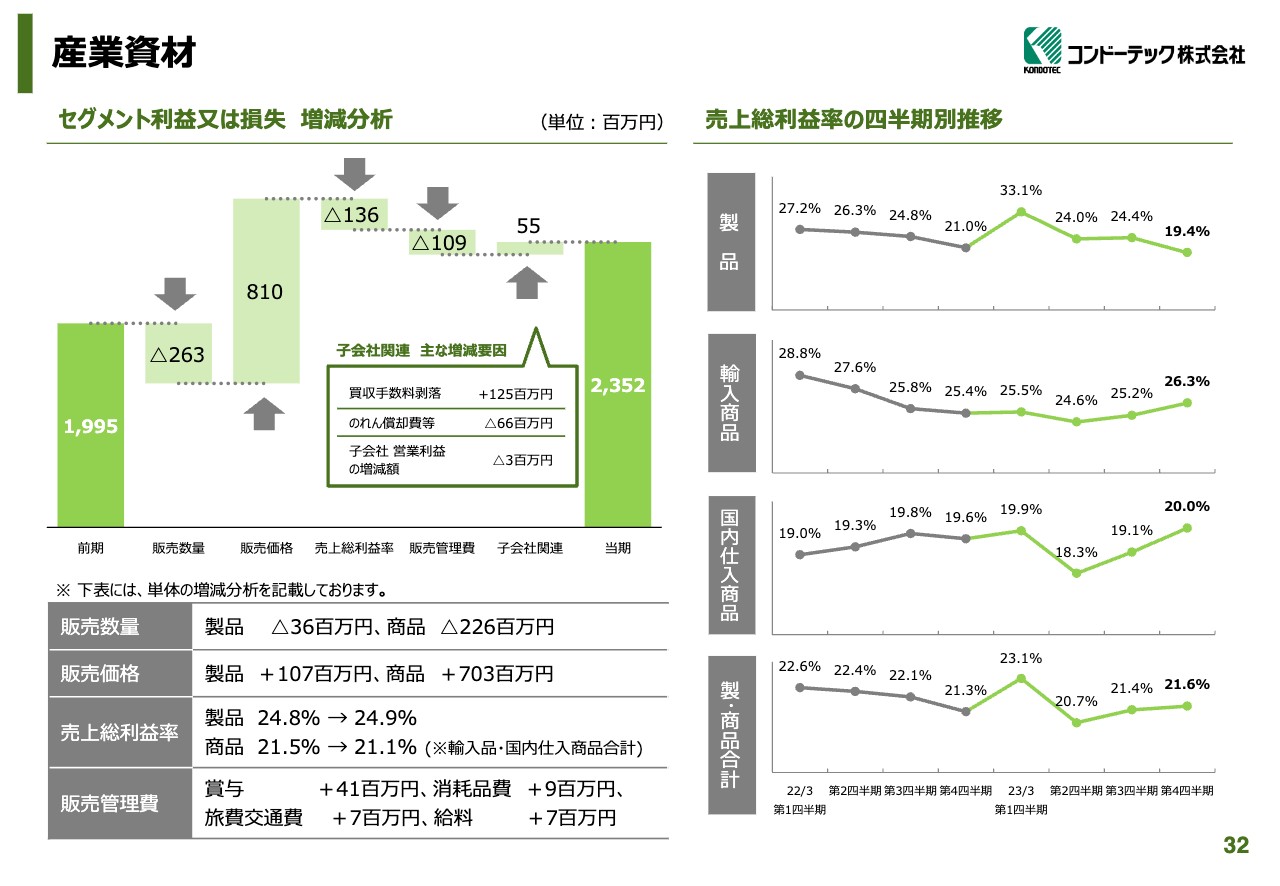

産業資材

販売数量面では製品・商品ともに低下しています。一方で、製品・商品ともに販売価格が上昇し、セグメント利益は前期比増となりました。

鉄構資材

鉄構資材は、売上高が前期比で38億7,000万円増加しています。鉄骨需要の回復に加え、製造原価や仕入価格が上昇した分の販売価格転嫁によって増加しました。

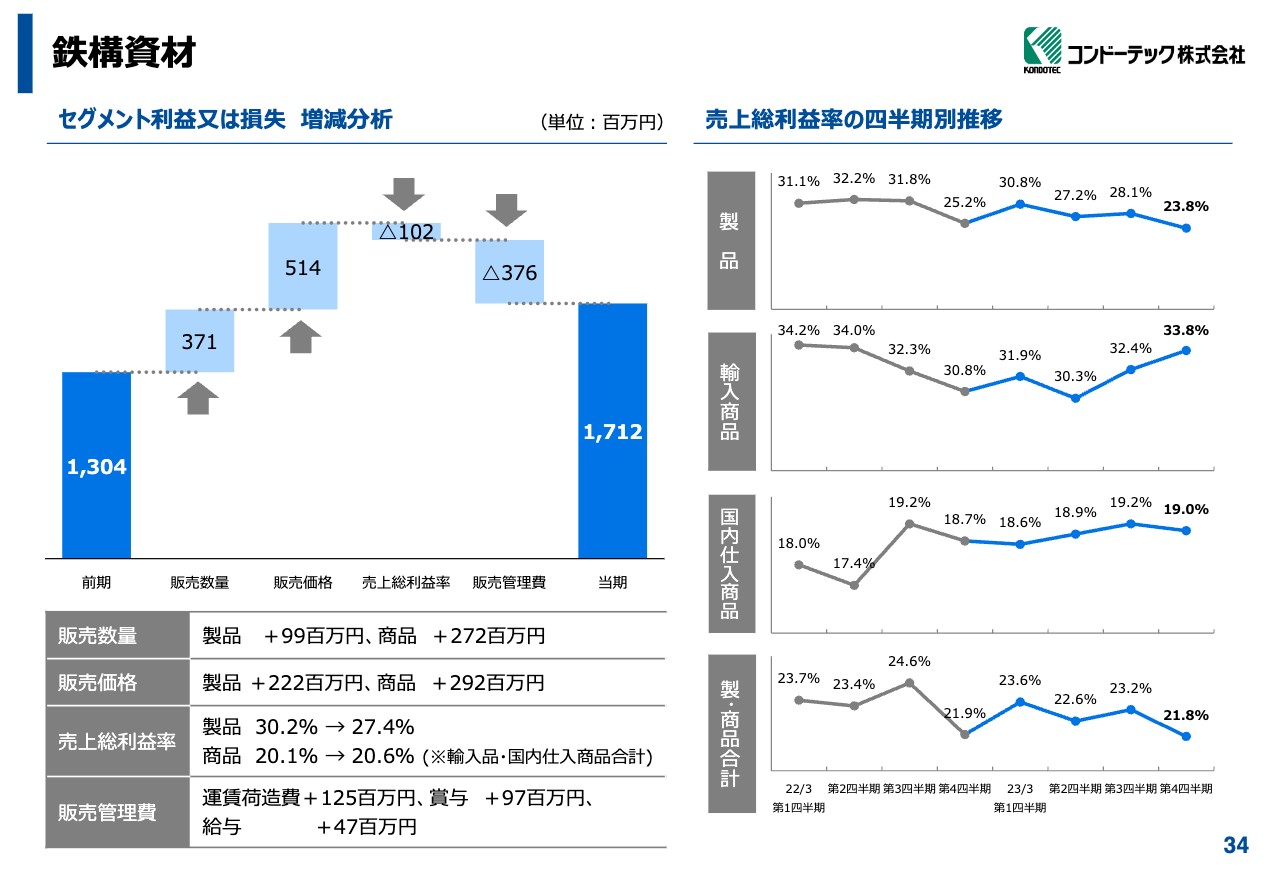

鉄構資材

製品・商品ともに販売数量と販売価格が増加したことにより、セグメント利益は前期比増となっています。

電設資材

電設資材については、売上高は前期比で8億9,000万円増加しました。こちらは設備投資の回復や、メーカー各社からの仕入価格の引き上げ等に応じた価格設定、照明のLED化の需要を取り込んだことなどが要因です。

電設資材

売上高の増加、売上総利益率の改善により、セグメント利益は前期比増となっています。

足場工事

足場工事については、売上高は前期より8億円増加しました。足場機材の販売やレンタルが好調に推移したことが主な要因です。

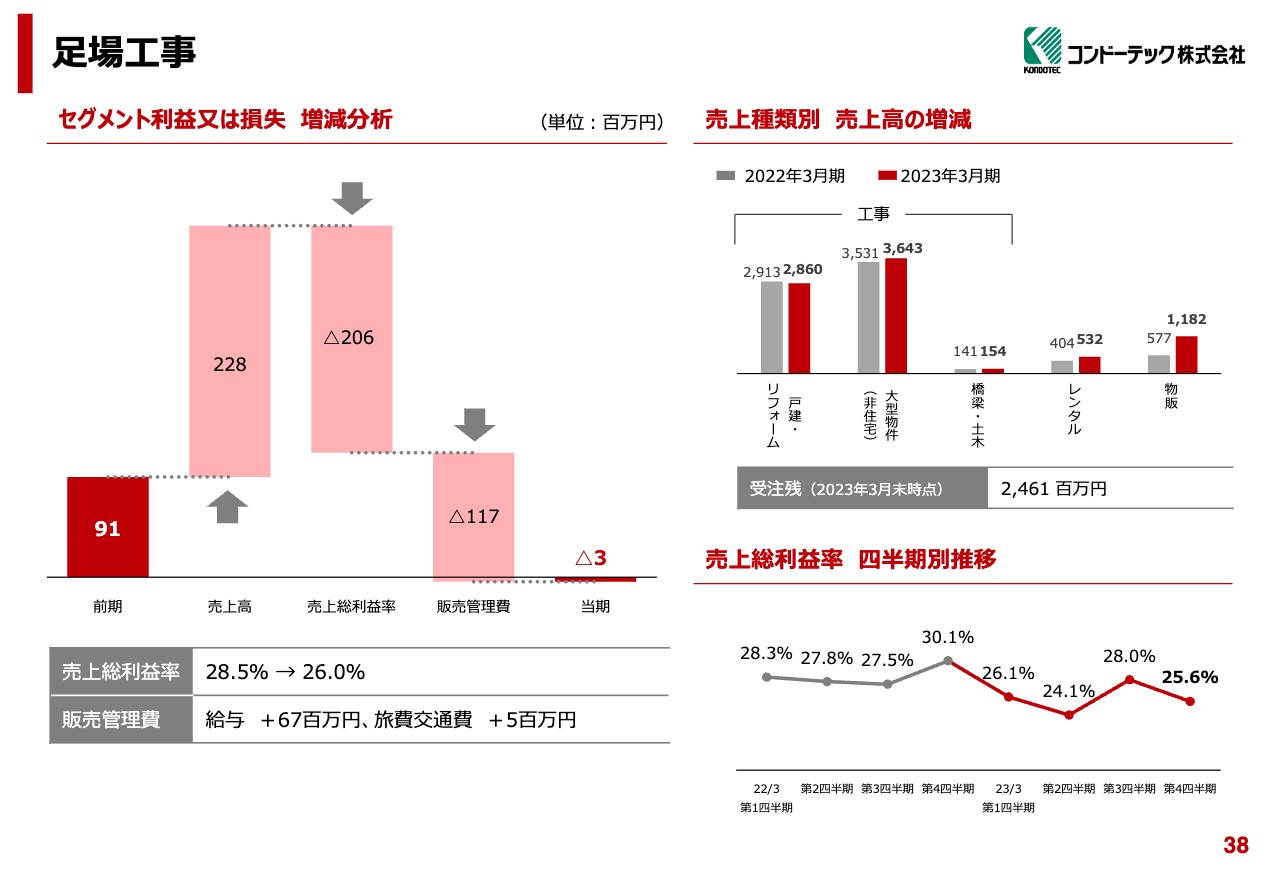

足場工事

売上高は増加したものの、外注工事比率の増加による売上総利益率の低下や販管費の増加を吸収しきれず、セグメント利益は300万円の損失となりました。

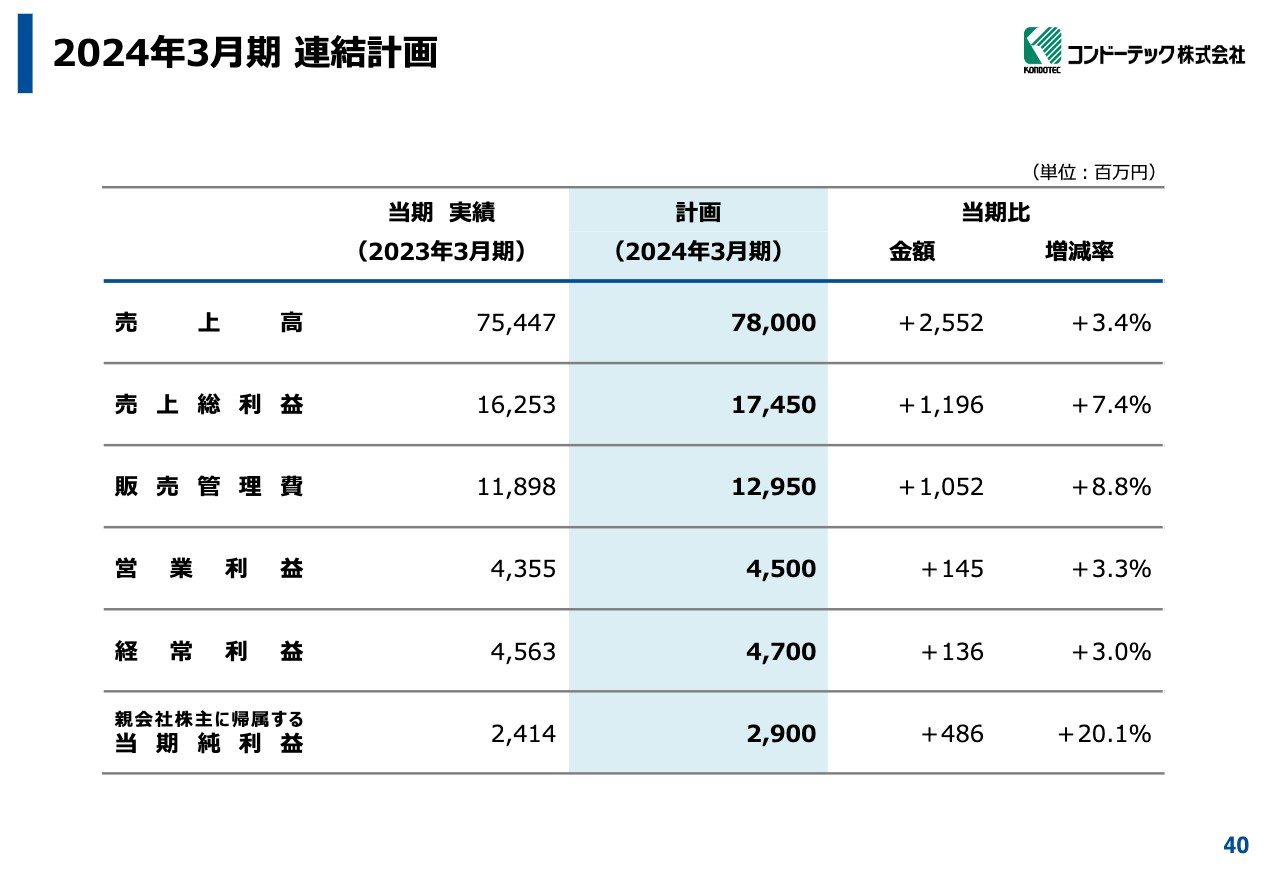

2024年3月期 連結計画

2024年3月期の計画です。売上高は前期比3.4パーセント増の780億円を計画しています。

2024年3月期 セグメント別計画

スライドにセグメント別の計画を記載しています。

ESG基本方針

ESG課題への対応についてご説明します。当社はESGの取り組みを強化していくことで、持続的な成長につなげていきたいと考えています。

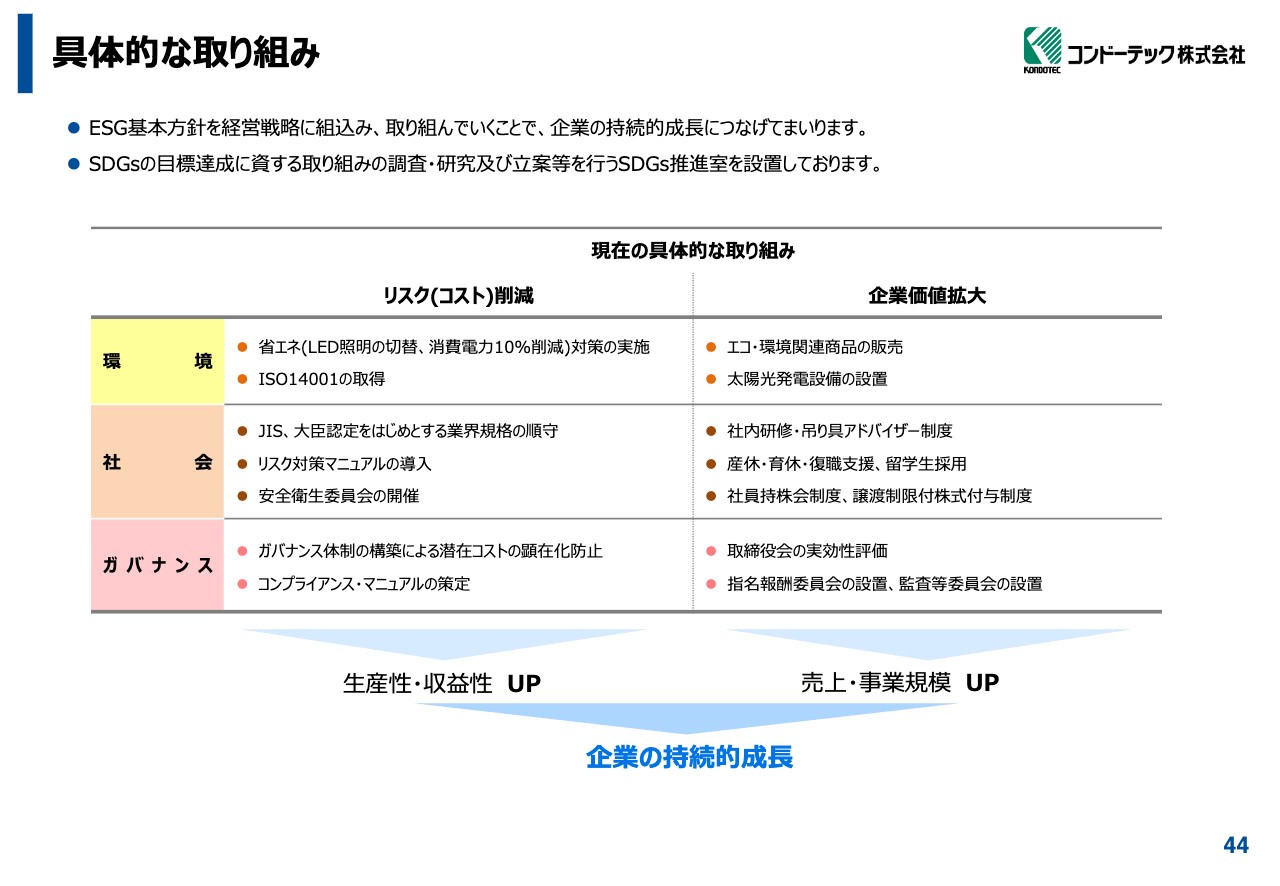

具体的な取り組み

具体的には、子会社である三和電材を通じて、全国の工場や事務所においてLED照明や省電力化された新しいエアコンなどの販売を行い、より良い環境作りに努めていきます。環境保全については、4工場で「ISO14001」を取得しています。

取り組み例 環境

当社では、環境に配慮した商品を取り扱う取り組みを行っています。

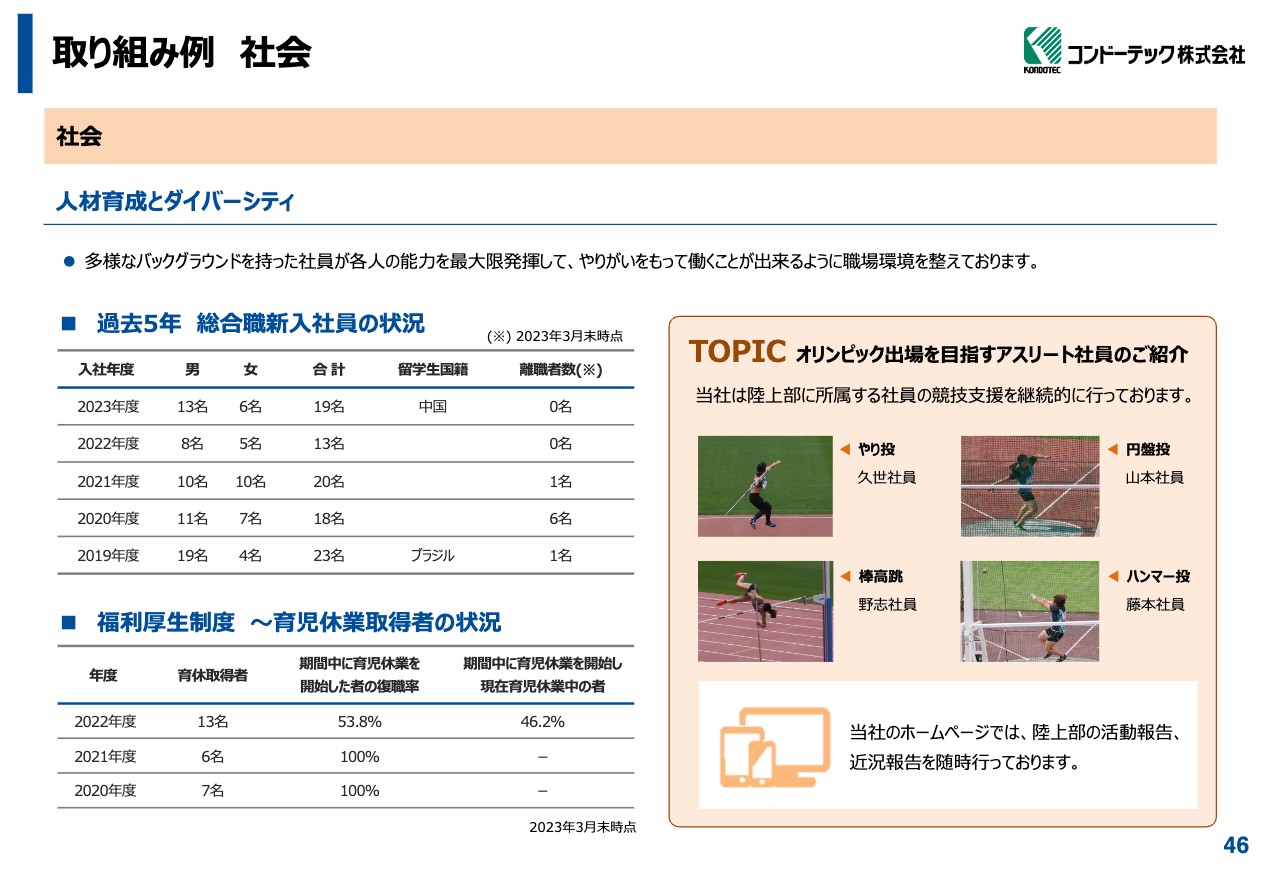

取り組み例 社会

当社ではさまざまなバックグラウンドを持つ社員が各人の能力を最大限発揮できるよう、職場環境を整えています。福利厚生制度については、育児休業を開始してから直近の3年間の復職率は、現在育児休業中の者を含めてほぼ100パーセントと高い水準になっています。

また、オリンピック出場を目指すアスリート社員が所属する陸上部があり、継続的に競技支援を行っています。

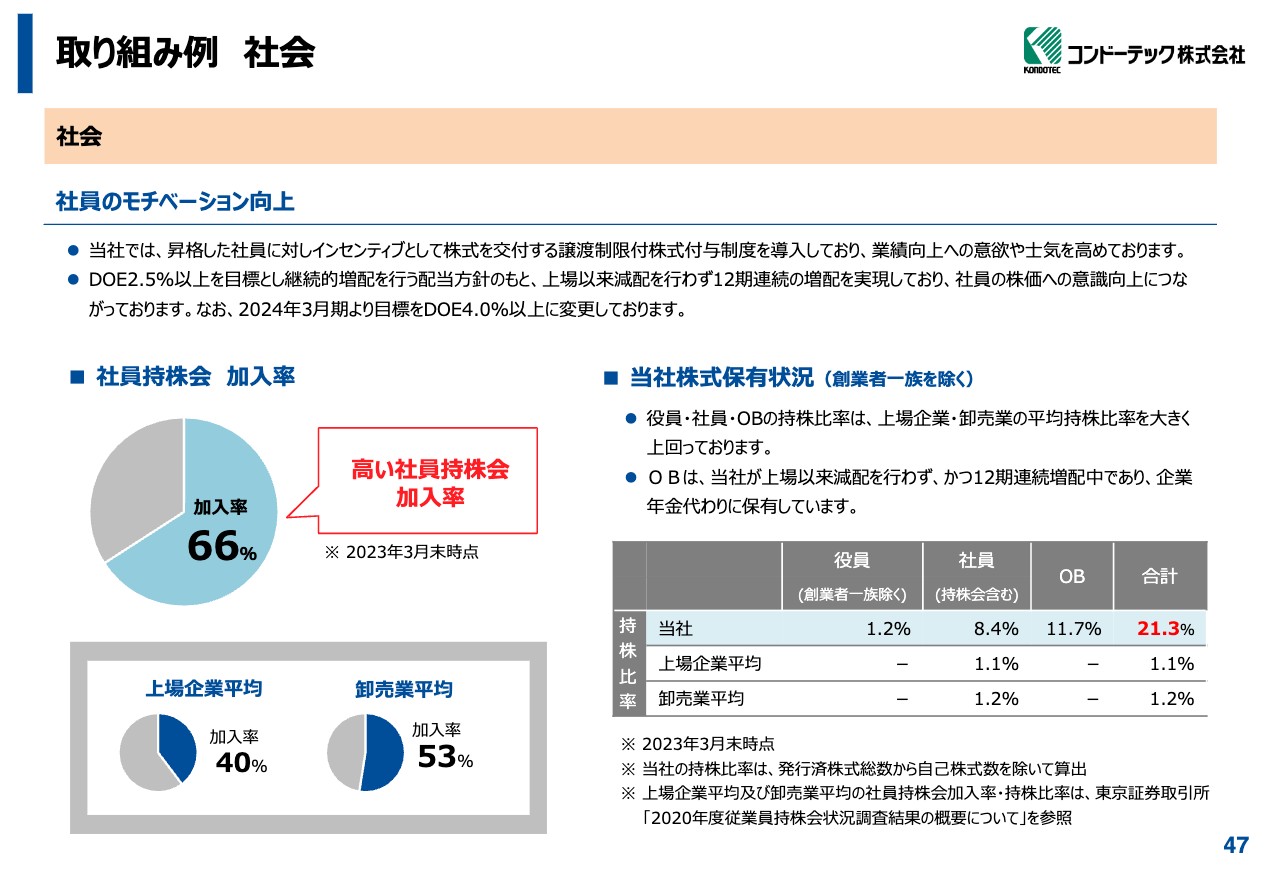

取り組み例 社会

社員の持株会の加入率は66パーセントで、東京証券取引所が発表した平均を大きく上回っています。これにより株主さま目線で会社の運営を行っていけると考えています。

取り組み例 ガバナンス

ガバナンスの取り組み例を記載していますので、ご確認ください。

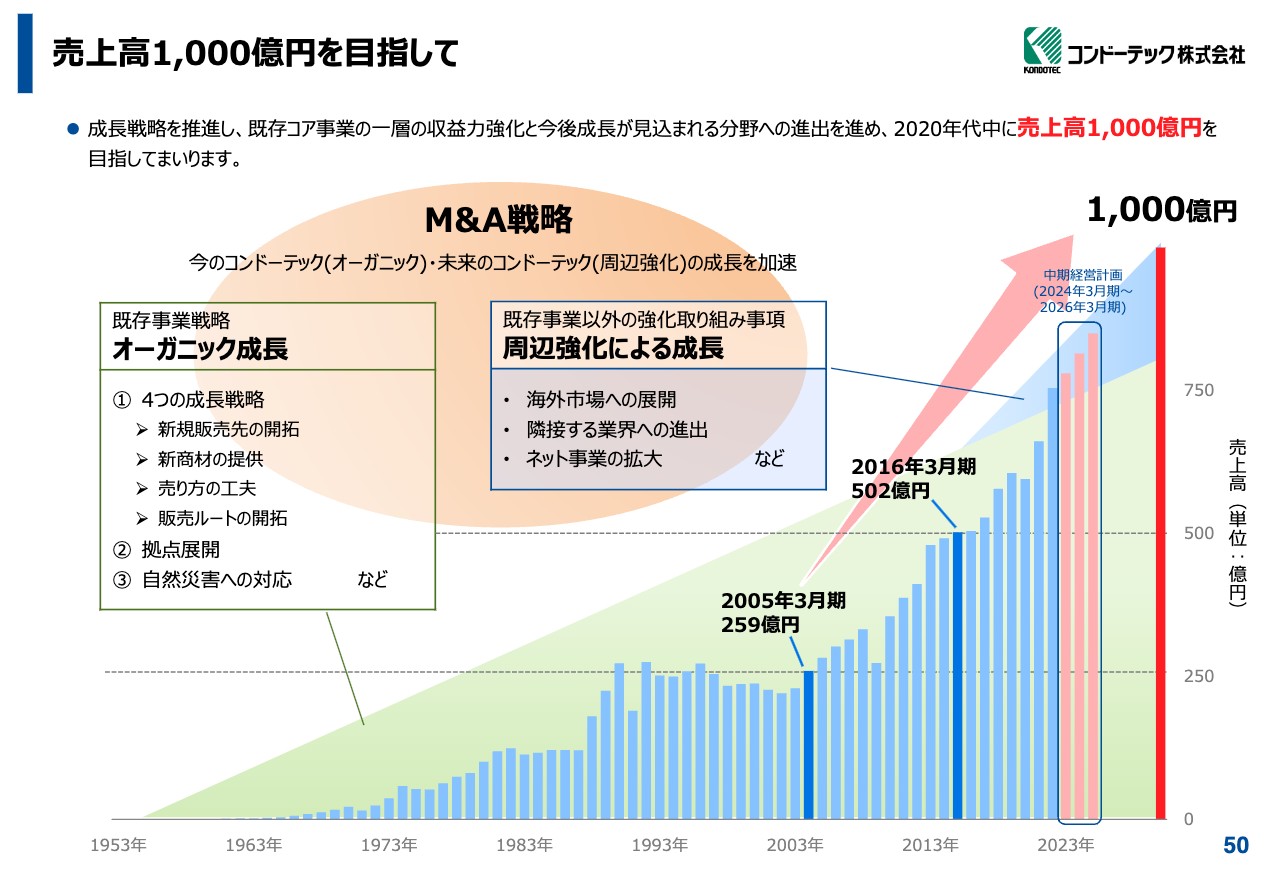

売上高1,000億円を目指して

成長戦略についてです。オーガニック成長、周辺強化による成長にM&A戦略を組み合わせることにより、2020年代中に売上高1,000億円を目指していきます。

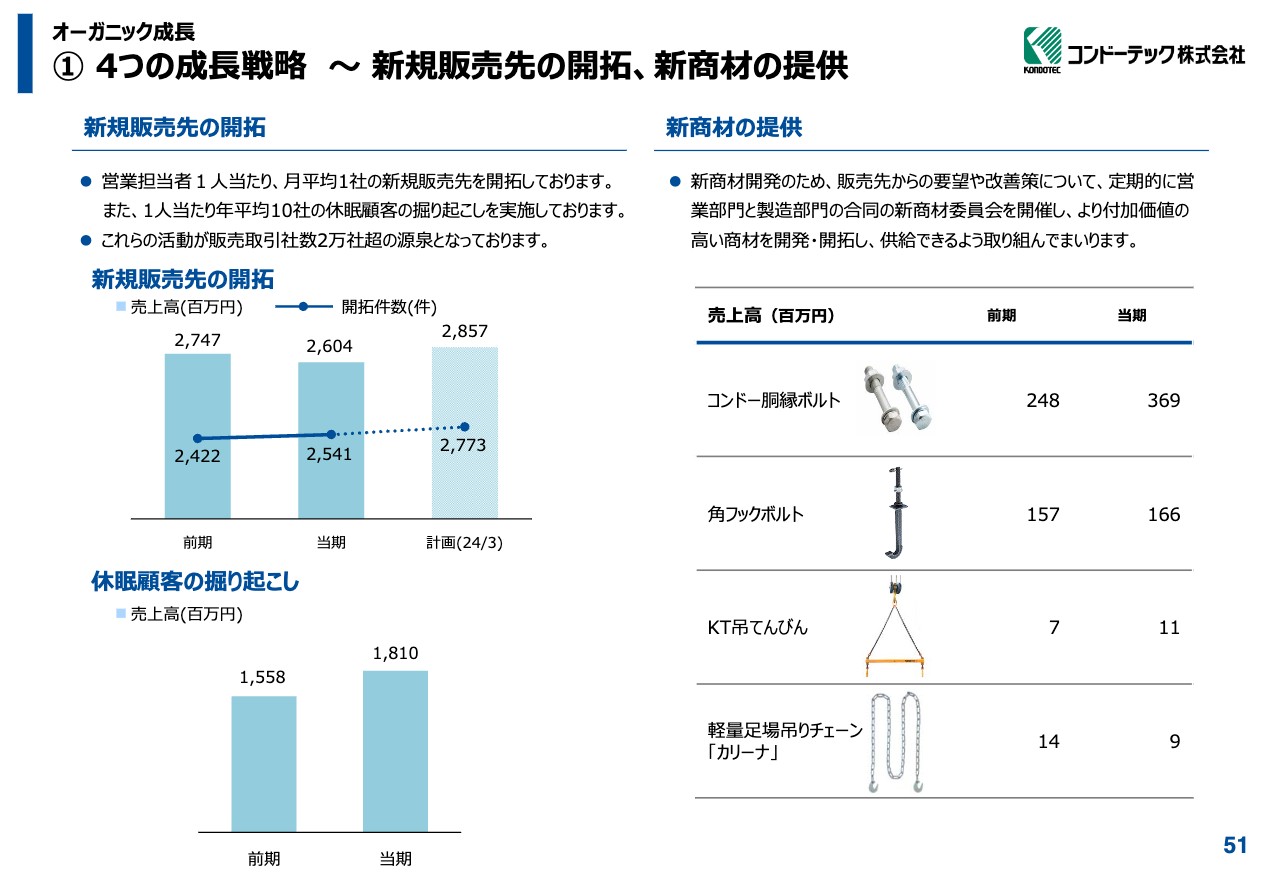

オーガニック成長 ① 4つの成長戦略 ~ 新規販売先の開拓、新商材の提供

オーガニック成長の具体的な戦略についてです。新規開拓については、毎年、売上高および売上総利益の約5パーセントに寄与しています。

新商材については、定期的に新商材委員会を開催することで、より付加価値の高い商材の開拓や供給に取り組んでいます。

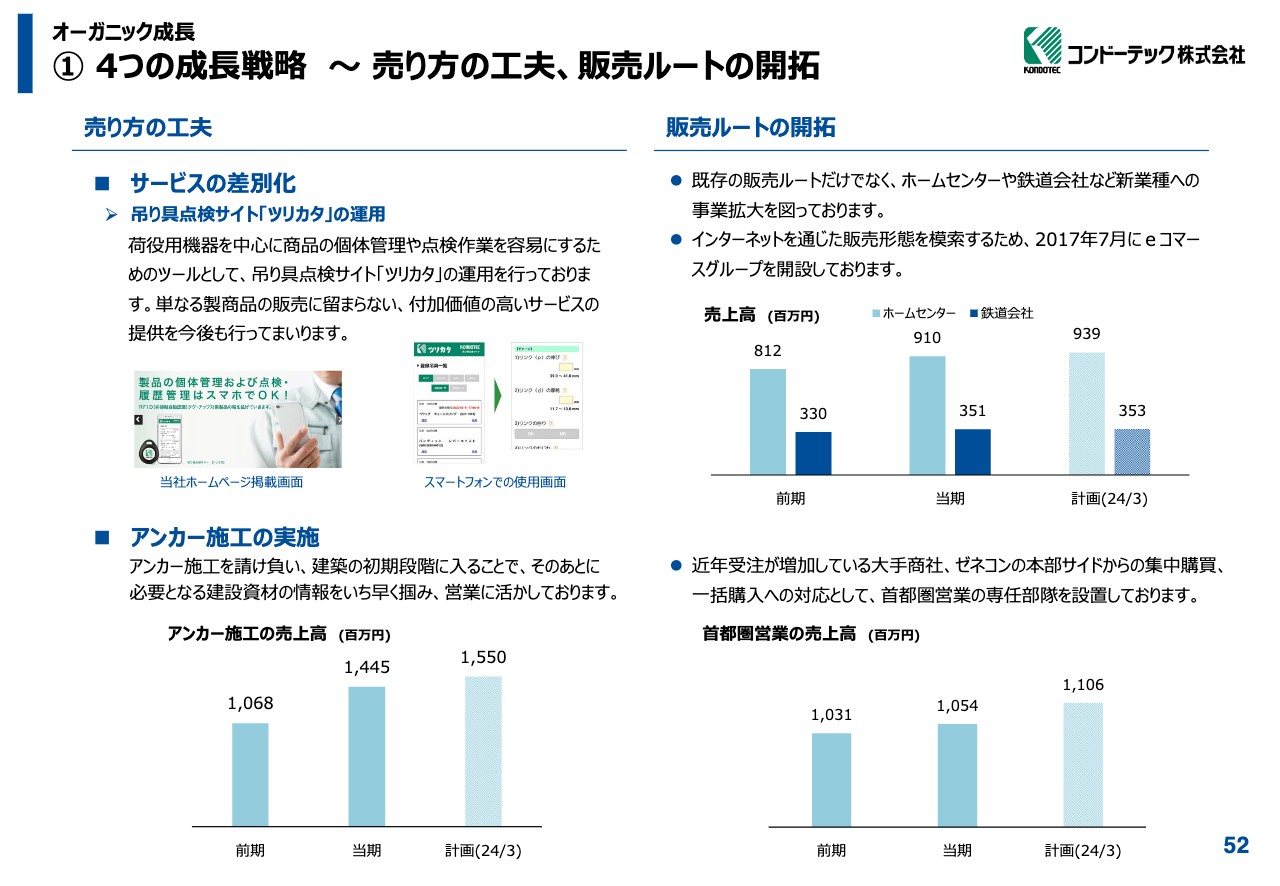

オーガニック成長 ① 4つの成長戦略 ~ 売り方の工夫、販売ルートの開拓

成長戦略の1つである売り方の工夫をご紹介します。「ツリカタ」という吊り具点検サイトの運用を行うことで、製商品の販売に留まらない付加価値の高いサービスの提供を行っています。販売ルートについても、既存のルートにこだわらず、ホームセンターや鉄道会社など新業種への事業拡大、またインターネットを用いた新しい販売形態を模索しています。

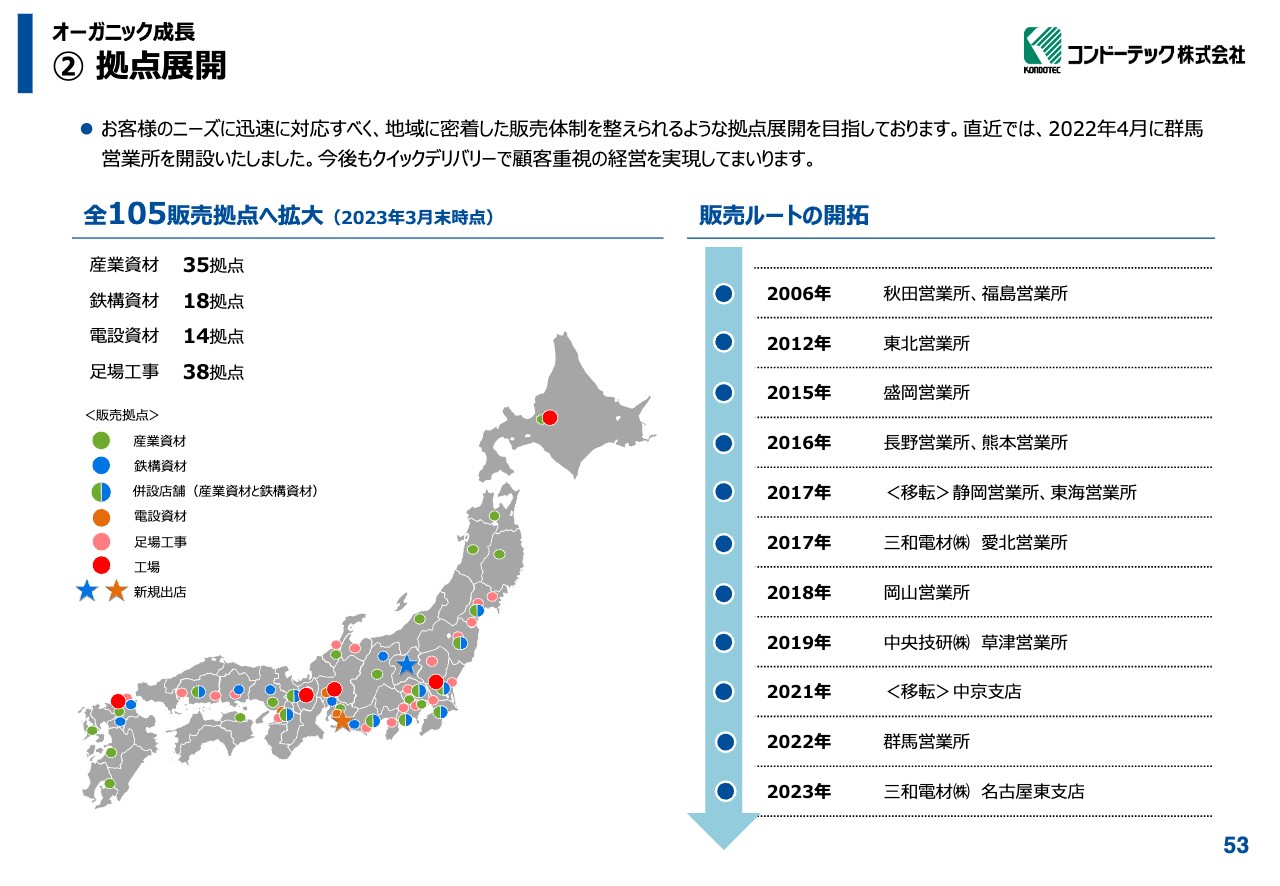

オーガニック成長 ② 拠点展開

拠点展開です。当社ではお客さまのニーズに迅速に対応すべく、地域密着型の販売体制を整えられるような拠点展開を目指しています。直近では、2022年4月に群馬営業所を開設しました。

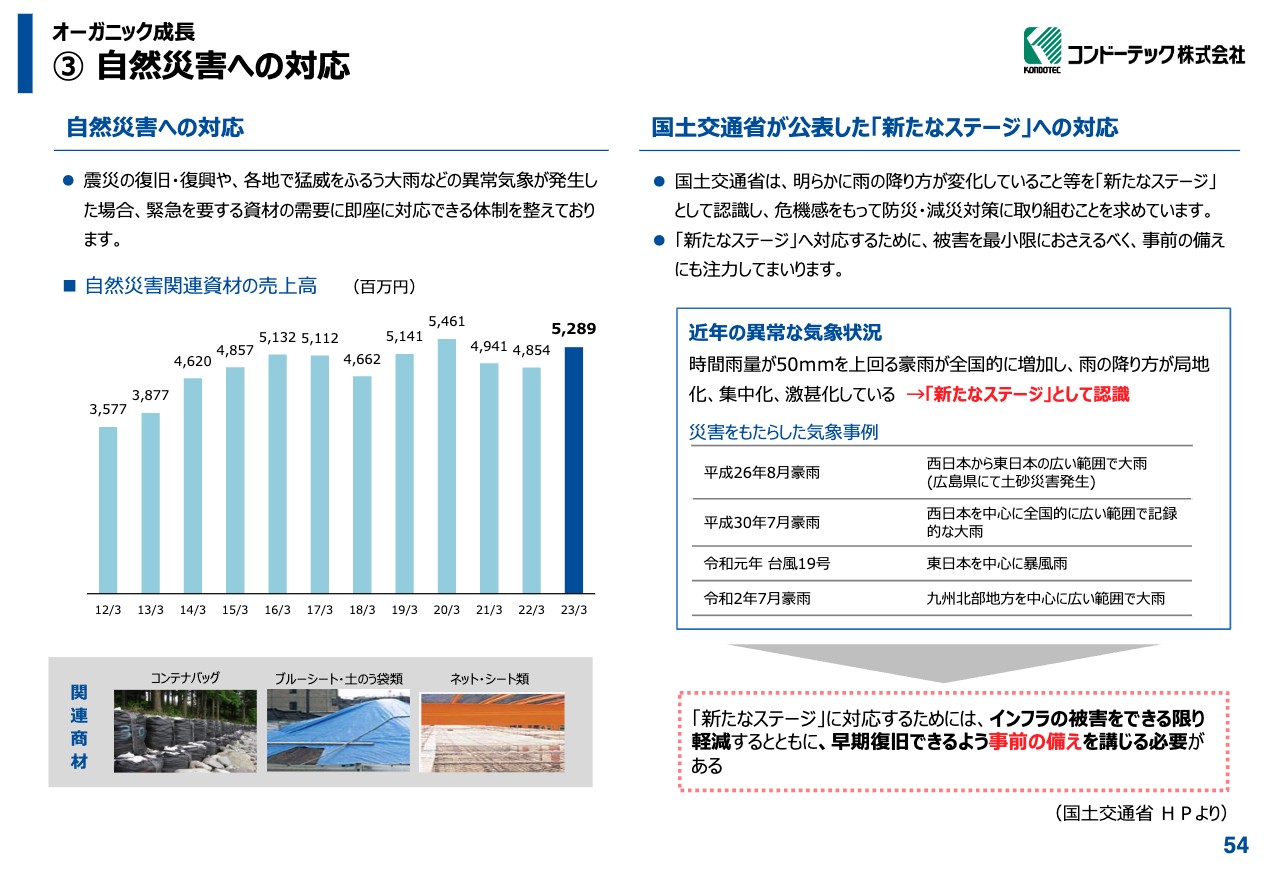

オーガニック成長 ③ 自然災害への対応

自然災害への対応についてです。震災の復旧・復興や、大雨等の異常気象が発生した場合に備え、各営業店でコンテナバッグやブルーシートを備えており、緊急を要する資材の需要にも即座に対応できる体制を整えています。

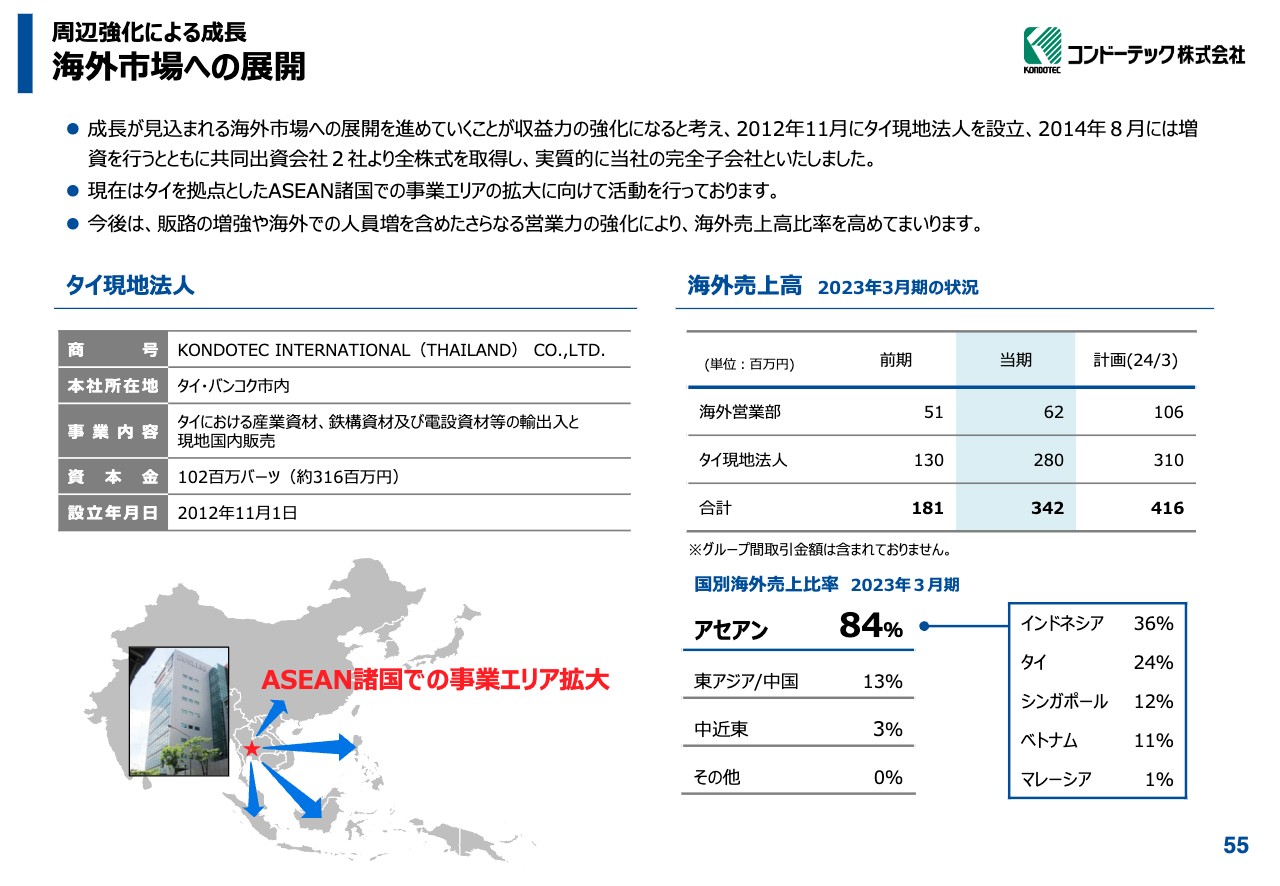

周辺強化による成長 海外市場への展開

周辺強化による成長戦略として、海外市場への展開があります。タイに現地法人を設けており、まだ規模的には大きくありませんが、タイを拠点としてASEAN地域への事業拡大に向けて活動しています。

オーガニック成長・周辺強化による成長を加速するために M&A戦略(企業の買収及び資本・業務提携)

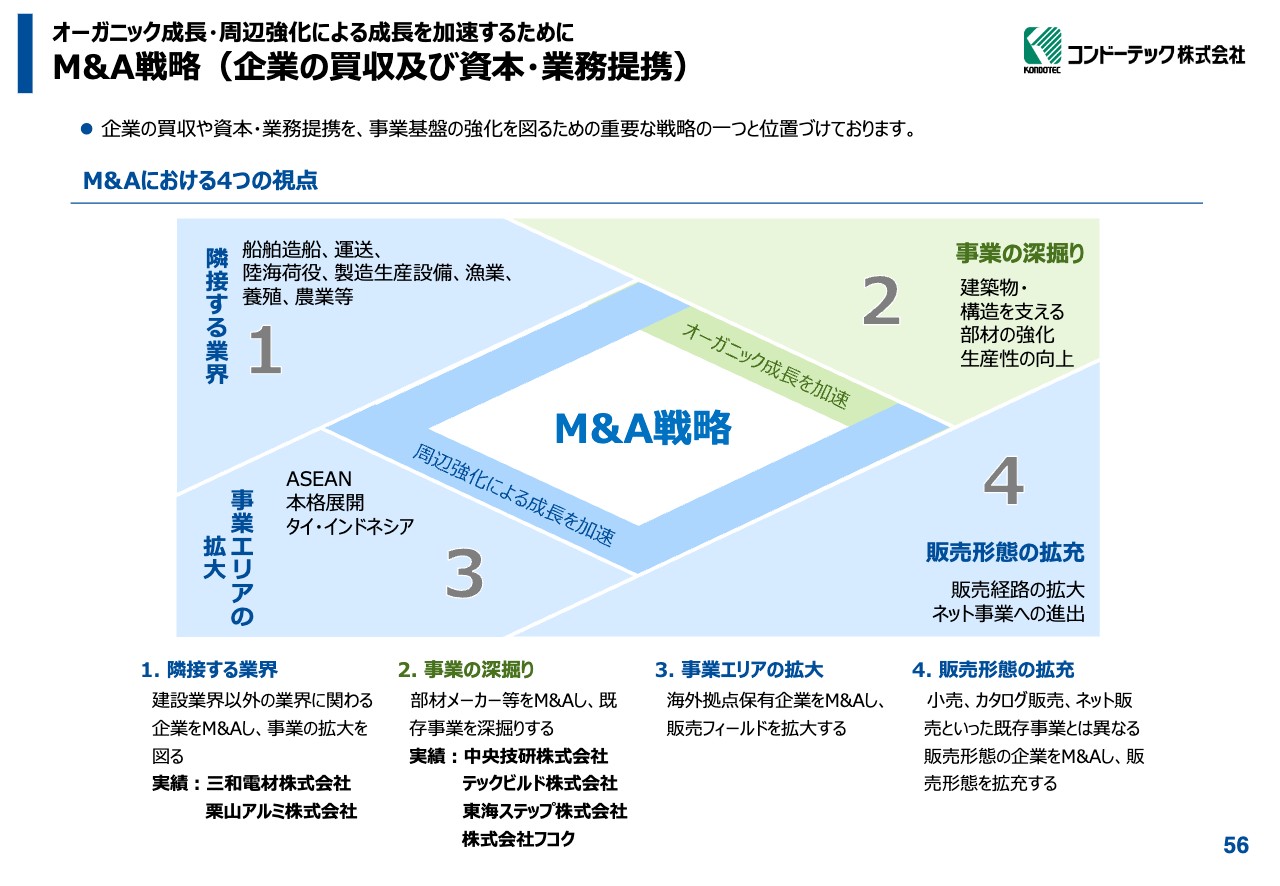

当社ではオーガニック成長・周辺強化による成長を加速させるため、M&Aを積極的に検討しています。M&A戦略については、スライド図の4つの視点から行っています。

1つ目は隣接する業界です。実績例としては、建設業界の隣接業界である電設資材を取り扱う三和電材、アルミ押出型材を製造している栗山アルミが挙げられます。2つ目の事業の深掘りについては、工場設備の設計を行う中央技研や、足場工事を行うテックビルド・東海ステップ・フコクが挙げられます。3つ目は事業エリアの拡大、4つ目は販売形態の拡充です。

この4つの視点から随時M&Aの検討を行い、成長を加速すべく取り組んでいます。

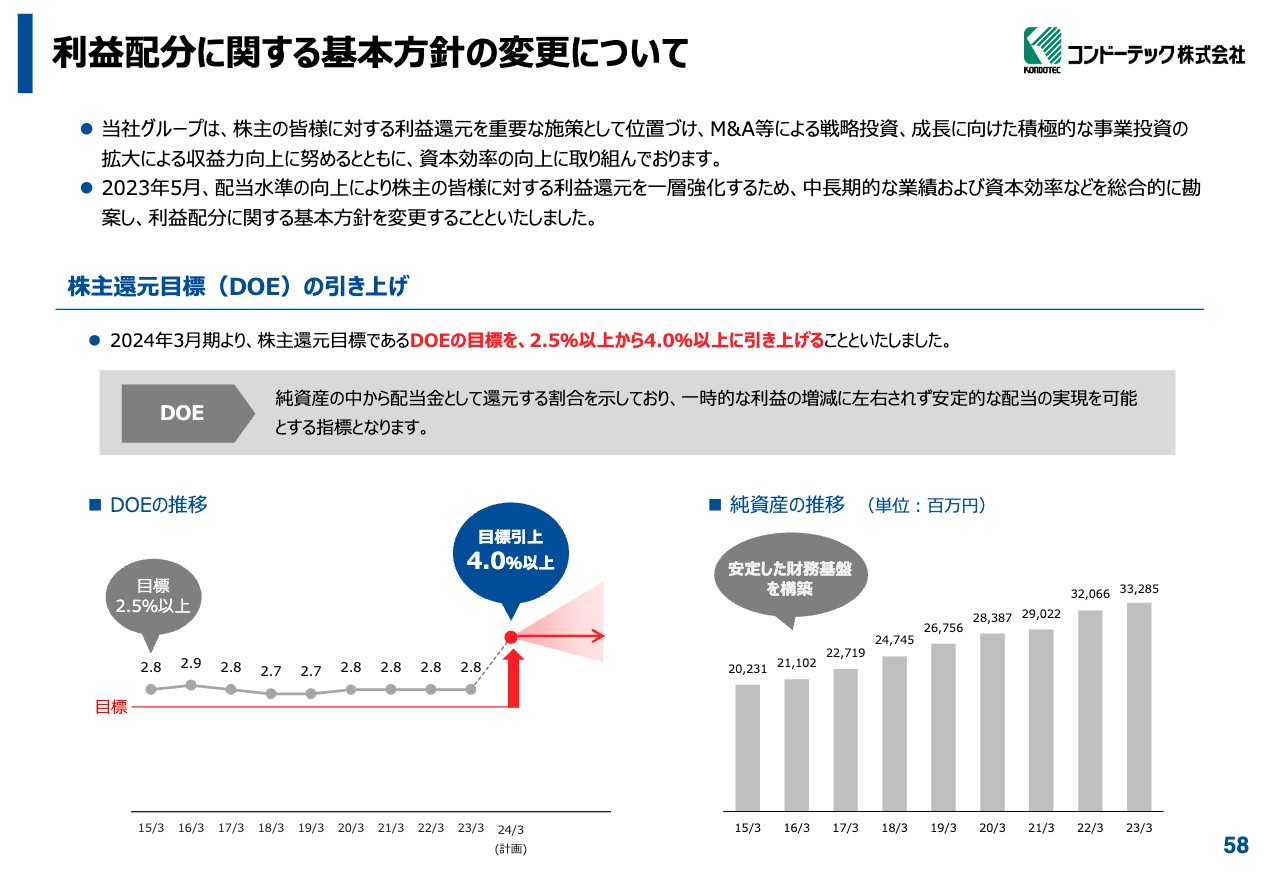

利益配分に関する基本方針の変更について

株主還元についてご説明します。当社は今期より、配当水準の向上により株主のみなさまに対する利益還元を一層強化するため、利益配分に関する基本方針を変更し、株主還元目標であるDOEの目標を2.5パーセント以上から4パーセント以上に引き上げることとしました。

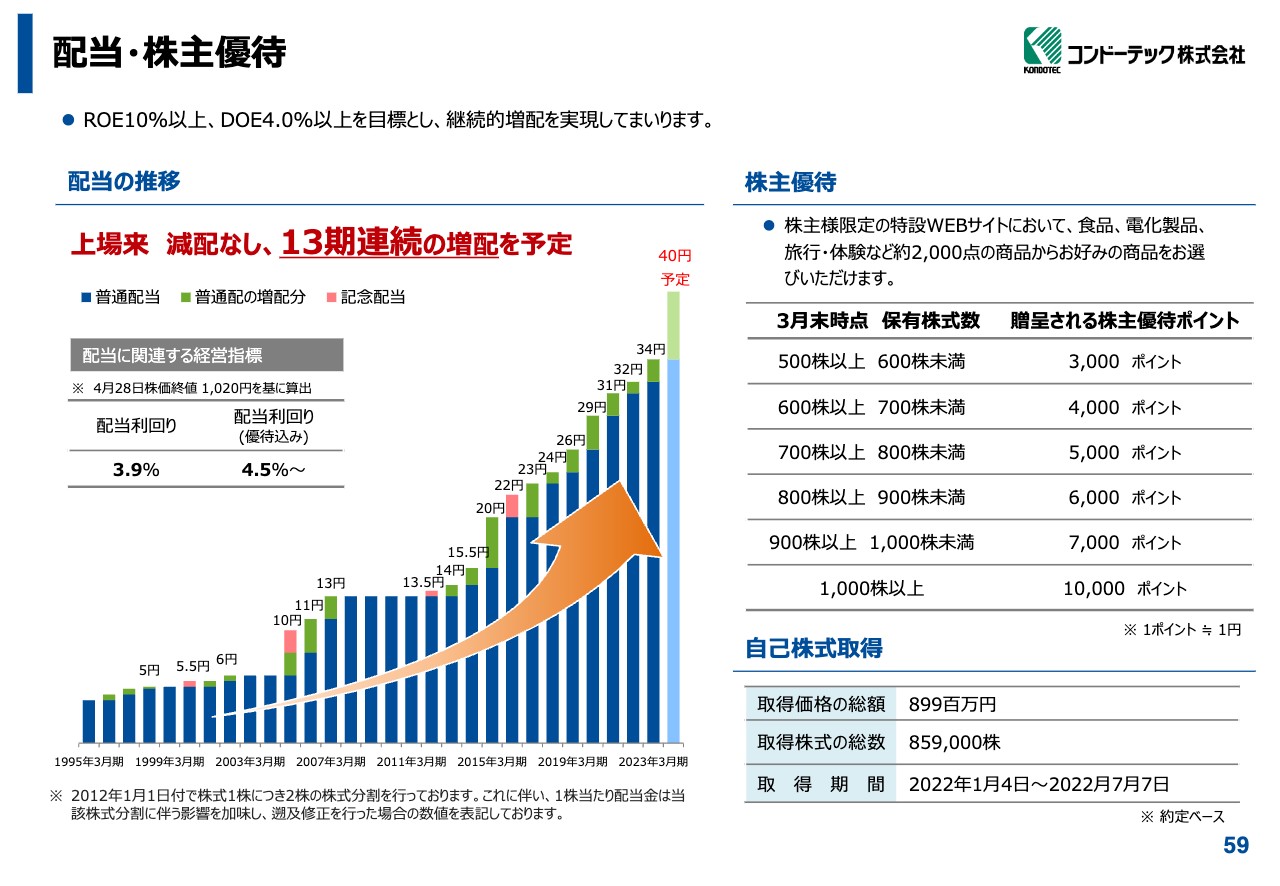

配当・株主優待

配当について、上場来減配はありません。2024年3月期は前年比6円増配の40円で、13期連続の増配を予定しています。

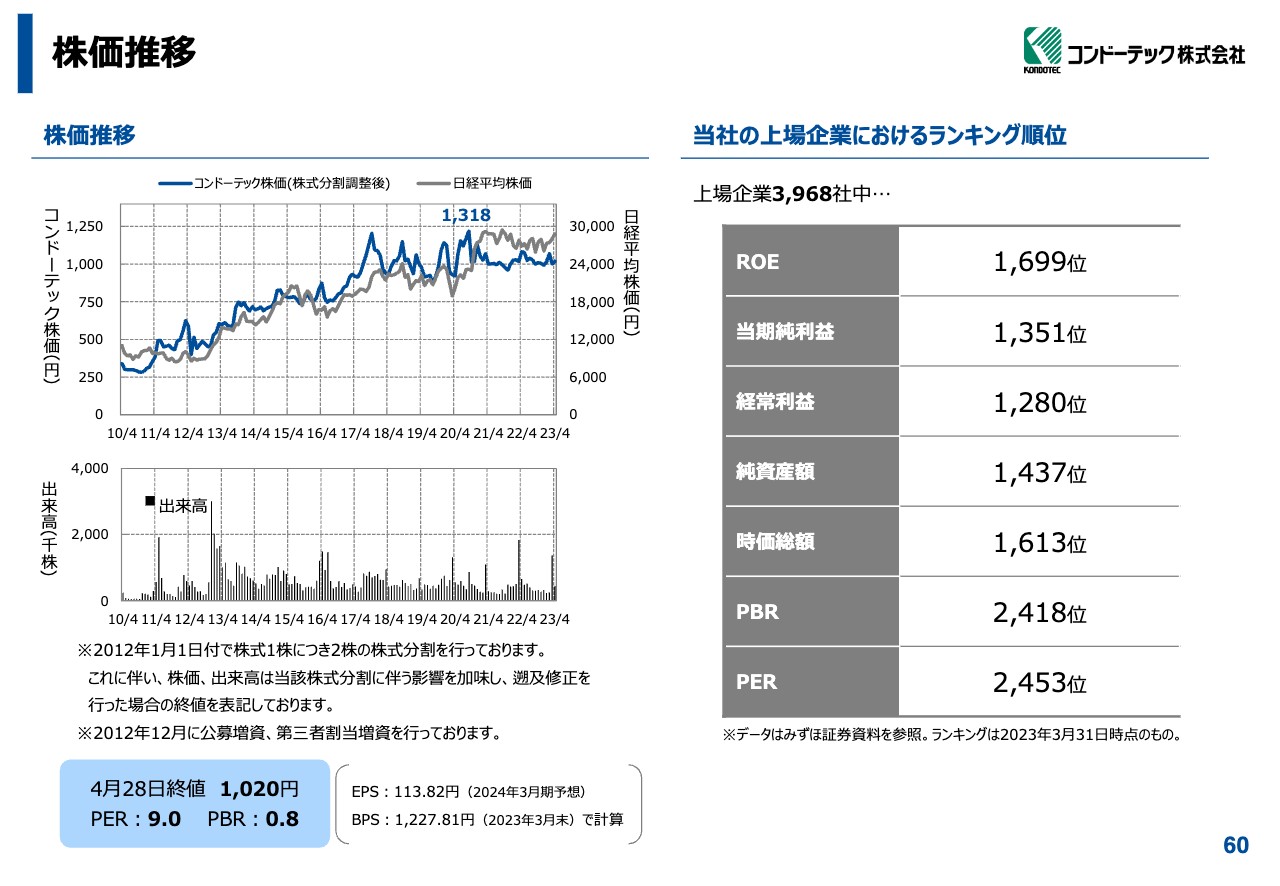

株価推移

株価の推移です。ご確認ください。

以上で、コンドーテック株式会社2023年3月期決算説明を終了します。ご清聴ありがとうございました。