「人生100年時代」という言葉を聞いたことはありますか。

言葉の通り、人間が100歳を超えて生きる時代が到来してきているというものです。

現代は平均寿命や健康寿命が年々、伸びています。これは医療の進歩や食べ物などが関係してきていると言われています。

健康で長生きできれば喜ばしいことですよね。

しかし、生きる上で必ずかかるものが「お金」。老後も働いてお金を稼ぐことができれば良いのですが、高齢になると難しくなってきます。

一般的に、老後は公的年金による収入が中心となりますが、年金だけで毎月やりくりできるものなのでしょうか。今のシニアの年金や生活費について、今回は「おひとりさま」にフォーカスして一緒に見ていきたいと思います。

※本記事は、執筆時点の最新データを使用しています。

【注目記事】「4月の厚生年金、上がるはずだが変わってない!」2023年度から引き上げなのに変わらない理由

1.【おひとりさま】日本の未婚割合は右肩上がり

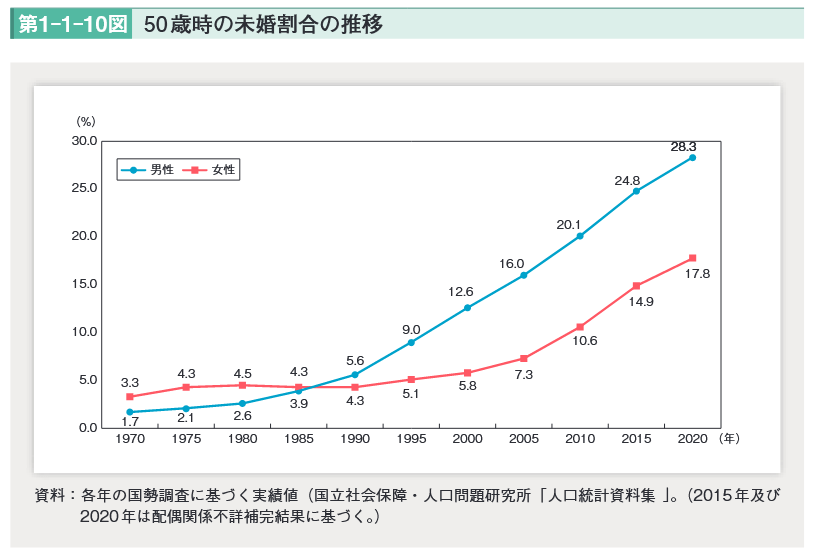

内閣府の「令和4年版 少子化社会対策白書」によると、50歳時の未婚割合は以下のように推移しています。

• 1990年:男性5.6%・女性4.3%

• 2020年:男性28.3%・女性17.8%

1970年から現在にかけて、未婚割合は右肩上がりに上昇。1970年と比べると、男性は約17倍、女性は約5倍と未婚割合は増加しています。

老後に向けて考えなければいけないのが「お金」の問題です。配偶者がいれば、お互いが協力し解決していけることもありますが、「おひとりさま」はご自身でお金の問題に向き合わなければいけません。

2.【おひとりさま】「毎月の支出」はいくら?

老後のお金について考えるにあたり、そもそも毎月の収入と支出を想定しておく必要があります。まずは、おひとりさまは毎月どれくらい生活費がかかるのか、「支出」から見ていきましょう。

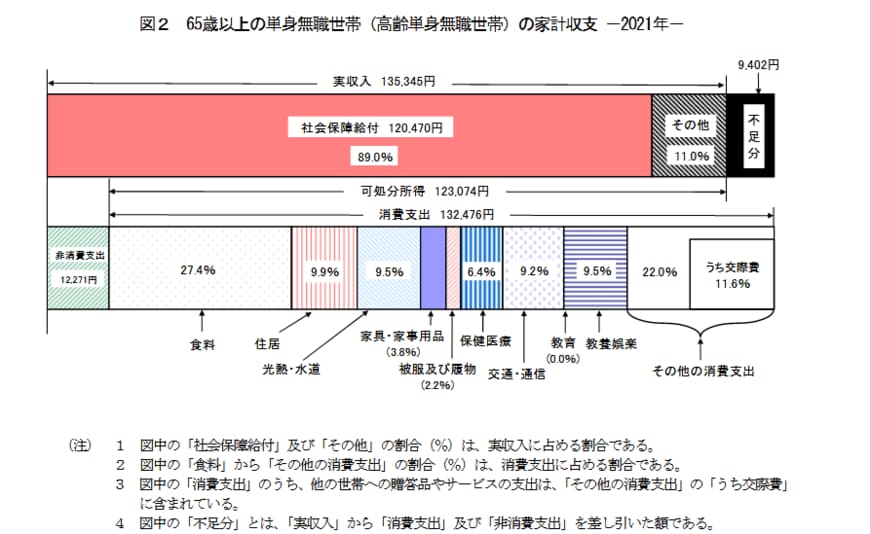

総務省統計局が公表した「家計調査報告 家計収支編 2021年(令和3年)平均結果の概要」によれば、65歳以上の単身無職世帯の月の支出は「14万4747円」です。

一方、実収入の平均は13万5345円(※うち「社会保障給付(公的年金など)」が12万470円)でした。毎月、9402円の赤字が出る計算になります。

あくまでも平均値ですが、ひと月で約14万5000円を超える支出があると、貯蓄から約1万円を取り崩さなければいけません。

無駄な出費が多い場合は家計を見直す必要があるでしょう。しかし、生活水準を落として毎月の支出を抑えるのはおすすめできません。

現役時代から年金生活が始まる段階で、ある程度の生活費を抑えることになると考えられます。そこからさらに一段、生活水準を落とすことは簡単ではないでしょう。

やはり、老後に向けて十分にお金を蓄えておく必要がありますね。

できるだけ早いうちから貯蓄を始めることをおすすめします。

老後までの期間が長ければ長いほど、毎月の貯蓄額を少額に抑えられます。現役時代の生活も充実させながら、無理なく貯蓄をしていきたいですね。

おひとりさまの支出を確認してきました。次に収入について見ていきましょう。

3.【おひとりさま】「毎月の収入」老齢年金はいくら?

冒頭でもお話をしましたが、老後の大きな収入、それは「年金」です。

今のシニア世代は、毎月どれくらいの年金収入があるのでしょうか。

厚生労働省年金局が公表した「令和3年度 厚生年金保険・国民年金事業の概況」をもとに、平均年金受給額(月額)をグラフで見ていきます。

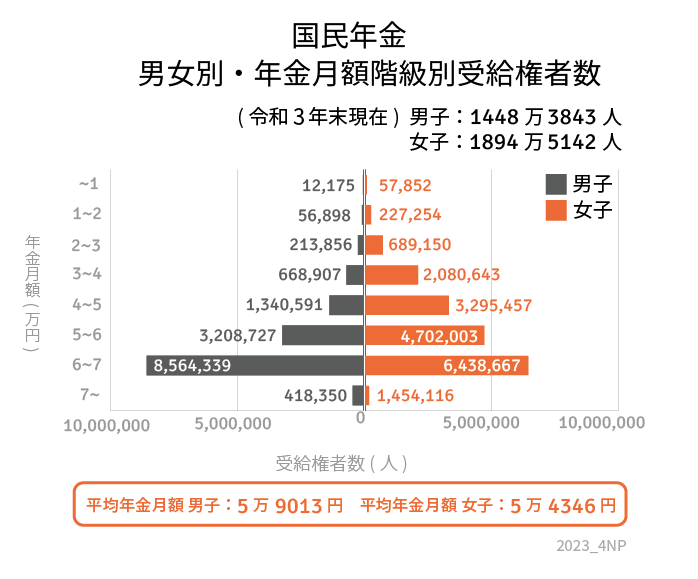

3.1 【おひとりさま】「国民年金」の平均受給額(月額)

• 男性:月額5万9013円

• 女性:月額5万4346円

• 全体:月額5万6368円

国民年金保険料を全期間(480月)納付した場合に受け取れる「満額」は、2023年度は月額6万6250円。年額にすると79万5000円です。

国民年金は保険料が一律であるため、ひと月の受給額には大きな差がでない傾向にあります。

では、次に、厚生年金について見ていきたいと思います。

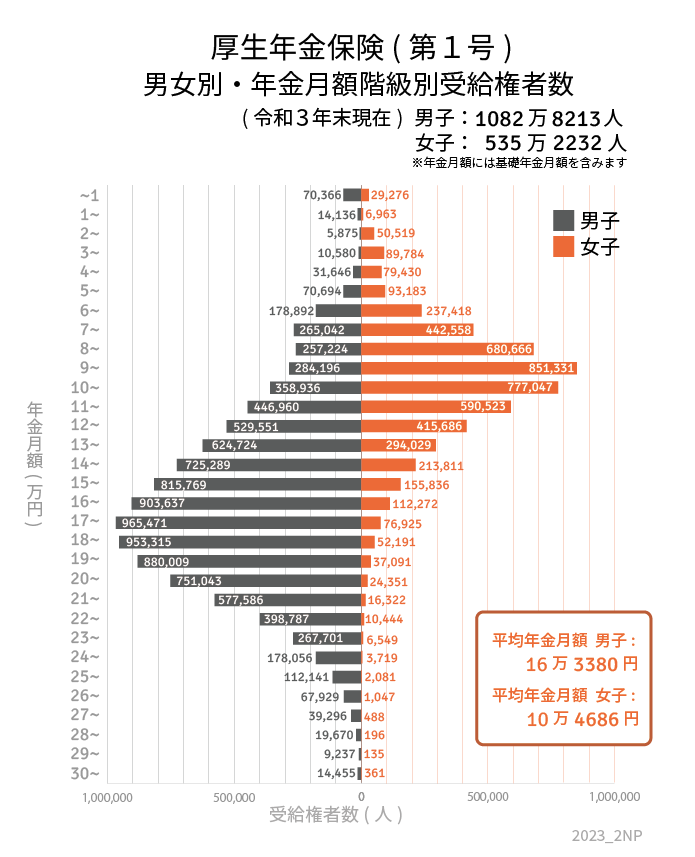

3.2【おひとりさま】「厚生年金」の平均受給額(月額)

• 男性:月額16万3380円

• 女性:月額10万4686円

• 全体:月額14万3965円

グラフで見ると、男性のボリュームゾーンは「月額17万円以上18万円未満」、女性のボリュームゾーンは「月額9万円以上10万円未満」となっています。

男性と女性で差が生まれる理由としては、今のシニア世代の女性は、育児や出産、介護、などを理由に、働き方を変える方が多かったことが考えられます。

厚生年金は、加入期間や年収により受給額が変わってしまいます。平均的な数値とご自身の受給額が大きく異なるかもしれませんので、「ねんきん定期便」や「ねんきんネット」で見込額を確認してみましょう。

おおよその年金受給額を把握することができるので、老後、どれくらいの金額が不足するかをより具体的に予想することができます。

4.「年金収入以外」に頼れる老後の資産。いま、準備を始めよう!

今回は、未婚割合、老後の平均的な収入と支出について見ていきました。

生活費や年金受給額は人によって異なります。

まずは、ご自身の状況をしっかりと把握しましょう。セカンドライフに向けて、早めに準備を始められるといいですね。

準備方法も人によってそれぞれ異なります。

資産形成の方法として、資産運用を選択される場合はしっかりと商品の仕組みやリスクを把握した上で始めましょう。

資産運用にはリスクが存在します。ご自身が許容できるリスクの金融商品を選んでくださいね。

まずは、現状把握から。老後に向けた資産形成の一歩を踏み出しましょう。

参考資料

• 内閣府「令和4年版 少子化社会対策白書」

• 総務省統計局「家計調査報告 家計収支編 2021年(令和3年)平均結果の概要」

• 厚生労働省「令和3年度 厚生年金保険・国民年金事業の概況」

• 厚生労働省「令和5年度の年金額改定についてお知らせします」

長井 祐人