2023年5月15日に発表された、株式会社ライフドリンク カンパニー2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社ライフドリンク カンパニー 代表取締役社長 岡野邦昭 氏

2023年3月期決算説明

岡野邦昭氏(以下、岡野):本日はお忙しい中、決算説明会にご参加いただき誠にありがとうございます。ライフドリンク カンパニー代表取締役社長の岡野です。

本日は資料に沿って、大きく2つのパートに分けてお話しします。1つ目は2023年3月期の業績、2つ目は2024年3月期の見通しを含む2024年3月期から2026年3月期の新中期経営計画についてです。

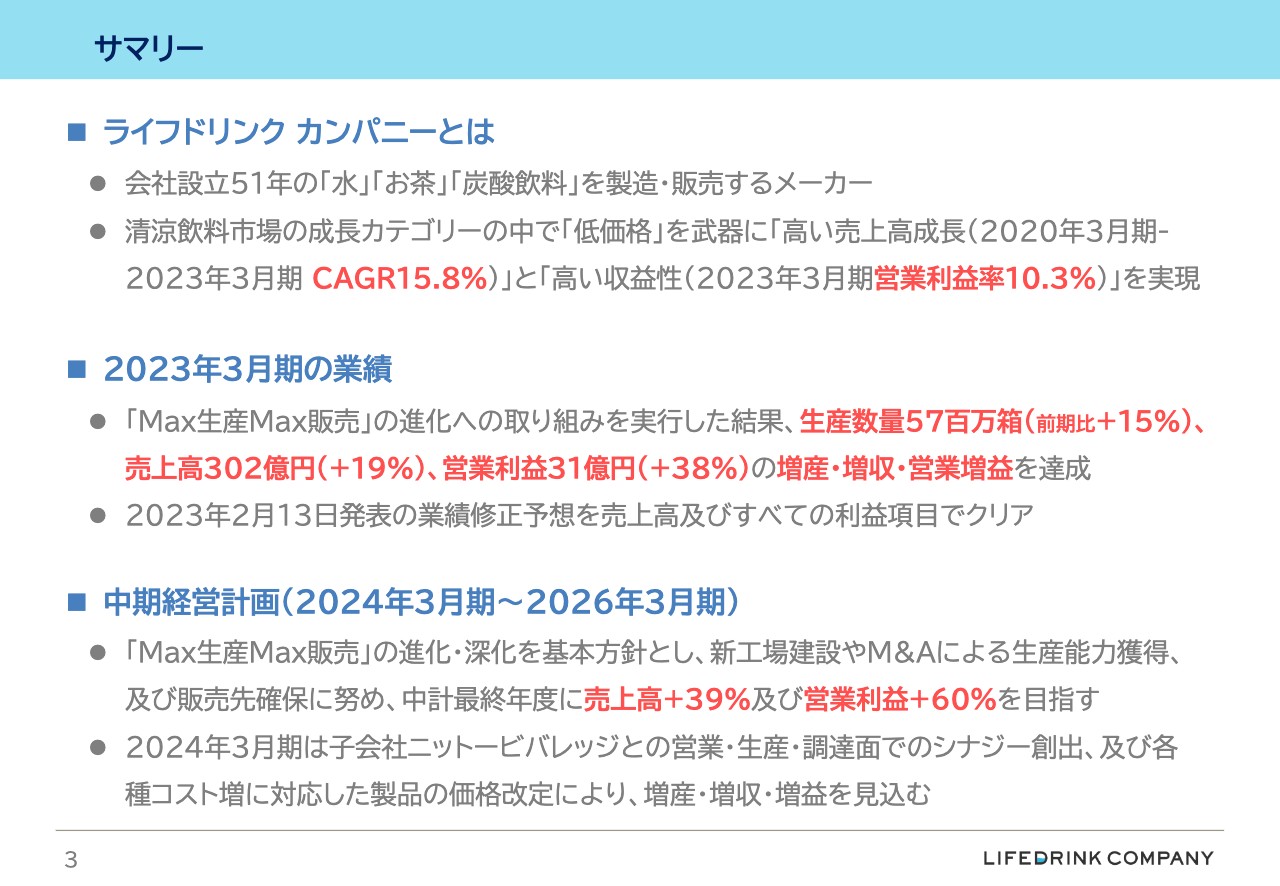

サマリー

今回のサマリーです。当社の特徴、2023年3月期の業績、新中期経営計画のポイントを記載しています。当社の特徴は資料の最終章に記載していますが、業績および中期経営計画を理解していただく前提となりますので、最初にお話しします。

当社は会社設立51年の「水」「お茶」「炭酸飲料」の製造・販売メーカーです。

水、お茶、炭酸飲料といった清涼飲料市場における成長カテゴリーにおいて、液種・容量を絞った「少品種化」、工程の「内製化」、工場の「全国展開」という3つの特徴による低価格・安定供給を強みに、総合スーパーや食品スーパー、ディスカウントストア、ドラッグストアなどの小売業態の主要なプレーヤーと強固な関係を構築し、高い成長性と高収益を両立しています。

ちなみに、売上の約6割が小売・プライベートブランド飲料の製造受託です。

次に、2023年3月期の業績です。2023年3月期は、「Max生産Max販売」の進化への取り組みを実行した結果、増産・増収・営業増益となりました。

最後に、2024年3月期から2026年3月期の中期経営計画です。新工場建設やM&Aによる生産能力獲得などに努め、最終年度の売上高は2023年3月期と比べて39パーセント増、営業利益は60パーセント増を目指していきます。2023年3月期業績と中期経営計画の詳細は次ページ以降でご説明します。

決算ハイライト:2023年3月期 通期

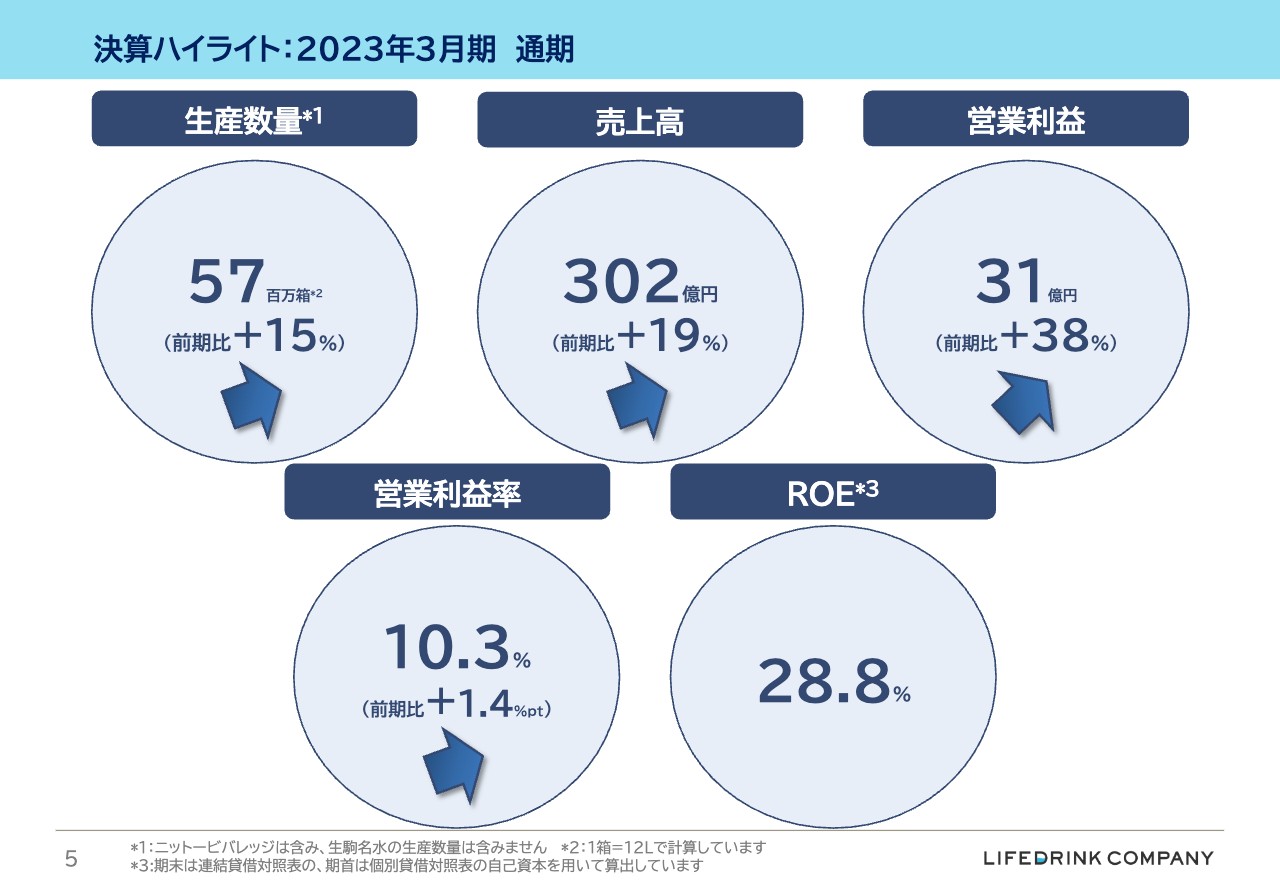

2023年3月期の業績についてです。まず、決算ハイライトとして、我々が重視している指標を記載しています。なお、今回から連結の数値となっています。

生産数量は前期比15パーセント増の5,700万ケースとなりました。それに伴い売上高・営業利益が増加し、営業利益率も上昇しました。

業績サマリー:2023年3月期 通期

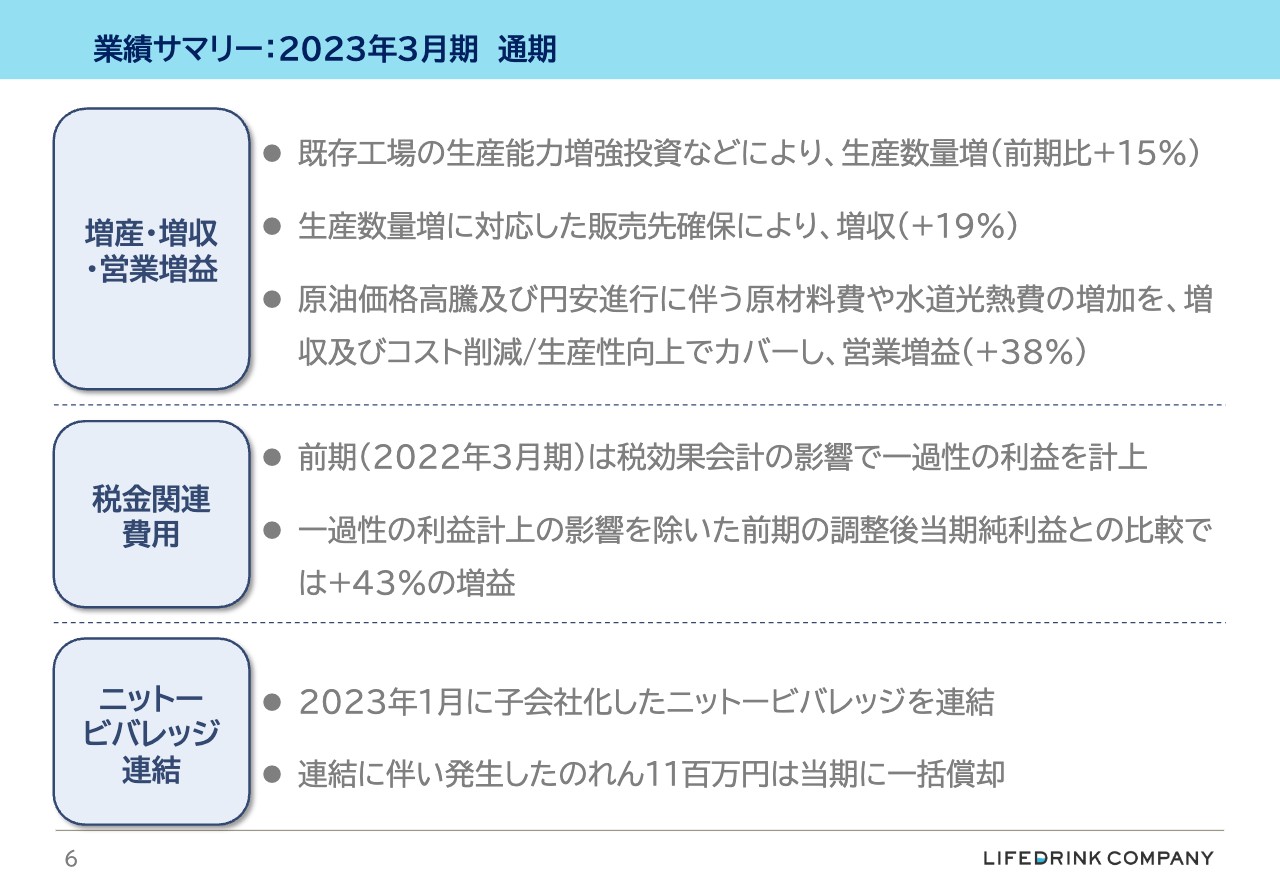

2023年3月期の決算のポイントを記載しています。1つ目は増産・増収・営業増益、2つ目は税金関連費用、3つ目はニットービバレッジの連結です。

当社は2023年1月よりニットービバレッジを連結していますが、2023年3月期の業績への影響は軽微となっています。なお、連結に伴い発生したのれんは1,100万円で、2023年3月期に一括償却しています。

業績:2023年3月期 通期

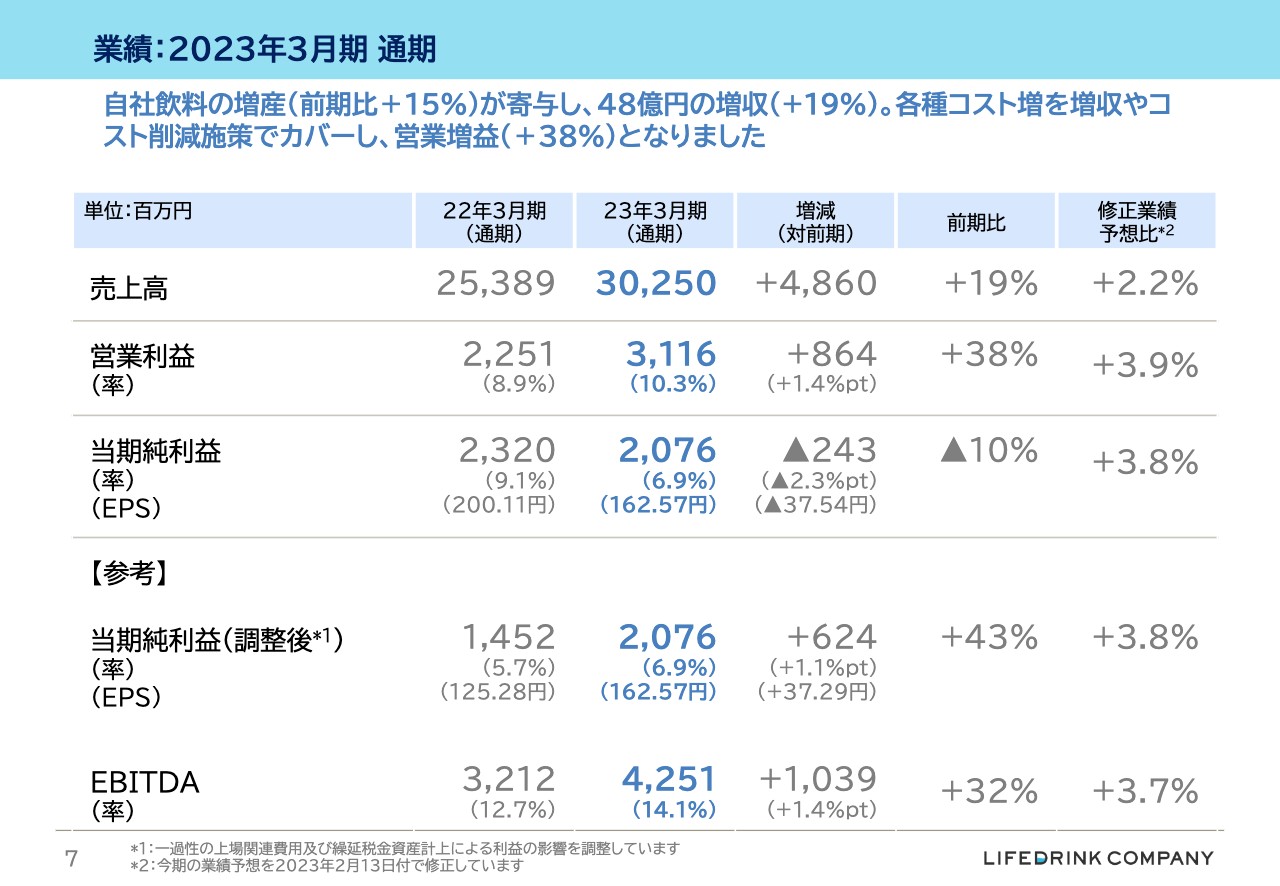

2023年3月期のPLです。売上高は302億円、営業利益は31.1億円、当期純利益は20.7億円と増収・営業増益となりました。当期純利益も、前期の調整後利益との比較では増益となっています。

売上高は前期比19パーセントの増加、営業利益は前期比38パーセントの増加、当期純利益は調整後利益との比較で43パーセントの増加となっています。営業利益率は前期比1.4パーセントポイント増加の10.3パーセントです。

修正予想との比較では営業利益が1.1億円上回るなど、全利益項目でクリアすることができています。

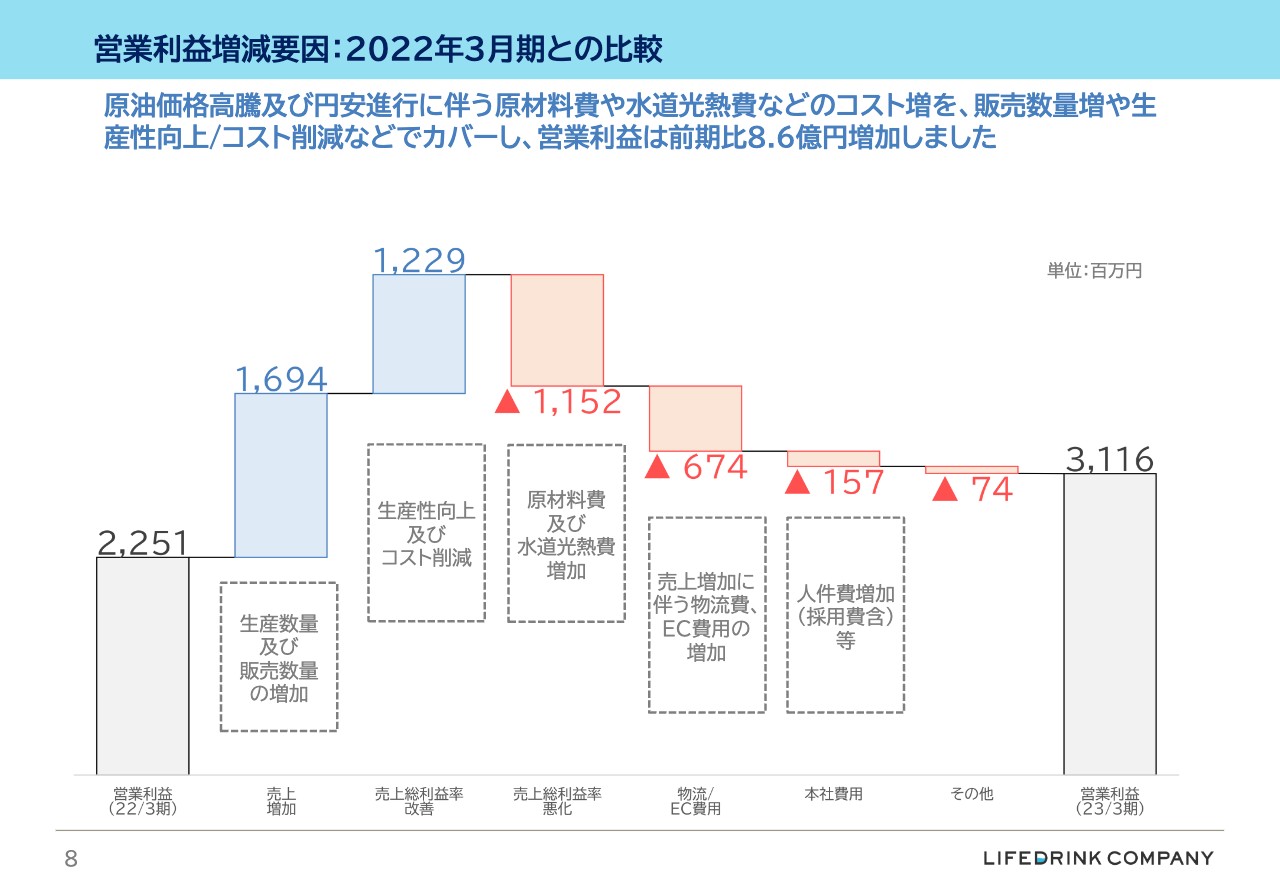

営業利益増減要因:2022年3月期との比較

2023年3月期と2022年3月期の営業利益の主な差異要因を表しています。営業利益は前期比8.6億円増加しています。

原油価格の高騰や、円安進行に伴うペットボトルの原料であるレジンなどの原材料費や水道光熱費の増加で、11.5億円のコスト増がありましたが、増収に加えてペットボトルの軽量化や省人化といったコスト削減、生産数増加に伴う1本当たりコストの低減といった生産性向上、さらには栃木工場新倉庫稼働に伴う物流費比率の低減などでカバーする結果となりました。

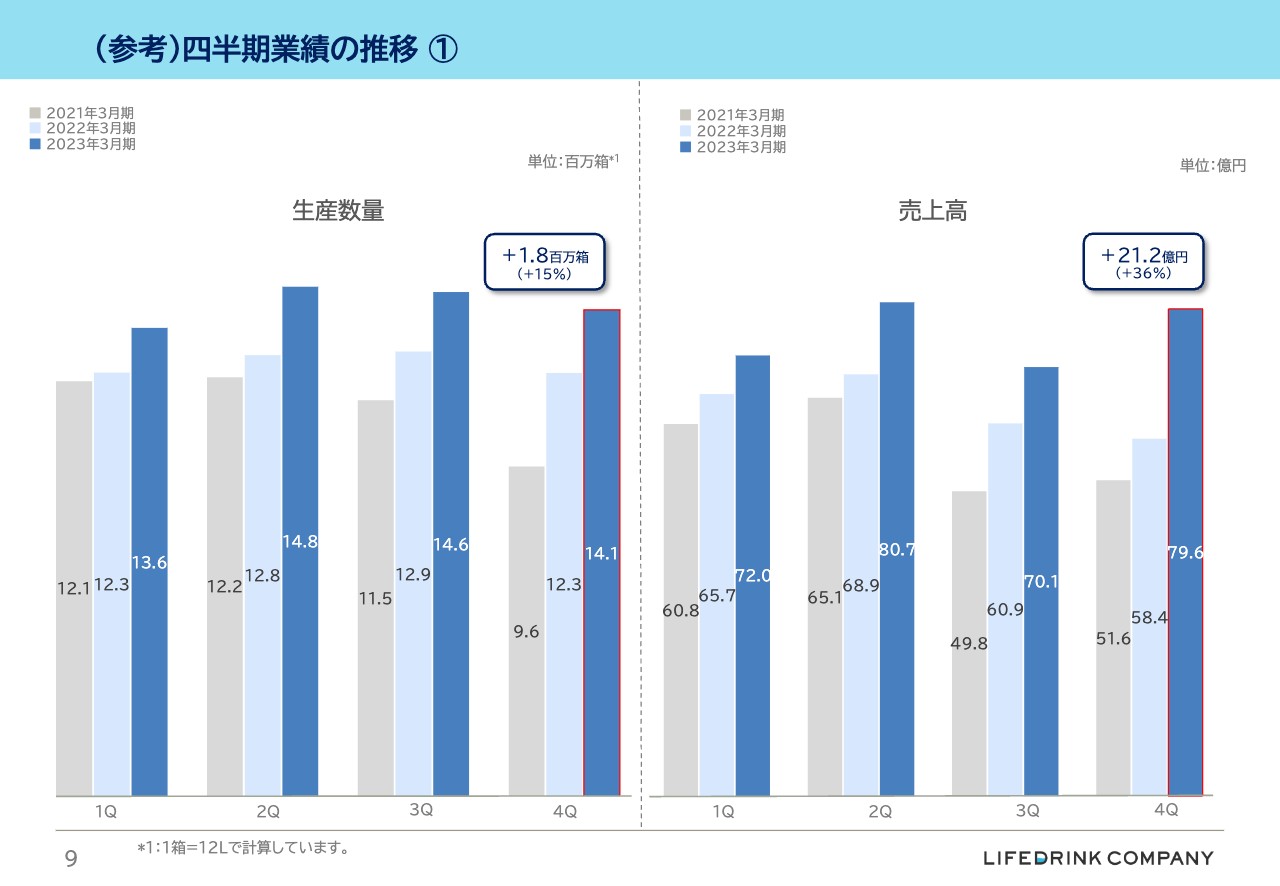

(参考)四半期業績の推移 ①

四半期ごとの生産数量と売上高の推移です。第4四半期から当社とニットービバレッジを合算した数値となっています。各指標ともに毎四半期で前年を上回る実績をあげています。

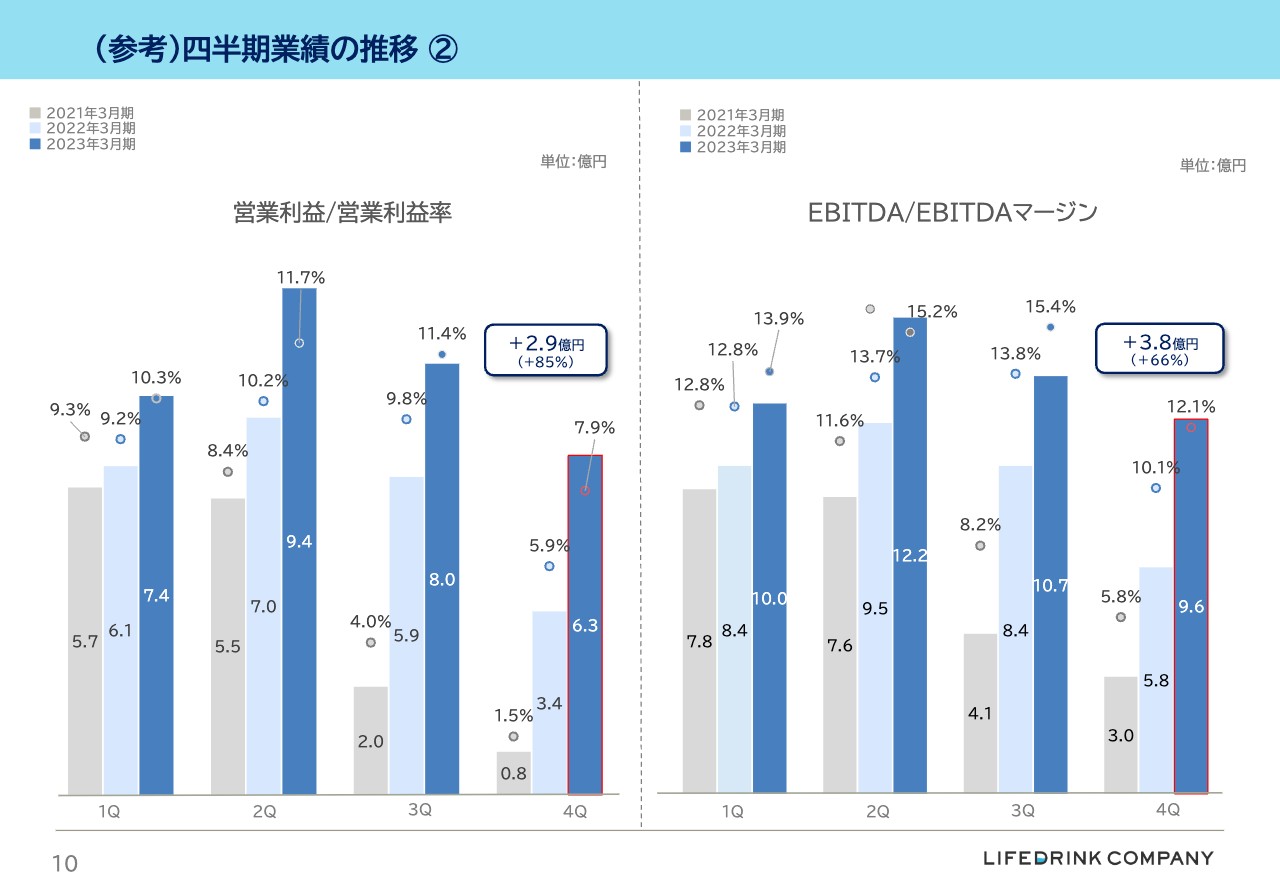

(参考)四半期業績の推移 ②

四半期ごとの営業利益とEBITDAの推移です。各指標ともに毎四半期で前年を上回る実績をあげています。特に第4四半期の営業利益は前期比85パーセント増と、大きく伸長しました。

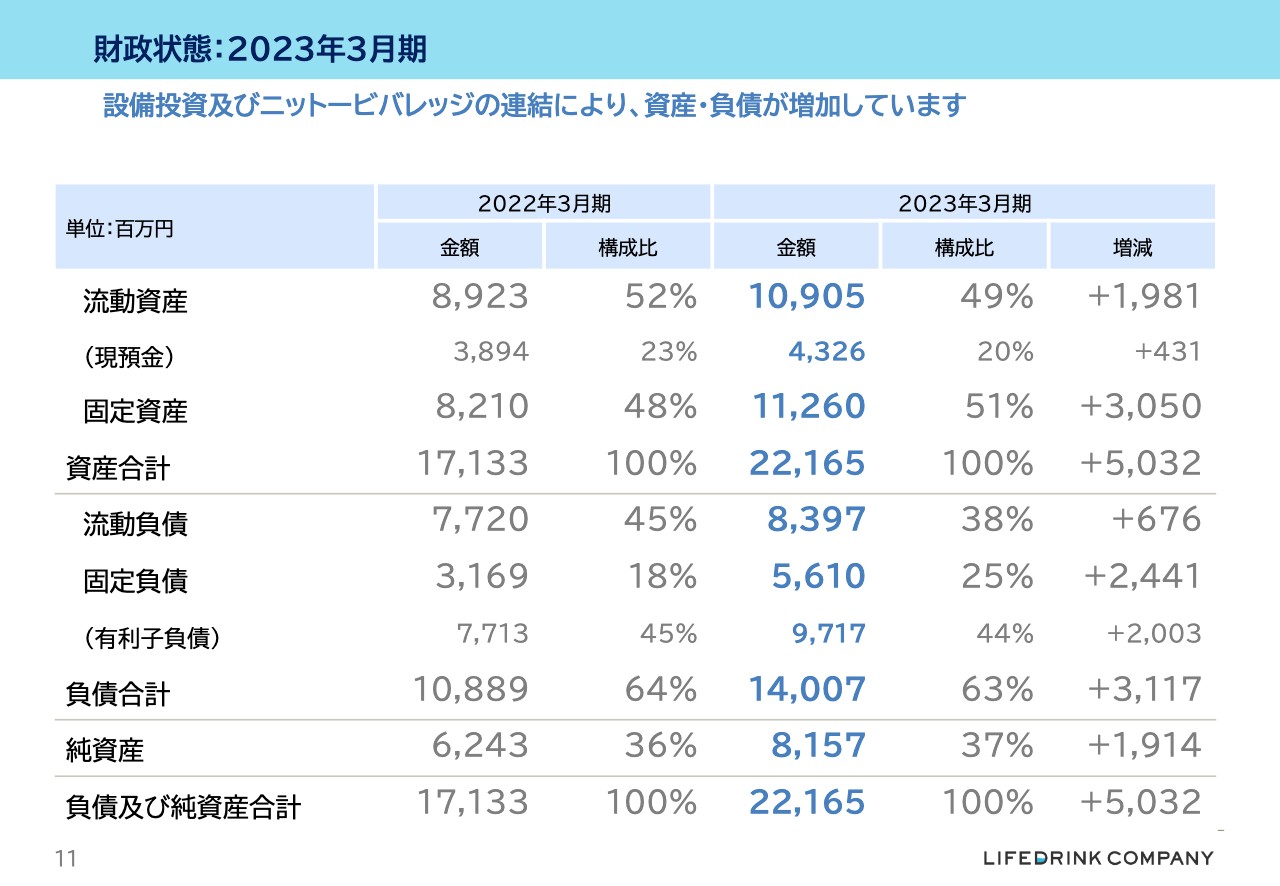

財政状態:2023年3月期

2023年3月期の財政状態です。資産は栃木工場新倉庫などの設備投資、およびニットービバレッジの連結により50億円増加しています。負債はニットービバレッジの連結、および投資資金の借入調達により31億円増加しています。純資産は利益計上により19億円増加しています。

なお、純有利子負債は38億円から53億円に増加していますが、EBITDA純有利子負債倍率は1.3倍で、前期とほぼ横ばいとなっています。

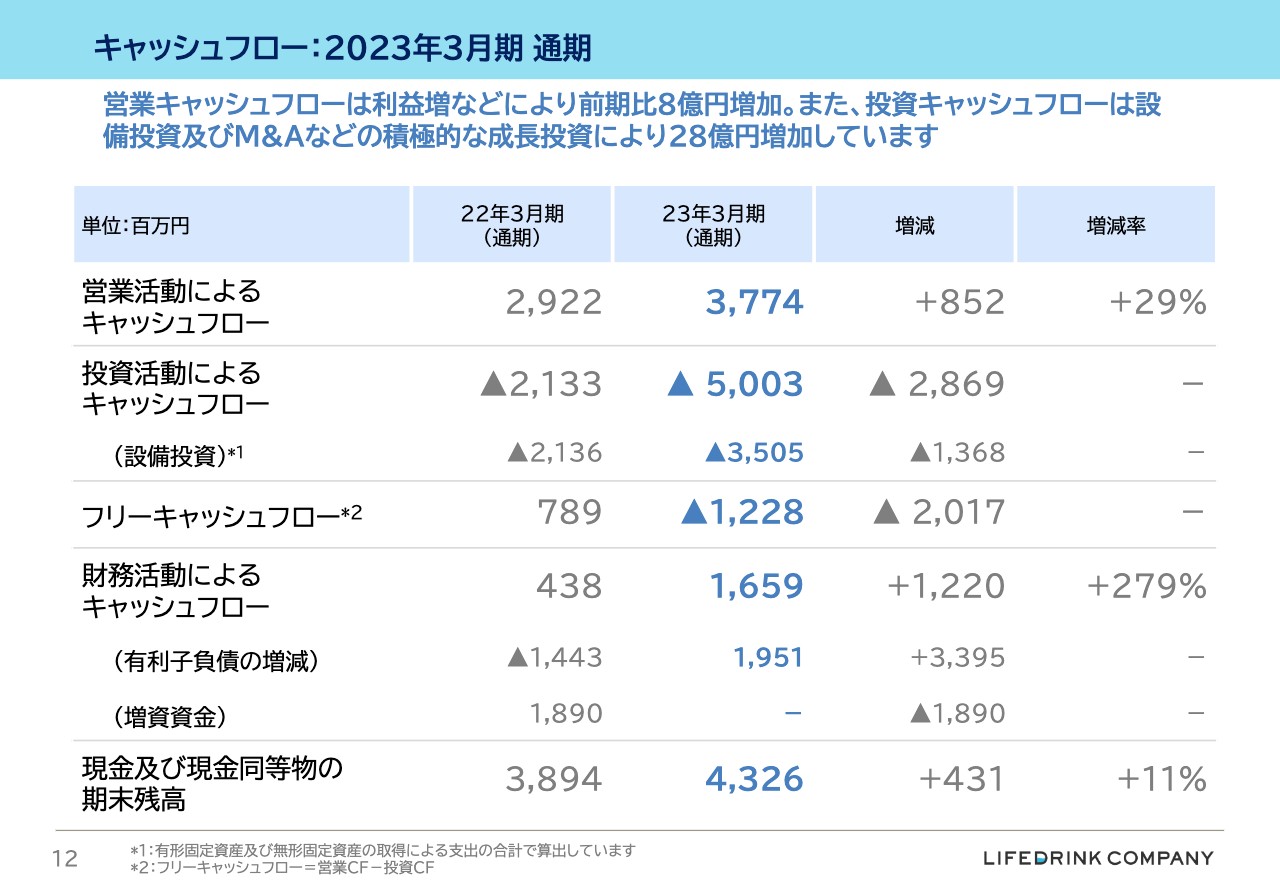

キャッシュフロー:2023年3月期 通期

キャッシュフローの状況です。2023年3月期は営業活動により37億円を獲得し、投資活動に50億円を投じています。営業活動によるキャッシュフローは約5億円の税金支払いがありながらも、利益増等により前期比8.5億円の収入増となりました。

財務活動によるキャッシュフローは16億円の収入となっていますが、これは成長投資資金の一部を借入で調達していることによるものです。なお、財務活動によるキャッシュフローには2022年6月支払いの配当金3.2億円が含まれています。

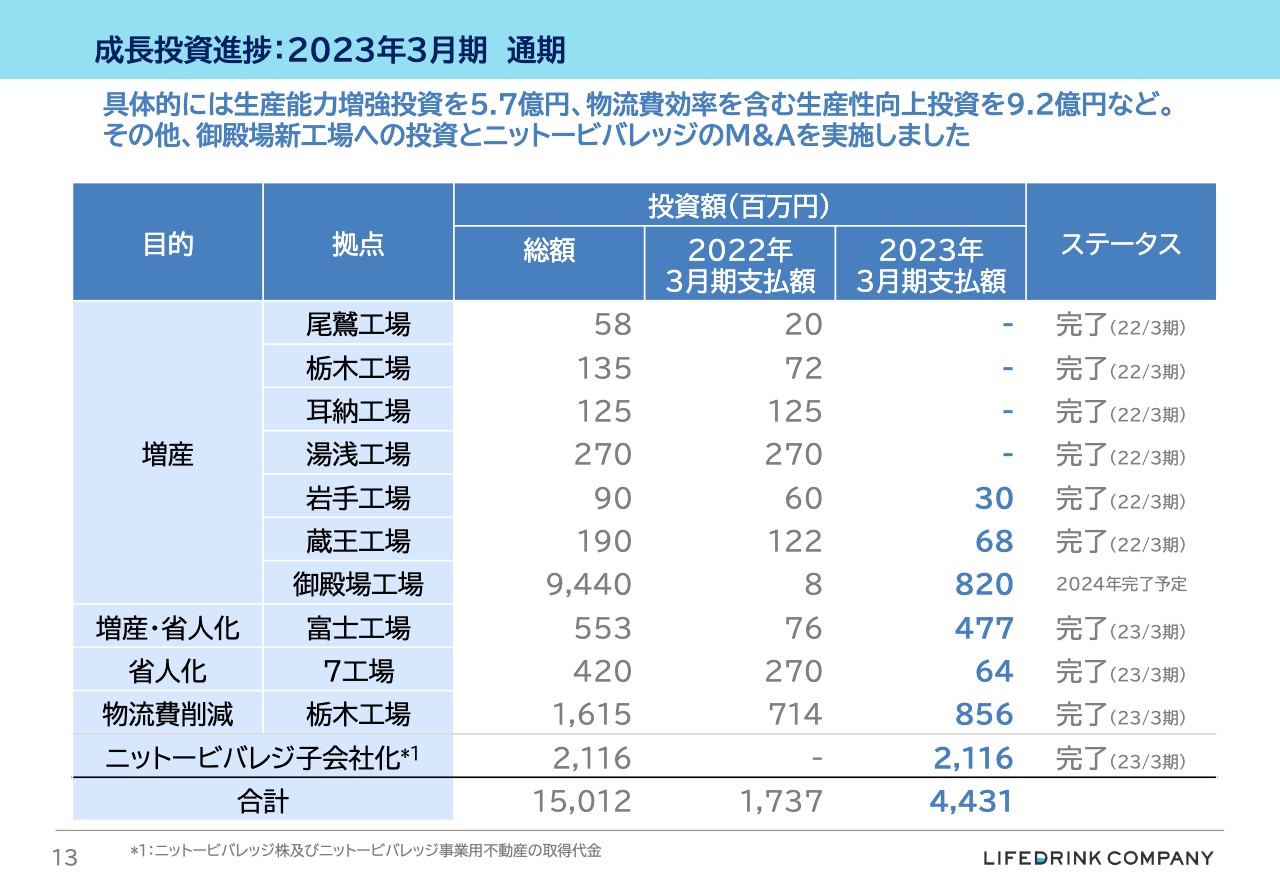

成長投資進捗:2023年3月期 通期

主な投資内容を目的・拠点・投資額・ステータスで整理しています。当社は2021年3月期より、売上・利益に貢献する生産能力増強や生産性向上を目的とした設備投資を進めてきました。2023年3月期の主な設備投資は、富士工場の設備投資、栃木工場新倉庫の建設です。

既存工場の生産能力増強投資は概ね一巡し、今後は維持・更新が中心となります。その他の設備投資としては、御殿場新工場の建設に伴う投資が始まっています。

また、2023年3月期はニットービバレッジ株式および不動産取得に伴い、21億円を支出しています。

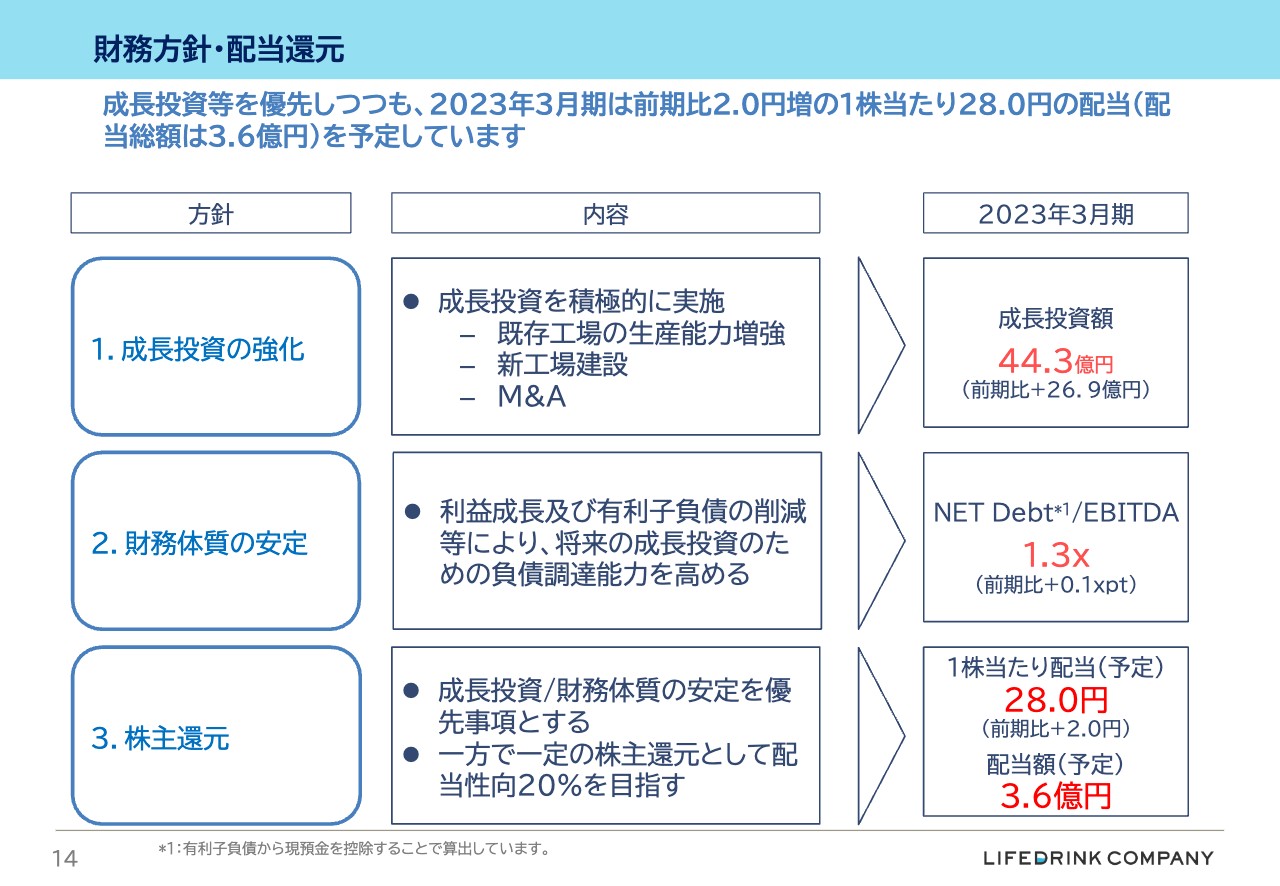

財務方針・配当還元

財務方針・配当還元についてです。当社は基本的に成長投資を優先しつつも、2023年3月期は前期比2円増の1株当たり28円の配当を予定しています。

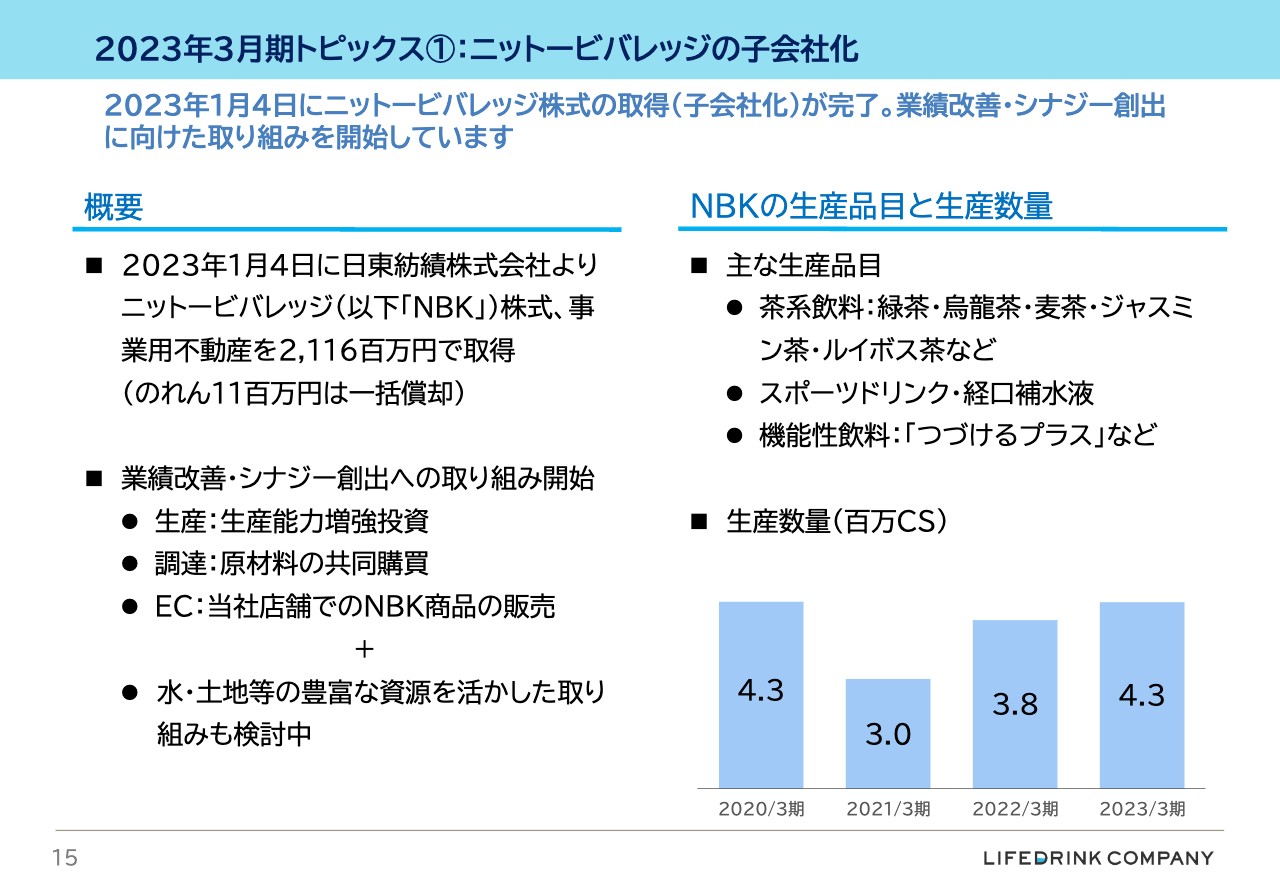

2023年3月期トピックス①:ニットービバレッジの子会社化

2023年3月期の4つのトピックスについてです。1つ目は、ニットービバレッジの子会社化です。スライド右側に記載のとおり、ニットービバレッジは多品種の飲料の開発・生産を強みとしています。具体的にはさまざまな茶系飲料、スポーツドリンク、近年では機能性飲料も生産しています。

足元の生産数量は430万ケースですが、保有する生産能力をフル活用することにより、さらなる生産数量の増加を実現できると考えています。

2023年1月の子会社化以降、生産・調達・営業・ECの分野でシナジー創出および業績改善に向けた取り組みを議論し、順次開始しています。また、中長期的にはニットービバレッジの水や土地といった豊富な資源を活かした取り組み、具体的には生産能力増強等も検討していきたいと考えています。

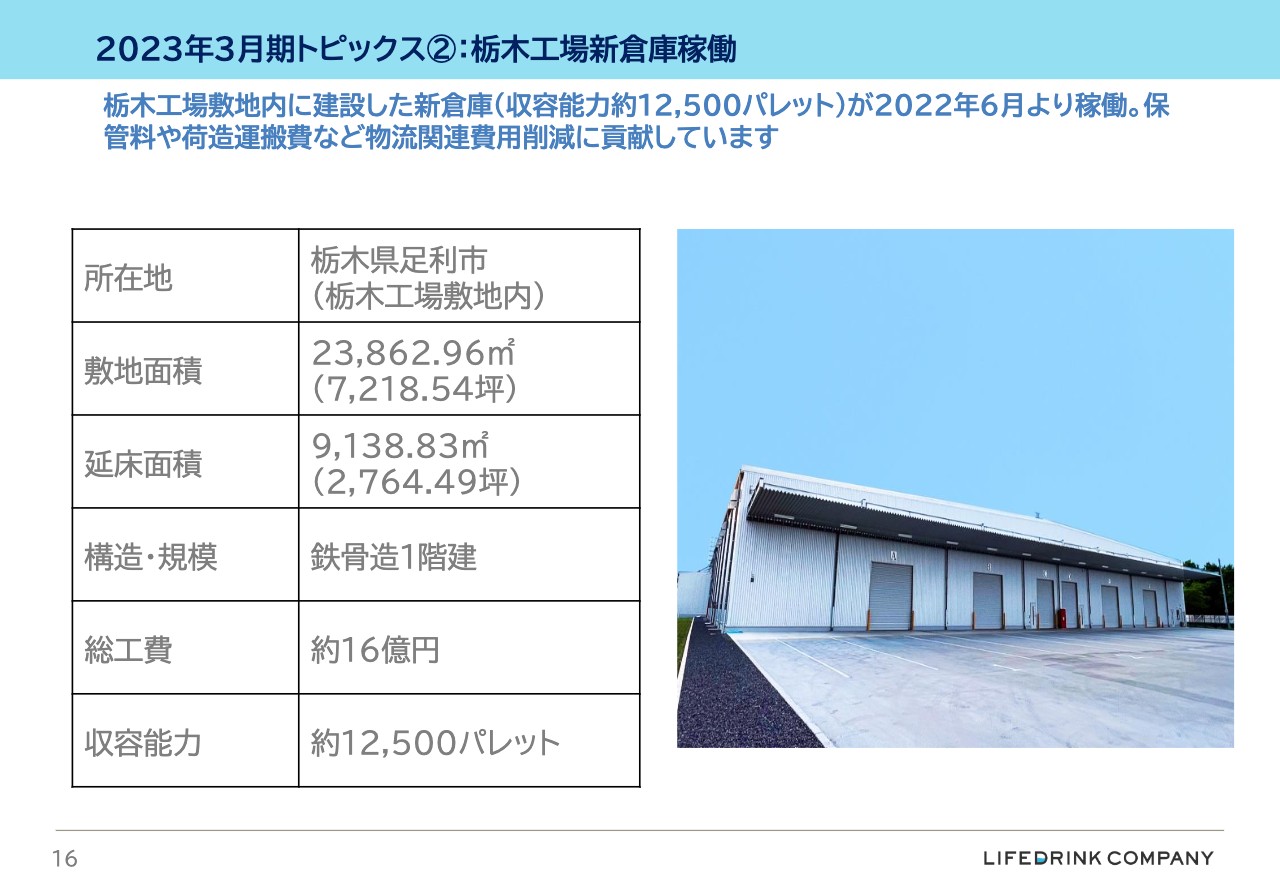

2023年3月期トピックス②:栃木工場新倉庫稼働

2つ目のトピックスは、栃木工場新倉庫の稼働です。総額で16億円の投資ですが、新倉庫稼働により、外部倉庫保管料の削減、工場と外部倉庫の横持ち運搬費の削減、外部倉庫での荷物の上げ下ろし費用の削減など、物流関連費用削減に貢献しています。

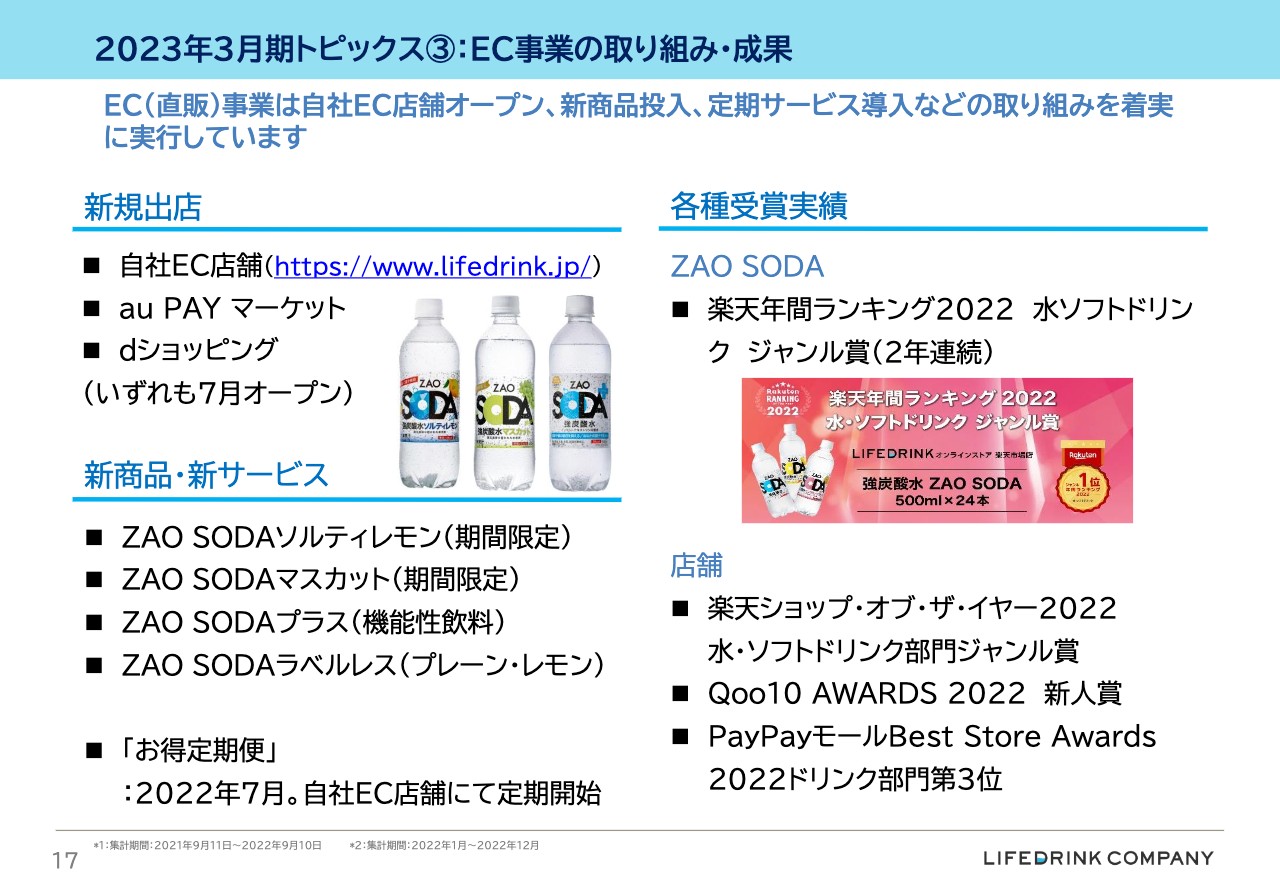

2023年3月期トピックス③:EC事業の取り組み・成果

3つ目のトピックスはEC事業です。2020年2月にEC事業を開始して以降、順調に拡大しています。2023年3月期は、自社EC店舗を含めた新規出店、夏期限定の「ZAO SODAソルティレモン」や機能性飲料「ZAO SODAプラス」といった新商品の投入、「お得定期便」などのサービス開始の取り組みを進めました。

各モールでの知名度も着実に向上しています。

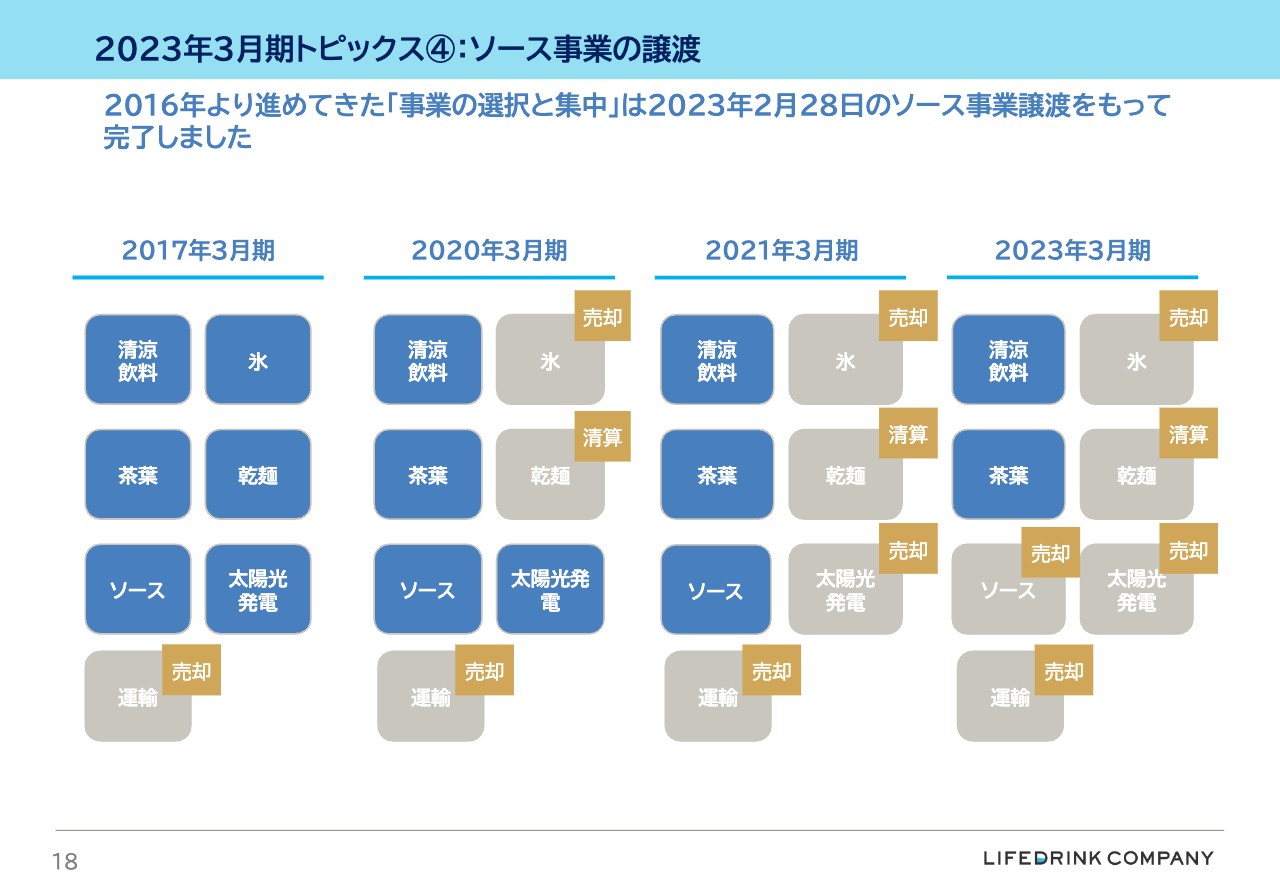

2023年3月期トピックス④:ソース事業の譲渡

4つ目のトピックスは、ソース事業の譲渡です。当社は2016年より、事業の選択と集中に取り組んできました。具体的には、各事業を将来性や収益性などの観点で再評価し、ノンコア事業や不採算事業の整理を進めてきました。少し時間を要しましたが、2023年2月末のソース事業の譲渡で、事業の整理は完了しています。

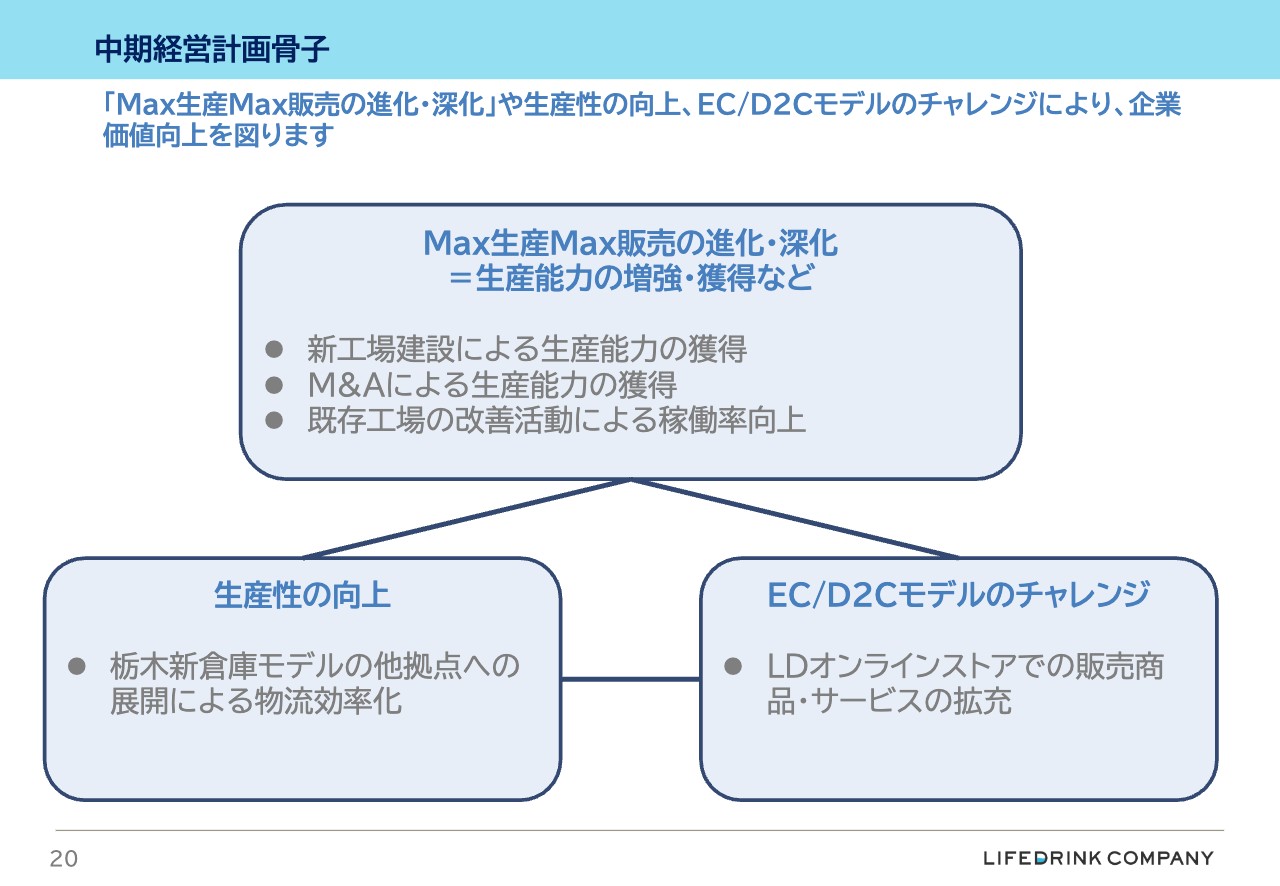

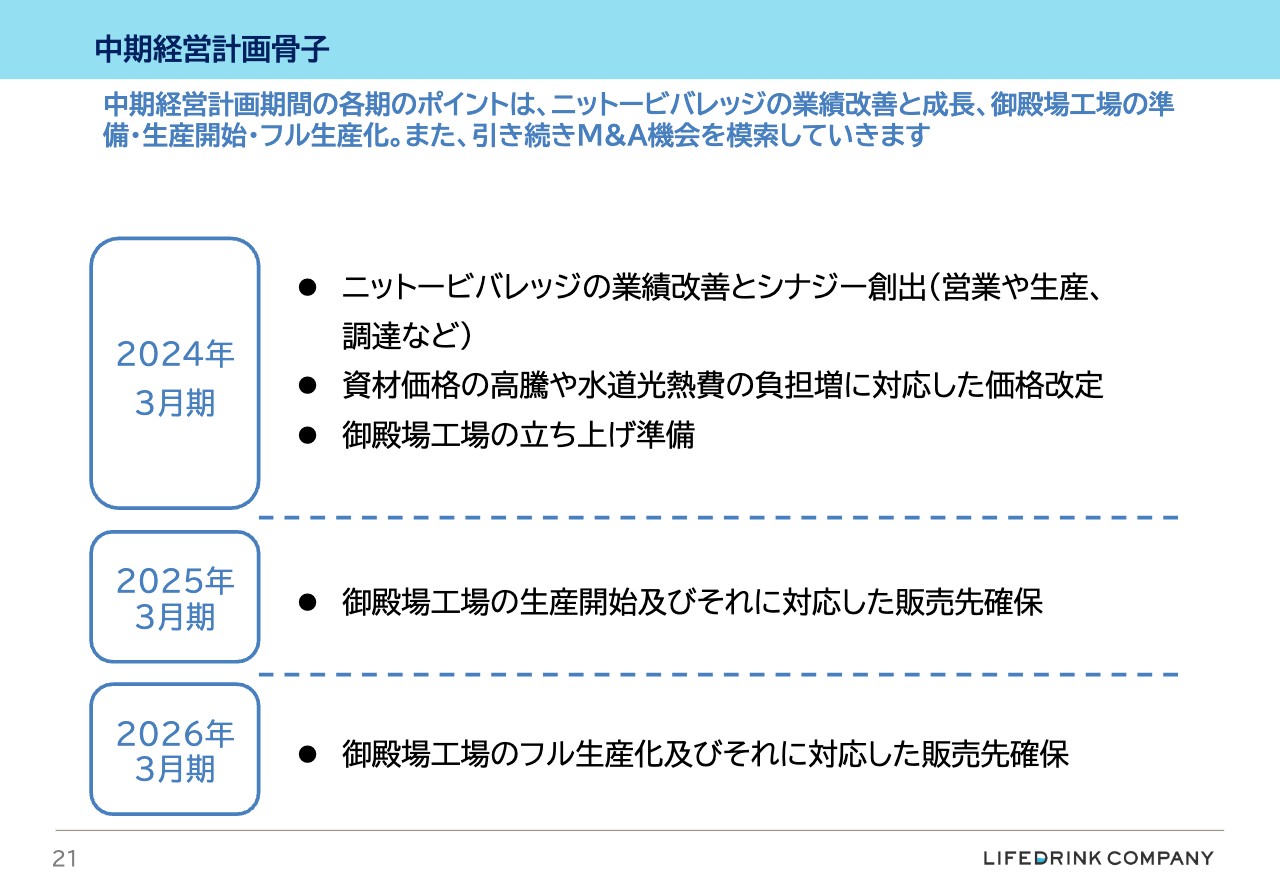

中期経営計画骨子

ここからは、2024年3月期から2026年3月期の新中期経営計画についてお話しします。まず、今回の中期経営計画の骨子です。我々の「低価格」と「安定供給」という強みは小売各社より支持されていることから、課題はいかにして供給力を高めるか、生産数量を増やすかにあると考えています。そのため、今後の取り組みの大きな柱は、引き続き「Max生産Max販売」の「しんか」となります。

「しんか」には変化していく「進化」と、深掘りをしていく「深化」がありますが、今回の中期経営計画期間においては、進化と深化の両方に取り組んでいきます。

変化していく進化として、新工場建設による生産能力の獲得や、M&Aによる生産能力の獲得を進めます。例えば、御殿場新工場は2024年上期の稼働を目指して準備中です。M&Aはニットービバレッジへの各種取り組みが最優先となりますが、次のM&A機会も模索していきます。

深掘りをしていく深化としては、既存工場の稼働率向上に注力していきます。

その他、「Max生産Max販売」の「しんか」への取り組みと並行して、生産性向上やEC/D2Cモデルへのチャレンジを進めていきます。

中期経営計画骨子

2024年3月期から2026年3月期の各期のポイントとなる事項です。2024年3月期はニットービバレッジの業績改善とシナジー創出、加えてコスト増に対応した価格改定がポイントです。また、御殿場新工場は2024年3月期が立ち上げ準備、2025年3月期が生産開始、2026年3月期がフル生産化となります。

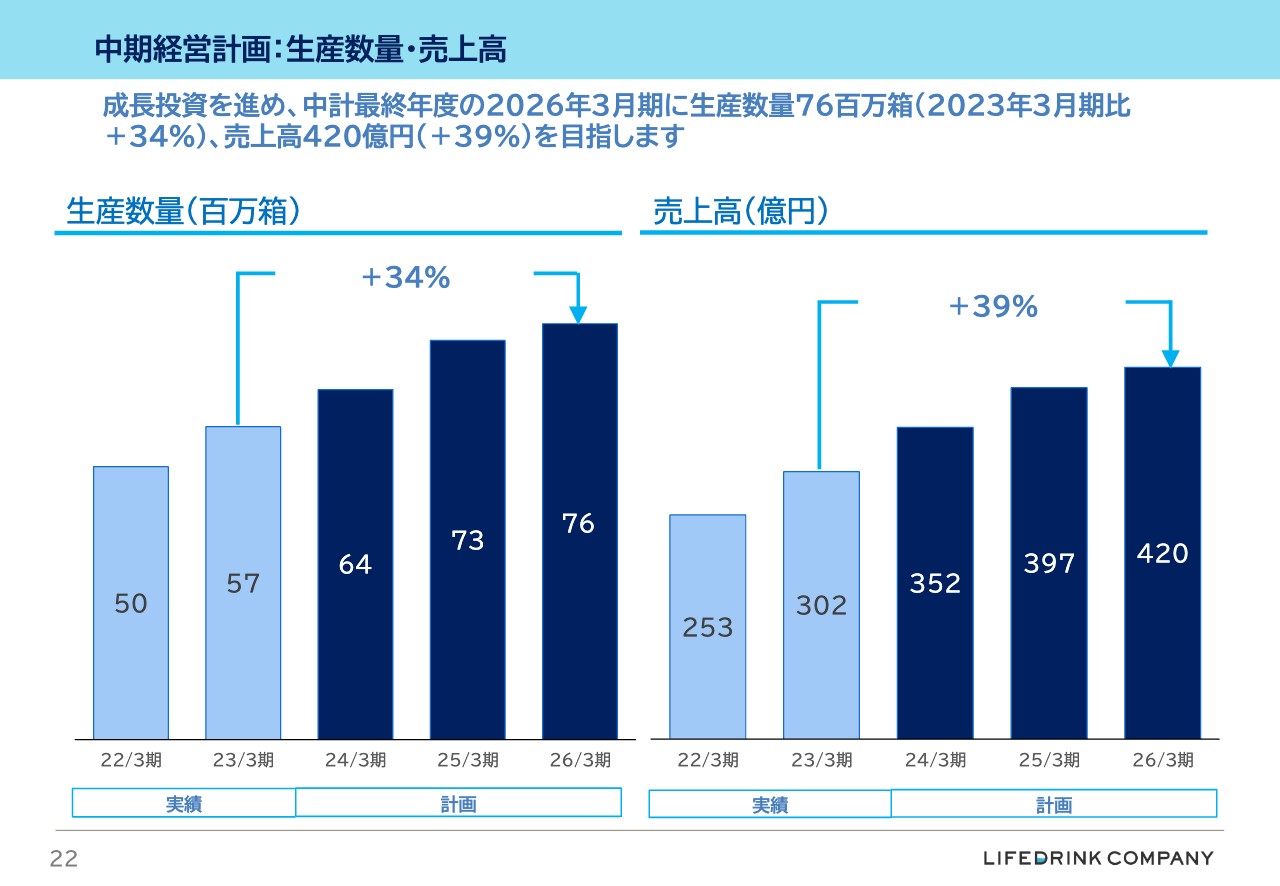

中期経営計画:生産数量・売上高

これらの取り組み、ポイントを踏まえた中期経営計画の数値目標を22ページと23ページに記載しています。

中期経営計画最終年度の2026年3月期において、生産数量はニットービバレッジの連結や新工場稼働、さらには既存工場の稼働率向上などにより、2023年3月期と比べて34パーセント増の7,600万ケースを目指します。売上高は、生産数量増に対応した販売先確保により、39パーセント増の420億円を目指します。

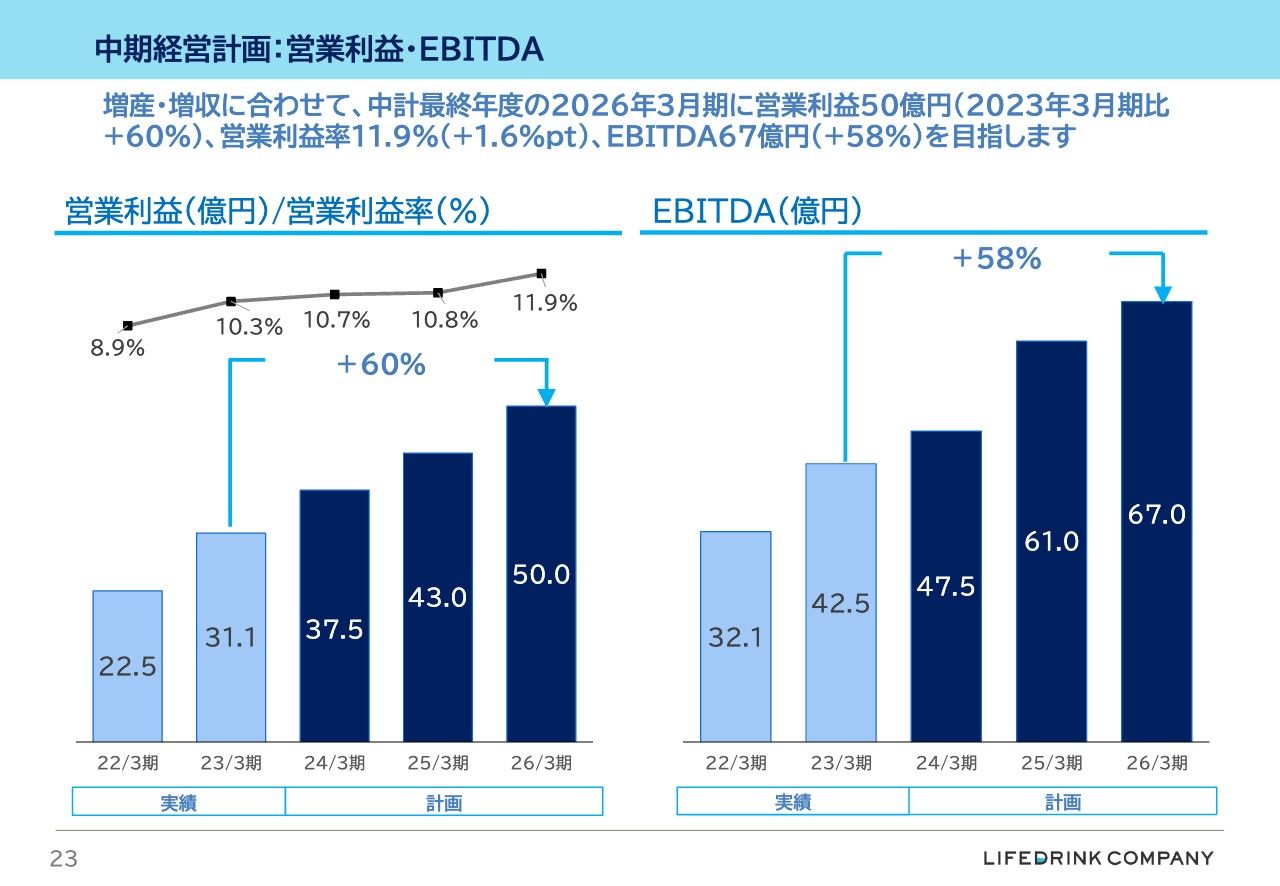

中期経営計画:営業利益・EBITDA

2026年3月期の営業利益は、御殿場新工場やニットービバレッジの利益貢献などにより、2023年3月期と比べて60パーセント増の50億円、営業利益率はプラス1.6パーセントポイントの11.9パーセントを目指します。

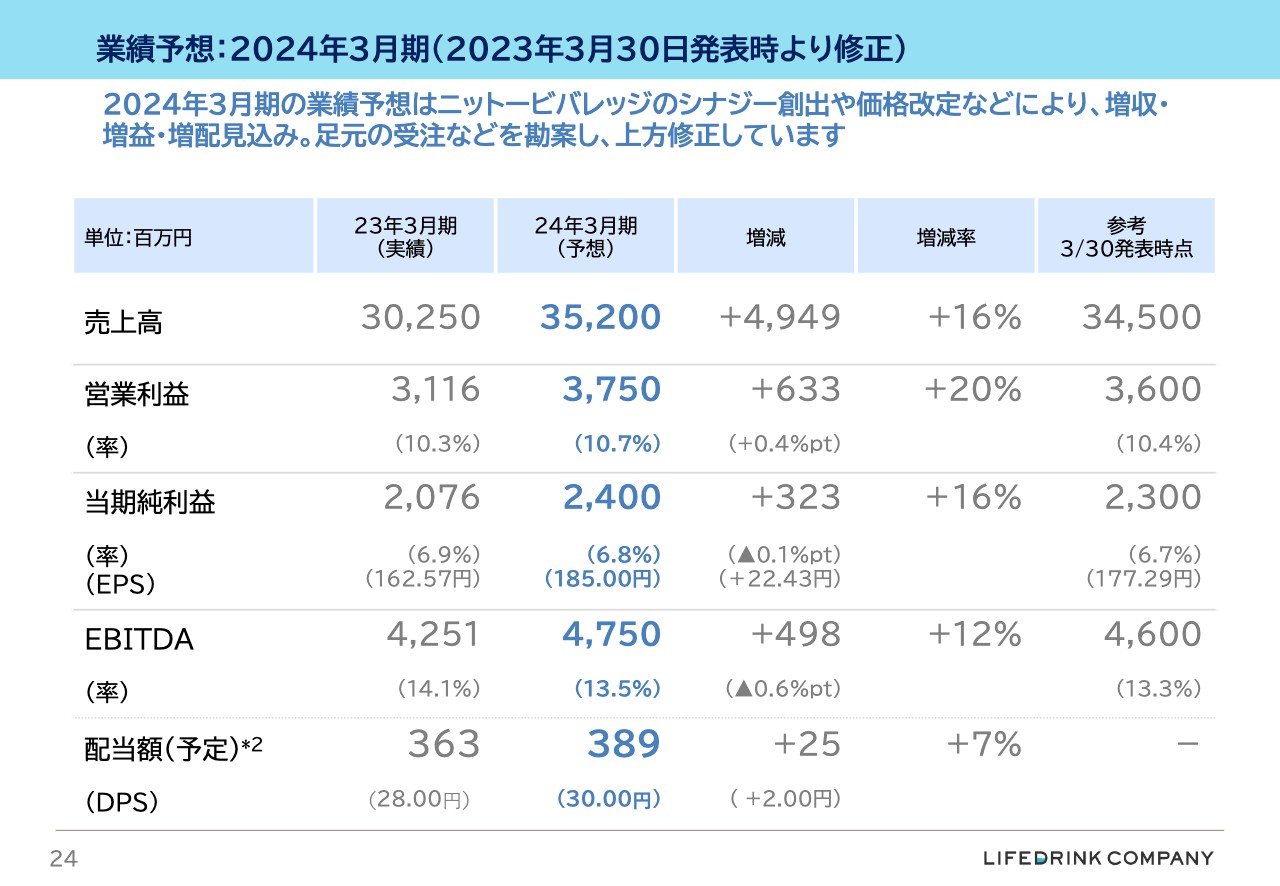

業績予想:2024年3月期(2023年3月30日発表時より修正)

2024年3月期の業績予想です。

2024年3月期は、売上高352億円、営業利益37.5億円、当期純利益24億円を見込んでいます。前期比16パーセントの増収、20パーセントの営業増益となります。なお、足元の受注状況などを勘案し、3月30日の発表時点より売上高は7億円、営業利益は1.5億円、上方修正しています。

配当は、前期比2円増の30円を見込んでいます。

最後になりますが、水・お茶・無糖炭酸といったベーシックな飲料市場は、今後も生活様式の変化、消費活動の変化、健康志向の高まりなどにより、安定的に成長すると見込んでいます。

特に、その中でも小売プライベートブランド飲料や低価格飲料といったジャンルは、市場全体以上に成長すると見込んでいます。この点は従前よりお話ししてきましたが、昨今の原材料価格の高騰や水道光熱費の負担増などを背景とした食品・飲料の値上げなどにより、小売プライベートブランド飲料や低価格飲料といったジャンルへのシフトが加速していると感じています。

ライフドリンク カンパニーは、この加速する成長を取り込んでいきたいと考えています。そして、その実現のために「Max生産Max販売」の進化、特に「Max生産」の進化を進めていきます。具体的には供給力の拡大が最重要課題となりますが、ニットービバレッジへの取り組み、御殿場新工場の準備を着実に進めていきます。

2024年3月期も、資材価格や電気代など各種コスト増加要因はありますが、さまざまな対策を講じて、売上成長、および売上成長を上回る利益成長を実現していきたいと考えています。

私からのプレゼンは以上です。ご清聴ありがとうございました。

質疑応答:原油価格の高騰および円安の影響について

司会者:「2023年3月期の実績において、原油価格の高騰および円安の影響はどの程度ですか?」というご質問です。

岡野:原油価格高騰および円安進行等によるコスト増は、全体で約11億5,200万円となっています。そのうち原材料であるレジンのコスト増が8億円弱、水道光熱費が4億円弱となっています。

質疑応答:省人化・軽量化によるコスト削減効果について

司会者:「2023年3月期における省人化・軽量化によるコスト削減効果の実績について教えてください」というご質問です。

岡野:具体的な数字の開示は差し控えますが、概ね1億円前後のコスト削減を実現しています。

質疑応答:賃上げについて

司会者:「昨今の物価高を背景に各社で賃上げを実施していますが、ライフドリンク カンパニーでも実施していますか?」というご質問です。

岡野:賃上げについては我々も社内で検討を進めてきました。その上で、2023年4月より本社、工場ともに直接雇用の従業員に対してベースアップを行っています。ベースアップに加えて、これを機に報酬制度の見直し等も行い、平均で6パーセント程度の待遇改善を図っています。

質疑応答:中期経営計画に未反映のシナリオについて

司会者:「中期経営計画に未反映のアップサイド、あるいはダウンサイドのシナリオがあれば教えてください」というご質問です。

岡野:中期経営計画のポイントは先ほどもお伝えしましたが、ニットービバレッジの連結による損益貢献、さらには御殿場新工場の生産開始・フル生産化、値上げがポイントだと思っています。

その上で、今回の中期経営計画の中に反映していませんが、我々が取り組みたいことは大きく2つあります。

1つ目はニットービバレッジの事業拡大です。ニットービバレッジの損益貢献は一定程度織り込んでいますが、水や土地といった豊富な資源がありますので、拡張余地は大きいと見ています。そのため、ニットービバレッジにおける増産投資を1つの選択肢として考えています。

2つ目は新しいM&Aです。具体的には、地方の中小飲料メーカー、あるいはニットービバレッジのような大手企業のノンコア事業としての飲料事業です。このような会社・事業に対するM&Aの機会は今後もあると考えており、しっかりとその機会を捉えていきます。

いずれにしても、今回の中期経営計画には反映していませんが、これらの取り組みを並行して進めていきたいと思います。

質疑応答:ニットービバレッジにおける将来的な商品多様化について

司会者:「今後ニットービバレッジの商品を多様化する可能性はありますか?」というご質問です。

岡野:ニットービバレッジは多品種を生産する能力を備えた会社です。具体的には茶系飲料、スポーツドリンク、経口補水液、さらには機能性飲料といった、さまざまな商品の開発力、生産能力を持っています。

今後は、その中から大きく成長することができる飲料をきちんと選別し、できる限り大量生産を実現できるような取り組みを進めていきたいと考えています。