2023年5月18日に発表された、高千穂交易株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:高千穂交易株式会社 代表取締役 社長執行役員 井出尊信 氏

高千穂交易株式会社 管理部長 岩本昌也 氏

目次

井出尊信氏(以下、井出):代表取締役社長の井出です。本日はご視聴いただき、誠にありがとうございます。本日は、スライドに記載のとおりに進めていきます。

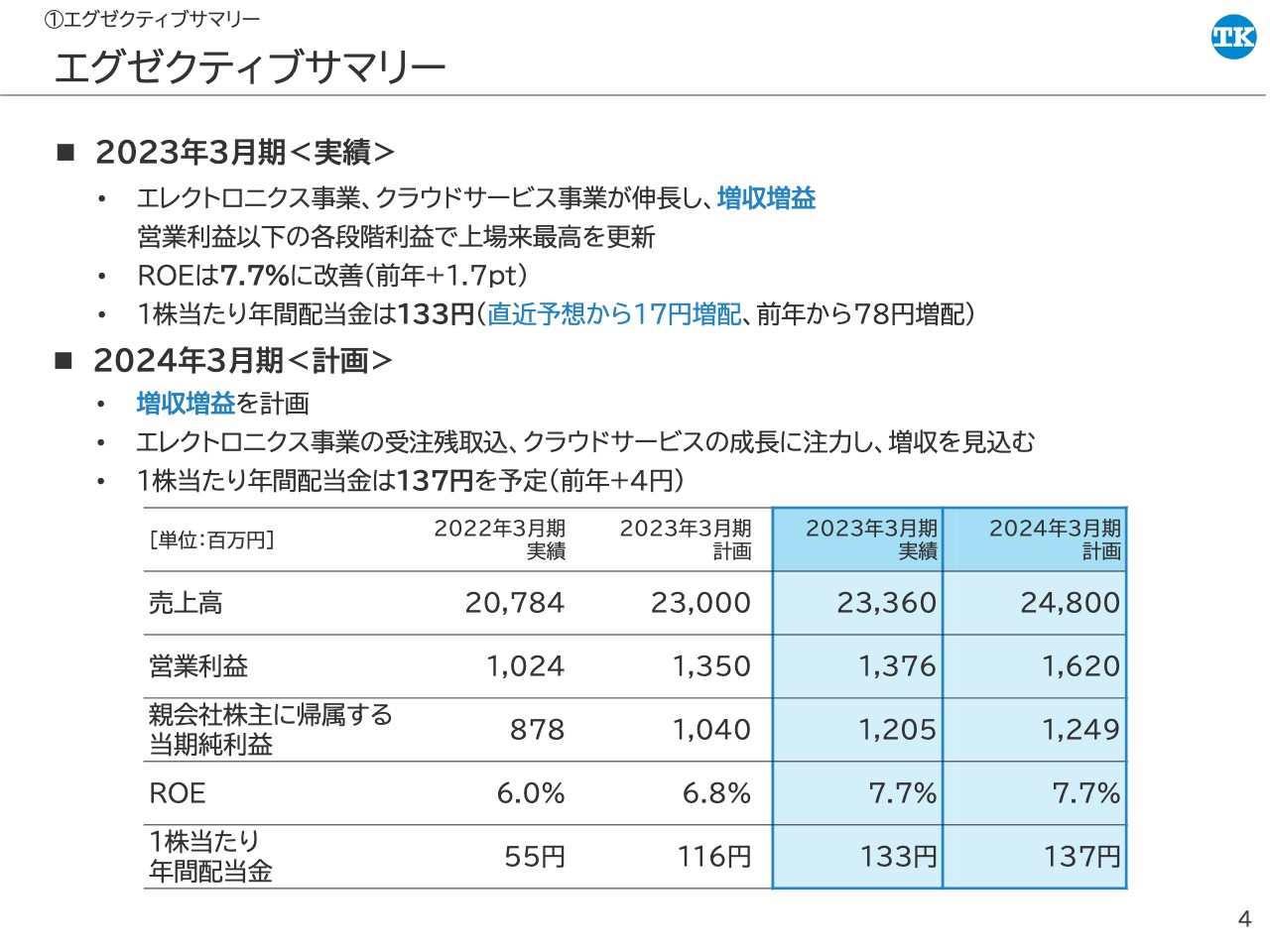

エグゼクティブサマリー

エグゼクティブサマリーについて説明します。2023年3月期の連結業績は売上高233億6,000万円、営業利益は13億7,600万円、当期純利益は12億500万円で増収増益となりました。

これは半導体・電子部品を扱うエレクトロニクス事業、MSPサービスなどを扱うクラウドサービス事業が伸長したことによるものです。営業利益以下の各段階利益では、上場来最高を更新しました。

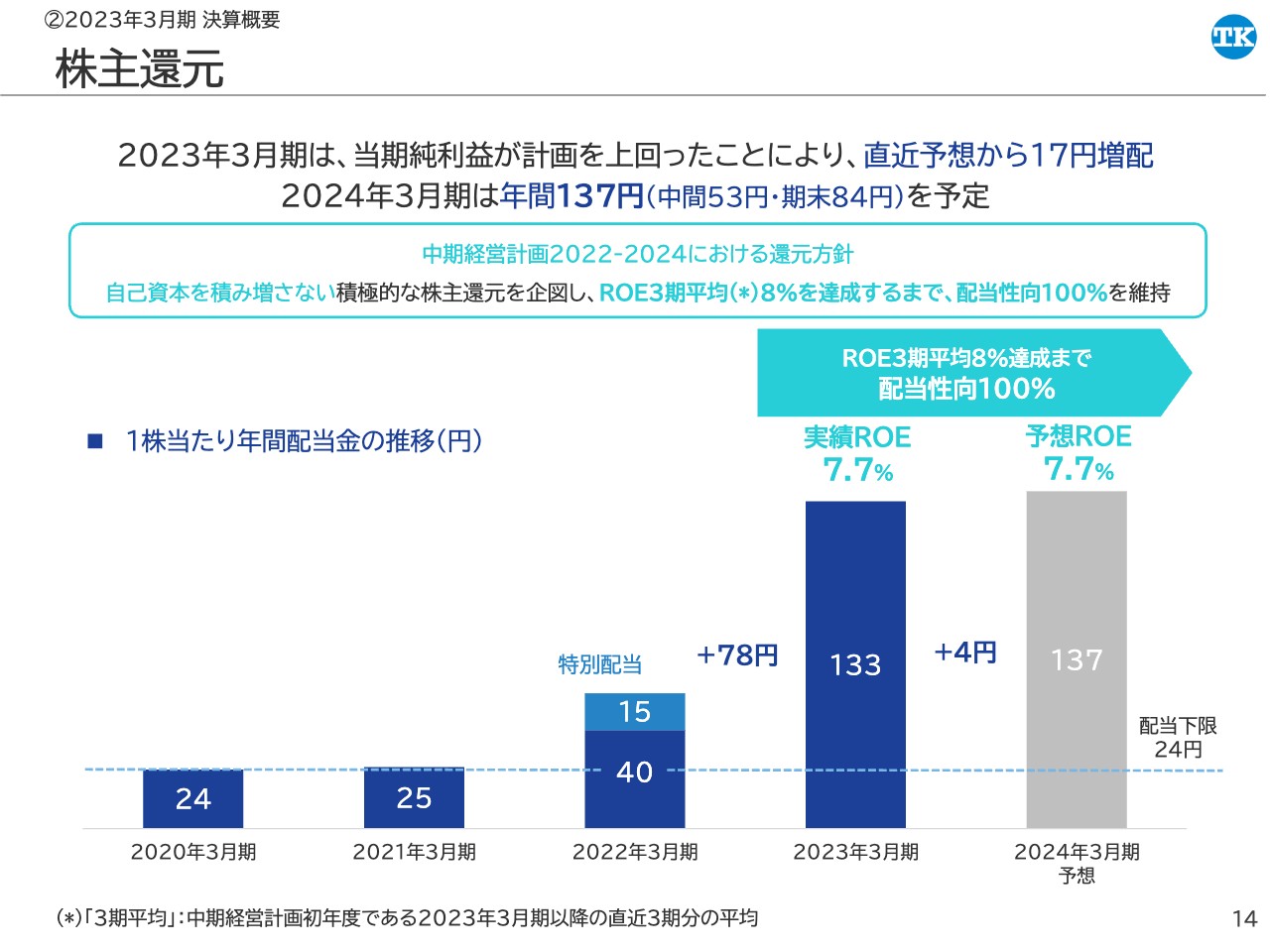

ROEは7.7パーセントと、前年より1.7ポイント改善しています。年間配当金については、1株あたり133円と、直近予想からは17円、前年からは78円の増配を予定しています。

2024年3月期は増収増益を見込んでおり、売上高は248億円、営業利益は16億2,000万円、当期純利益は12億4,900万円を計画しています。年間配当金は、前年より4円プラスの137円を予定しています。

中期経営計画最終年度に向けて

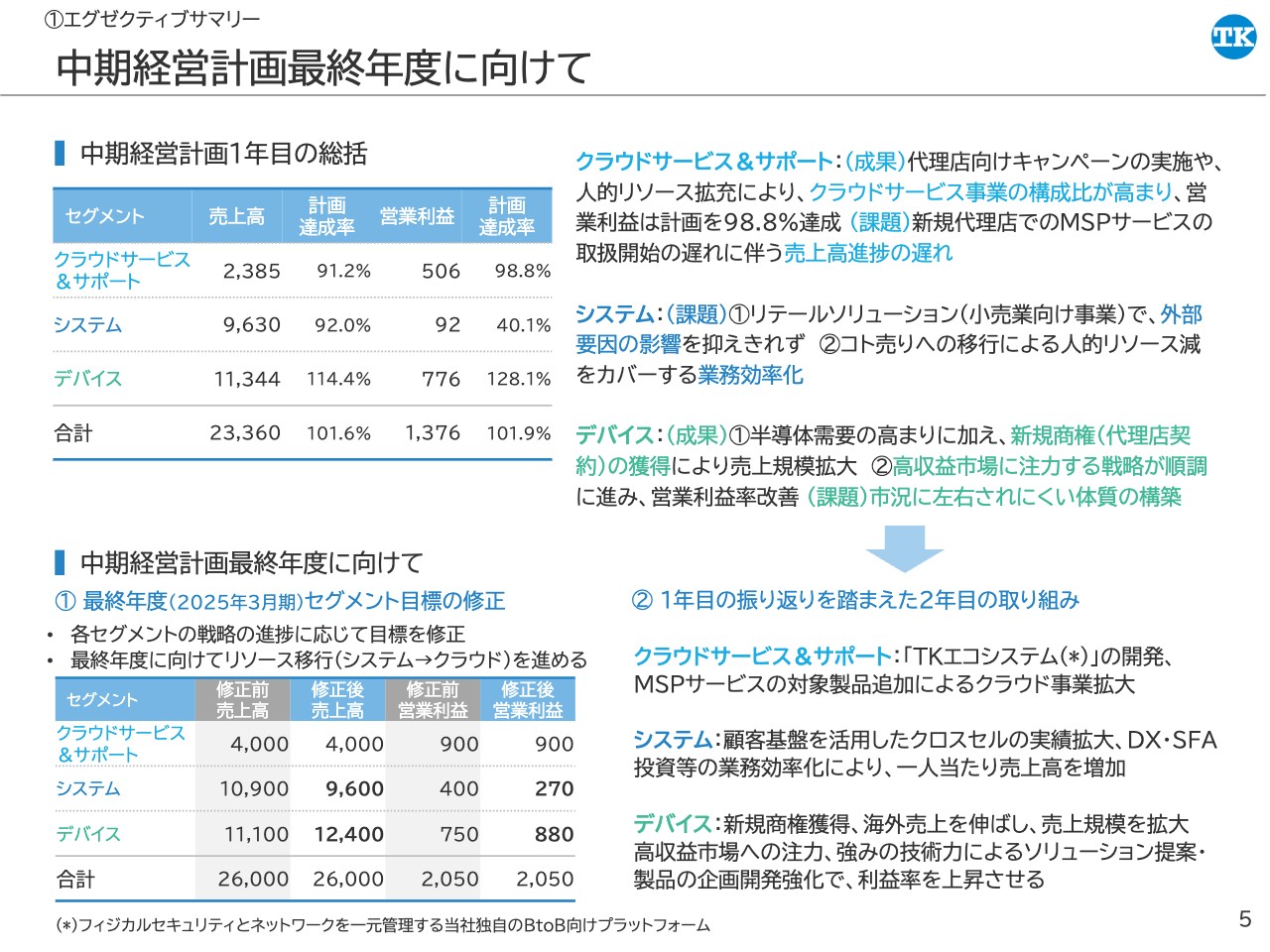

中期経営計画の初年度が終了しましたので、1年目の総括と、中計を達成するための今後の取り組みについてご説明します。総括として、セグメントごとに戦略の進捗に差が出ていると認識しています。

クラウドサービス&サポートセグメントは、収益率の高いクラウドサービス事業の構成比が高まり、営業利益は、計画を98.8パーセント達成しました。一方、売上高は新規代理店でのMSPサービスの取り扱い開始が遅れ、計画達成率は91.2パーセントと、進捗が遅れていることが課題です。

システムセグメントは、営業利益の計画達成率が40.1パーセントとなりました。小売業向けのリテールソリューションで、外部要因の影響を抑えきれなかったことが課題だと考えています。また、「コト売り」へ移行したことで人員が減少したため、業務効率化でリソースを生み出し、1人当たりの売上高を伸ばす必要があると考えています。

デバイスセグメントについては、半導体需要の高まりに加え、エレクトロニクス事業において新規商権を獲得したことで売上規模が大きく拡大しました。また、高収益市場に注力する戦略が順調に進み、利益率が改善していることも成果だと考えています。今後の課題は、半導体の市況に左右されにくい体質の構築を進めていくことです。

以上を踏まえ、中期経営計画で公表している最終年度のセグメント別の売上高と営業利益の目標の内訳を修正しました。合計金額は変わりません。

クラウドサービス&サポートセグメントを伸ばしていくためには、リソースの移行をシステムからクラウドへと、さらに進めていく必要があると考えています。したがって、クラウドサービス&サポートセグメントの売上高は40億円のまま、システムセグメントの売上高を109億円から96億円に減額しています。

一方、デバイスセグメントについては、1年目の実績がすでに最終年度の目標を上回ったことから、売上高の目標を111億円から124億円に増加させています。2年目の具体的な取り組みについては、スライド右下にまとめていますが、2024年3月期の見通しおよび中期経営計画の進捗のパートで詳細をご説明します。

連結業績ハイライト

岩本昌也氏(以下、岩本):管理部長の岩本です。本日はよろしくお願いします。2023年3月期決算についてご説明します。

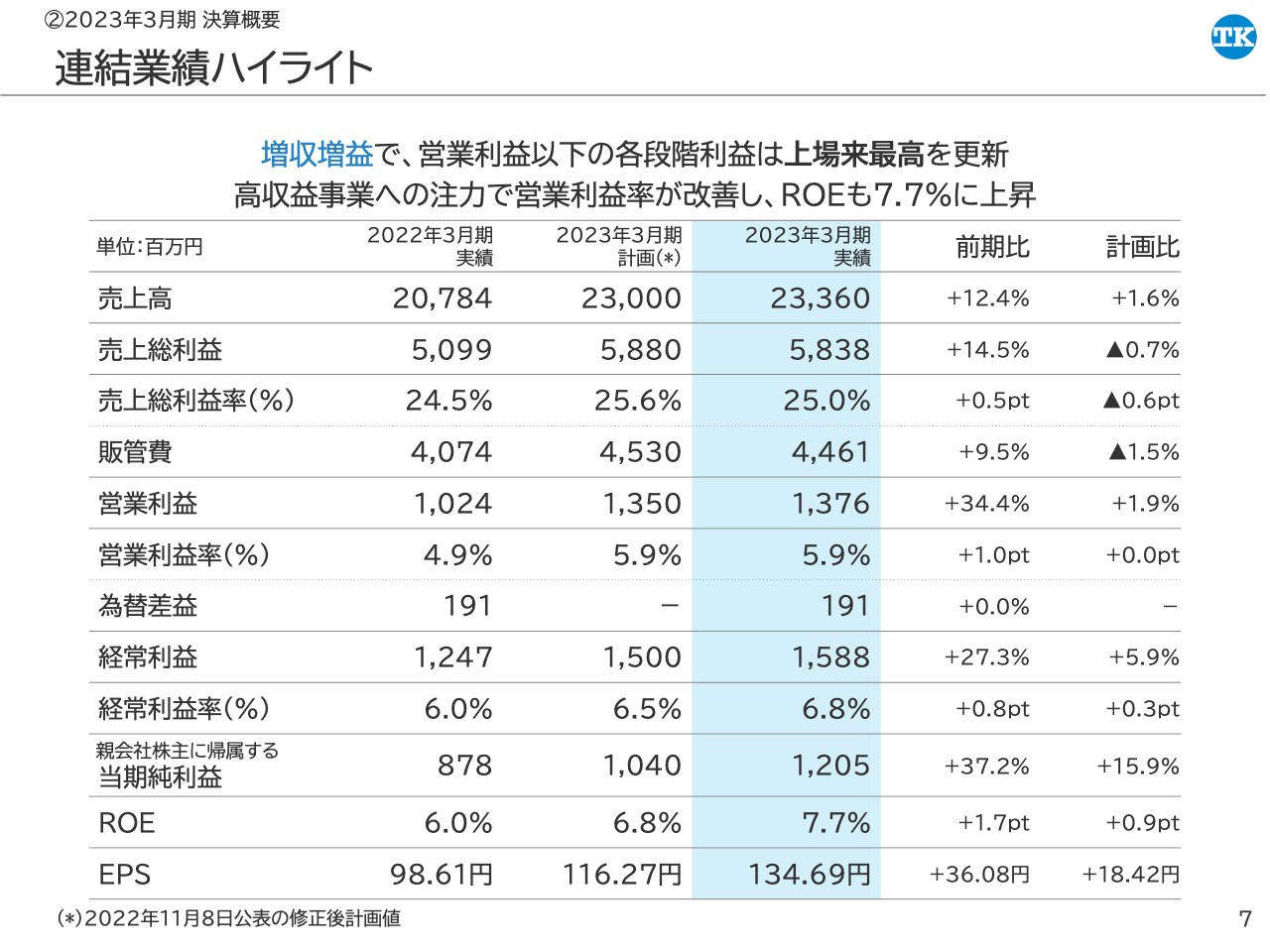

まず、連結の業績ハイライトです。2023年3月期の業績は、エレクトロニクス事業とクラウドサービス事業が伸長したことで、増収増益となりました。営業利益以下の各段階利益では、上場来最高益を更新しました。高収益事業に注力したことで、営業利益率も1ポイント改善し、5.9パーセントとなりました。

営業利益の増加に加え、遊休土地の売却で法人税の減額効果が生じたことも影響し、当期純利益は前年度の8億7,800万円から、37.2パーセント増の12億500万円となりました。利益成長によってROEも7.7パーセントに上昇し、EPSは134.69円となっています。

セグメント別業績

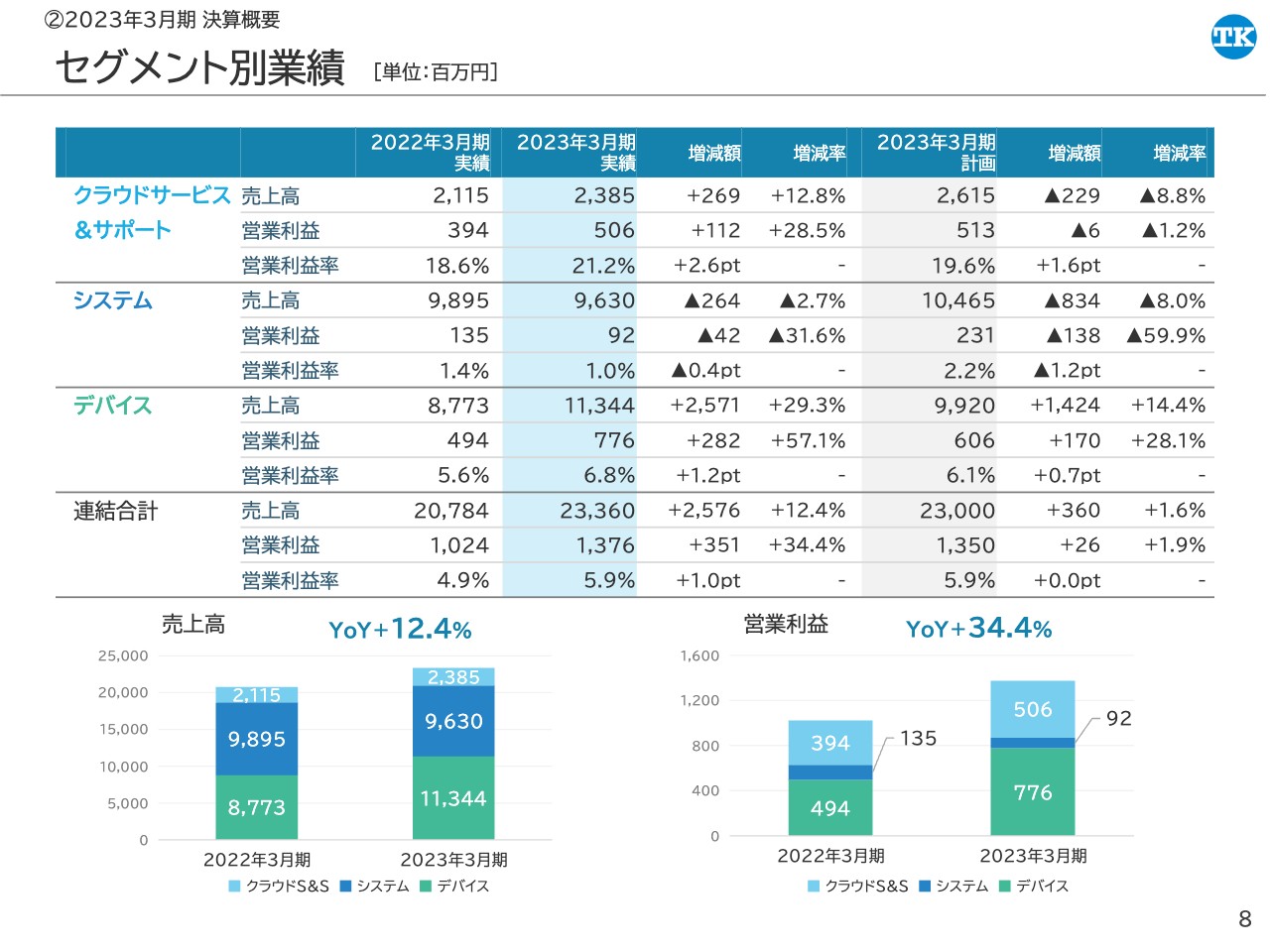

セグメント別の業績についてご説明します。クラウドサービス&サポートセグメントの売上高は、前年比12.8パーセント増加の23億8,500万円、営業利益については前年比28.5パーセント増加の5億600万円、営業利益率は2.6ポイント改善して、21.2パーセントとなりました。

システムセグメントの売上高は、前年比2.7パーセント減の96億3,000万円、営業利益は前年比31.6パーセント減の9,200万円、営業利益率は0.4ポイントマイナスの1パーセントとなりました。

デバイスセグメントの売上高は、前年比29.3パーセント増の113億4,400万円、営業利益は前年比57.1パーセント増の7億7,600万円、営業利益率は1.2ポイント改善して、6.8パーセントとなりました。

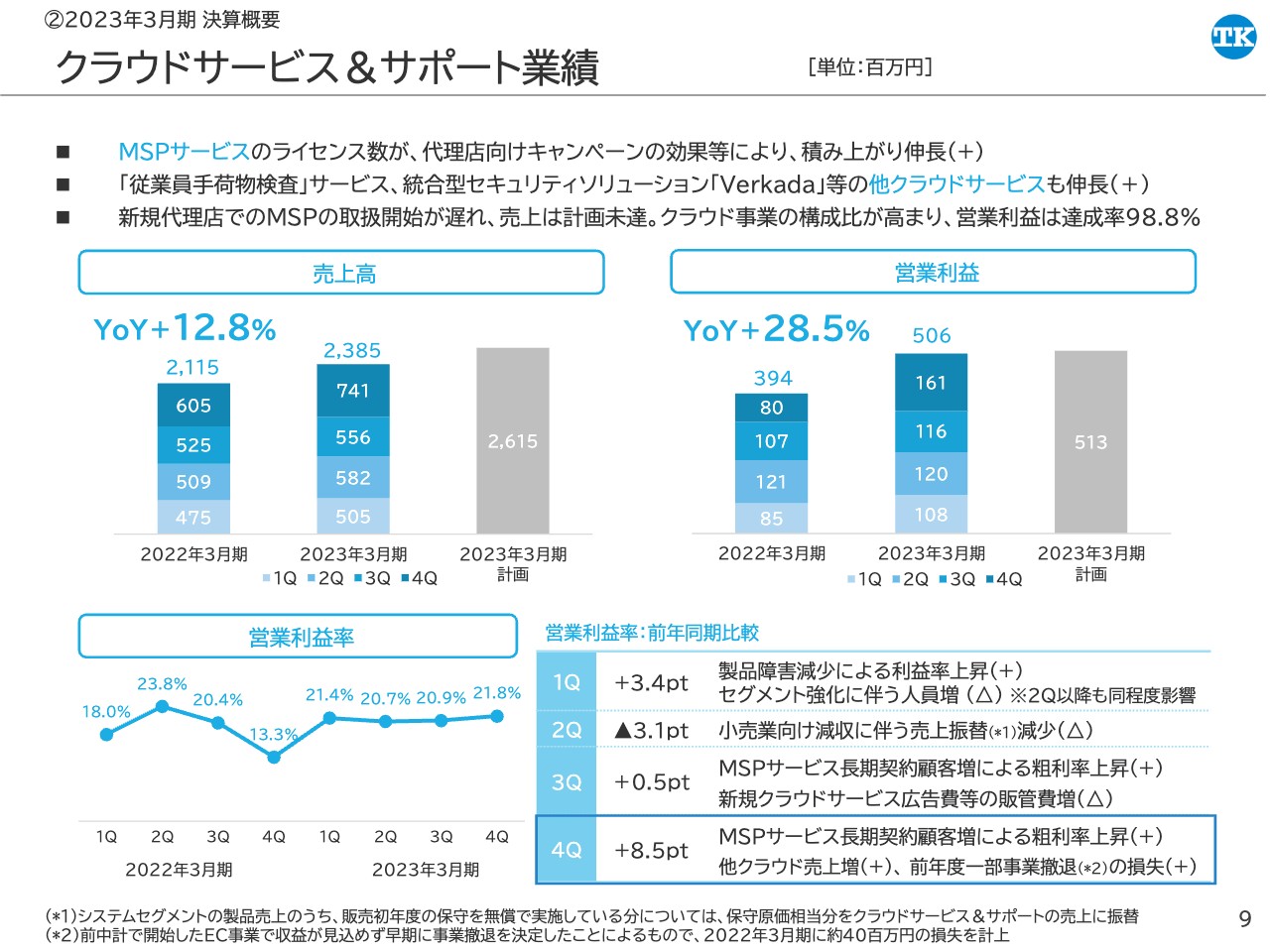

クラウドサービス&サポート業績

各セグメントの詳細について説明します。まず、クラウドサービス&サポートセグメントの業績の詳細です。主力のMSPサービスは、代理店による販売がメインですが、代理店に向けて実施したキャンペーンの効果などによって、契約数が積み上がり、売上が伸長しました。

また、「従業員手荷物検査サービス」と、統合型セキュリティソリューション「Verkada」など、他のクラウドサービスが立ち上がり始めたこともプラスに影響しています。一方で、計画対比は、新規代理店でMSPサービスの取り扱い開始が遅れたことが影響して、売上高は計画未達となっています。

営業利益は、利益率の高いMSPサービスなどのクラウドサービス事業の構成比が高まったことで、計画達成率が98.8パーセントとなりました。営業利益率は、スライド左下のグラフに記載のとおり、四半期別に見ても、1年間を通して20パーセントから21パーセントほどです。

前年と比較したプラス要因は、MSPサービスを長期間、契約いただいているお客さまが増えてきたことで粗利率が上昇したこと、MSP以外のその他のクラウドサービスの売上が伸びていることなどが挙げられます。

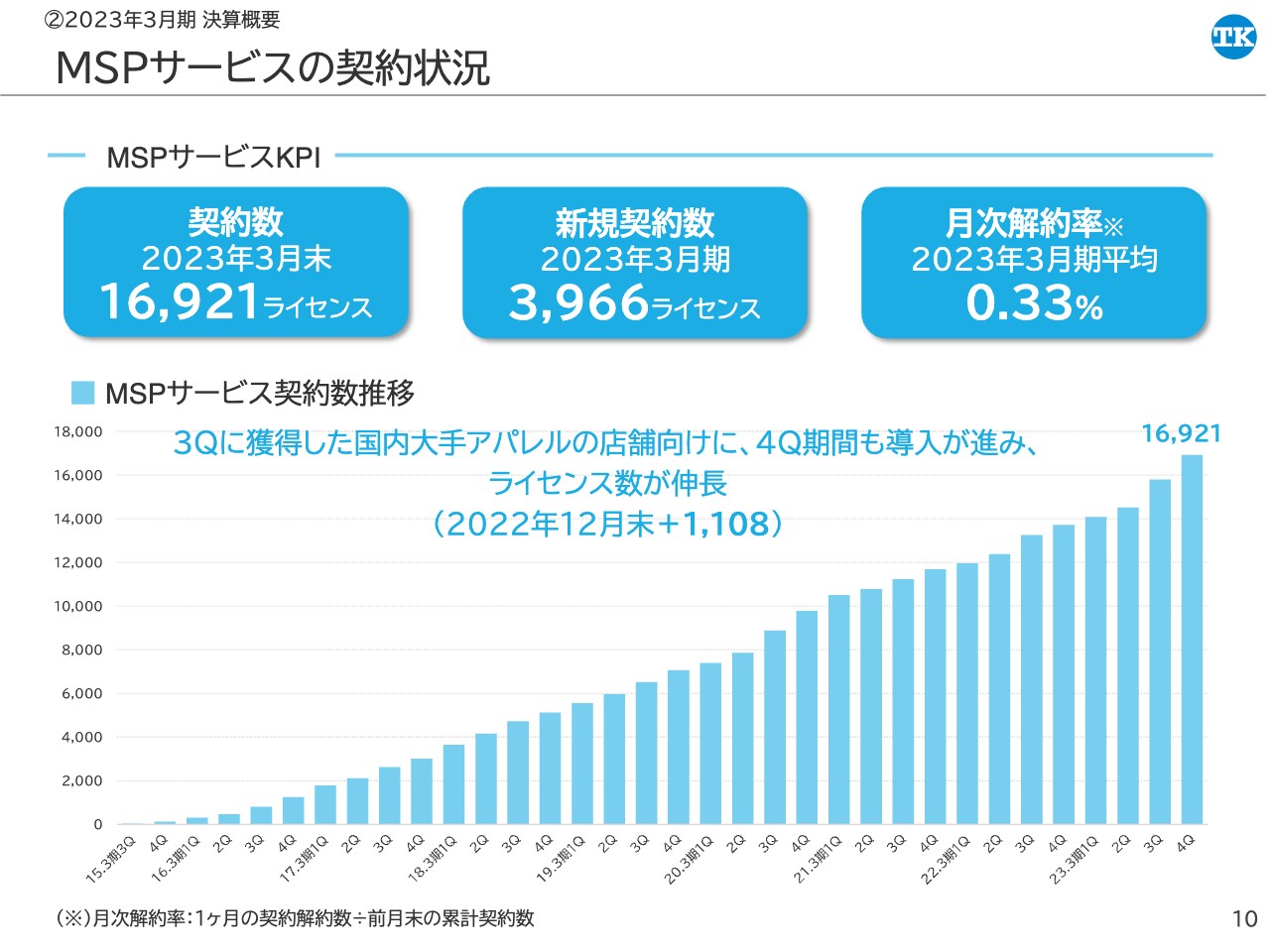

MSPサービスの契約状況

スライドのグラフはMSPサービスの契約状況の推移です。2015年に販売を開始して以降、順調に契約数が増加しています。今年度末の契約数は1万6,921ライセンスです。今年度の新規契約数は、3,966ライセンスとなりました。月次解約率は0.33パーセントで、低水準だと認識しています。

グラフに記載しているとおり、2023年3月期の第3四半期、第4四半期の上昇率が大きいですが、これは全国に店舗を展開している国内大手アパレル向けに一括採用が決まり、順次導入が進んだことによるものです。

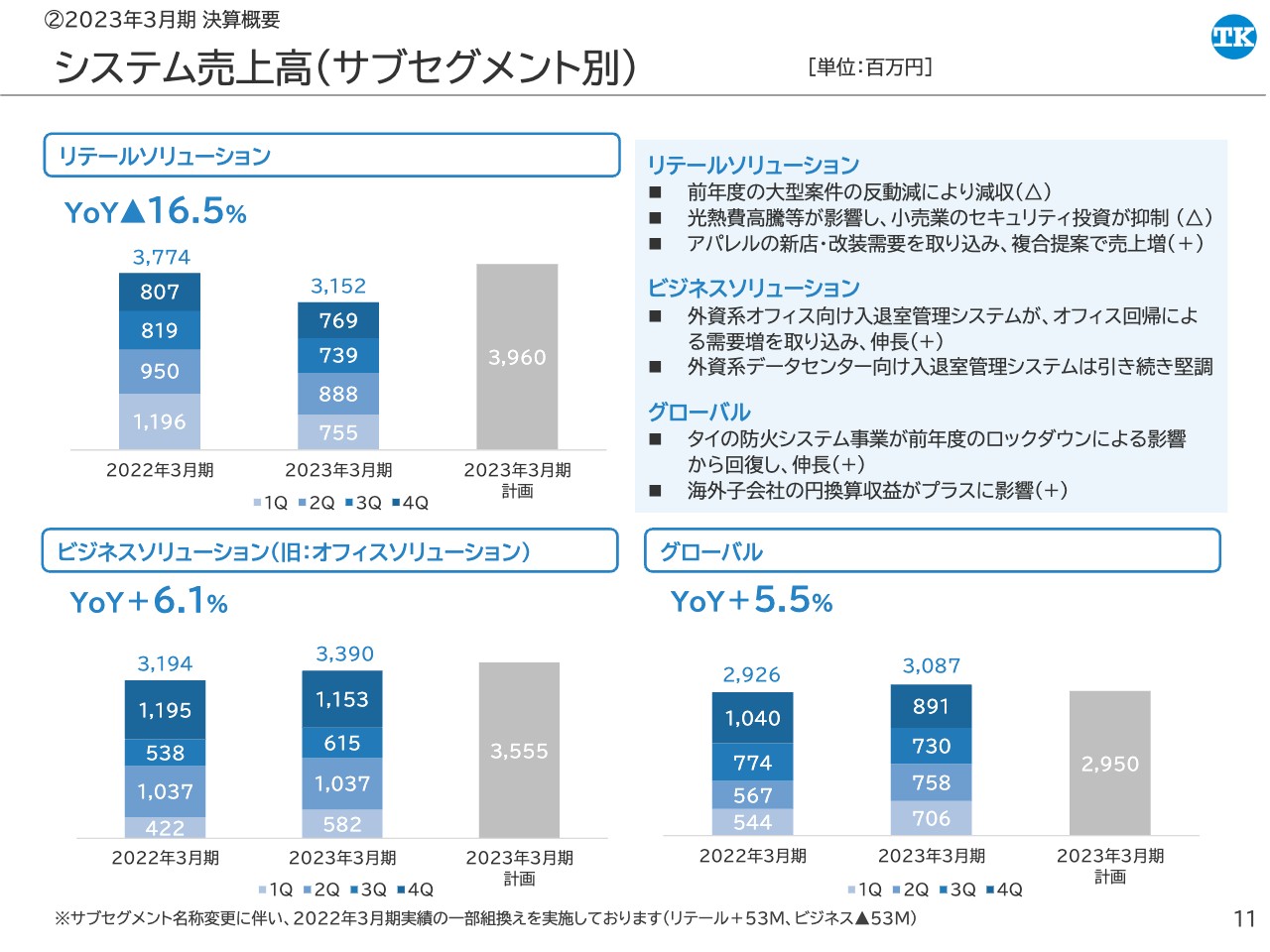

システム売上高(サブセグメント別)

システムセグメントの業績の詳細です。まず、リテールソリューション事業の売上高は、前年比16.5パーセント減の31億5,200万円となりました。これは前年の大型案件の反動減に加えて、小売業において、光熱費高騰などによる対応を優先されている中で、セキュリティへの投資が抑制されたことなどによるものです。

リテールソリューション事業全体では減収ですが、市場別に見ると、アパレルなどでは新店・改装需要の取り込みに成功しており、前年よりプラスになっている市場もあります。資料の後半に、Appendixとして市場別の内訳を記載していますのでご覧ください。

ビジネスソリューション事業の売上高は、前年比6.1パーセント増の33億9,000万円となりました。これは、外資系企業のオフィス向けの入退室管理システムの販売が、好調だったことによるものです。データセンター向けは、前年に引き続き堅調に推移しました。

グローバル事業の売上高は、前年比5.5パーセント増加の30億8,700万円となりました。防火システム事業について、前年度はタイのロックダウンの影響で低迷しましたが、そこから回復して堅調に推移しています。加えて、海外子会社の円換算収益がプラスに影響しました。

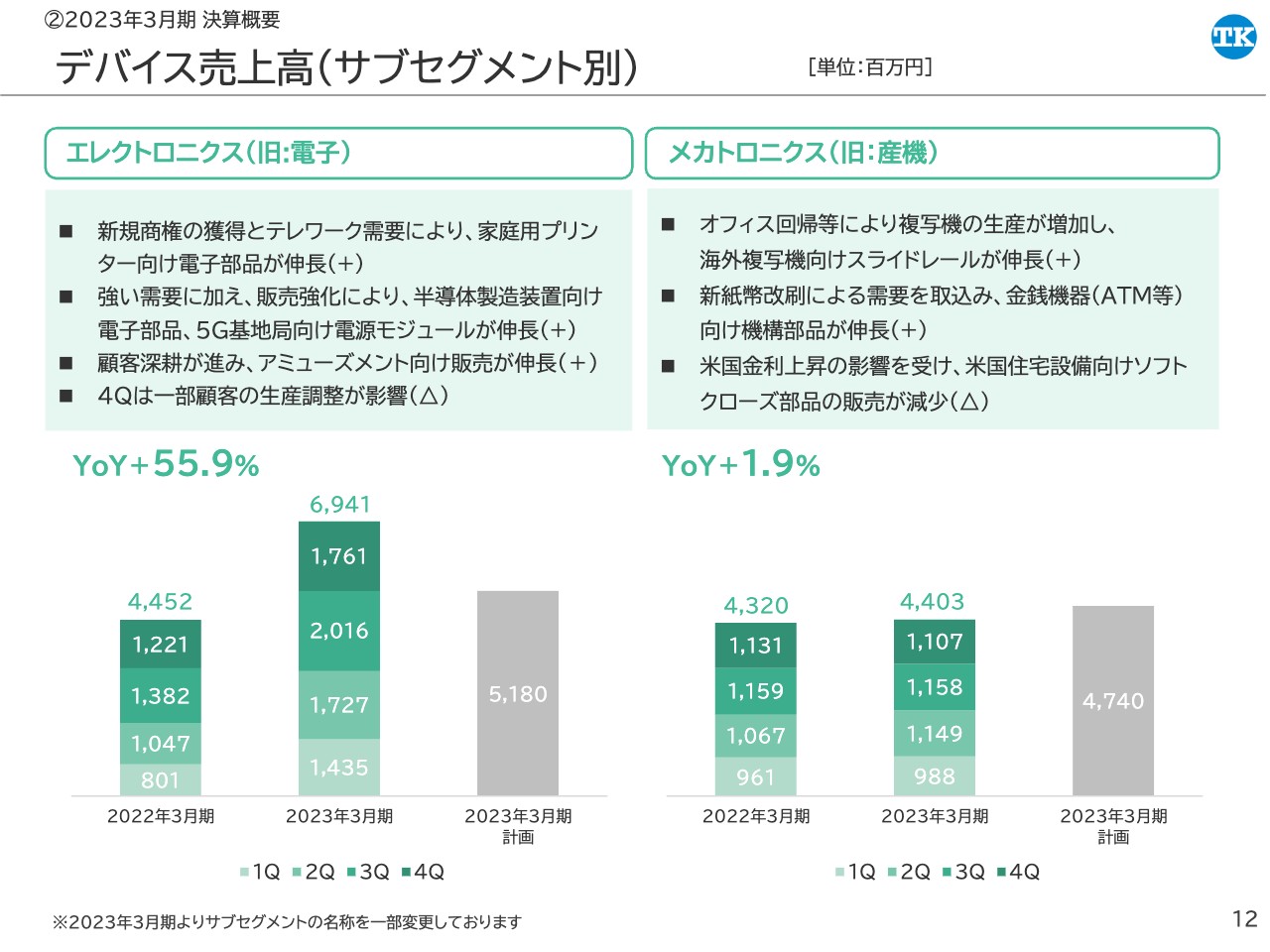

デバイス売上高(サブセグメント別)

デバイスセグメントの業績の詳細についてです。まず、エレクトロニクス事業の売上高は、前年比55.9パーセント増の69億4,100万円となりました。2023年3月期は、半導体不足に伴い需要が増加している状況です。当社は調達を順調に進めることができ、需要の取り込みに成功しました。

また、2021年に代理店契約を締結した商権の立ち上げができたことも増収の要因です。製品別に見ると、家庭用プリンター向けの電子部品と半導体製造装置向けの電子部品、5G基地局向けの電源モジュールなどです。また、アミューズメント市場向けでは、顧客深耕が進んだことにより、売上が伸長しています。

第4四半期の売上高は、第3四半期に比べると減額になっていますが、これは一部顧客の生産調整などが影響しています。

メカトロニクス事業の売上高は、前年比で1.9パーセント増加の44億300万円となりました。これは、海外複写機向けのスライドレールと、2024年に予定されている新紙幣の導入によって、金銭機器向けの機構部品の販売が伸長したことなどによるものです。

複写機については、今期、お客さま側に半導体が入り始めて生産が回復したこと、また、オフィス勤務が戻ってきたことなどが好調の要因です。一方、アメリカの金利上昇の影響を受け、昨年好調だったアメリカの住宅設備向けソフトクローズ部品の販売が減少しました。

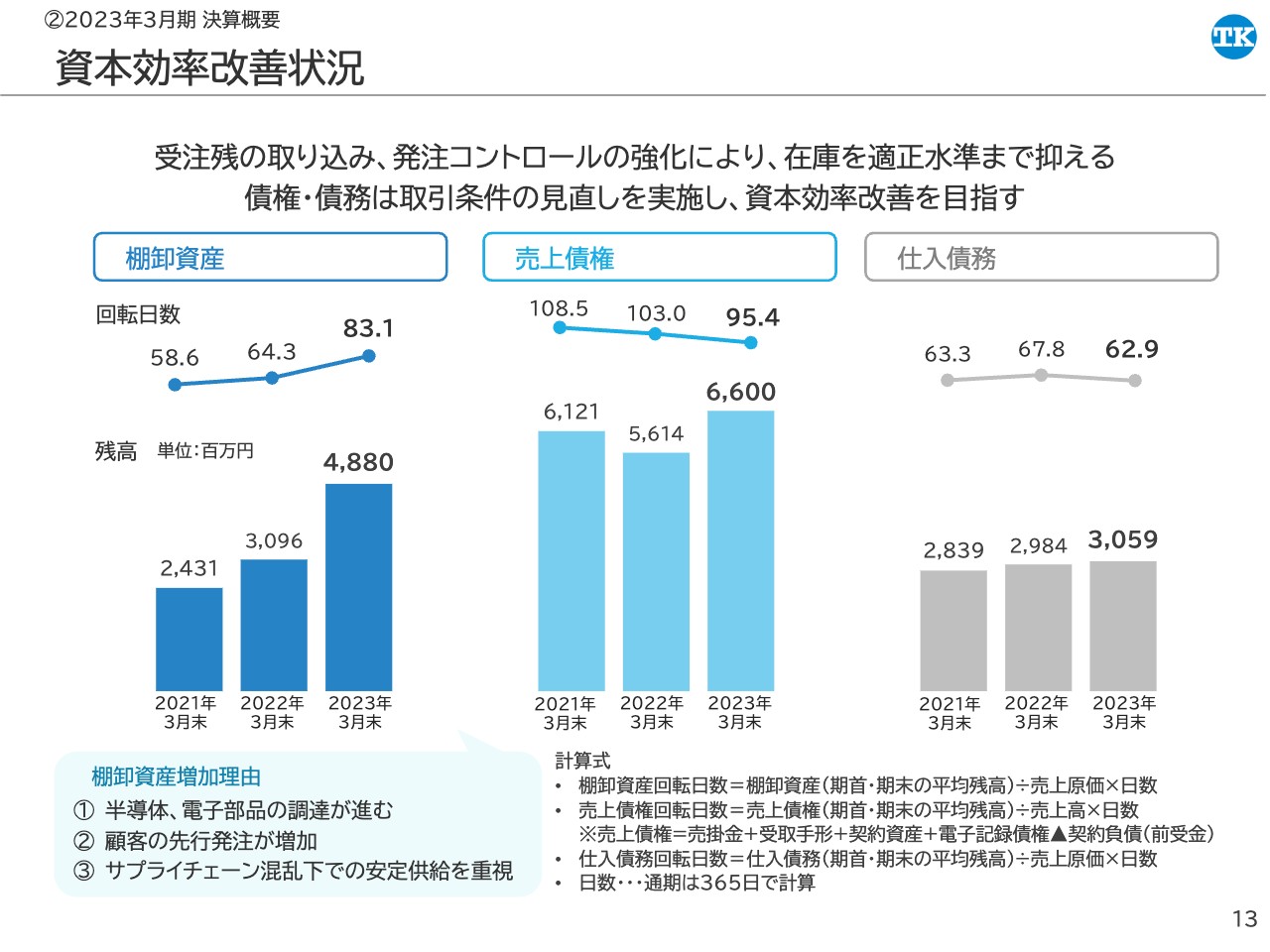

資本効率改善状況

資本効率改善の状況についてご説明します。中計において資本効率の改善を戦略に掲げていますが、棚卸資産が48億円と大きく増加している状況です。

これは主に、半導体不足に伴いお客さまの先行発注が増加し、その在庫を確保したことによるものです。至急、適正水準まで抑えなければならないと認識しており、受注残の取り込み、発注コントロールの強化を実施していきます。

債権・債務についても、取引条件の見直しなどを実施し、資本効率の改善に取り組んでいきます。

株主還元

株主還元についてです。直近予想では、年間配当を1株当たり116円としていました。

最終的に、当期純利益が計画を上回って着地したため「ROEが3期平均8パーセントを達成するまで、配当性向を100パーセント維持する」という方針に則り、年間配当は、直近予想よりも17円増配の133円に修正することにしました。中間配当で、すでに24円お支払いしていますので、期末配当は109円となります。

2024年3月期の年間配当は、前年より4円増配の137円を予定しています。上半期・下半期の連結業績予想から、配当性向100パーセントで計算して、中間を53円、期末を84円で予定しています。配当の下限については、これまでの24円から変更はありません。

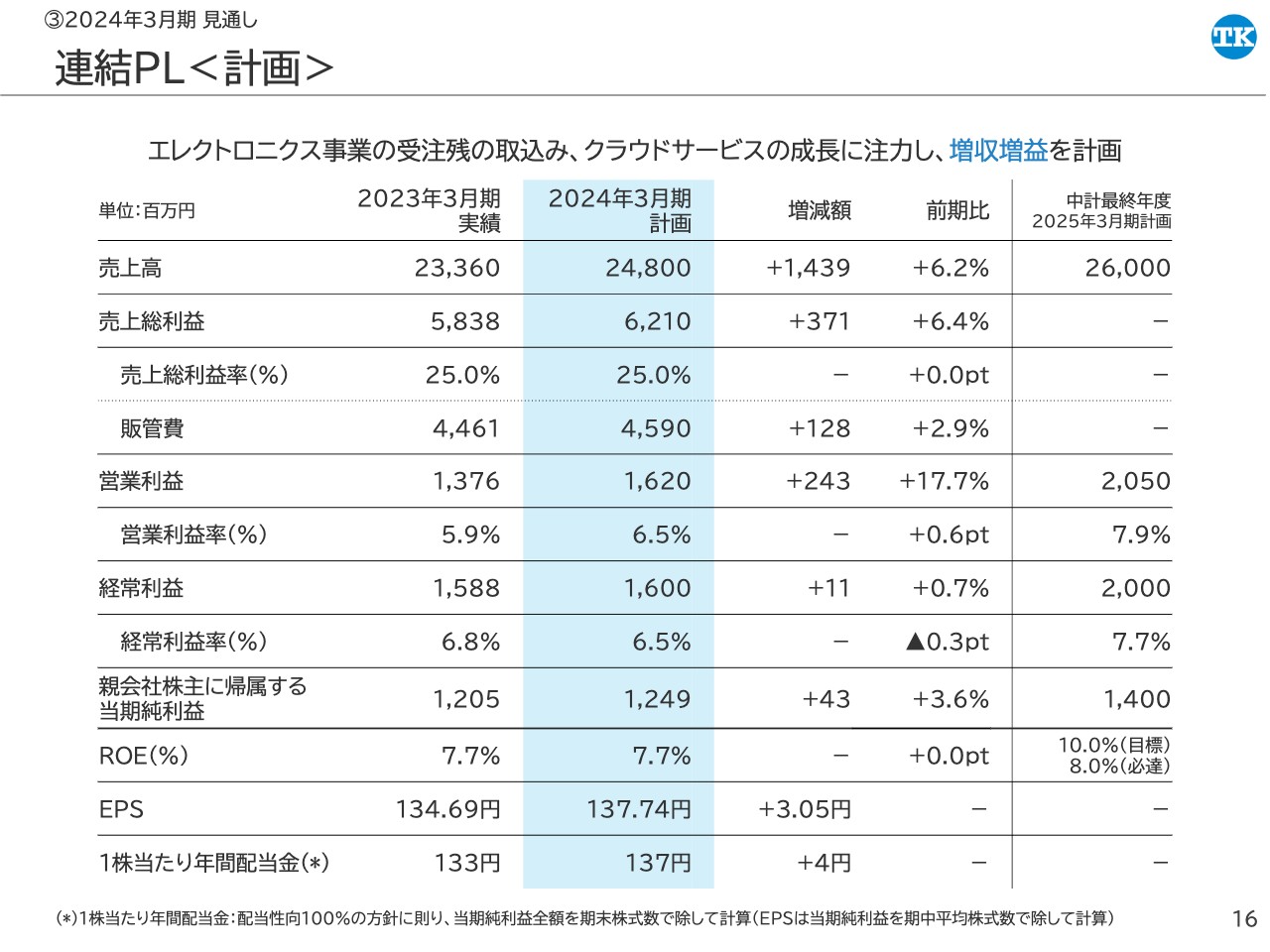

連結PL〈計画〉

2024年3月期の見通しについてご説明します。2024年3月期の見通しは、売上高248億円、売上総利益62億1,000万円、営業利益16億2,000万円、経常利益16億円、当期純利益12億4,900万円を計画しています。エレクトロニクス事業の受注残の取り込み、クラウドサービス事業の成長に注力することで、増収増益を見込んでいます。

予想ROEは7.7パーセント、EPSは137.74円、1株当たりの年間配当金は137円を予定しています。

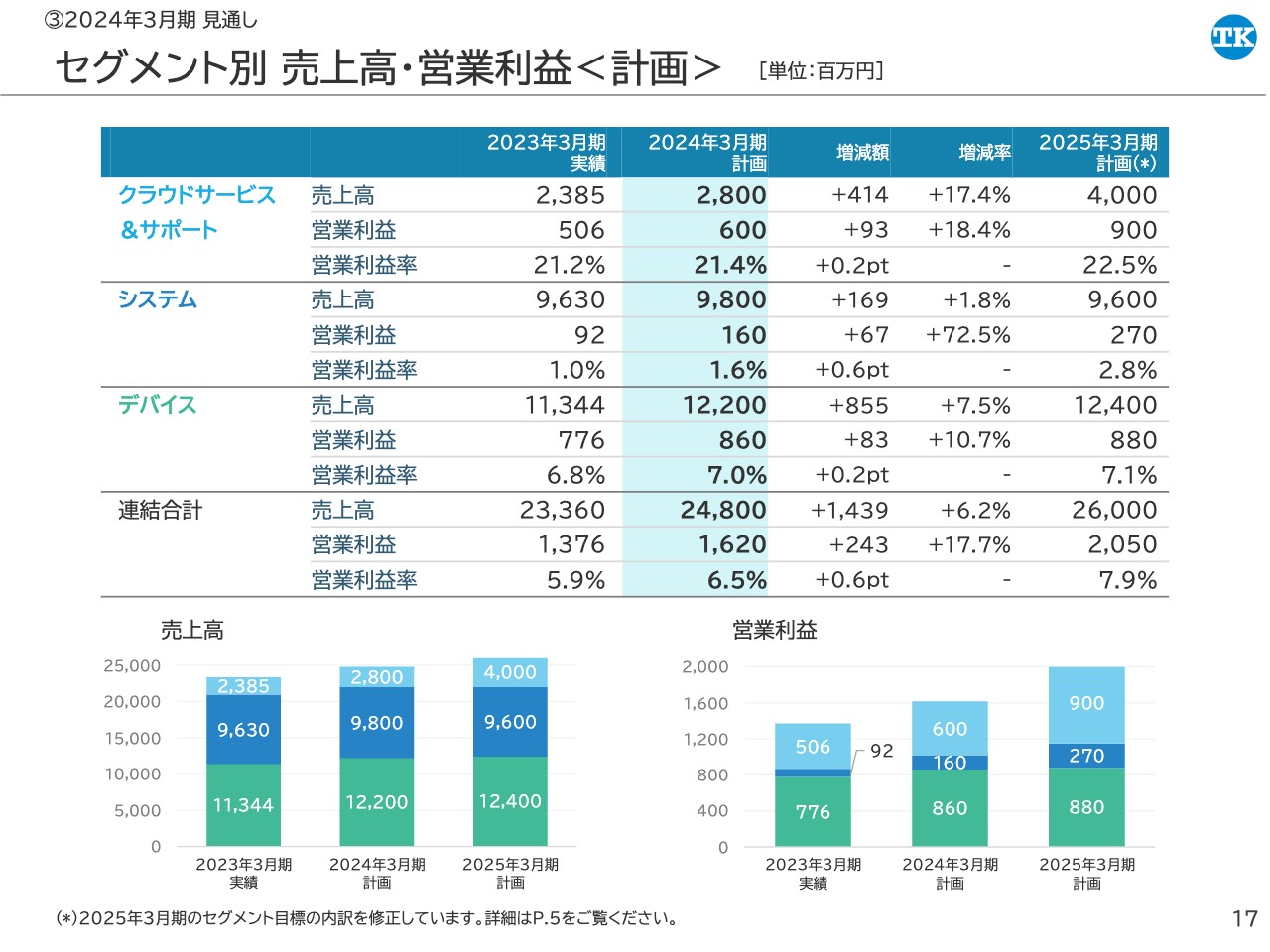

セグメント別 売上高・営業利益〈計画〉

セグメント別の売上高・営業利益の見通しは、スライド記載の表とグラフのとおりです。この後、セグメントごとに詳細をご説明します。

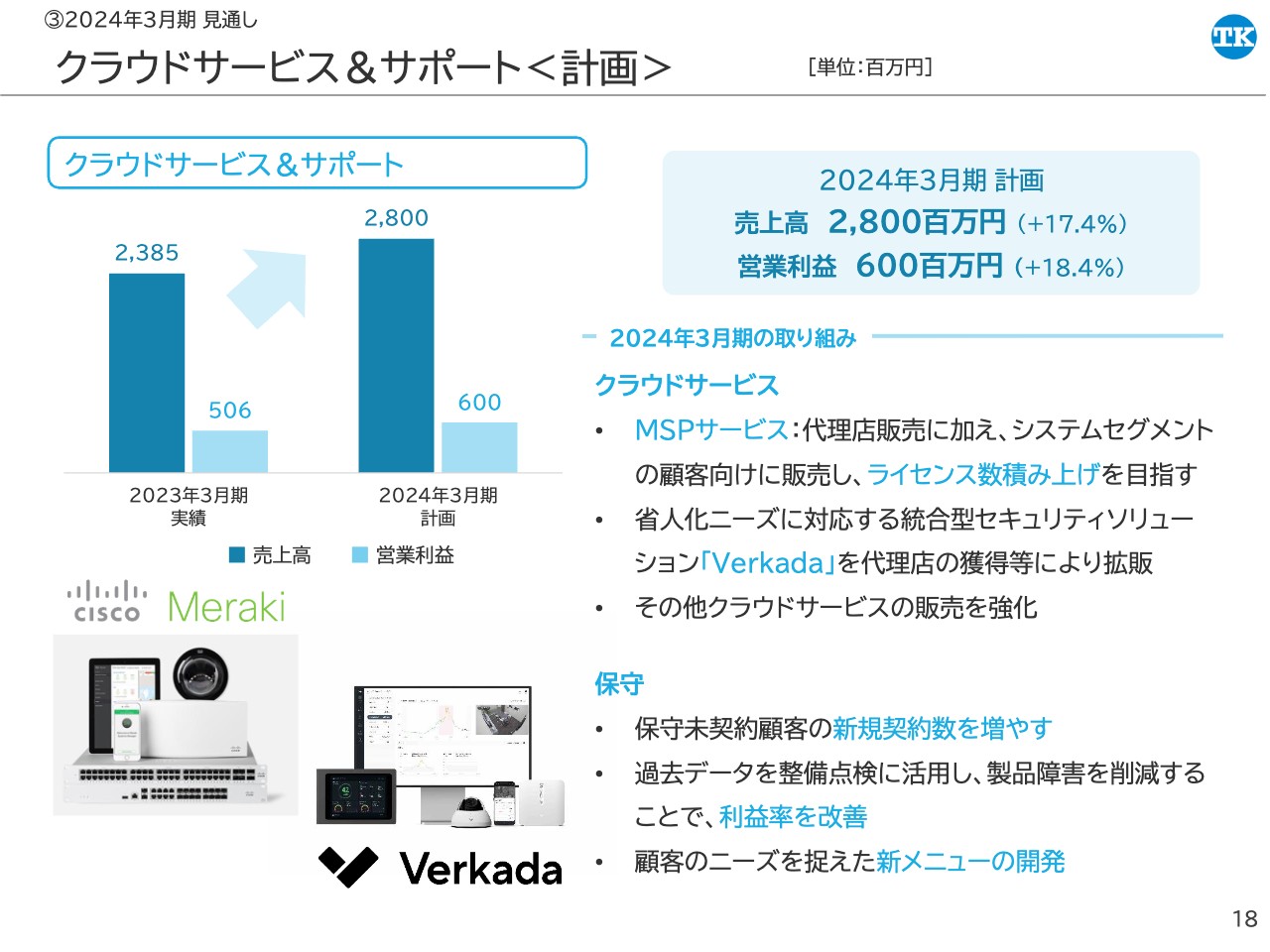

クラウドサービス&サポート〈計画〉

クラウドサービス&サポートセグメントの計画についてご説明します。通期の売上高は前年比17.4パーセント増の28億円、営業利益は前年比18.4パーセント増の6億円を計画しています。

具体的な取り組みをご説明します。クラウドサービス事業では、MSPサービスのライセンス数をさらに積み上げるため、引き続き代理店での販売を行うとともに、システムセグメントの顧客向けに販売します。

統合型セキュリティソリューション「Verkada」の販売は、これまで直接販売で実績を積み上げてきましたが、今期からは有力な代理店を獲得し、成長スピードを加速させたいと考えています。また、実績の部分でもお話しした「従業員手荷物検査サービス」など、その他クラウドサービスについても拡販していきたいと考えています。

保守事業では、保守未契約のお客さまを対象に、新規の契約を増やす営業を進めていきます。過去のデータを分析して点検のタイミングを工夫することで、製品障害の件数を減らし、利益率の改善を行っていきます。また、お客さまのニーズを捉えた新しい保守メニューの開発も進めていきたいと考えています。

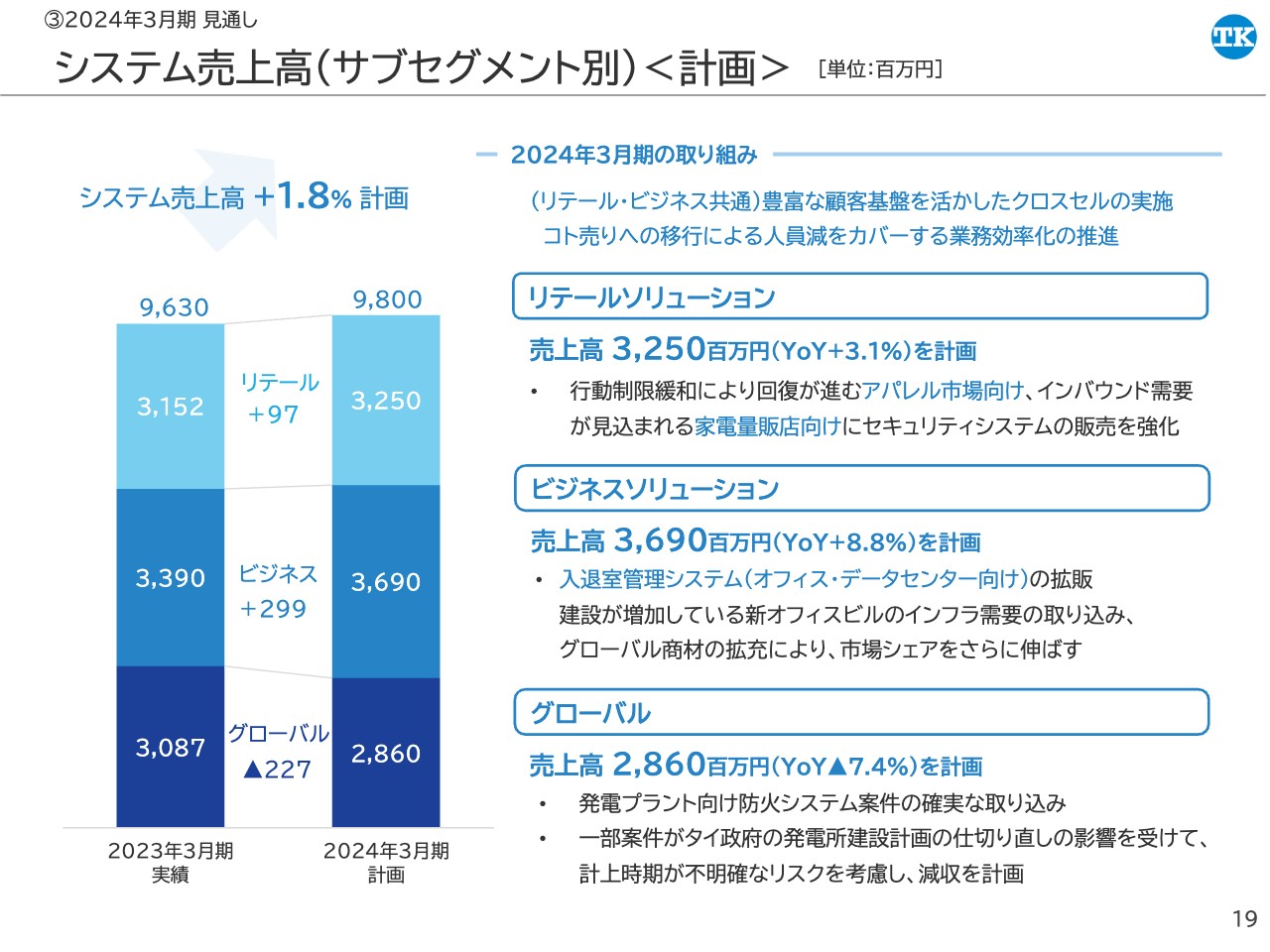

システム売上高(サブセグメント別)〈計画〉

システムセグメントの計画についてご説明します。システムセグメント全体の売上高は、前年比1.8パーセント増の98億円を計画しています。リテールソリューション事業とビジネスソリューション事業の共通の取り組みとして、豊富な顧客基盤を活かしたクロスセル、「コト売り」への移行による人員減をカバーする業務効率化を推進していきます。

リテールソリューション事業では、通期の売上高を前年比3.1パーセント増の32億5,000万円で計画しています。今年度は行動制限の緩和によって回復が進んでいるアパレル市場や、インバウンド需要が見込まれる家電量販店などの好調な市場に向け、万引き防止システムや監視カメラなどのセキュリティシステムの販売を強化し、達成を目指します。

ビジネスソリューション事業では、通期の売上高を前年比8.8パーセント増の36億9,000万円で計画しています。主にオフィスやデータセンター向けの入退室管理システムの拡販で伸ばしていきたいと考えています。

現在、大規模な都市の再開発で都心にオフィスビルの建設が増えており、このインフラ需要の取り込みを狙っていきます。また、グローバル商材を拡充することで、外資系のオフィス・データセンター向けの市場シェアをさらに伸ばしていきます。

グローバル事業では、通期の売上高を前年比7.4パーセント減の28億6,000万円で計画しています。グローバル事業は東南アジアで行っている防火システムが中心ですが、現在、タイ政府の発電所建設計画がインフレ等の影響で仕切り直しになっており、一部の案件で計上時期が不明確になっている状況です。このようなリスクを踏まえ、減収の計画としています。

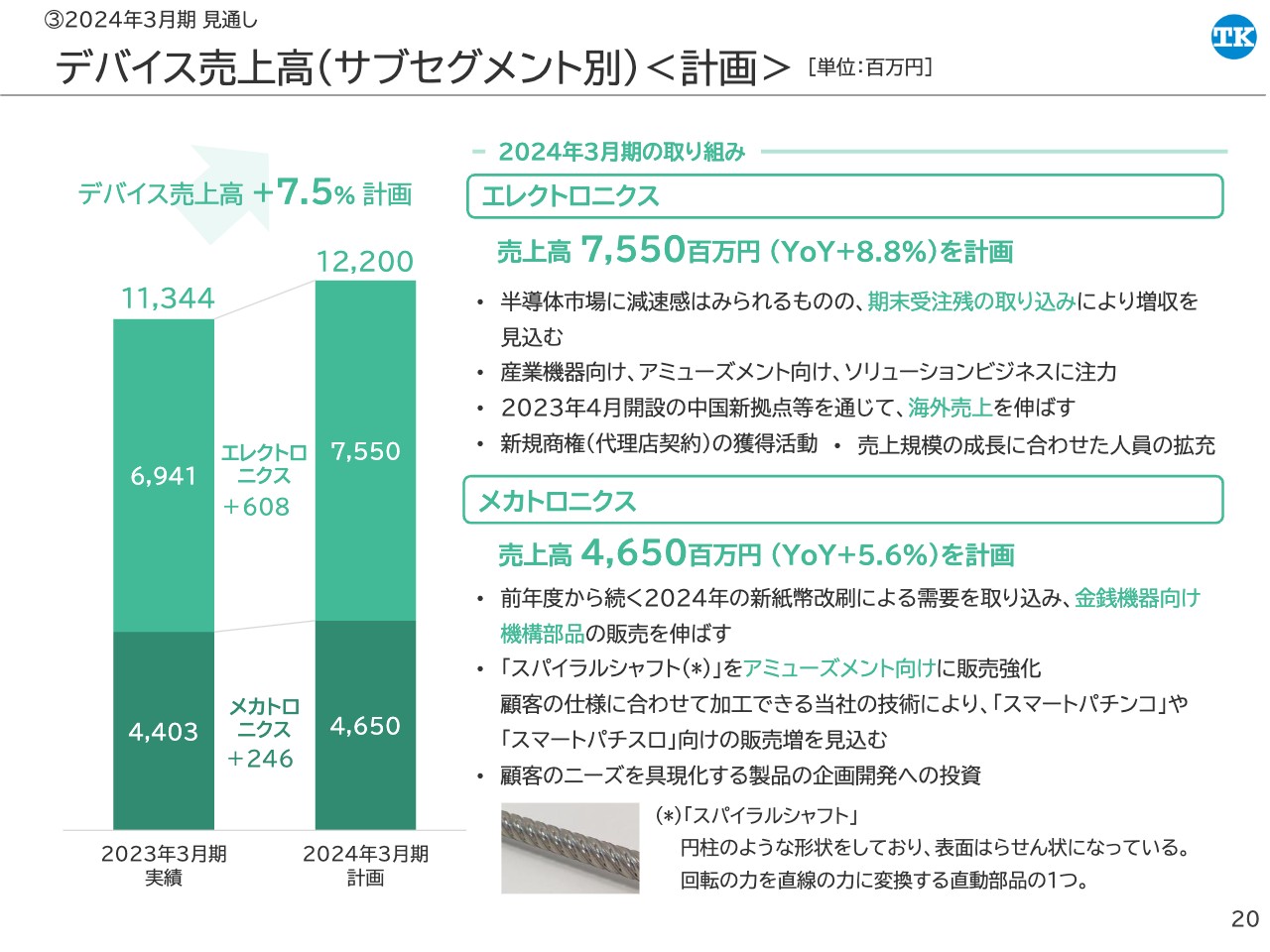

デバイス売上高(サブセグメント別)〈計画〉

デバイスセグメントの計画です。デバイスセグメント全体の売上高は、前年比7.5パーセント増の122億円を計画しています。エレクトロニクス事業は、通期の売上高を前年比8.8パーセント増の75億5,000万円で計画しています。半導体市場に減速感は見られるものの、期末受注残の取り込みによる増収を見込んでいます。

産業機器、アミューズメント市場向けに販売を強化し、ソリューションビジネスの実績を拡大することで、収益率の向上を目標としています。プレスリリースも行っていますが、今年4月に中国の深圳市に新しいオフィスを設置しました。この新しい拠点を通じ、海外売上を伸ばしていきたいと考えています。また、新規商権を獲得することで、売上規模の拡大を目指していきます。同時に人員の拡充も進め、強固な体制を構築します。

メカトロニクス事業は、通期の売上高を前年比5.6パーセント増の46億5,000万円で計画しています。2024年に新紙幣の改刷による機器の入れ替えが見込まれるため、前年度に続きATMなど金銭機器向けの機構部品の販売の増加を見込んでいます。

また、スライド下部に記載している「スパイラルシャフト」という機構部品を、アミューズメント向けに販売強化していきます。この部品はお客さまの仕様に合わせて加工できるため、「スマートパチンコ」や「スマートパチスロ」など最近のアミューズメント市場の潮流に乗り、販売増を見込んでいます。

さらに、顧客のニーズを具現化する製品の企画開発に投資することで、利益率の高い案件の創出に取り組んでいきます。私からのご説明は以上です。ありがとうございました。

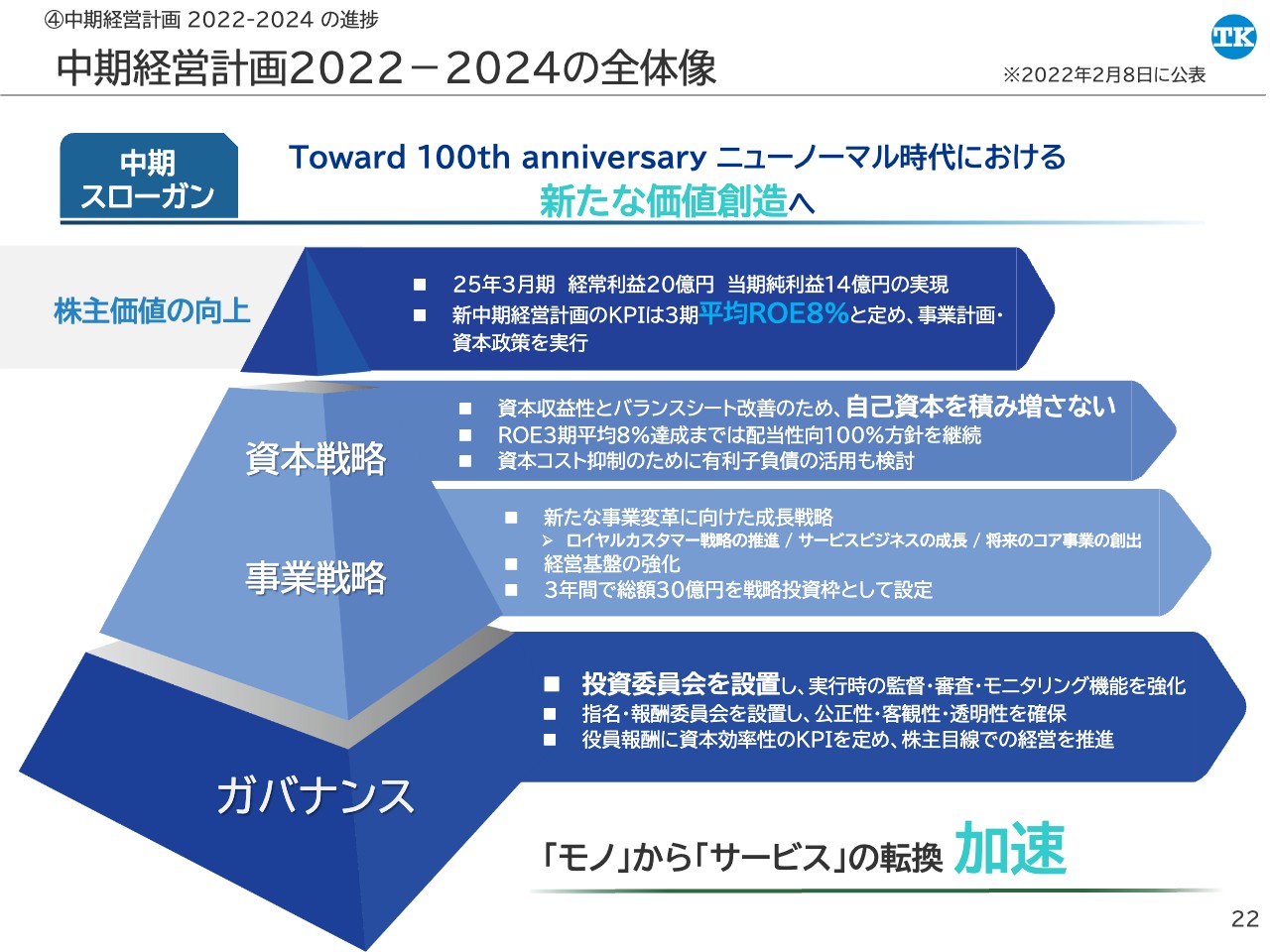

中期経営計画2022-2024の全体像

井出:中期経営計画の進捗についてご説明します。2022年4月から始まった中期経営計画では、「ニューノーマル時代における新たな価値創造へ」をスローガンにしています。

数値目標は、2025年3月期の経常利益20億円、当期純利益14億円、中計期間のROEを3期平均8パーセントに設定しています。この目標の達成に向けて、ガバナンス、事業戦略、資本戦略を進めていきます。

本日はこの取り組みの中から、いくつかの進捗と今後の方向性についてご説明します。

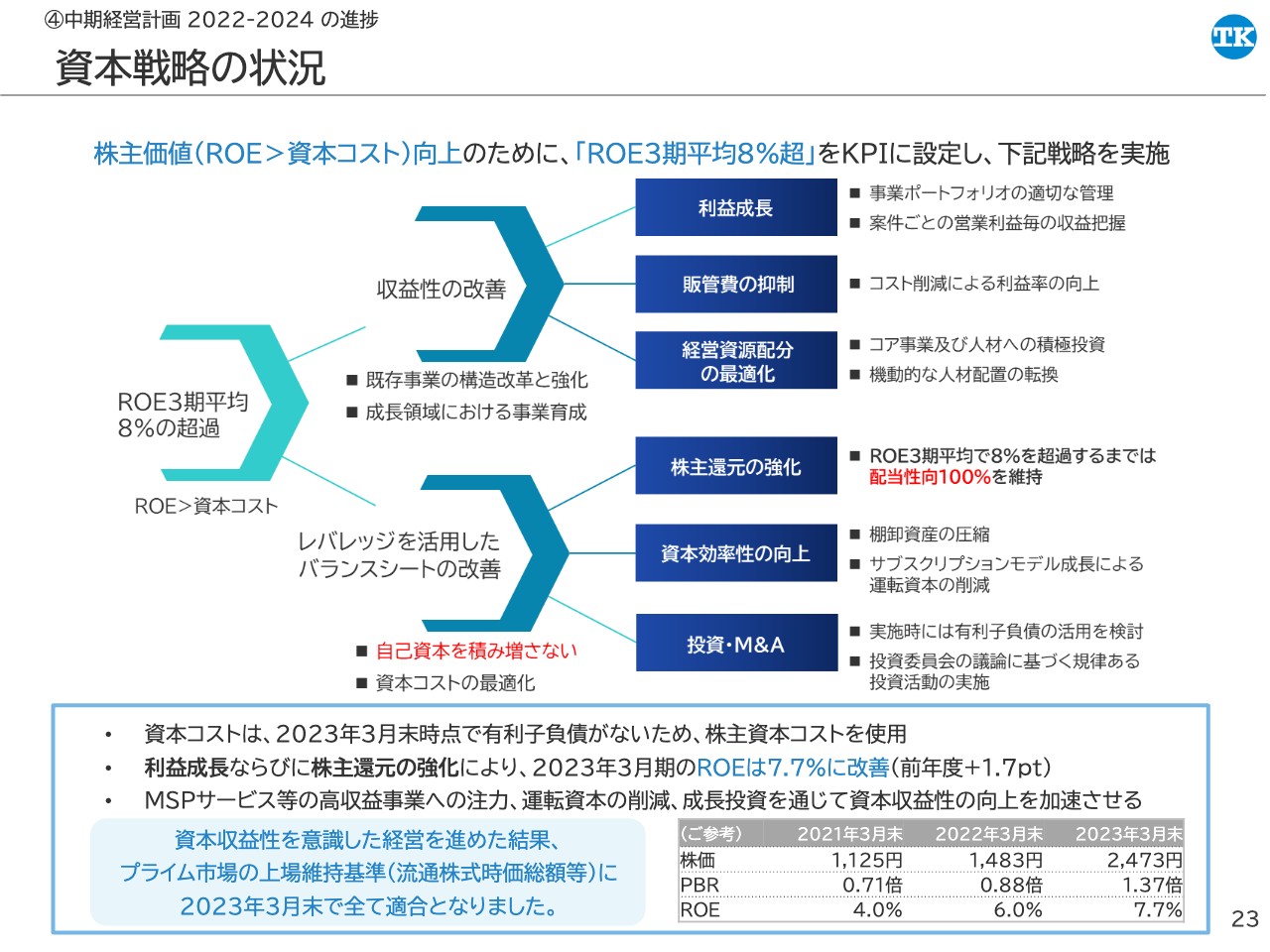

資本戦略の状況

資本戦略の状況についてご説明します。こちらのスライドは、東証の要請でもある「資本コストや株価を意識した経営の実現に向けた対応」も兼ねた内容になっています。

当社は株主価値の向上を目標に、指標としてROEが資本コストを上回ることを重視し、2022年度から2024年度までの3年間のROEが、3期平均で8パーセントを超えることをKPIに設定しています。利益成長ならびに株主還元の強化により、中計1年目である2023年3月期のROEは7.7パーセントに改善しました。

スライド右下の表が、直近3年間の株価、PBR、ROEの推移です。資本収益性を意識した経営を進めた結果、これまで満たしていなかったプライム市場の流通株式時価総額などの上場維持基準を、2023年3月末でクリアしました。今後もMSPサービスなどの高収益事業への注力や運転資本の削減、成長投資を通じ、資本収益性の向上を進めていきます。

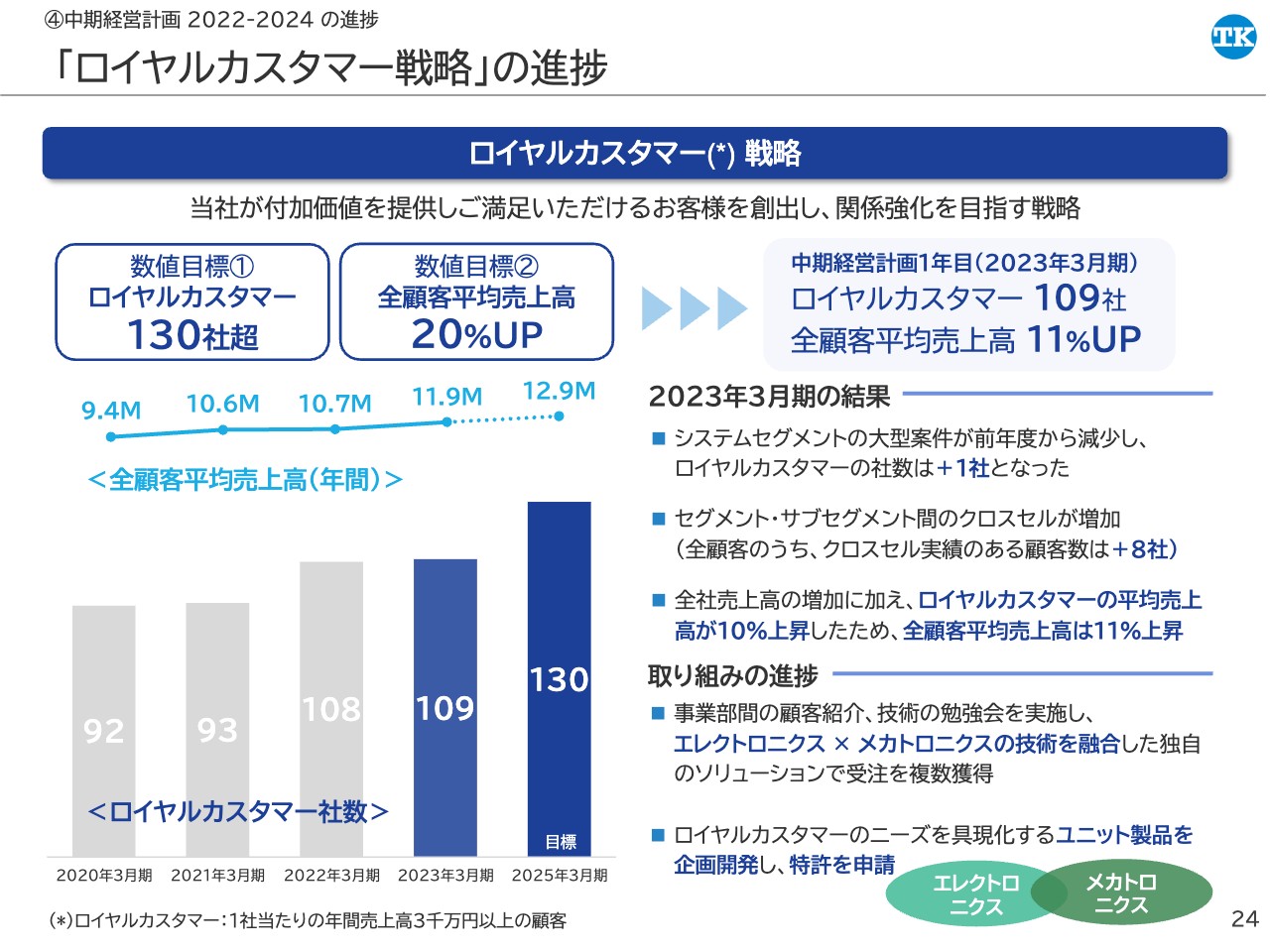

「ロイヤルカスタマー戦略」の進捗

「ロイヤルカスタマー戦略」の進捗についてです。「ロイヤルカスタマー戦略」は、当社が付加価値を提供しご満足いただけるお客さまを創出し、関係強化を目指す戦略です。ロイヤルカスタマーとは、1社当たりの年間売上高が3,000万円以上のお客さまを指しています。

この戦略では数値目標を2つ設定しています。1つはロイヤルカスタマー社数を130社以上に増やすこと、もう1つは全顧客の平均売上高を20パーセントアップさせることです。

1年目の結果は、ロイヤルカスタマー社数は前年度から1社増の109社でした。全顧客のうち、セグメント間のクロスセルの実績がある顧客を8社増やすことができましたが、システムセグメントの大型案件が前年度から減少したことが影響し、プラス1社にとどまりました。

一方で、全顧客の平均売上高は11パーセント増の1,190万円となり、好調に進捗しました。全社売上高の増加に加え、ロイヤルカスタマーの平均売上高が10パーセント上昇しました。これは顧客深耕が進んだことによるものです。

1年目のロイヤルカスタマー社数は残念ながら振るわない結果となりましたが、今後につながると考えている取り組みが2つありますので、ご説明します。

1つ目は、この1年間、デバイスセグメントのエレクトロニクス事業とメカトロニクス事業の事業部間で、顧客紹介や技術の勉強会を活発に実施したことにより、それぞれの技術を融合した独自のソリューションで受注を複数件獲得できました。

2つ目は、メカトロニクス事業でロイヤルカスタマーのニーズを具現化するユニット製品を企画開発し、特許を申請しています。この2つについては、お客さまに提供できる新たな付加価値を生み出す取り組みだと考えていますので、今後も強化していきたいと思います。

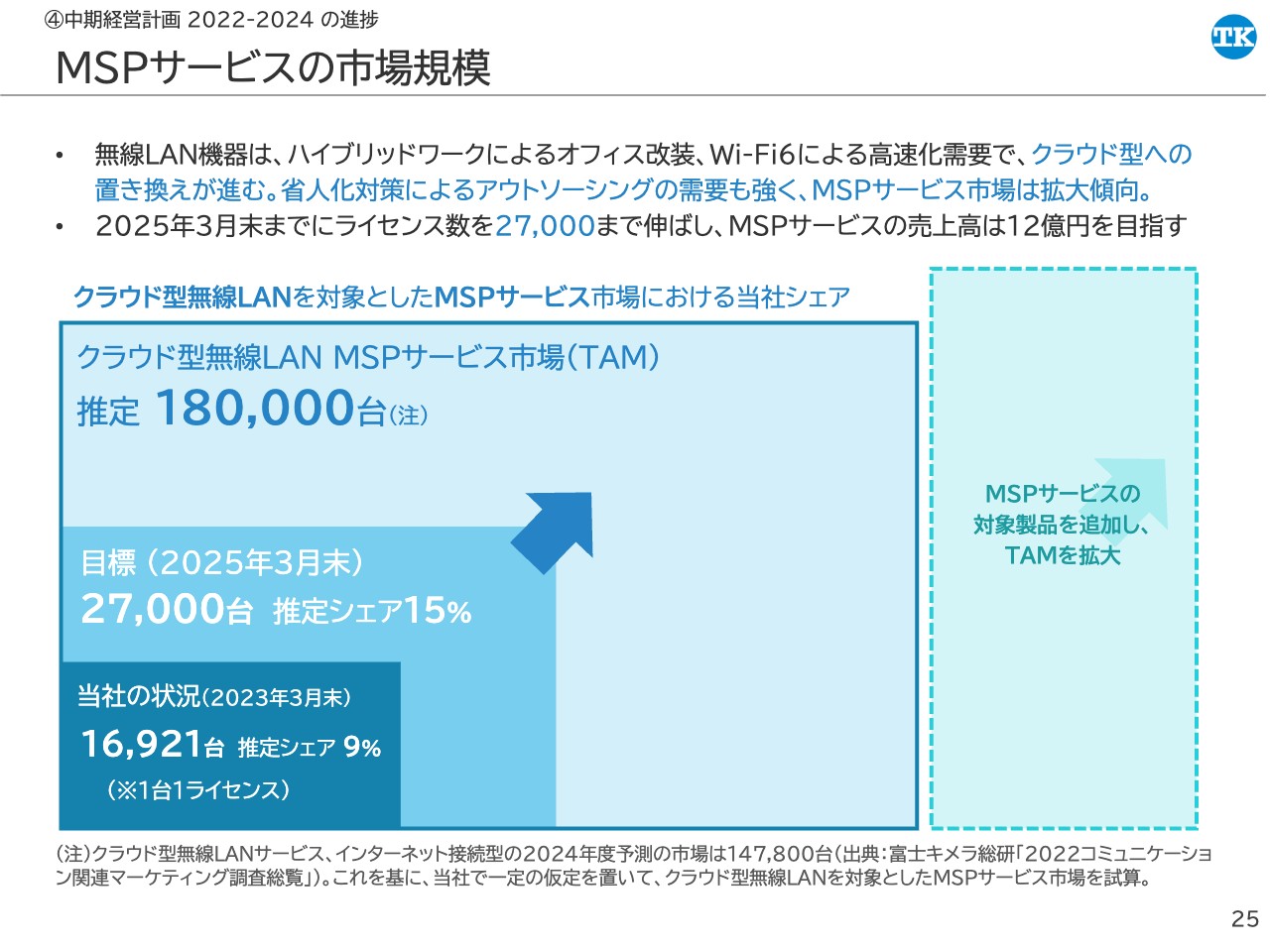

MSPサービスの市場規模

MSPサービスについてご説明します。当社は「サービスビジネスの成長」という戦略の中で、中計最終年度のMSPサービスの売上高12億円を目標に、これまでKPIとしてライセンス数を開示してきました。こちらのスライドは、そのライセンス数が市場にどのくらいあるのかと、その中での当社の目標値を示しています。

MSPサービスとは、クラウド製品の保守運用・稼働監視業務をアウトソーシングできるサービスです。当社が提供しているMSPサービスの対象製品は、今のところクラウド型の無線LANのみです。

現在、無線LAN機器はハイブリッドワークによるオフィスの改装、Wi-Fi6による高速化需要で、クラウド型への置き換えが進んでいます。加えて、省人化対策によるアウトソーシングの需要も強く、クラウド型無線LANを対象としたMSPサービスの市場は拡大傾向にあります。

市場には18万台あると推定しており、当社は現在9パーセントほどのシェアだと考えています。2025年3月期までに2万7,000台に伸ばすことで、MSPサービスの売上高12億円の達成を目指していきます。また、スライド右側に記載のとおり、MSPサービスの対象製品を追加することで、獲得可能なライセンス数をさらに伸ばします。

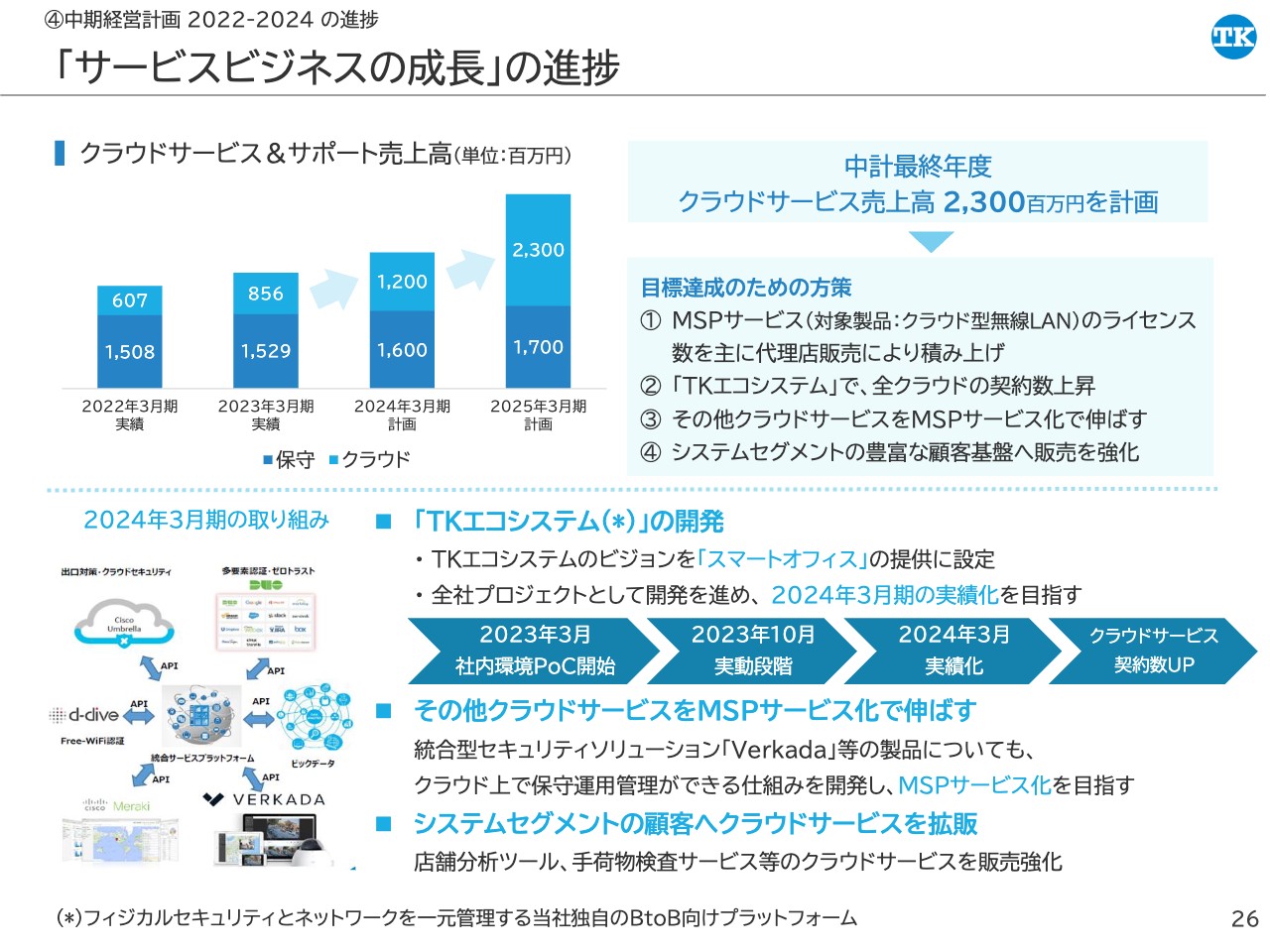

「サービスビジネスの成長」の進捗

「サービスビジネスの成長」の進捗についてです。スライド左上のグラフは、クラウドサービス&サポートセグメントの売上高における保守事業とクラウドサービス事業の内訳です。

クラウドサービス事業を大きく伸ばし、最終年度は23億円の売上を計画しています。この数値を達成するための具体的な方策をグラフの右側に4つ掲げています。1つは先ほどご説明した、クラウド型無線LANを対象としたMSPサービスのライセンス数の積み上げです。残りの3つについては、スライド下部の今期の取り組みとあわせてご説明します。

今期の取り組みの1つ目は「TKエコシステム」の開発です。スライド左下に記載した画像のとおり、カメラなどのフィジカルセキュリティとネットワークを一元管理する、当社独自のBtoB向けのプラットフォームです。

ビジョンを「スマートオフィスの提供」に設定し、全社プロジェクトとして開発をスタートしました。今年の3月より社内環境でPoCを開始しています。10月には実動段階に入り、2024年3月までに実績化することを目標にしています。これにより中計最終年度のクラウドサービス事業の売上増を目指していきます。

2つ目は、現在提供している「Verkada」などのクラウドサービスもMSPサービス化を目指します。具体的には、クラウド上で保守・運用管理ができる仕組みを開発し、アウトソーシングできるようにすることで省人化ニーズをつかみ、売上を伸ばしていきたいと考えています。3つ目はシステムセグメントの顧客基盤を活かし、クラウドサービスの販売を強化していきます。

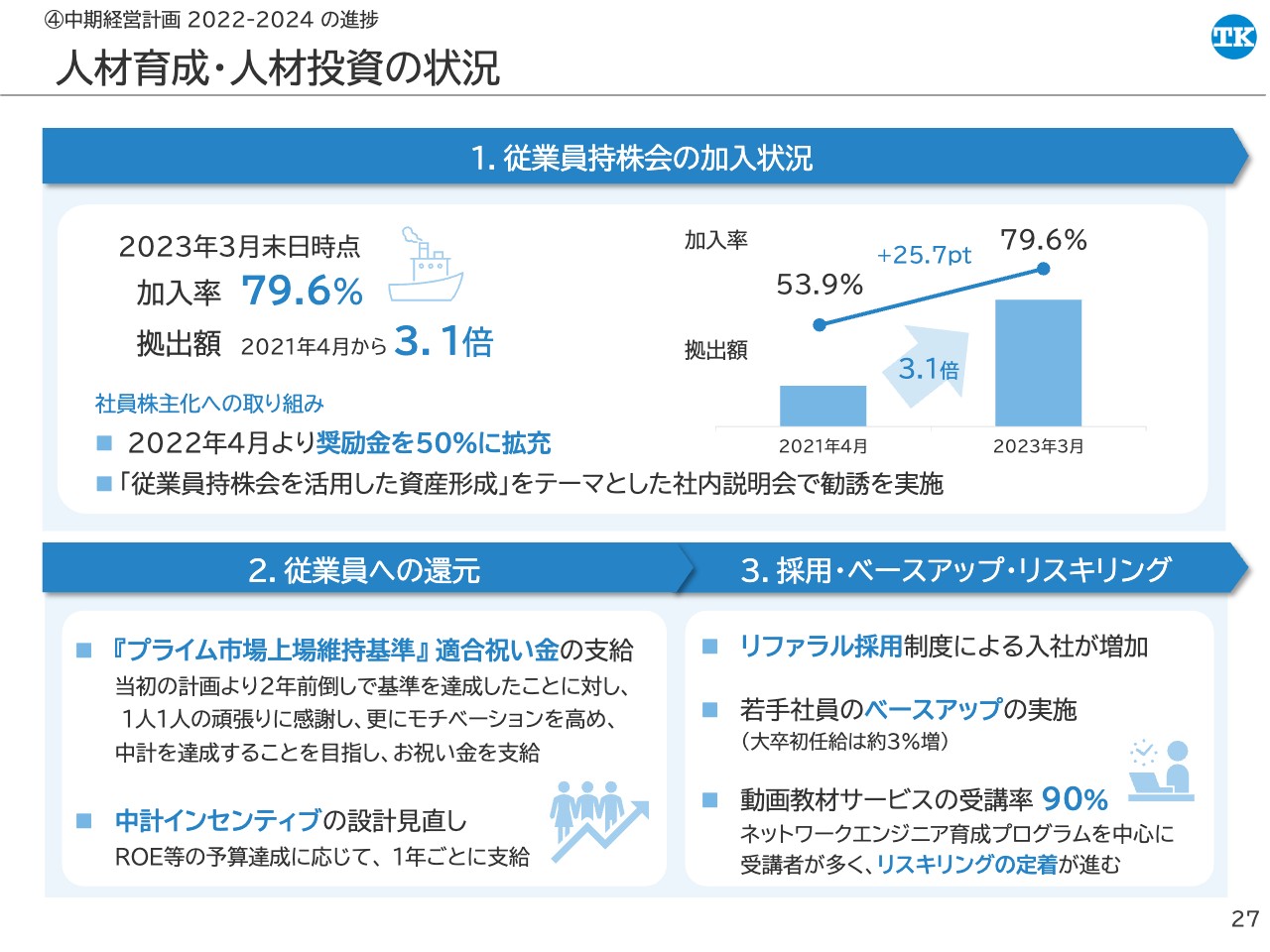

人材育成・人材投資の状況

人材育成・人材投資の状況についてご説明します。1つ目は従業員持株会の加入状況です。2023年3月期より、中期経営計画の達成を一丸となって進めることを目的に、奨励金を50パーセントに引き上げています。この結果、2023年3月末の加入率は79.6パーセントとなり、拠出額は2021年4月から3.1倍となりました。

社員株主化への取り組みとして、「従業員持株会を活用した資産形成」というタイトルで、社内説明会での勧誘も実施しました。

2つ目は従業員への還元です。「プライム市場上場維持基準」適合祝い金を支給しました。当初の計画より2年前倒しで基準を達成することができたのは、社員一人ひとりのがんばりによるものです。この努力に感謝するとともに、さらにモチベーションを高めて、中計を達成することを目指し、支給しています。

また、中計インセンティブはこれまで3年ごとに支給してきましたが、1年ごとの支給に変更しました。これは、毎年の計画達成へのモチベーションが高まるよう、設計を見直したものです。

3つ目はその他のトピックスとして、リファラル採用での入社が増えていること、採用力の強化のために若手社員のベースアップを実施したこと、リスキリングの定着が進んでいることなどが挙げられます。

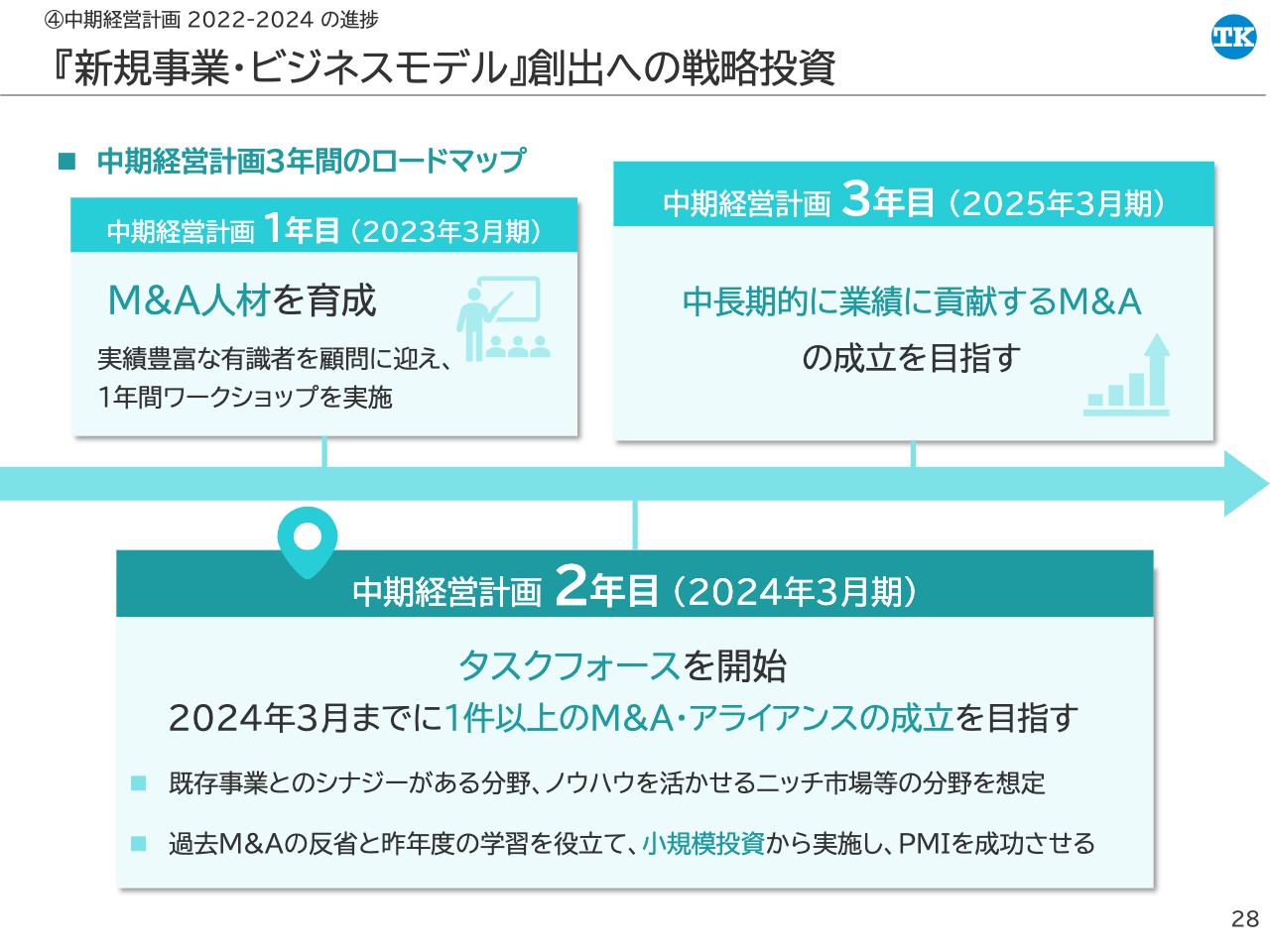

『新規事業・ビジネスモデル』創出への戦略投資

当社は戦略投資枠として30億円を設定していますが、この枠の中からM&Aを計画しています。3年間のロードマップを記載しましたので、こちらでご説明します。まず1年目は、M&Aの人材育成を行いました。実績豊富な有識者を顧問に迎え、1年間ワークショップを実施してきました。

現在始まっている2年目については、この教育を受けたメンバーを中心にタスクフォースでの活動を開始しています。この活動では、今年4月から2024年3月までの1年間で、1件以上のM&A、アライアンスの成立を目指しています。領域については、既存事業とのシナジーがある分野、ノウハウを活かせるニッチ市場などを想定しています。金額については、小規模投資を予定しています。

最終年度には、この2年目の経験を活かし、中長期的に業績に貢献するM&Aの成立を目指します。中間決算の説明会で進捗がありましたら、また詳細をご説明する予定です。当社からのプレゼンは以上となります。

質疑応答:MSPサービス以外のその他クラウドサービスの内訳について

司会者:「MSPサービス以外のその他クラウドサービスの売上が伸びているとのことですが、その他クラウドサービスの種類や金額などはどのような構成でしょうか?」というご質問です。

岩本:MSPサービス以外のその他クラウドサービスの内訳としては、数百万円から数千万円のものが5種類から6種類あり、合計で2億円程度の売上となっています。単独で大きい売上になってきたら、MSPサービスと同様に開示などを検討したいと思っています。

質疑応答:クラウドサービス&サポートセグメントの業績が第4四半期に偏重している理由について

司会者:「クラウドサービス&サポートセグメントは、基本的にはサブスクリプションモデルが多いと思いますが、業績は第4四半期に偏重しているように見えます。この理由について教えてください」というご質問です。

岩本:クラウドサービス事業の売上が第4四半期に偏重している理由は、2点あります。1点目は、MSPサービスでは基本的に機器代金、ライセンス料、保守料をまとめて月額でお支払いいただいているのですが、機器代金のみ一括でお支払可能としており、そのため年度末にかけて機器の一括購入が増える傾向にあるということです。

もう1点は、MSP以外のその他クラウドサービスについては現状サブスクリプションモデルになっていないものが多く、年度末にかけてライセンスをまとめてご購入いただくことが多いということです。中計の進捗のパートでもお話ししましたが、その他クラウドサービスについてもMSPサービス化を目指し、売上を平準化したいと考えています。

質疑応答:戦略投資枠30億円の使用状況と今後の見込みについて

司会者:「戦略投資枠30億円の使用状況と今後の見込みを教えてください」というご質問です。

岩本:戦略投資枠の使用状況としては、社内基盤の強化としてSFAなどのIT投資に3億円弱、3月に実施したアライアンスに2億8,000万円ほどという状況です。残りは、情報収集のためのファンド出資や、先ほどお話ししたM&A、「TKエコシステム」の開発費用、DXのための追加のIT投資、海外研修など人材教育に使用することを見込んでいます。

質疑応答:在庫をどの程度まで抑えるかについて

司会者:「在庫を適正水準まで抑えるということですが、どの程度まで抑えることを目標にしていますか?」というご質問です。

岩本:在庫を非常に多く抱えており、3月末で48億円となっていますが、35億円から36億円程度まで抑えることを目標にしています。3月末時点では、以前の半導体不足の中でお客さまの先行発注が増加したことに伴い、主にデバイスセグメントの在庫が多い状況となっています。

デバイスセグメントの在庫の回転率としては、1.7ヶ月を目標にコントロールを強化していきたいと思っています。

質疑応答:販売管理費比率が下がる要因について

司会者:「2024年3月期は販売管理費比率が若干下がる予想のようですが、どのような施策によるものでしょうか?」というご質問です。

岩本:当社の現在の販売管理費のうち、売上に連動する費用は運賃などに限定されており、多くが固定費という状況です。そのため現時点では、売上規模が上がれば販売管理費比率は下がると想定しています。

質疑応答:クラウドサービス&サポートセグメントの営業利益率の推移について

司会者:「クラウドサービス&サポートセグメントについて、2022年3月期は四半期での営業利益率の変動が大きかったようですが、2023年3月期はほぼ20パーセント強で安定推移するようになった理由は何でしょうか? また、今後の営業利益率はどのような推移をたどるかについても教えてください」というご質問です。

岩本:スライド左側に営業利益率の推移を記載しています。2022年3月期の第4四半期が13.3パーセントと非常に落ちている状況ですが、その要因はスライド下部に記載しているとおり、EC事業で一部収益が見込めず、事業撤退の費用損失が出たためです。

基本的には20パーセントくらいの安定した営業利益率で推移しており、今後も当社の中では高い利益率の水準を維持できると思っています。また、それを目指していきたいと考えています。

質疑応答:ロイヤルカスタマー社数のグロスでの状況について

司会者:「ロイヤルカスタマーが1社増加していますが、グロスでの社数の状況について教えてください」というご質問です。

井出:グロスについては書き起こしで回答します。

(書き起こしにて追記:2023年3月期のロイヤルカスタマーの社数は、グロスでは前年度から27社増加、26社減少し、実質1社増となりました。)

質疑応答:中期経営計画初年度における外部環境の影響について

司会者:「中期経営計画の初年度が終わり、外部環境は想定と比べていかがでしたか? 想定よりよかったこと、悪かったことを教えてください」というご質問です。

井出:想定よりマイナスだったことは、やはりリテールソリューションの外部環境です。主に光熱費の高騰などで、小売業のお客さまのセキュリティ投資が抑制されました。今後については、現在インバウンド需要で小売業がかなり回復してきていますので、セキュリティ投資が増加した際にはしっかりと需要を取り込むことと、それと並行し、業務効率化で生み出したリソースで新規開拓や新規プロダクトの導入を行っていきたいと思います。

想定よりよかったことは、エレクトロニクス事業が大きく成長したことです。中期経営計画策定時の想定よりもかなり半導体の需要が増えて、期末の受注残も多くいただいている状況ですが、半導体市場については減速感も見られますので、今年の下半期以降は注視が必要だとも考えています。

質疑応答:アミューズメント市場向けの販売が伸びている理由について

司会者:「エレクトロニクス事業で、アミューズメント市場向けの販売が伸びているというご説明がありました。アミューズメントの市場自体は伸びていないと思いますが、御社の販売が増加している理由は何でしょうか?」というご質問です。

井出:エレクトロニクス事業のアミューズメント市場向けの売上の増加については、市場要因というよりも、当社の取り組みの成果だと考えています。

具体的には、アミューズメント市場に適した商材を増やしたことで新規開拓を進めることができ、ひいては市場シェアを伸ばすことができたということです。また、商材を増やしたことによって、複合提案での売上も増加しています。

質疑応答:円安ドル高によるMSPサービスへの影響について

司会者:「円安ドル高の推移により、『Amazon Web Services(AWS)』や『Microsoft Azure』などを使っている企業は原価が上昇していますが、御社のMSPサービスには影響はないでしょうか?」というご質問です。

井出:ご認識のとおり、MSPサービスについても機器代の仕入価格が上昇しています。価格転嫁も進めており、既存のお客さまに対しては交渉させていただいている状況です。

質疑応答:ROE3期平均8パーセント達成後の配当方針について

司会者:「ROE3期平均8パーセント達成後の配当方針はどのようにされる予定でしょうか?」というご質問です。

井出:ROE3期平均8パーセントを達成した後の方針は、現時点では決定していません。流通株式時価総額や投資の状況など、目標達成時の状況を踏まえて、あらためて資本政策の見直しを行う予定です。中期経営計画2年目ということで、最終年度に向けてさまざまなパターンの検討を進めていきたいと考えています。

質疑応答:M&Aの方向性について

司会者:「M&Aについて、具体的にどのような業界・業種を狙っているかなど、方向性があれば教えてください」というご質問です。

井出:M&Aで狙っている方向性としては、中計で掲げている「サービスビジネスの成長」を推進する上で、プラスの効果が見込めるような業界、会社を考えています。また、既存事業とのシナジーを発揮できる業界を狙っています。現時点ではこれ以上お伝えできない状況ですが、進捗がありましたらお知らせします。