2023年5月15日に発表された、株式会社カクヤスグループ2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社カクヤスグループ 取締役 前垣内洋行 氏

目次

前垣内洋行氏:株式会社カクヤスグループ取締役の前垣内でございます。本日はご視聴いただきまして、誠にありがとうございます。これより、2023年3月期の通期決算の内容をご説明いたします。

ご説明の構成は、前半で当期の決算についてご説明し、後半で今後についてお伝えします。

1.2023年3月期 ハイライト

当期のハイライトです。まずは、当期決算の総括からお話しします。コロナ禍における過去2期の赤字を経て、当期黒字回復としています。また、当期は当社グループとして過去最高の売上高を達成しています。

約3年続いた新型コロナウイルスの影響は、当社グループの業績に大きなダメージを与えました。しかし、当期に入り、行動制限の緩和や新型コロナウイルスの5類への移行決定などを受けて人流が回復したことにより、下期に業績が急回復しました。上期の赤字を取り返し、通期の黒字化を達成しています。当社の復活についてご説明できればと思います。

また、今回より売上区分の名称変更を行っていますので、冒頭でご説明します。株主も含めた投資家のみなさまが事業を理解しやすい表現への変更を意図して行っています。

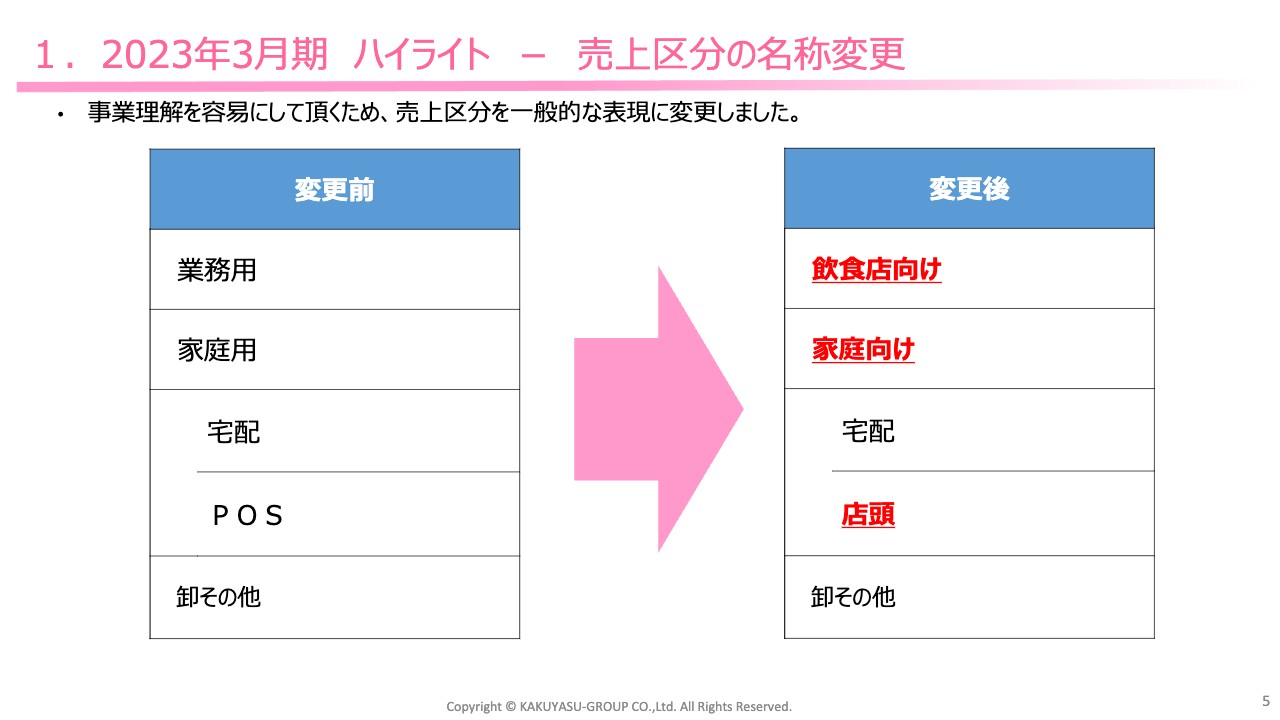

1.2023年3月期 ハイライト - 売上区分の名称変更

売上区分の名称変更の内容です。スライド左側の変更前の図をご覧ください。業務用、家庭用、卸その他とあり、家庭用の内訳として宅配、POSという構成でした。これをスライド右側の変更後の図のとおり、業務用を飲食店向け、家庭用を家庭向け、POSを店頭という名称に変更しています。

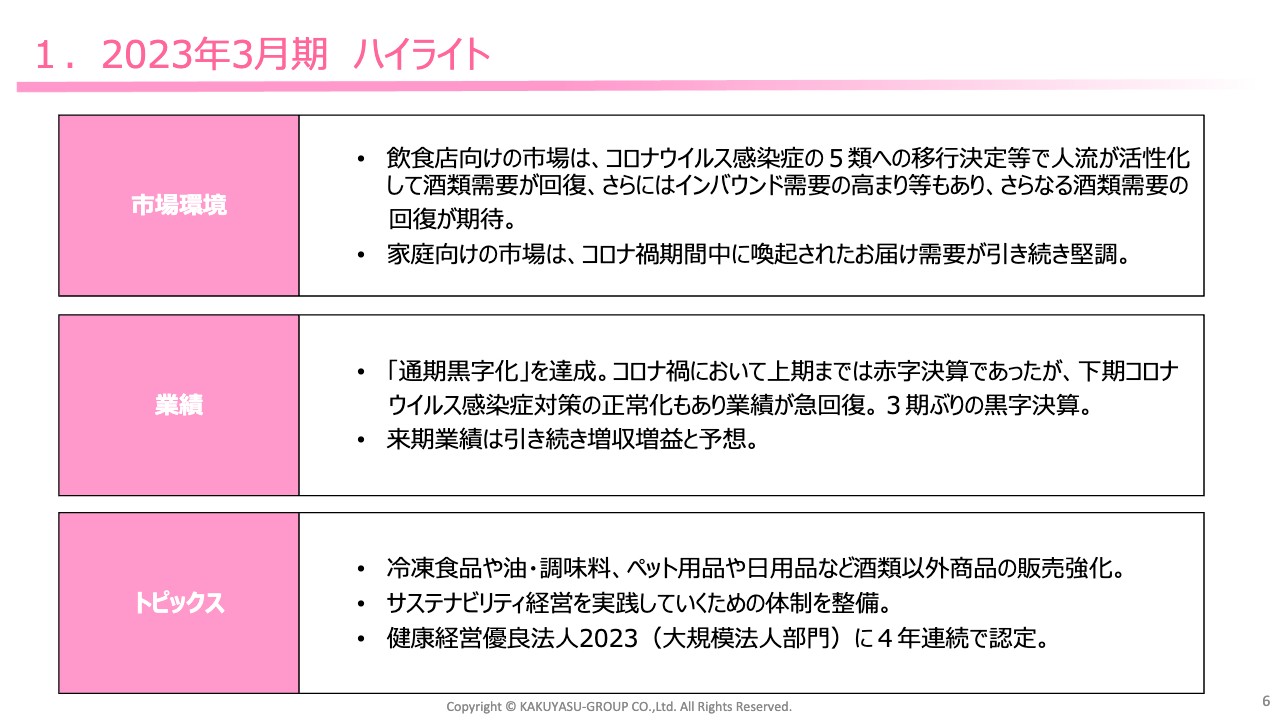

1.2023年3月期 ハイライト

ハイライトとして、市場環境についてご説明します。飲食店向けでは、先ほど総括でもお伝えした脱コロナの影響で需要が回復しており、今後も更なる回復が期待できます。家庭向けでは、コロナ禍で喚起されたデリバリー需要が引き続き堅調です。業績については後ほどご説明します。

トピックスとして、1つ目は取り扱い商品についてです。コロナ禍においてはお酒がだいぶ悪者になりましたので、お酒以外の商品も売っていくという内容になっています。

2つ目は、2023年4月からサステナビリティ経営を実践していくために、体制を整備しました。

3つ目は、サステナビリティに通じる部分で、4年連続で健康経営優良法人に認定されました。健康経営優良法人は認定基準が年々厳しくなっていますので、当社グループとしても毎年真剣に取り組んでいる内容です。

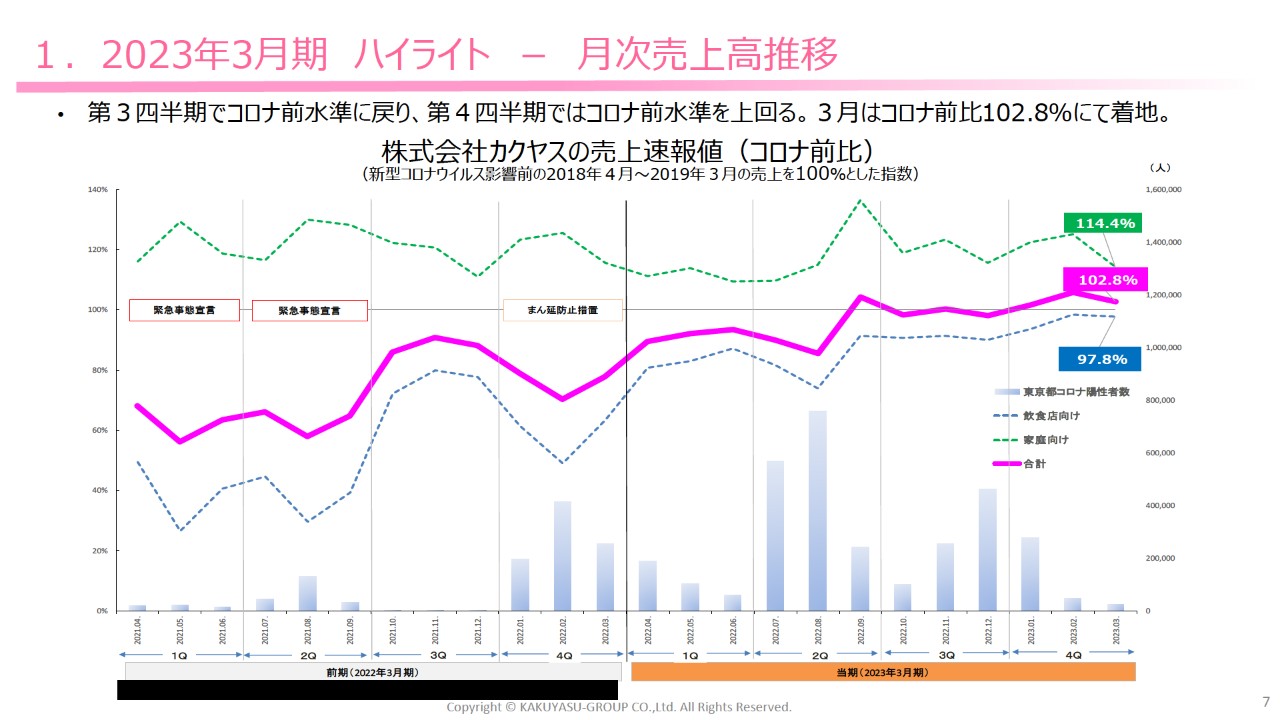

1.2023年3月期 ハイライト ‐ 月次売上高推移

月次売上の推移です。スライドの緑の折れ線グラフで示している家庭向けは、前期に引き続きコロナ禍前を超えて堅調に推移しています。青の折れ線グラフで示している飲食店向けは、当第3四半期から回復を示しています。これにより、ピンクの折れ線グラフで示している売上の合計は、第3四半期以降はコロナ禍前を超える水準となっています。

1.2023年3月期 ハイライト ‐ 通期連結業績予想の上方修正について

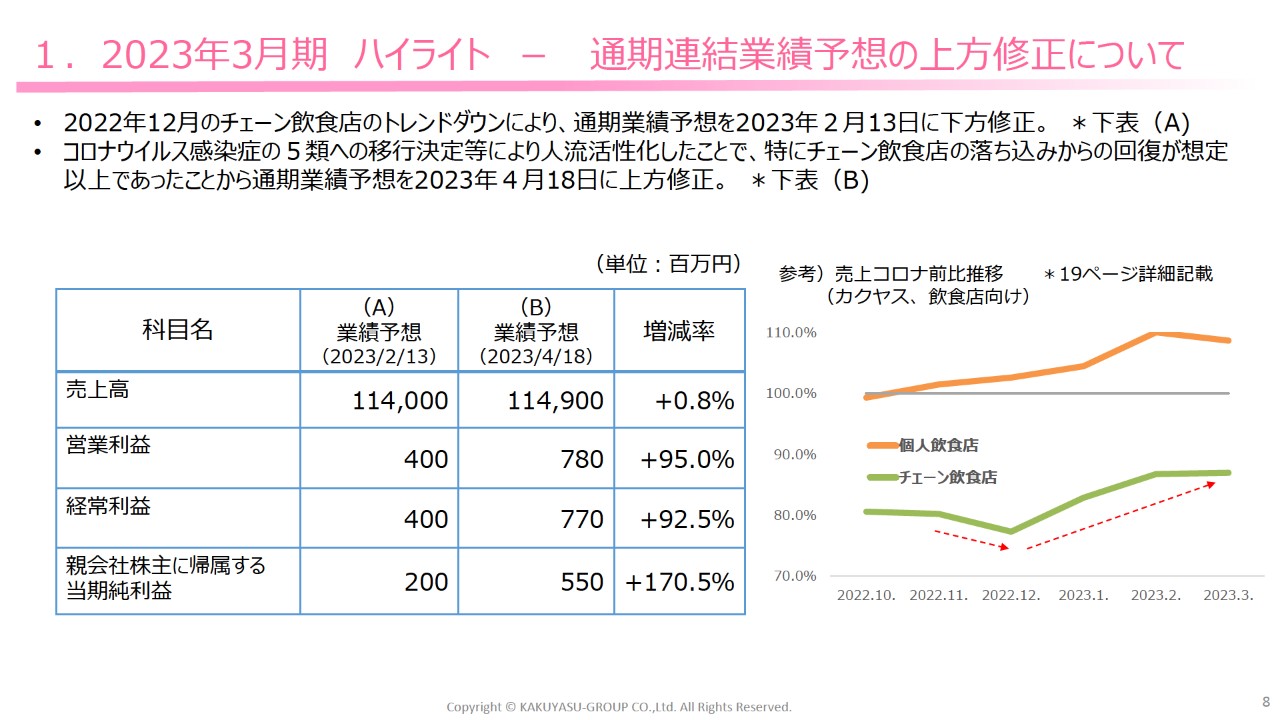

業績予想の修正についてご説明します。スライド左側の表中にある「(A)業績予想」をご覧ください。新型コロナウイルスの第7波の影響により、昨年12月にチェーン飲食店を中心とした忘年会需要が喪失したため、第3四半期の業績公表に合わせて下方修正しました。

スライド右側の緑の折れ線グラフをご覧いただくと、12月にチェーン飲食店がトレンドを下回っていることがうかがえると思います。

続いて「(B)業績予想」についてです。新型コロナウイルスの5類移行決定などにより人流が回復したことで、2月と3月にチェーン飲食店の需要が急回復したことに合わせ、4月18日に上方修正しています。

2.2023年3月期 決算概要 ‐ 連結損益計算書

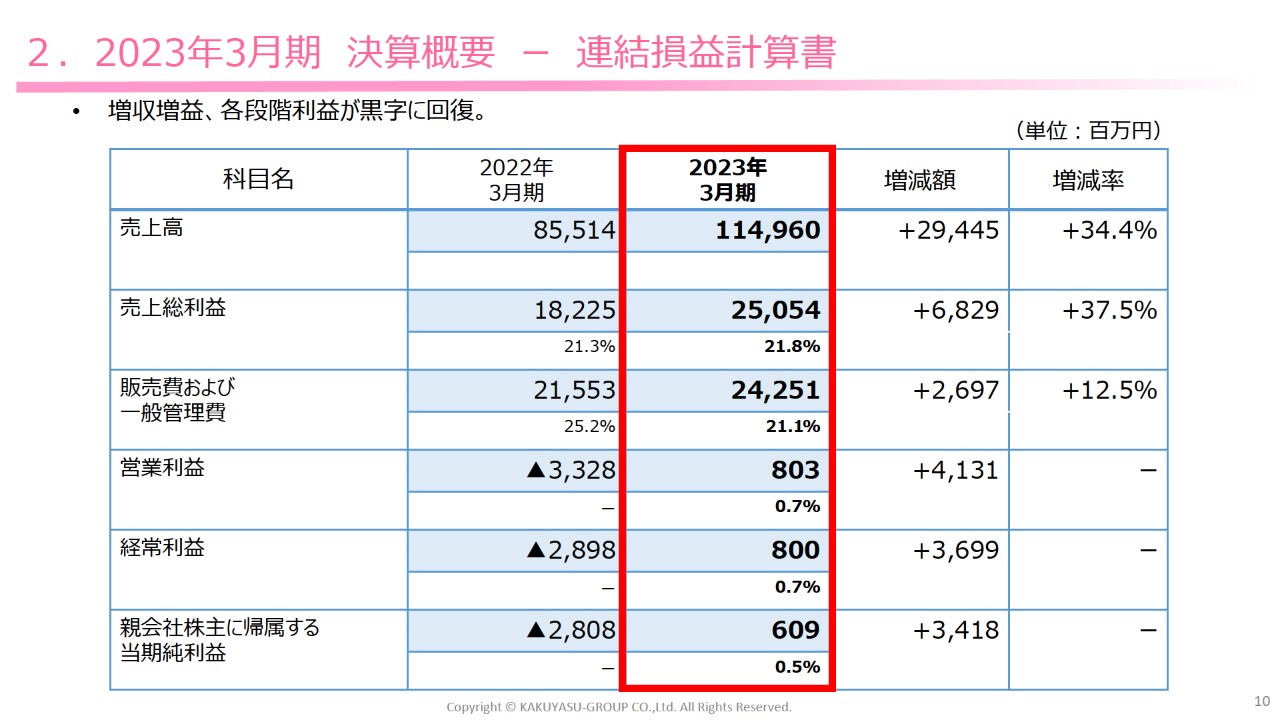

当期の決算概要です。連結P/Lでは、売上高が1,149億6,000万円、営業利益が8億300万円、経常利益が8億円、親会社株主に帰属する当期純利益が6億900万円となりました。各段階利益で通期黒字化を達成しています。

黒字化の要因としては、売上高の伸びもありますが、売上総利益が前期比37.5パーセント増と、売上高の前期比34.4パーセント増を超えています。売上総利益率の改善についても、黒字化に寄与していることがうかがえます。

2.2023年3月期 決算概要 ‐ 連結売上区分

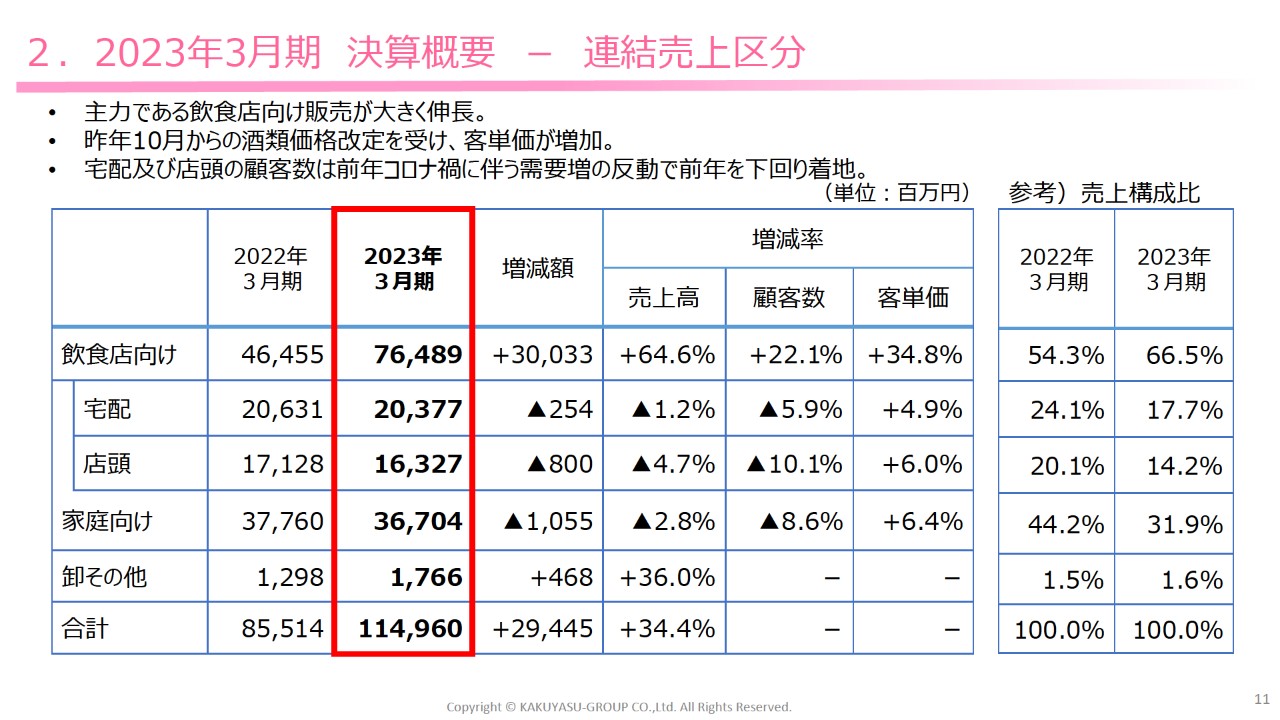

売上を区分ごとに見ていきます。新型コロナウイルスの収束により、これまで伸びていた家庭向けが落ち着きを見せるものの、飲食店向けの売上高は前期から64.6パーセント増と高い伸びを見せています。また、顧客数は前期比22.1パーセント増、客単価は前期比34.8パーセント増と、客単価がより高い伸びを示しています。

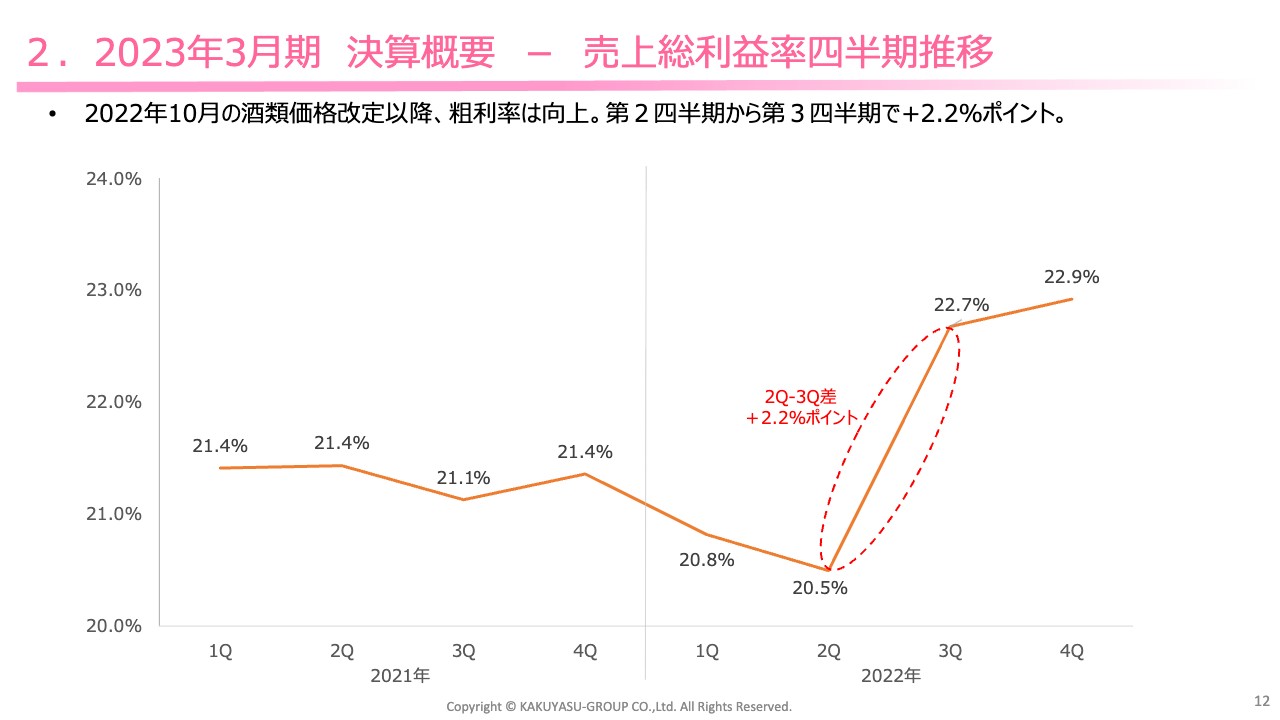

2.2023年3月期 決算概要 - 売上総利益率四半期推移

売上総利益率の四半期推移のグラフです。昨年10月のビールを中心としたメーカーによる価格改定以降、粗利率は向上しています。第2四半期から第3四半期で2.2ポイントの粗利率改善となり、黒字化に寄与しています。今後もメーカーの価格改定は続くと予想していますので、この傾向は継続する見込みです。

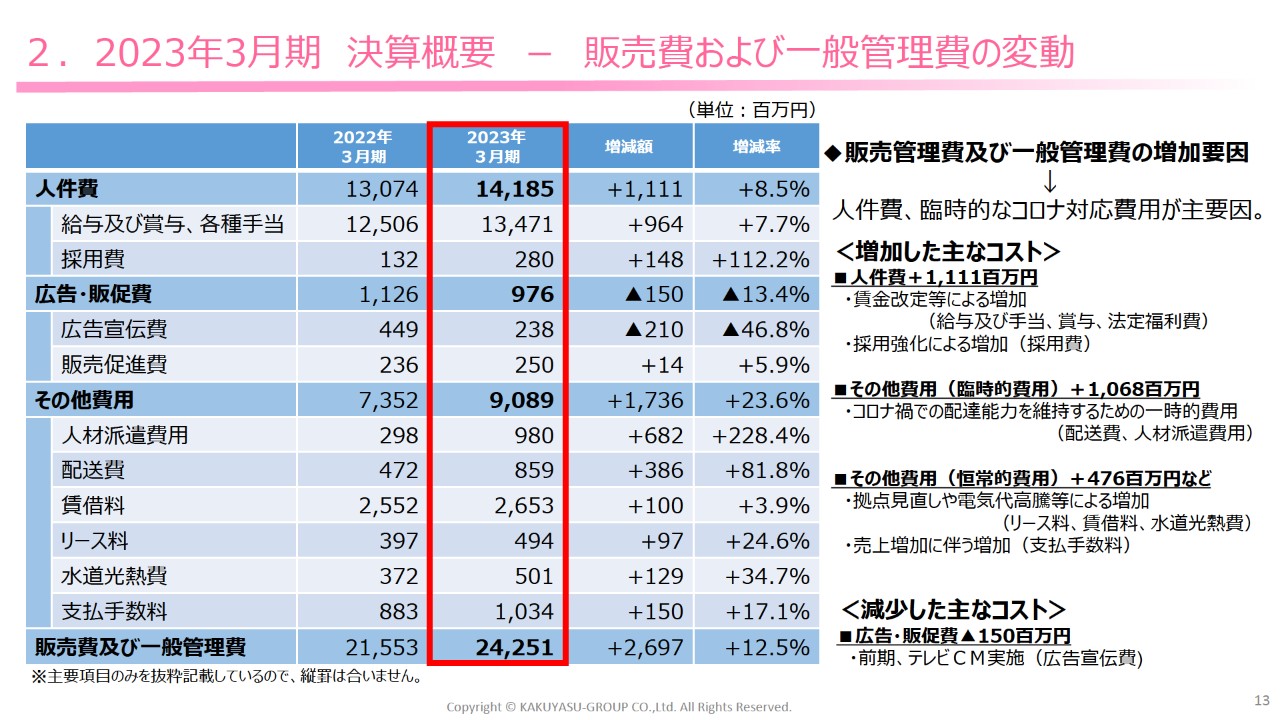

2.2023年3月期 決算概要 - 販売費および一般管理費の変動

販管費の増減についてご説明します。販管費は全体で242億5,100万円となり、前期と比べて26億9,700万円増加しています。

増加した主なコストは、賃金改定や採用費増加による人件費関連の増加が11億1,100万円、その他費用として、配達員が新型コロナウイルスの感染によりお休みしたことによる配達枠維持のための臨時的な費用が10億6,800万円、出店や物価高騰による恒常的なコスト上昇分が4億7,600万円となっています。

減少分として広告宣伝費があります。前期に実施したテレビCMを当期は実施しなかったことにより、2億1,000万円の減少となりました。

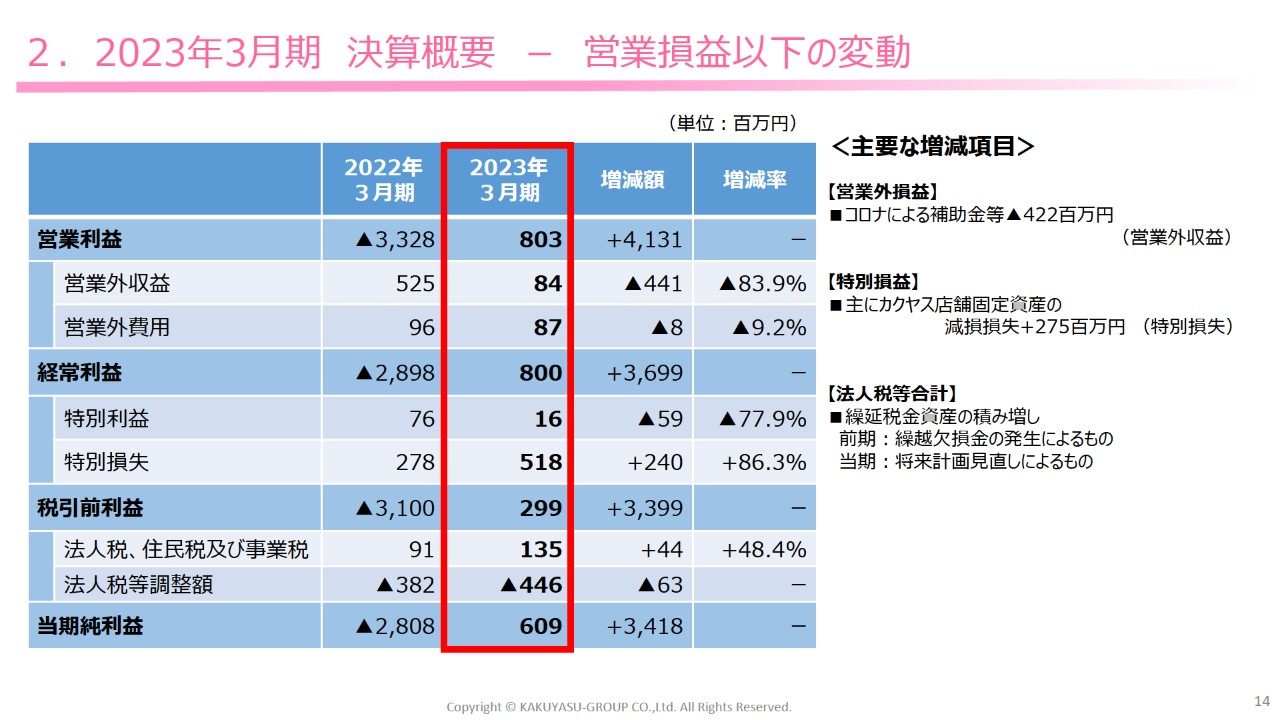

2. 2023年3月期 決算概要ー営業損益以下の変動

営業損益以下の状況です。営業外収益として、当期は前期にあった補助金等が発生しなかったため減少しています。特別損失は、「カクヤス」店舗の固定資産減損で約2億円増加しています。

当期黒字化を達成する中での減損となりましたが、当社グループはアフターコロナを見据えて配達部門の三層物流化などに取り組み、配達エリアにおけるサービスの維持や効率化を実現しています。各エリアで利益は確保したものの、固定費レベルではすべてに同様の効果が生じていなかったため、一部の店舗は減損の基準により処理が必要となりました。

法人税等の税金は、当期の収益状況が改善したため、将来計画の見直しを行いました。繰延税金資産の積み増しをすることで利益方向に影響が出る結果となりました。

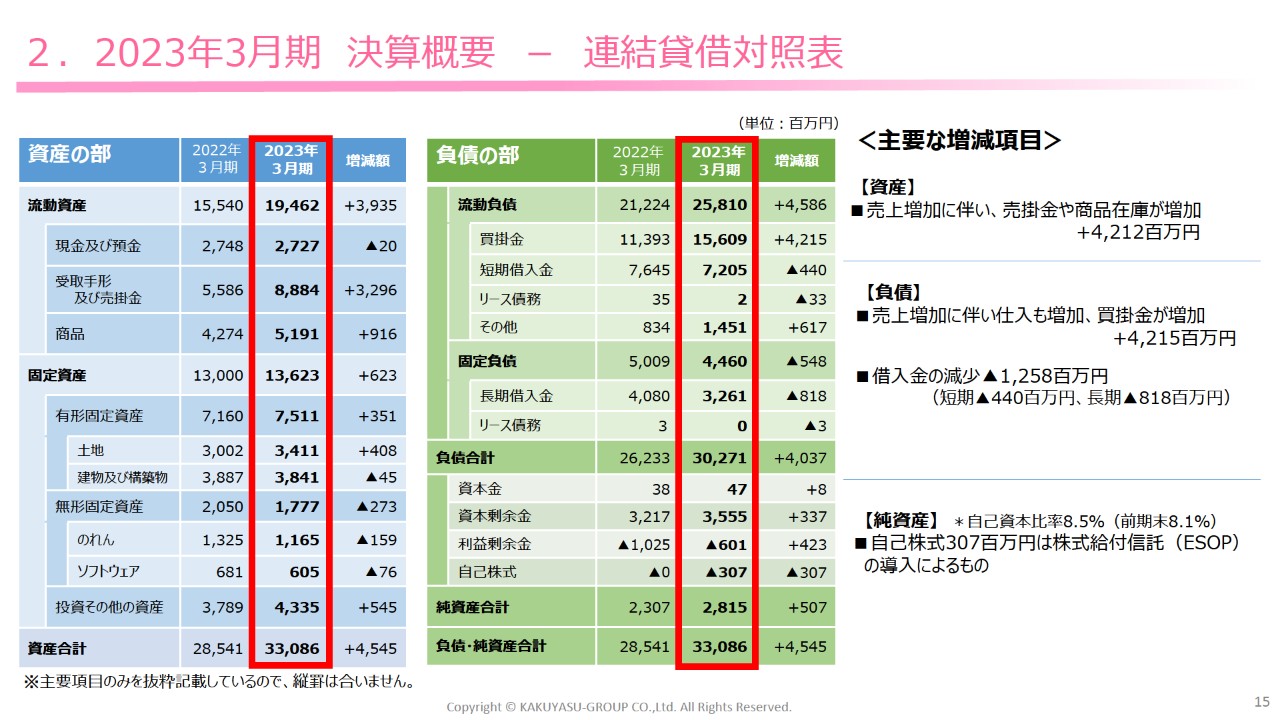

2. 2023年3月期 決算概要ー連結貸借対照表

連結BSについてのご説明です。資産合計が330億8,600万円、負債合計が302億7,100万円、純資産合計は28億1,500万円です。自己資本比率は8.5パーセントと、以前と比べて改善に向かっているものの、いまだ厳しい状況であると認識しています。

資産は前期末と比べて45億円増加しています。売上増加に伴う売掛金や商品在庫の増加が主な要因です。負債は40億円の増加で、こちらも売上の増加に伴う仕入増加による買掛金の増加が要因となっています。

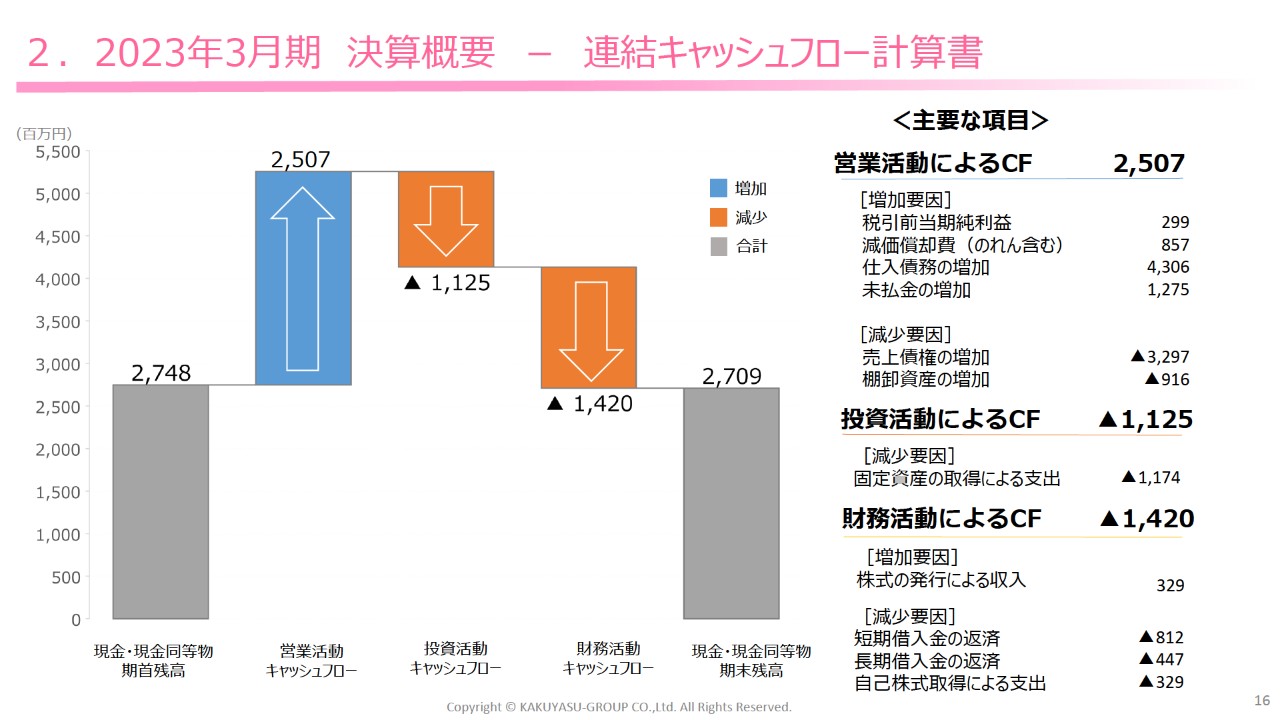

2. 2023年3月期 決算概要ー連結キャッシュフロー計算書

連結キャッシュフローのご説明です。当期末のキャッシュポジションは27億円と、前期末とほぼ同水準でした。営業活動により獲得した25億円のキャッシュを使って、出店や店舗の修繕などの投資活動や借入の返済などの財務活動を賄いました。

当期の第2四半期時点では営業キャッシュが3億円に満たない状況でしたので、第3四半期以降に営業活動によるキャッシュの急回復があったことを示しています。営業キャッシュが急回復した要因は、仕入のサイトが販売のサイトを超えているためです。今後も売上拡大局面では、この傾向が続くと予想されます。

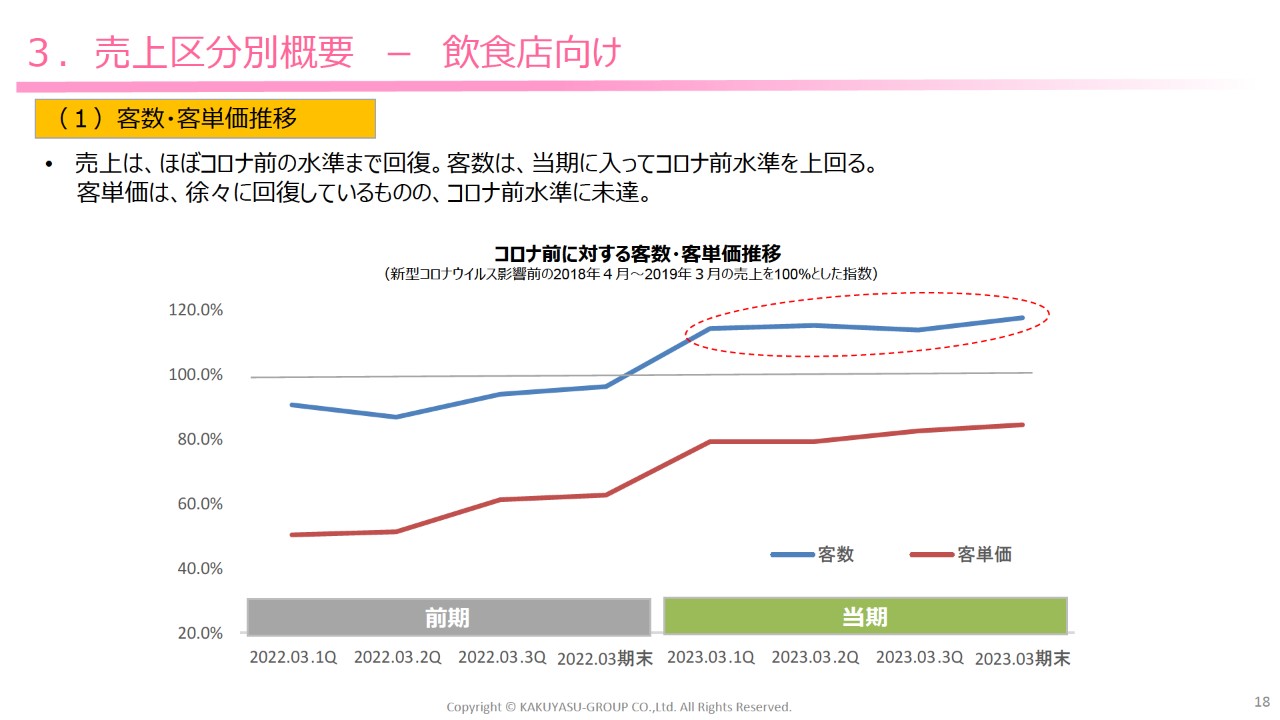

3. 売上区分別概要ー飲食店向け

売上における区分別のご説明です。こちらのスライドでは、飲食店向けの客数・客単価の推移を示しています。青の折れ線は客数を示しています。当期に入ってすぐに、新型コロナウイルスの感染拡大前の水準を超えました。赤の折れ線は客単価を示しています。当期に入って大幅に回復しているものの、新型コロナウイルスの感染拡大前の80パーセント程度となっています。

ただし、前期と比べた場合の売上回復の寄与度が、回復ピッチの段階です。客単価の上昇は、飲食店自体にお客さまが戻ったことを意味しています。

3. 売上区分別概要ー飲食店向け

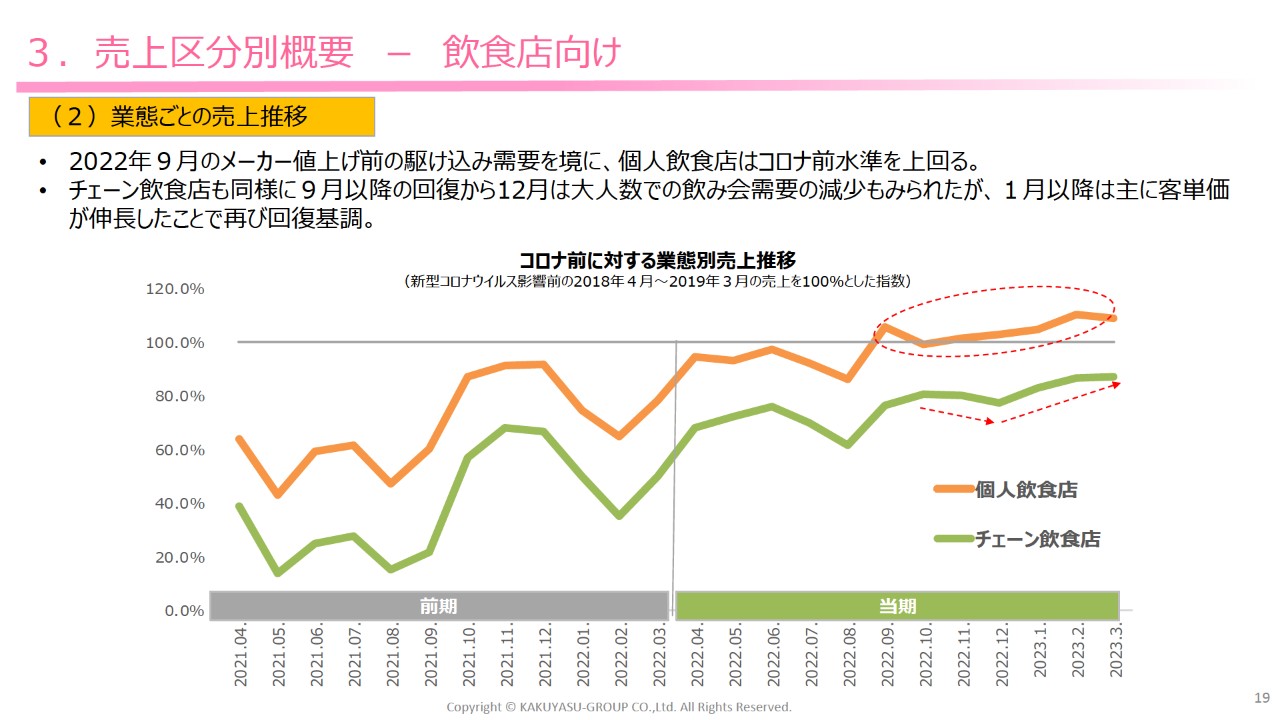

飲食店の業態ごとの売上推移を示しています。オレンジの折れ線で示した個人飲食店と、緑の折れ線で示したチェーン飲食店の両方が右肩上がりとなっています。個人飲食店の戻りが常に高い状況で、下期には新型コロナウイルスの感染拡大前の水準を超えました。

チェーン飲食店は、新型コロナウイルスの第7波の影響で12月に一度落ち込みましたが、その後は堅調な回復を示しています。

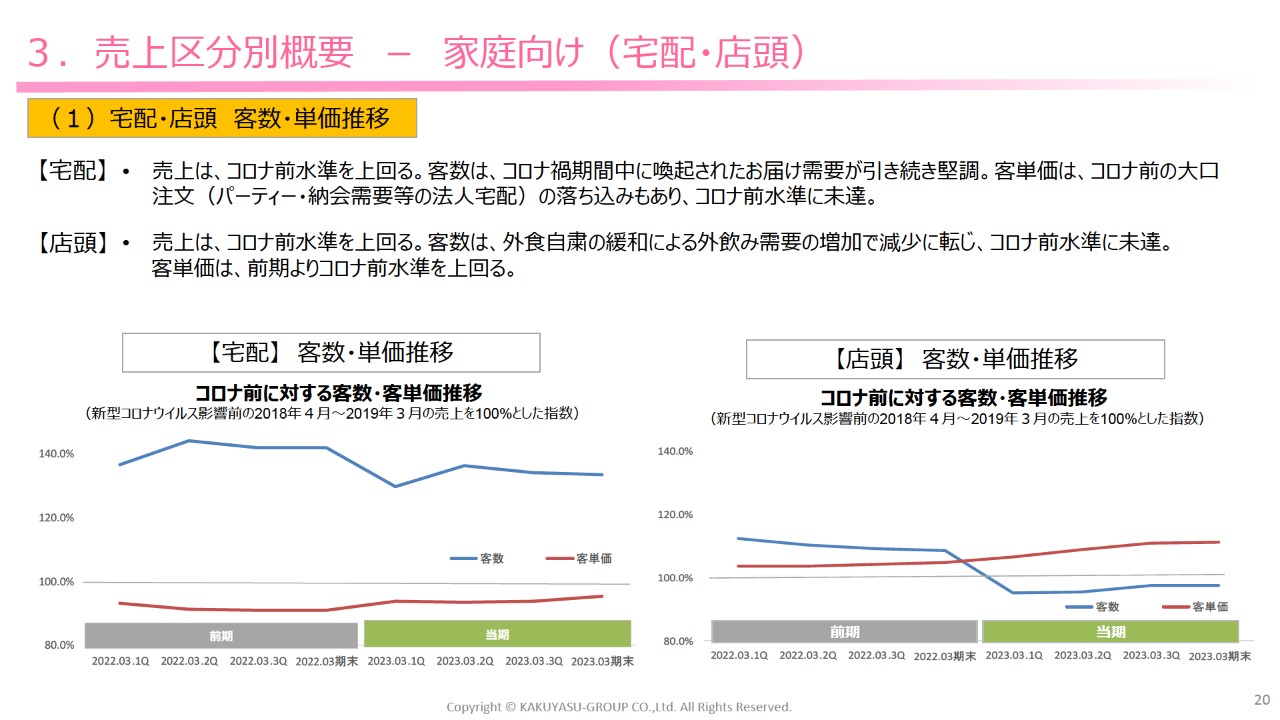

3. 売上区分別概要ー家庭向け(宅配・店頭)

家庭向けの客数、客単価の推移についてご説明します。向かって左のグラフが宅配です。青の折れ線で示した客数が、コロナ前の水準を大きく上回っており、コロナ禍に生じたお届け需要が維持できています。

右側のグラフが店頭となっており、行動制限があった前期と比べて若干低下していますが、横ばいを確保できています。

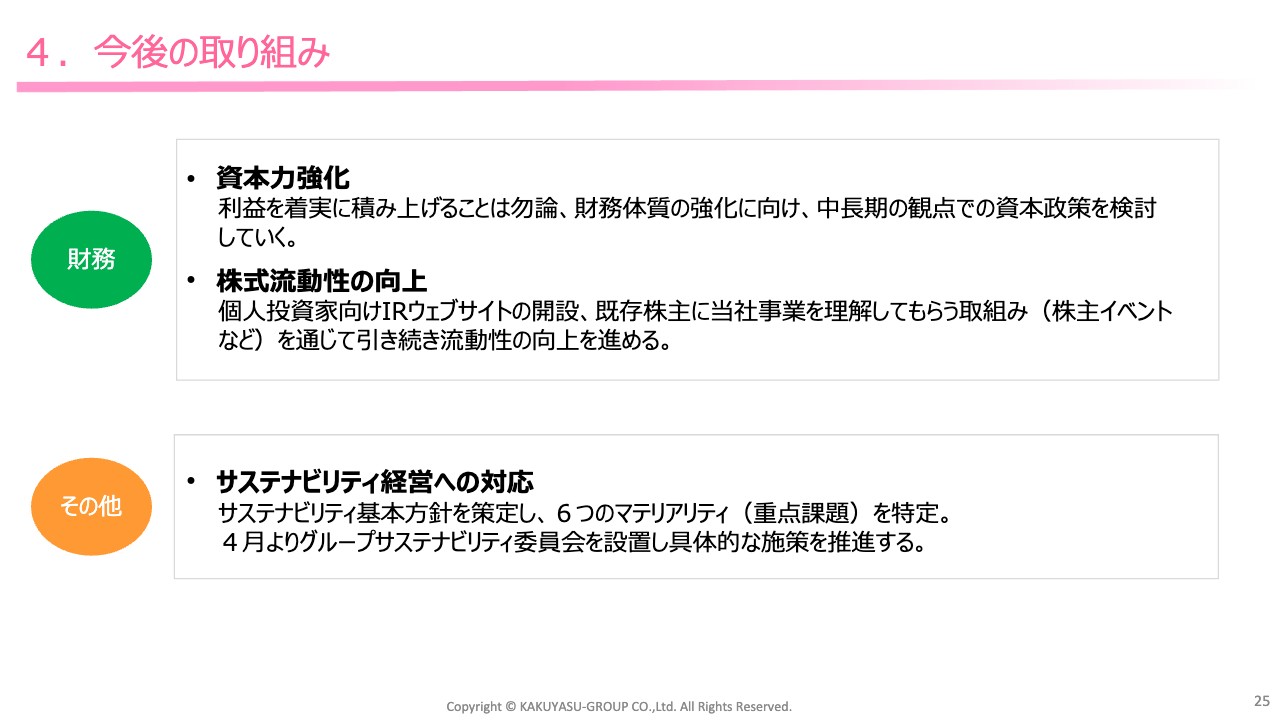

4. 今後の取り組み

一番重要な部分である今後の取り組みについてお話しします。施策については、当社グループの中核会社である株式会社カクヤスの事例を中心にご説明したいと思います。

4. 今後の取り組み

今後の取り組みをご説明するにあたり、当社グループでは、外部環境の変化を「機会」と「脅威」に分けて考えています。

「機会」として、新型コロナウイルス感染症に対する社会的対応の変化により、人流が回復して飲食店向けの酒類需要のさらなる回復が見込まれることが挙げられます。また、家庭向けでは、コロナ禍に生じた玄関先へのお届け需要が堅調で、デリバリー需要全体でも成長が見込まれます。

「脅威」として、健康志向や飲酒習慣の変化により、酒類市場全体は縮小傾向で推移することが想定されます。

4. 今後の取り組み

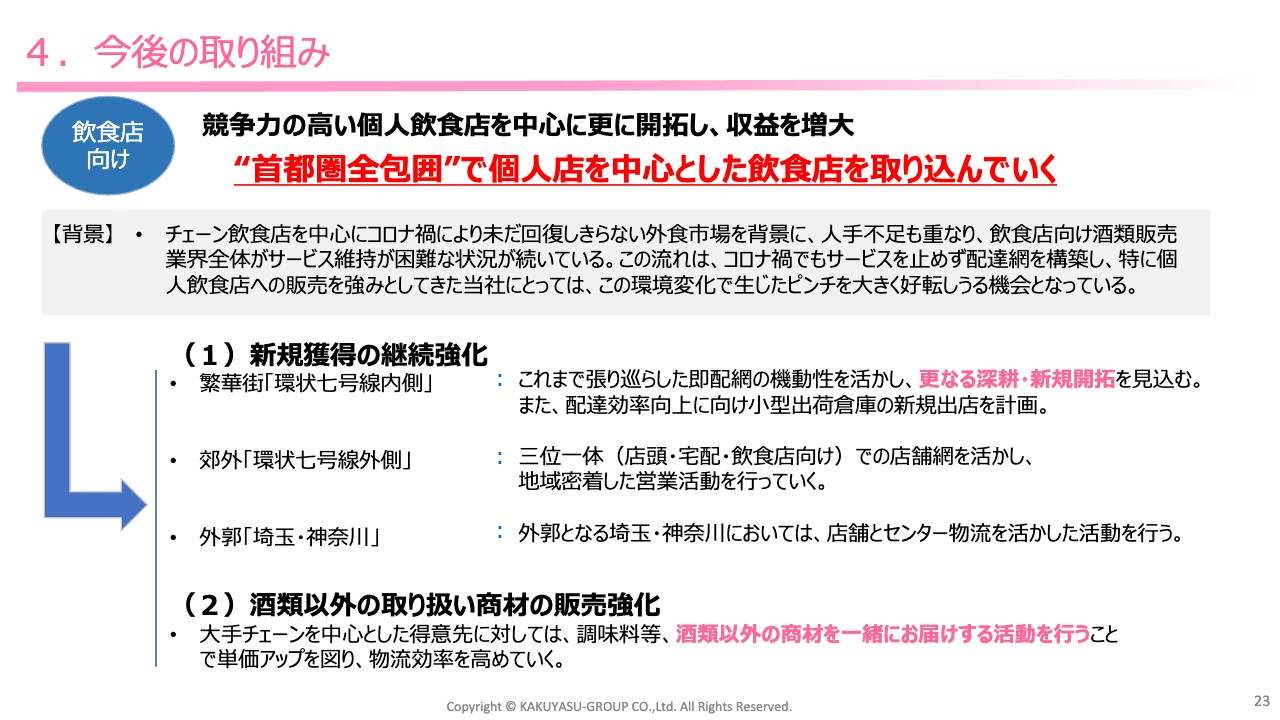

これらを踏まえ、当社グループではコロナ禍であっても、飲食店向けの取り組みである配達などのサービスを止めることなく、アフターコロナを見据えた配達網の再構築を行ってきました。

こちらの効果が、現在の配送体制の優位性となっています。今後はこの状況を活かして、個人商店を中心に新規得意先の開拓を行っていきます。また、食用油や調味料など、酒以外の商材の販売も強化していきます。

4. 今後の取り組み

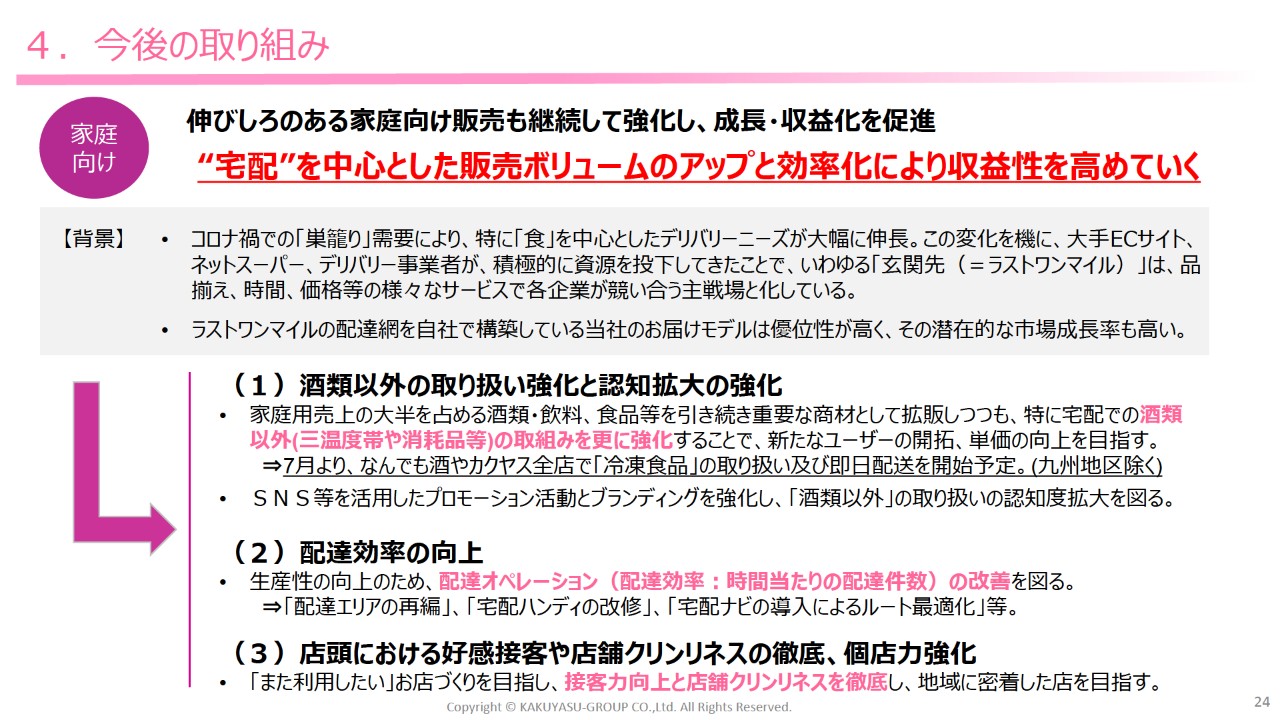

家庭向けの取り組みでは、コロナ禍で喚起された酒類中心のお届け需要を維持しつつ、酒類以外の商材として、冷凍食品や日用品などの販売を強化していきます。この4月には、九州地区を除く「なんでも酒やカクヤス」の配達エリア内において、冷凍食品の配達サービスを実現していく予定です。

4. 今後の取り組み

財務面とその他の取り組みです。財務面は当期に収益が改善したものの、過去2期の赤字の意向が大きく、財務の体質の強化が重要な課題だと認識しています。

その他の部分では、これまで準備を進めてきたサステナビリティ経営を推進するための委員会を4月に設置して取り組みを開始しているという内容です。

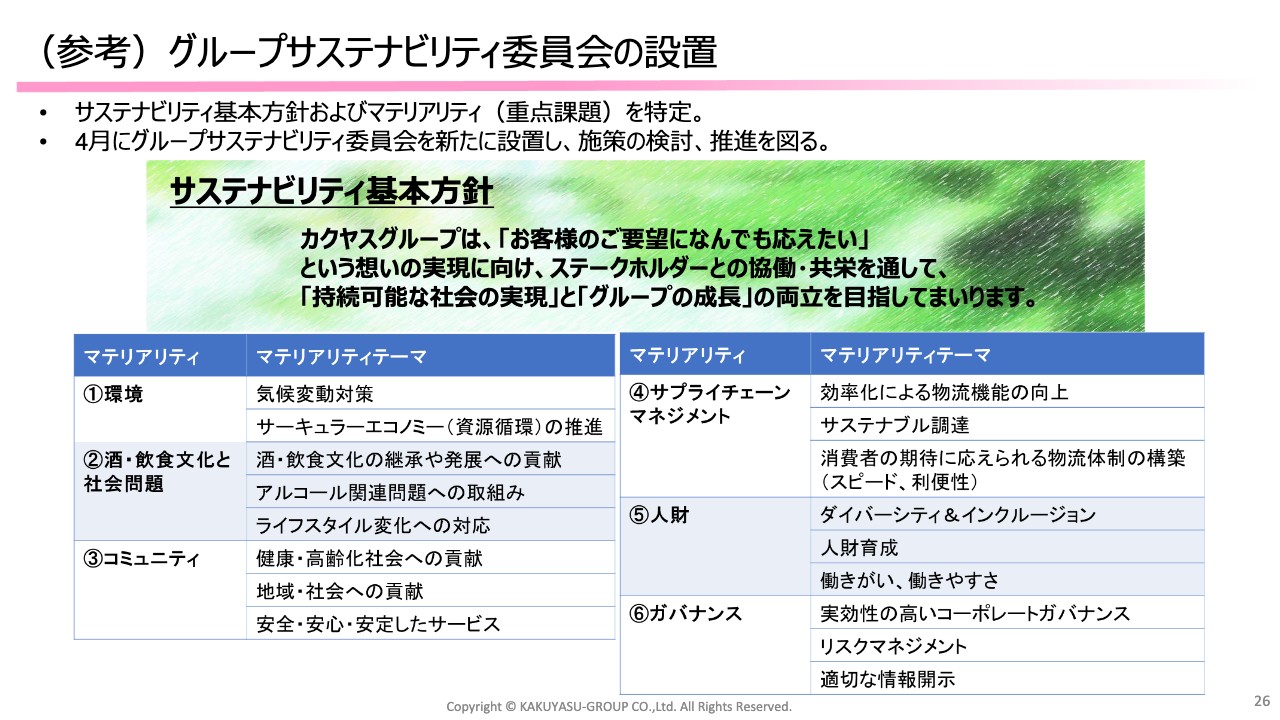

(参考)グループサステナビリティ委員会の設置

参考として、サステナビリティ関連の取り組み状況をご説明します。2023年4月より、当社グループはサステナビリティ委員会の設置と、基本方針およびマテリアリティを設定しました。マテリアリティごとの分科会を運営することで具体的な取り組みを行っていきます。

マテリアリティの中でも、スライド下の表にある「②酒・飲食文化と社会問題」や「③コミュニティ」「④サプライチェーンマネジメント」などは、当社グループ独自の取り組みと考えています。それぞれのマテリアリティテーマに沿って活動し、開示も拡充していく予定です。

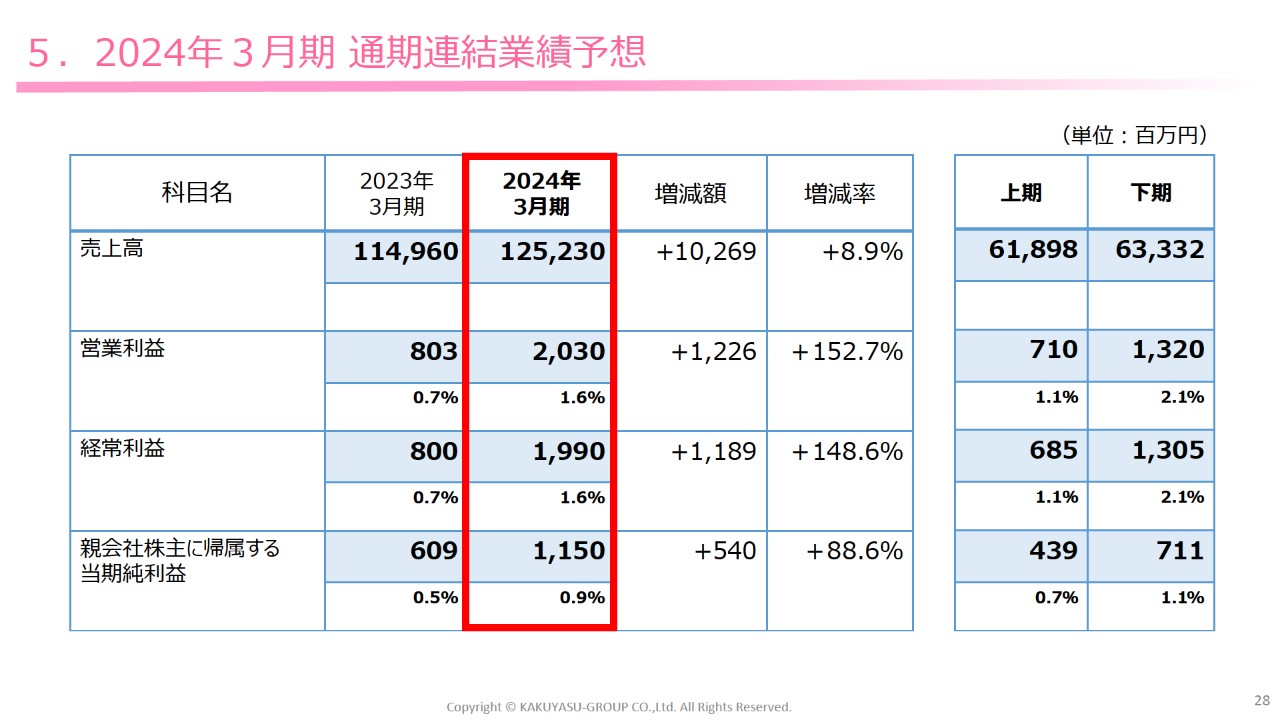

5.2024年3月期 通期連結業績予想

2024年3月期の業績予想です。2023年3月期下期の業績回復の流れは続くと考え、2024年3月期の通気連結業績予想として、売上高は1,252億3,000万円、営業利益は20億3,000万円、経常利益は19億9,000万円、親会社株主に帰属する当期純利益は11億5,000万円としています。これらの数字は、当社グループにおける過去最高の売上・利益です。

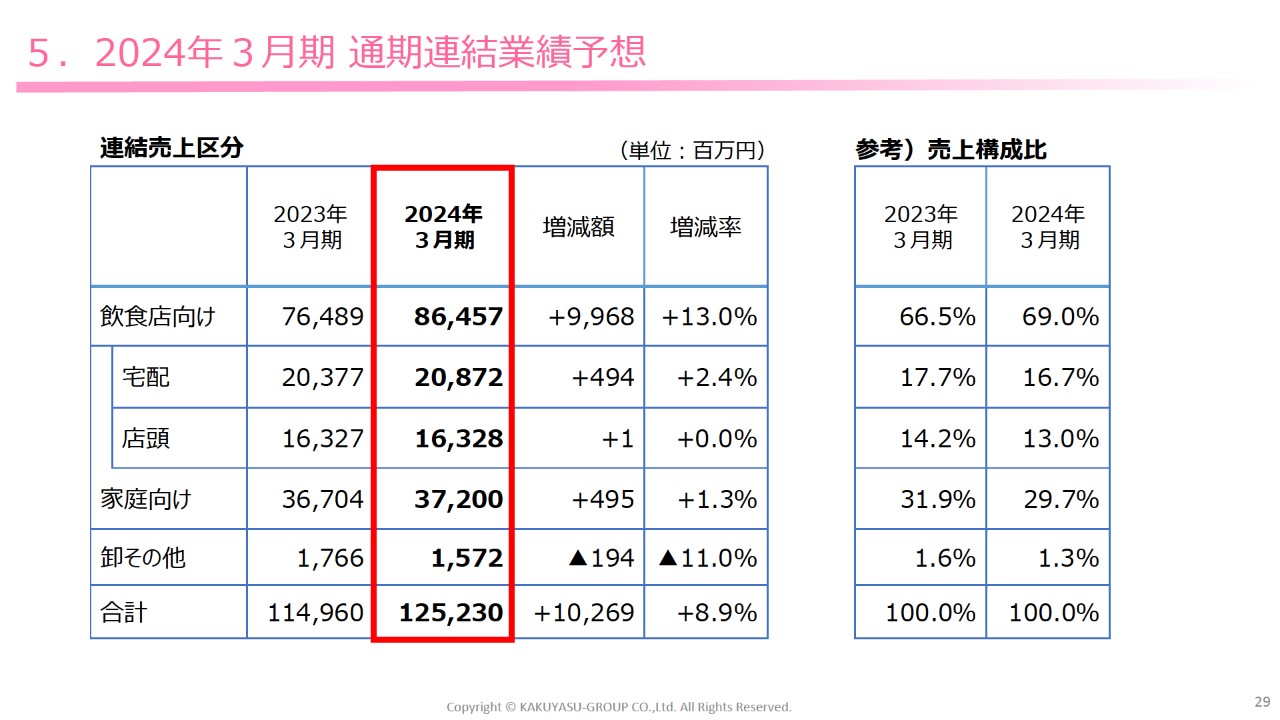

5.2024年3月期 通期連結業績予想

売上区分別では、飲食店向けを中心に成長を見込んでいます。飲食店向けの売上高の予想は前期比13パーセント増とチャレンジングな数字のように思われるかもしれませんが、前期の上期が低調だったことを考えると達成可能な数字だと見ています。

6.2023年3月期 配当予想修正

配当予想です。業績は回復していますが、財務面に配慮して期末配当は1株当たり20円としています。中間配当の1株当たり10円とあわせ、年間配当は1株あたり30円です。2023年3月期の通期決算のご説明は以上です。

前垣内氏よりご挨拶

当社グループはコロナ禍における2期連続の赤字を経て、当期黒字化を達成しました。我々はただコロナ禍が過ぎるのを待つだけでなく、アフターコロナを見据えて三層物流化など必要な対策を行ってきました。

この成果が、下期における業績の急回復にも表れていると思います。この状況に至ったのも、お客さまや株主さまをはじめ、みなさまのご理解とご支援をいただいたからだと感謝しています。カクヤスグループはこの先、さらなる企業価値向上に向けて取り組んでいきますので、今後のカクヤスグループにご期待ください。本日は誠にありがとうございました。