2023年5月12日に発表された、H.U.グループホールディングス株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:H.U.グループホールディングス株式会社 代表執行役社長兼グループCEO 竹内成和 氏

H.U.グループホールディングス株式会社 執行役兼CFO 村上敦子 氏

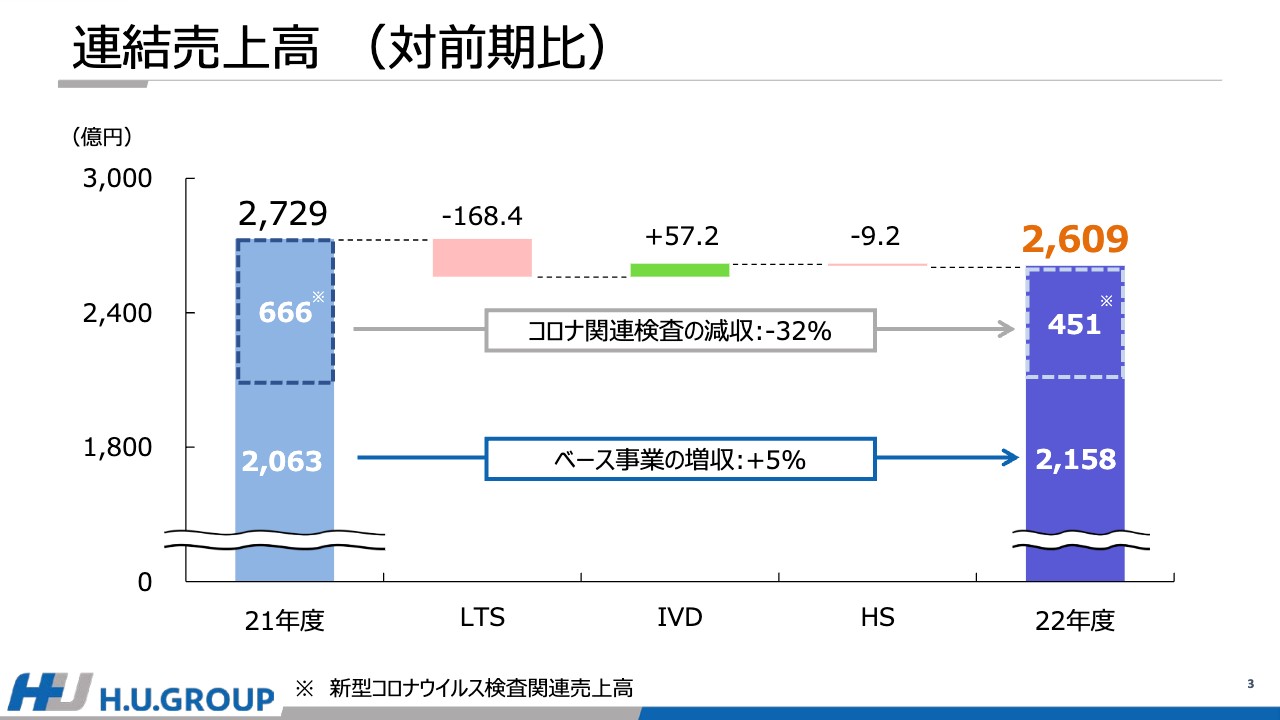

連結売上高 (対前期比)

村上敦子氏:村上でございます。まず私より、2022年度の業績についてご説明いたします。

連結売上高のセグメント別の増減です。全体としては、2021年度より約120億円減収の2,609億円となりました。内訳としては、LTS事業、HS事業で減収となった一方で、IVD事業が増収となりました。

LTS事業は新型コロナウイルス検査関連の減少が主な減収要因となりました。IVD事業については、為替の影響もありプラスとなりました。なお、新型コロナウイルス以外のベース事業においては、感染の長期化により検体数のベースが弱含んで推移しているものの、LTS事業の遺伝子関連検査等を含むベース検査の成長や、IVD事業におけるCDMOの成長および「ルミパルス」の設置台数増加により、5パーセントの成長となりました。

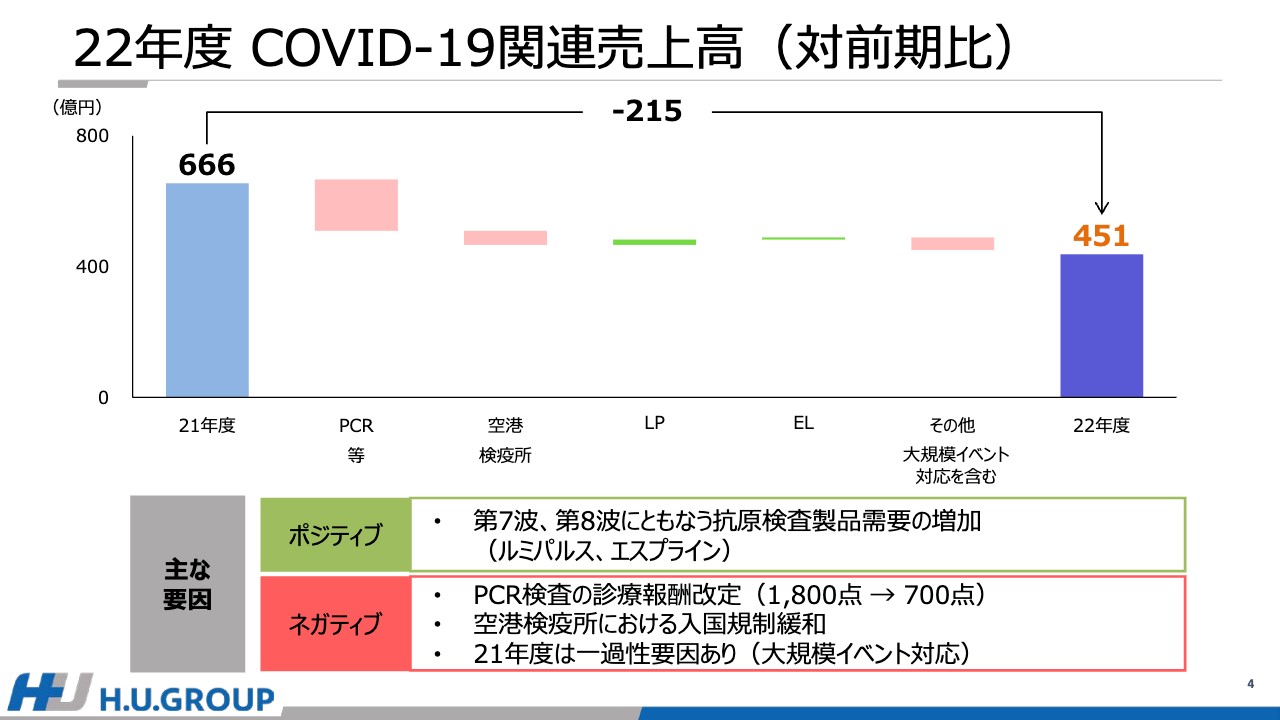

22年度 COVID-19関連売上高(対前期比)

新型コロナウイルス関連の売上高について、前期との比較をお示ししています。前期666億円の実績に対して451億円となり、約215億円減少しました。

感染の拡大が継続する中で検査も多様化しており、時間のかかるPCR検査から抗原定量もしくは迅速抗原検査キットへ移行しています。主に「ルミパルス」や「エスプライン」の需要増加が増収要因となった一方、PCR検査の診療報酬改定の影響や入国規制緩和に伴う空港検疫所における抗原定量検査の減少、また、昨年度は大規模イベント対応での売上があったことが減収要因となりました。

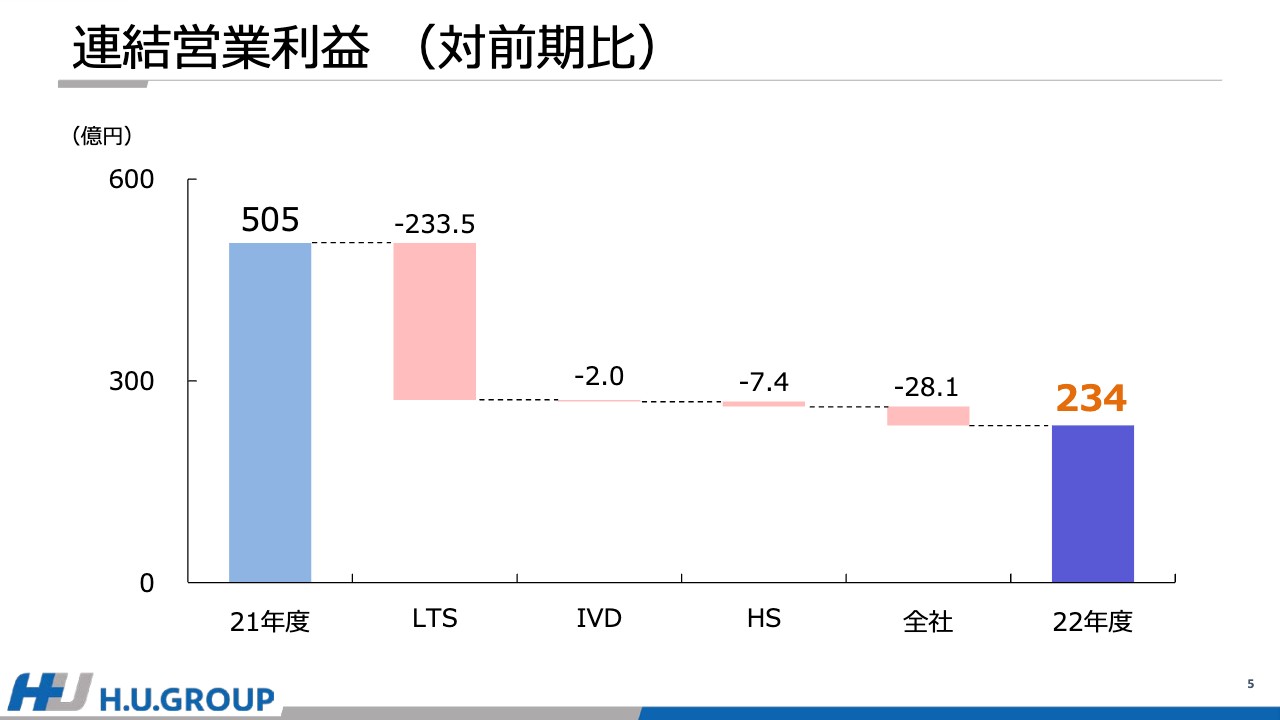

連結営業利益 (対前期比)

連結営業利益の対前期比較です。LTS事業ではH.U. Bioness Complex関連費用の増加や、PCR検査を中心とした診療報酬改定の影響などにより大きく減益となりました。これらの結果、全体としては前期比で約271億円減少し、234億円となりました。セグメント別の詳細は後ほどご説明します。

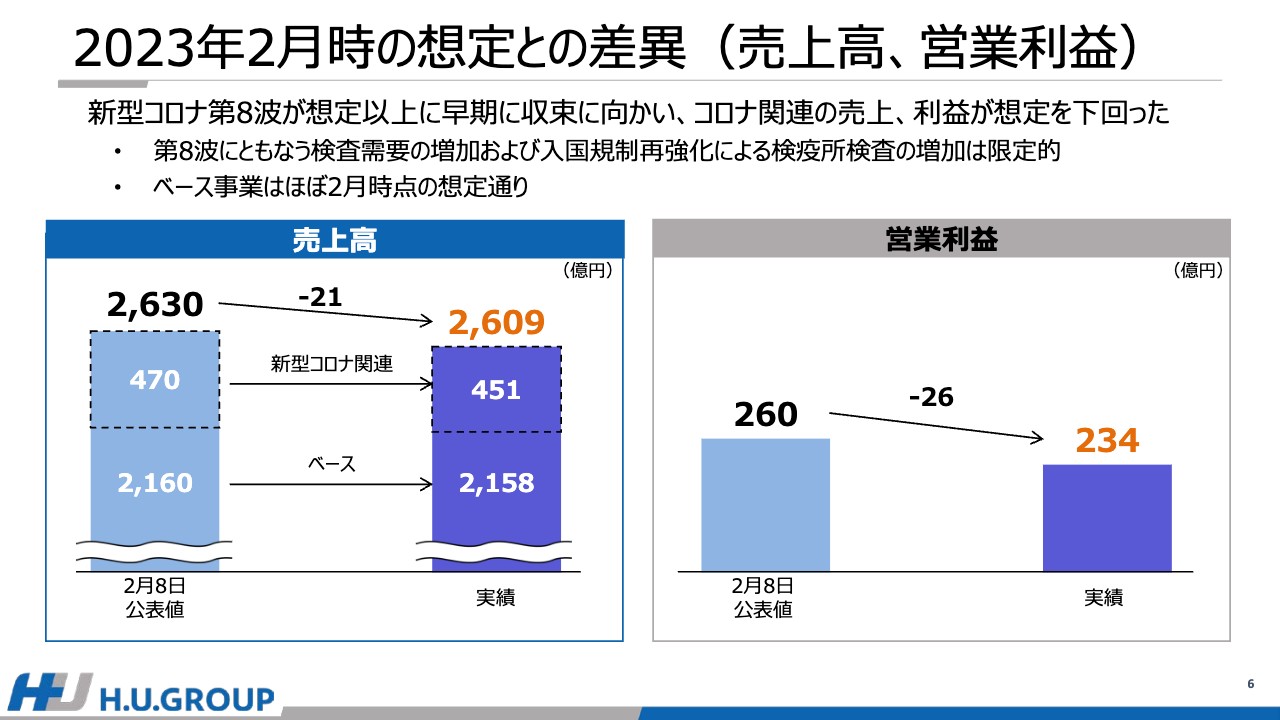

2023年2月時の想定との差異(売上高、営業利益)

第3四半期決算発表時の2月8日時点で修正した業績見通しと、実績の差異についてご説明します。2月8日時点では、新型コロナウイルス第8波に伴う検査需要増加を見越して売上、利益ともに上方修正しました。しかしながら、実際には第8波が想定より早期に収束へ向かったことにより、売上、利益ともに2月8日時点の想定を下回りました。

一方で、ベース事業については依然として検査数の回復には至っておらず、概ね2月8日時点で想定していた状況どおりに推移しました。

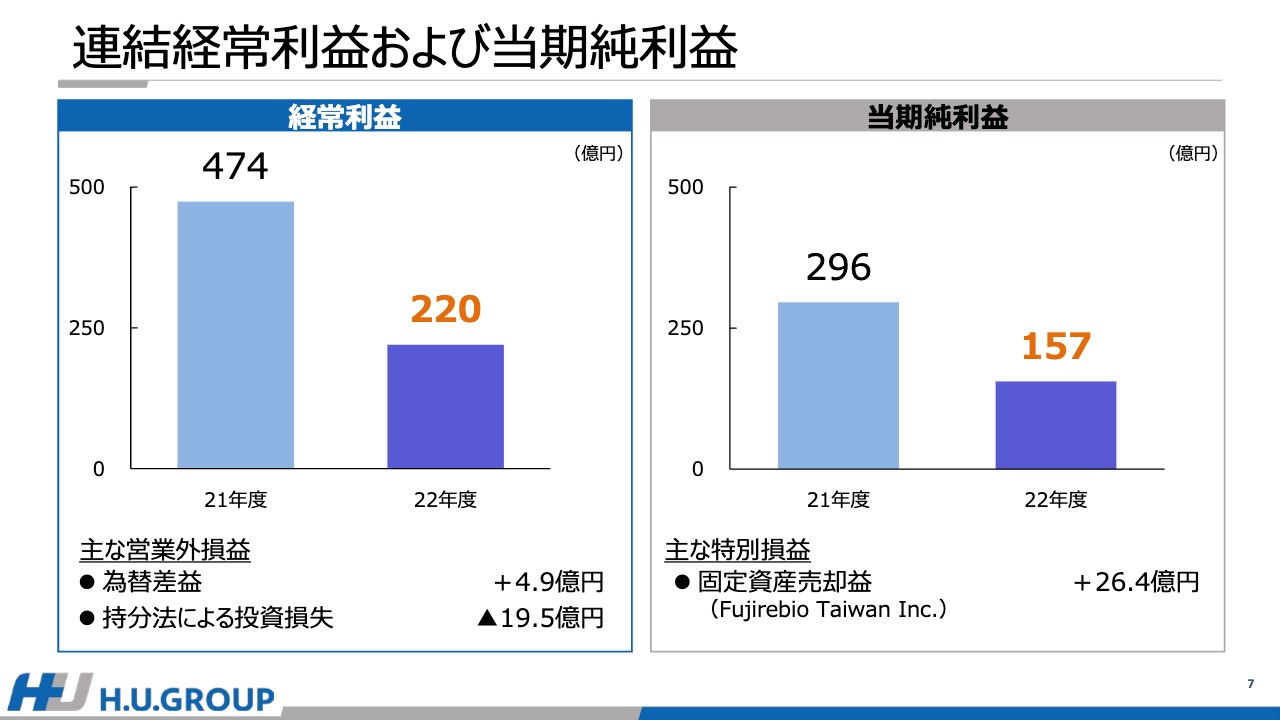

連結経常利益および当期純利益

スライドのグラフでは連結経常利益および当期純利益をお示ししています。経常利益については、為替が円安になったことにより、営業外収益として為替差益を計上しましたが、営業利益の減少と持分法による投資損失により、254億円減少の220億円となりました。

当期純利益については固定資産売却益を計上したものの、経常利益の減少に伴い、約139億円減の157億円となりました。

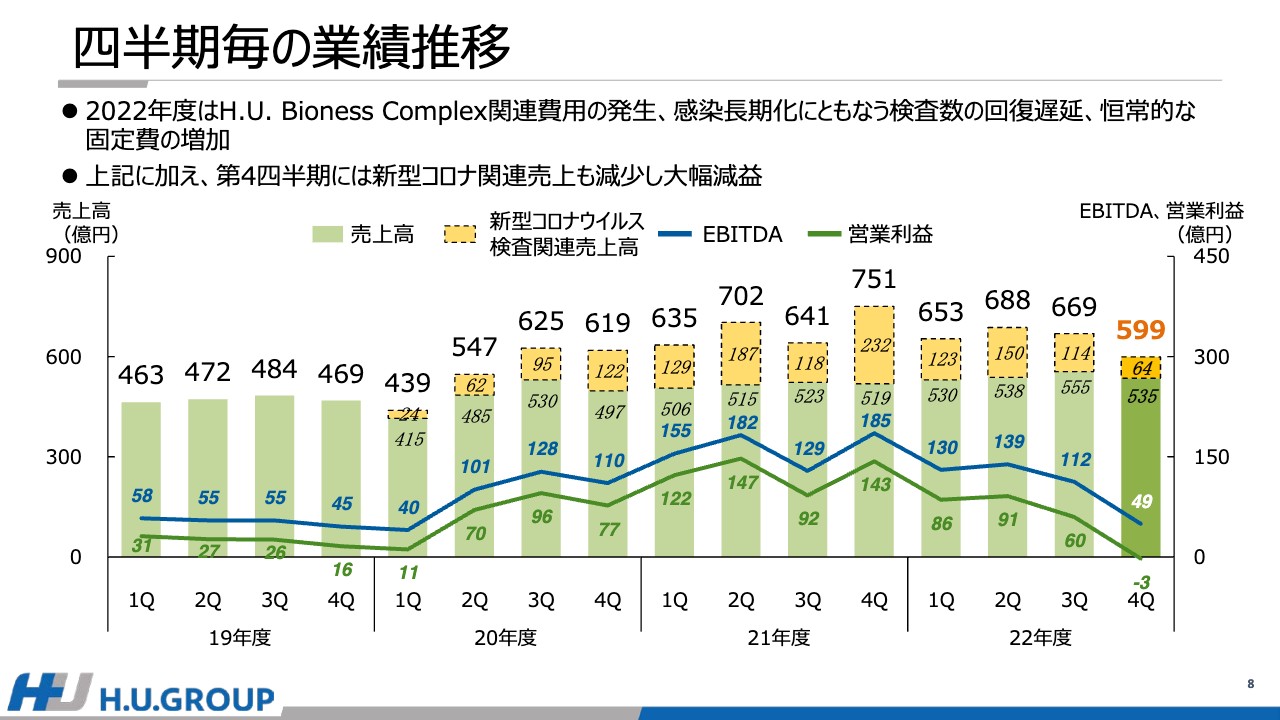

四半期毎の業績推移

四半期ごとの売上高、EBITDA、営業利益の推移です。スライドに記載のとおり、第4四半期に関しては営業利益がマイナスになっています。

背景として、2022年度はH.U. Bioness Complexの各種費用が発生しており、かつ感染の長期化によって検査数は低水準が継続しました。さらに、恒常的に固定費も高止まっている状況です。第4四半期においては、新型コロナウイルス関連の売上が急激に減少し、結果として大幅な減益となりました。

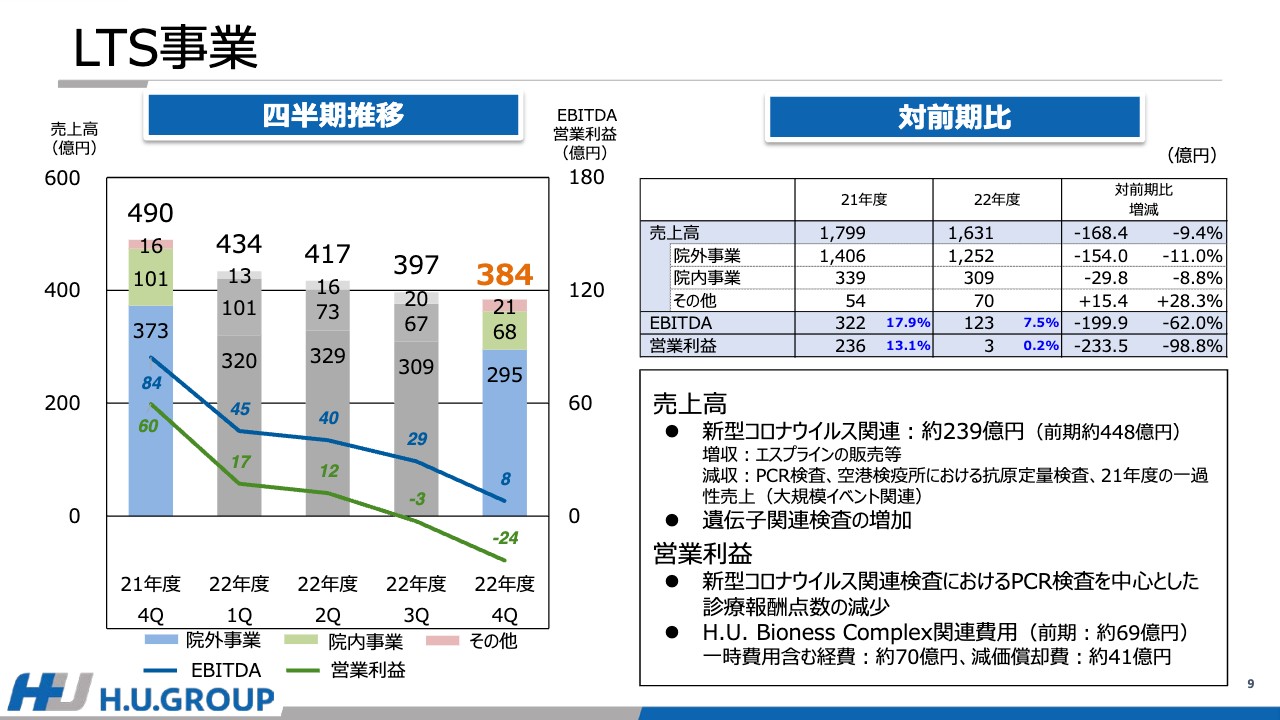

LTS事業

セグメントごとの説明に入ります。まずはLTS事業です。スライド左側のグラフに四半期ごとの業績の推移を示しています。

オミクロン株が拡大した2021度の第4四半期は、新型コロナウイルス関連検査の売上が増加しましたが、2022年度に入り、PCR検査を中心とした診療報酬改定の影響等により、売上、利益は減少し、新ラボ関連の費用も本格化しました。

年間の売上高では新型コロナウイルス関連が209億円減収となりました。しかしながら、ベース事業における遺伝子関連検査は引き続き堅調に成長しています。利益面では、新型コロナウイルス関連検査におけるPCR検査を中心とした診療報酬改定の影響、H.U. Bioness Complexに関連した費用発生によって減益となりました。

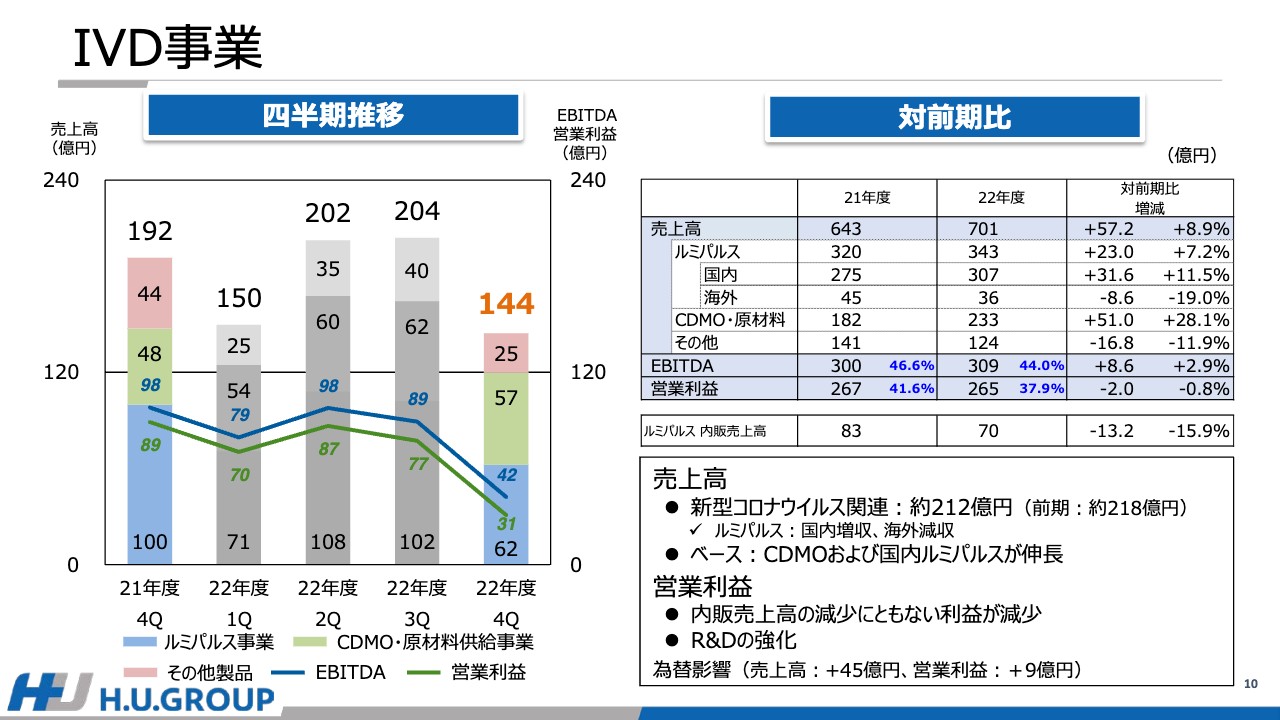

IVD事業

IVD事業についてご説明します。四半期ごとに見ると、2021年度の第4四半期はオミクロン株の拡大があり、2022年においては第2四半期、第3四半期は第7波および第8波に伴う検査需要の増加により、高い売上利益水準となっていました。

しかし、第4四半期には第8波が早期に収束へ向かい、新型コロナウイルス関連の製品需要が減少するとともに、為替も短期的に円高に振れたため、QonQでは減収減益になりました。

通年で比較すると、新型コロナウイルス関連の売上高はほぼ前年並みでしたが、内訳として国内の「ルミパルス」が増収となった一方で、海外の「ルミパルス」と迅速抗原検査キットが減収となりました。

新型コロナウイルス関連を除いたベース事業に関しては、CDMOは為替影響を除いた現地通貨ベースでも成長しており、国内の「ルミパルス」事業についても引き続き伸長しました。

利益面では、空港検疫所における新型コロナウイルス抗原定量検査の減少などにより、IVD事業からLTS事業への内販売上高が減少したことや、超高感度検出法に関連した研究開発を強化したことによるR&D費用の増加などにより、全体としては減益となりました。

なお、為替影響については、通年で売上高が約45億円、営業利益が約9億円のプラスとなりました。

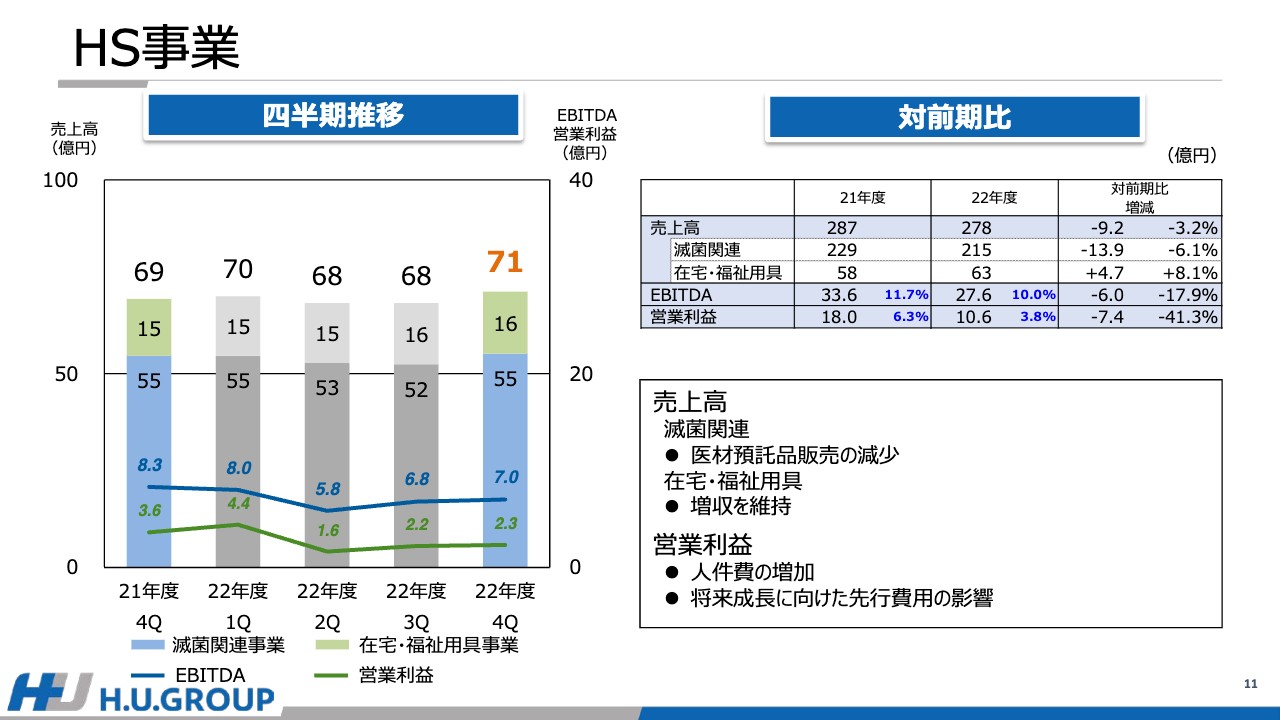

HS事業

HS事業です。売上高は対前年比で減収となりました。内訳としては、滅菌関連事業で医材預託品販売が減少しました。一方で、在宅・福祉用具事業は増収を維持しました。

営業利益については両事業において人件費が増加したことと、特に福祉用具事業における将来成長のための先行費用の影響によって減益となりました。

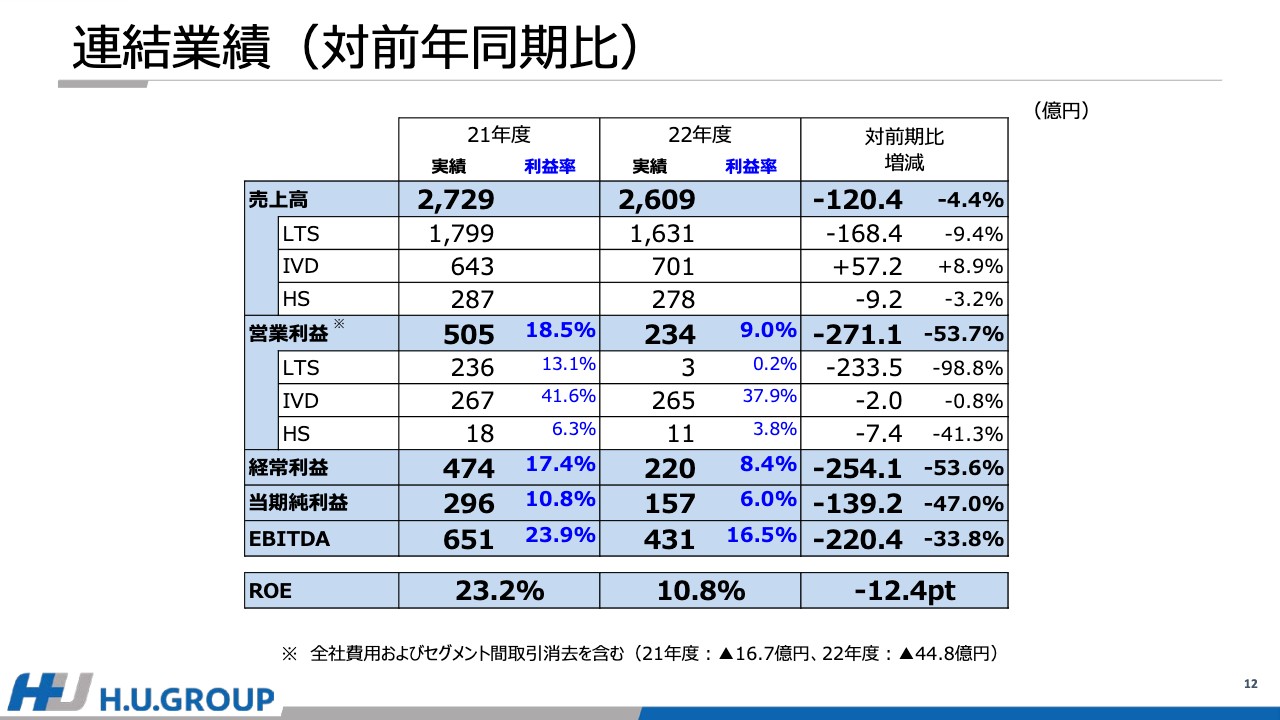

連結業績(対前年同期比)

全体の連結業績です。先ほどお伝えしたとおり、新型コロナウイルス関連検査の減少によって減収となりました。利益については新型コロナウイルス関連検査の減少に加え、新ラボ関連費用が本格化したこと等により、減益となりました。その結果、ROEは10.8パーセントとなりました。

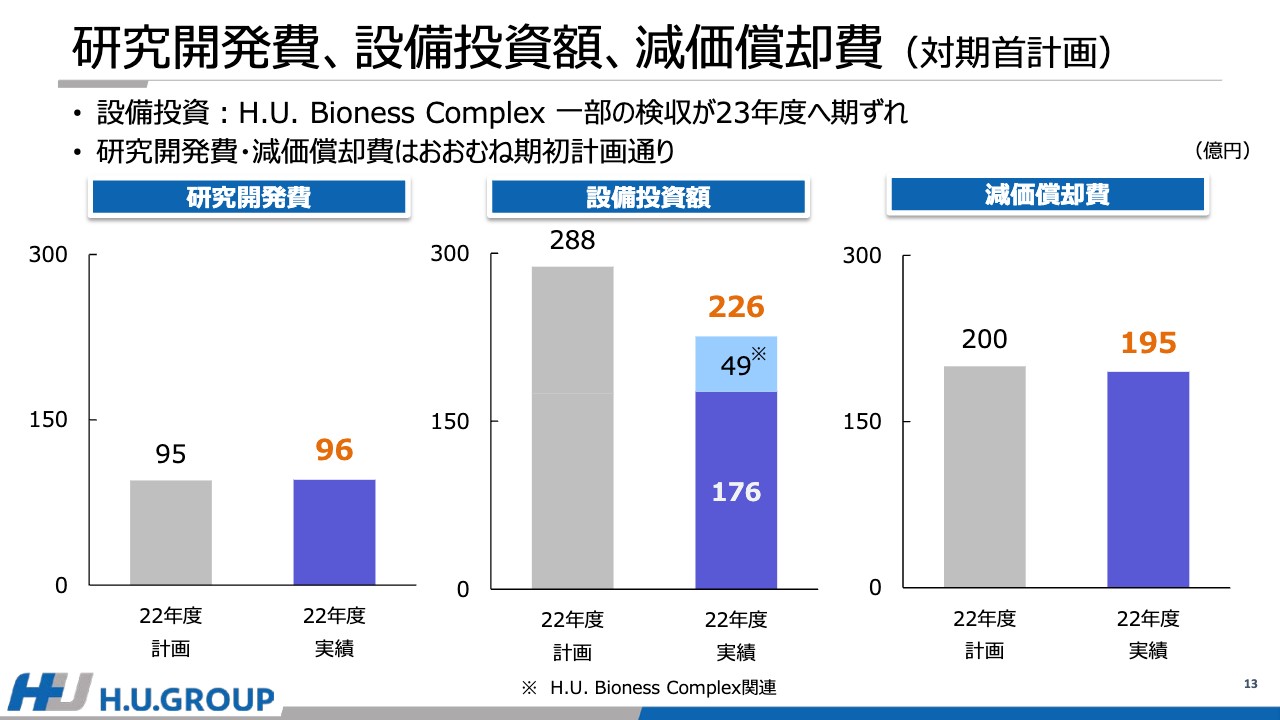

研究開発費、設備投資額、減価償却費(対期首計画)

研究開発費、設備投資額、減価償却費をお示ししています。設備投資額はH.U. Bioness Complex関連の設備で2022年度中に検収できなかったものが一部あり、計画に対して低い水準となりましたが、それ以外については概ね期初想定どおりの着地となりました。

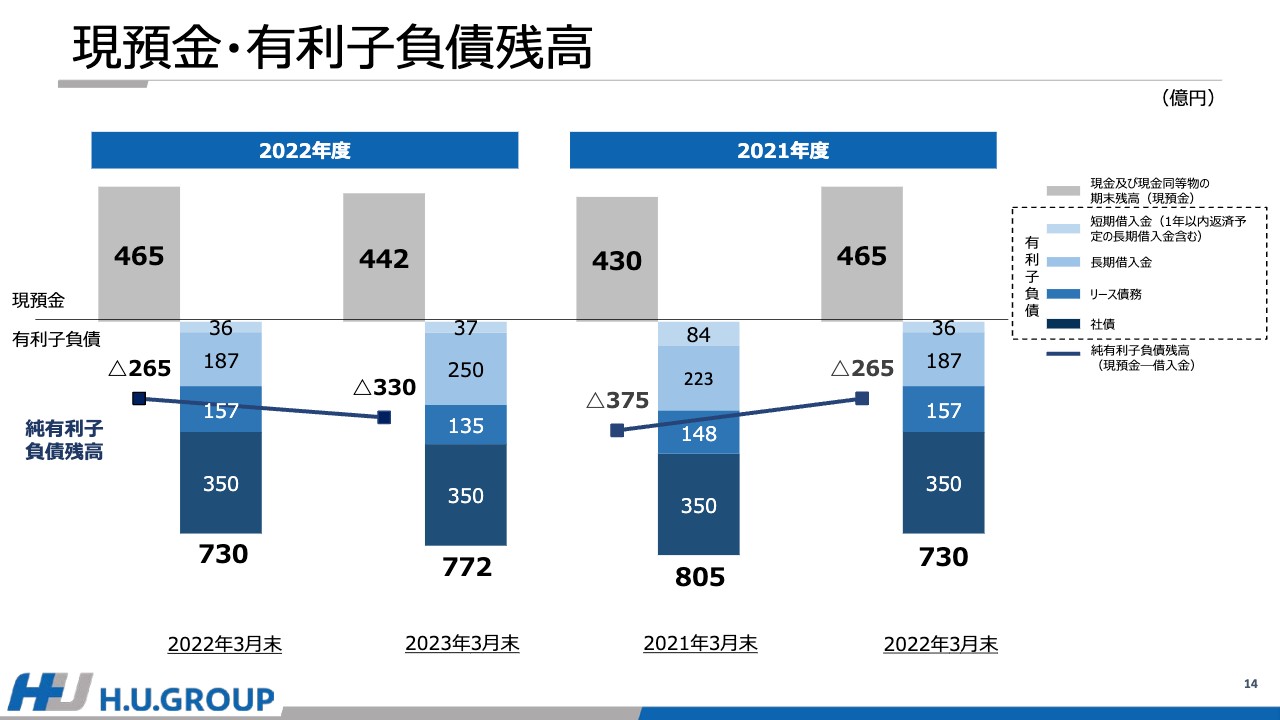

現預金・有利子負債残高

現預金・有利子負債残高についてです。スライド左側のグラフは当期、右側は前期の状況を示しています。

ご覧のとおり、現預金から有利子負債を控除した純有利子負債残高については、2023年3月末時点で330億円となり、2022年3月末と比較して65億円増加しました。

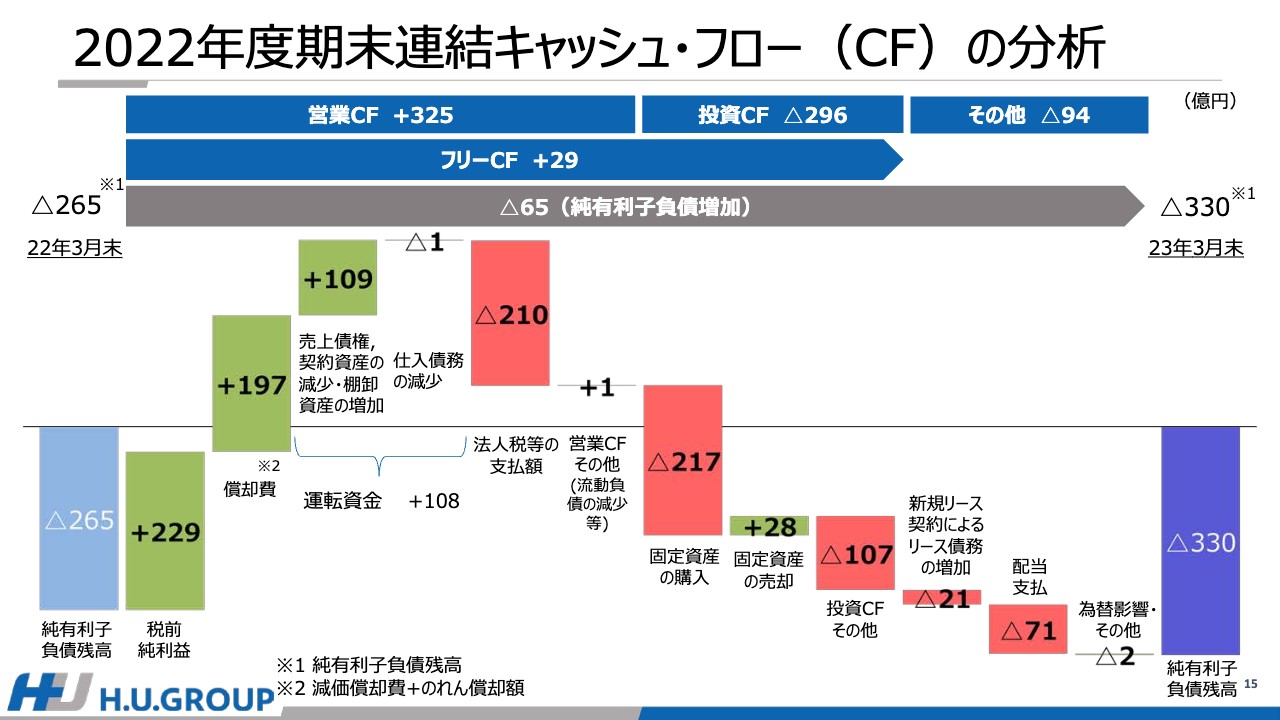

2022年度期末連結キャッシュ・フロー(CF)の分析

連結キャッシュ・フローを純有利子負債の増減の観点から分析したグラフになります。

営業キャッシュ・フローは325億円となりました。主な内容は、税前純利益229億円、償却費197億円に加え、売上債権の減少等による109億円のキャッシュインがあった一方、法人税の支払いなどのキャッシュアウトがありました。

投資キャッシュ・フローは、有形固定資産の取得、IVD事業を中心とした子会社株式の取得等があり、296億円のキャッシュアウトとなりました。また、これ以外の主な支出としては、配当金の支払いが71億円ありました。

以上の結果から、2023年3月末の純有利子負債残高は、2022年3月末の265億円から65億円増加し、330億円となりました。

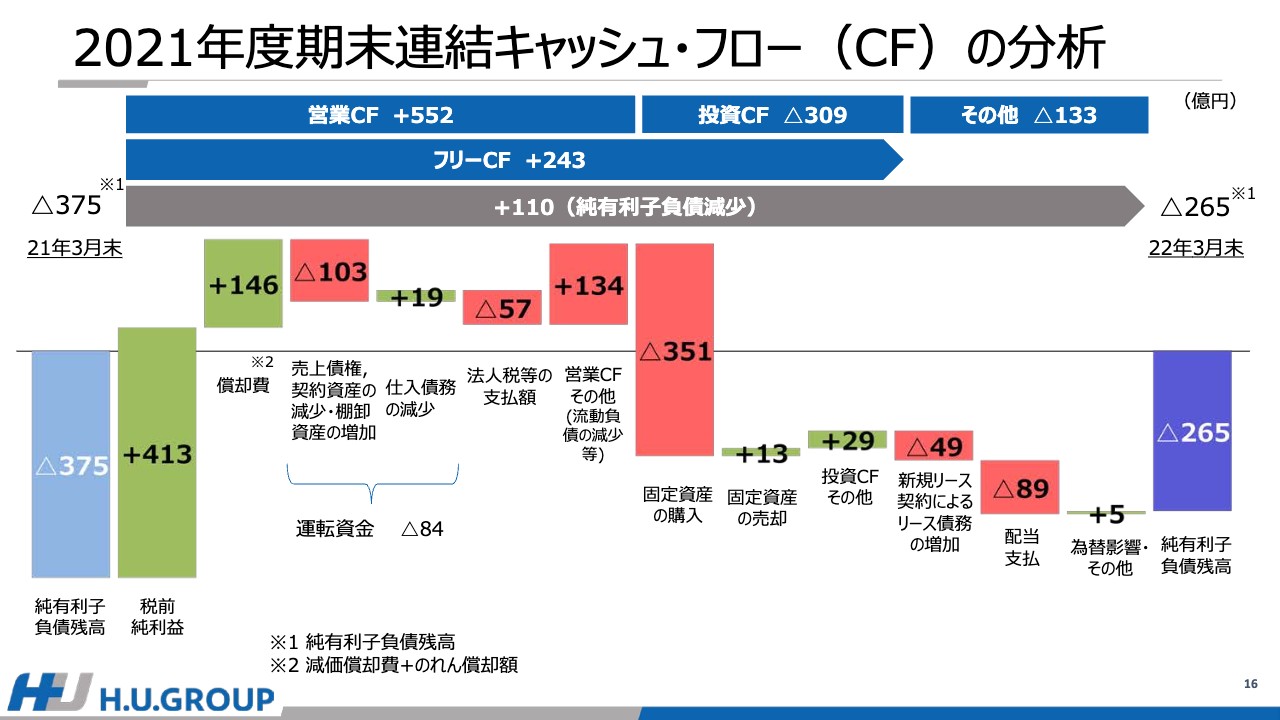

2021年度期末連結キャッシュ・フロー(CF)の分析

16ページのグラフは前年同期の分析になりますので、説明は省略します。

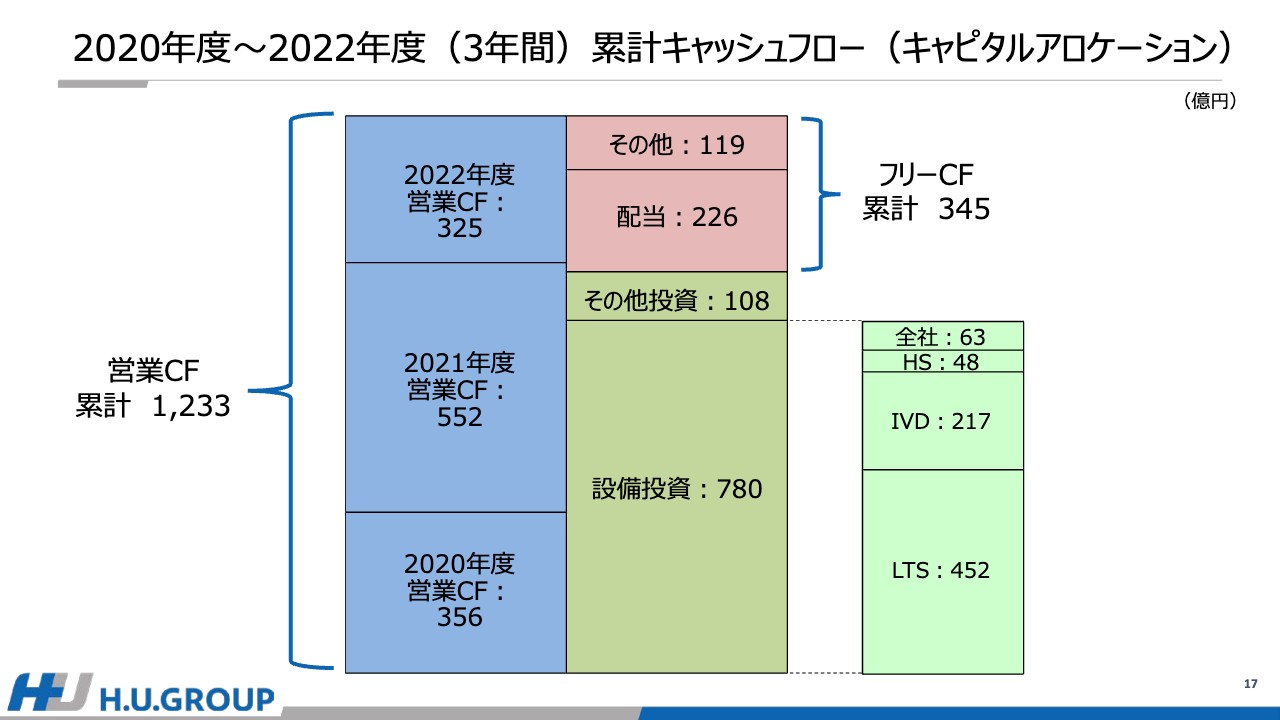

2020年度~2022年度(3年間)累計キャッシュフロー(キャピタルアロケーション)

2020年度から2022年度における3年間の累計キャッシュ・フローです。3年間で1,233億円の営業キャッシュ・フローを生み出し、そのうち780億円はLTS事業を中心とした設備投資に充てました。加えて、主にIVD事業などの買収等によるキャッシュアウトがあったため、フリー・キャッシュ・フローは345億円となりました。

中期経営計画の目標は、5年間の累計で営業キャッシュ・フロー1,500億円、フリー・キャッシュ・フロー500億円となっていますが、残り2年間を積み上げることで達成可能なレベルだと現時点では考えています。

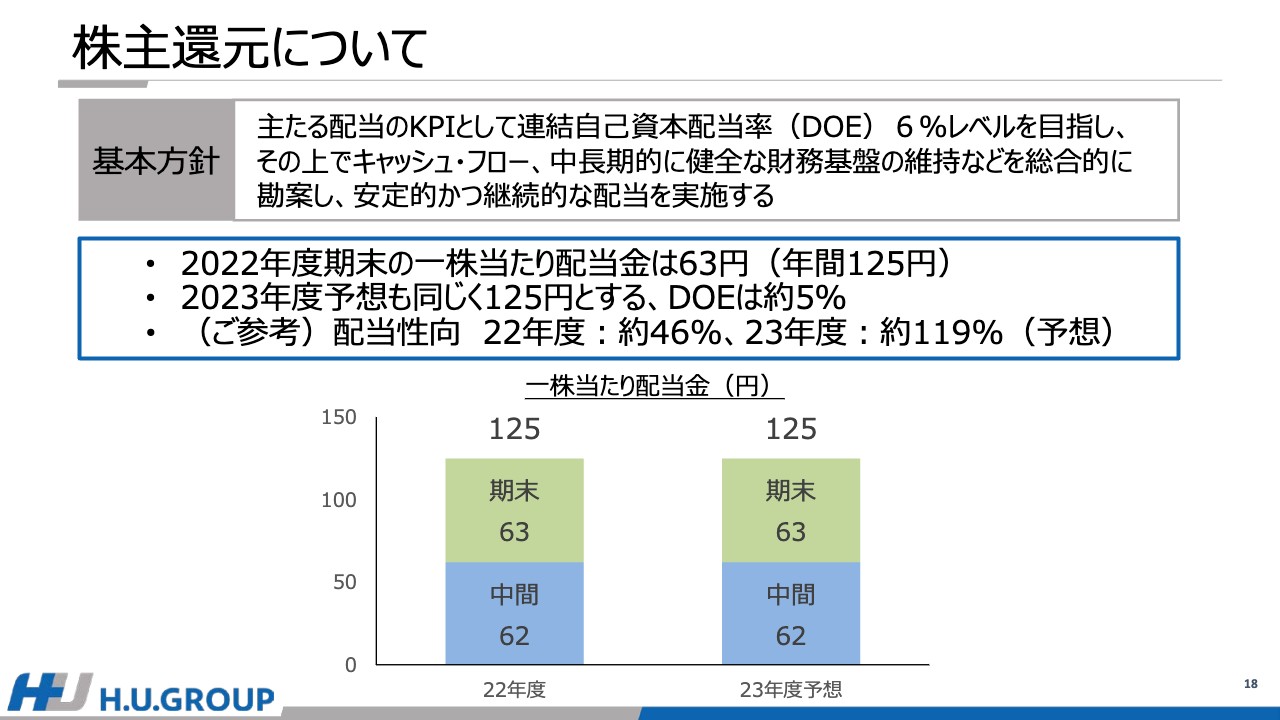

株主還元について

株主還元についてご説明します。基本方針はスライドに記載のとおり、変更はありません。こちらの基本方針のもと、2022年度期末の一株当たり配当金は63円、年間で125円とします。2023年度予想も同じく125円とし、DOEは約5パーセントとなります。

なお、これらの配当金を配当性向で表すと、2022年度は約46パーセント、2023年度は約119パーセントを予想しています。2023年度は厳しいものの、2024年度以降は効率化によって利益の刈り取りを加速させ、サステナブルな成長を実現しますので、短期的には厳しいものの、安定配当を継続していく所存です。

以上で、私からのご説明を終了します。

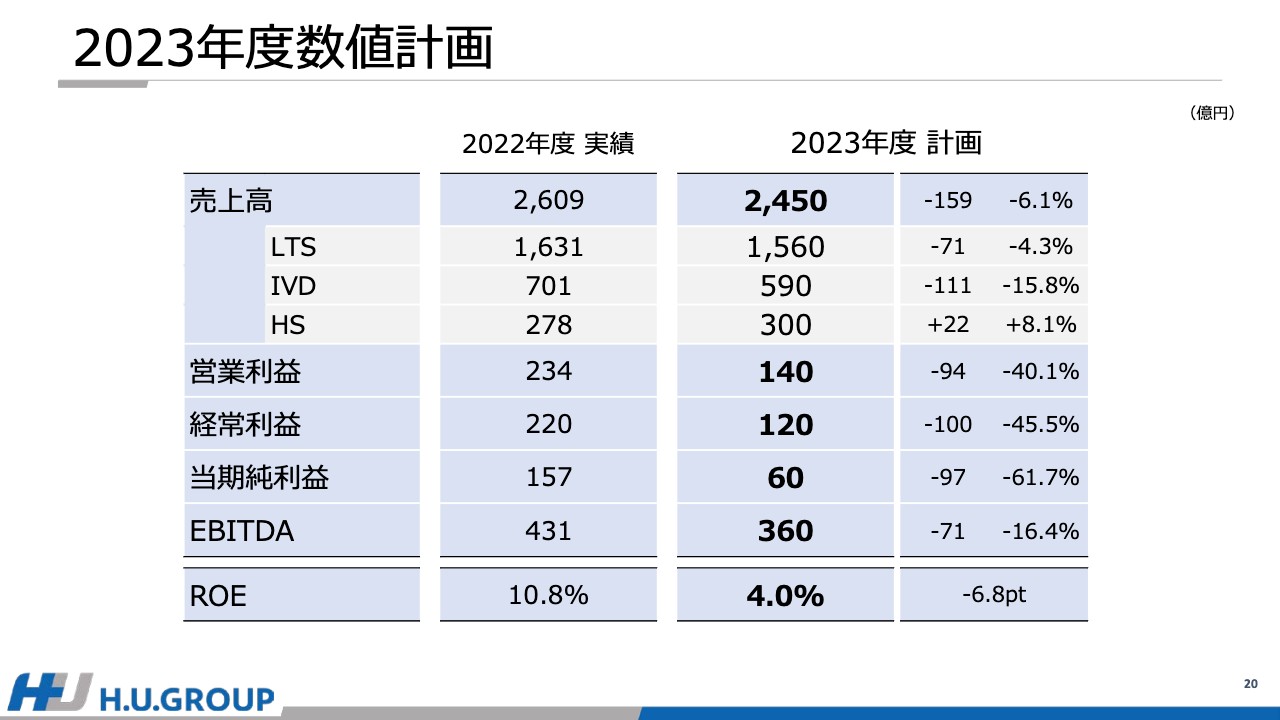

2023年度数値計画

竹内成和氏(以下、竹内):竹内です。ここからは、私から2023年度の計画についてご説明します。

はじめに、数値計画です。新型コロナウイルス感染症は収束に向かうことを想定しています。新型コロナウイルス関連検査が減収となりますが、それ以外のベースビジネスを成長させる予定です。また、新型コロナウイルス関連検査の減少に伴い、利益的にも減益予想となります。当期純利益は60億円、ROEは4パーセントとなります。

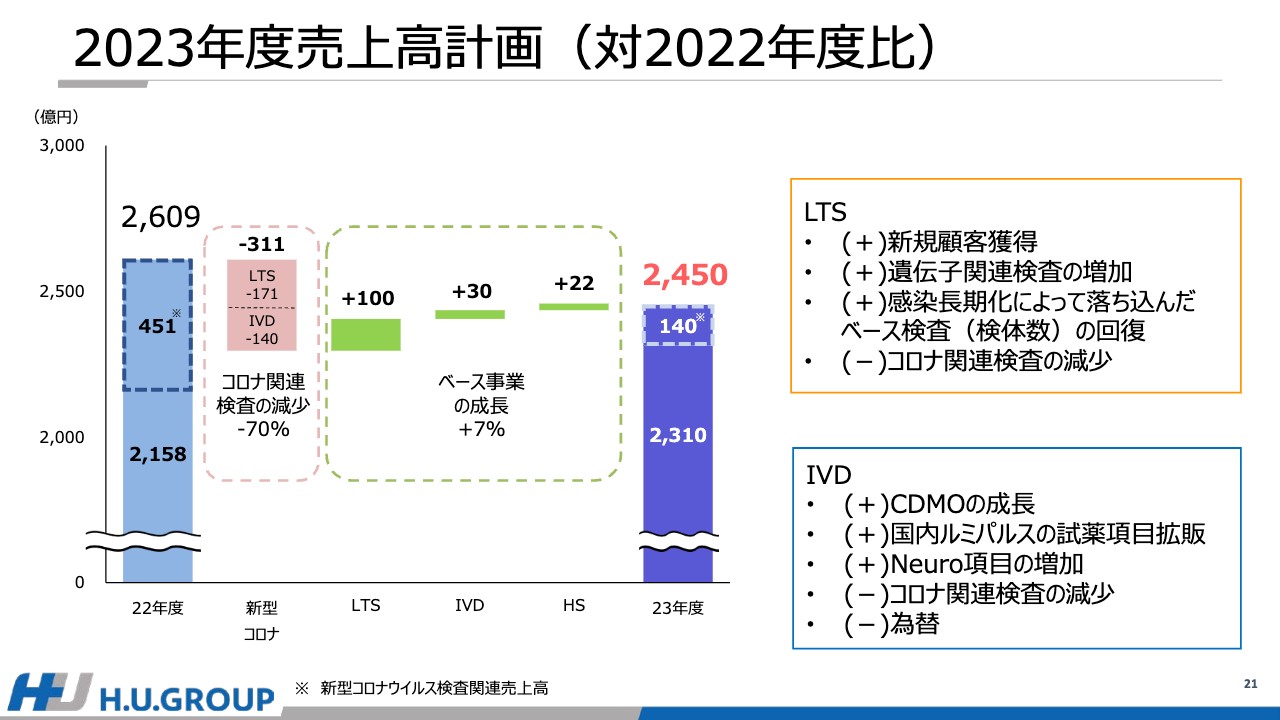

2023年度売上高計画(対2022年度比)

売上高のブレイクダウンについてはスライドにお示しのとおりです。新型コロナウイルス感染症が収束に向かうことで、LTS事業、IVD事業全体で前期比約70パーセントの減少となる見込みです。一方で、新型コロナウイルス関連を除くベース事業は前期比約7パーセントの成長を見込んでおり、具体的な施策は右側に記載のとおりです。

LTS事業に関しては新規顧客の獲得、継続的に成長している遺伝子関連検査のさらなる成長、コロナ禍で落ち込んだベース事業の検査数回復による成長を見込んでいます。

IVD事業については、CDMOの継続的な成長、過去3年で大きく設置台数が増加した「ルミパルス」への試薬項目の拡販を行います。また、Neuro関係の項目をしっかりと上市・拡販することを計画しています。

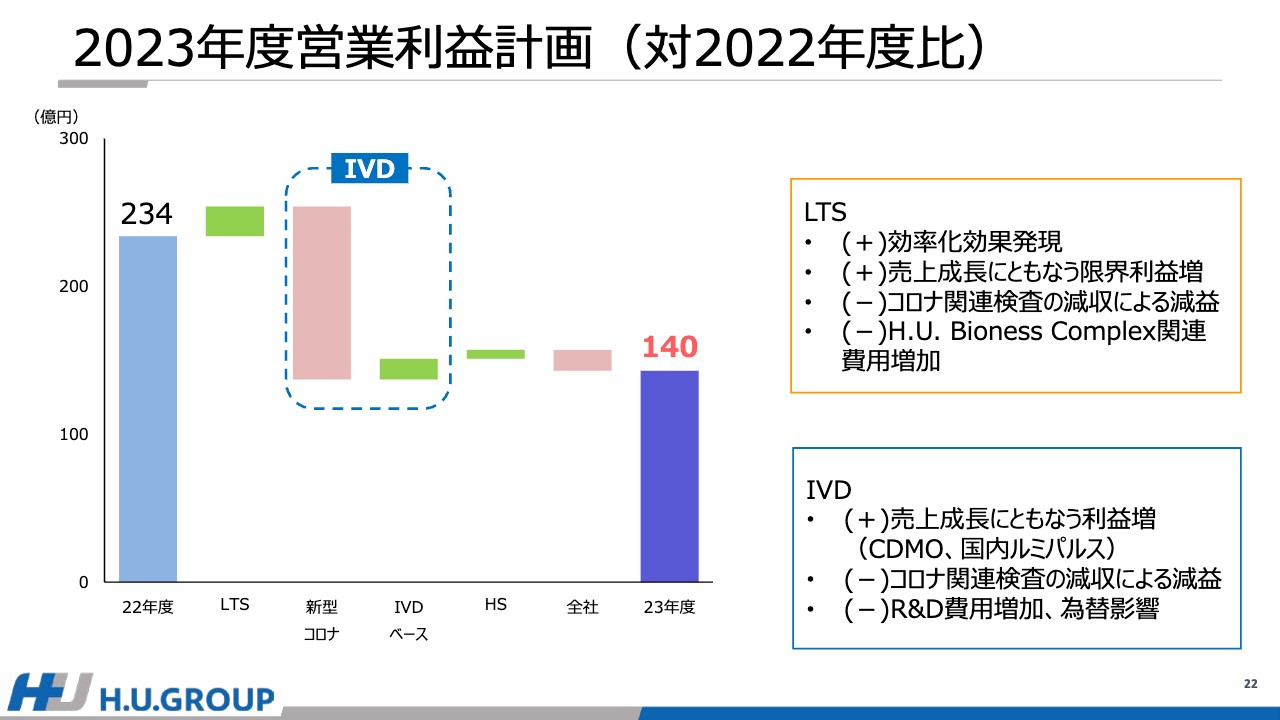

2023年度営業利益計画(対2022年度比)

2023年度営業利益計画のブレイクダウンをご説明します。LTS事業は新型コロナウイルス関連検査の減少や、H.U. Bioness Complex関連費用の増加を見込むものの、それを上回る効率化効果の発現、および売上成長に伴う利益成長を見込んでいます。

IVD事業についても、同じく新型コロナウイルス関連検査の減少による利益影響があり、これはLTS事業よりも大きなインパクトがあると想定しています。また、ベース事業はR&D費用や為替による減益要素があるものの、CDMOや国内の「ルミパルス」の成長による増益を見込んでいます。

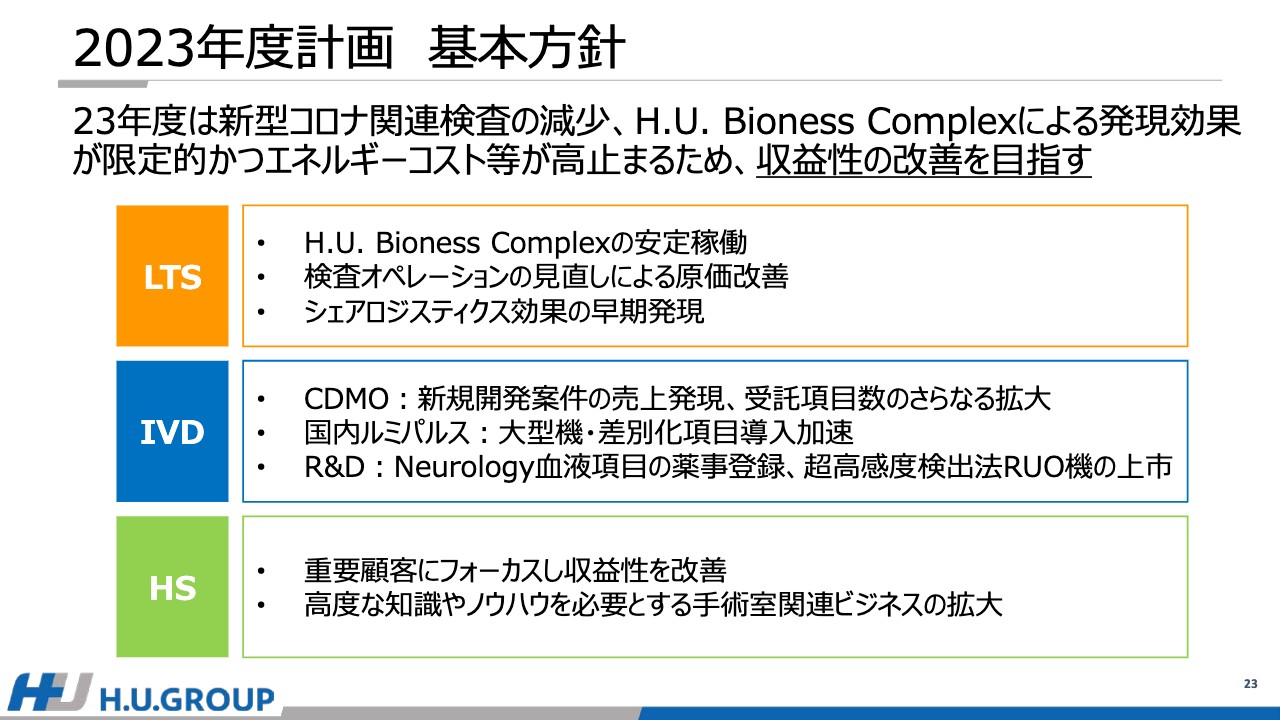

2023年度計画 基本方針

2023年度の基本方針をお示ししています。今年度は新型コロナウイルス関連検査が減少する一方で、H.U. Bioness Complexが全面稼働を開始します。効果の刈り取りはまだ限定的であり、エネルギーコストも高止まりすると考えているため、収益性の改善が最大のテーマになると考えています。

そのため、LTS事業ではH.U. Bioness Complexの安定稼働と並行して、検査オペレーションの見直し、あるいはメディスケットを中心としたシェアロジスティクスによる効果の発現を加速させていきます。

IVD事業は、注力しているCDMOについて、新規開発案件による売上発現と受託項目数をさらに拡大させます。「ルミパルス」はコロナ禍で増加した機台に対して、当社のユニークな試薬項目を拡販します。そして、将来の成長のためにNeuro領域の血液項目拡販を進めるとともに、超高感度検出法RUO機を2023年度中に上市させることを目指します。

HS事業については重要顧客にフォーカスし、さらなる収益性改善を図っていきます。特に高度な知識やノウハウを必要とする手術室関連ビジネスの拡大に取り組む考えです。

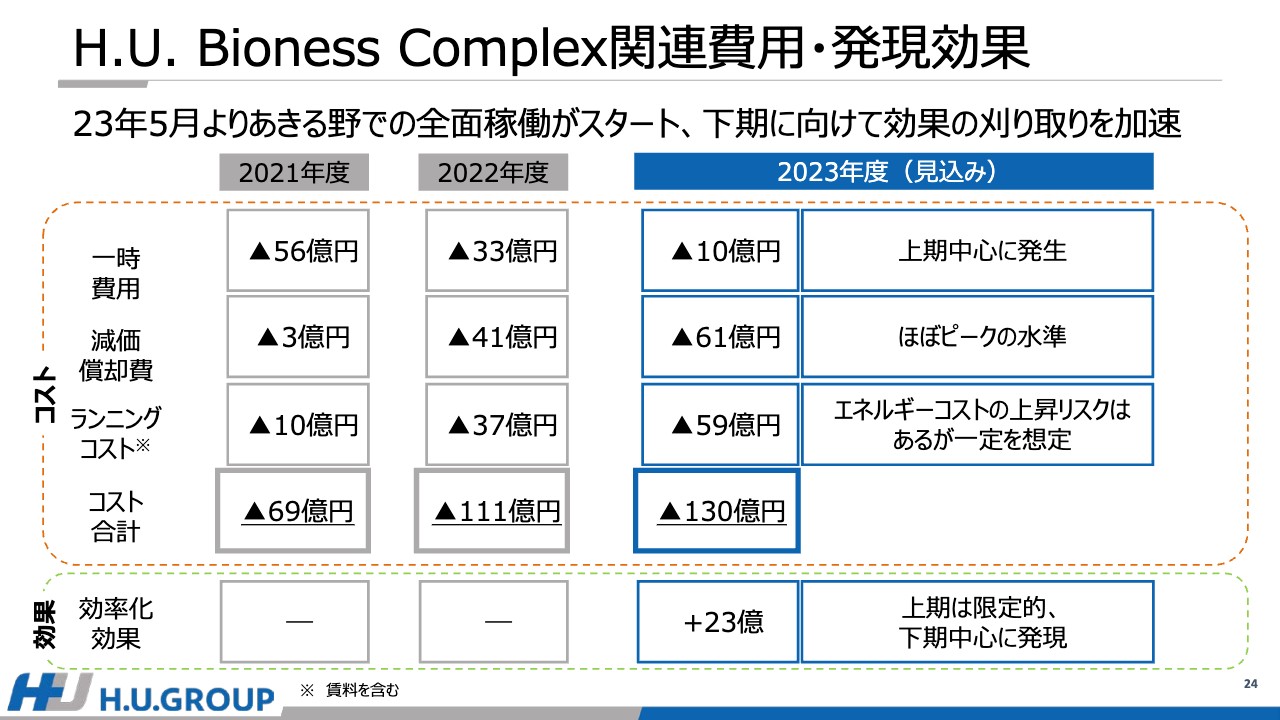

H.U. Bioness Complex関連費用・発現効果

個々の施策についてご説明します。まずH.U. Bioness Complex単体での費用や効果についてです。2023年5月より、あきる野での全面稼働がスタートし、下期に向けて効果の刈り取りを加速させます。

数値目標はスライドに記載のとおりです。2023年度のポイントとしては、一時費用が上期を中心に発現し、下期に向けて減少していく一方で、上期は限定的である効率化効果が下期を中心に発現することです。こちらは新ラボ単体での影響ですので、新ラボが稼働することによって発現するLTS事業全体の効果等については、次のスライドでご説明します。

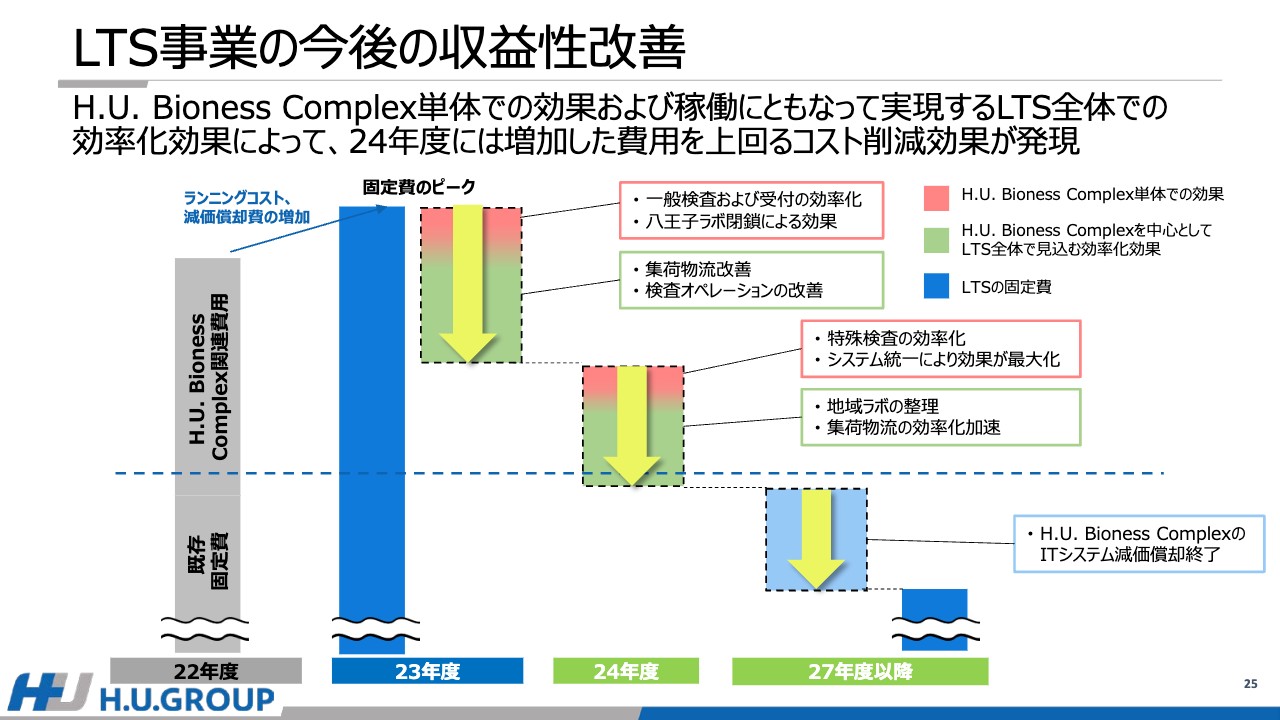

LTS事業の今後の収益性改善

2023年度以降のLTS事業の収益性改善についてです。2023年度は、2022年度と比較してH.U. Bioness Complexの稼働にともなう費用が若干増加しますが、これが固定費のピークと考えています。

2023年度は、新ラボ単体での効率化効果の発現に加えて、新ラボを中心としたLTS事業全体での効率化あるいは集荷物流や検査オペレーションの改善が進むことで、一定の固定費の削減を見込んでいます。

加えて、2024年度には特殊検査の効率化等による新ラボ効果の本格化、システムを統一することによる効果、あきる野へ検査を集約することによる地域ラボの整理、さらに集荷物流の効率化の加速などを見込んでいます。

新ラボ稼働によって増加したコストを、今後2年間の各種効果の積み上げによってオフセットしていきます。そして、2027年度以降にはあきる野のITシステム関連の減価償却が終了するため、費用的にはさらに減少すると見込んでいます。

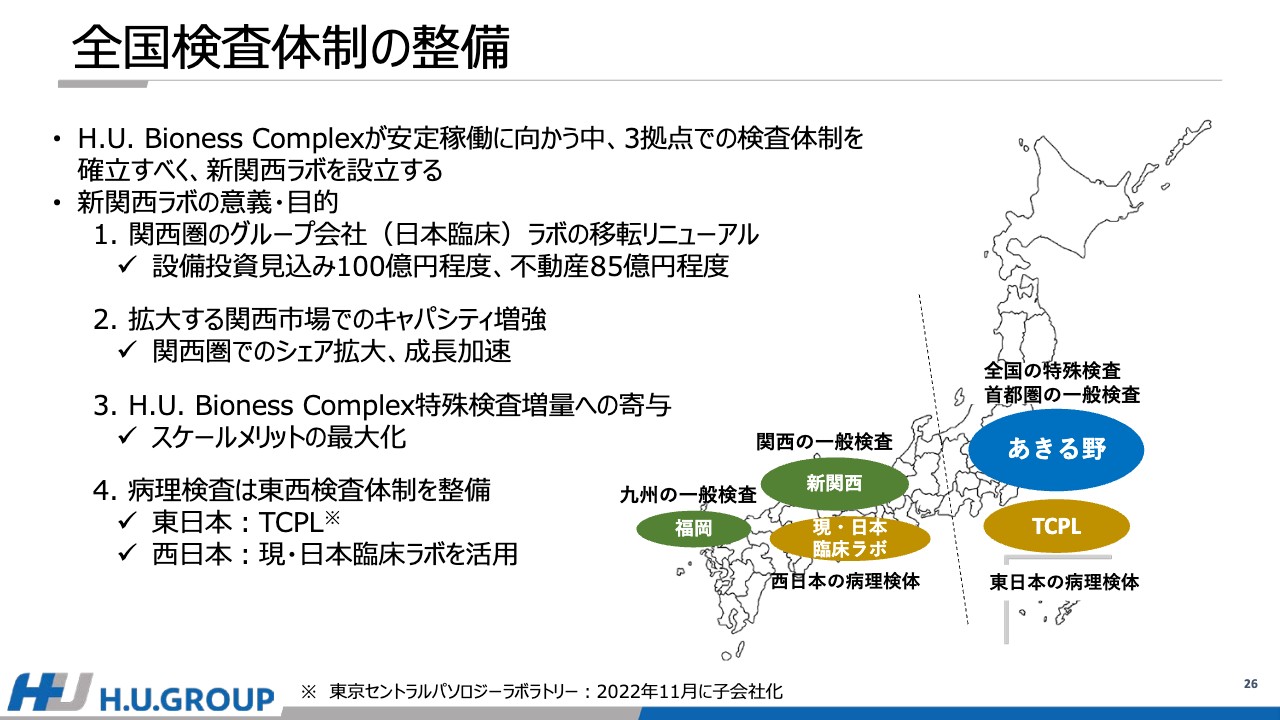

全国検査体制の整備

あきる野の本格稼働に伴い、全国の検査体制の整備に向けて、あきる野・関西・福岡の3拠点体制を目指します。

最後のピースである新関西ラボについて、設備投資規模は100億円程度、不動産は85億円程度を計画しており、2026年度中の稼働を目指します。

なお、新関西ラボでは現在逼迫している関西圏におけるキャパシティの増強を実現します。関西圏は子会社の日本医学臨床検査研究所を中心に事業展開していますが、コロナ禍でも堅調に成長しており、キャパシティの増強が喫緊の課題になっています。

関西圏におけるキャパシティの懸念が払拭されることで、顧客数の増加につなげられるため、必然的にあきる野へ集約して処理する特殊検査の増加にもつながり、スケールメリットを生み出すことができます。

また、開業医を中心とした顧客獲得の1つのボトルネックとなっている病理検査については、日本医学臨床検査研究所の現ラボを活用することで西日本の病理検査体制を整備し、2022年末に買収した東京セントラルパソロジーラボラトリー(TCPL)とあわせて、東西の病理検査を網羅的にカバーできる体制を実現します。

最終的には、特殊検査はあきる野、一般検査は3拠点体制、病理検査は東西でそれぞれ集中的に処理する体制を目指していきます。

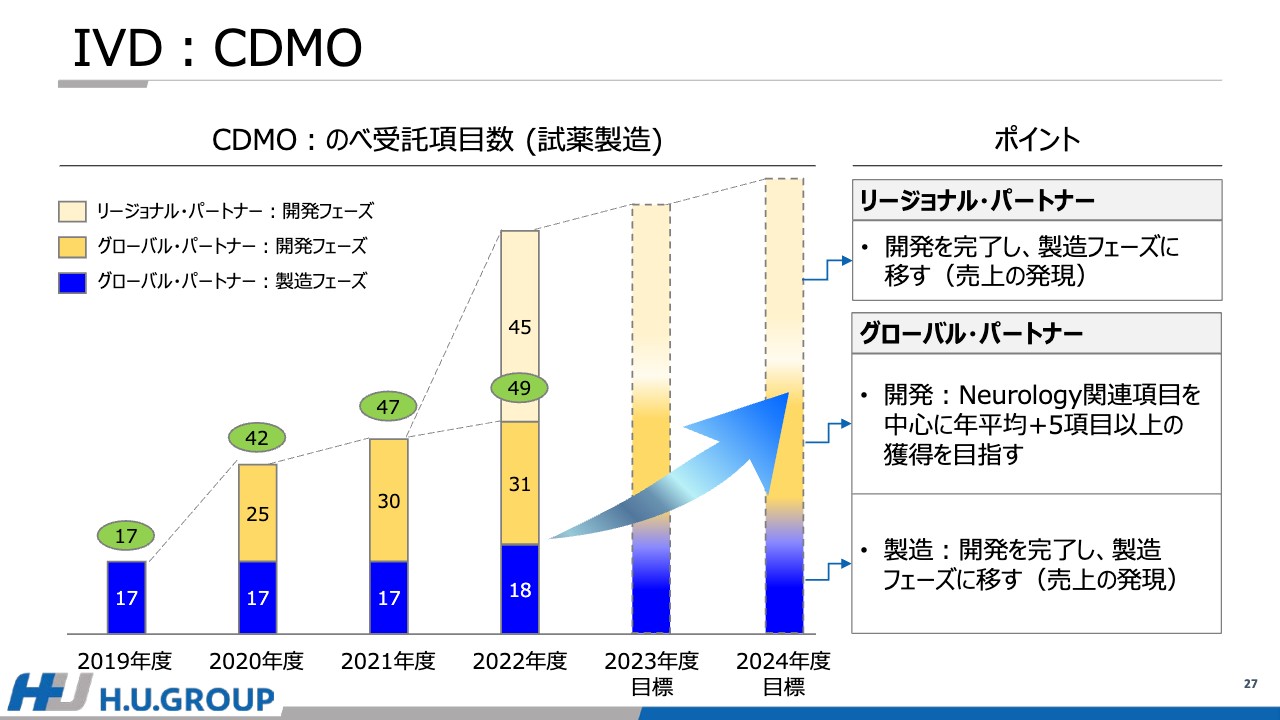

IVD:CDMO

IVD事業におけるCDMOのご説明です。CDMOはグローバル・パートナーとの製造および開発項目が2022年度も増加していますが、今期も引き続き開発中の項目を製造フェーズへ移行させていきます。また、開発項目については、Neuro領域を中心に今後も年平均5項目以上を新たに獲得していきます。

2022年度に45項目の開発を開始したリージョナル・パートナーについては、早期に開発を完了し、製造フェーズへ移管することで売上の発現を目指します。

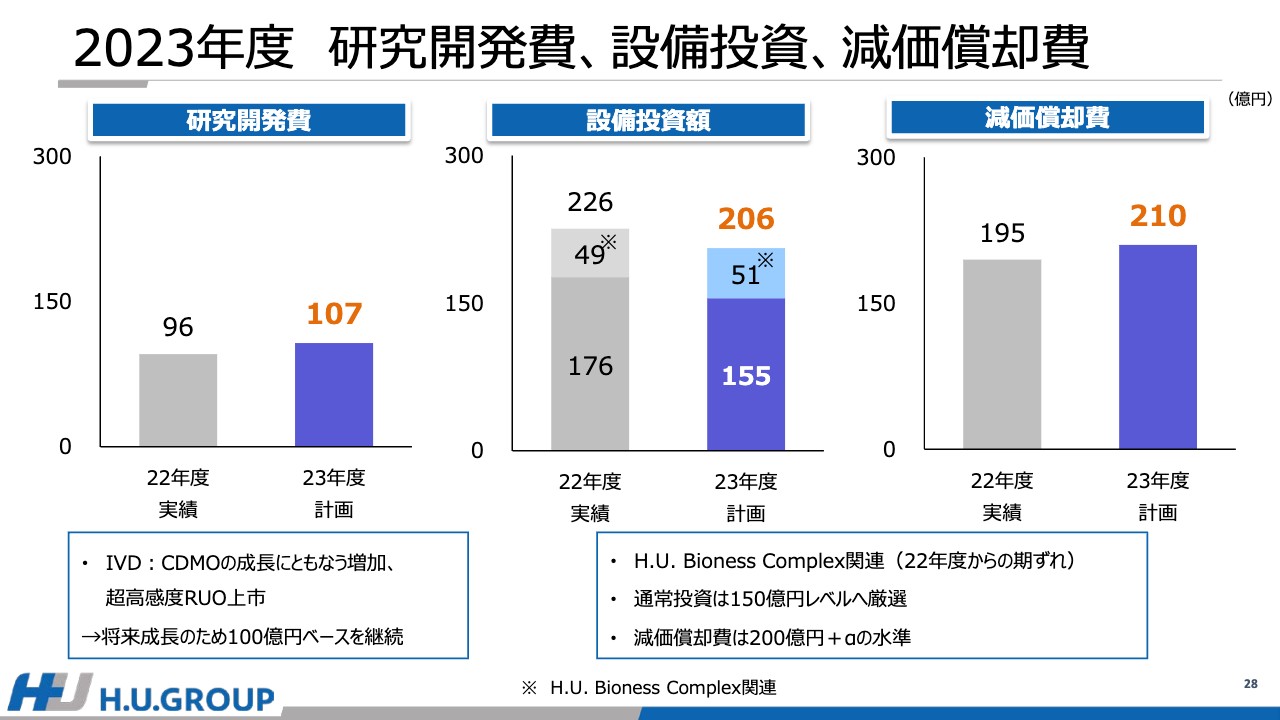

2023年度 研究開発費、設備投資、減価償却費

R&D、設備投資、減価償却費の見込みです。R&Dについては、先ほどご説明したCDMOの成長に伴う増加や、超高感度RUO機の上市に向けて強化します。今後も将来の成長を見越して100億円レベルを継続させる考えです。

設備投資においては、H.U. Bioness Complex関連で、2022年度から期ズレした一部の投資を予定していますが、それ以外の通常設備投資については150億円レベルへ厳選していきます。減価償却費についてはしばらくの間、200億円プラスアルファのレベルになると考えています。

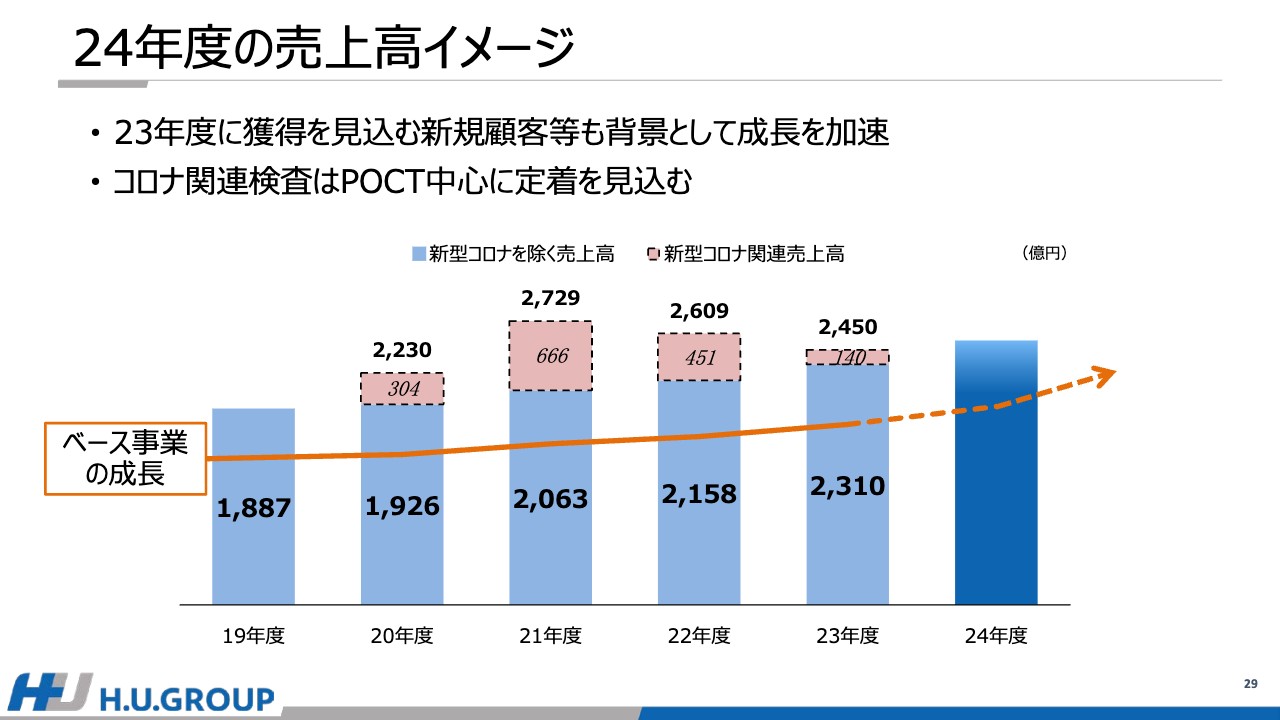

24年度の売上高イメージ

2024年度の売上高のイメージです。コロナ禍で検査数が減少した中でも、ベース事業の売上は一定の成長を遂げてきました。2023年度以降は新規顧客獲得や検査数の回復も含めて、成長スピードを加速させます。

また、既存市場での成長に加えて、新型コロナウイルス感染症への対策として新たに確立されつつあるPOCT市場でも成長を狙っていきたいと考えています。

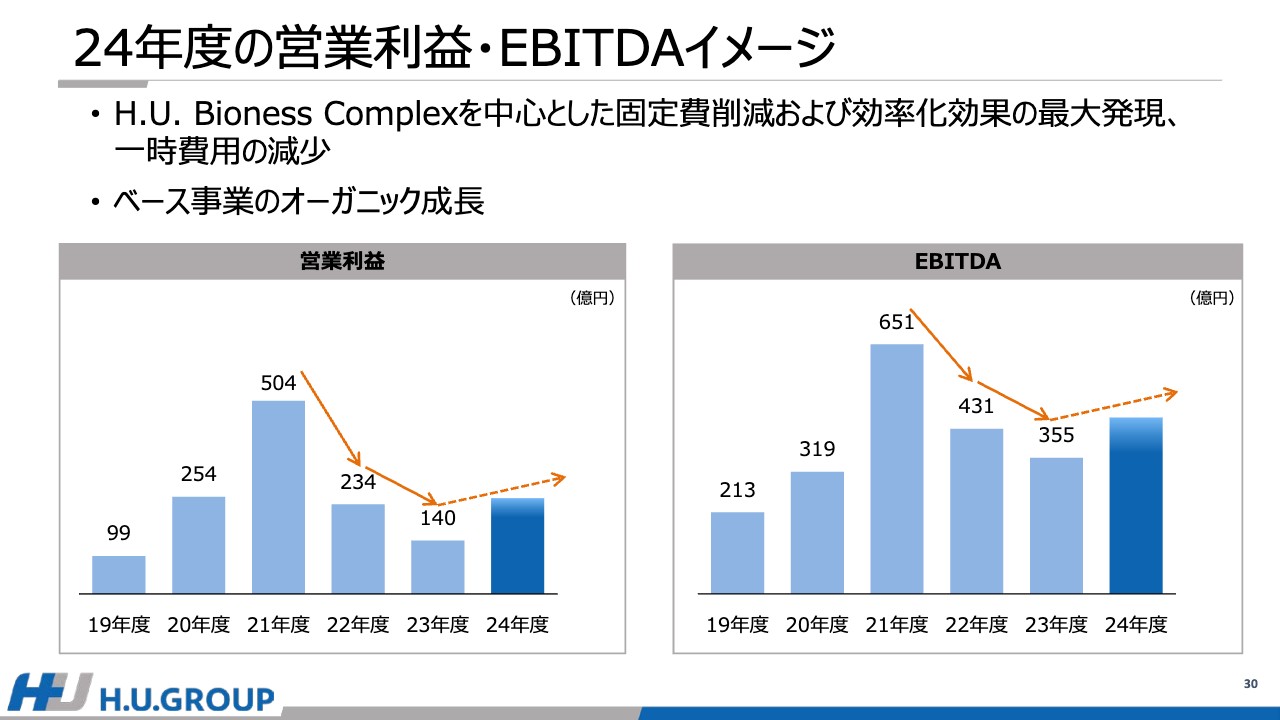

24年度の営業利益・EBITDAイメージ

EBITDAのイメージです。新型コロナウイルス関連検査の利益貢献が減少し、かつ、あきる野の本格稼働への過渡期である2023年度は利益のボトムになります。これ以降は、固定費の削減や効果の最大化に加え、ベース事業をオーガニックに成長させることで、再び利益を成長軌道へ乗せていきます。

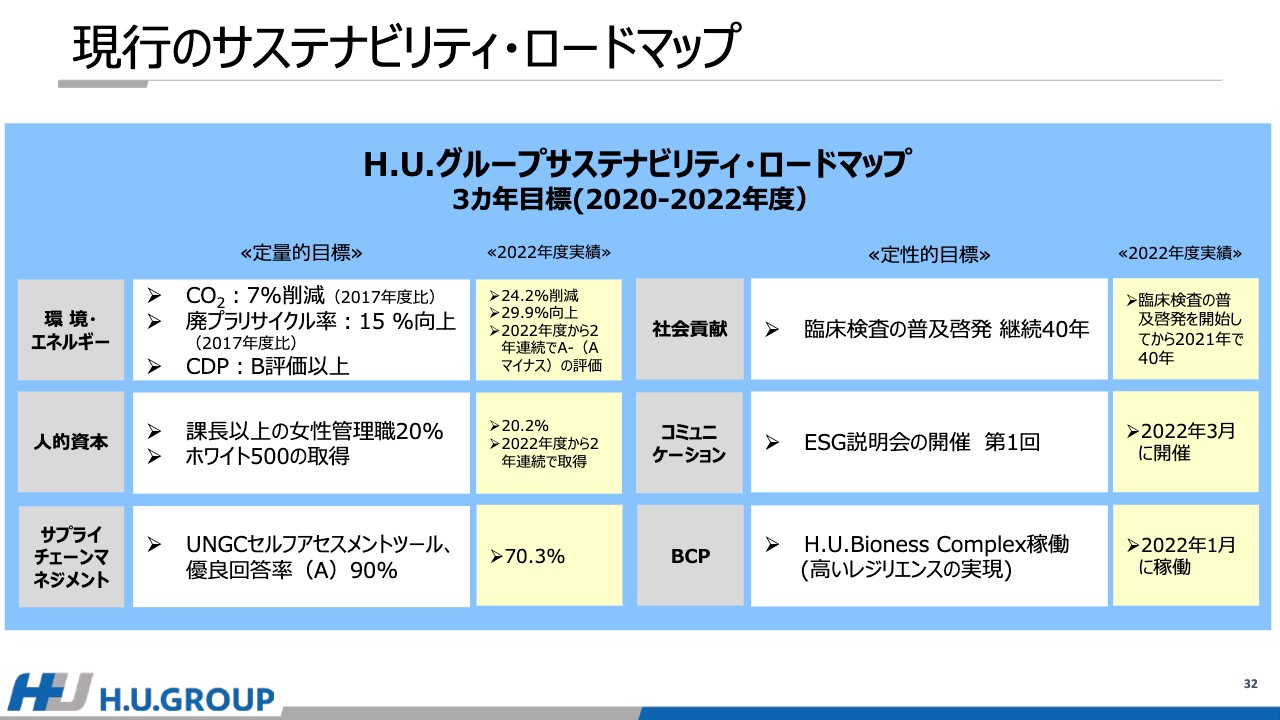

現行のサステナビリティ・ロードマップ

当社グループのサステナビリティについてご説明します。スライドは、2020年度から3年間のサステナビリティ活動に関わる目標をお示ししたサステナビリティ・ロードマップです。設定した9つの目標のうち8つを達成し、一定の成果を出すことができたと考えています。

外部評価機関によるESG評価

外部評価機関によるESG評価です。先ほどお示ししたように、さまざまな取り組みを実施してきたことで外部の評価機関から一定の評価をいただきました。事業成長のための施策はもちろん、サステナビリティへの取り組みにも継続して注力していきます。

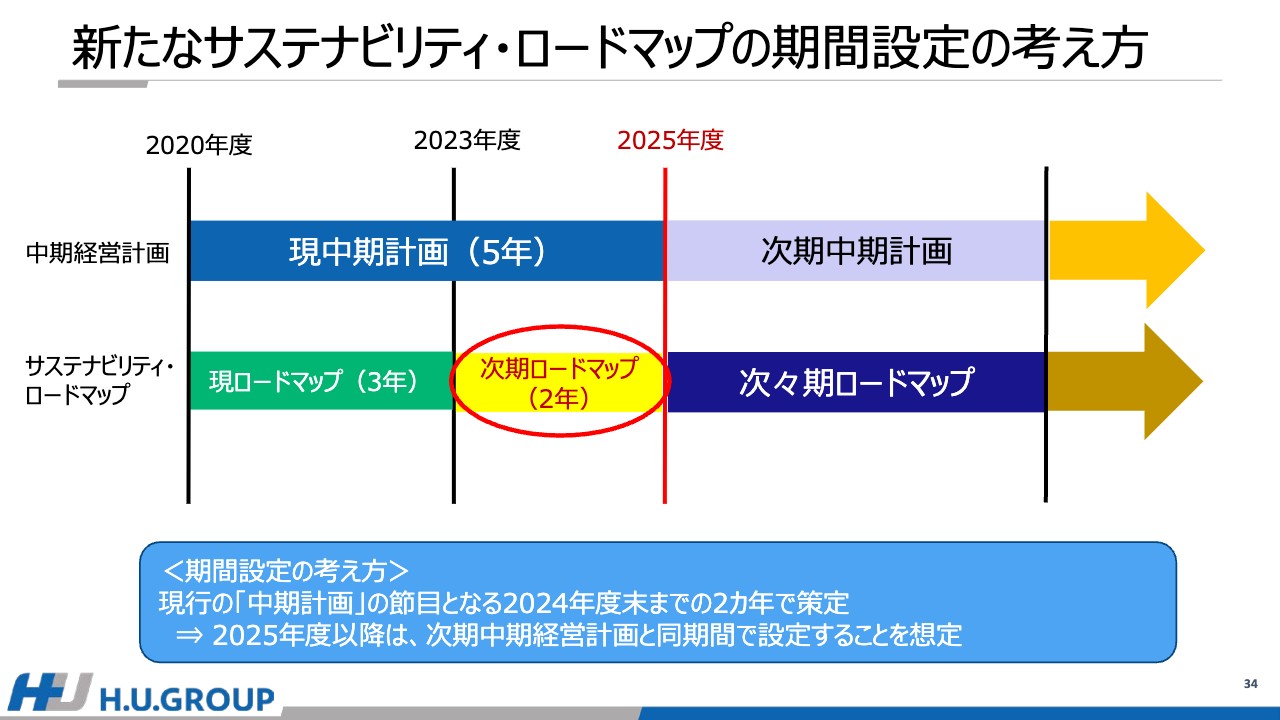

新たなサステナビリティ・ロードマップの期間設定の考え方

先ほどのロードマップは2022年度末で終了したため、次の目標に向け、このたび新たなロードマップを策定しました。ロードマップの考え方はスライドのとおりです。

これまでの期間は3年でしたが、本来サステナビリティ関連施策に関しても中期経営計画と同期間であることが望ましいと考えています。したがって、次期中期経営計画が始まる2025年度から双方の期間を一致させることを想定し、新たなロードマップは現中期経営計画の最終年度である2024年度までの2年間で策定しました。

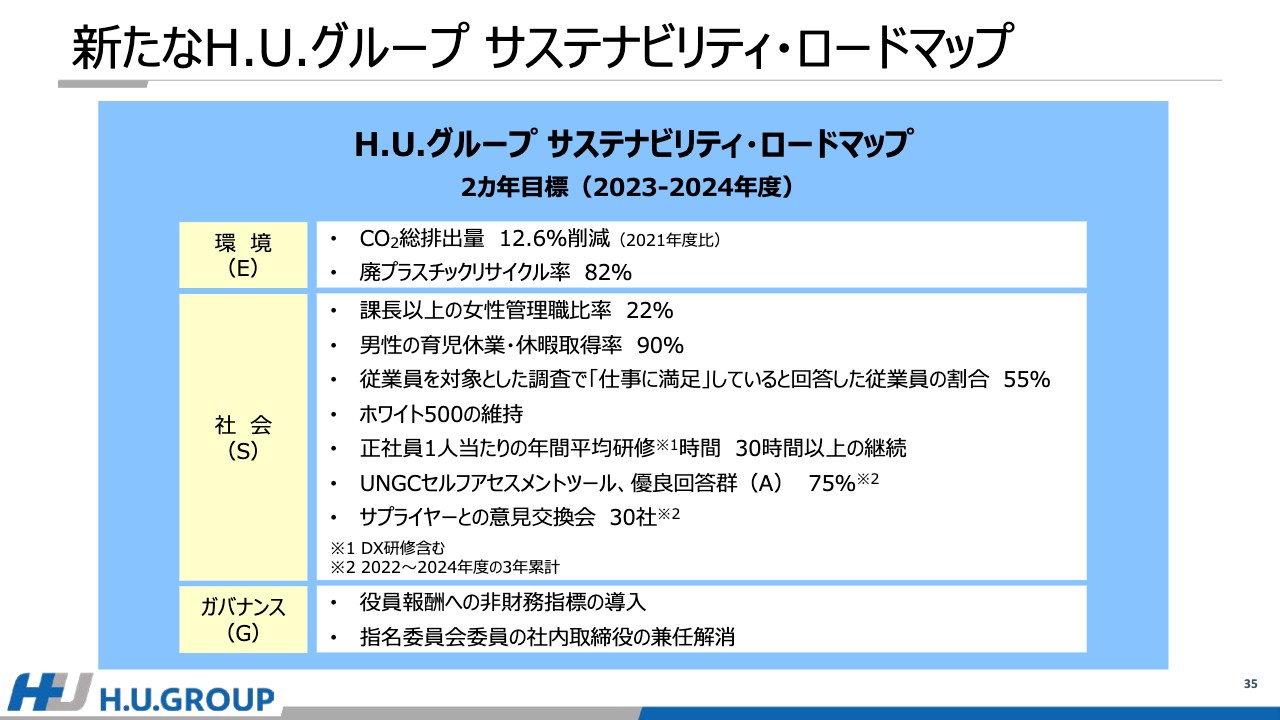

新たなH.U.グループ サステナビリティ・ロードマップ

新たなロードマップです。ポイントとして、CO2削減は継続して取り組むべき重要課題であることから、引き続きロードマップに織り込みました。また、人的資本経営の重要性に鑑み、人的資本関連の目標を5つ設定しました。

さらに、当社は監督と執行が明確に分離している指名委員会等設置会社であるものの、一層のコーポレート・ガバナンスの強化を目指して、今回初めてガバナンス関連の目標を設けました。

今後2年は、これら11項目の目標達成に向けて取り組んでいきます。

質疑応答:コスト削減と効率化効果について

質問者:24ページを見るとH.U. Bioness Complex関連費用は、トータル130億円と書かれています。一方で、25ページを見ると、2023年度の青いグラフの上部に「固定費のピーク」と書かれており、2023年度にここまで費用が膨らんだものに対して、効率化効果として赤色と緑色の枠でそれぞれの内容が記されています。

2024年度に下の点線ラインまで固定費が削減できるというチャートになっていますが、24ページ、25ページを組み合わせると、効率化効果によって、増加する130億円のコストをオフセットできるというように見えます。そのような理解で良いでしょうか?

竹内:25ページの2023年度、2024年度のグラフについて細かくお伝えすると、2023年度の効果について、1つは八王子ラボの運営の終了です。今のところ、5月末をもって八王子での検査は完全にシャットダウンする計画です。これにより、受付と検査の部分については、すべて八王子からあきる野へ移行することになります。

また、あきる野へ検査を集約することにより、地域ラボの縮小と閉鎖もこちらの効果に入っています。加えて、先ほどご説明したシェアロジスティクスも2023年度から効果の発現を見込んでおり、メディスケットによる集荷の効率化も入っています。

その他としては、ITコストの抜本的な見直し、あるいは検査オペレーションの見直しというようなものも効果として含まれています。さらに、保守メンテナンス費についても、八王子からあきる野に移ることで抜本的に見直しており、そのような効果も織り込んでいます。

また、2024年度については、2024年5月の段階でレガシーのシステムを基本的にシャットダウンするため、そちらの効果も見込んでいます。ラボや拠点の整理をこの段階で完了することや、先ほどお話ししたメディスケットによるシェアロジスティクスの拡大による効果などを見込み、このぐらいの数字を最低限出したいと考えています。

質問者:今おっしゃった施策によって約130億円コストを削減できると捉えてよろしいでしょうか?

竹内:はい、けっこうです。

質疑応答:IVD事業における減益インパクトについて

質問者:2024年3月期に新型コロナウイルス関連検査が減少する影響に関して、特に利益面についての質問です。22ページに記載のチャートでは、新型コロナウイルス関連検査の減少による減益インパクトが、IVD事業関連として破線で囲われています。

竹内CEOのご説明でも、減益インパクトはIVD事業のほうが大きいというお話でしたが、チャートの作り方からすると、IVD事業でほとんどの減益インパクトを受けるようにも見えます。この理由のバックグラウンドについて教えてください。

竹内:なぜIVD事業のインパクトがこれだけ大きいかということですが、基本的にはLTS事業においてSRLを中心に実施しているPCR検査などの検査数は、現在非常に減少しています。特に保険点数も下がっており、現段階で、LTS事業における新型コロナウイルス感染症関連の減収は限定的なものとなっています。

ただし、抗原検査が広く行き渡ることにより、各病院で定量の抗原検査、あるいは「エスプライン」といったいわゆる定性の迅速抗原検査キットが昨年大幅な増収となりました。「エスプライン」は昨年11月から一般向けの販売も開始しています。

こういった抗原検査関連の売上はすべてIVD事業に寄っています。コロナウイルス関連の検査そのものが減少するということは、先ほどお話ししたような検査も減少するということです。それを踏まえて、IVD事業が一番大きなインパクトを受けるとお伝えしました。

質問者:2024年3月期も、LTS事業のほうではコロナウイルス関連検査で68億円ぐらいの売上となる計算だと思うのですが、現在はほとんど利益を生んでいないようなものになってしまっているため、減益インパクトとしてはそれほどないという理解でよろしいでしょうか?

竹内:いずれにしても、2020年、2021年当時のこれらの検査に対しての利益率でいうと大きく落ちているため、おっしゃったとおりのご理解でけっこうです。

質疑応答:全社の営業利益について

質問者:四半期毎の業績推移のところですが、第4四半期の営業利益は全社で3億円程度の赤字となっています。ご説明の中で、2023年度については、あきる野の稼動や、そのシステムのダブルトラックが一時的に加わるため、上期の収益面は非常に厳しいと思います。しかし、数値計画については通期の数字しかないため、上期がどのようになるかが少しわかりにくいです。

第4四半期より第1四半期のほうが厳しいイメージがあるのですが、2023年度の全社の営業利益に関しては、どこがボトムになるというイメージで考えればよろしいでしょうか?

竹内:8ページで、2022年度の第4四半期が非常に厳しかったことをお伝えしました。その継続となる2023年度の第1四半期についても、厳しい状況になると考えています。

例えば、LTS事業は効率化効果の発現等が徐々に出てきますが、やはり第1四半期は相当厳しいと思っています。また、新型コロナウイルスの位置づけが5月8日に5類感染症へ引き下げられた後に関しても、病院の病床数の回復については、まだこれからと考えられます。

ご承知のとおり、我々LTS事業のメインのビジネスは病院に寄っているため、このような病院の病床数の回復、あるいは患者数の回復に関しては、これから徐々に拡大していくと思われます。つまり、ベース事業は第1四半期、第2四半期、第3四半期、第4四半期と進むにつれて数字が徐々に上がっていきます。

ただし、四半期ごとに細かい説明を差し上げることはさすがにできないため、イメージ的には今お話ししたとおり、第1四半期から第4四半期にかけて、徐々に上がっていくというイメージで捉えていただければと考えています。

質疑応答:収益性改善の効果について

質問者:25ページのスライドで、2024年度は収益性改善によって、増加したH.U. Bioness Complex関連費用は賄えるという図になっています。以前見せていただいたコロナ禍前との比較で、営業利益について40億円程度改善という図がありましたが、そちらとの比較ではどうなっているのでしょうか?

条件もいろいろと変わると思うのですが、前回お示しいただいた2019年度対比では、売上成長、限界利益率は変化がない前提での試算と出ています。最初に発表されたものとの比較では、結局どのくらいの効果があるのかという点について教えてください。

竹内:今おっしゃられたとおりですが、ご承知のように2020年から始まったコロナ禍により、2020年度、2021年度、2022年度については、我々が想定したことと大きく異なる動きをしてきました。

固定費の削減についてもアナウンスしましたが、新型コロナウイルス関連検査の拡大により、人件費を含めた経費削減がまったく進まなかったことは事実です。そのような混乱期の中で致し方なかったという部分があります。

もう1つは、これは我々の責任でもあるのですが、あきる野のH.U. Bioness Complexの全面稼働開始が遅れたため、諸々の施策がディレイしたことも含めて、当初お伝えした計画からかなりずれてきているということになります。

そのような意味では、2024年度の数字についても、基本的にはもう少し先に発現させるべきものが、後ろにずれてきたとお考えいただければと思います。