2023年3月10日に発表された、ベステラ株式会社2023年1月期決算説明の内容を書き起こしでお伝えします。

スピーカー:ベステラ株式会社 代表取締役社長 本田豊 氏

ベステラ株式会社 執行役員企画部長 池田真也 氏

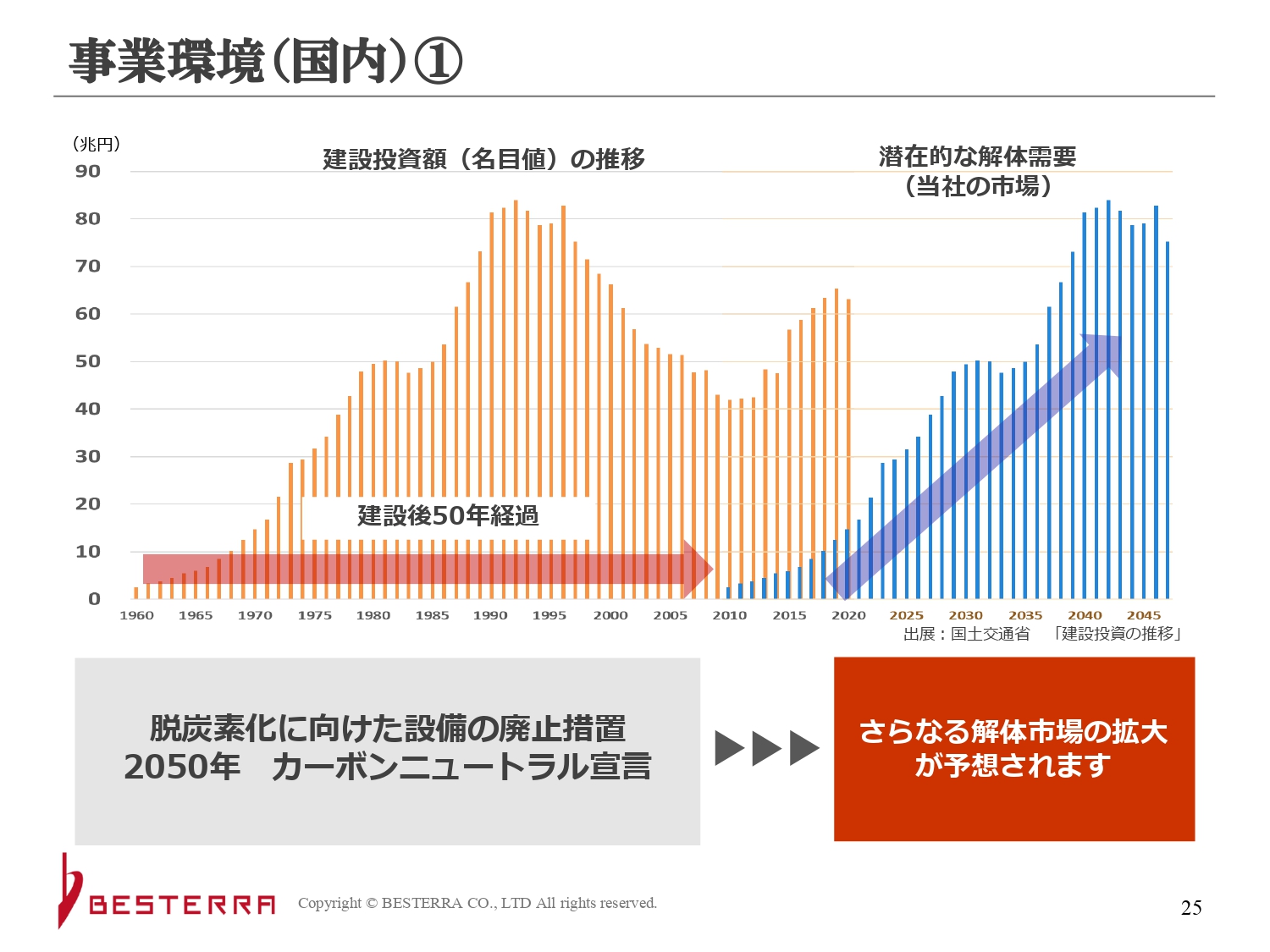

事業環境(国内)①

本田豊氏(以下、本田):本日はお忙しいところ貴重なお時間をいただきありがとうございます。ベステラ株式会社社長の本田と申します。2月1日から現職を務めております。前職は企画部長として管理部門全般を担当しており、以前よりこの説明会でも決算の詳細を説明させていただいておりました。今後とも引き続きよろしくお願いいたします。

今期は減収減益の赤字決算となり、非常に心苦しく感じています。スライド25ページでその背景についてご説明します。昨年の2022年1月期決算説明会では、過去最高の売上と利益だとお伝えしていましたが、この市場の伸びと比較すると、実はその時も売上・利益はそれほど伸びていませんでした。

スライドのグラフは建設投資額の推移です。プラント設備の耐用年数は約50年もあるため、グラフの右側で示しているように、高度経済成長期に作ったプラントの解体需要が50年後に大きく伸びてくる市場です。

しかしながら、市場の建設投資額に合わせて、売上や利益が伸び悩み、今期は赤字決算となりました。これについて、経営陣も猛省し、仕組み、構造、体制等を抜本的に変えようと考え、今回の中期経営計画を作っています。

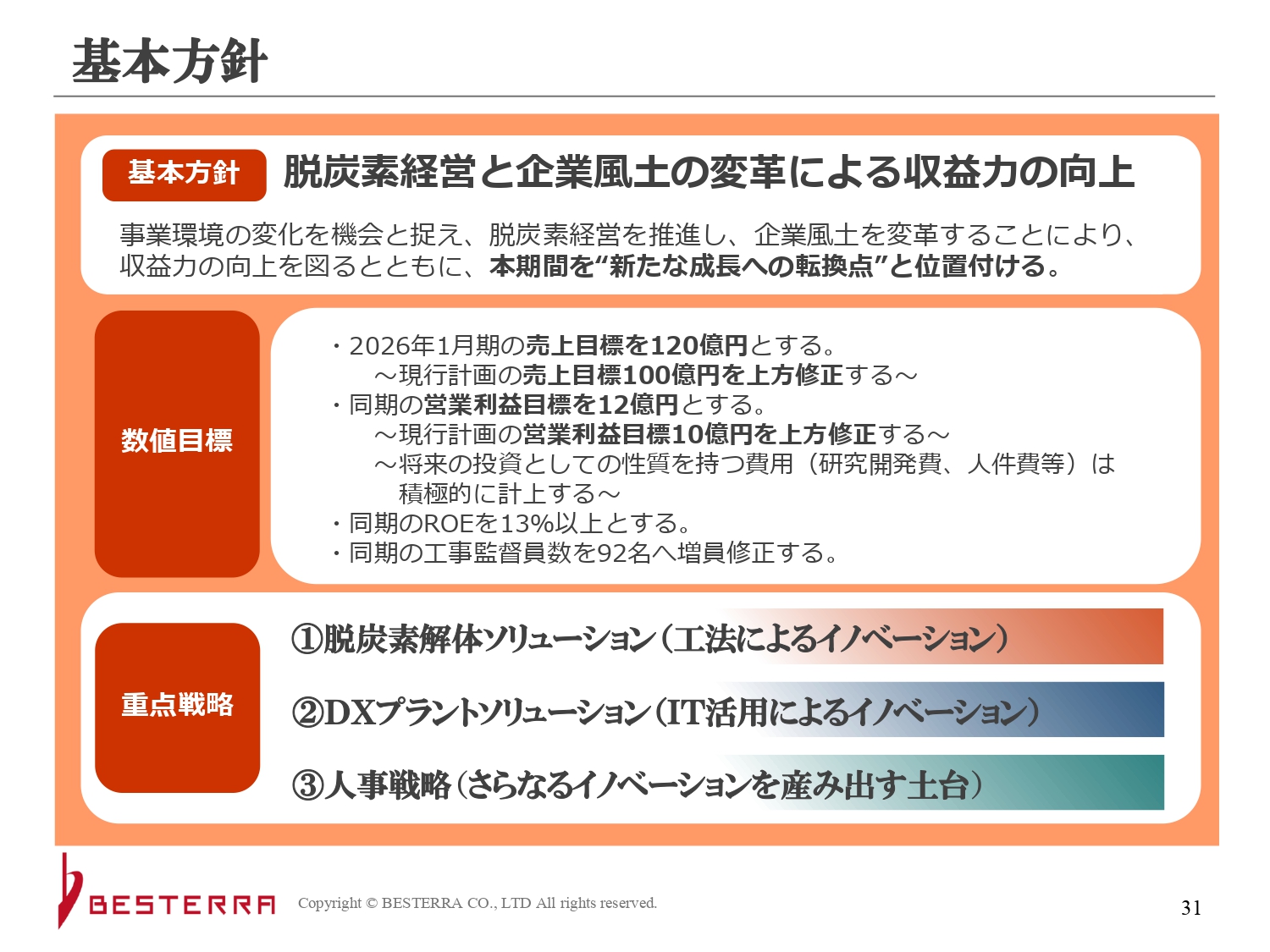

基本方針

基本方針は「脱炭素経営と企業風土の変革による収益力の向上」としていますが、今回の中期経営計画では3本の柱を作っています。

1つは脱炭素経営です。「脱炭素解体ソリューション(工法によるイノベーション)」と記載していますが、当社の本業である工事の部分で、脱炭素経営を推進しているお客さまへさまざまな提案を行い、先ほどのグラフで示した成長路線に乗せていきます。

もう1つはDXです。こちらは本業とのシナジーということもありますが、それ以上に当社の新しい柱として、今までのノウハウを活かした新たな提案を行っていきます。

また、先ほどの反省点を踏まえ、人事戦略として採用を積極的に行い、教育など、さまざまな抜本的見直しに取り組んでいます。

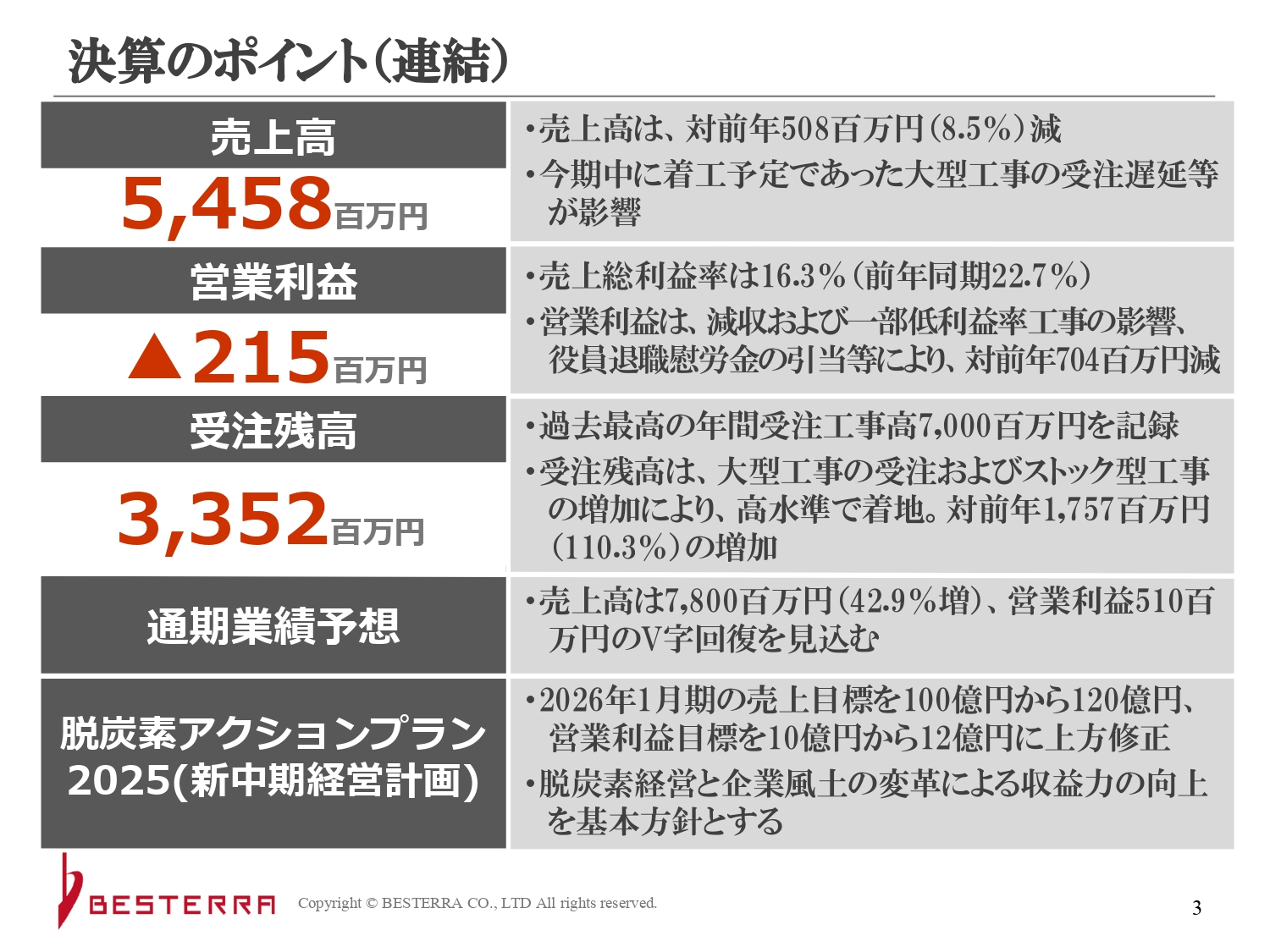

決算のポイント(連結)

決算説明です。まず、売上高は54億5,800万円、対前年で5億800万円減となりました。

「今期中に着工予定であった大型工事の受注遅延等が影響」と記載していますが、製鉄所関連で大きな工事の失注があり、それに対して別の工事の受注を考えて予算を組んだところ、その工事の着工が延びたもので、その部分が売上ベースで12億円程度ありました。そのため、スライドには対前年で記載していますが、対予算でも大きくマイナスとなっています。

売上総利益率は16.3パーセントで、例年の21パーセントから22パーセントの数字と比べ、低い利益率になっています。売上総利益については、低利益率の工事の影響のほか、先ほどお話しした失注を補うための急な受注によって、工事の原価回収が困難な部分がありました。

営業利益は、その他販管費として役員退職慰労金などの引当があり、マイナス2億1,500万円となりました。

一方、受注高が過去最高となり、年間の受注工事高は70億円となっています。こちらはストック型工事と小規模工事、大型工事と両方の受注増加がありました。

以前から、当社はフローからストックに転換するとお伝えしてきました。そして、大型工事から小規模工事まで数多く受注するために、地方事務所を充実させてきました。実は今回、受注に関してはそのような取り組みが少しずつ実ってきています。

例えば、製鉄所に常駐すると、製鉄所内の細かい工事も受注します。そのため、高炉の改修であれば、改修に関係するさまざまな工事も発注していただきます。今回の売上高には、JFE千葉の高炉改修工事も含まれています。

通期業績予想では、売上高78億円のV字回復を目指しています。脱炭素アクションプラン2025については後ほどご説明します。

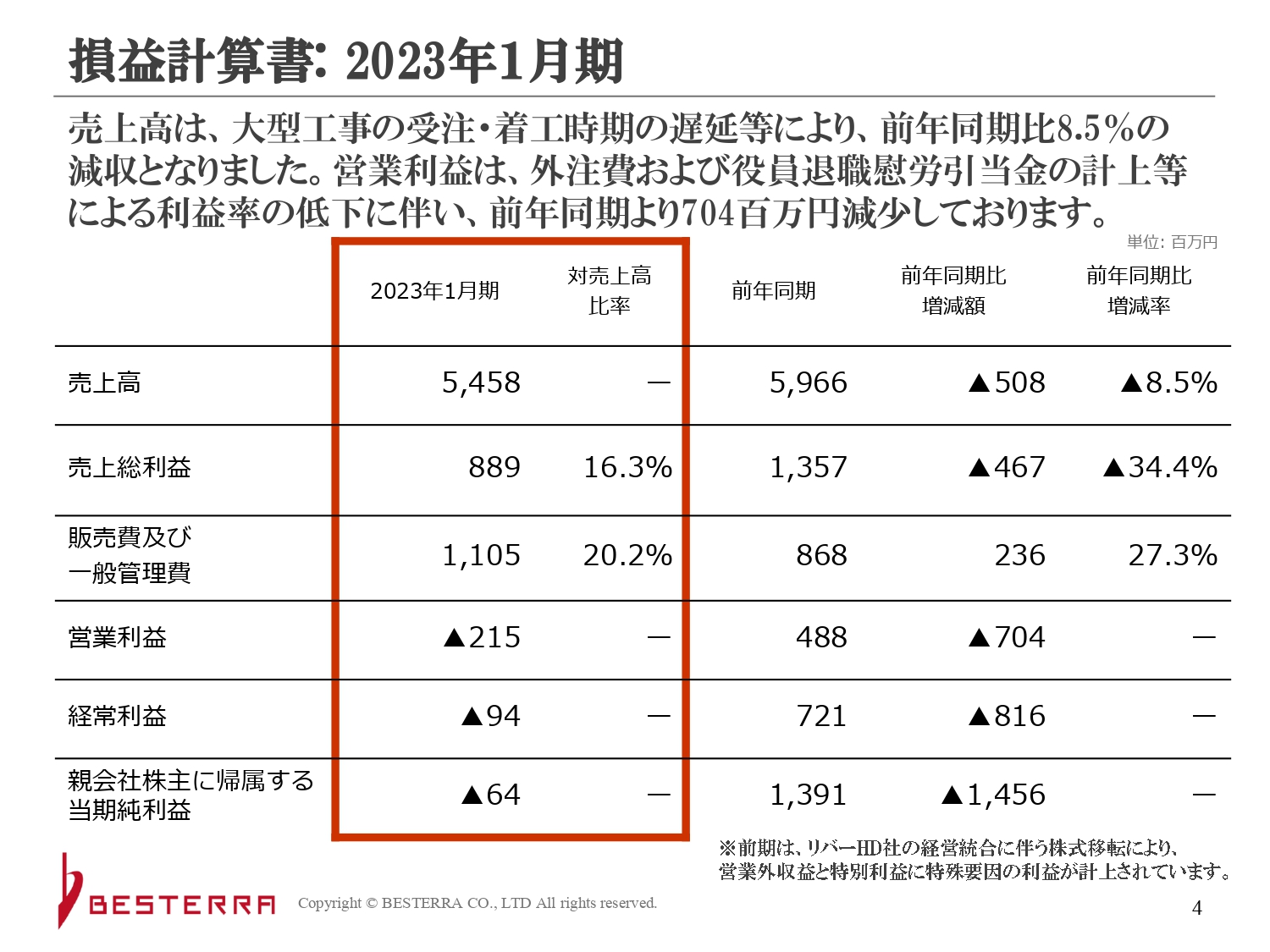

損益計算書: 2023年1月期

損益計算書です。売上高は先ほどお伝えしたとおりです。対前年で、売上総利益はマイナス4億6,700万円、販管費はプラス2億3,600万円、営業利益はマイナス7億400万円、経常利益はマイナス8億1,600万円となっています。

当期純利益に関しては、スライド右下の注釈のとおり、前期はリバーホールディングス社の経営統合に伴う株式移転により、営業外収益と特別利益に、特殊要因の利益が計上されていることが主因です。

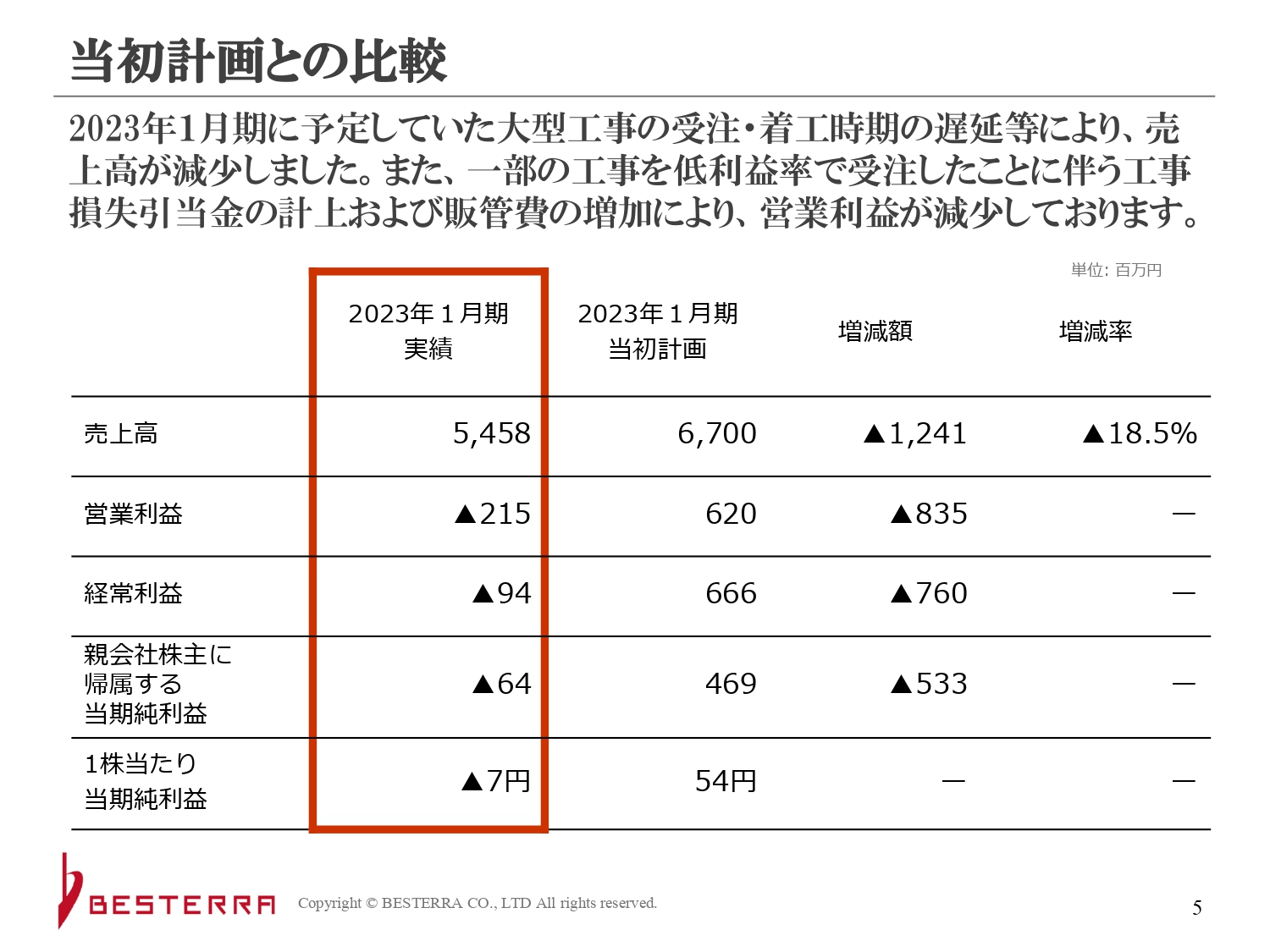

当初計画との比較

当初計画との比較です。先ほども少し触れましたが、前期の売上高は67億円で、今期は54億5,800万円、対前年で約12億円マイナスとなりました。こちらは大型工事の失注に伴い、その他工事の延期があったためです。

営業利益は対前年でマイナス8億3,500万円となりました。売上の減少要因は3つあります。1つは失注によるマイナス約3億円で、次に代わりに受注した低利益率工事の損失がマイナス約3億円となりました。その他に、役員退職慰労金の引当等の販管費が約2億円という構成になっています。

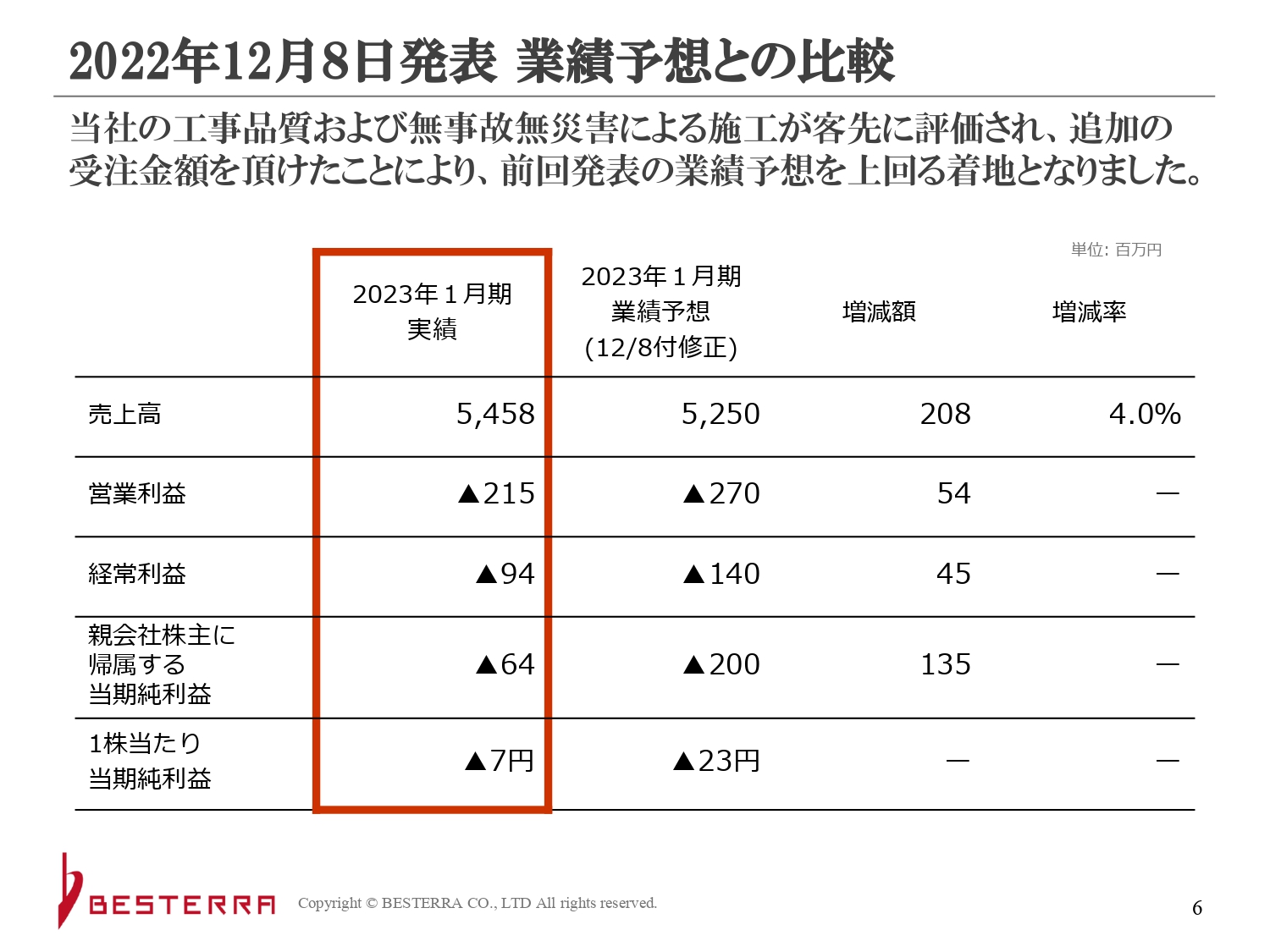

2022年12月8日発表 業績予想との比較

12月8日に行った下方修正との比較です。2日ほど前に上方修正を行い、赤字が多少改善しています。施工後の追加工事や、その他の原価軽減に努めた結果、若干ではあるものの、売上高は約2億円、営業利益、経常利益は約5,000万円、親会社株主に帰属する当期純利益は税効果等の影響もあり、1億3,500万円の改善となっています。

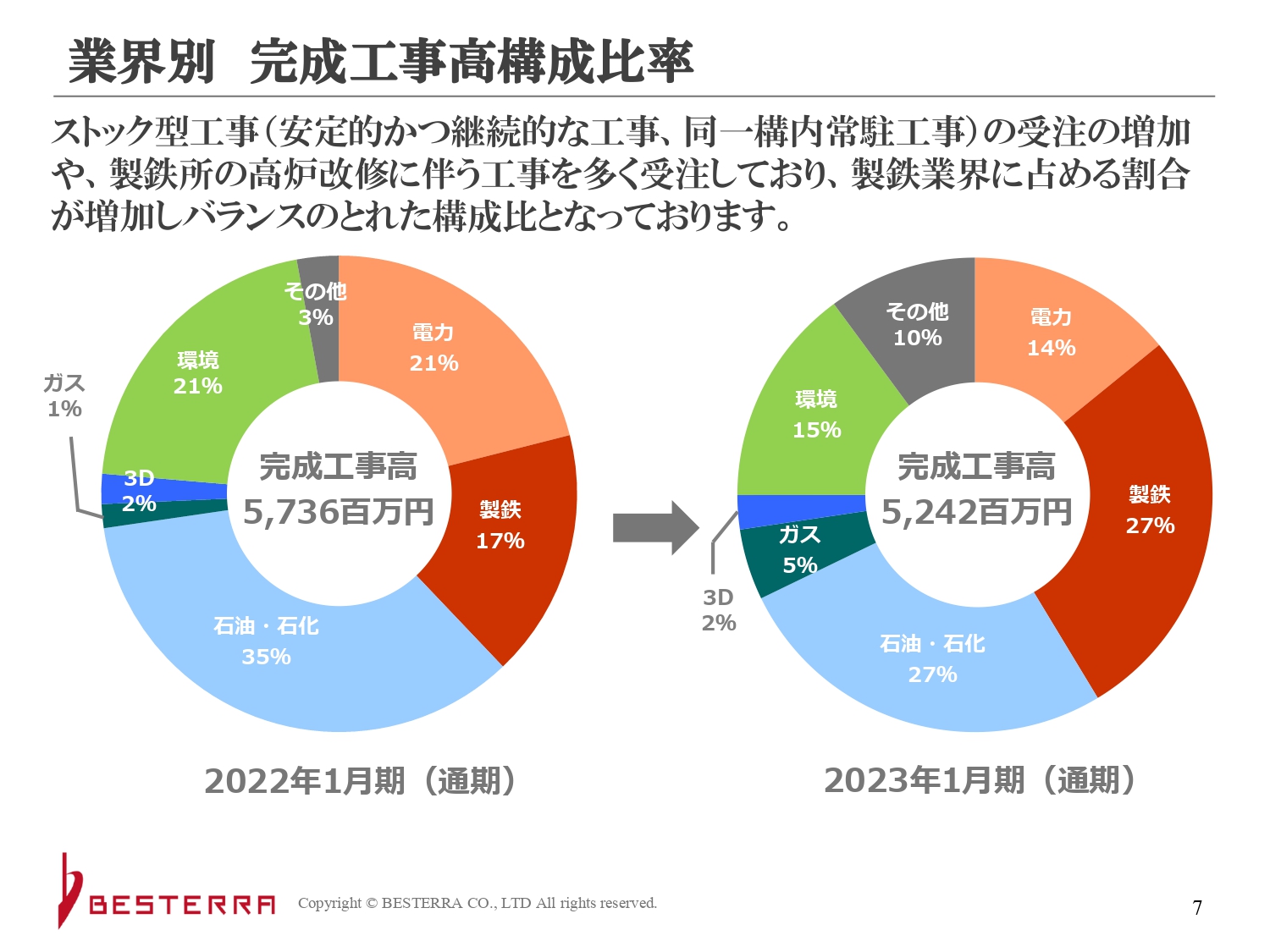

業界別 完成工事高構成比率

完成工事高の構成比率です。ご覧のとおり、バランスはとれていると思っています。製鉄が少し伸びていますが、こちらは先ほどお伝えしたように、製鉄所に常駐することでストック型工事を上手く受注できているためです。

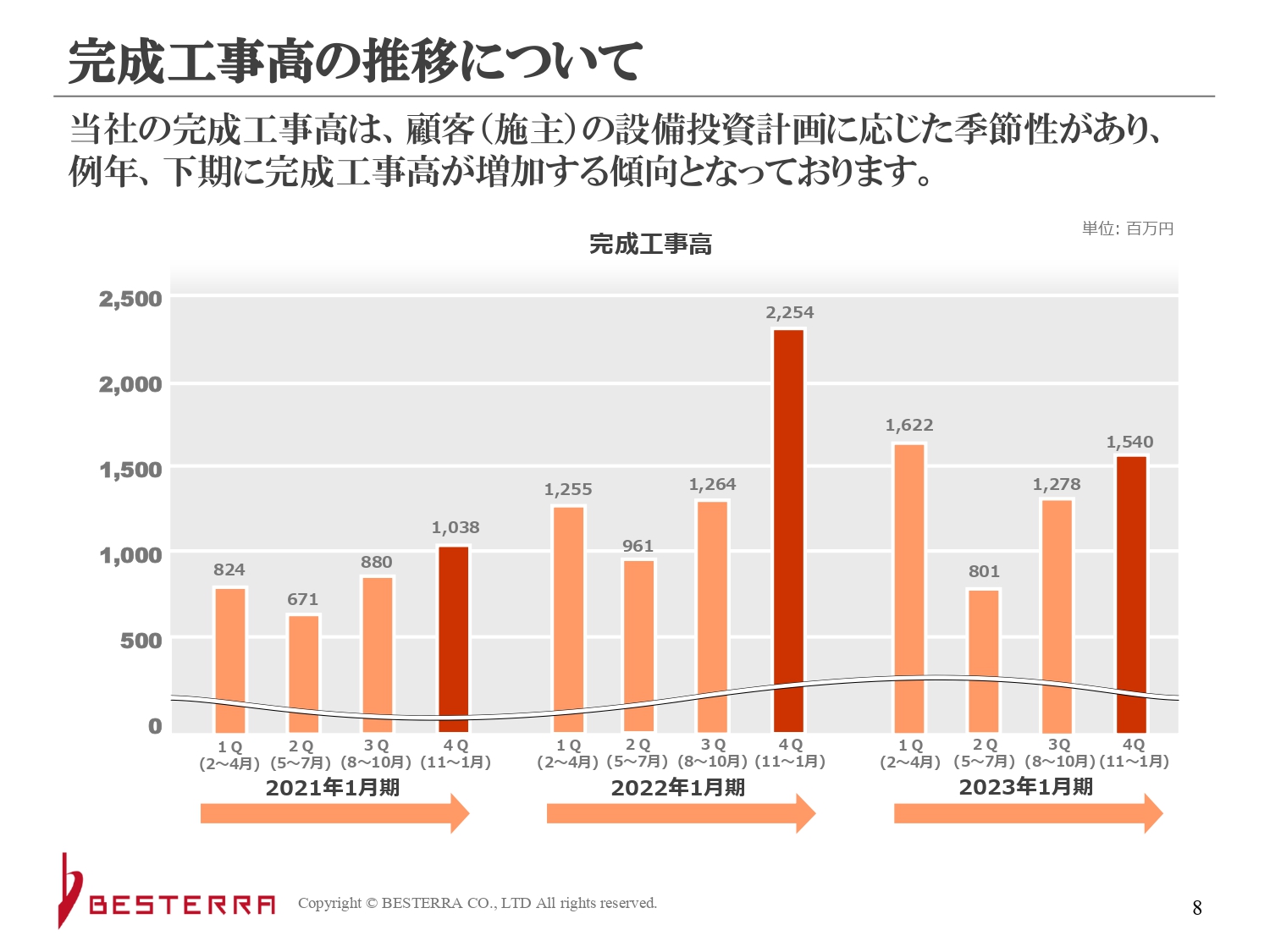

完成工事高の推移について

完成工事高の四半期ごとの推移です。例年、当社は下期に偏る傾向があります。第1四半期と第4四半期が多い時もありますが、いわゆる一般企業の年度決算である3月に合わせて売上が上がるかたちとなります。

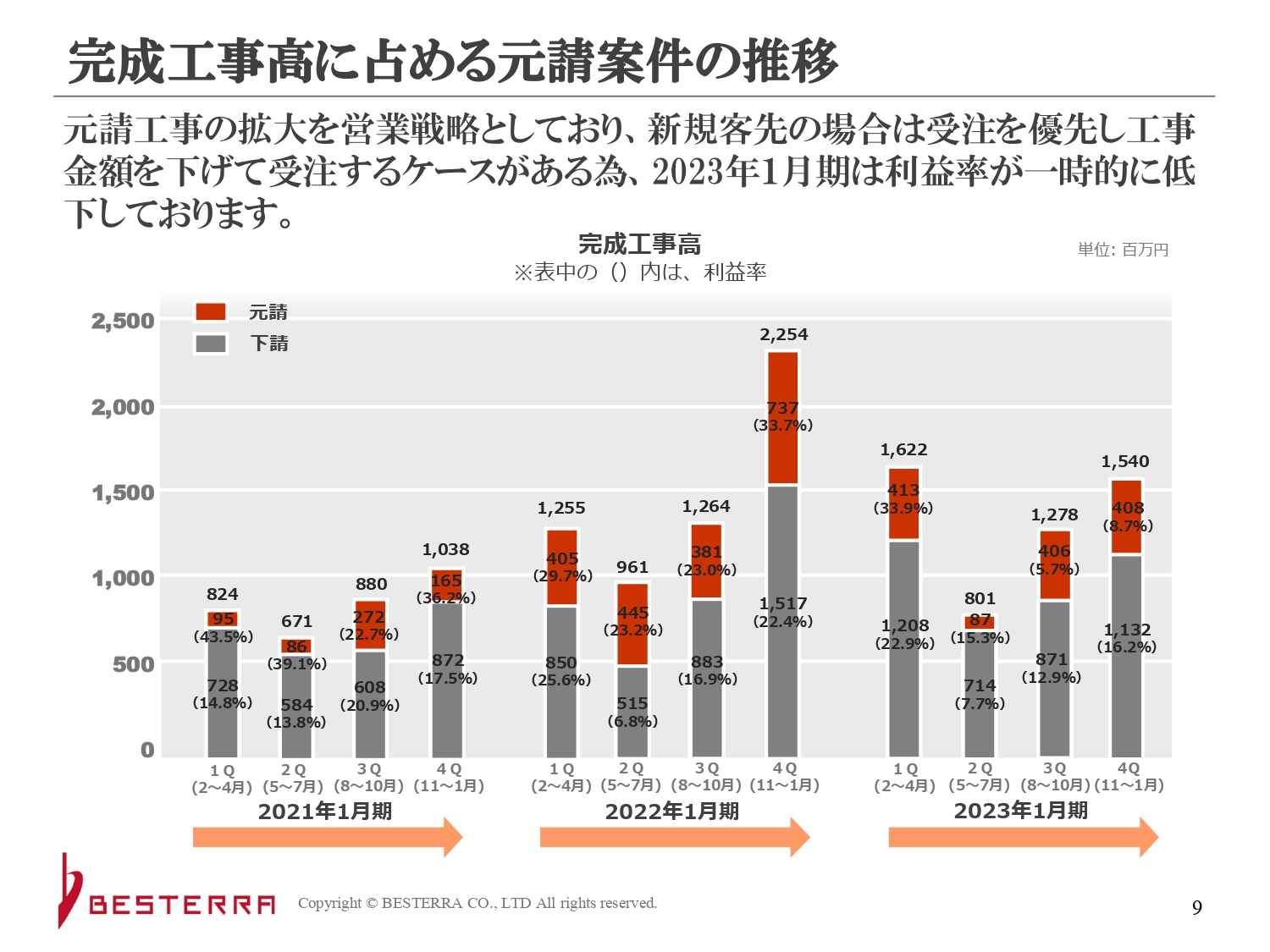

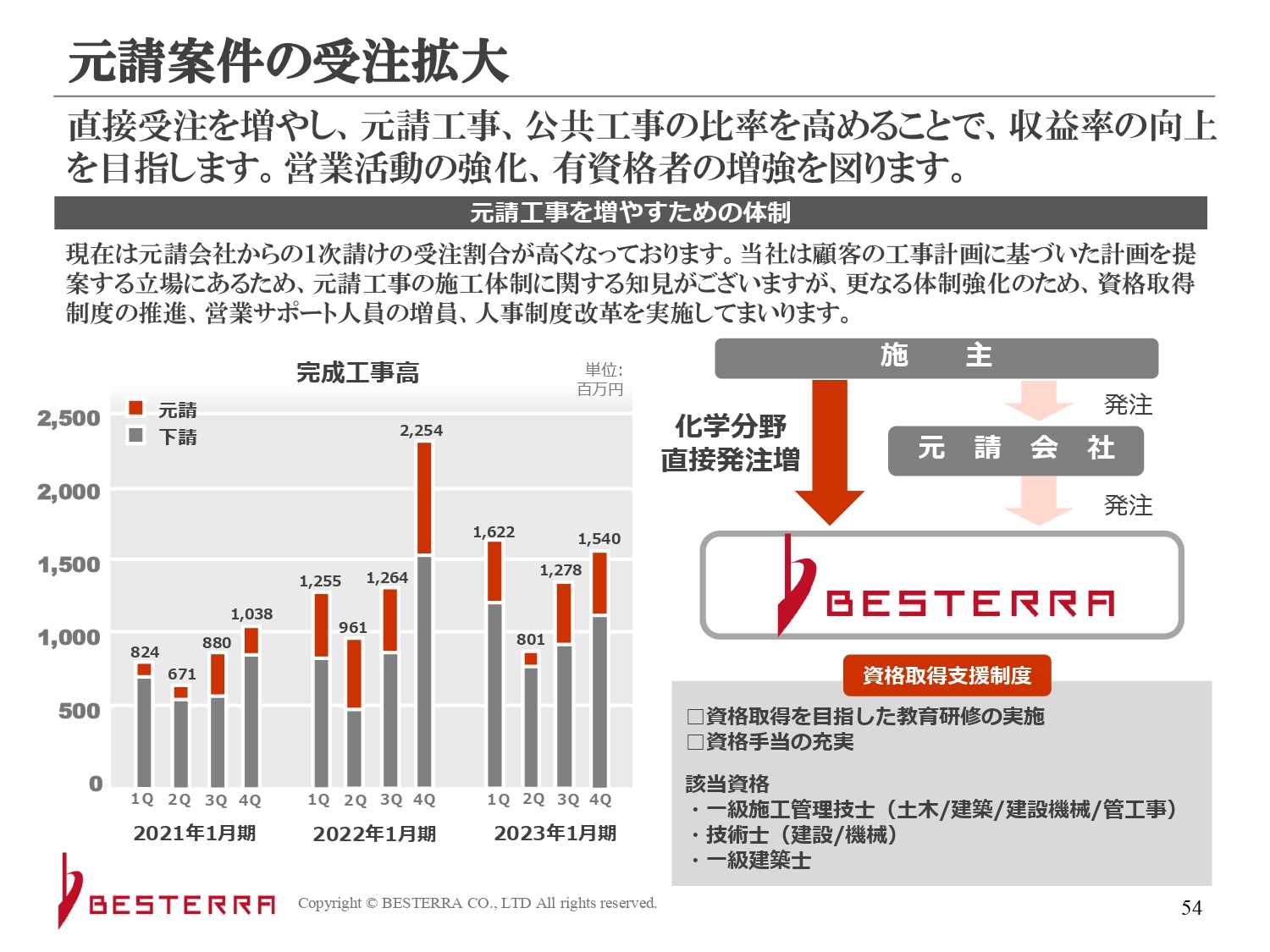

完成工事高に占める元請案件の推移

完成工事高に占める元請案件の推移です。当社は元請工事の受注に努めており、スライドには四半期ごとの数字を示しています。今期はグラフの赤い部分の4億1,300万円、8,700万円、4億600万円、4億800万円が元請の売上で、カッコ内には利益率を記載しています。

利益率は33.9パーセント、15.3パーセント、5.7パーセント、8.7パーセントと推移しており、元請にしては利益率が低いと思われるかもしれません。以前の説明会で、当社の工事は一次請けの場合の利益率がおよそ20パーセント、元請で受注した場合にはそれに10パーセント程度プラスされるとお伝えしていました。

前期の第4四半期は33.7パーセントと高い利益率になっていますが、今回はこのような結果となっています。もちろん新しいお客さまから受注する時には低利益率になることはあります。しかし、会社全体で利益を出していくためにも、当社としてはさまざまな体制を見直し、組織的な営業を行うことで、きちんと利益を確保できる工事を受注していきたいと考えています。

スライドには元請全体の数字は出ていませんが、前年は19億6,900万円、利益率は28.4パーセントで、売上全体の34パーセント程度を占めていました。今期は13億1,500万円、利益率16.1パーセントで、売上全体の約25パーセントとなっています。

当社の売上構成は製鉄、電力、石油・石化で約30パーセントずつになっていますが、石油・石化の化学部分で元請工事を多く受注しているため、元請工事の売上の割合としては3分の1程度が目安です。

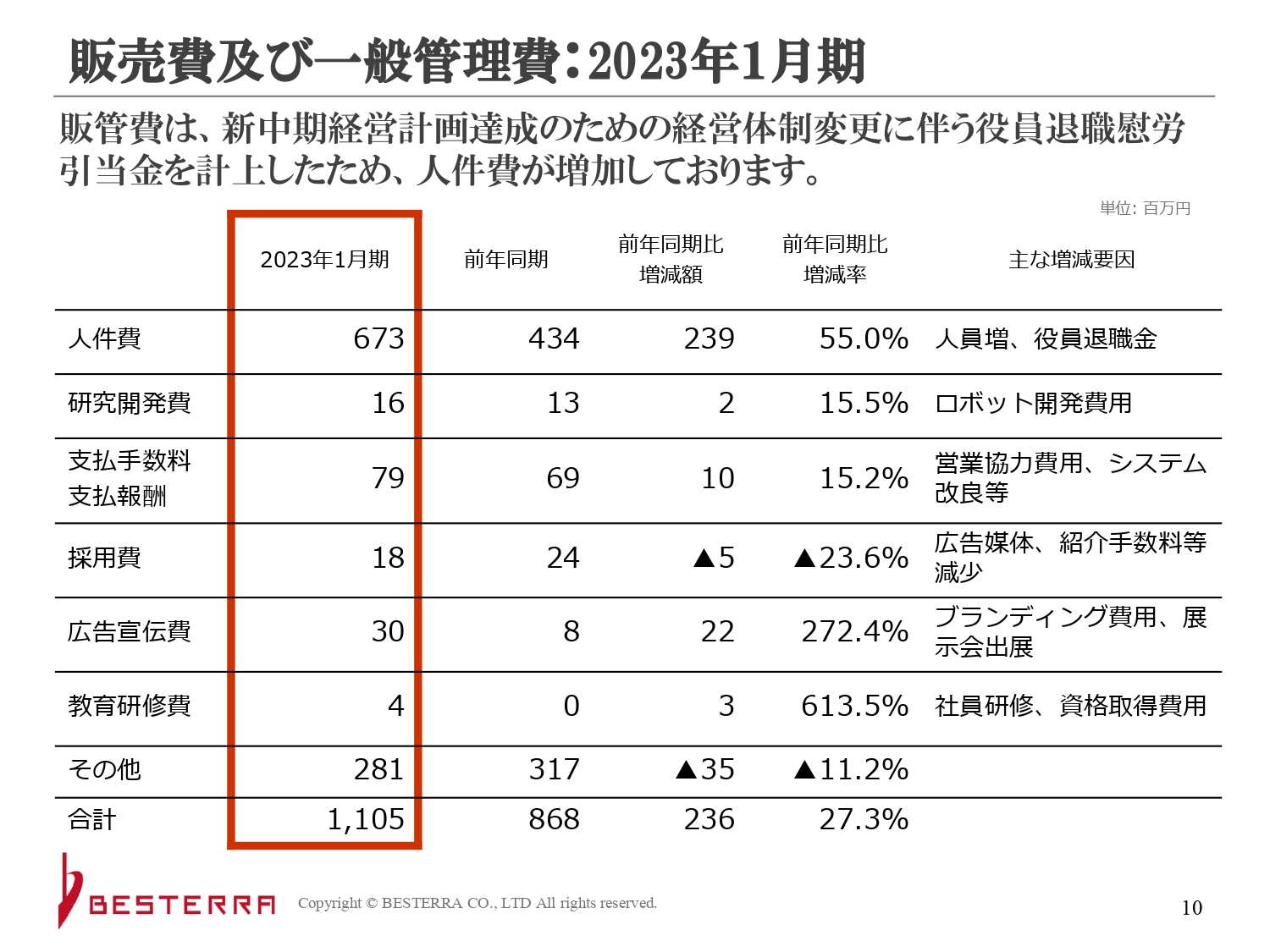

販売費及び一般管理費: 2023年1月期

販管費についてはスライドのとおり、人件費では退職金等の部分が一番大きなプラスとなっています。その他には、開発済みの天井クレーン検測ロボットの研究開発費が少し増えています。

営業協力費用には、営業顧問の方への報酬やシステム改良費用等が含まれます。採用に関しては大変順調ですが、広告媒体を紹介型に切り替えている部分もあり、若干減っています。

広告宣伝費は展示会等を増やしているため、増えています。また、昨年はゼロだった教育研修費が若干増えています。

全体では人件費が増えているものの、その他は赤字決算ながら前向きな販管費の支出をしています。

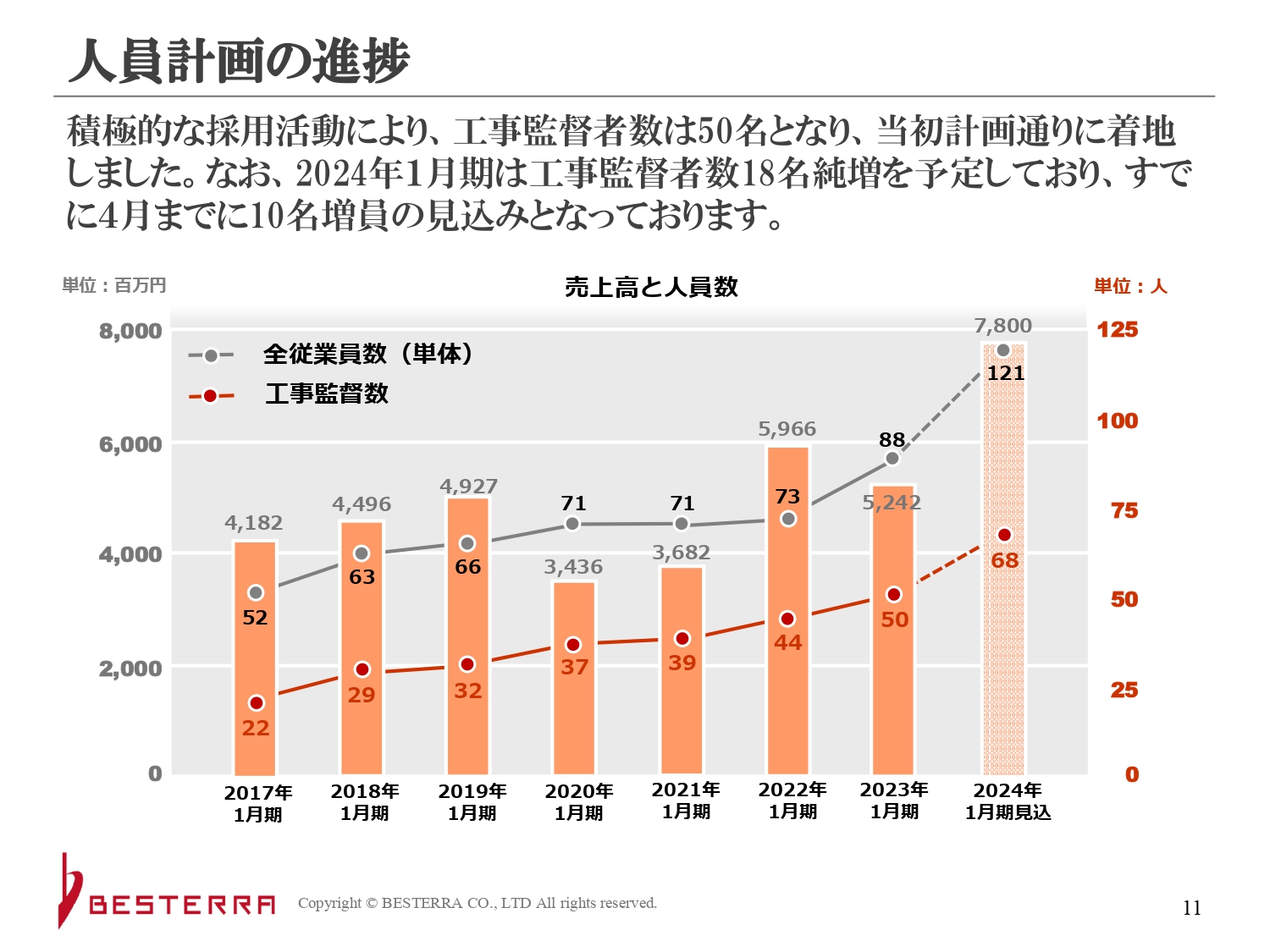

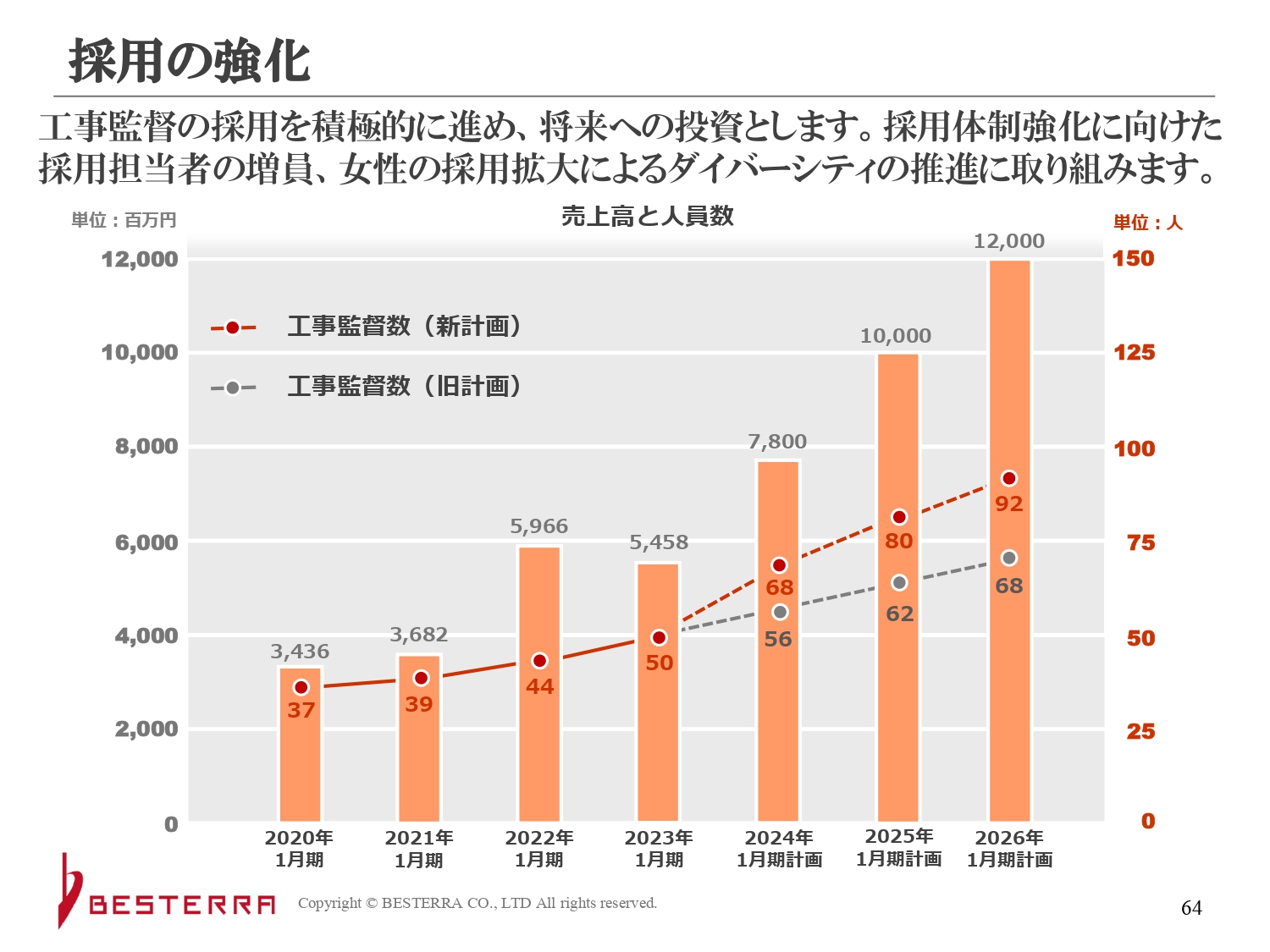

人員計画の進捗

人員計画です。今まで当社の最大のボトルネックは人員でした。投資家のみなさまからも「採用はどのようになっていますか?」と問い合わせをいただいていましたが、昨年より非常に順調なかたちになってきています。

従来は、計画では工事部員を年間6名採用する予定が結局3名だったり、採用しても辞める人がいて横ばいになったりしていました。しかし現時点では、工事監督者数は50名となり、予定していた6名全員を採用できています。

また、抜本的な見直しの1つとして、2024年1月期は採用予定人数を一気に18名増やし、68名を目標としています。今までも採用には力を入れてきましたが、現在はさらにいろいろなリソースを割いて採用活動を行っています。

その結果、新しい期ではすでに10名増の体制を整えており、今後、目標の18名を必ず達成できると見込んでいます。採用コストはかかりますが、人手が足りずに売上が伸びないという事態にならないよう、力を入れて取り組んでいきたいと思っています。

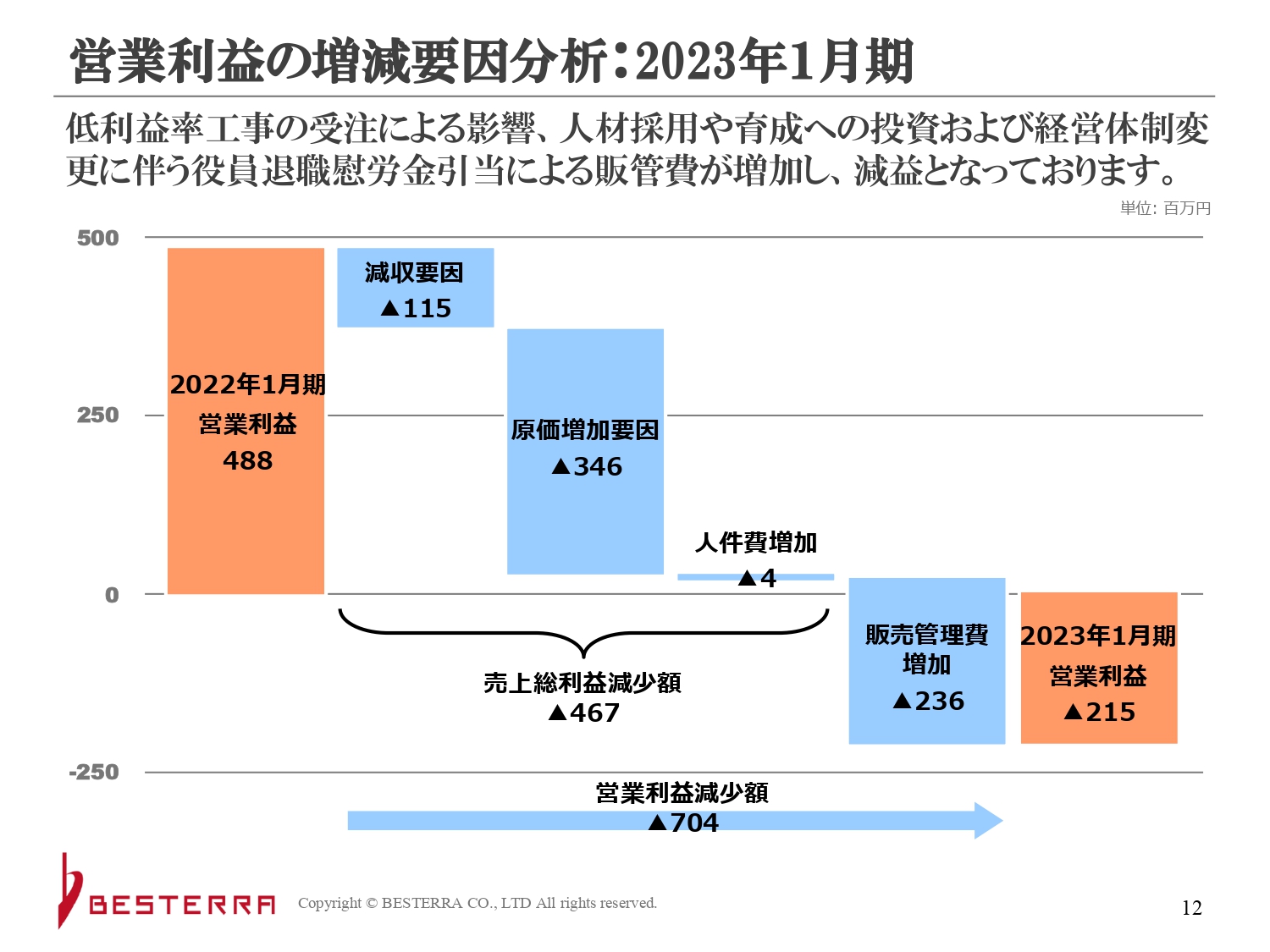

営業利益の増減要因分析: 2023年1月期

営業利益の増減要因分析です。繰り返しになりますが、減収の要因は失注と低利益率の工事による原価の増加で、販管費については退職金となっています。

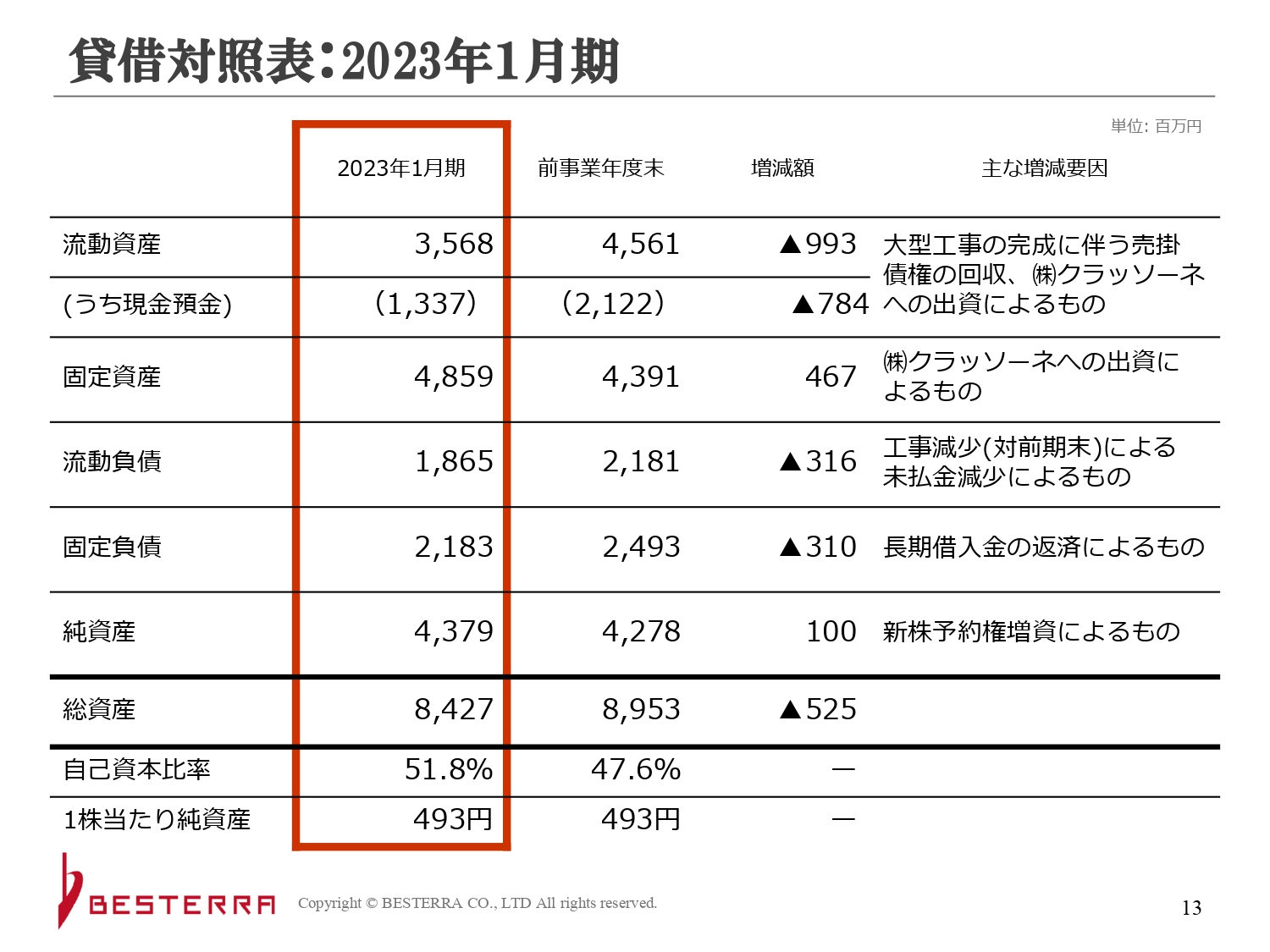

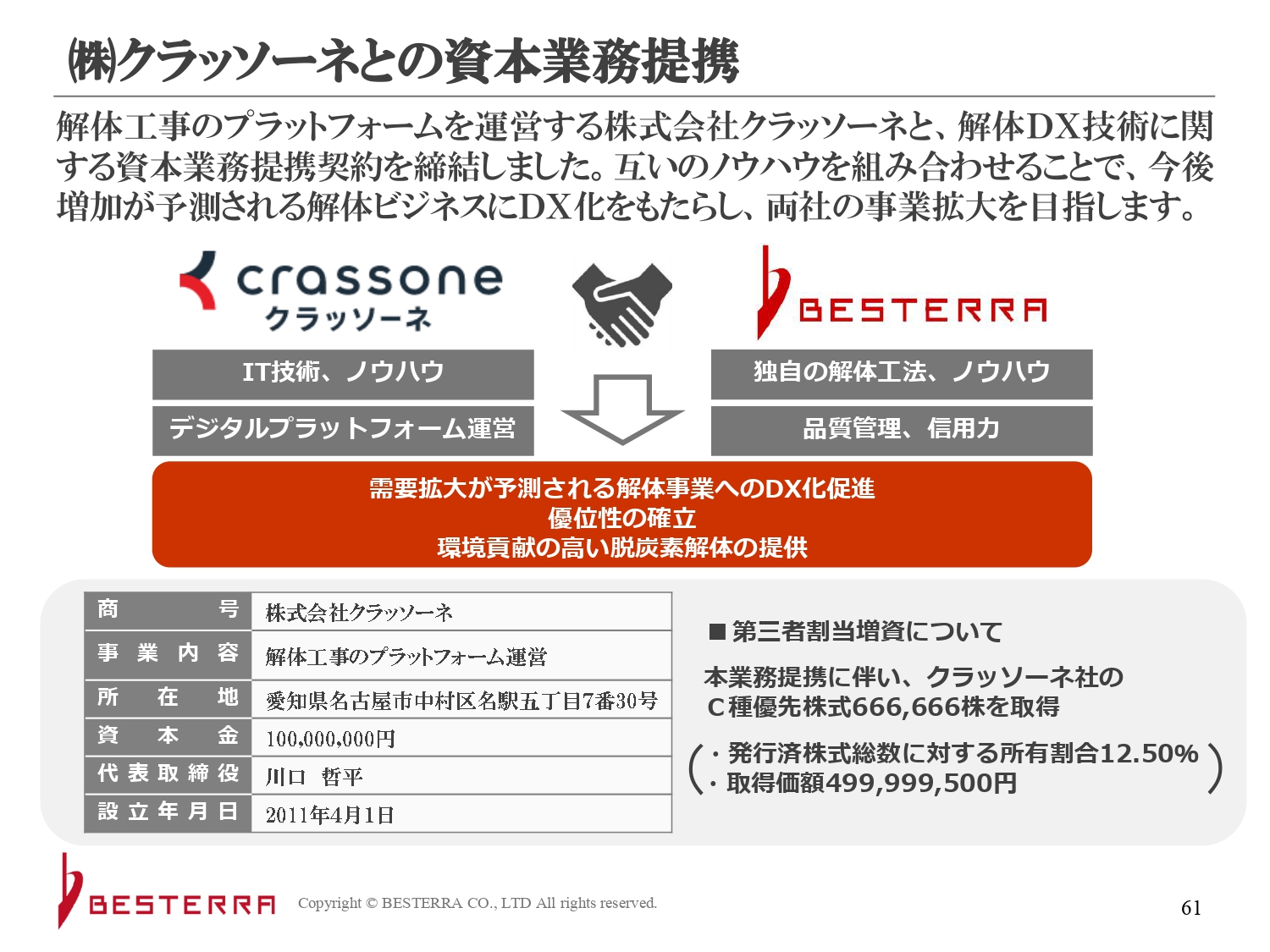

貸借対照表: 2023年1月期

貸借対照表です。中期経営計画にも記載していますが、株式会社クラッソーネさまに出資しています。解体工事業界では非常に珍しいIT関連の会社で、多くの地方自治体とのつながりを持っています。こちらの会社と一緒にさまざまなサービスを展開していきたいと考え、5億円ほどの出資を行っています。そのほか、自己資本比率が若干上昇しています。

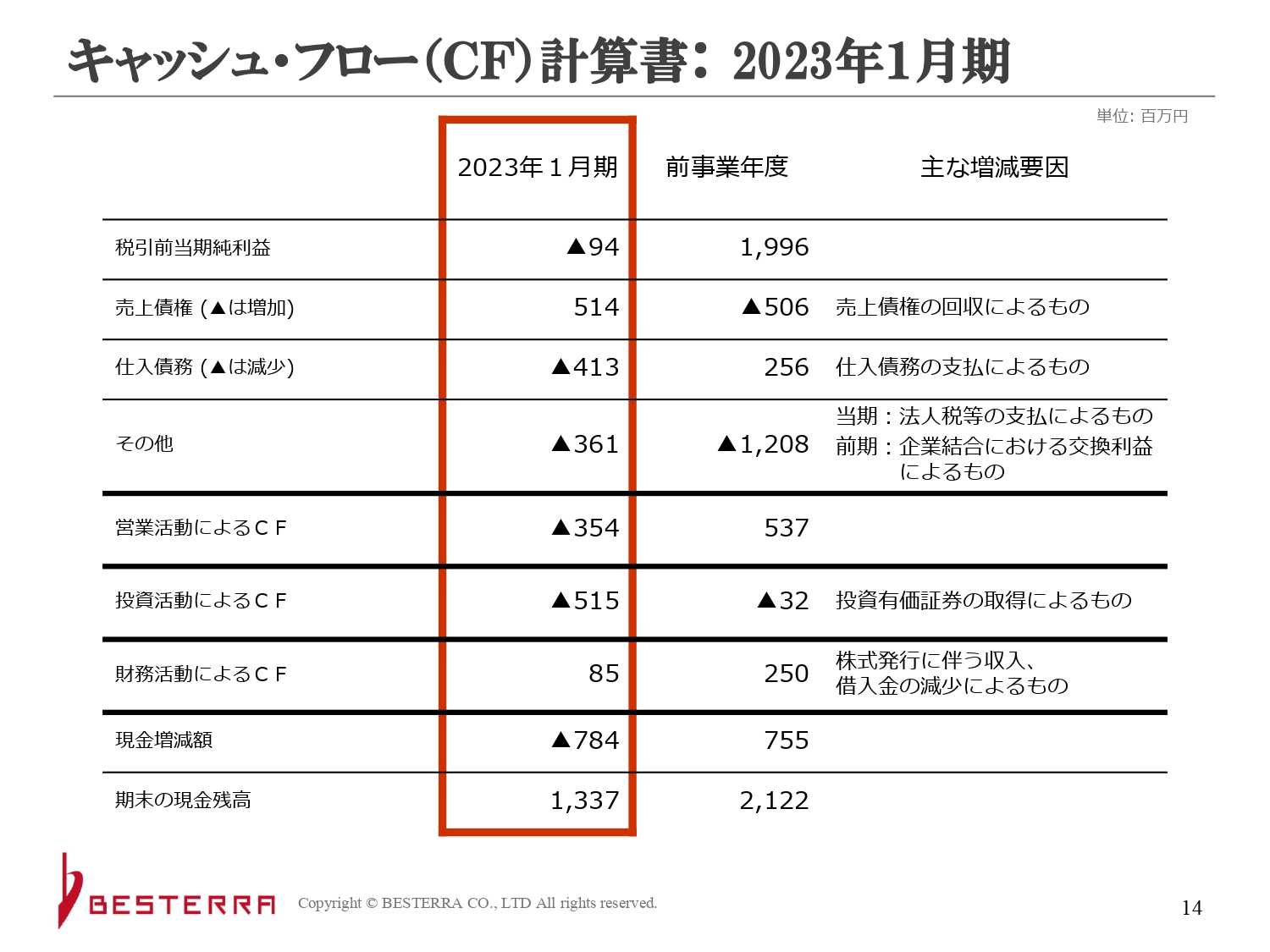

キャッシュ・フロー(CF)計算書: 2023年1月期

貸借対照表の増減分析に影響している、キャッシュ・フローについてです。クラッソーネさまへの出資や税金の納付があったものの、もともとの利益の部分が少ないため、現金増減額はマイナス7億8,400万円となっています。

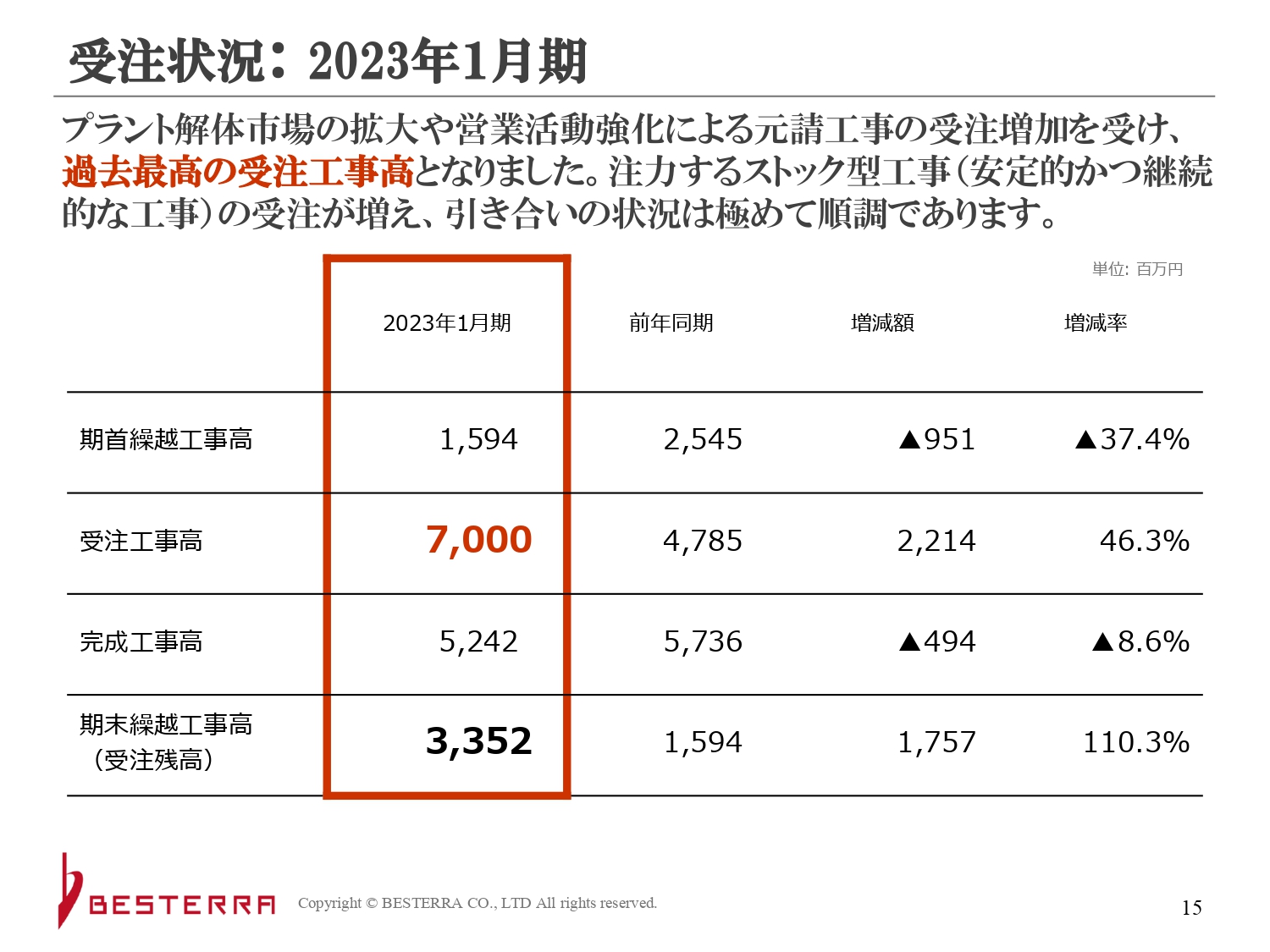

受注状況: 2023年1月期

受注状況です。先ほど少し触れましたが、受注工事高については極めて順調です。今回の70億円の内訳を記載していませんが、石油、化学の部分が多くなっています。

また、製鉄も20パーセントほどで受注が伸びています。電力は10パーセントです。ただし、今後、電力、鉄でかなり有力な案件が控えているため、中間決算の時点ではだいぶバランスのとれた内容になってくると思います。

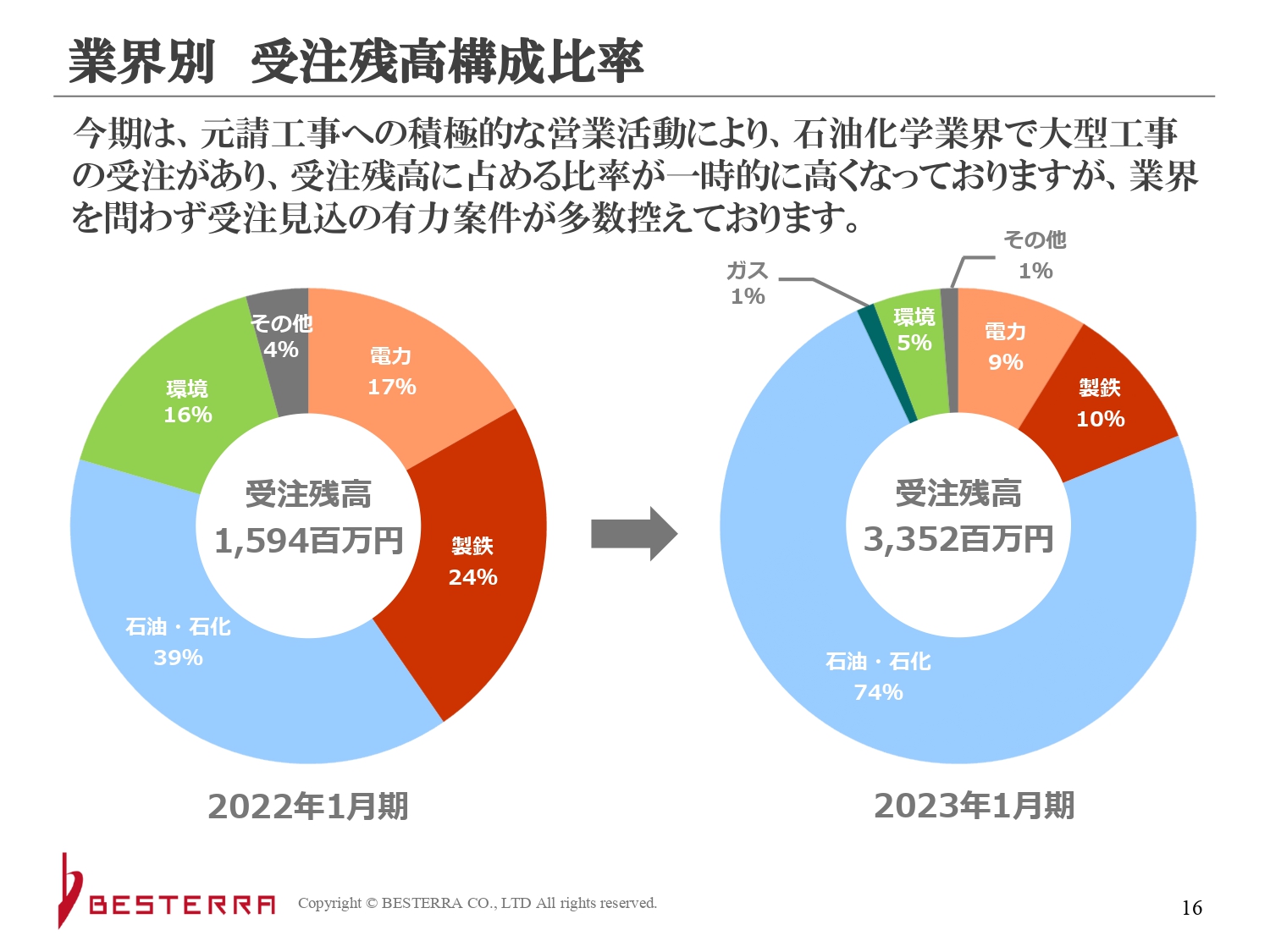

業界別 受注残高構成比率

受注残高の構成比率です。受注残高は33億5,200万円と、過去最高ではないものの、前期の受注残高に比べて大幅に増えています。また、石油・石化が大きく増えています。

先ほど少しお伝えしたように、鉄と電力も有力な案件が控えていますが、大規模な石油関連の工事が入ったため、いったんそちらが大きく増えています。

今後、石油・化学の割合に合わせて元請比率が大きく変わるのかというと、もちろん化学の部分は元請を狙っていますが、化学の会社の中にはエンジニアリングの子会社を持つ子会社などもあるため、元請ではない部分も少しあります。

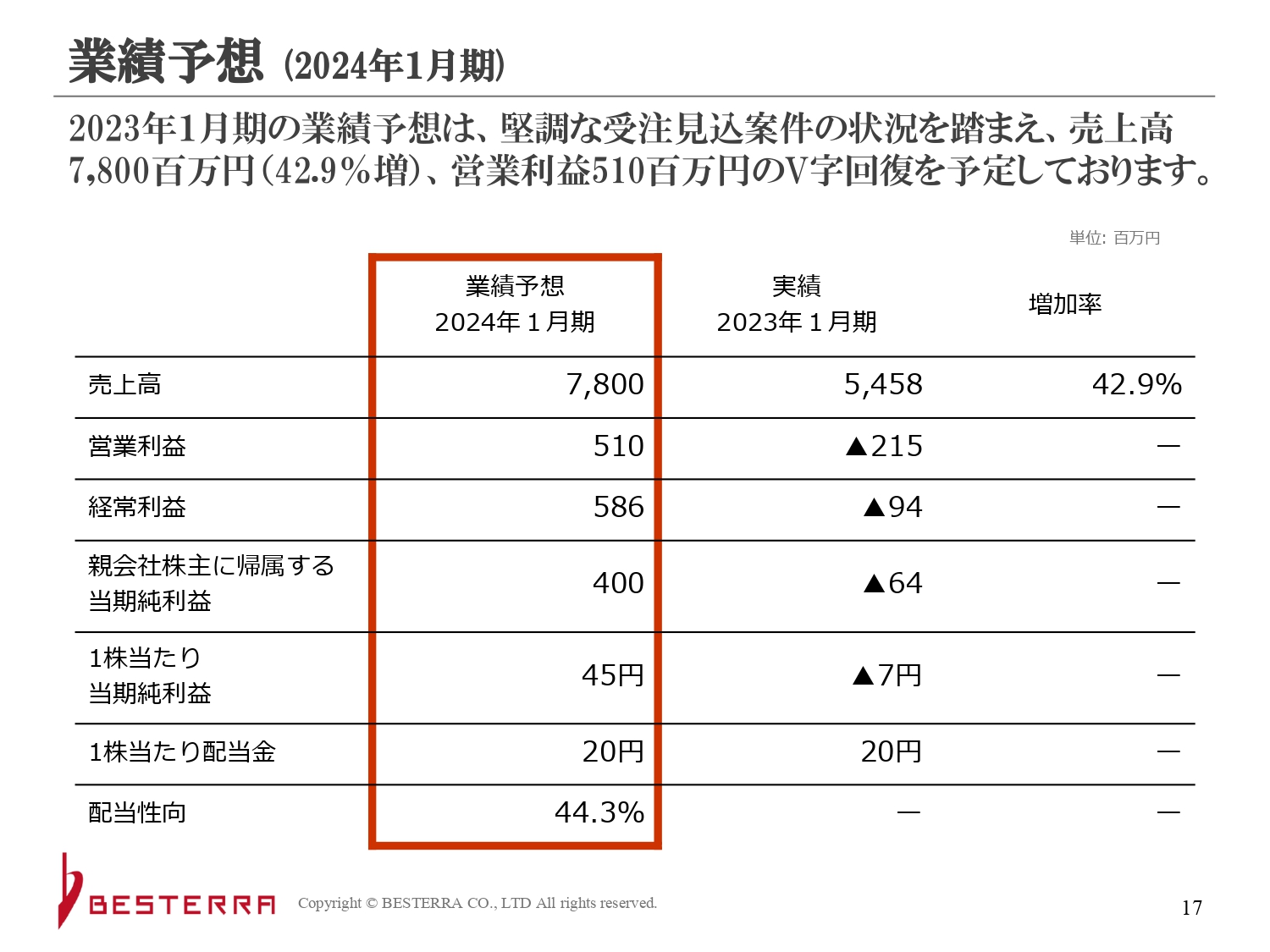

業績予想 (2024年1月期)

業績予想です。売上高の78億円は必達目標として考えています。営業利益は5億1,000万円、経常利益は5億8,600万円、当期純利益は4億円、配当は引き続き20円を予定しています。利益の増減に合わせて配当も鑑みることになります。

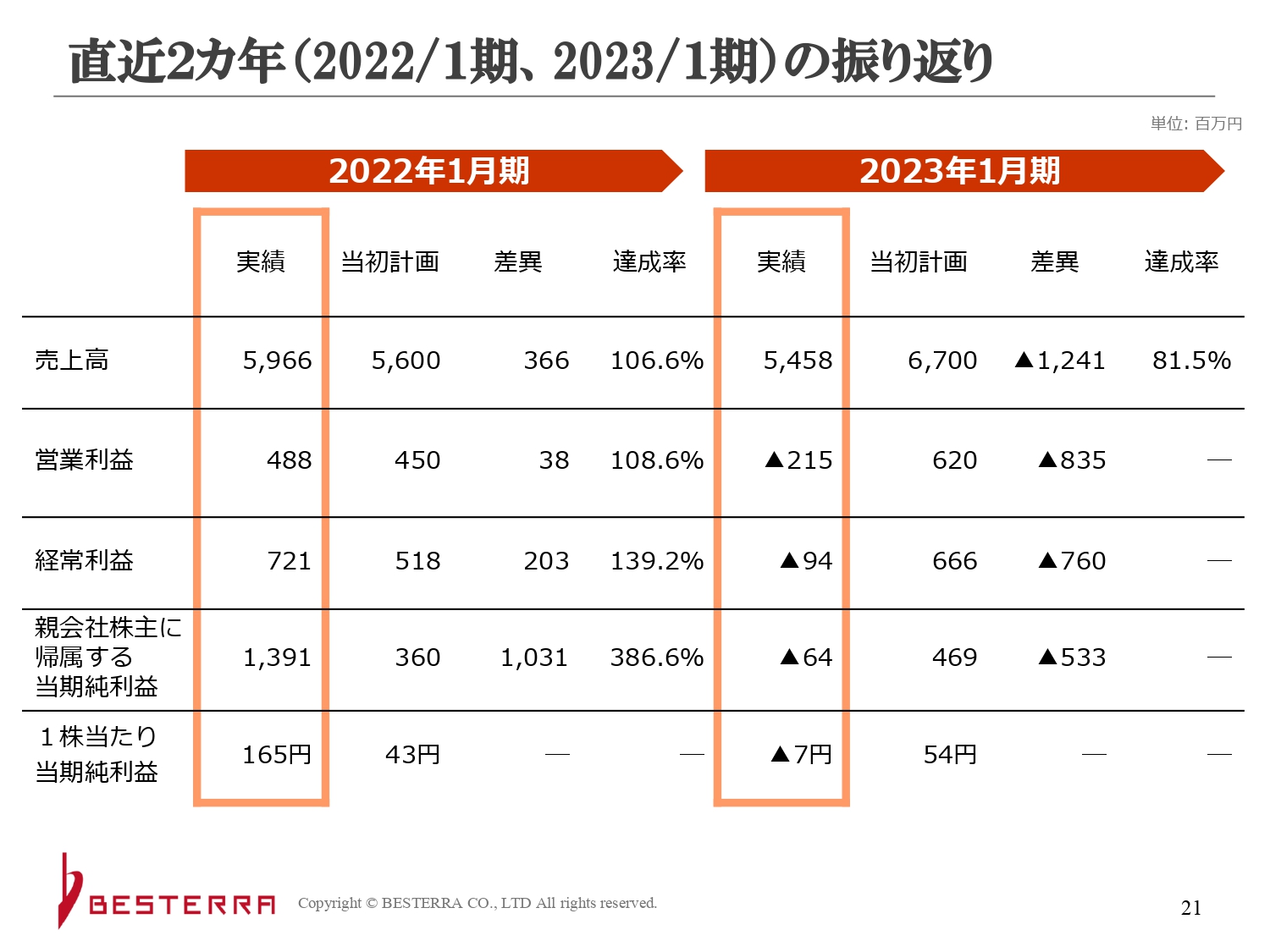

直近2カ年(2022/1期、2023/1期)の振り返り

中期経営計画の振り返りです。直近2ヶ年の実績については、先ほどお伝えしたため割愛します。

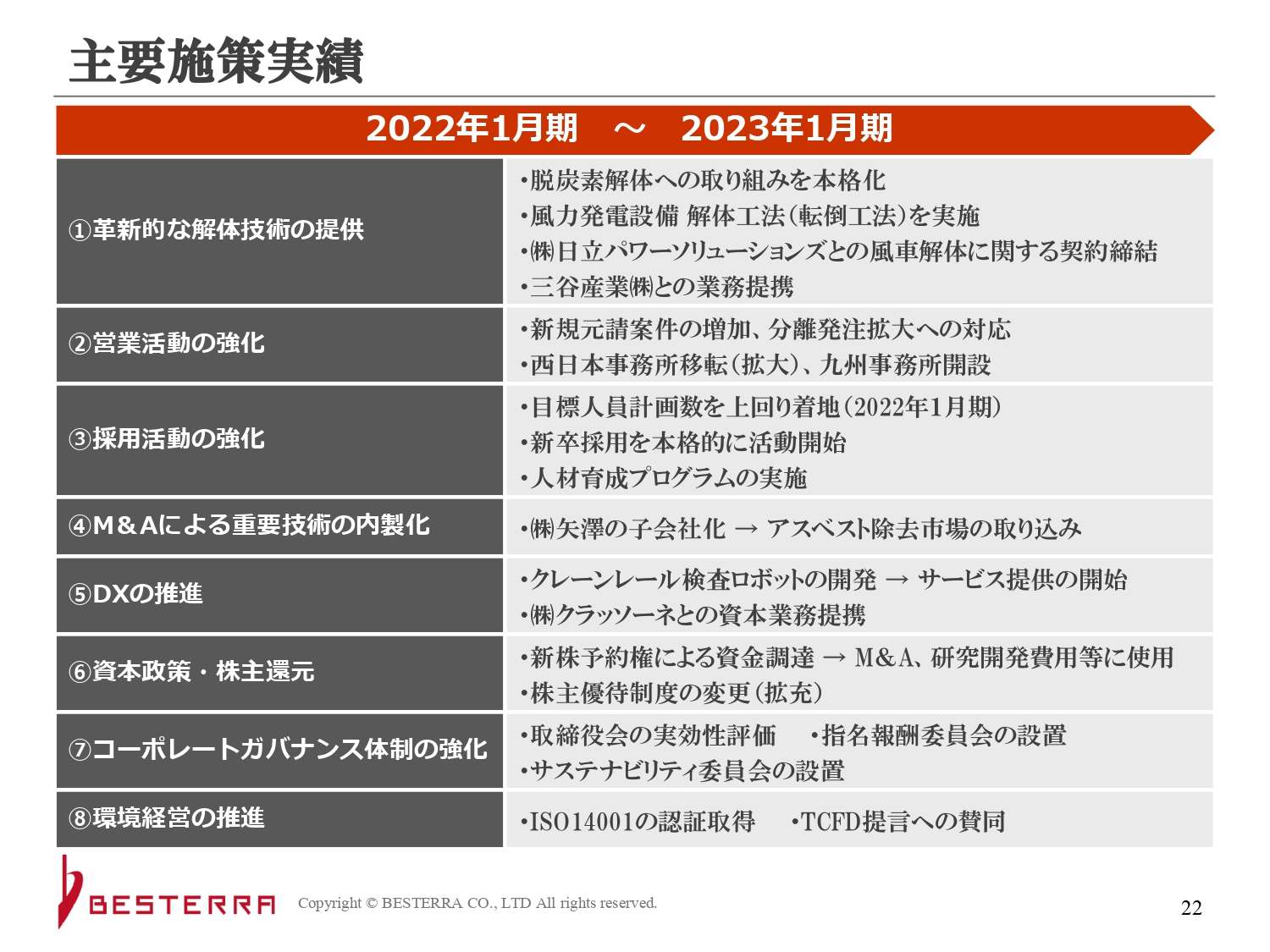

主要施策実績

主要施策実績です。1点目の革新的な解体技術の提供については、各種提携事業を取り上げています。例えば、日立パワーソリューションズさまとは、風車解体に関する契約を締結しました。三谷産業さまとは、PCB含有塗膜の剥離作業において業務提携を行っています。

2点目の営業活動の強化については、新規元請案件を過去2年間で増やしてきました。なお、以前に5ヶ年計画としての中計を発表していましたが、今回はその最後の3年となる部分を変更し、新たに「脱炭素アクションプラン2025(新中期経営計画)」を出しています。

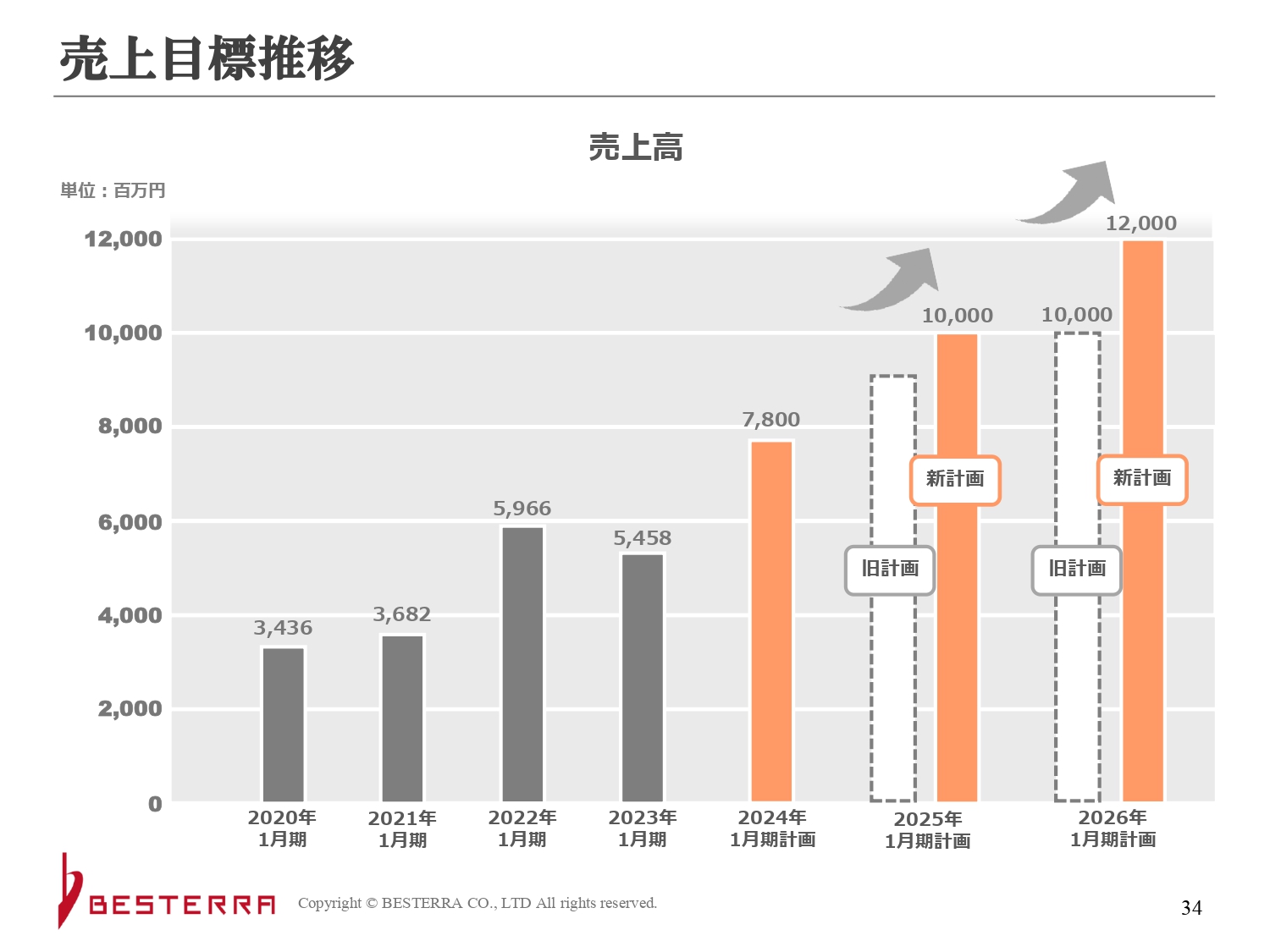

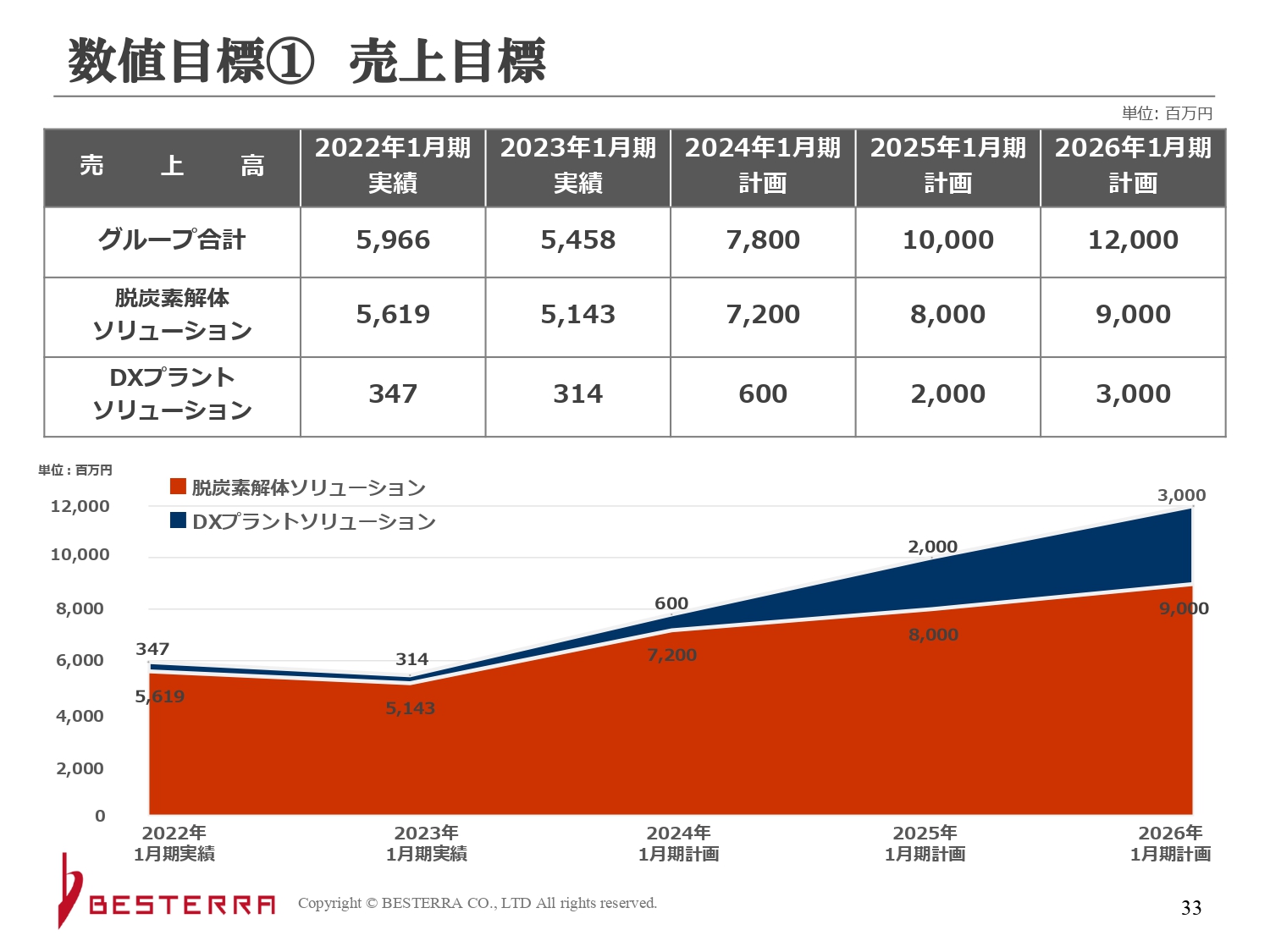

売上目標推移

スライド34ページの棒グラフについて、オレンジ色の部分をご覧ください。「新計画」と記載しているところが、新中計の目標数値です。以前の5ヶ年計画では、5年目にあたる2026年1月期の売上目標を100億円としていましたが、それを120億円に引き上げました。

これはつまり、今回の新中計の2年目にあたる2025年1月期に、100億円の売上を達成するということです。今回の実績が赤字決算にも関わらず、このような目標が達成できるのかと思われるかもしれません。しかし、先ほど25ページでご説明したとおり、事業環境として市場は拡大しており、需要は伸びるトレンドにあると見ています。実際に引き合いはとても多い状況です。

今までは何がボトルネックだったのか、その原因をさまざまな角度から分析した上で、人材の採用と育成が重要な対応策になると考えています。これが、主要施策の3点目となる採用活動の強化です。この部分を強化していけば、基本的に本業での売上は伸ばしていくことができると考えています。

続いて、主要施策の5点目に挙げたDXの推進についてご説明します。クレーンレール検査ロボットを開発して提携しました。また、クラッソーネさまとの資本業務提携も実施しました。詳しくは、スライドの33ページでご説明します。

数値目標① 売上目標

DXプラントソリューションという記載がありますが、この事業で売上を30億円に増やしていくことが目標です。売上全体では120億円を目指します。

戦略的組織の新設

売上目標を達成するために、脱炭素事業推進部を作りました。こちらは、当社の掲げる3本柱の1つである、脱炭素解体ソリューションに該当します。

推進事業の1つ目は、脱炭素解体に資する新規の工法開発です。2つ目は、解体工事のリユース・リサイクル率の向上です。これらの各種施策に加え、脱炭素経営に紐づいた新規ビジネスの創出のため、新体制で活動しています。

脱炭素解体ソリューション

脱炭素解体ソリューションについてです。スライドには旧来当社の強みとしている、解体工法を各種記載しています。左上の脱炭素解体は、高炉や石油精製設備などの大規模な設備の解体のことです。

その他、転倒工法、風力発電設備解体、土壌汚染対策工事などの案件も新しく増えてきています。有害物質の処理については、子会社分も含めて今工事を行っています。そして、根本には無火気工法というものがあります。

ベステラの脱炭素解体

スライドの40ページで1つ目にご紹介した、脱炭素解体についてです。41ページの写真は、今まで行ってきた大規模な工事の様子で、右端の写真は高炉の解体です。今、製鉄会社がさまざまな休止や廃止の計画を発表していますが、その工事を積極的に担っていきたいと考えています。

解体工事を単独で行える解体専業の会社は少ないと思っているため、この分野には力を入れていきます。なお、左上の写真は、よくテレビに出ているリンゴ皮むき工法です。

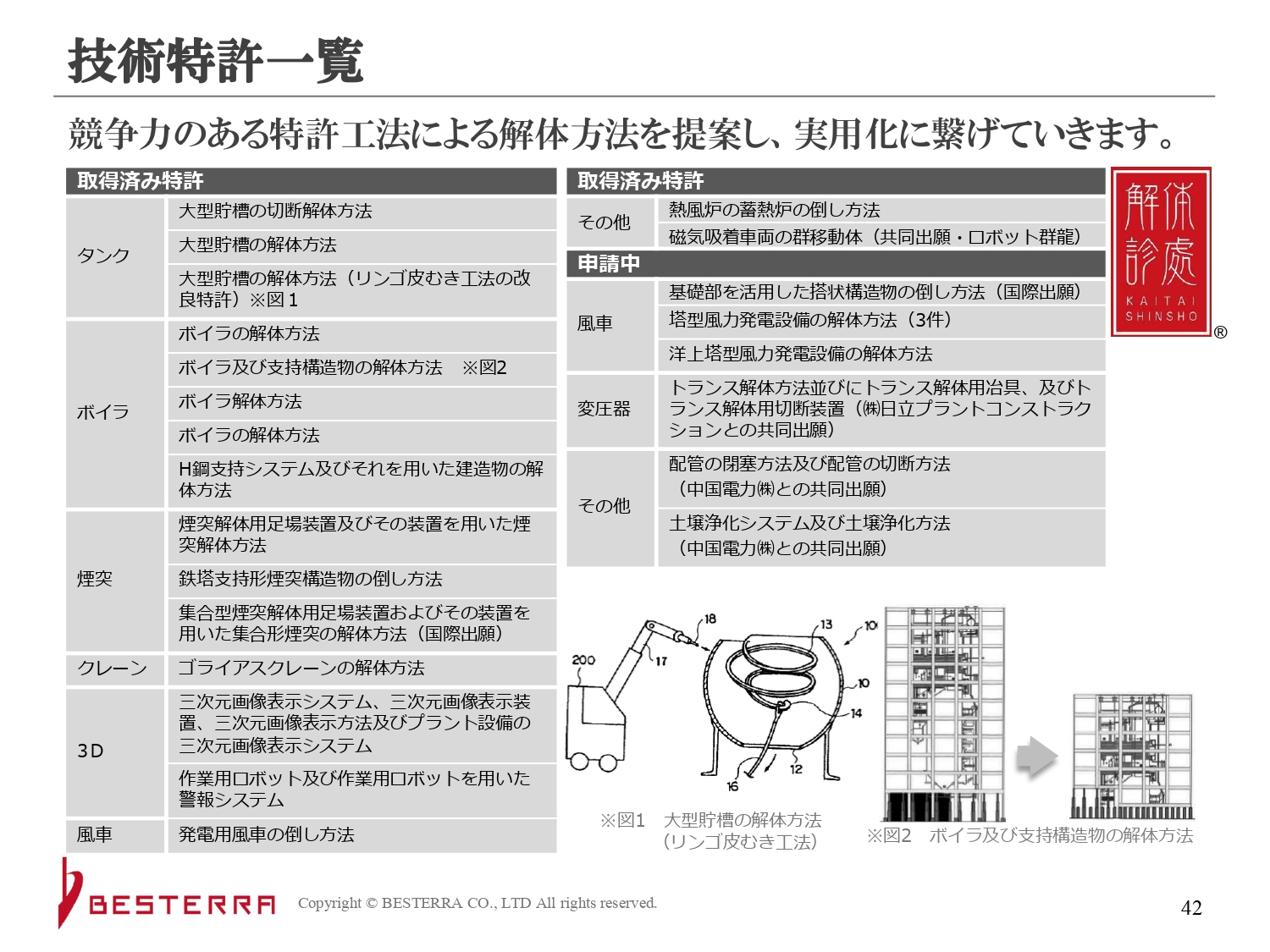

技術特許一覧

技術特許一覧です。特許も引き続きどんどんと増やしていく方針です。現時点で、これほど多くあります。

ベステラの転倒工法

転倒工法についてです。スライドの写真は煙突の解体の光景になっていますが、この工法は今、煙突以外にも、例えば風力発電における風車の解体などで多く使われています。

転倒の実際の映像をご覧ください。こちらは長崎県で実施した工事です。

(映像が流れます)

転倒というと「倒せばよい」と思われるかもしれません。しかし、スライドの写真からもわかるとおり、正確な場所に向けて倒さなければならず、少しでもずれると大変なことになります。そのため、予定どおり、場所をずらさずに解体する技術が求められます。

しかも強制転倒のように、無理やり引っ張るのではなく、基礎の部分を削ることによって、自然転倒のかたちで倒すことが大事です。そして、この部分の技術力があることが、当社の特徴になっています。いろいろな倒し方がありますが、当社では各種特許を取って対応しています。

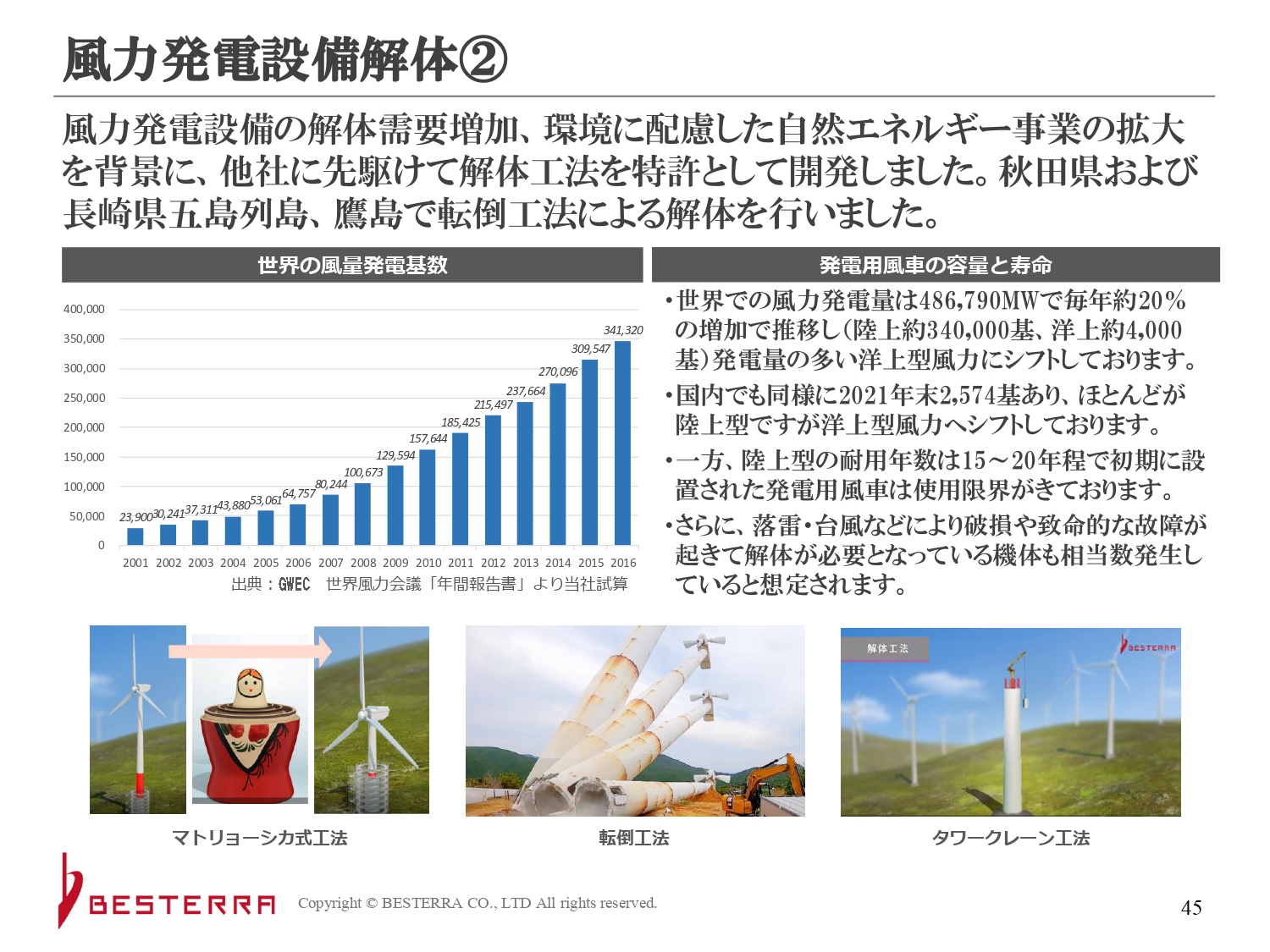

風力発電設備解体②

風力発電の解体に関しては、転倒以外の方法もあります。スライドの左下にマトリョーシカ式工法と記載していますが、正確にはマトリョーシカというよりも、釣り竿などを落としていくような仕組みです。こちらの映像もご覧ください。

(映像が流れます)

塔は完全にまっすぐ同じ太さで立っているのではなく、少しずつ下のほうが広がるかたちで立っています。そのため、釣り竿と同じような方法で落としていくと、中身が自然に下方向に落ちます。

当社では、先ほどの転倒工法もこのマトリョーシカ式工法も、その他すべての工法において、高所作業を避ける方針が基本になっています。これは工事で一番災害が多いのが、墜落であるためです。反対に、一番安全なのは低いところで工事を行うことです。

そのため、まずは倒すか、下ろしてしまいます。今まではよく「作った人には壊せない」と言ってきました。一般的には、作った人が解体を行うと、作った工程の逆で進めるため、高所作業が残る状態になります。しかし、当社ではそのような高所作業をなるべく避けて工事を実施します。

結果的に、低い場所で作業したほうが安全かつ早く完了することもあります。工期が短くなれば安価にもできるため、工事の品質と価格を最も追求しているかたちです。

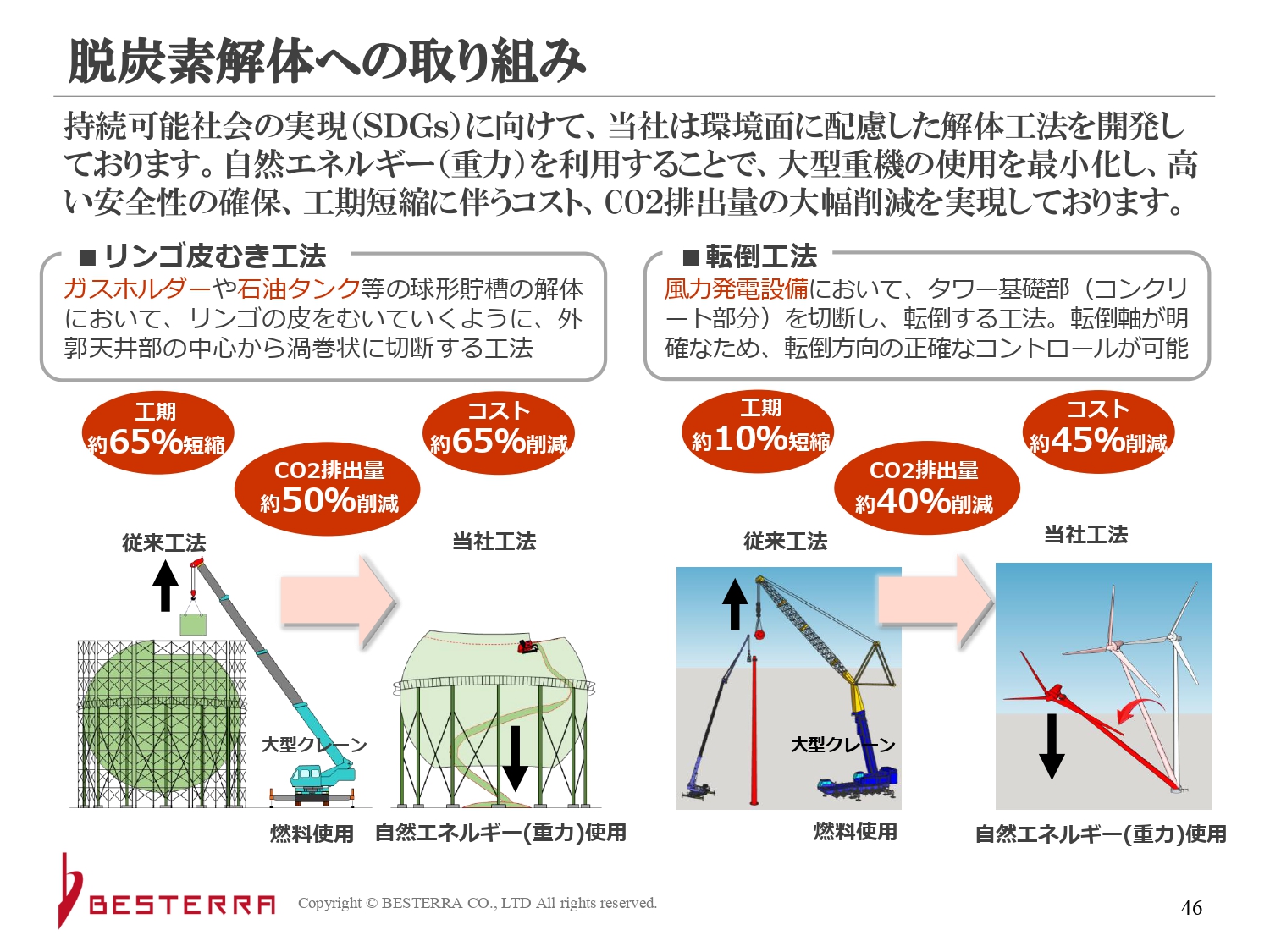

脱炭素解体への取り組み

リンゴ皮むき工法は、球形のガスホルダー、ガスタンクを解体する工法ですが、その他のタンクの解体も行えます。作った順番の逆で解体を進めると、周囲に足場を組み、組んでいる鉄板を1枚ずつクレーンで取って下ろすという手順になります。

しかし、そのような手順ではなく、リンゴの皮をむくように切っていきます。この場合、鉄板が自重で下に落ちていくため、足場を組む必要もなく、安全性も高まります。また、コストは従来の方法の3分の1くらいとなります。先ほどの転倒工法も含め、このような工法をいろいろなところで手掛けていきたいと思っています。

そして、工期が短くなれば、CO2を削減でき、環境にも優しい事業にもなります。そのため、お客さまへの提案時にも、当社ならではの進化した工法によって工期が短くなり、脱炭素にも貢献できるという点をお伝えしています。

その他にも、リユース・リサイクル率を増やしており、廃棄物問題へのソリューション事業が進められることも、当社の強みです。現在、そのような環境に貢献できる部分を数値化し、それを見積もりに入れていくという取り組みを進めています。

ベステラの無火気工法

無火気工法は当社の技術力の根本であり、ノウハウとしてずっと積み上げてきた工法です。プラントの中ではなるべく火を使わず、火災を起こさないように解体することが重要となります。

スライドの写真はカッターやワイヤーソーで切っている様子です。この工法には当社の強みがあるため、引き続き伸ばしていきます。

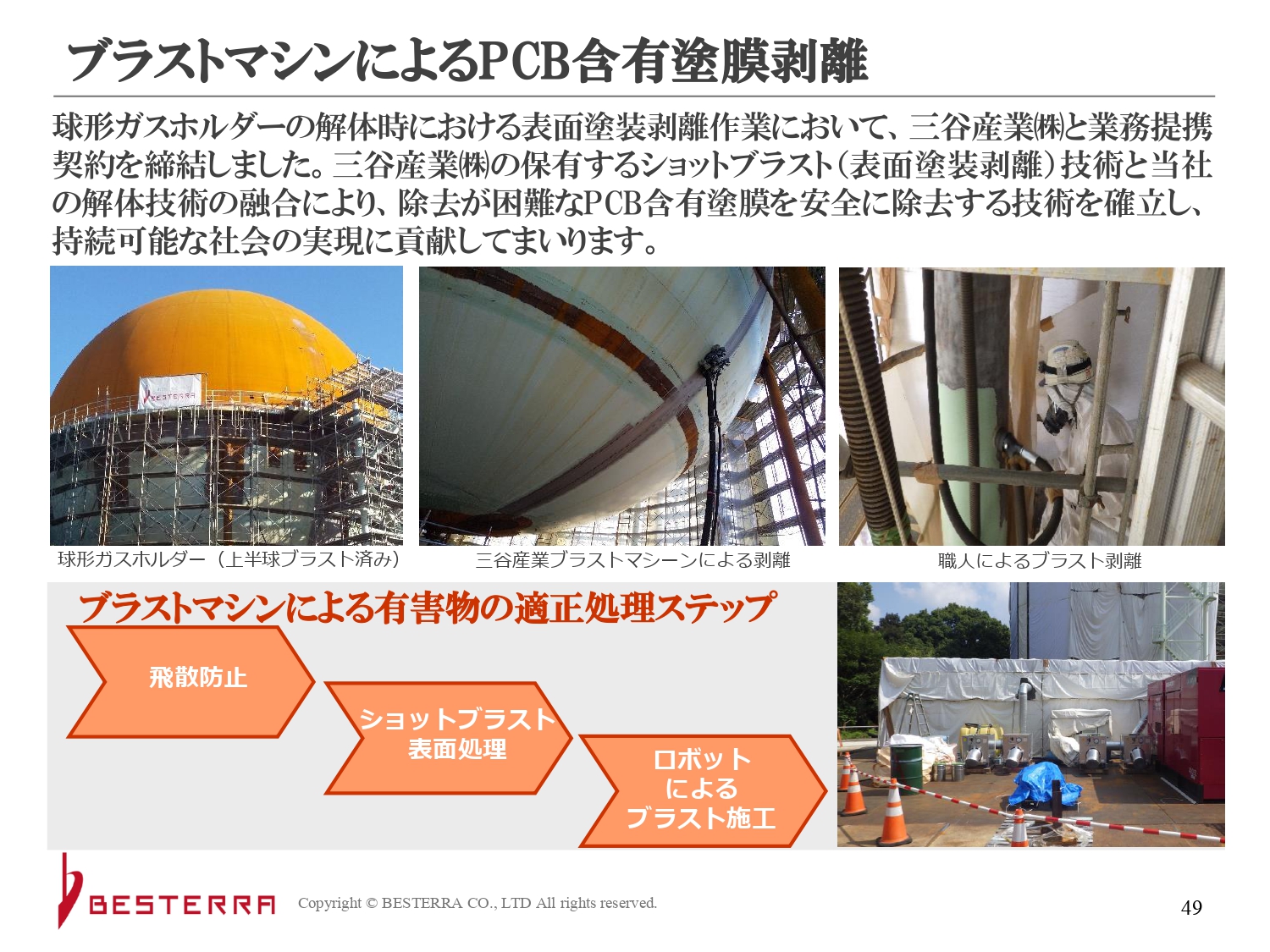

ブラストマシンによるPCB含有塗膜剥離

PCB含有塗膜の剥離についてです。こちらは、新たな需要を作っていく試みとなります。PCBとはポリ塩化ビフェニルのことで、従来は油によく含まれていた有害な物質で、問題となっていました。その物質が塗装にも使われているため、その部分を剥離して工事するということを進めています。

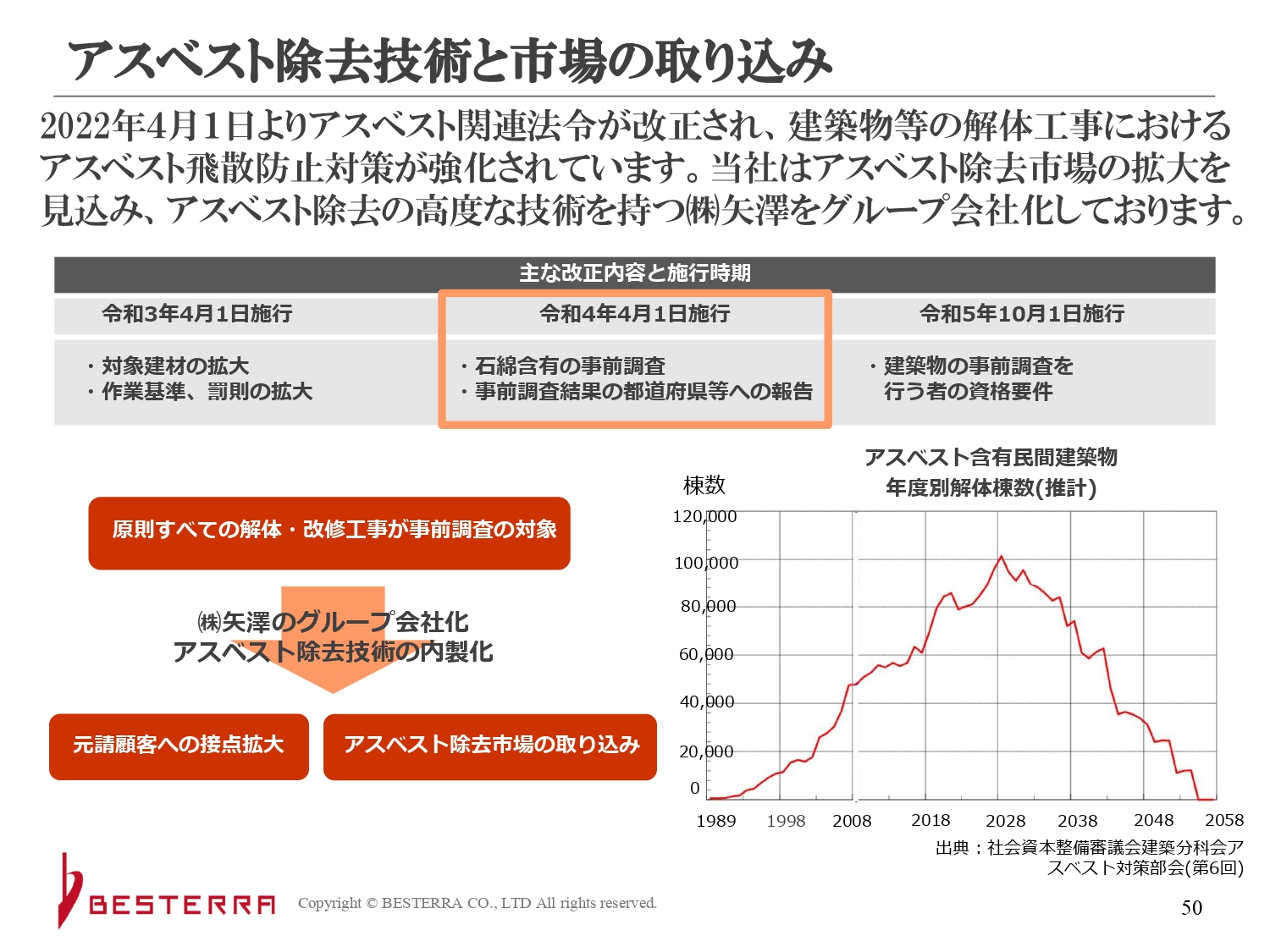

アスベスト除去技術と市場の取り込み

アスベストの除去技術についてです。アスベストはほとんど除去されたと思われているかもしれませんが、実はまだ残っており、そのような工事はあります。また、法律が変わり、解体するものに対しては事前調査がほぼ確実に必要となる予定で、それに比例して工事も増えています。今は調査の部分が非常に多く、忙しい状態です。

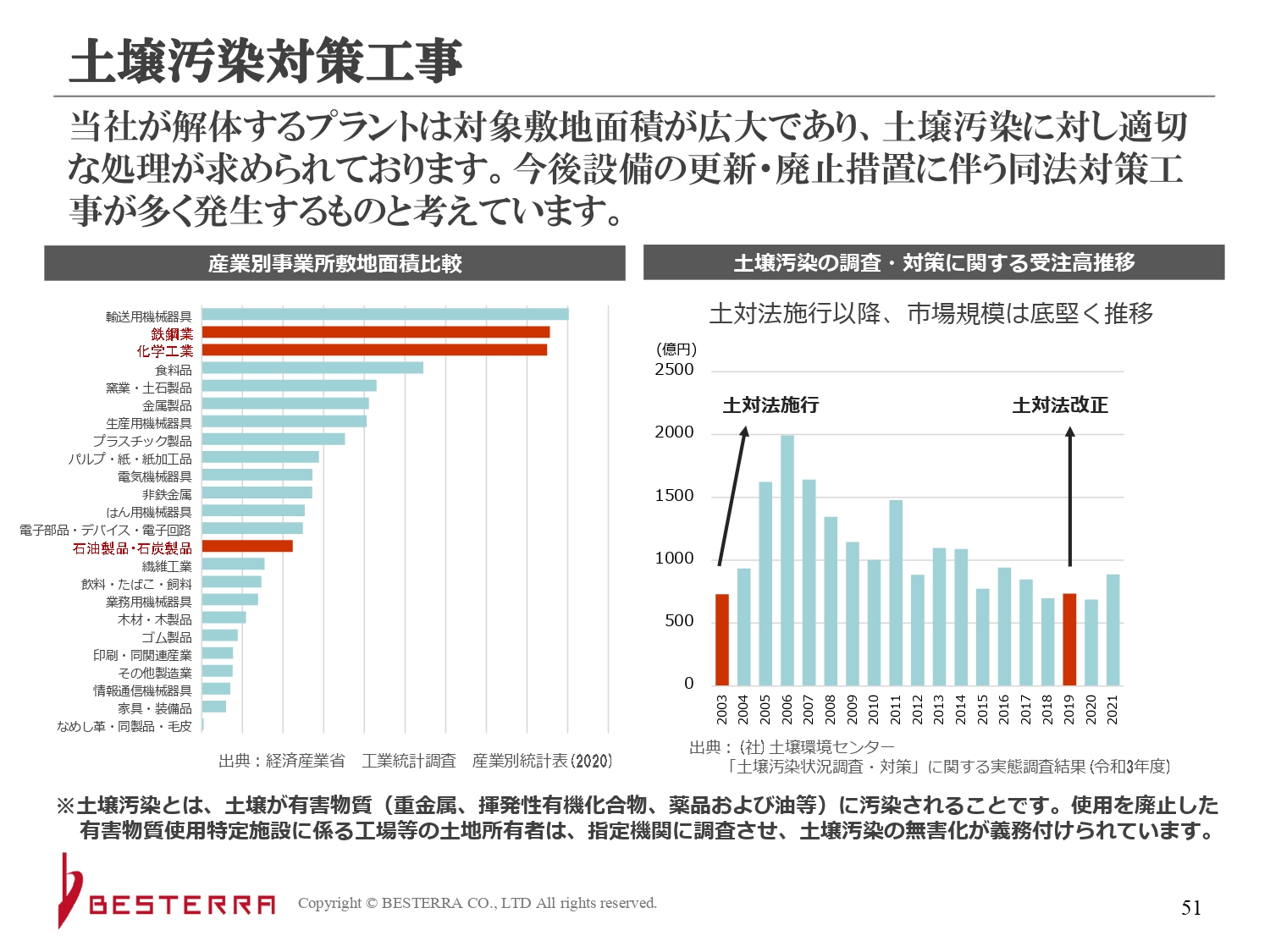

土壌汚染対策工事

土壌汚染対策工事についてです。土壌汚染に関しても少し前に法律が変わり、厳しくなっているため、対策工事の需要が増えてきています。スライドの左側のグラフをご覧ください。赤い部分は当社がプラント解体工事を行う際、通常深く関わっている分野です。

一番面積が大きいのは輸送用機械器具で、つまり自動車のことです。それに次いで、当社が解体する鉄鋼業や化学工業などのプラントも、敷地面積が非常に広くなっています。更新工事の場合は上のものを解体し、土地はそのまま使うことがありますが、今はプラントをそのまま全部更地にして一般の商業施設にするという事例が増えています。

そのような場合は必ず、土壌汚染対策という局面が出てくるため、このあたりの工事も、今後新たな需要として増えてくる見込みです。

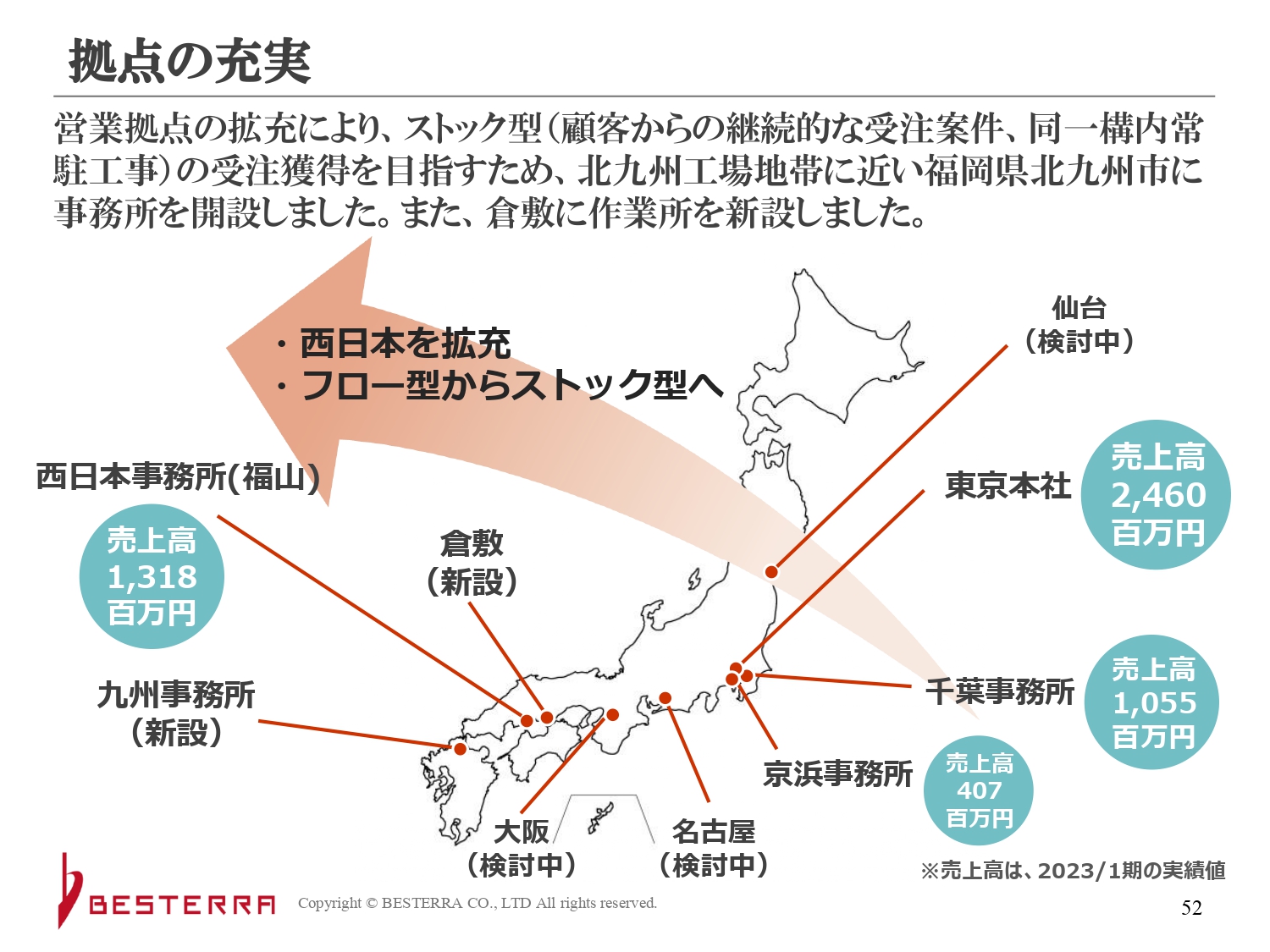

拠点の充実

拠点の充実は、先ほど少しずつ実績が出てきているとお伝えした、フロー型からストック型への受注スタイルの移行に伴う施策です。広島県福山市にある西日本事務所から近い、北九州市や倉敷市に事務所を新設しました。

もともと、当社は東日本での工事案件が多い会社ですが、西日本の工事がとても増加しているため、このエリアへの対応を進め、より多くのストック型工事の案件を獲得していく方針です。

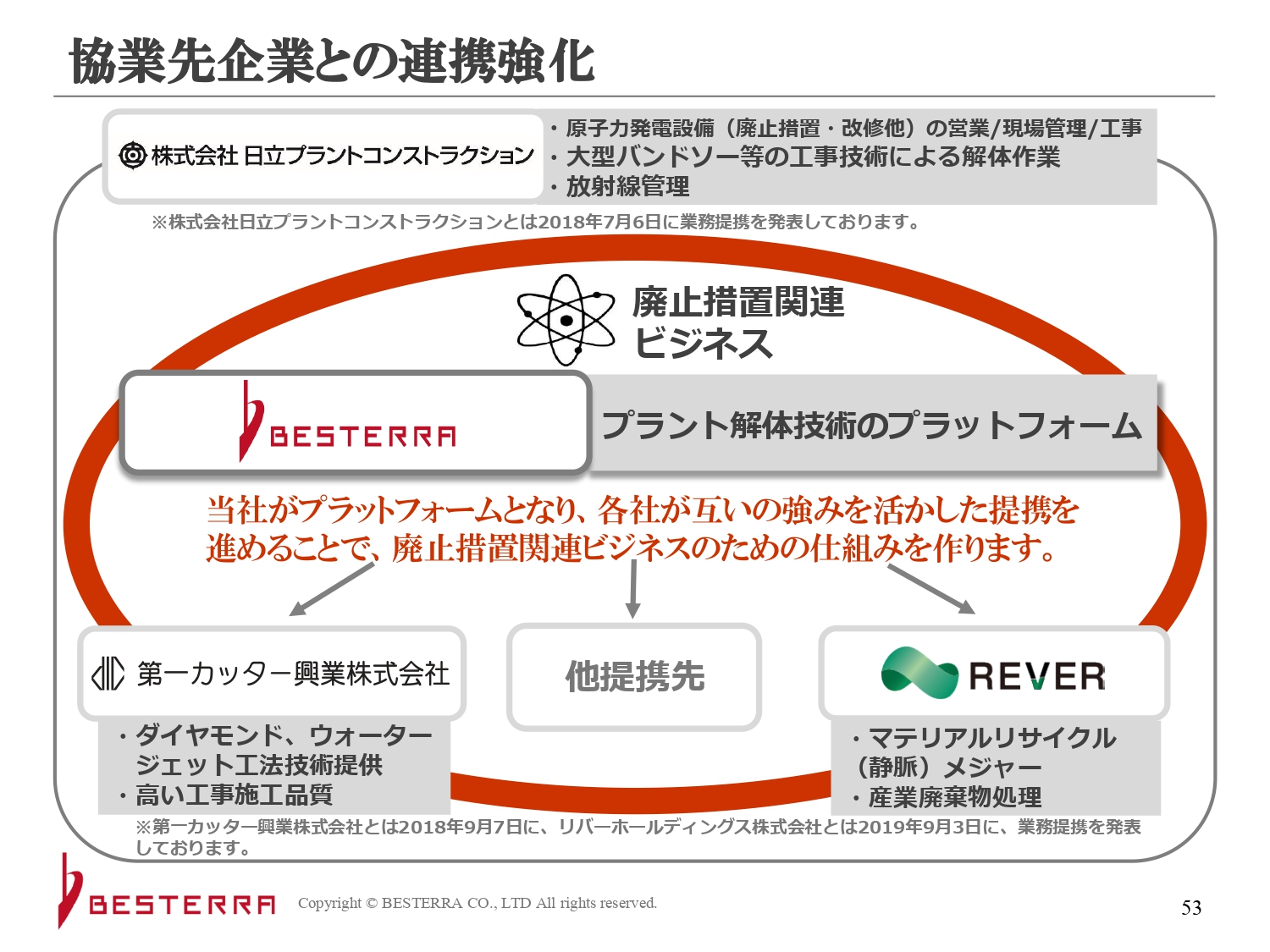

協業先企業との連携強化

以前からの協業先である企業も多いですが、さらに他の会社さまとも連携を進めていきたいと考えています。

元請案件の受注拡大

元請案件の受注拡大にも、引き続き取り組んでいきます。

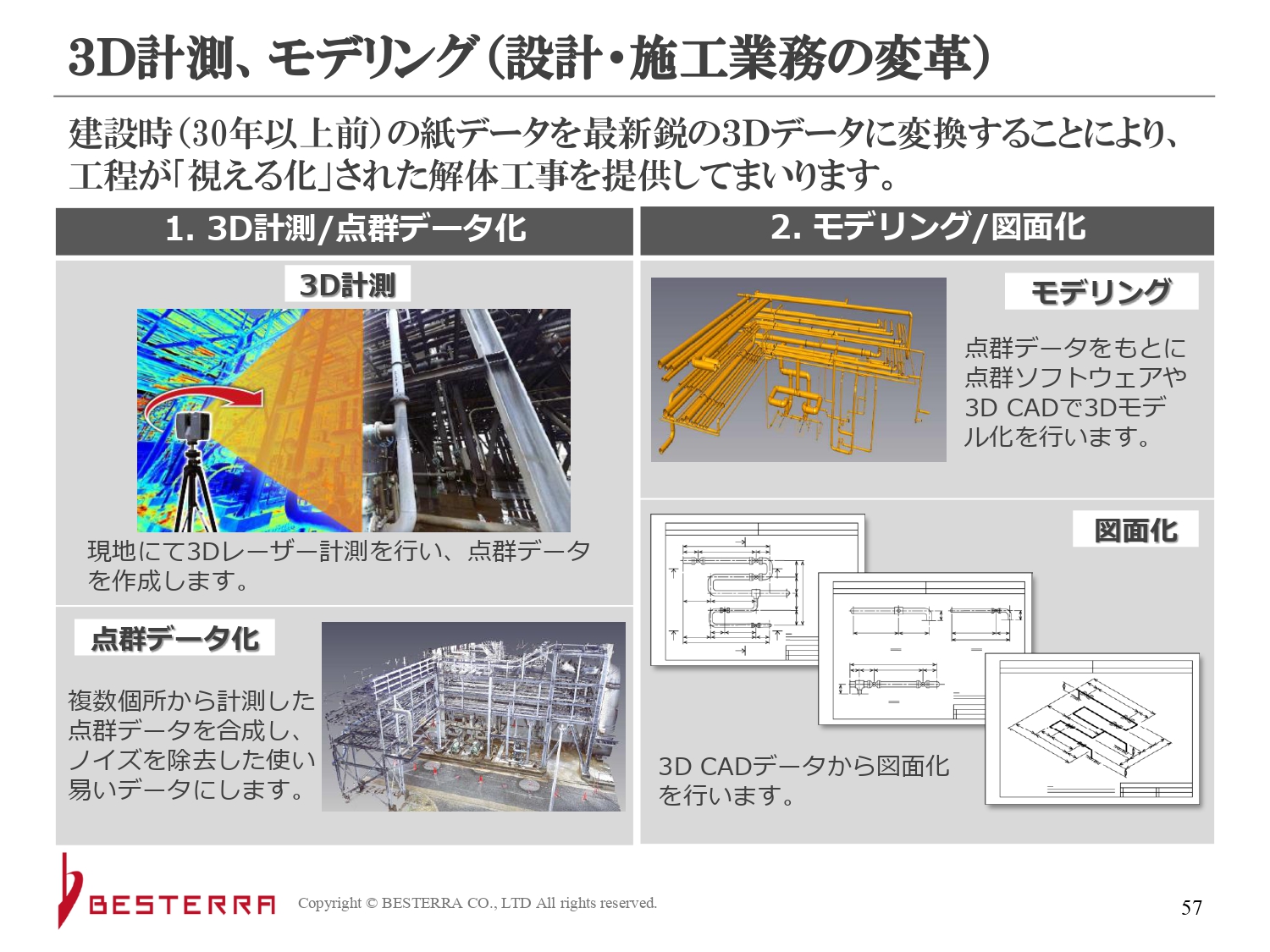

3D計測、モデリング(設計・施工業務の変革)

DXプラントソリューションの事例として、3D計測とモデリングについてご説明します。こちらは以前から行っているものですが、現地で機器を使った3Dレーザー計測を行い、スライドの左下に点群データ化とあるように、x軸、y軸、z軸の座標を持った点の集まりのデータを作成します。

当社はこのように、測量と同じ価値のあるものを撮るということを中心に事業を展開してきました。子会社の3Dビジュアルおよび当社本体でも行っています。

さらに、その点群データをモデリングといって、3D CADに落とす事業も行っています。作る側では3D CADを使用するノウハウはかなり進んでいますが、解体工事では既存のデータが2次元のものも多いため、2次元上のデータを3次元に落としています。

中には図面がない場合もあるため、点群データを撮って3Dにモデリングしていくということも、継続的に行ってきました。

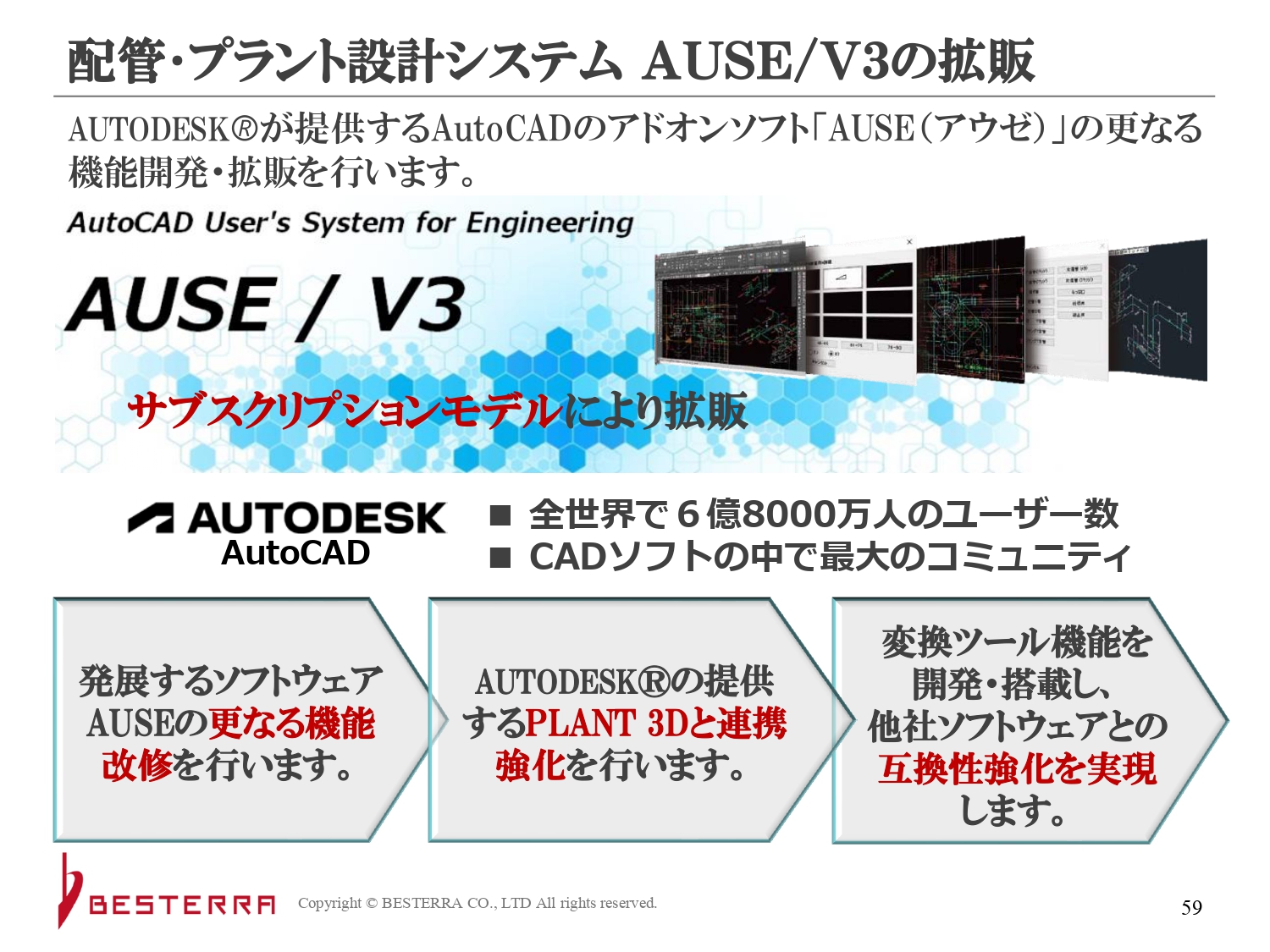

配管・プラント設計システム AUSE/V3の拡販

このような3D計測、モデリング技術をより発展させるために、子会社の3Dビジュアル株式会社が「AUSE(アウゼ)」というソフトを開発しました。今、さらに機能をアップさせているところです。

こちらはプラントの設計に非常に役立つソフトで、2次元ではAUTODESKさまの「AutoCAD」というソフトがほぼすべてのシェアを獲得している状態です。その上に当社が乗り、プラント設計時に役に立つソフトを開発したというものです。

この機能をどんどんと拡張させていき、ゆくゆくは3D関係につなげていきたいと思っています。そして、このあたりの拡販が、DXプラントソリューションの1つの柱となります。

クレーンレール検査ロボット(検査手法の変革)

先ほど研究開発費を使ったとお話しした、クレーンレール検査ロボットについてです。スライドの写真のとおり、クレーンレールは大きな工場の設備の中にあります。

これの法定点検と自主点検を、上に登って実施しないといけません。しかし、これも高所作業で非常に危険が伴います。この作業を安全にする方法はないかと考えていたところ、3D計測を進める中で気づき、「診レール」というロボットを開発しました。

当社のお客さまはプラントで、写真のようなクレーンをたくさん持っています。そのようなお客さまのニーズに合わせ、ロボットを使って検査手法の変革を進めていきたいと考えています。

さらに普段の解体工事では、その設備を解体する時しかお客さまとお付き合いができないケースが多いため、今後はこの検査ロボット事業を通して、普段のメンテナンスや点検の部分から継続的にサービスを提供していくことも目標です。

(株)クラッソーネとの資本業務提携

クラッソーネさまとの業務提携です。先ほどもお話ししましたが、クラッソーネさまはIT関連の技術に長けており、当社は解体工事のノウハウに秀でています。そのため、お互いに協力し、新しいシナジーを生み出していきたいと考えています。

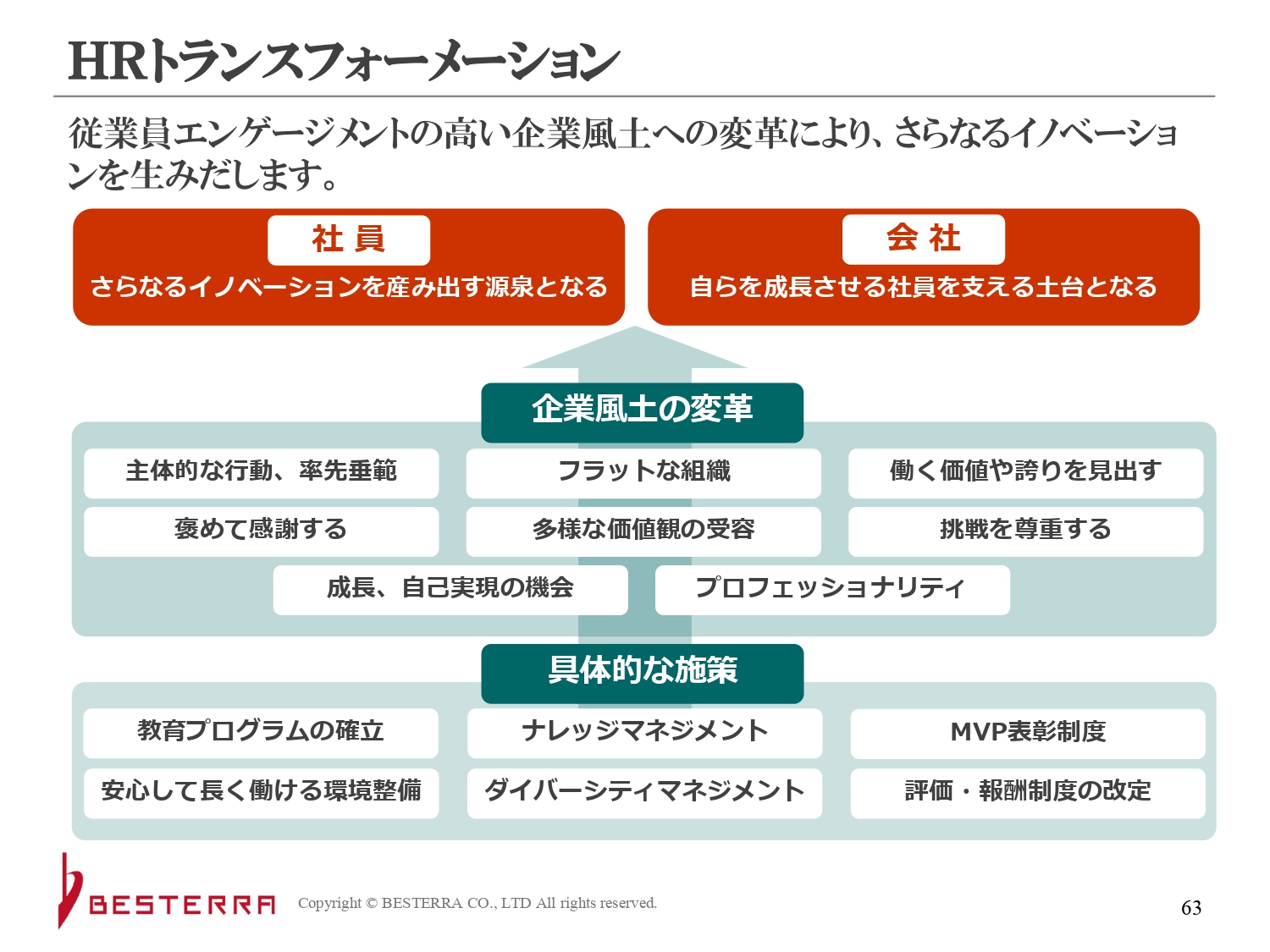

HRトランスフォーメーション

人事戦略についてです。どの会社でも言われていることですが、当社は人材が財産だと考えています。普通の解体工事会社は重機をたくさん保有していることや、多様な設備を持っていることなどが強みになっています。しかしながら、当社は持たざる経営を推進しており、なにより人材こそが一番の強みだと思っています。

人材を育成し、いろいろな取り組みを行っていく方針です。企業風土の改革と言っても、過去のものを全否定するわけではありません。今までもよいものがたくさんありましたので、従来の強みをより進化させられるように、フラットな組織に変えていきたいと思っています。

採用の強化

採用の強化については先ほど説明した内容と同じです。その他には、女性の採用なども進めていく予定です。

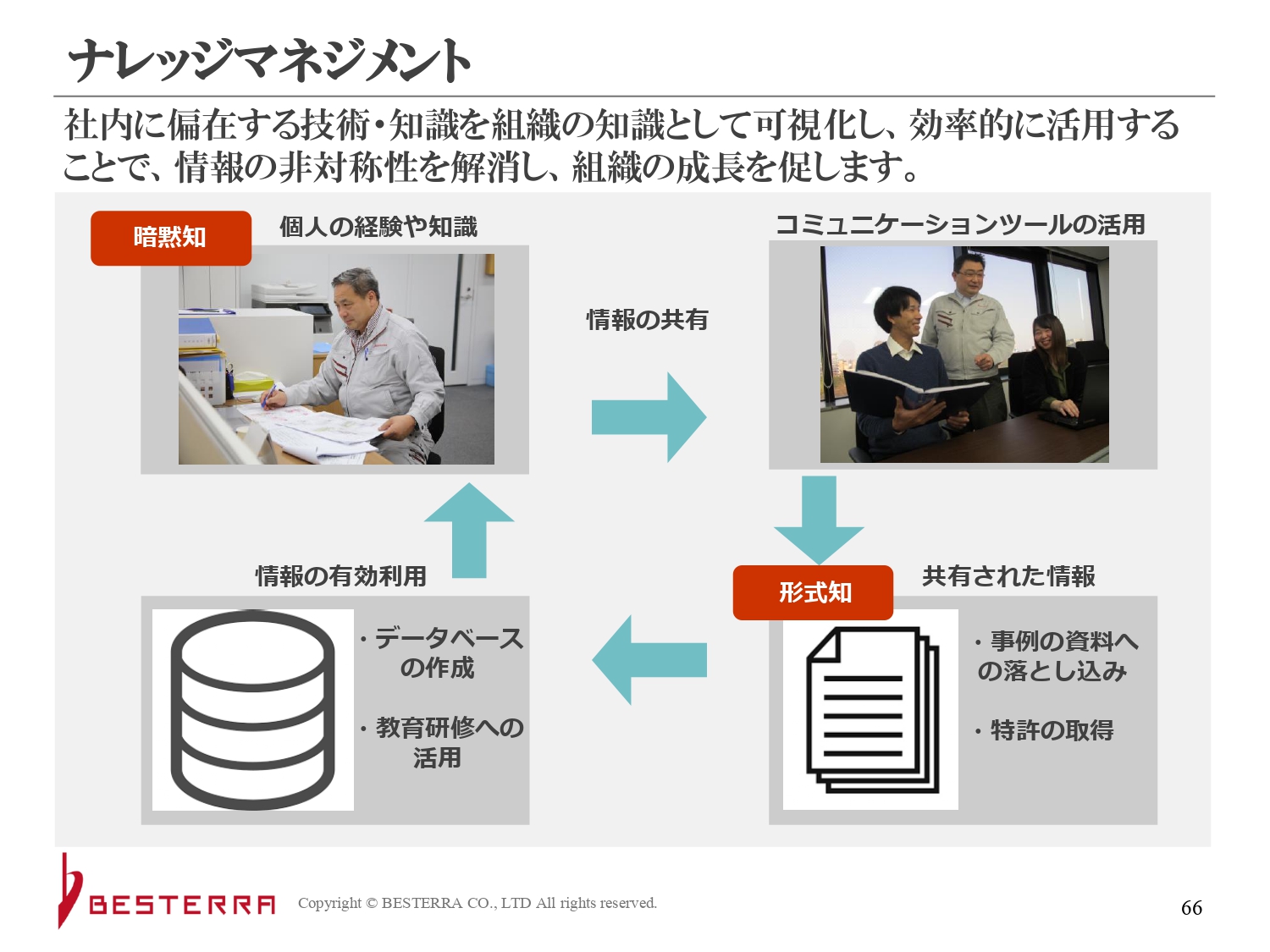

ナレッジマネジメント

ナレッジマネジメントについてお話しします。当社の解体のノウハウは、実は意外と体系化されていない部分があります。いろいろな種類のプラントがあり、同じ設備というのは実はほぼありません。そのため、ケースバイケースで工事を進めていることが多く、さまざまな設備の工事に対応できるところが当社の強みでもありますが、そのノウハウが形式化されてない面があり、今そこに取り組み始めています。

最終的には、データベースとしてノウハウを共有することを目指しています。そのようなものがなければ、たくさんの人を雇ってもなかなか教育できないため、教育プログラムの確立と両輪のようにしてデータベース化を進めているところです。

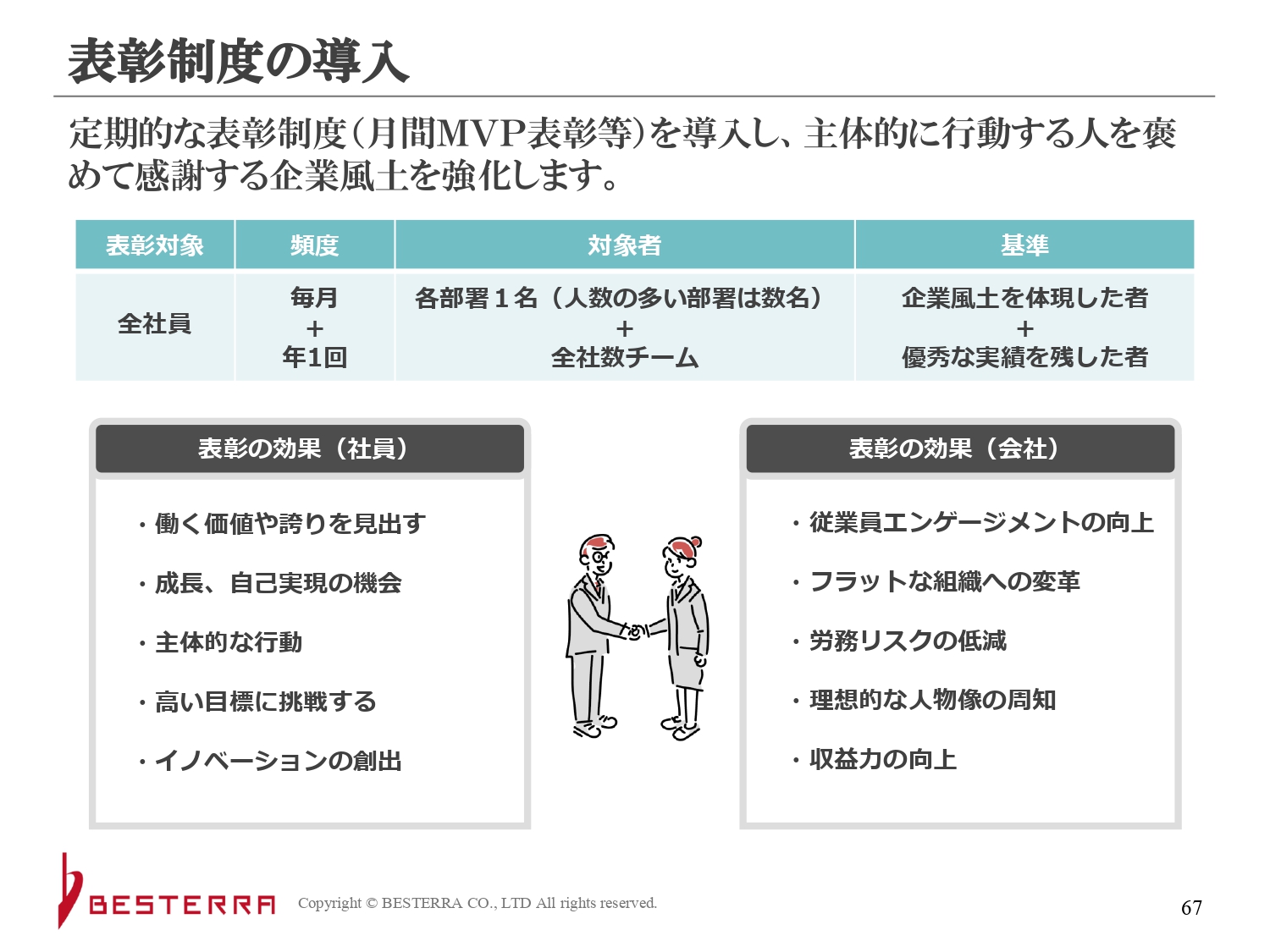

表彰制度の導入

その他には、表彰制度を導入するなど、従業員が長く安心して働ける仕組みを取り入れていく方針です。

ご説明は以上となります。ご清聴いただき、ありがとうございました。

質疑応答:代表取締役社長交代のタイミングと再登板について

質問者:御社は創業者のお父様から息子へ、円滑にバトンタッチした印象があります。業績が少し厳しかったこともあるかもしれませんが、なぜこのタイミングでバトンタッチに至ったのでしょうか? また、今後再登板があるのかどうかを教えてください。

本田:当社は創業後、上場企業となり、組織的な経営による拡大を目指してきました。ただ、最初に少し触れましたが、市場の伸びに対し、そこまで業績が伸びていないのではないかと考えています。今回は赤字だったこともありますが、解体工事会社の規模は基本的に、大きくても50億円から100億円くらいです。

これは個人的な意見ですが、結局それぞれがオーナー企業で、オーナーの目が届くのがだいたいそれくらいの範囲になります。それよりも規模を大きくするためには、やはり組織的に仕組みを作り、活動していくことが重要です。そして、組織的により大きくしていくためにはどのようにすればよいかを話し合った結果、いわゆるオーナー家の色ではなく、新しい布陣で臨むことになりました。これにより、執行役員の年齢が若返っています。

質問者:本田社長の代になることで、どのような取り組み方に変わるのでしょうか? 元請になるかたちを進め、自分たちでコントロールできる収益性などの範囲を増やしていくということは、以前からの大方針ではないでしょうか?

本田:基本的なところになりますが、要は権限委譲と後方支援を行うということです。権限委譲をどんどんと進めていき、例えば地方事務所で採用したり、受注したりするような権限を持たせ、いわゆる利益センターとしていき、そのようなところをどんどんと広げていきます。

組織も本社部隊もやはり管理の幅というものがあります。「組織的に」というのは、権限委譲を進めて、組織を大きくするということです。

質疑応答:解体の原価増加要因と業界状況の見通しについて

質問者:スライド12ページと14ページで、営業利益の増減要因は販管費の増加であることがわかりました。12ページに記載している原価増加要因については、解体の場合どのようなものが該当するのでしょうか? また、今期の業界状況の見通しでは、原価増加要因はどのようになると想定されていますか?

本田:原価増加要因と書いていますが、いわゆる低利益率工事を受注してしまったため、その原価が増えているというかたちです。ですので、高利益率工事を受注した場合には、原価が改善されてプラスに影響します。

池田真也氏(以下、池田):補足になりますが、原価が増えたから低減したということではありません。仮に5億円の工事を受注した場合、本来はその20パーセントの1億円の利益が出て、原価は4億円になります。しかし、赤字工事になると、例えば5億円の工事で1億円のマイナスとなった場合、原価は6億円になります。

このようなことで前期は失注したこともあり、際どい見積もりを入れて、低利益率工事、一部赤字工事を受注したことによって、営業利益に与える影響から見ると、結果的に原価が増えてしまったということです。

例えば、人件費や原材料価格の高騰で原価が増えたということではなく、本来取れるべき工事の原価が適切にコントロールできずに、原価が少しオーバーしてしまったということになるかと思います。

質問者:前期の受注額は過去最高の70億円でした。今期の売上の原価率と営業利益率は、すでにある程度読めている部分があると思います。2024年1月期の営業利益率は、2年前の2022年1月期の営業利益率よりまだ2ポイントぐらい低くなっていますが、低採算の受注を行ってしまった工事の売上が今期も続き、収益がまだ戻らないということでしょうか?

本田:そのようなことではありません。営業利益率はまだ低いように見えるかもしれませんが、それは研究開発や採用関連の費用を使うためです。粗利ベース、売上総利益ベースでは上がっていきます。

先ほどの説明に少し漏れていたため補足しますが、当社の原価は外注費がほとんどを占めています。それも結局、人件費に関連するため、人件費の高騰などは原価に影響しますが、資源高はあまり関係ありません。

目安としては、元請ではなく普通の工事の場合は粗利が20パーセント、元請の場合は30パーセントくらいだと考えています。

質問者:つまり、今期については下請が20パーセント、元請がプラス10パーセントの30パーセントに戻す1年になるということでしょうか?

本田:おっしゃるとおりです。

質疑応答:子会社化や資本出資の今後の活用予定について

質問者:人員計画についてです。人材費用がけっこう高くなっていますが、矢澤社が子会社化したことや、クラッソーネ社との資本提携の出資を、今後どのような分野でどのように活用していく予定なのでしょうか? 可能な範囲で教えてください。

本田:株式会社矢澤は、アスベスト対策工事を行っている会社です。監督の会社ではなく、いわゆる職長が数多く在籍している、営業計画などを立てる会社となっています。ただ、実はこの会社も持たざる経営を行っている部分があります。

実際にアスベストを剥ぐ作業をする人たちではなく、アスベストをいかに飛散させないかを考え、風圧を変えるなどの計画を立てて工事するという強みを持っています。例えば、大型ビルでは複数の場所で工事を行いますが、それを実行する職長がいるということです。そのため、監督ではないものの、当社と同じように人で勝負している部分があり、知識や経験、ノウハウなどを活かしている会社です。

当社の人間と相互で動くかというと、もちろん強みや求められる資格などは違いますが、今は少し人員を移動させたり、交換したりしているかたちです。今後は、株式会社矢澤とベステラの両方の人員を交換しながら、その相乗効果で売上を上げていくということもあると考えています。

また、クラッソーネさまはもともと見積もりの比較サイトなどのプラットフォームを運営されていましたが、そこからどんどんと発展していき、今はAIで一軒家の見積もりなどを行っている会社です。

言えない部分も多いのですが、当社の行っている工事にもそのプラットフォームを活かすなど、考えられる部分は数多くあります。今はいろいろなアイデアを出し合いながら、話しているところです。

質疑応答:外注先の会社との共有について

質問者:外注先の会社では、売上を拡大するための特許工事の共有などにスムーズに取り組めるのでしょうか?

本田:外注先や協力会社さまは十分に足りています。ゼネコンなどの作る側では協力会社の確保が非常に大変なところがありますが、当社は全国各地に長くお付き合いしている会社が広くあります。

今回、当社の強みを再整理した結論として、この動員力も強みの1つであり、十分に確保できていると思っています。

質疑応答:中計のDXプラントソリューション売上の内訳について

司会者:「中計のDXプラントソリューション売上については、具体的にどのような内訳でしょうか?」とのご質問です。

本田:DXプラントソリューションの売上の内訳については公表していませんが、先ほどお話ししたように、既存のいわゆるプラントなどの設備を3Dで計測してモデリングする仕事や、従来どおり3D CADを使って設計する仕事もあります。

DXプラントソリューションで3億4,700万円とお伝えしたのは、3D計測や3Dに関する設計の部分の売上になります。

プラスアルファの部分として、「AUSE」ソフトの拡販とクレーン検査ロボットについても今はまったく入れていません。今後はこの2つで売上を増加させていく予定です。