2023年3月16日に発表された、株式会社GA technologies2023年10月期第1四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社GA technologies 代表取締役社長 執行役員CEO 樋口龍 氏

株式会社GA technologies 執行役員 CFO 藤川祐一 氏

Our Ambition(私たちの志)

樋口龍氏(以下、樋口):お忙しい中、お集まりいただき誠にありがとうございます。GA technologiesの代表取締役の樋口と申します。私から第1四半期決算についてご説明します。

まず、我々の志についてお話しします。「テクノロジー×イノベーションで、人々に感動を生む世界のトップ企業を創る」ことが我々の存在価値であり、目指している姿です。

WHY : 私達が取り組む課題と提供価値

その中で我々がどのようなビジネスに取り組んでいるかと言いますと、「社会課題をリアル×テクノロジーの融合により解決」していくことを目的としています。

「アナログで低い生産性」「ユーザー体験の悪さ」「情報の非対称性」といった課題を抱える、マーケット規模は大きいもののテクノロジーが入っていない領域をDXで解決し、透明性が高くなめらかな顧客体験を提供するという、社会的意義を持ち、10年間経営をしてきました。

2023年10月期 1Q ビジネスハイライト

第1四半期のビジネスハイライトをご説明します。まずは第1四半期決算トピックスです。1つ目はプロップテック以外の新領域であるM&A仲介事業へ参入すること、2つ目は不動産投資家向けネット銀行「RENOSY BANK」の提供を本日(2023年3月16日)より開始したことです。

3つ目は新規事業は強みを活かせる領域に特化することです。「新規事業を行うこと」ではなく、「新規事業を拡大させること」が目的になるため、再現性と勝ち筋があるビジネスモデルの横展開を目指しています。

続いて、第1四半期の業績サマリーです。昨今の不動産領域では、金利環境の変化が話題になっていますが、RENOSYマーケットプレイスは第1四半期の売上・利益ともに計画どおりに進捗しています。ITANDIも継続的な引き合いの強さにより、計画を上回る進捗状況です。

成長投資を継続しながら、コストコントロールを徹底し、トップラインの成長だけでなく、グループとして利益を出していく経営方針のもと、過去最高益を目指しています。RENOSYとITANDIへの選択と集中を引き続き徹底し、業績計画達成に向けて邁進している状況です。

2023年10月期 1Q ビジネスハイライト

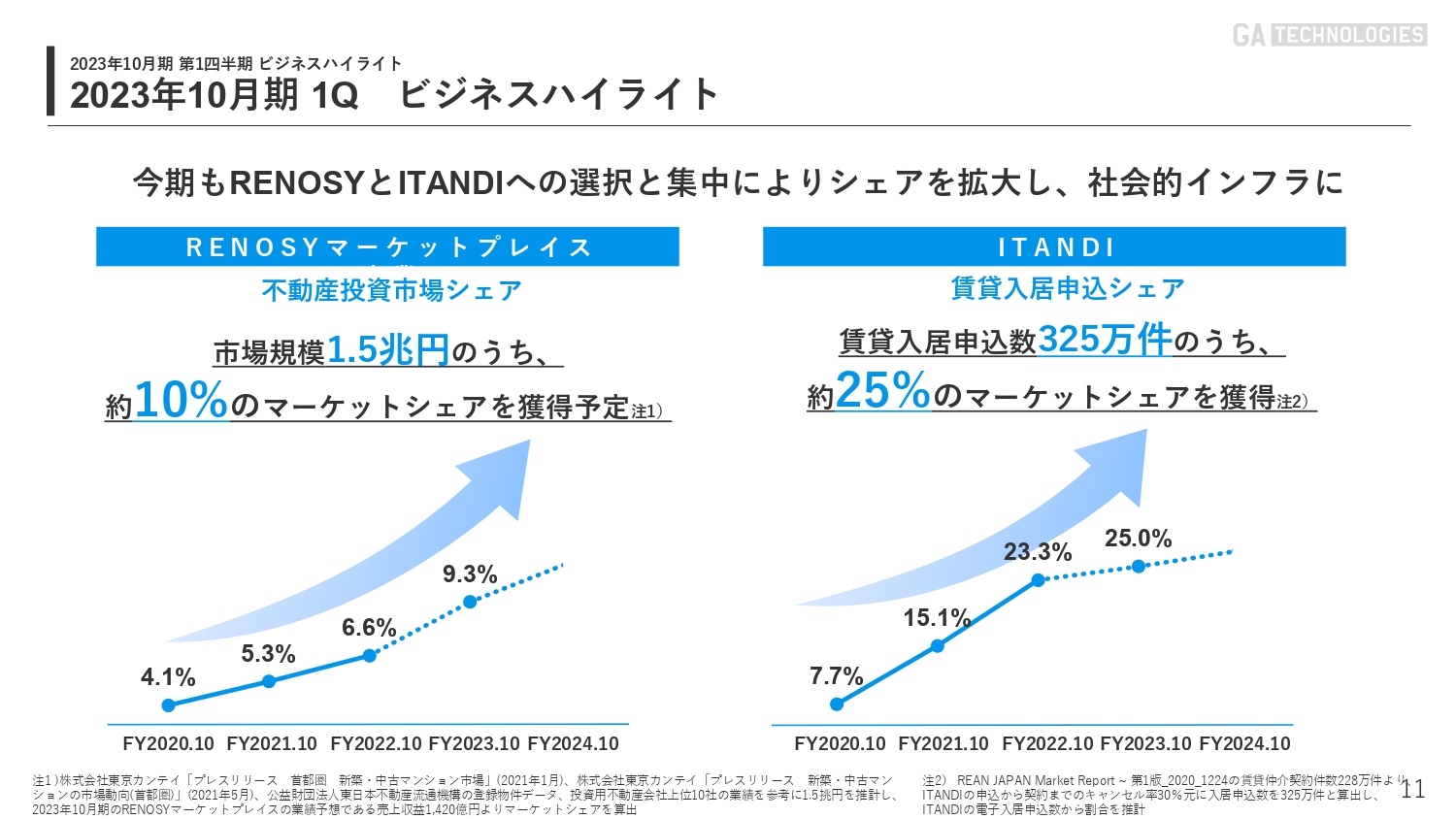

ビジネスハイライトです。RENOSYマーケットプレイスとITANDIのシェアが高まり、社会的インフラを作ることができています。

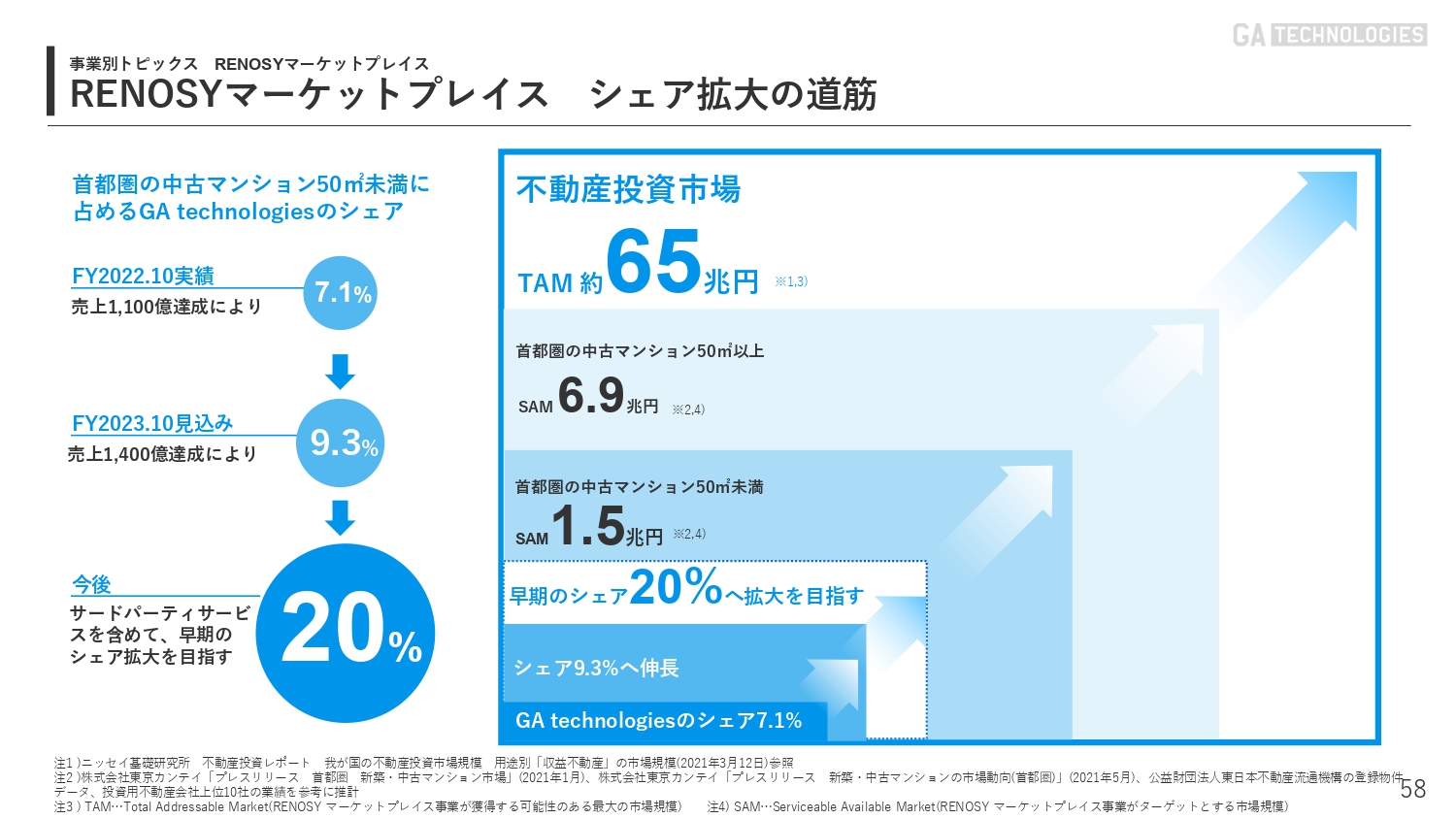

RENOSYマーケットプレイスは、市場規模1.5兆円に対して今期は約10パーセントのマーケットシェアを獲得予定です。10年で10パーセントを獲得することはあまりないことだと思います。今後、マーケットシェアを20パーセント、30パーセント、40パーセントと高めていきます。

次にITANDIですが、日本では賃貸の入居申込が年間325万件あります。申込から契約までの間に、キャンセルや審査落ちがあり、実際の契約数は約230万件になります。入居申込数は325万件のうち、約25パーセントのマーケットシェアを電子入居申込で取得しています。

今期が終わる頃には、マーケットシェアを30パーセントまで高めることができると思っています。RENOSYマーケットプレイスとITANDIがともに成果を出していることにより、マーケットシェアが高まっていると言えます。

創業10年を迎えて

3月12日に創業10周年を迎えることができました。そこで、企業のコーポレートブランドを刷新し、企業ロゴの変更、サイトのリニューアル、新領域への進出を行います。プロップテック領域以外に参入するという意味も込められた、コーポレートブランドの刷新です。

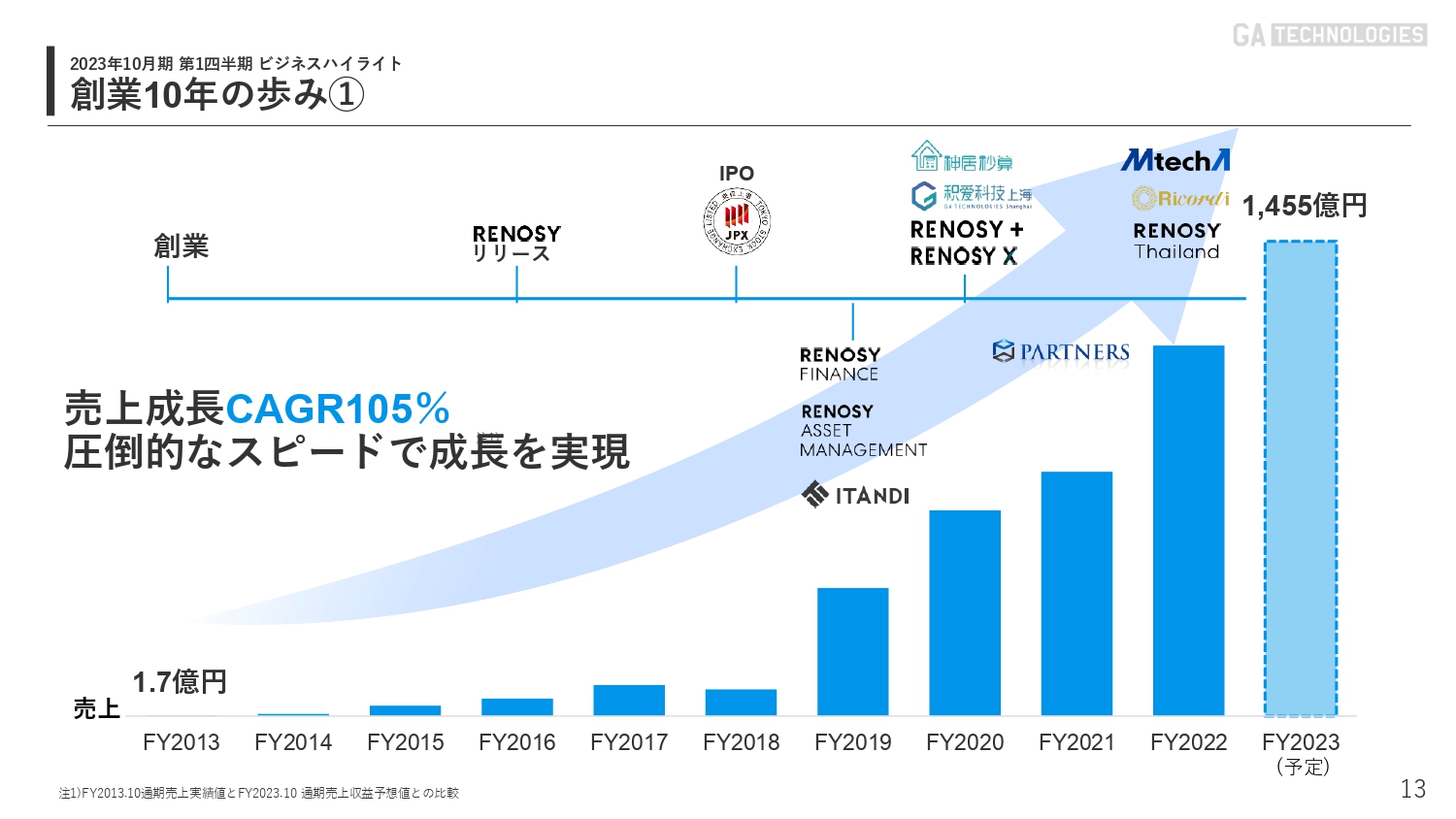

創業10年の歩み①

2013年3月12日の創業から10年でCAGR105パーセントと、圧倒的なスピードで成長することができました。創業20年に向けてさらに高い成長を目指していきます。この10年でしっかりと実績を積み、成長できたため、次の10年も期待していただければと強く思っています。

創業10年の歩み②

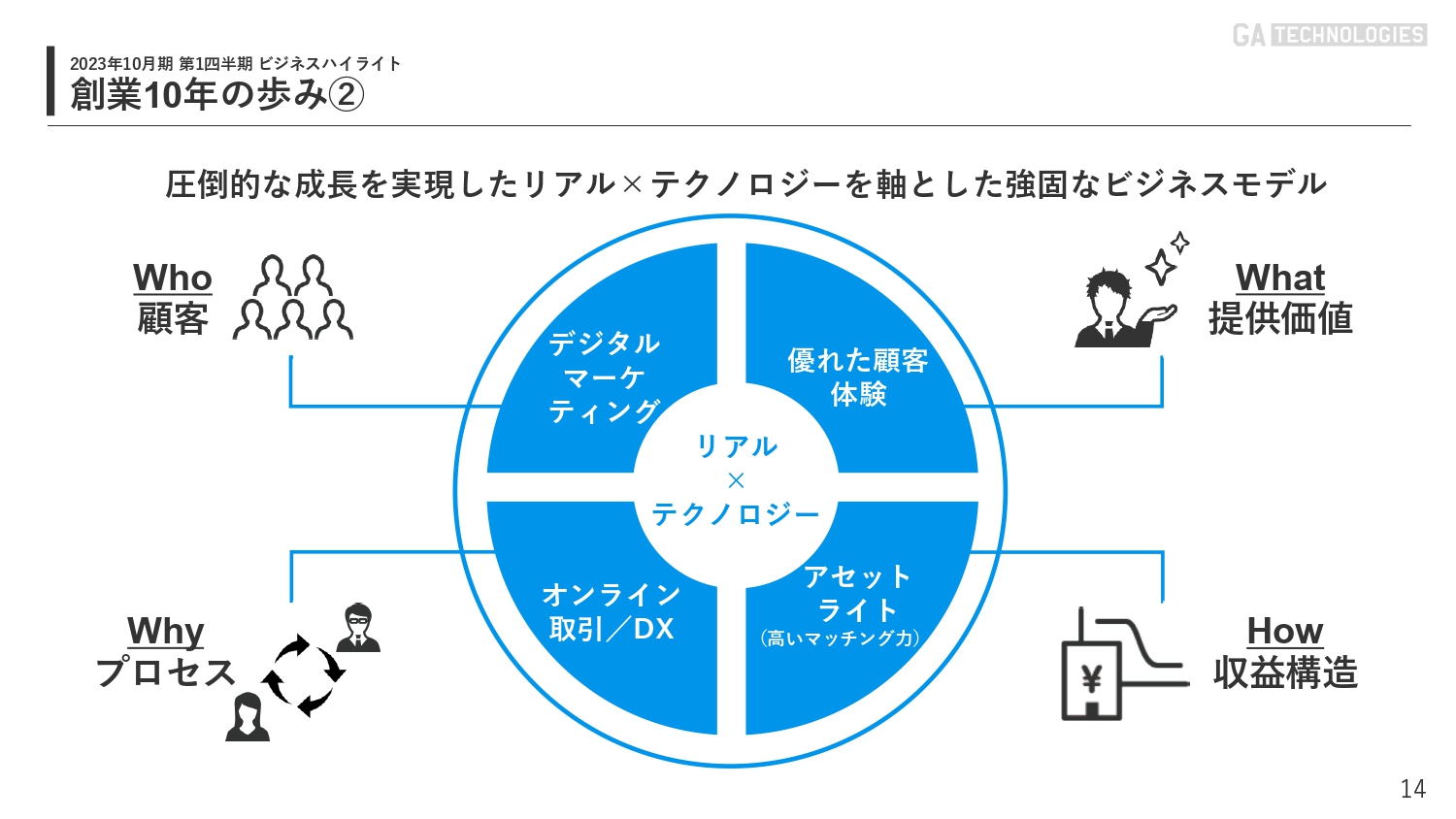

我々が成長した要因をあらためてご説明します。我々の強みは「リアル×テクノロジーを軸とした強固なビジネスモデル」です。スライド右側にある優れた顧客体験では、RENOSYマーケットプレイスやITANDIにおいて顧客にプロダクトを提供することで、いかに簡単に不動産の賃貸や購入ができるかを追求してきました。

また、RENOSYマーケットプレイスやITANDIのSaaSで不動産領域を扱っていますが、我々はアセットライトなビジネスモデルを追求しています。そして、オンライン取引による価値提供により、顧客から選ばれてきました。

デジタルマーケティングによって優れた顧客体験、ビジネスモデル、マーケティング活動を行うことで顧客に選ばれ、これだけのマーケットシェア獲得につながったと思っています。

創業10年の歩み③

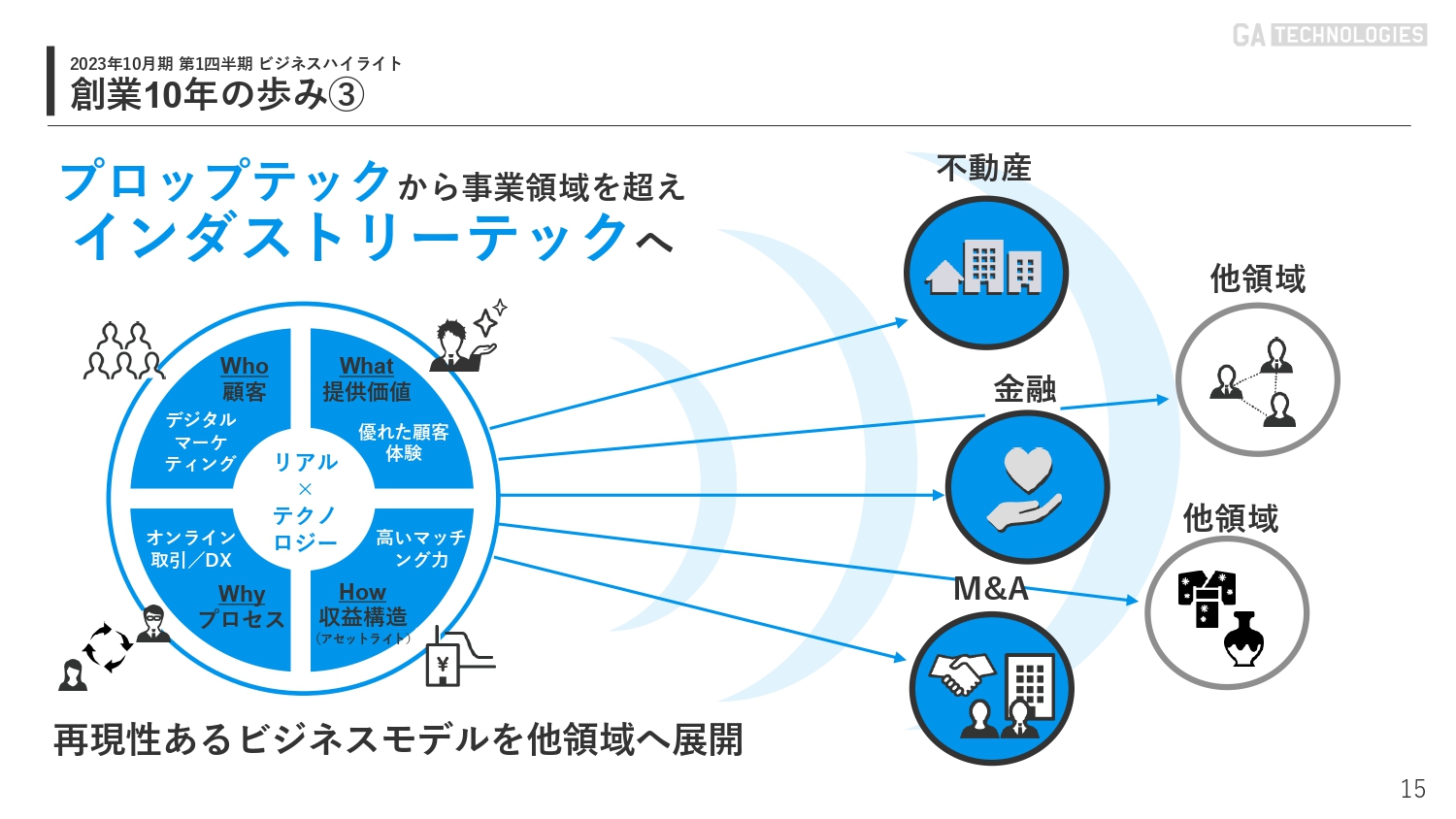

創業以来、プロップテック企業として成長してきました。次の10年も、プロップテックのマーケットシェアをさらに高めるため、選択と集中を行います。

投資家の中には「あれもこれも手をつけて、リソースが分散してしまうのではないか」と懸念されている方もいらっしゃると思いますが、これからもRENOSYマーケットプレイスとITANDIに選択と集中を行うことは変わりません。

その上で、次の10年はプロップテックを中心に据えながらもインダストリーテック企業として、不動産領域以外の金融やM&A領域を手掛けていきます。

「あれもこれも行う」のではなく、創業10年で培った強みをそのまま他領域に展開します。ゼロから新規事業を行って市場を開拓するという考えではありません。

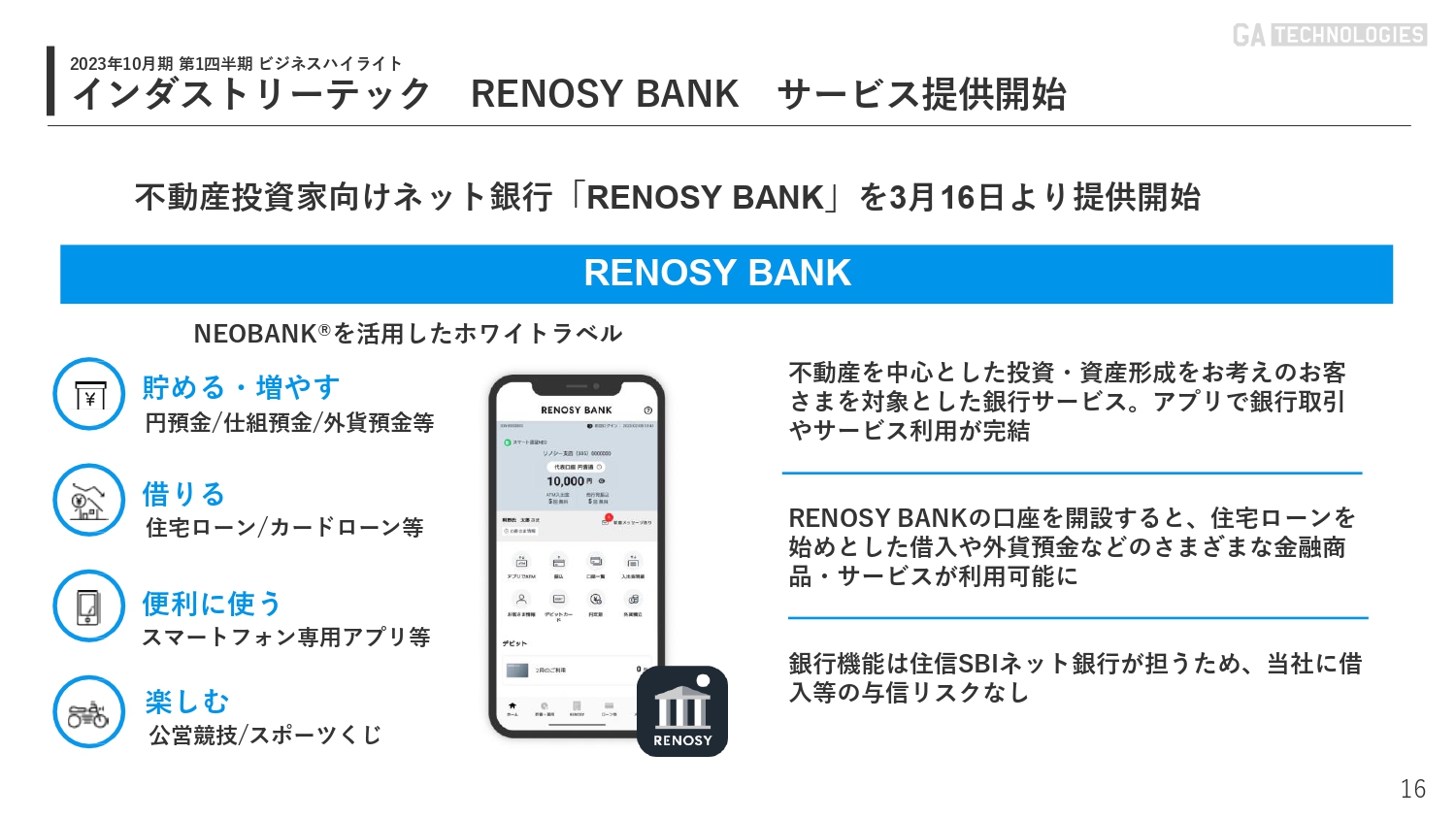

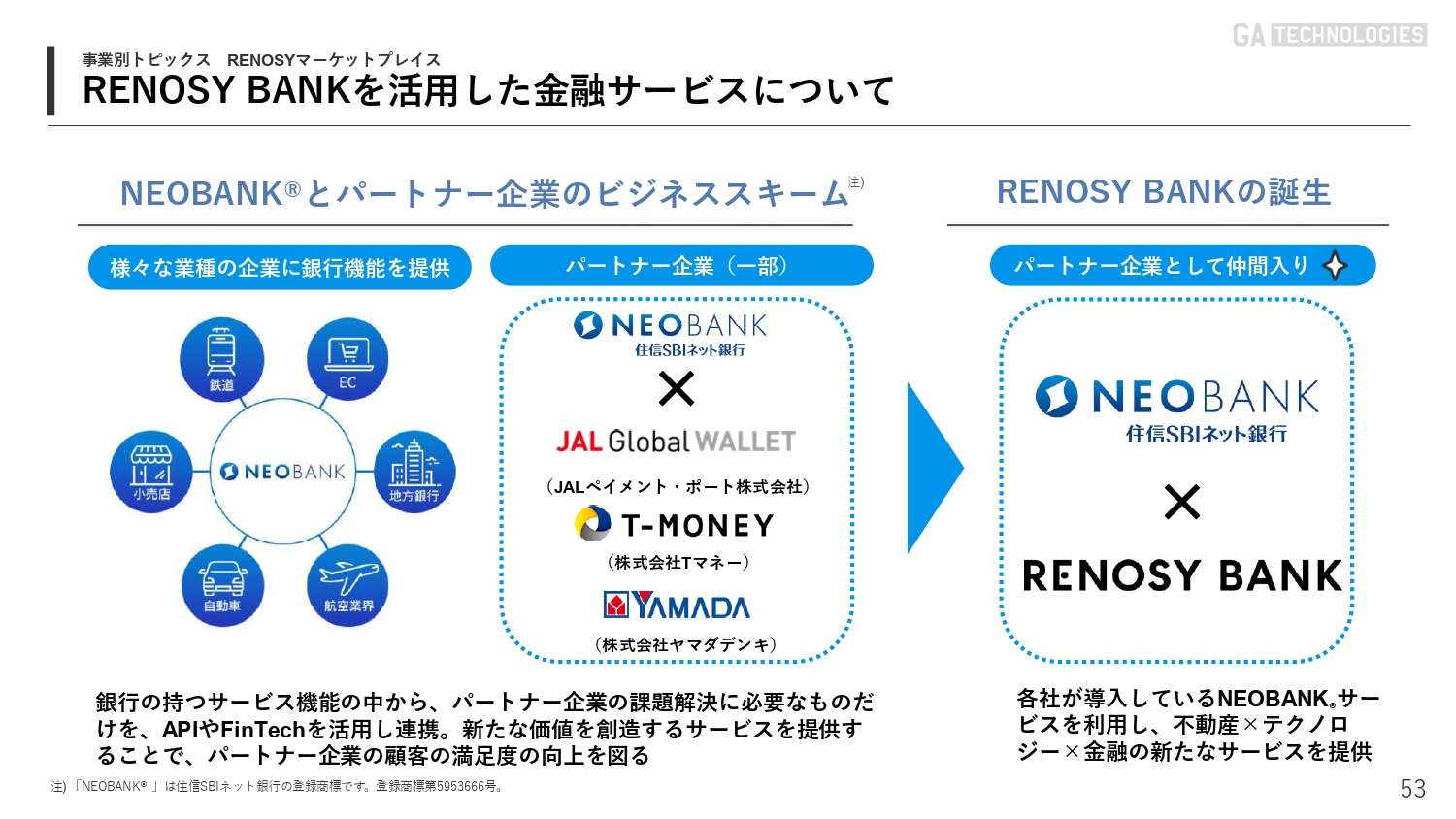

インダストリーテック RENOSY BANK サービス提供開始

インダストリーテックにおける「RENOSY BANK」のサービスを提供します。もともとの「RENOSY」の強みやシナジーを活かした事業です。

「RENOSY BANK」は住信SBIネット銀行のサービスをホワイトラベルとして借り受けます。利用者は一般の金融機関と同じように「RENOSY BANK」上で預金や住宅ローン・カードローンに申し込むことができます。みなさまもスマートフォンで金融アプリを使っていると思いますが、「RENOSY BANK」もスマートフォンで利用でき、公営競技やスポーツくじといった楽しみ方もできます。

このサービスは不動産を中心とした投資・資産形成を考えている方が対象です。「RENOSY BANK」の口座を開設すると、住宅ローンを始めとした借入や外貨預金などのさまざまな金融商品・サービスが利用可能です。

あくまでも不動産投資家向けサービスであるため、不動産投資をベースに住宅ローンや預金、外貨預金が紐づきます。なお、銀行機能は住信SBIネット銀行が補うため、借入の与信などのリスクはありません。

今後は「不動産×テクノロジー」ではなく「不動産×金融×テクノロジー」となります。不動産と金融は切っても切り離せません。グローバルで見ても、プロップテック企業は不動産を軸に金融業に手を広げています。

我々も不動産投資家に向けて利便性が高まるユーザー体験を提供できるという意味合いで、こちらの「RENOSY BANK」を新規事業として開始しました。

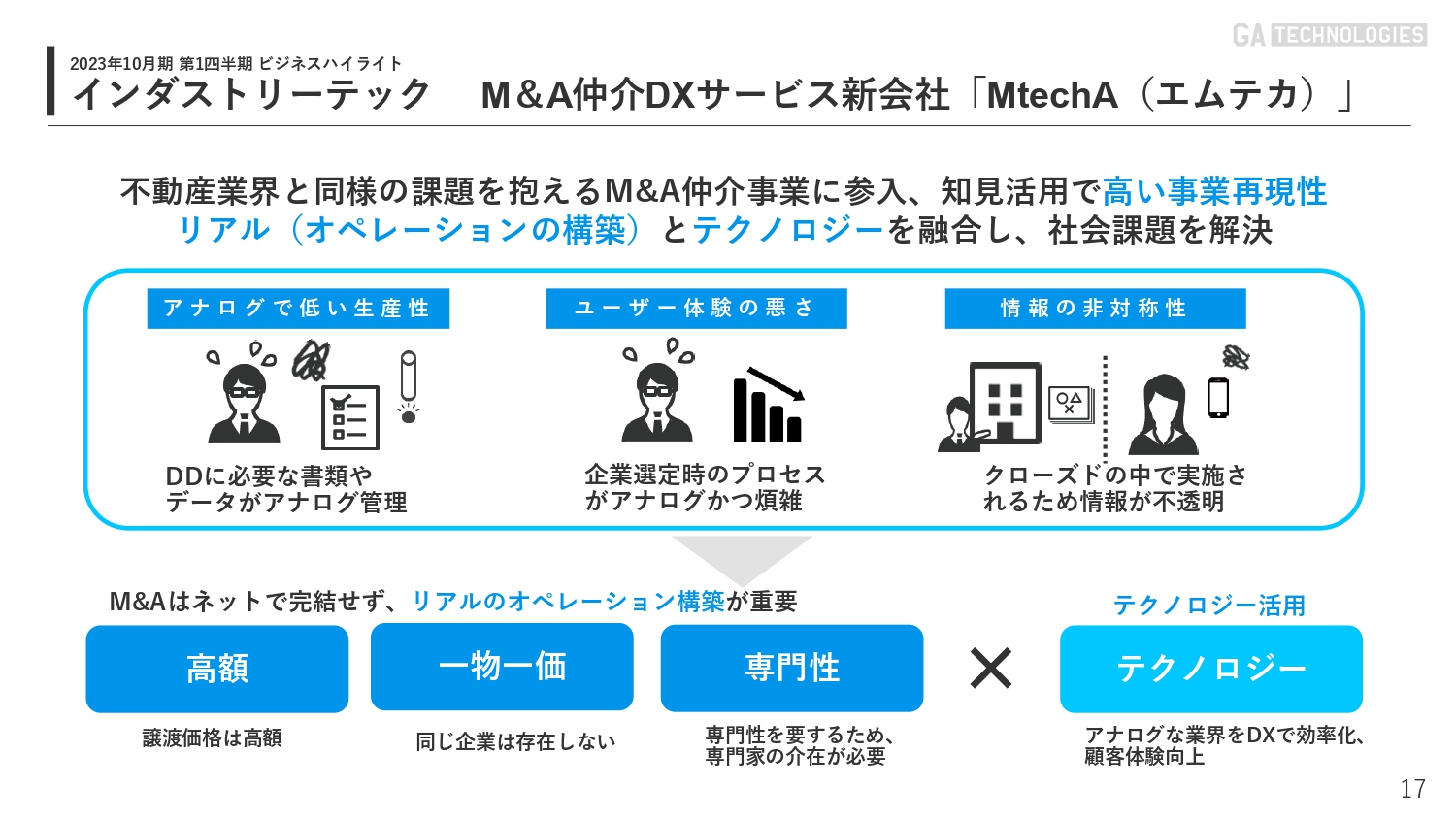

インダストリーテック M&A仲介DXサービス新会社「MtechA(エムテカ)」

我々はM&A仲介業にDXで参入します。「この領域はプロップテックとまったく関係ない」と思う方もいらっしゃると思いますが、ビジネスモデルは不動産業界とまったく同じです。スライドに記載のとおり、再現性が高くリアルとテクノロジーを融合できると思っています。

当社が2013年に創業した時、不動産領域ではすべての業務を紙で行っていましたが、我々が変えてきました。しかし、M&A領域ではいまだにすべてアナログで、ユーザー体験が悪く、情報の非対称性が現在のこの瞬間にも起こっています。

我々の強みは「高額」「一物一価」「専門性」です。不動産は高額で、1つとして同じものがないためテクノロジーとの相性が悪いです。しかし、不動産領域はマーケットが大きいため「Google」「Facebook」「Amazon」も参入を検討していましたが、テクノロジーだけでは完結しないとわかり、撤退していきました。

不動産領域とM&A領域はまさに同じです。M&Aも高額であり、会社は1つとして同じものがありません。そのため専門性が必要で、テクノロジーだけではなく、ネットとリアルが必要です。

まったく関係のない領域ではなく、ビジネスモデルが同じであるため、不動産業で10年間培ったノウハウを活かすことができると考えています。

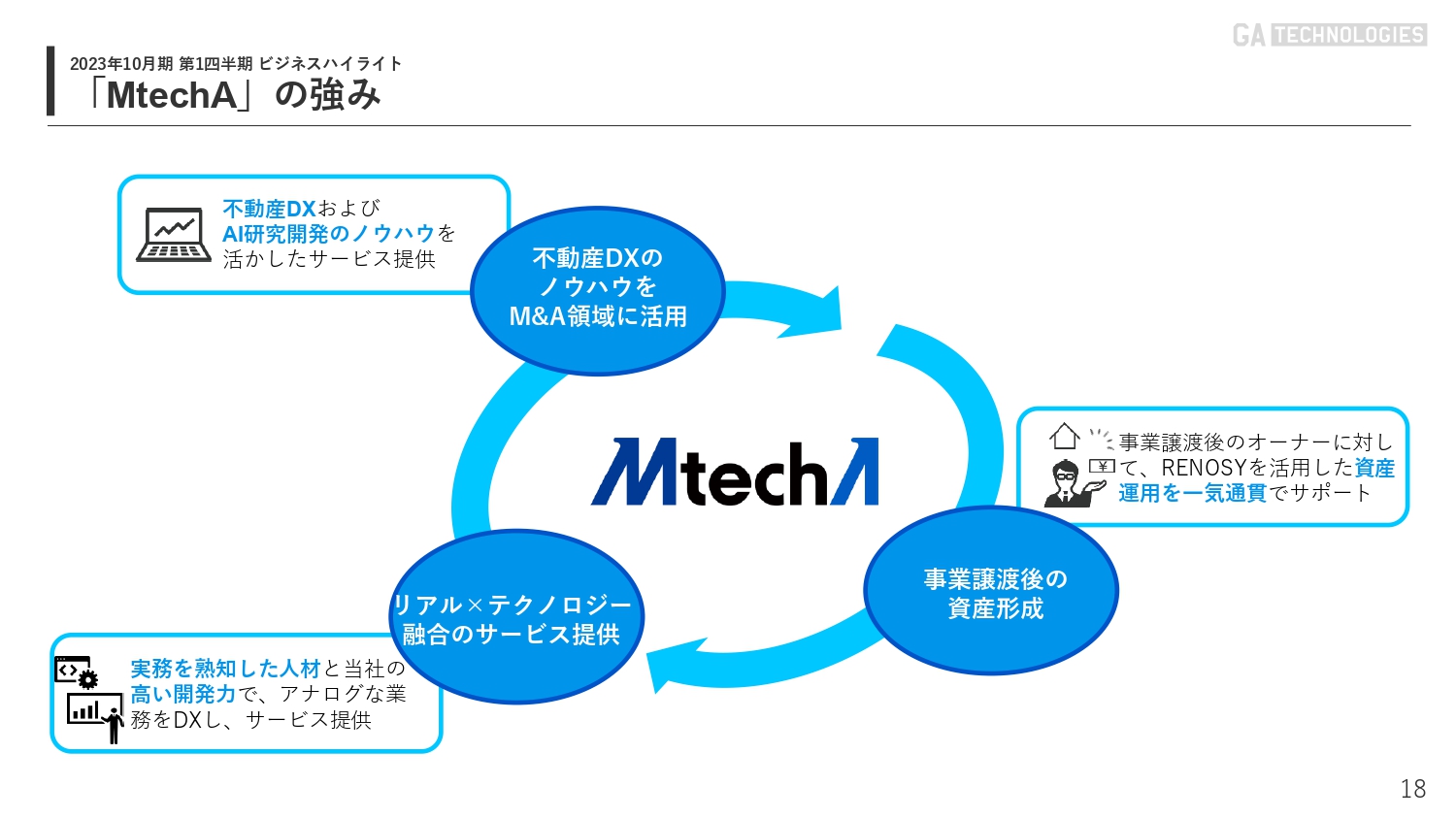

「MtechA」の強み

もう少し具体的にご説明します。不動産DXではAIを不動産に掛け合わせてきましたが、これをM&A領域に活用していきます。MtechAという領域に関しては、ビジネスモデルの再現性があるだけでなく、既存事業の「RENOSY」にもプラスの効果があります。

なぜなら、事業譲渡後のオーナーに対して、「RENOSY」で売却した資金を運用していただくことができるからです。そして、リアルとテクノロジーを融合することができます。

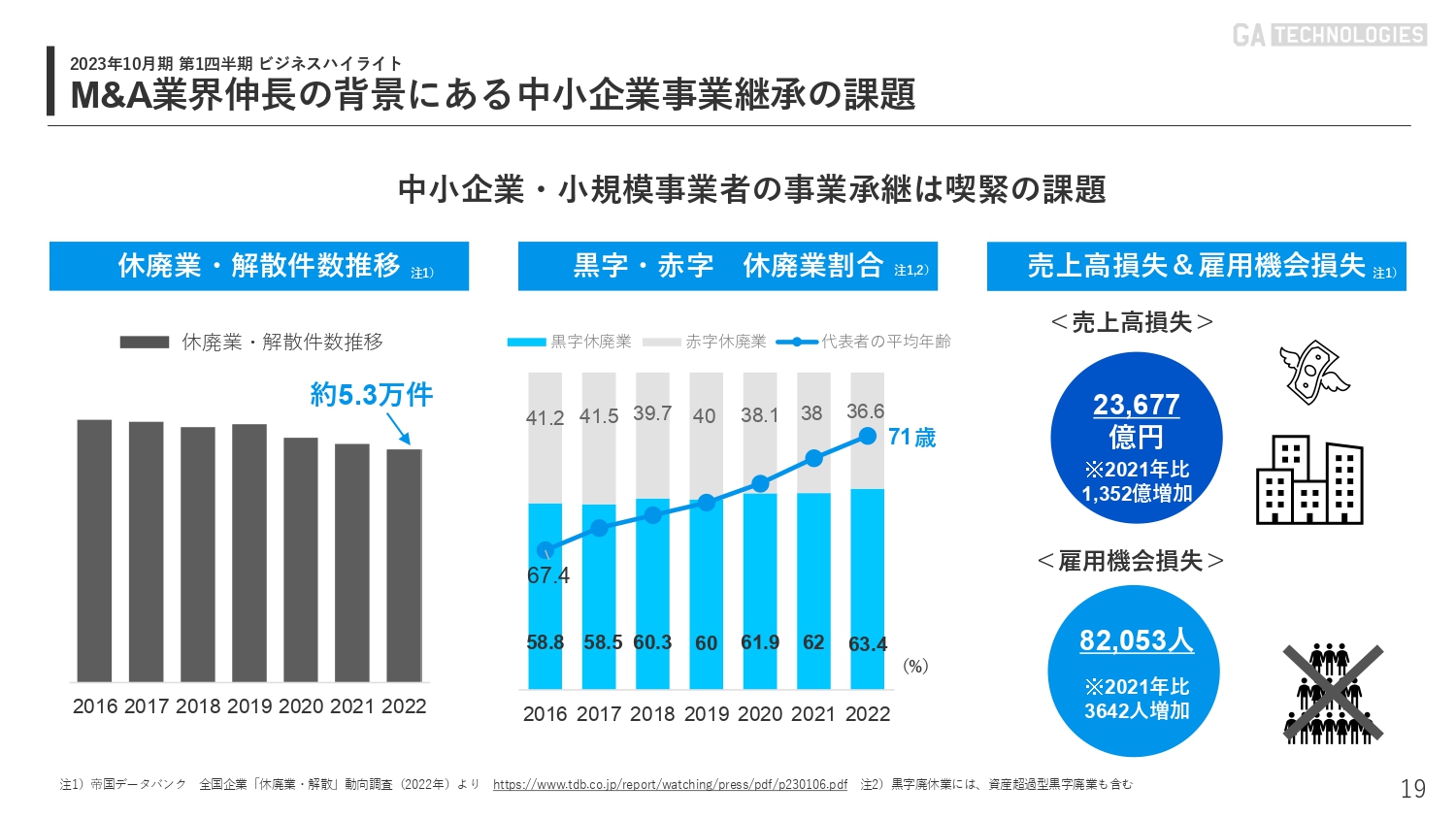

M&A業界伸長の背景にある中小企業事業継承の課題

M&A業界に参入する背景をご説明します。M&A業界は不動産業界と同じように市場規模が大きいです。全国では年間約5.3万社が休廃業・解散しています。

その中には黒字倒産が約60パーセントもあり、代表者の平均年齢は71歳となっています。今後ますます、企業のマッチングを行うことが社会課題、社会的意義になります。約2兆円の売上高損失と約8万人の雇用機会損失が、ファクトの市場環境のデータです。

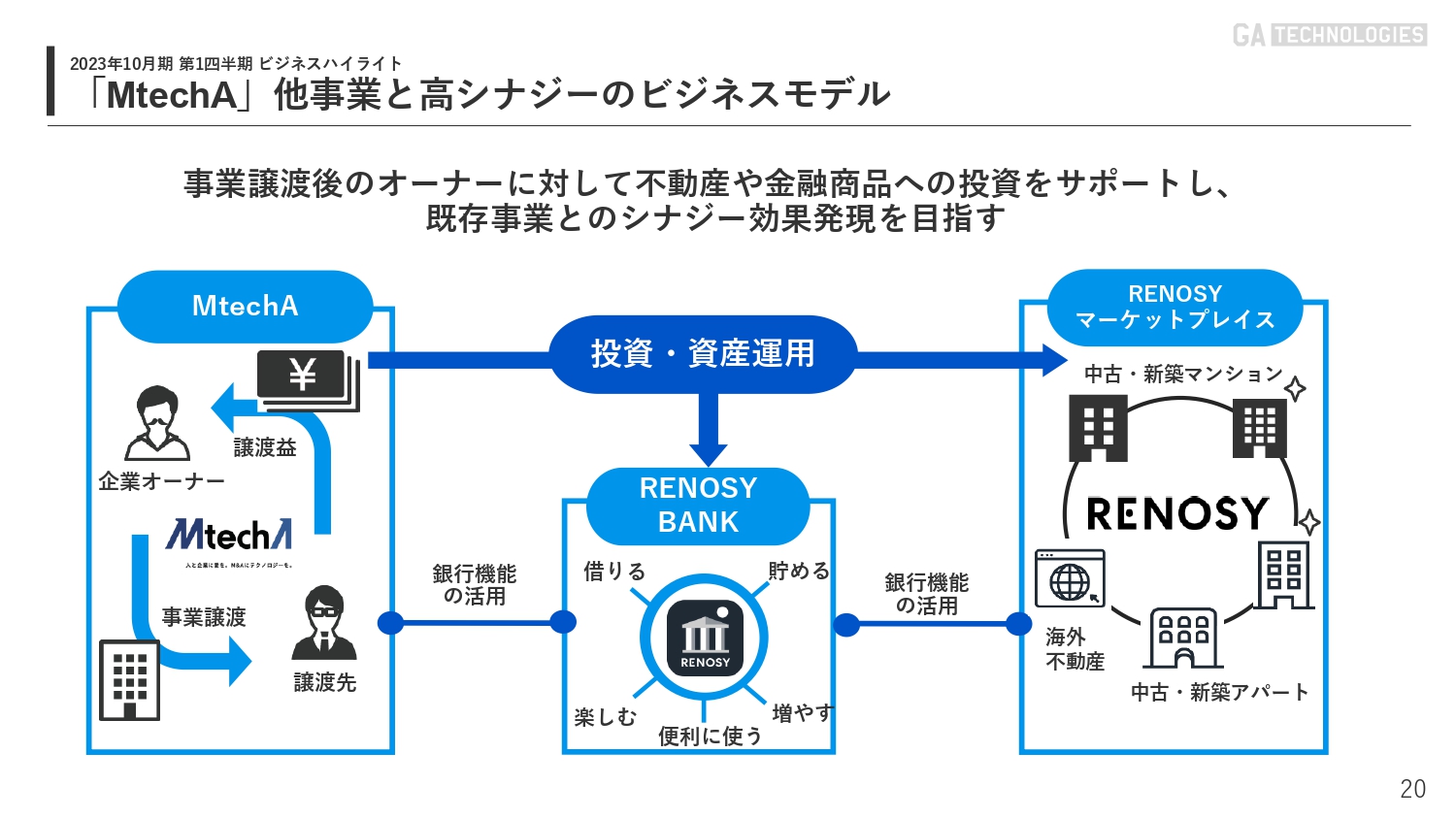

「MtechA」他事業と高シナジーのビジネスモデル

高シナジーのビジネスモデルについてご説明します。我々は「あれもこれも手を広げている」のではなく、ビジネスモデルが同じでノウハウが活かせるものに取り組んでいます。

MtechAでは、スライド左の図のように企業オーナーから譲渡先に事業譲渡し、企業オーナーに売却資金が入ります。ここから「RENOSY BANK」が密接に関わってきます。なぜなら「RENOSY BANK」に売却資金を入れていただくからです。

この資金を「RENOSY BANK」では、投資信託や外貨に活用し、RENOSYマーケットプレイスでは不動産に活用します。我々は新築物件、中古物件、アパート、海外不動産をすべて扱っています。

プロップテックからインダストリーテックに事業を広げるにあたって、異なる領域に参入するのではありません。M&Aや金融には不動産が密接に関わっています。この3つの事業のうち1つが伸びることで、シナジー効果が発現し、他の事業が伸びる仕組みです。

手当たり次第に事業を拡大しているのではなく、M&A、金融、不動産が密接に関わり、RENOSYマーケットプレイスの成長につながると考えています。

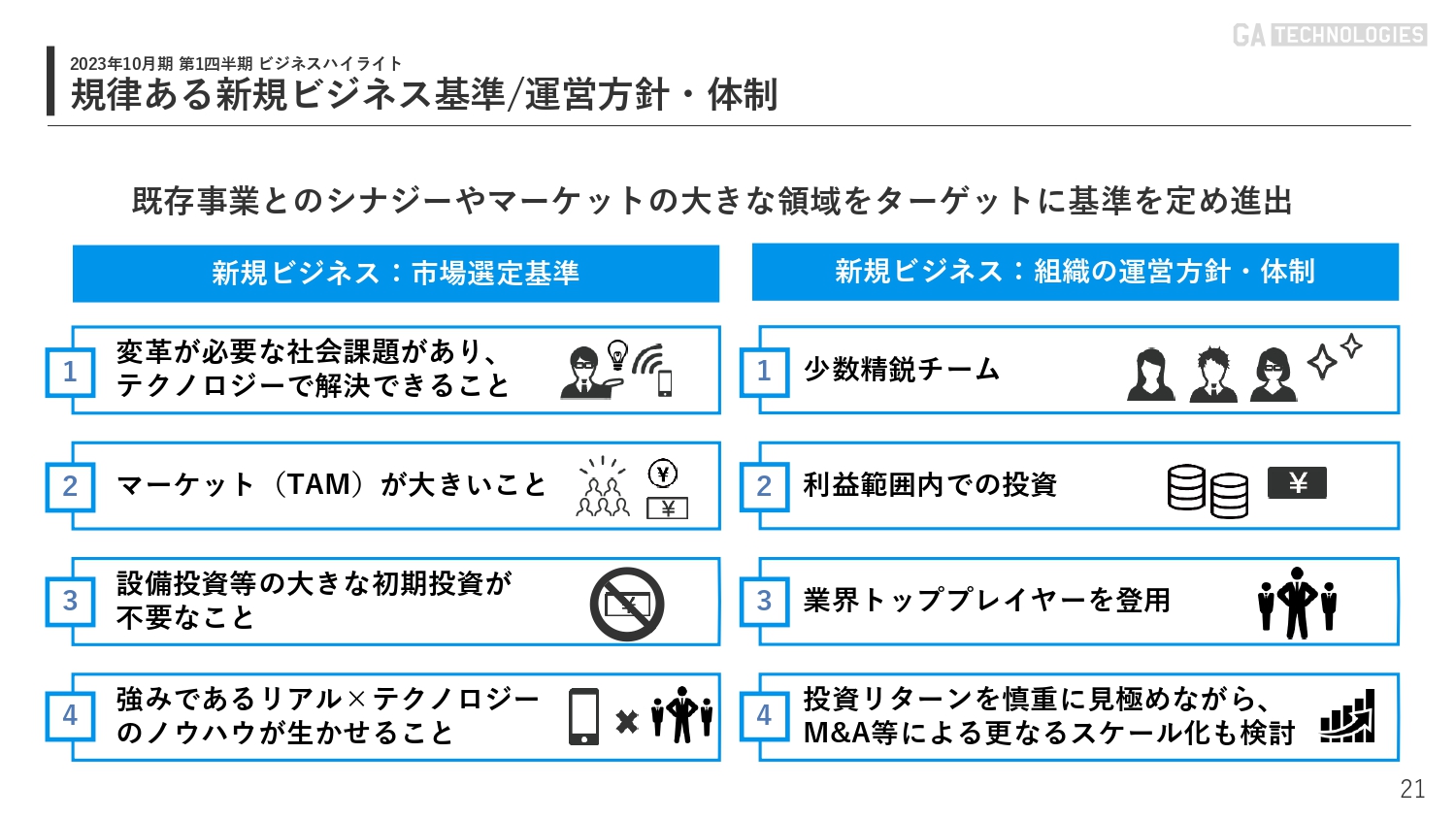

規律ある新規ビジネス基準/運営方針・体制

新規事業の市場選定基準についてご説明します。

「変革が必要な社会課題があり、テクノロジーで解決できること」「マーケットが大きいこと」「設備投資等の大きな初期投資が不要なこと」「我々の強みが活かせること」が新規事業の市場選定基準です。

新規ビジネスにおける組織の運営方針・体制についてご説明します。まず少数精鋭のチームで行います。そして、設備投資が不要な事業であるため、利益範囲内で投資します。今期も、投資をするから利益成長が下がるということはありません。引き続き、事業の利益の中で投資を行い、最高益を目指します。

また、業界のトッププレイヤーを登用し、投資リターンを慎重に見極めながら、M&Aなどによるスケール化を検討します。みなさまがご心配されているように、闇雲に手を広げているのではなく、今までやってきた強みを活かして新規事業に取り組んでいます。

M&A、金融、不動産が密接に絡み、3つの事業がともに成長できるという意味合いで、創業10年を機会にプロップテックからインダストリーテックを目指すことが大きな方針になります。

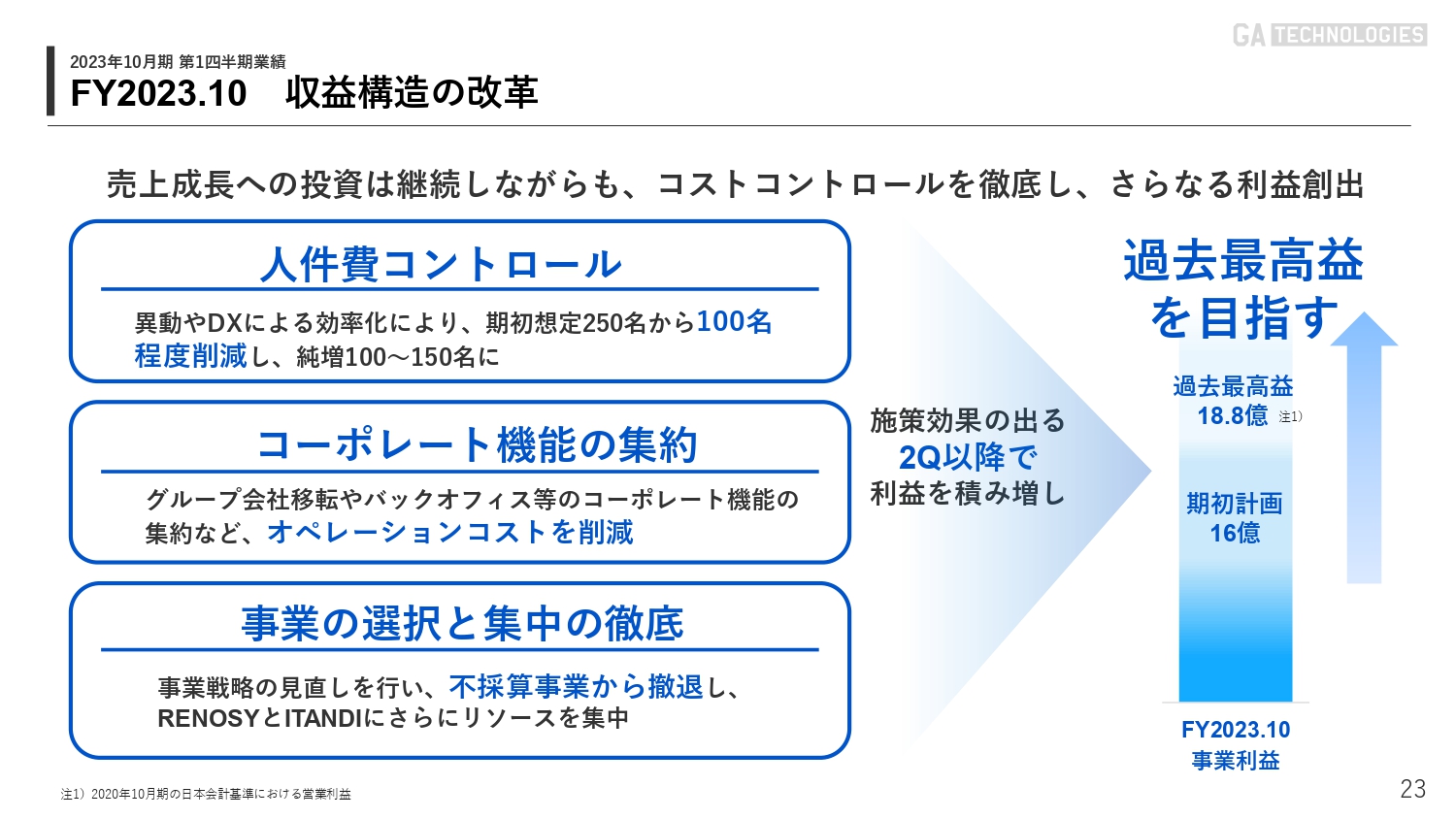

FY2023.10 収益構造の改革

藤川祐一氏(以下、藤川):第1四半期の業績についてご説明します。今期の大きな目標は、最高益を目指すことです。過去最高益は18.8億円でしたが、期初計画では16億円を掲げています。これに対して最高益を達成できるように取り組みたいと考えています。

そのためには売上成長への投資は継続しながらも、コストコントロールを徹底し、さらなる利益創出を目指します。特に3つの施策に取り掛かっています。

1つ目が、「人件費コントロール」です。異動やDXによる効率化を図り、期初想定250名から100名程度まで人員の採用を削減しました。純増数を100名から150名に抑えることで人件費をコントロールします。

2つ目が、「コーポレート機能の集約」です。例えば、グループ会社は別のオフィスにありましたが、六本木のオフィスに移動しています。その中でもバックオフィスなどコーポレート機能を集約できる部分は、一緒にオペレーションすることでコストを削減していきます。

3つ目が、「事業の選択と集中の徹底」です。あらためて事業戦略の見直しを行い、不採算事業から撤退し、RENOSYマーケットプレイスとITANDIにさらにリソースを集中させます。

施策の効果は第2四半期以降に出てくる見込みです。これらの施策を通じて、過去最高益を達成していきたいと思います。

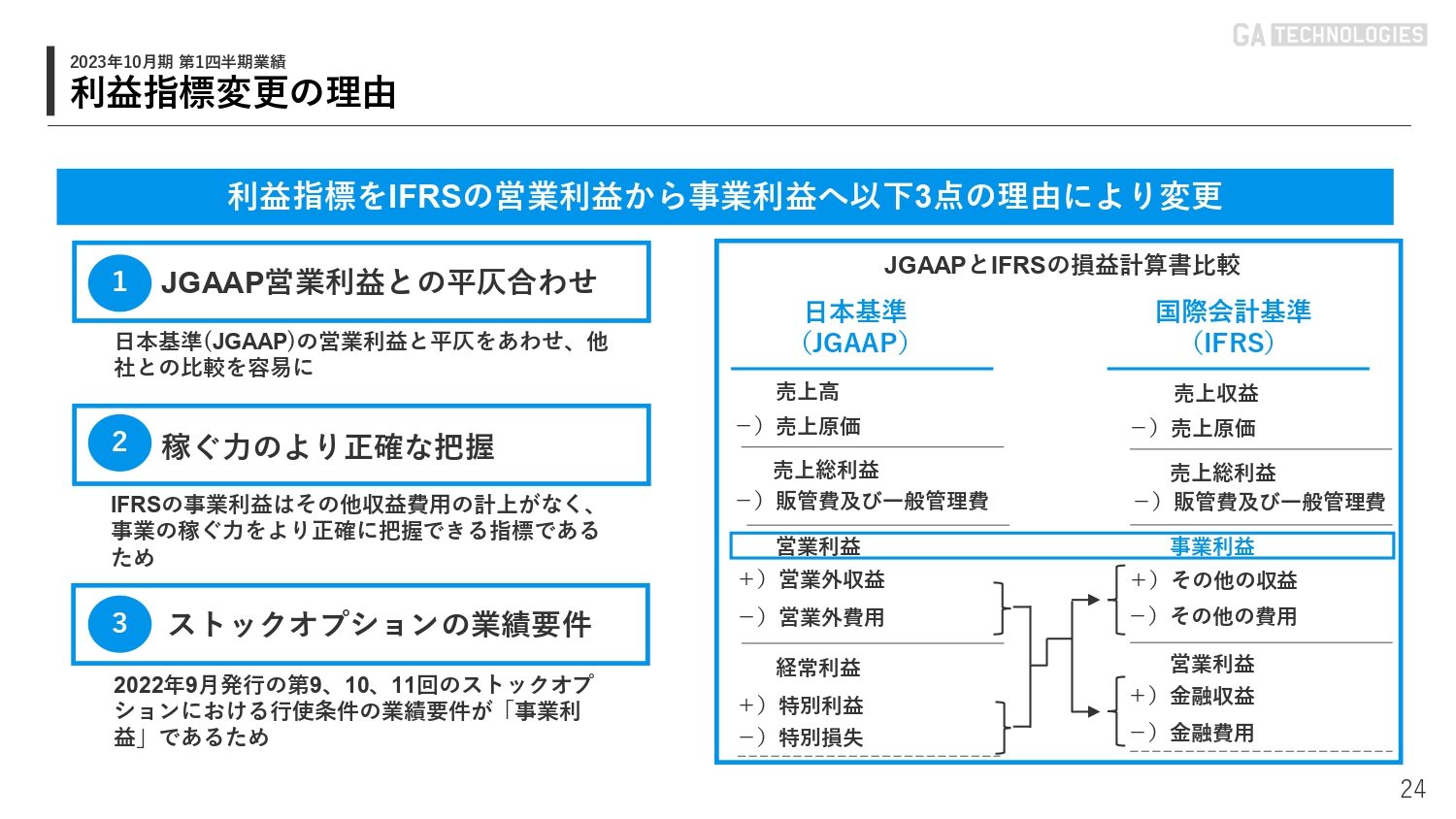

利益指標変更の理由

今期から利益指標をIFRSの営業利益から事業利益に変更しています。理由を3点ご説明します。1点目は、JGAAP営業利益との平仄合わせです。日本基準の営業利益と平仄を合わせることで他社との比較が容易になります。投資家の方との日々のコミュニケーションでそのようなニーズがあったため利益指標を変更しました。

2点目は、稼ぐ力のより正確な把握です。IFRSの事業利益は「その他の収益費用の計上」がなく、事業の稼ぐ力が正確に把握できるため、こちらの指標を重視しています。

3点目は、ストックオプションの業績要件です。2022年9月発行の第9回・第10回・第11回のストックオプションにおける行使条件の業績要件に事業利益を適用しています。これら3つの観点から、事業利益を主要な利益指標として適用することに変更しました。

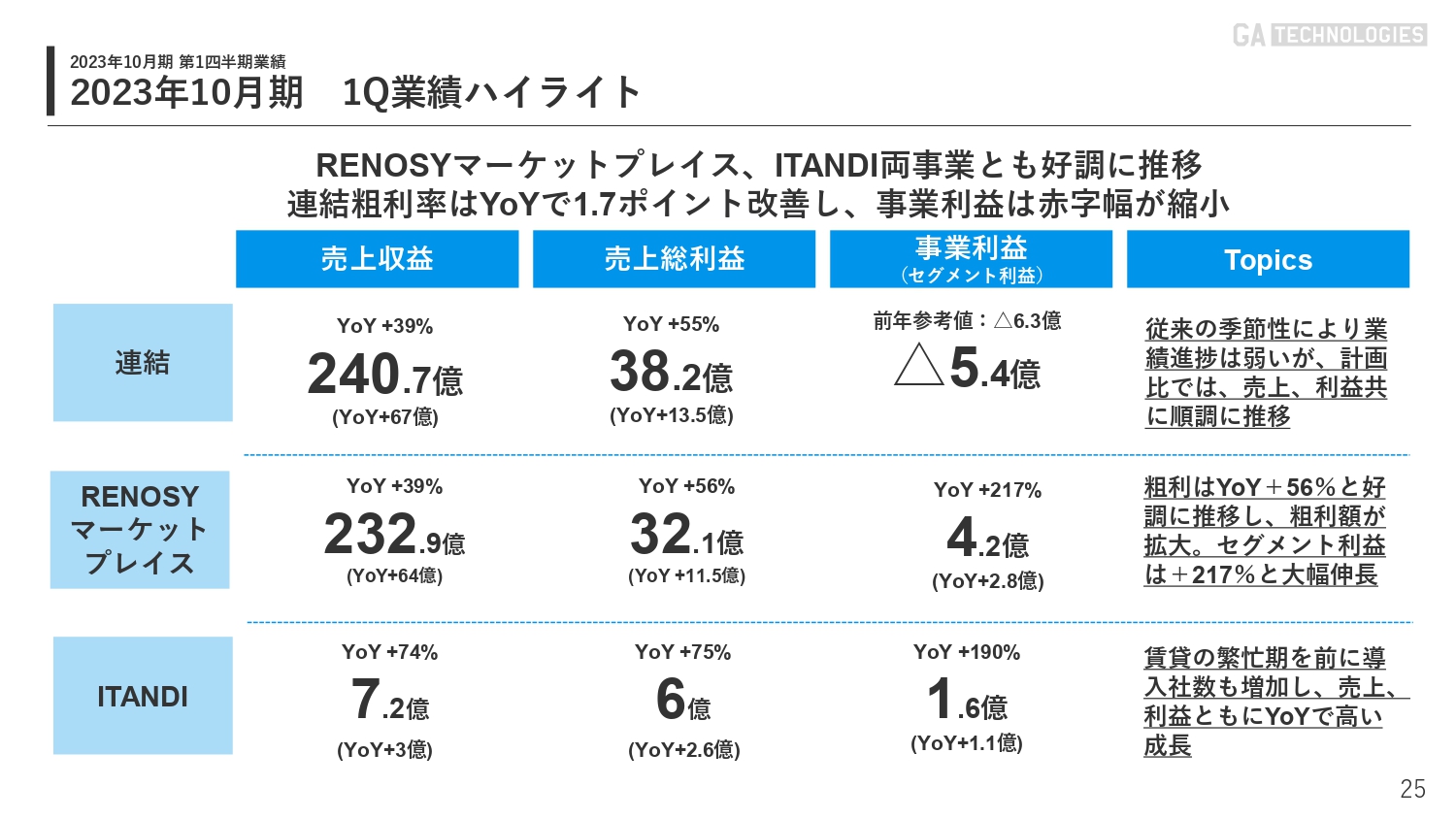

2023年10月期 1Q業績ハイライト

第1四半期の業績ハイライトをご説明します。RENOSYマーケットプレイス・ITANDI両事業が非常に好調に推移しています。連結の粗利率が前年比1.7ポイント改善し、事業利益の赤字幅がしっかり縮小できています。

連結に関して、売上収益は240.7億円で、前年比67億円、39パーセントの増収となりました。売上総利益は38.2億円で、前年比13.5億円、55パーセント向上しました。

事業利益は5.4億円の赤字ですが、前年が6.3億円の赤字であったため、赤字幅の縮小が実現しています。もともと業績に季節性があり、計画比では売上・利益ともに順調に推移していると言えます。

RENOSYマーケットプレイスでは、売上収益は232.9億円で、前年比64億円の増収となりました。売上総利益は32.1億円で、前年比11.5億円の増益です。事業利益は4.2億円で、前年比2.8億円の増益です。

粗利に関しては、前年比56パーセント増と好調に推移し、粗利額の拡大を実現できています。セグメント利益は217パーセントの成長で、大幅な伸長を実現できています。

ITANDIでは、売上収益は7.2億円で、前年比3億円の増収となりました。売上総利益は6億円で、前年比2.6億円の増益です。事業利益は1.6億円で、前年比1.1億円の増益です。こちらは賃貸の繁忙期を前に導入社数が増加し、売上・利益ともに前年比で高い成長を実現できております。

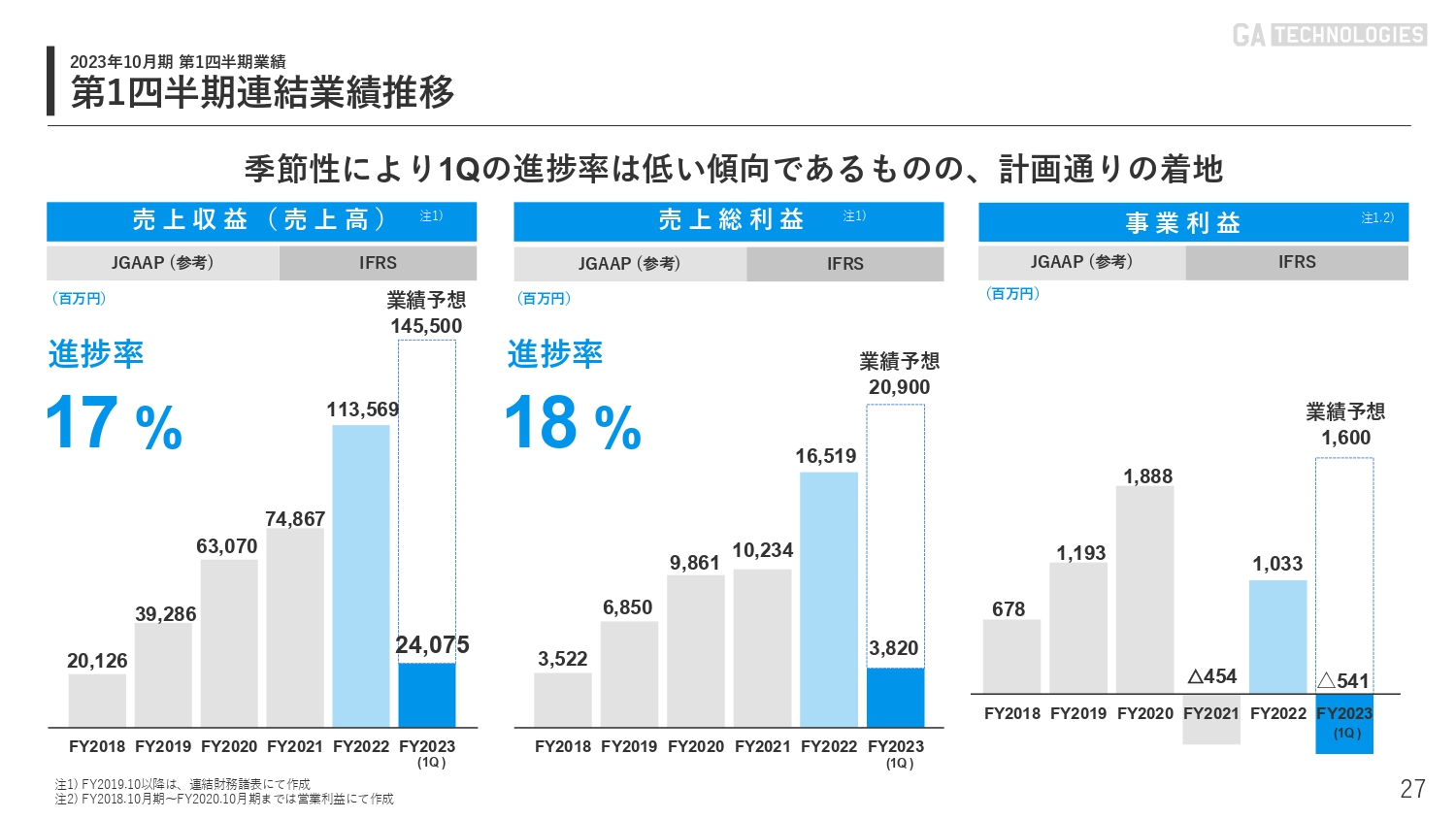

第1四半期連結業績推移

計画の進捗率についてご説明します。季節性要因によって、第1四半期は例年進捗率が多少低い傾向にありますが、計画どおりに進んでいます。

売上収益は進捗率17パーセント、売上総利益は進捗率18パーセントです。事業利益については、通期でしっかり利益を出せる予定です。

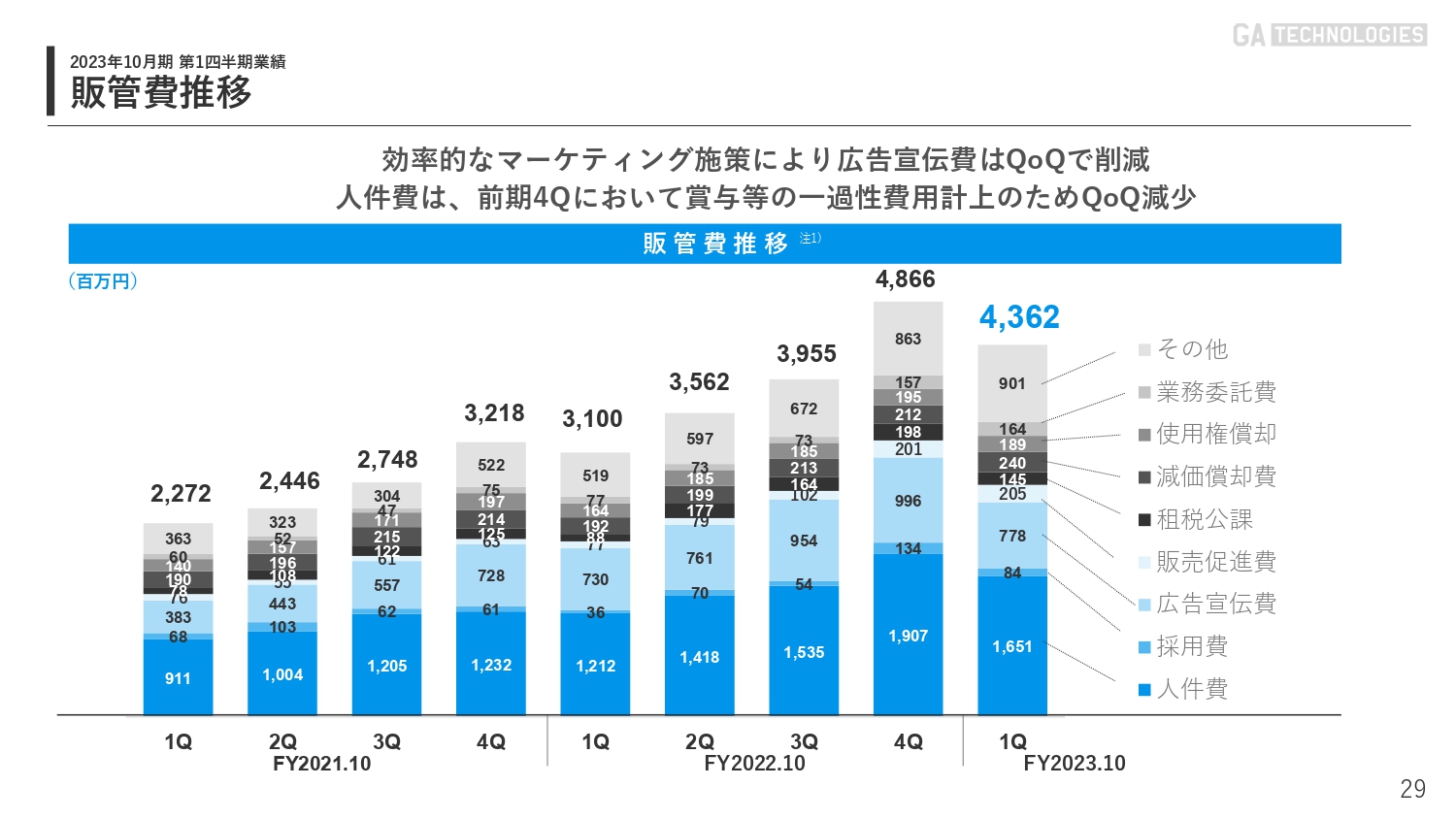

販管費推移

販管費については効率的なマーケティング施策を実施し、広告宣伝費がQoQでしっかり削減できています。

さらに、「人件費コストコントロール」の効果により、人件費がQoQ減少しています。金額だけを見ると、減少幅が大きく見えるかもしれませんが、一過性の賞与を前期第4四半期に計上しているところもあり、前期第4四半期と同等程度の水準で推移している状況です。

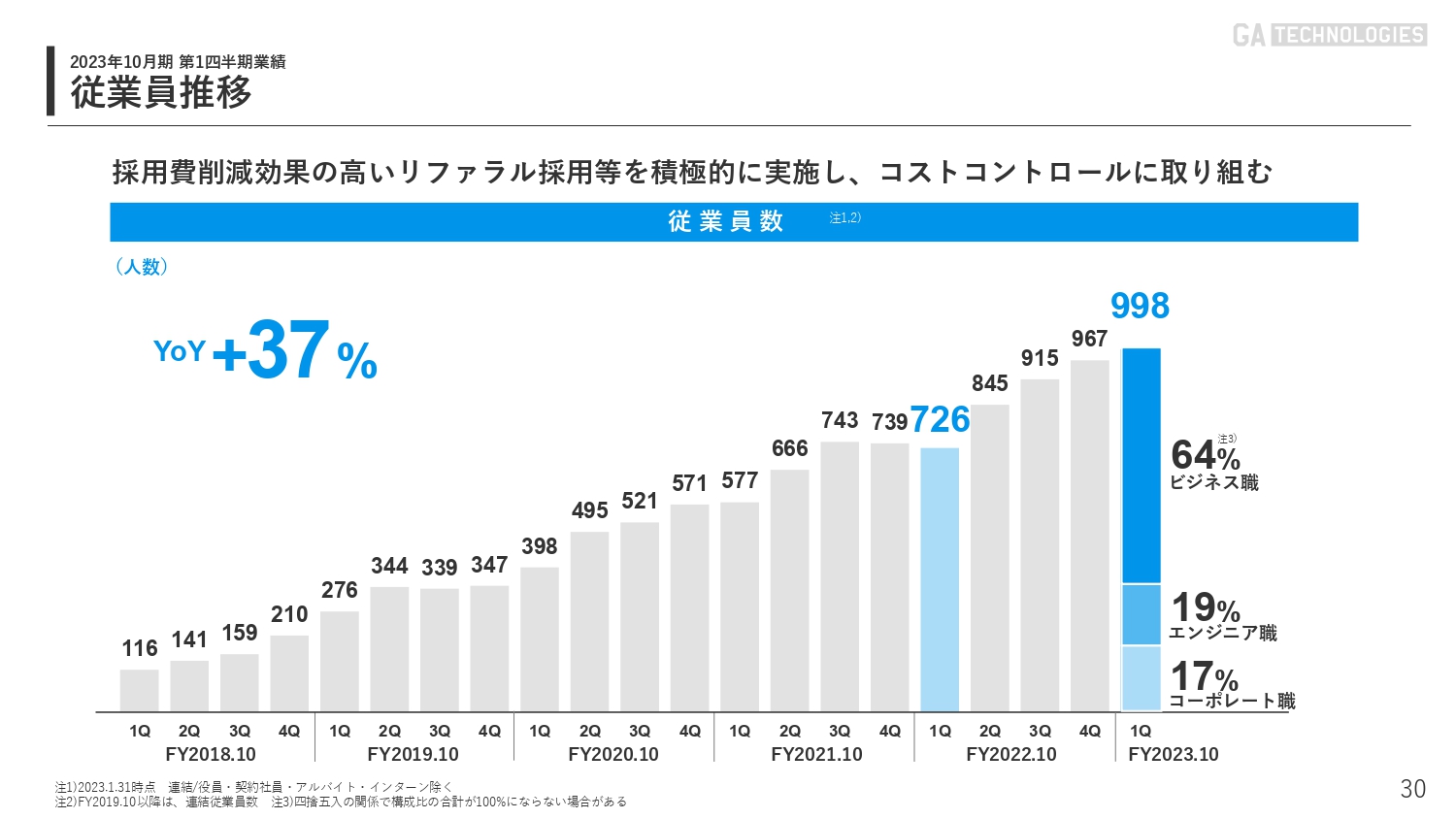

従業員推移

従業員の推移についてご説明します。こちらも、採用費をかけないかたちでのリファラル採用を中心に扱いながら、コストコントロールにしっかりと励んでいます。従業員数は、現在998名になっています。

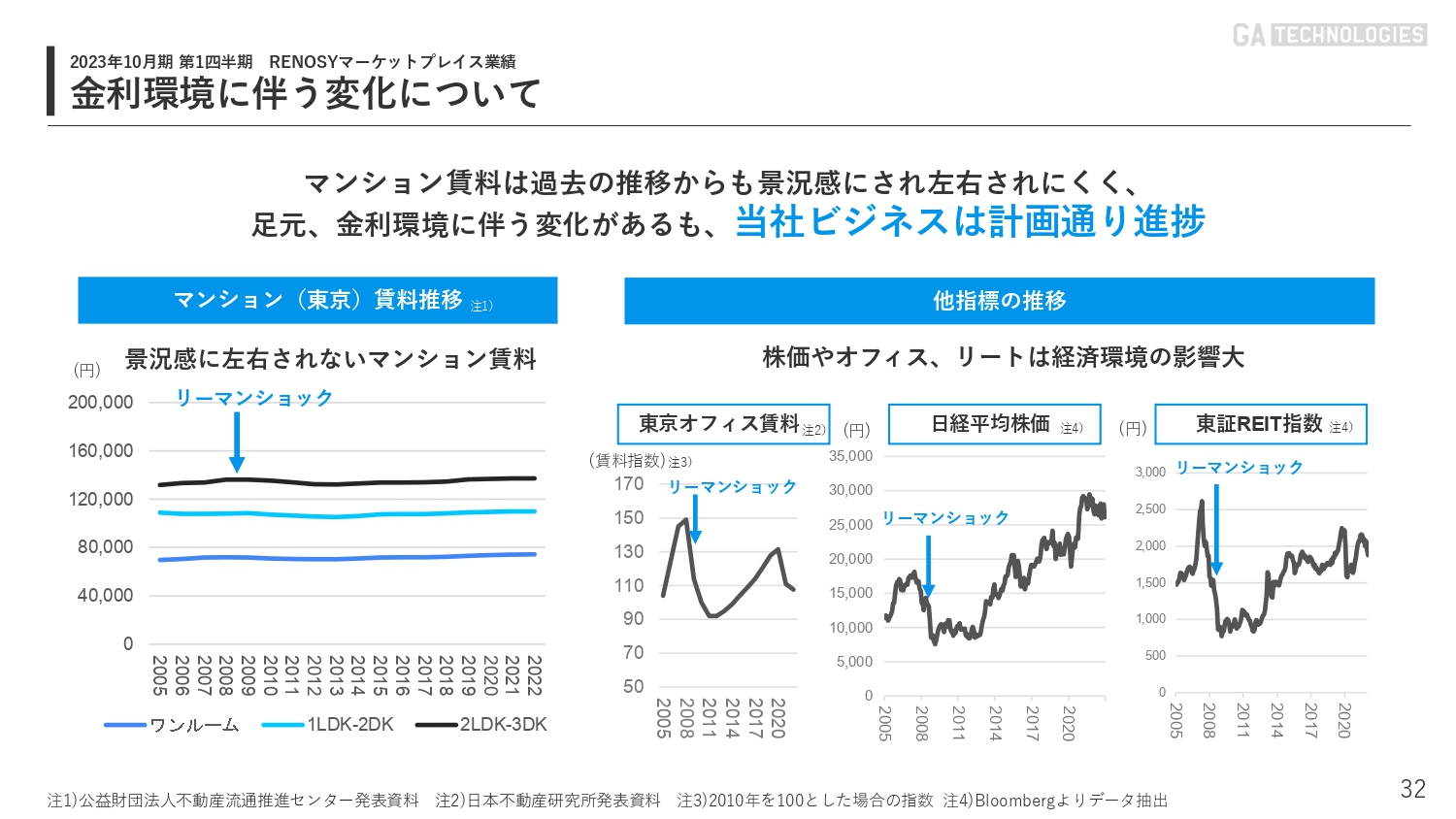

金利環境に伴う変化について

RENOSYマーケットプレイスの業績に移ります。

まずは、金利環境に伴う変化についてお話しします。投資家のみなさまや顧客から、「金利の影響はどのような状況なのか」とご質問いただく機会が多いため、ここで当社としての考え方を共有したいと思っています。

スライド左のグラフをご覧いただくと、マンション賃料は過去の推移からも景況感に左右されにくく、リーマンショックの時にも賃料がほとんど動いていないことがわかります。むしろ、そこから足元にかけて、賃料は緩やかながら上昇していることが確認できます。

一方、右側の他指標の推移で、オフィス賃料や株価、REIT指数を見ていただくと、景気に大きく左右されやすいことがわかります。そのような意味で、我々の商材であるコンパクトマンションの領域は、賃料の変動が非常に少ないと言えます。

結果としてビジネスが計画どおり進捗しており、足元では金利の環境変化はかなり限定的、もしくはほぼない状況で推移しています。

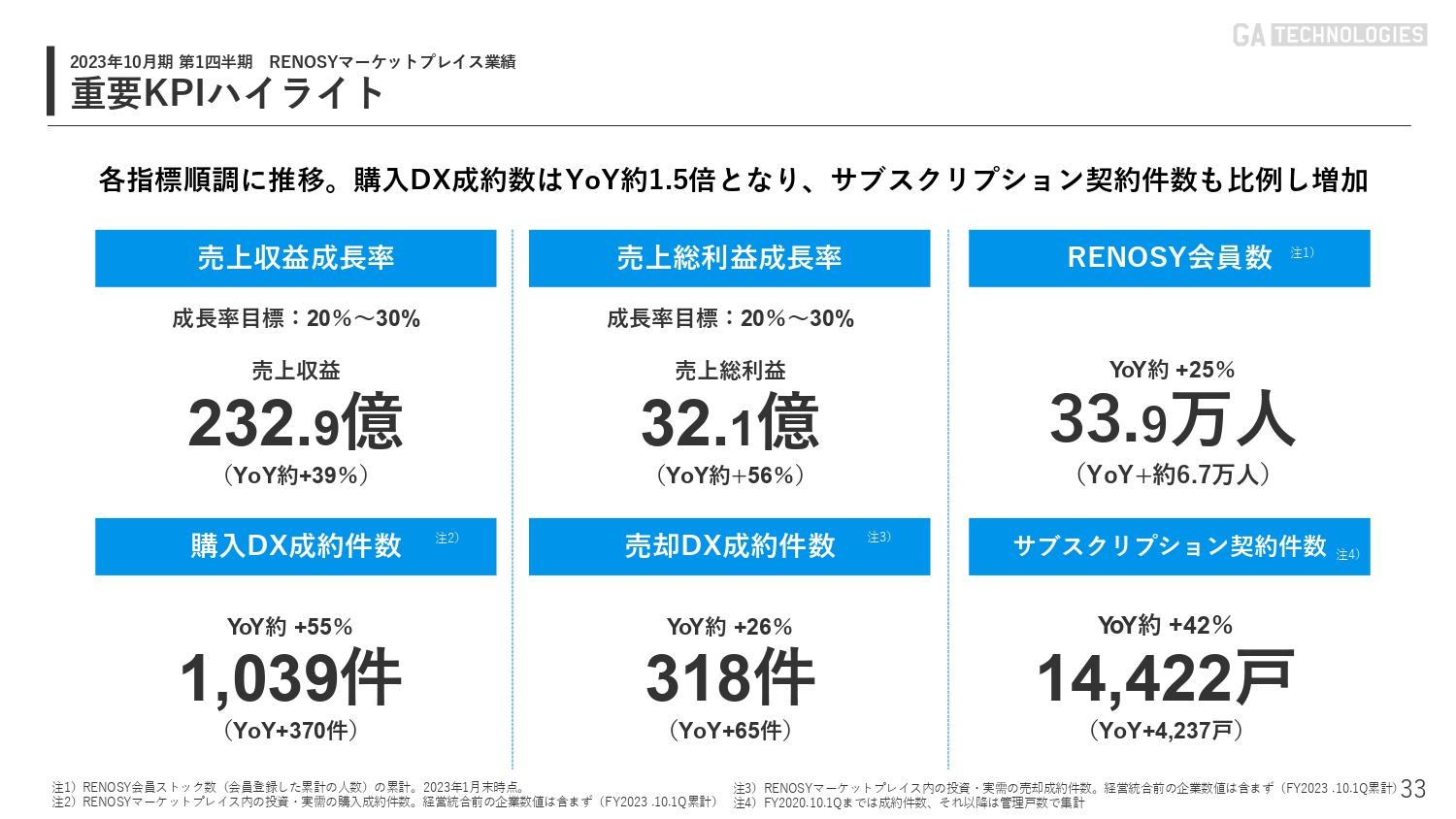

重要KPIハイライト

金利環境に伴う変化を踏まえ、重要KPIハイライトについてご説明します。購入DX成約数は前年比で約1.5倍となり、サブスクリプション契約件数も非常に好調に推移している状況です。

売上収益成長率は232.9億円を計上し、成長率目標の20パーセントから30パーセントに対して、前年比39パーセントの成長を実現し、しっかり目標を達成できている状況です。売上総利益成長率についても、成長率目標を20パーセントから30パーセントとしています。売上総利益は32.1億円、前年比56パーセントの成長となり、こちらも達成しています。

「RENOSY」会員数も非常に順調で、前年比で25パーセントの成長を実現し、33.9万人に達しています。購入DX成約件数は1,039件です。前年比で370件増、55パーセントの成長率となっています。売却DX成約件数も318件と順調に推移しており、前年比で65件増、26パーセントの成長です。サブスクリプション契約件数は1万4,422戸となり、前年比で4,000戸強伸びている状況です。

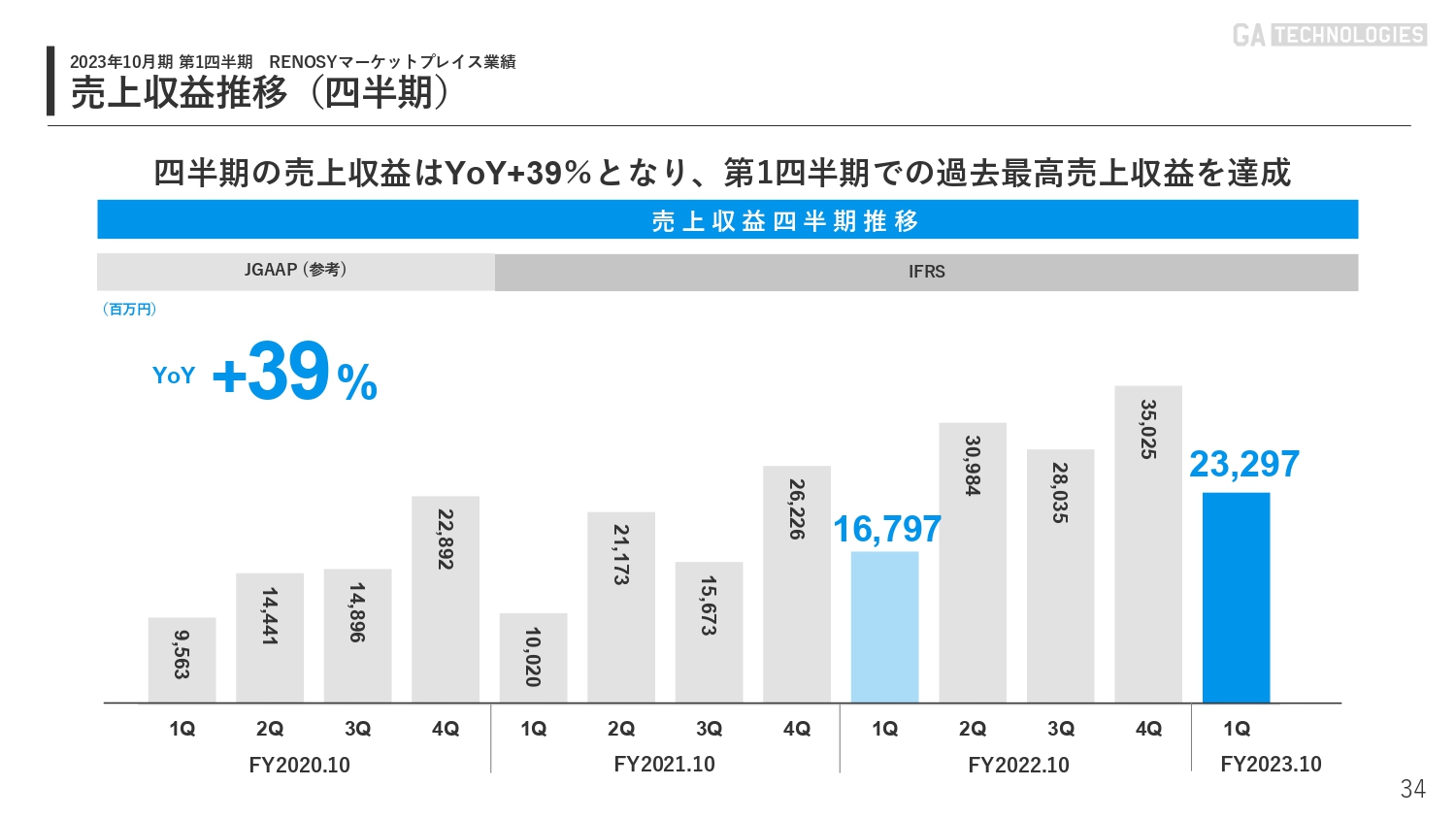

売上収益推移(四半期)

四半期の売上収益は、非常に高い水準を達成できています。

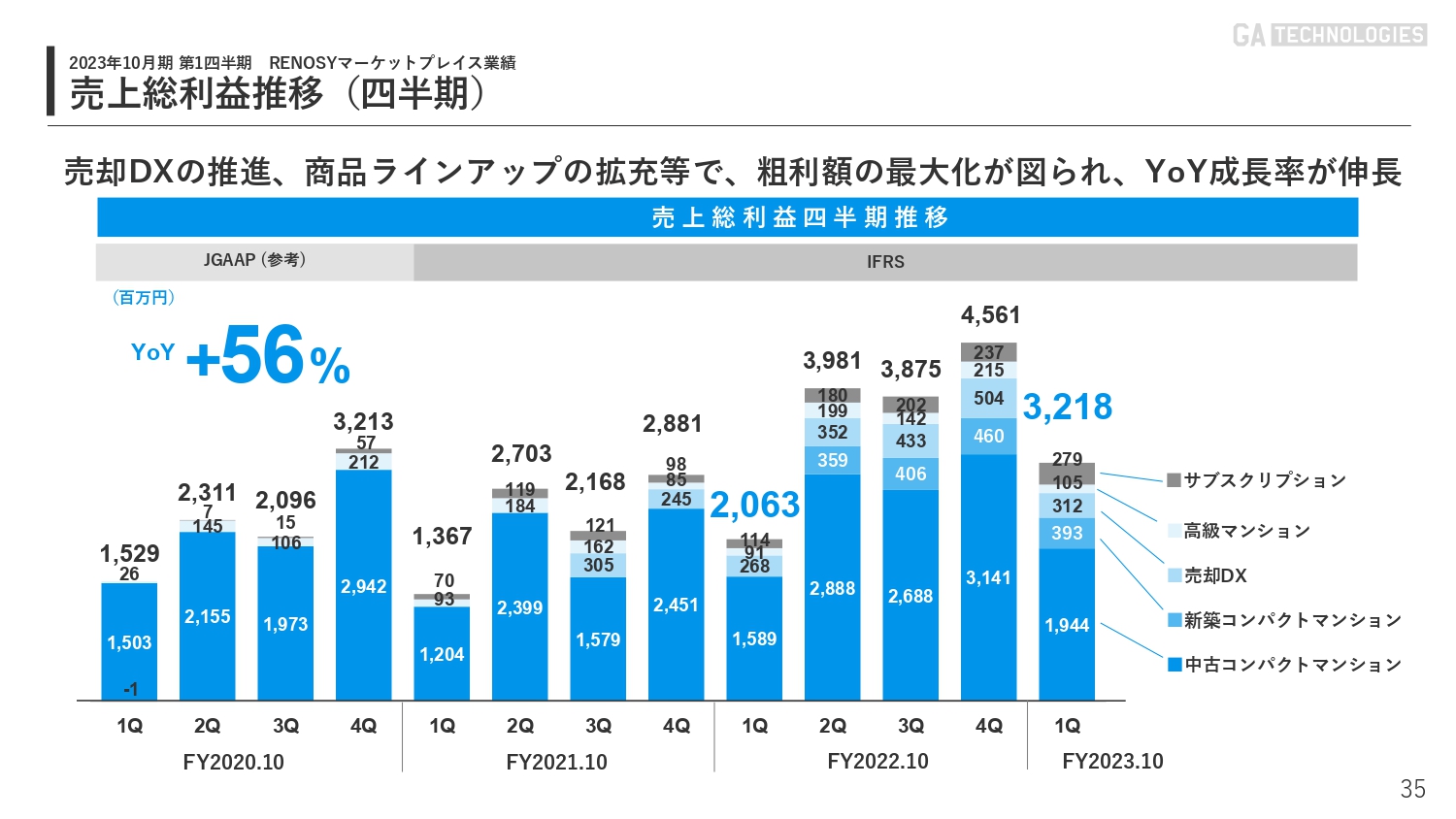

売上総利益推移(四半期)

売却DXの推進や商品ラインアップの拡充によって、粗利額の最大化をしっかり図ることができており、前年比で56パーセントの成長を実現できています。

スライドのグラフをご覧いただくと、2022年10月期第1四半期まではなかった「新築コンパクトマンション」が新たに追加されています。こちらはまさに、M&Aの効果が出てきており、非常に良いかたちでのミックス改善が図れている状況です。

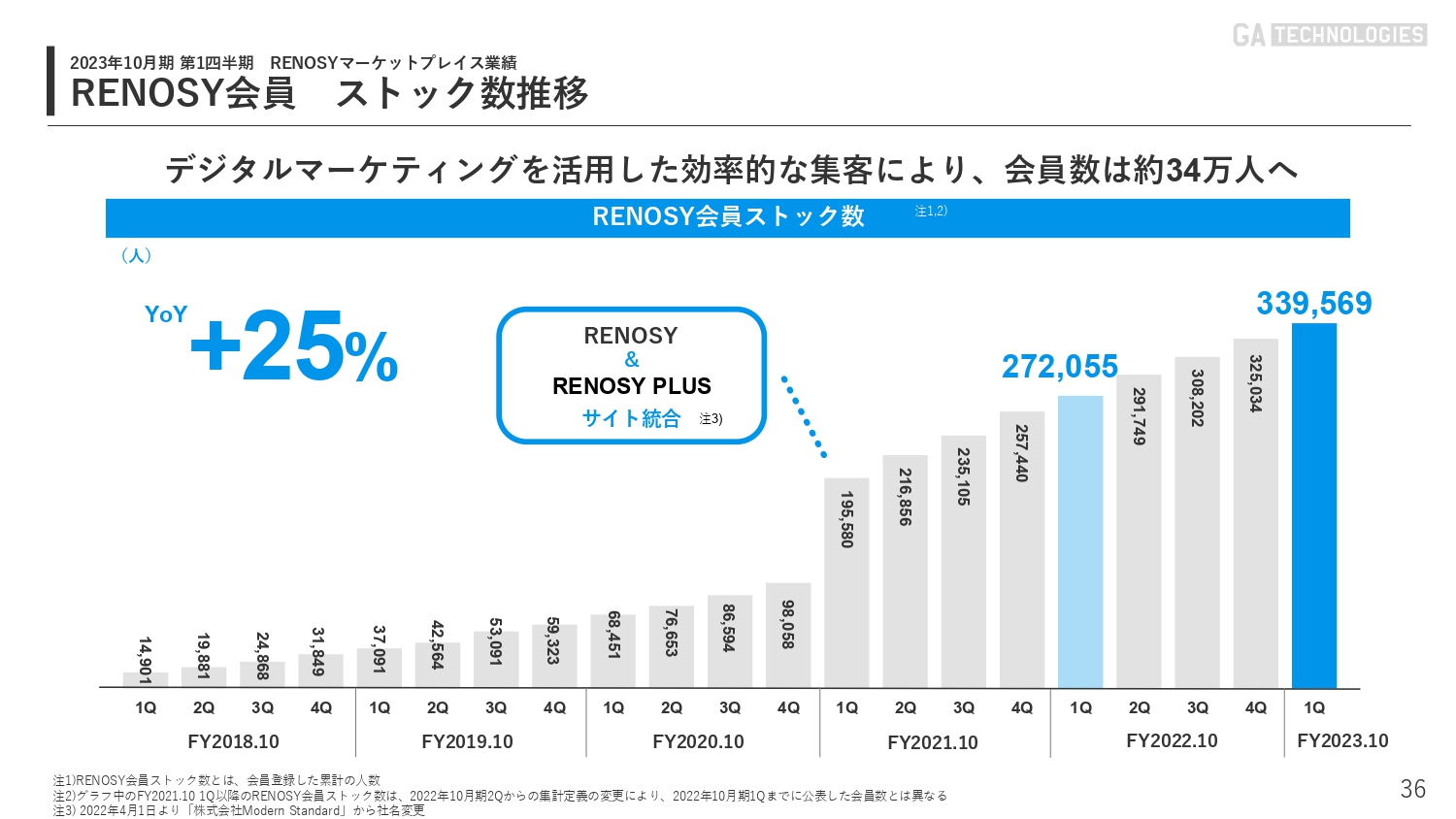

RENOSY会員 ストック数推移

「RENOSY」会員数は順調に推移し、34万人に到達しています。

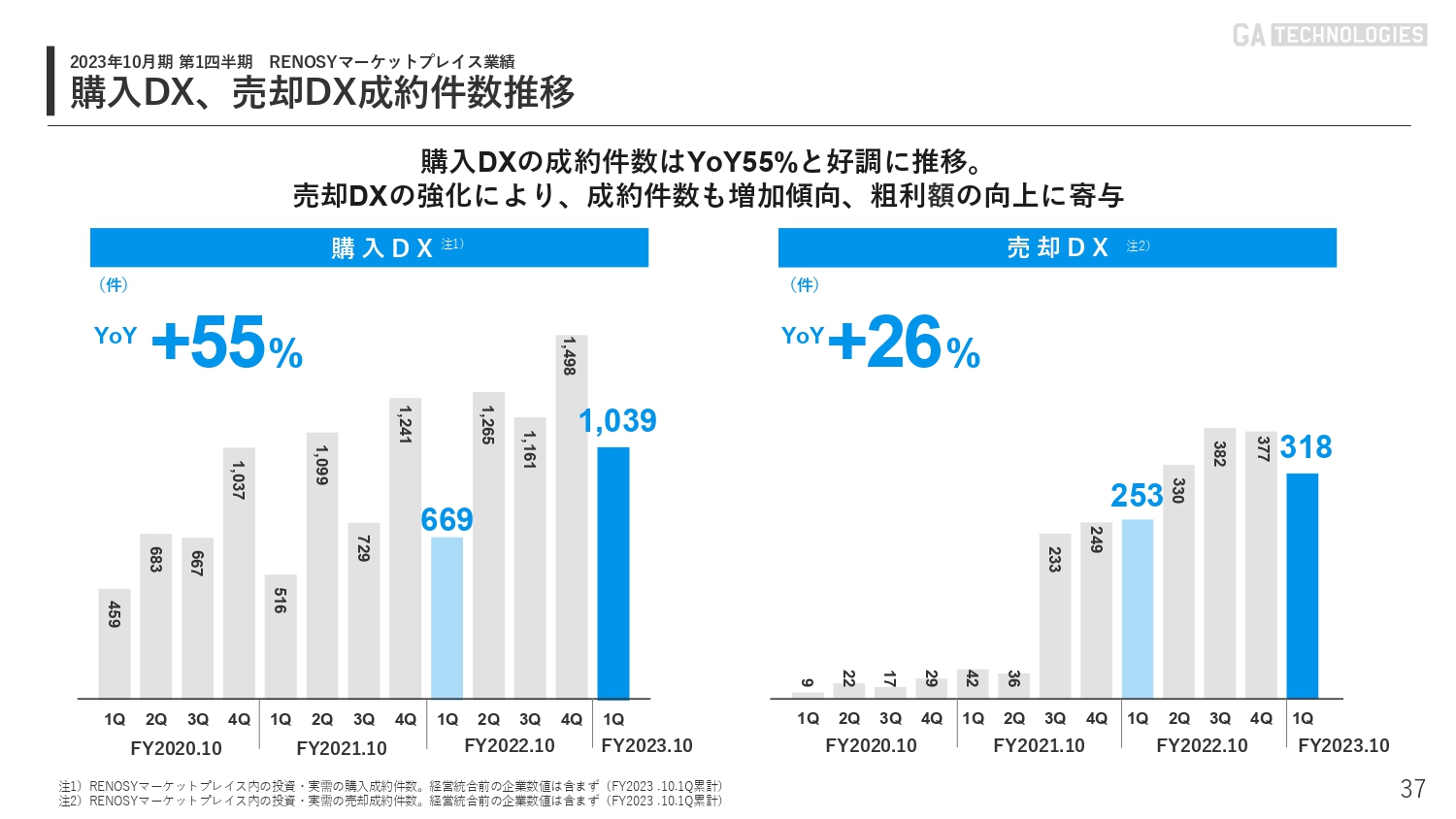

購入DX、売却DX成約件数推移

購入DX成約件数は1,039件で前年比55パーセント増、売却DX成約件数は318件で前年比26パーセントの成長が実現できています。

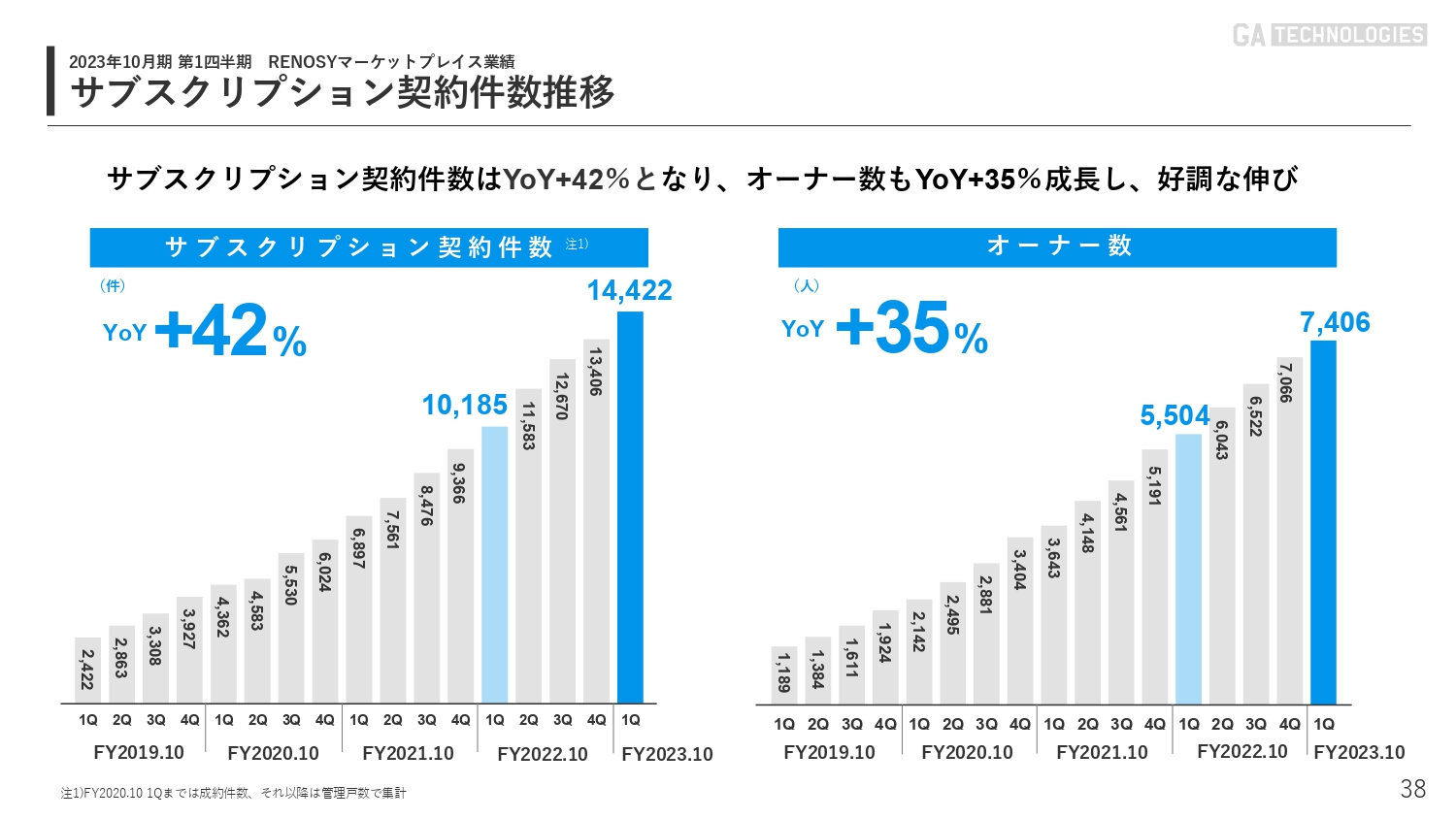

サブスクリプション契約件数推移

サブスクリプション契約件数は前年比42パーセント増、オーナー数は前年比35パーセントの成長で、いずれも好調に伸びています。

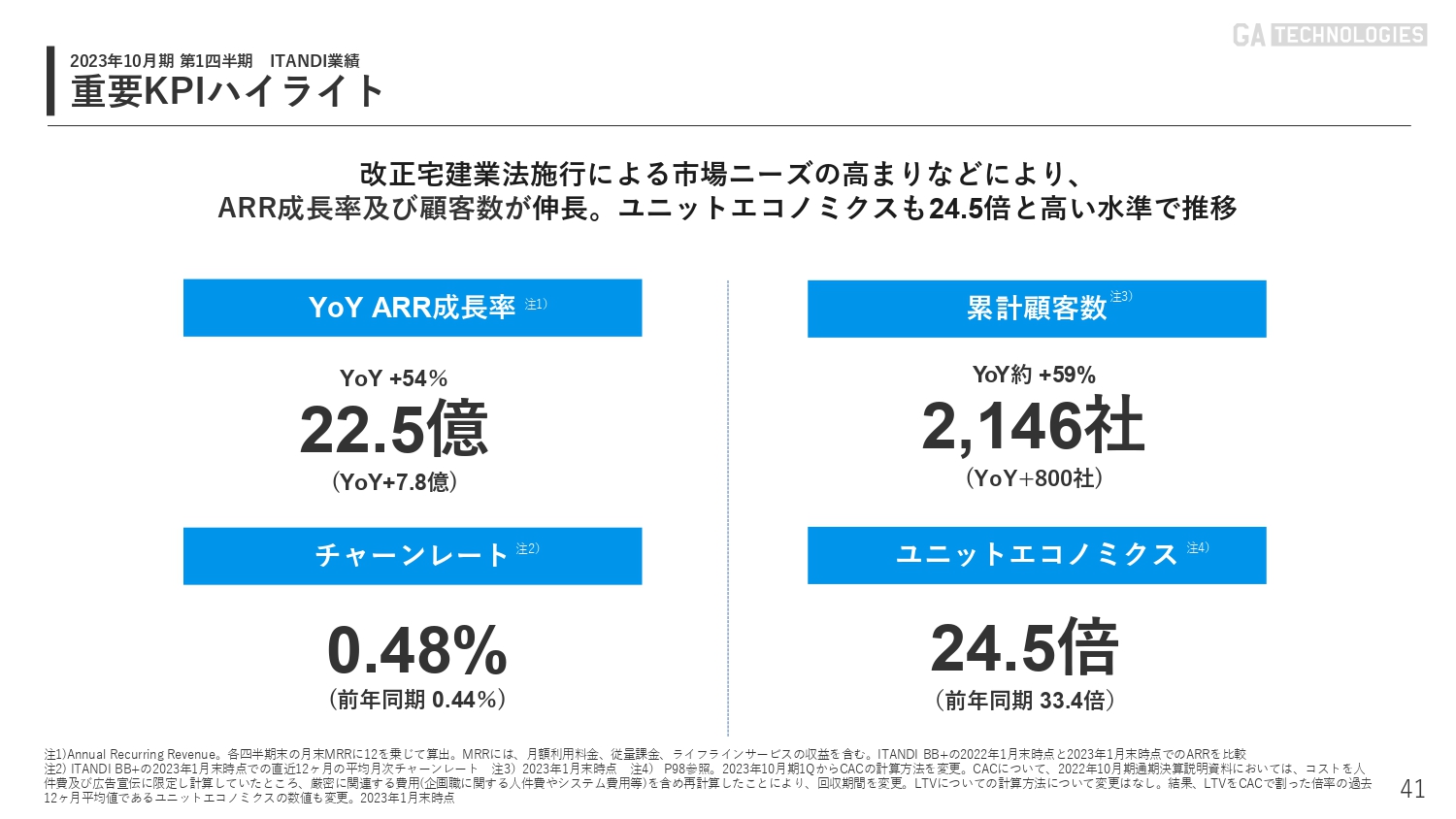

重要KPIハイライト

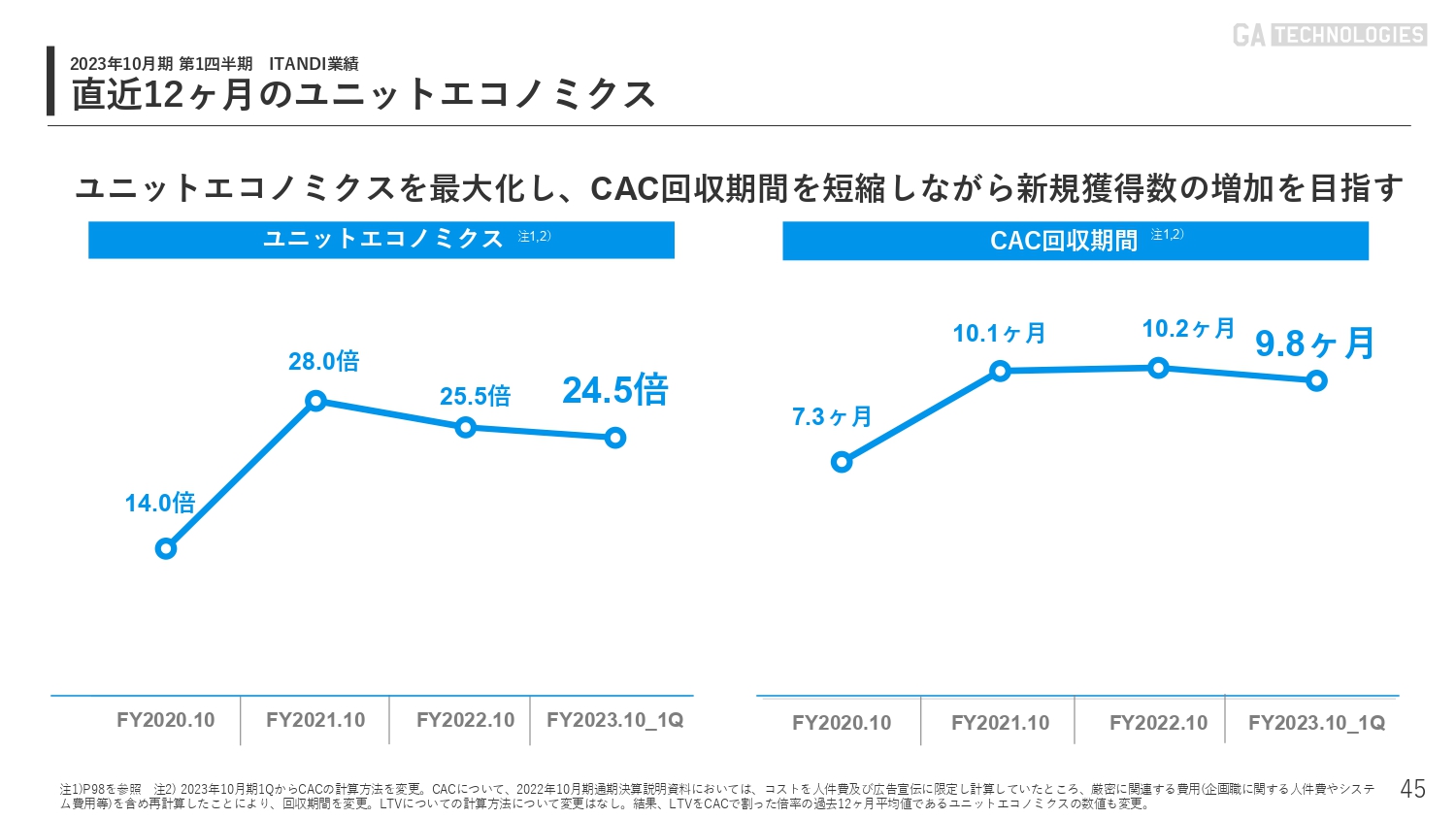

ITANDI業績の重要KPIハイライトです。改正宅建業法施行による市場ニーズが非常に高まっており、ARR成長率と累計顧客数が伸長しています。ユニットエコノミクスも24.5倍と非常に高い水準で推移しています。

ARR成長率は22.5億円で、前年比7.8億円、54パーセントの増加です。累計顧客数の伸びも順調で合計2,146社となり、前年比で800社増えています。

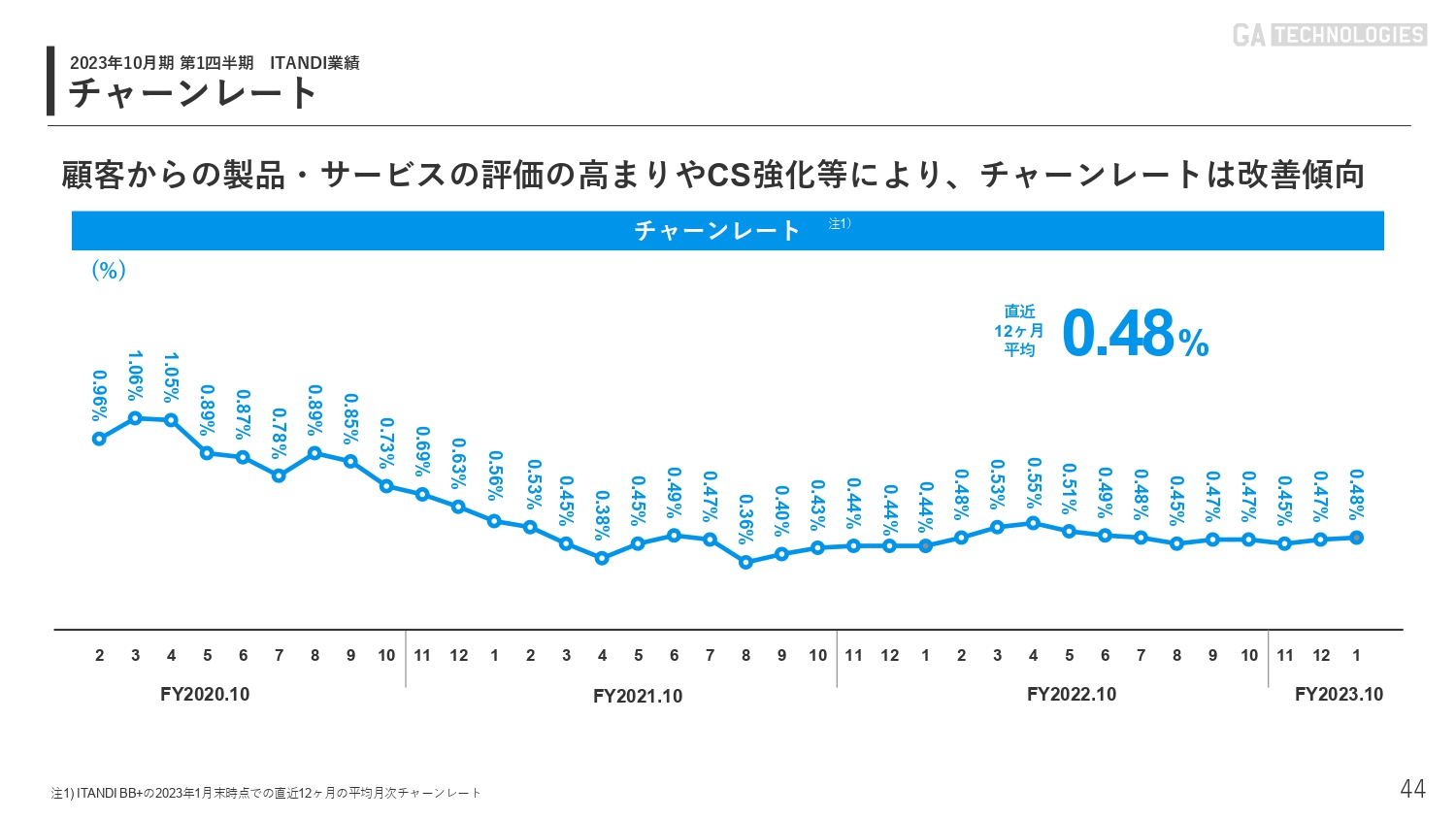

チャーンレートについても、前年同期と同水準の0.48パーセント、ユニットエコノミクスも24.5倍と高い水準を保っています。

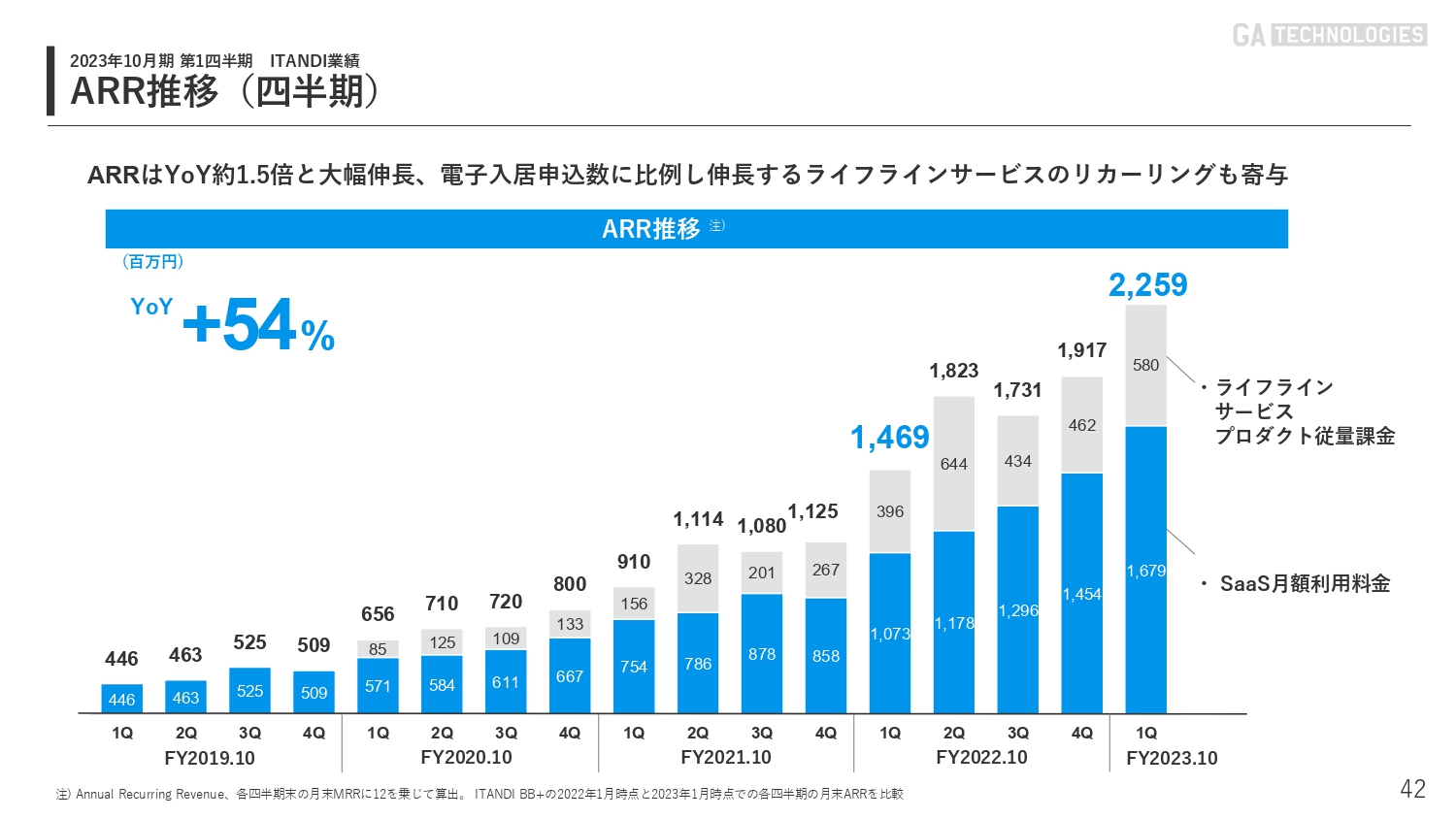

ARR推移(四半期)

ARR推移についてです。前年比で約1.5倍と大幅に伸長しており、電子入居申込数に比例してライフラインサービスのリカーリング収益も寄与し、バランス良く成長できています。

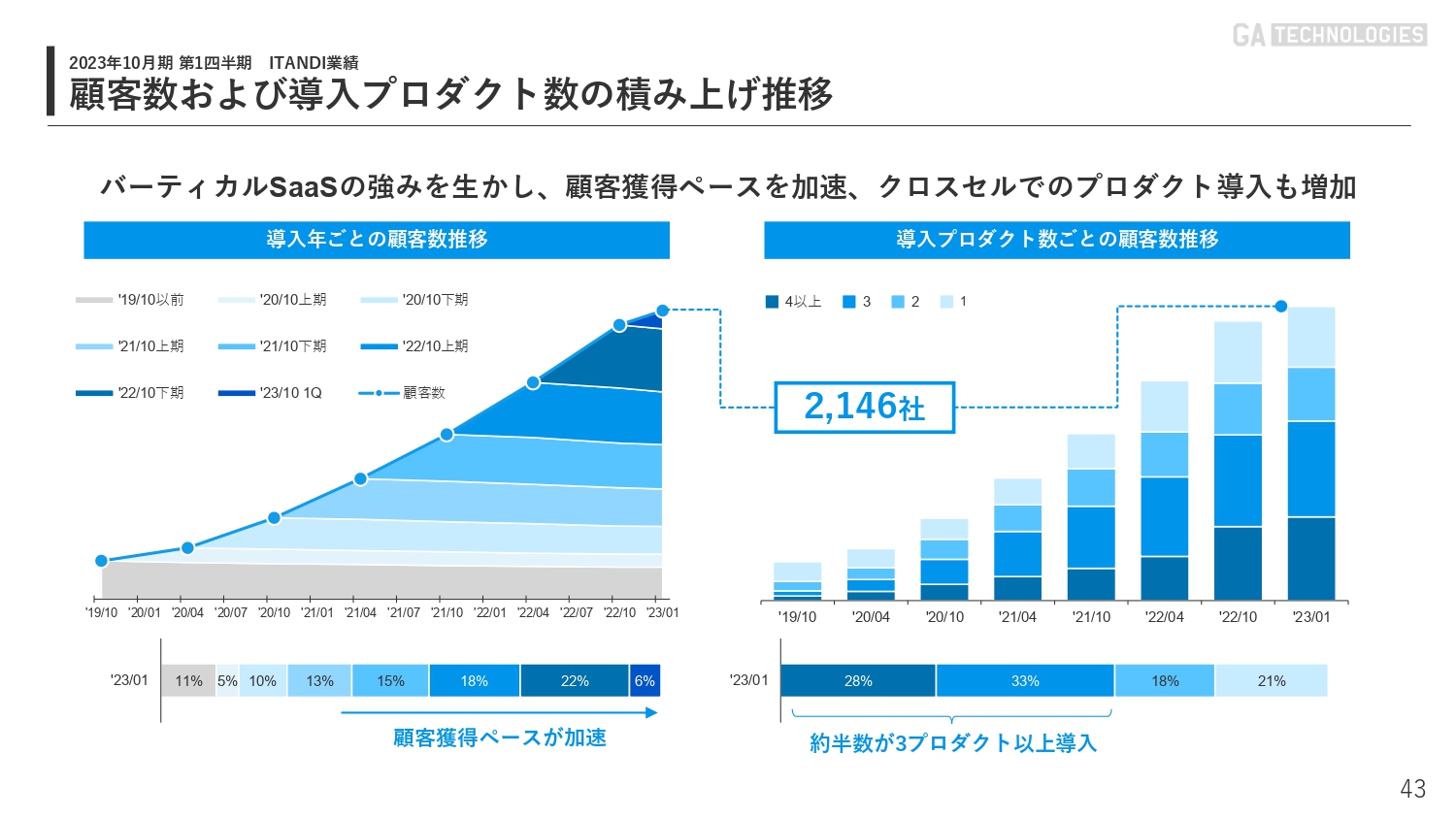

顧客数および導入プロダクト数の積み上げ推移

顧客数および導入プロダクト数の積み上げ推移です。スライド左側に導入年ごとの顧客数推移をまとめていますが、ここ3年、4年をご覧いただくと、顧客獲得ペースが加速していることがわかると思います。

一方で、右側の導入プロダクト数ごとの顧客数推移では、約60パーセント以上が3プロダクト以上を導入しており、バーティカルSaaSとしての強みがデータでも確認できるかたちで推移しています。

チャーンレート

チャーンレートは0.48パーセントと良好な水準で推移しており、こちらは顧客からの製品・サービスの評価の高まりや、我々のCS強化などにより実現できています。

直近12ヶ月のユニットエコノミクス

ユニットエコノミクスもしっかりと高い水準を維持できています。CAC回収期間を短縮しながらの新規獲得数の増加を目指し、期末まで進めていきたいと思っています。

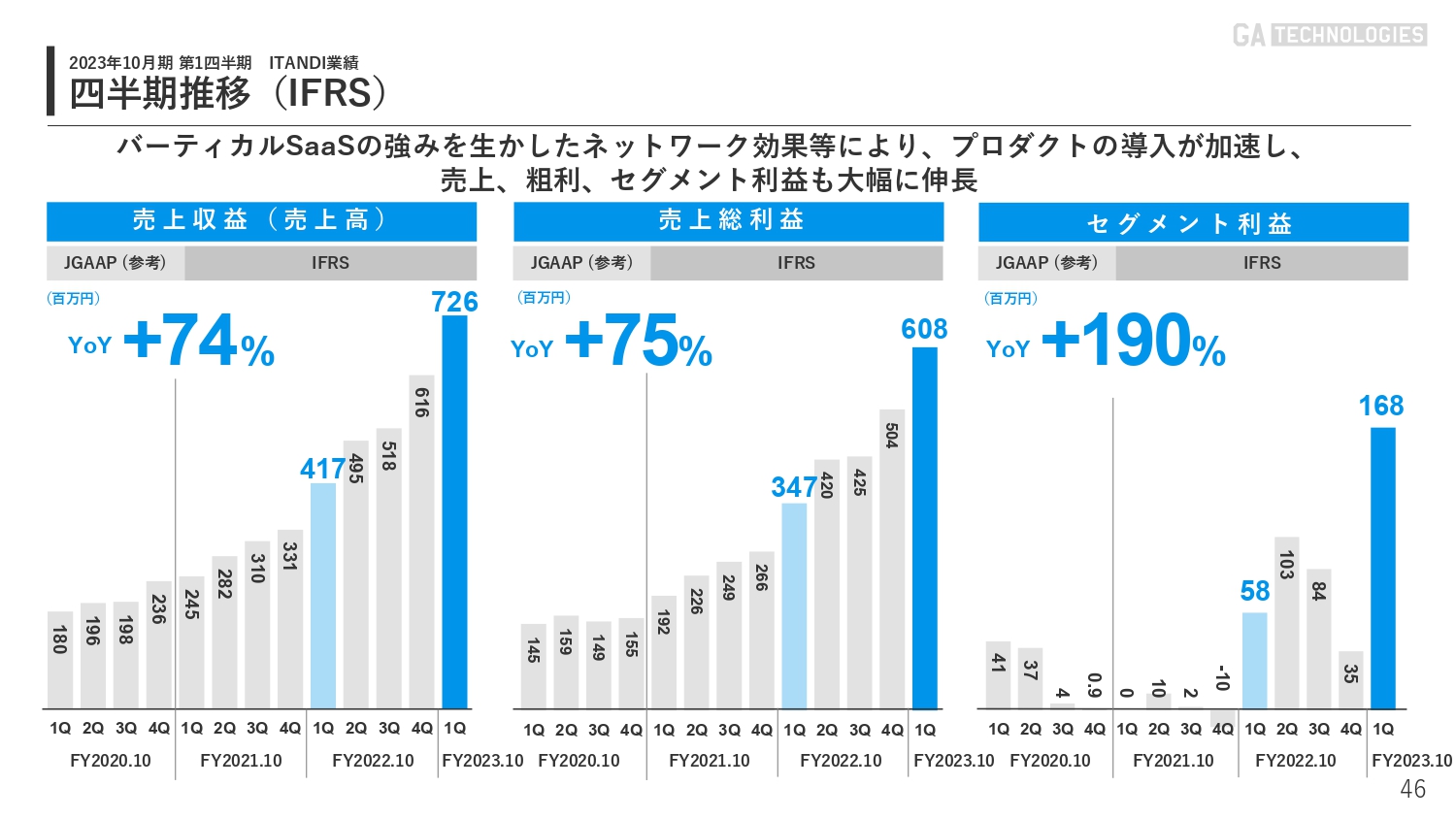

四半期推移(IFRS)

第1四半期の売上収益は7億2,600万円、前年比で74パーセントの成長です。売上総利益は6億800万円で前年比75パーセント増、セグメント利益は1億6,800万円で前年比190パーセント増と、売上・粗利・セグメント利益が大幅に伸長しています。

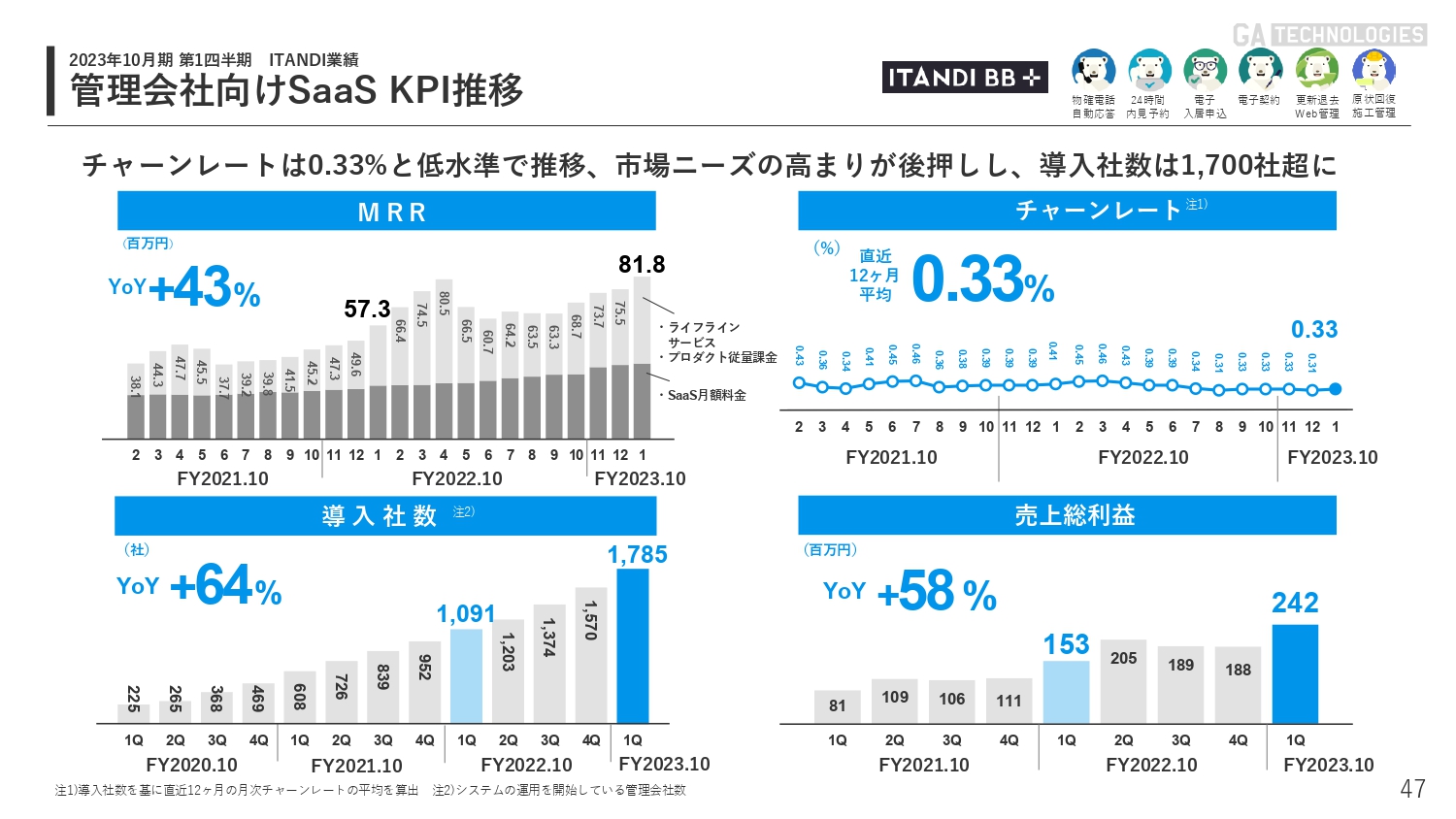

管理会社向けSaaS KPI推移

管理会社向けSaaSのKPI推移です。MRRは直近で8,180万円、前年比43パーセントの成長です。チャーンレートは0.33パーセントと、こちらも非常に良い水準を維持しています。

導入社数も直近で1,785社、前年比64パーセントの成長を実現しています。粗利益も2億4,200万円、前年比58パーセント増となり、市場ニーズの高まりがそれぞれのKPIに数字として表れてきています。

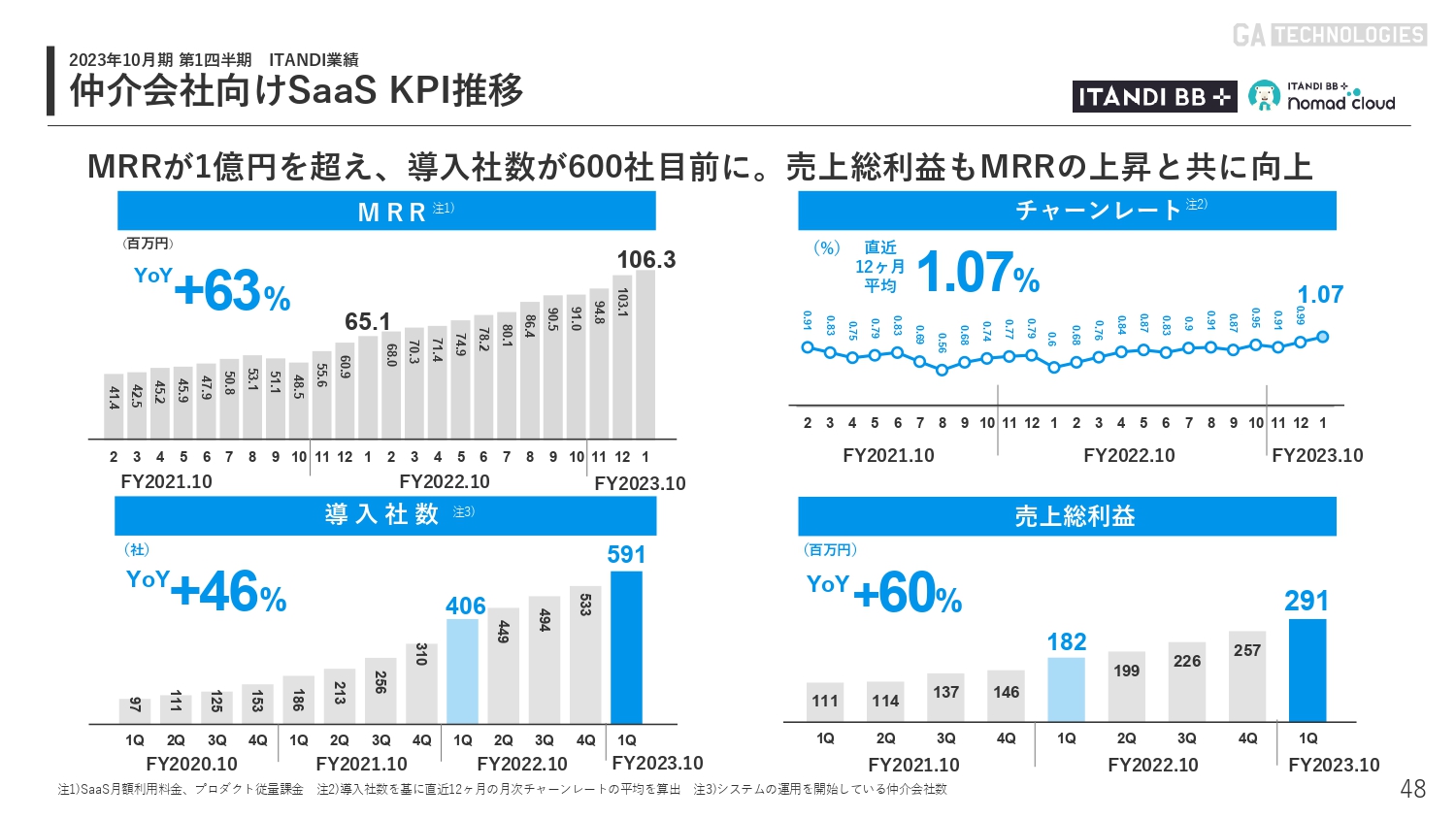

仲介会社向けSaaS KPI推移

仲介会社向けSaaSのKPI推移です。MRRが直近で1億円を超えて1億630万円となり、前年比63パーセントの成長を実現しています。

チャーンレートは1.07パーセントと少し上昇していますが、過去対比で見れば同等の水準を維持できていると思っています。

導入社数もまもなく600社に到達するところまで来ており、前年比で46パーセント伸びています。

売上総利益も2億9,100万円まで上がり、前年比で60パーセントの成長を実現できていることから、仲介会社向けSaaS・管理会社向けSaaSのいずれも順調に推移しています。

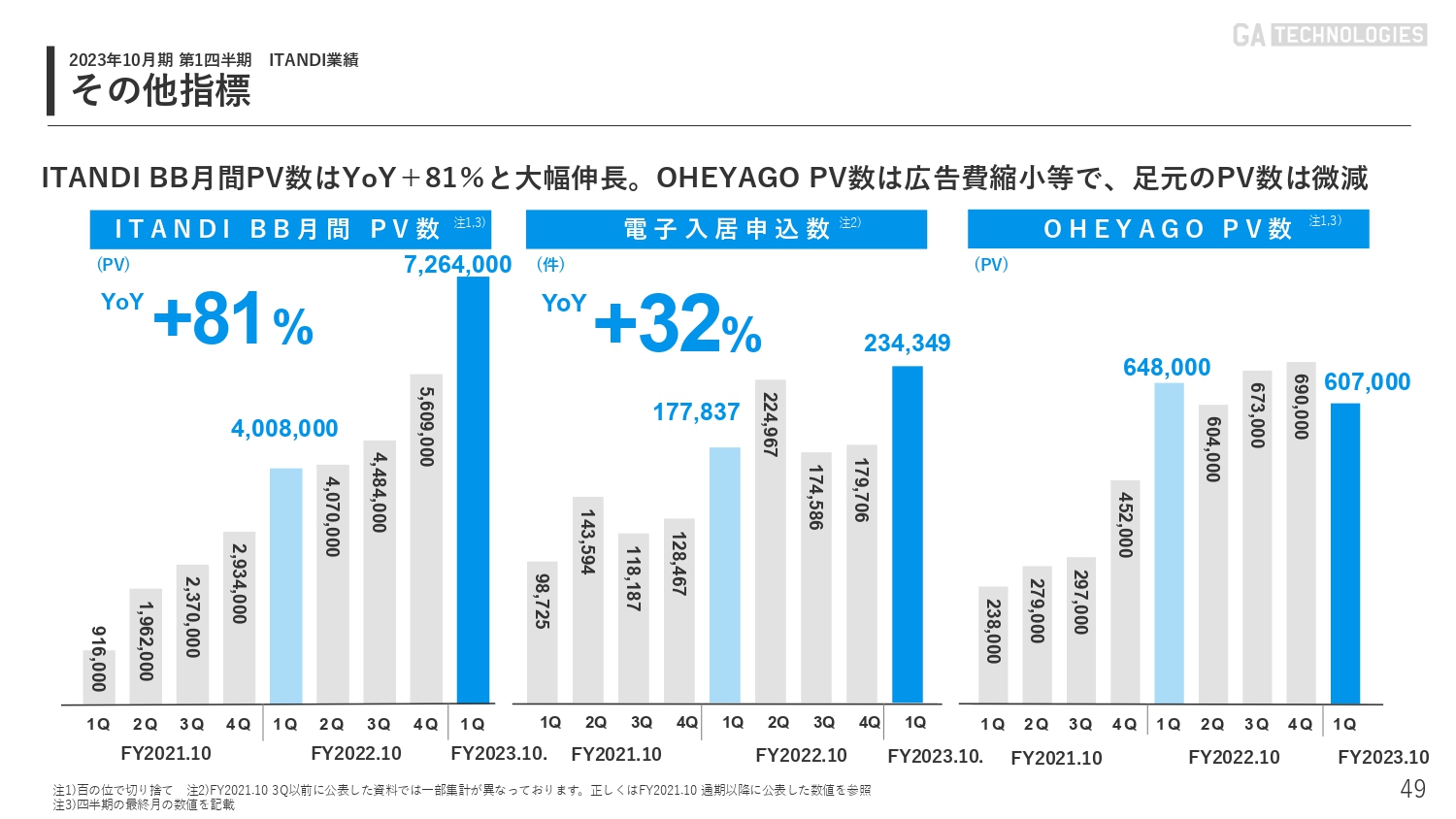

その他指標

その他指標は「ITANDI BB」のPV数などで確認できます。例えば直近では700万PVを超え、前年比で81パーセントと大幅な伸びを実現できています。

加えて、電子入居申込数も23万件と非常に高い伸び率を実現し、前年比32パーセント増となっています。

「OHEYAGO」については、若干広告費を縮小したためPV数が微減していますが、過去対比では高い水準を維持できている状況です。

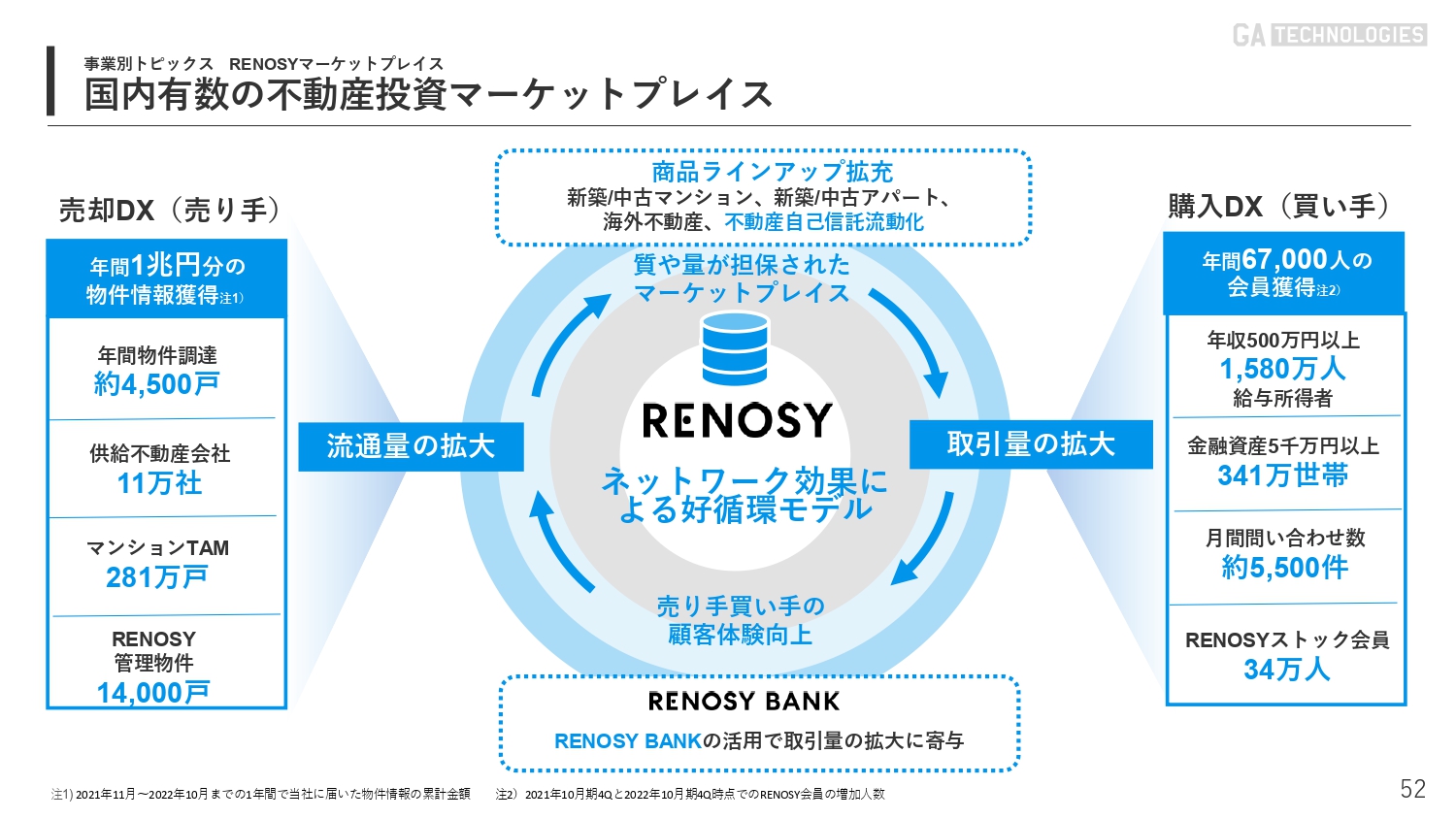

事業別トピックス RENOSYマーケットプレイス 国内有数の不動産投資マーケットプレイス

樋口:RENOSYマーケットプレイス戦略の重要な部分についてご説明します。スライド左側に記載のとおり、我々は年間で約1兆円分の物件情報を取得しています。

市場規模1.5兆円のうち、約1兆円分の物件情報をすでに獲得しているということです。不動産は物件情報がすべてです。このような事業をゼロから始めようとする時に一番困るのは、買い手がいないことと、物件がないことです。

なぜ我々のもとに1兆円分の物件情報があるのかと言いますと、スライド中央に記載のとおり、ネットワーク効果によりビジネスが好循環で回っているためです。

約1兆円分の物件情報の中から、昨年は年間約4,500戸を調達しました。供給不動産会社は約11万社、TAMにして約281万戸、そのうちRENOSY管理物件は約1万4,000戸あります。

買い手を獲得できているため、結果的に物件情報も集まってくるという好循環モデルにより、我々が物件を調達してからマッチングするまでわずか4日しかかかりません。

洋服や日用品など数千円の商品であれば、ネットに掲載してからマッチングまで3日から4日は当然だと思いますが、何千万円の商品がマッチングまで4日、引き渡しまでも約15日という驚異的な財務効率性を実現できています。これがネットワーク効果です。

買い手がいるから物件が集まる、物件が集まるからまた買い手が集まる、という強固なビジネスモデルです。こちらをさらに強化していくために、後ほどご説明する「RENOSY BANK」と「流動化」の戦略があります。

RENOSY BANKを活用した金融サービスについて

「RENOSY BANK」は、金融機能をすべて網羅しています。「RENOSY BANK」上で預金や外貨取引、投資商品の購入が可能です。

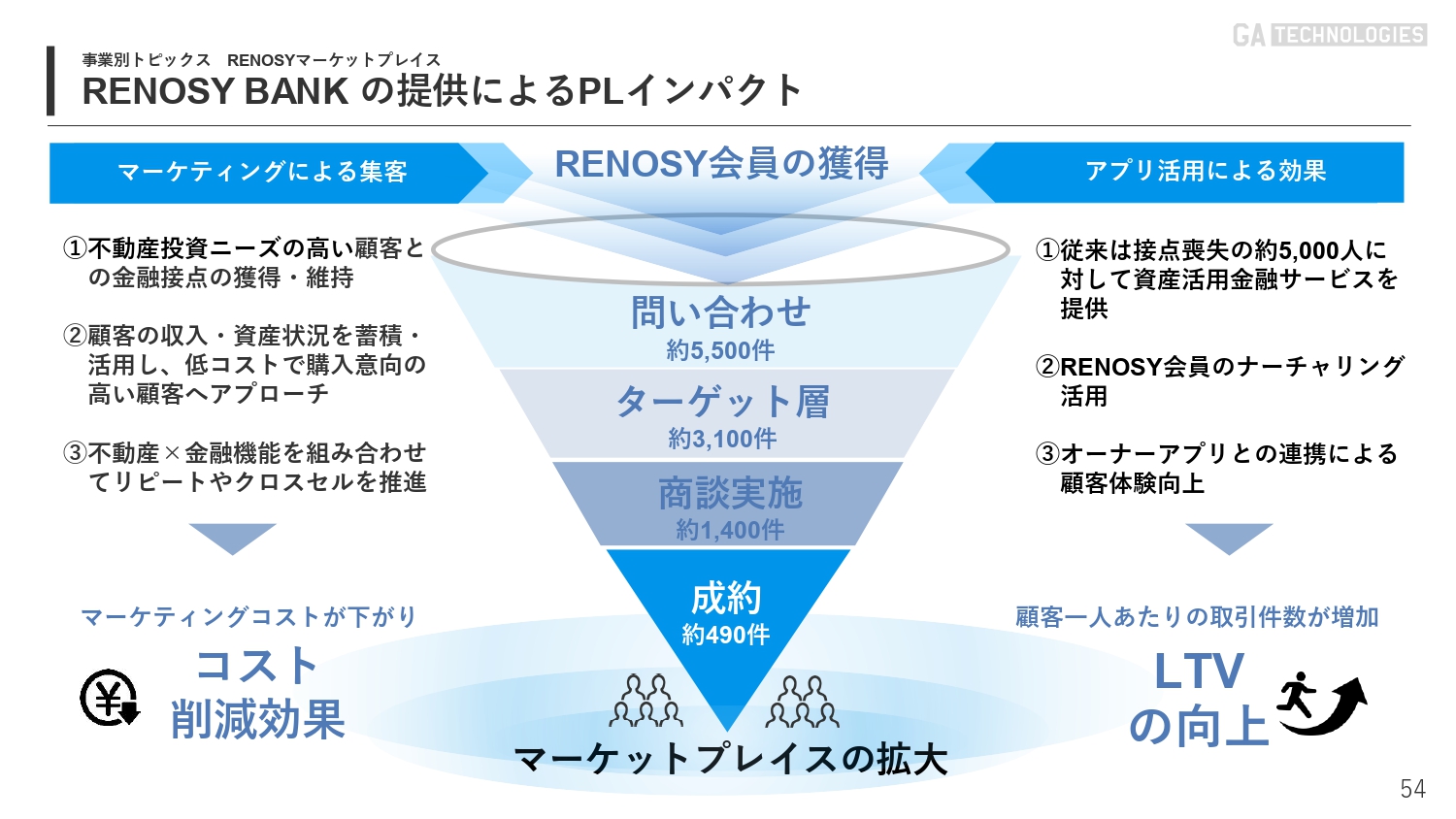

RENOSY BANK の提供によるPLインパクト

「RENOSY BANK」が実際にどのような効果を発揮するのかと言いますと、まず1つ目がマーケティングコストの削減です。スライド左上に記載のとおり、不動産投資ニーズの高い顧客との金融接点を獲得・維持することができます。

続いて、スライド右側をご覧ください。我々は月間で約5,000人から6,000人の方からのお問い合わせをいただいており、不動産の投資家を日本で一番獲得できています。

ただし、この5,000人から6,000人のお問い合わせに対して、実際にコンバージョンできるのは400人から500人です。約5,000人は何かしらの理由で購入やマッチングにいたっていない顧客です。

それが「RENOSY BANK」により、「今は購入はできないが、後に購入したい」という方の受け皿になります。不動産よりも外貨や投資信託のほうが購入のハードルは低いため、「RENOSY BANK」で我々との接点の強化を図ることができます。

この5,000人の成約できていない方に、「RENOSY BANK」の口座を作っていただくことで接点を持ち、すでにマッチングいただいた500人に対しても「RENOSY BANK」の口座から接点を強化できます。

このリピートにより、加速度的に市場が拡大していくとLTVの向上につながります。マーケティングコストの削減、そしてLTVの向上につながることが「RENOSY BANK」の大きなメリットの1つだと考えています。

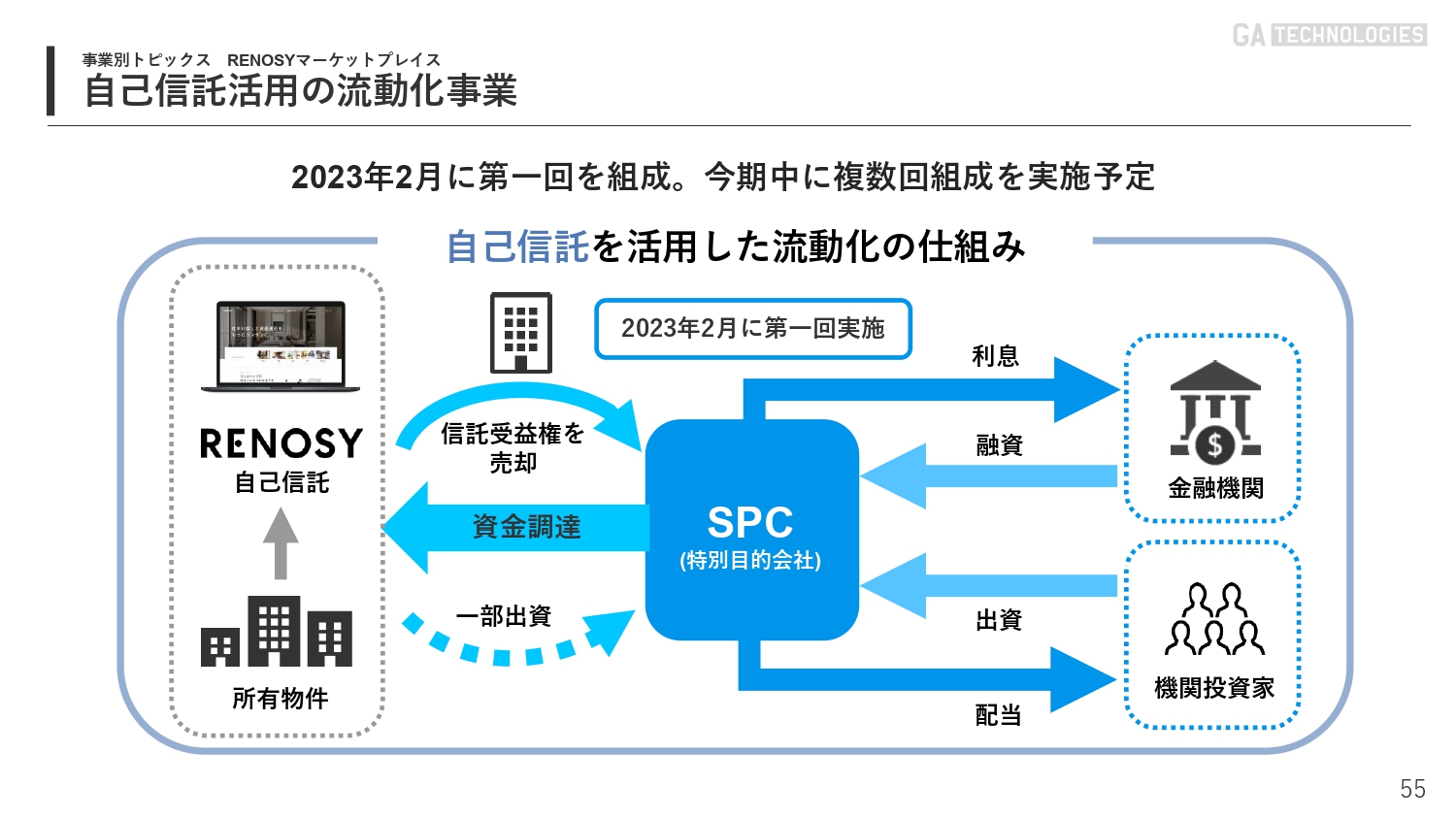

自己信託活用の流動化事業

次に、自己信託活用の流動化です。今までは買い手が個人の投資家だったものに加え、金融機関や機関投資家になります。これが我々の流動化スキームです。

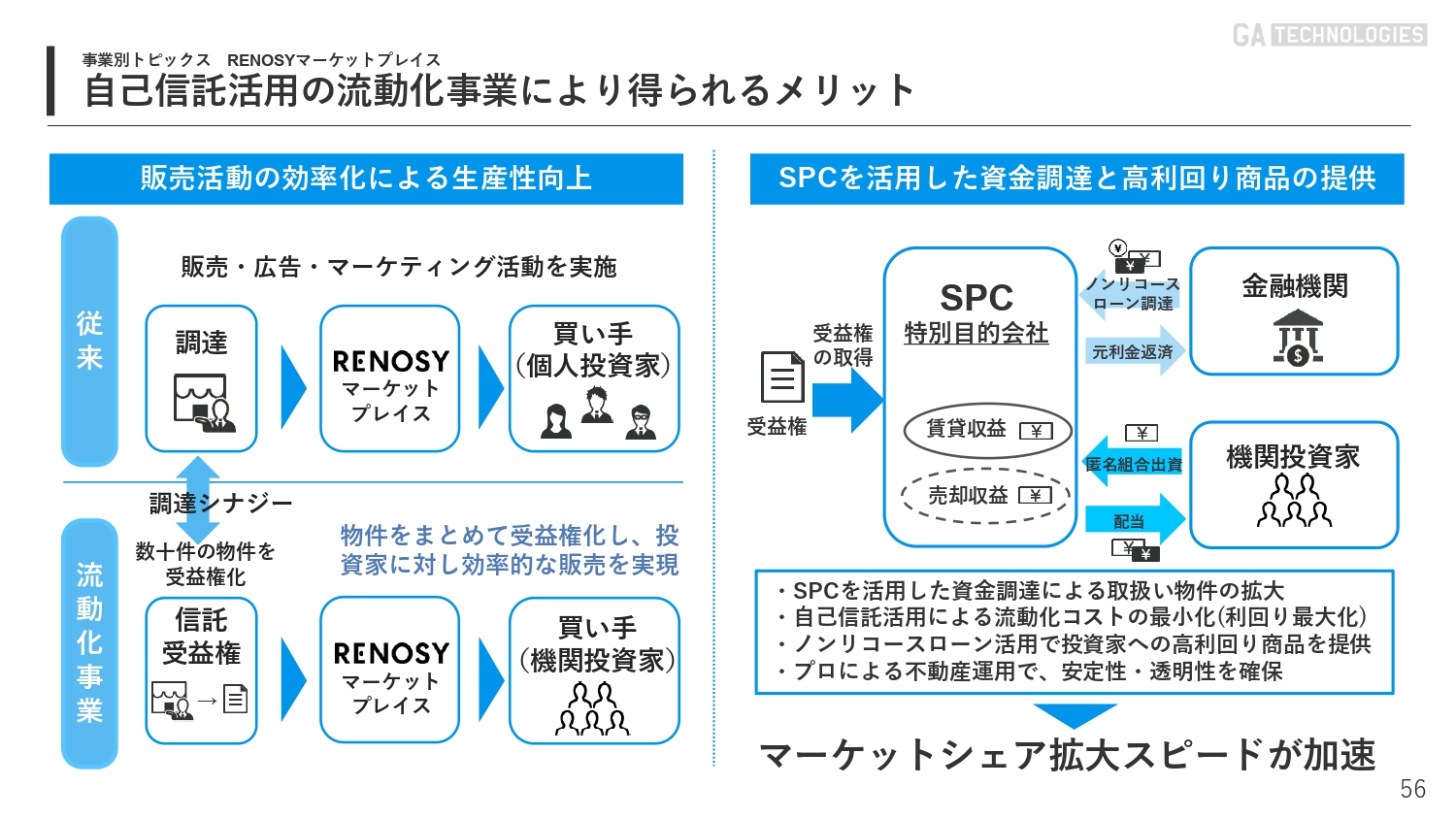

自己信託活用の流動化事業により得られるメリット

従来は、物件を調達し、マーケティングで個人の買い手を集め、4日でマッチングして15日で引き渡すというビジネスモデルで、これにより1兆円の物件情報を獲得するまでにいたりました。それをさらに加速度的に成長させるのが、この流動化スキームです。

物件をまとめて受益権化し、投資家にバルクで購入していただく仕組みです。従来は1兆円分の物件情報を集められる企業がなかったため、ビル1棟や新築マンション1棟を、基本的には機関投資家の方に購入していただいていました。

我々の手元には1部屋1部屋の物件情報が1兆円分あるため、当然個人の方にも購入していただくのですが、機関投資家の方にも購入していただくことにより、マーケティングコストをかけずに、マーケットシェアの拡大をより素早く図ることができます。

RENOSYマーケットプレイス シェア拡大の道筋

「RENOSY BANK」と「流動化」によってネットワーク効果をより強固なものにすることにより、さらに買い手と物件が集まります。RENOSYマーケットプレイスのシェアは現在約10パーセントですが、これを20パーセント、30パーセントまでスピード感を持って開拓していくために、「RENOSY BANK」と「流動化」の戦略があります。

サービス概要

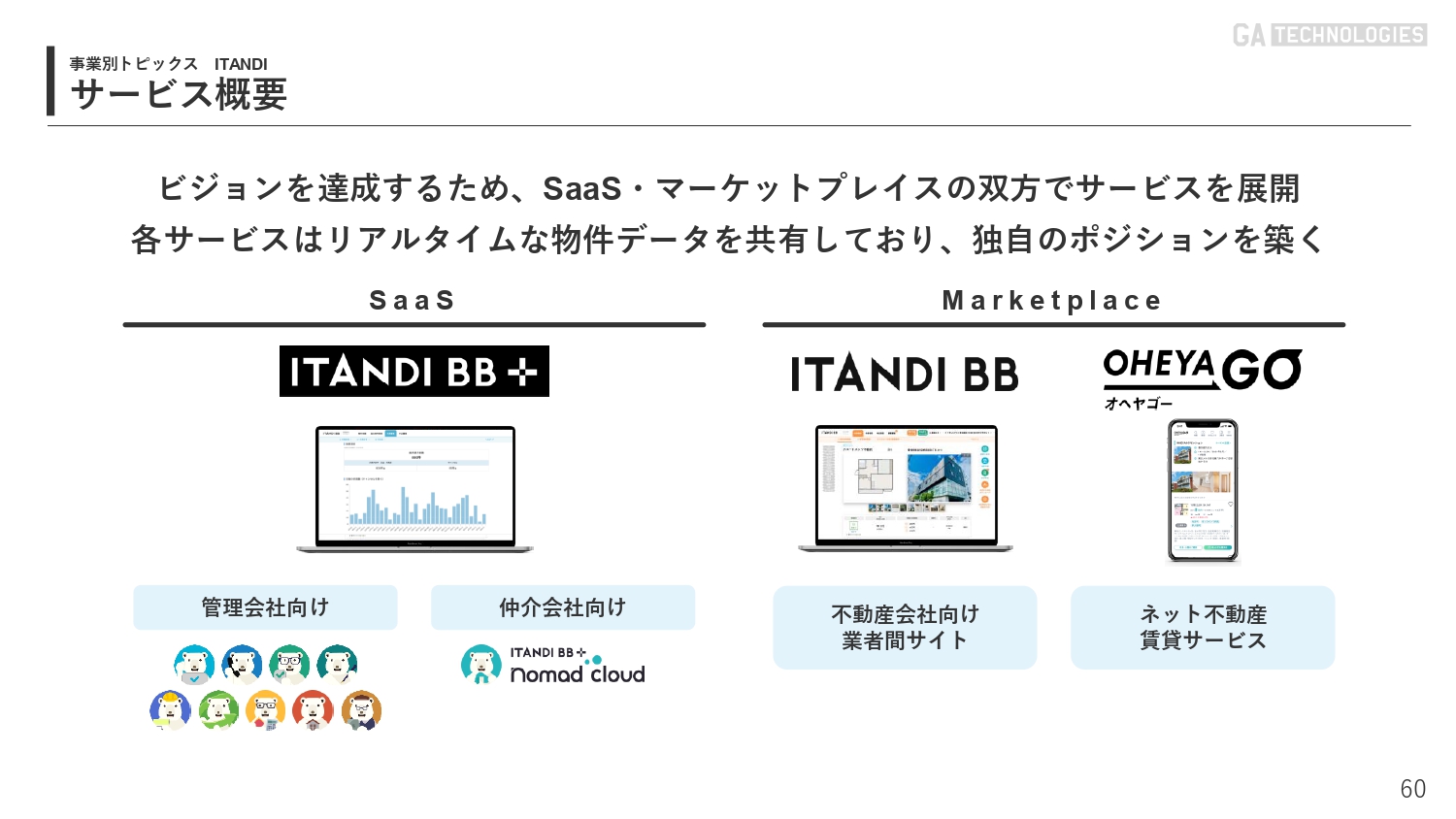

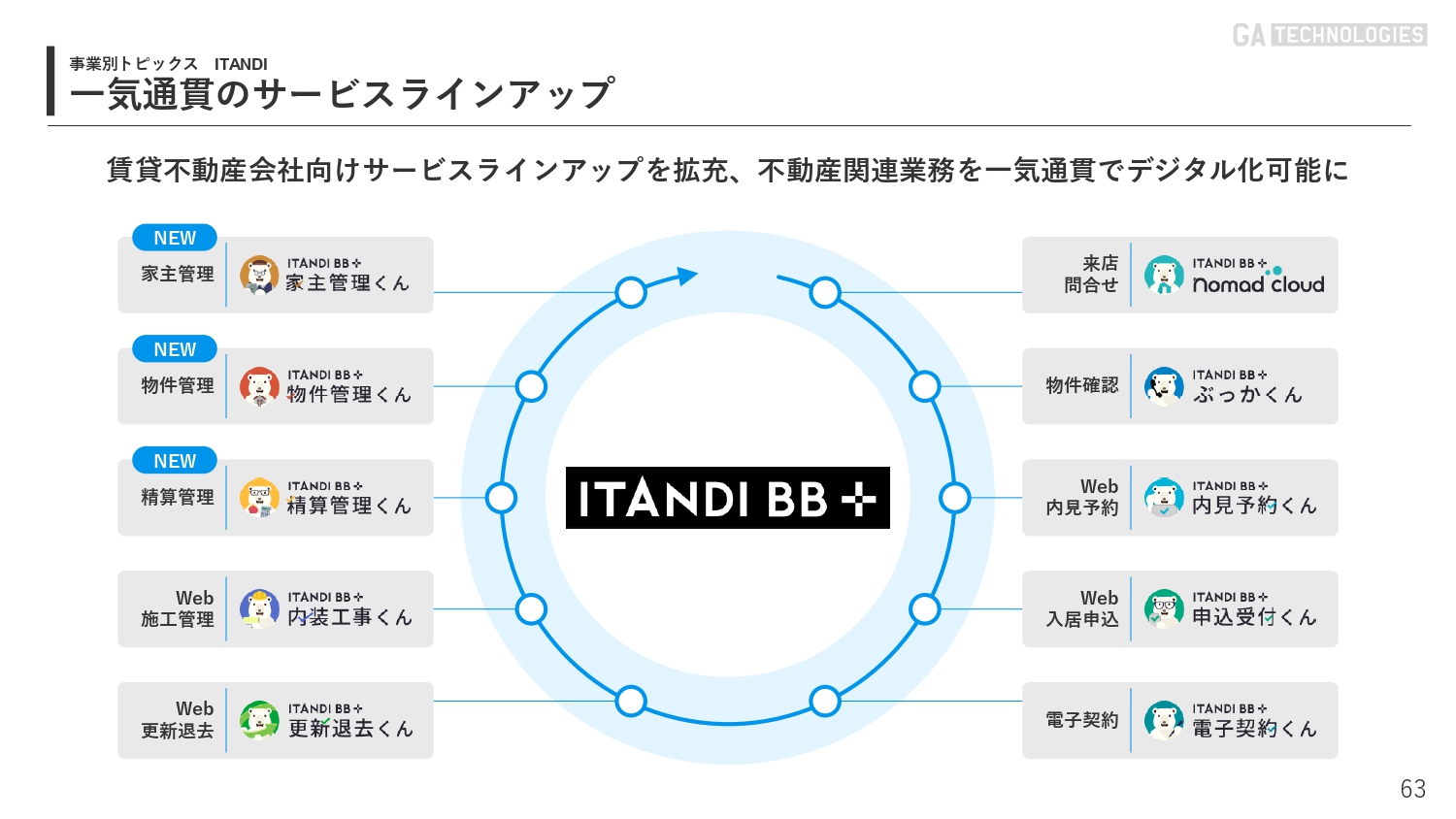

ITANDIのサービス概要です。ITANDIは大きくSaaS事業とマーケットプレイス事業に分かれており、SaaS事業の「ITANDI BB+」には管理会社向けと仲介会社向けがあります。マーケットプレイス事業は、不動産会社向け業者間サイト「ITANDI BB」と、ネット不動産賃貸サービス「OHEYAGO」から構成されています。

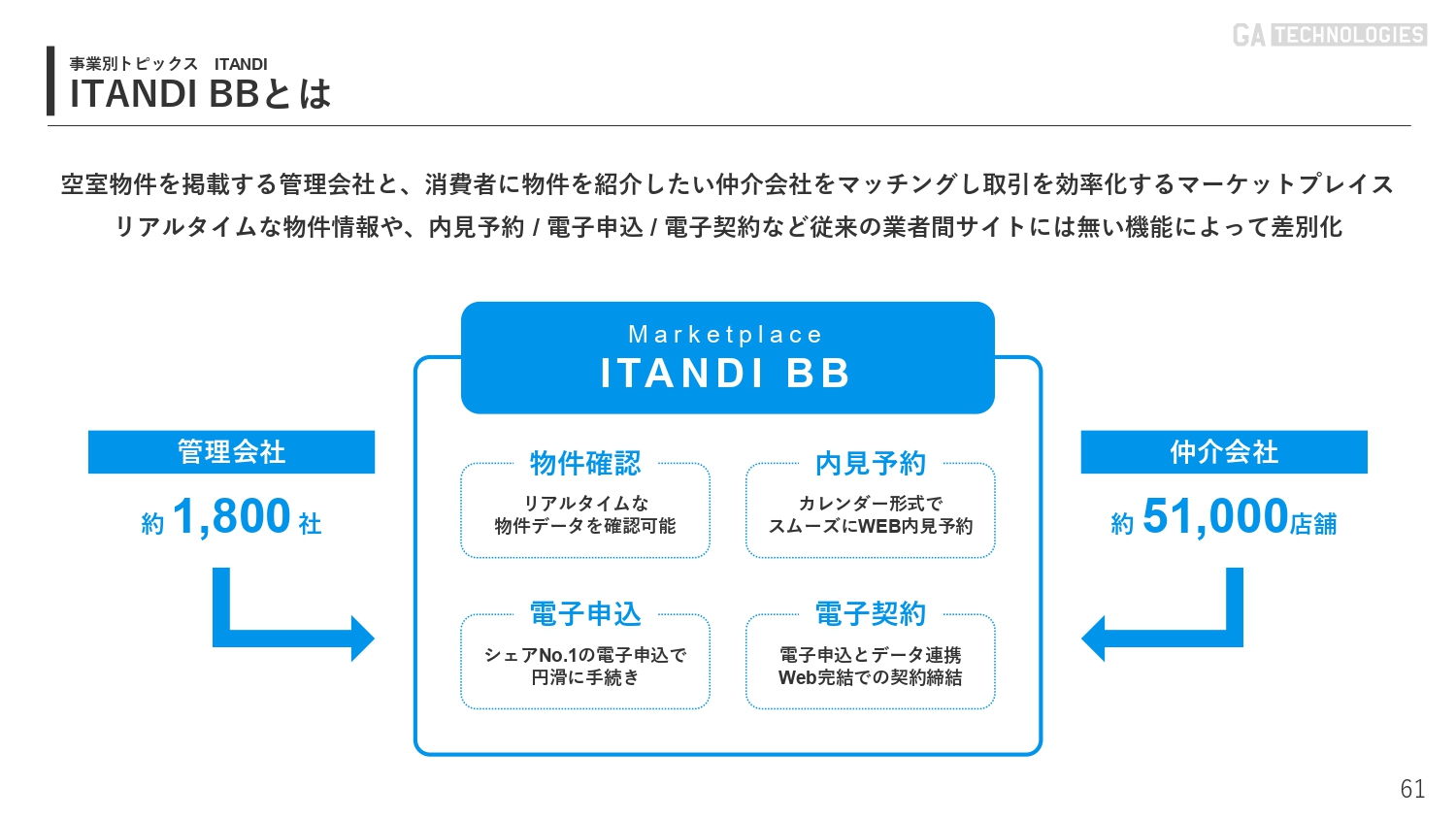

ITANDI BBとは

「ITANDI BB」は、不動産会社向け業者間サイトです。約5万1,000店舗の仲介会社、約1,800社の管理会社に使っていただいています。

従来も「レインズ(REINS)」や「ATBB」などが業者間サイトとして存在していましたが、この「ITANDI BB」が後発ながら圧倒的に伸びています。

理由は、リアルタイムで物件情報が確認できるためです。今までは紙で申込が行われていたことから、業者間サイト上で物件が空いているかどうか、仲介会社は毎回管理会社に確認していました。

しかし、我々のサービスでは電子申込と「ITANDI BB」が連動しているため、申込が入った瞬間に「ITANDI BB」上の管理物件が申込済となります。このリアルタイム性により、後発ながら、これだけユーザーを獲得することができています。

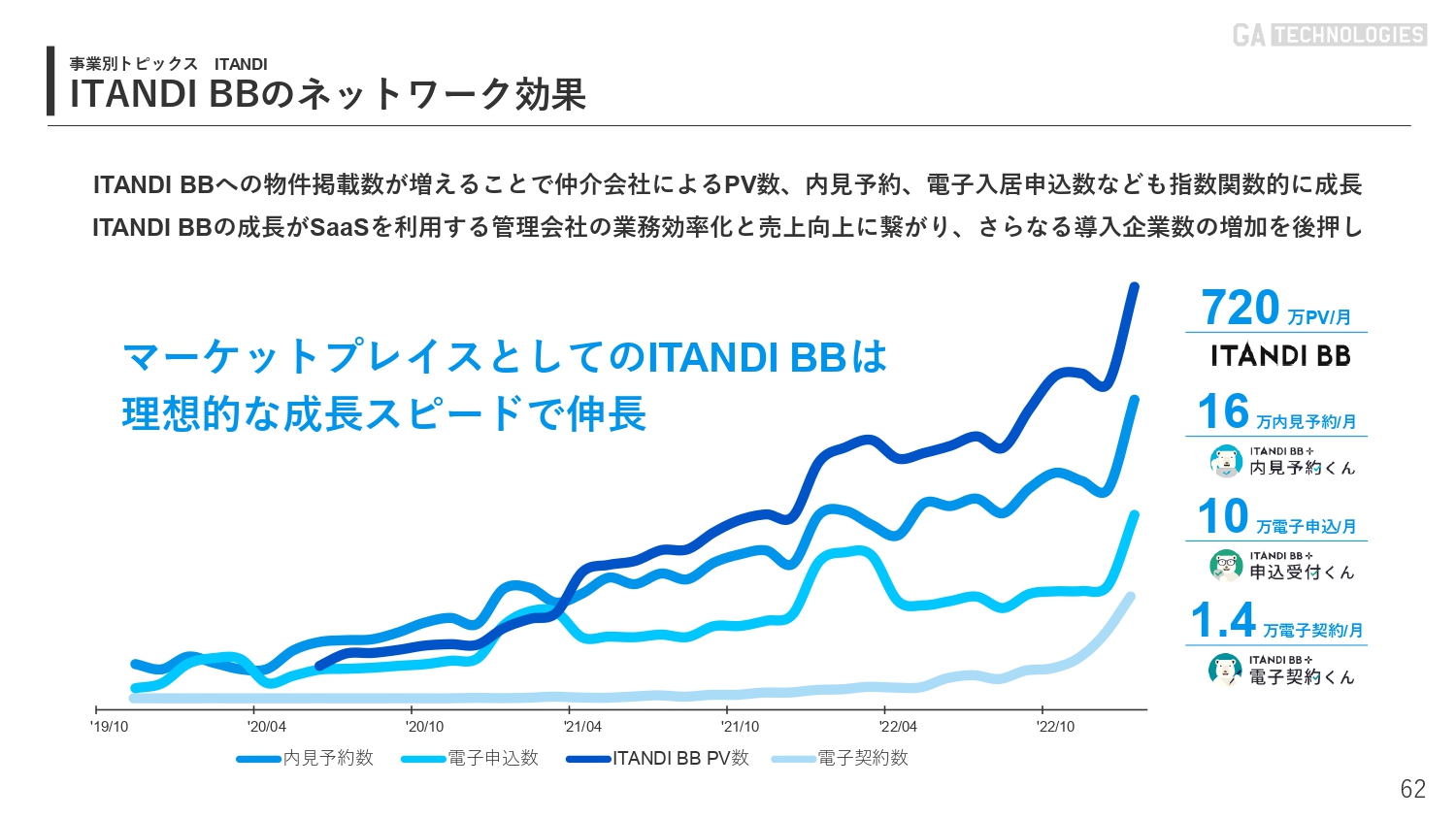

ITANDI BBのネットワーク効果

マーケットプレイスとしてのネットワーク効果が高まり、PV数も直近で720万PVと、後発ながら非常に伸びています。内見予約が月あたり16万件、申込が10万件、契約が1.4万件と、このネットワーク効果により指数関数的に伸びているのが「ITANDI BB」です。

一気通貫のサービスラインアップ

我々はバーティカルSaaSと言われる、いわゆるホリゾンタルSaaSと比較されますが、ホリゾンタルSaaSは株式会社300万社をターゲットに提供できるため、市場規模が大きいです。

不動産会社は11万社しかなく、「バーティカルSaaSは市場規模が小さいのでは」と言われてきましたが、11万社でも業務に深く入ることができるのがバーティカルSaaSの強みです。

スライド右上の「nomad cloud」が賃貸仲介会社向け、「ぶっかくん」「内見予約くん」「申込受付くん」「電子契約くん」「更新退去くん」「内装工事くん」「精算管理くん」「物件管理くん」「家主管理くん」は管理会社向けSaaSとなります。

したがって、我々は1社に対して1プロダクトではなく、1社に対して9プロダクトも導入することでき、100万社をターゲットにしていることと同じになります。

ホリゾンタルSaaSは、基本的に1社に幅広く提供するため赤字の企業が多いのですが、我々がSaaSにもかかわらず、トップラインをしっかり成長させながら黒字を確保できている理由は、1社に深くかかわり、アップセル・クロスセルにつなげることから、マーケティングコストをかける必要がないためです。

今後は、この電子申込を起点にアップセルをしていき、ARPAを上げていくという戦略になります。

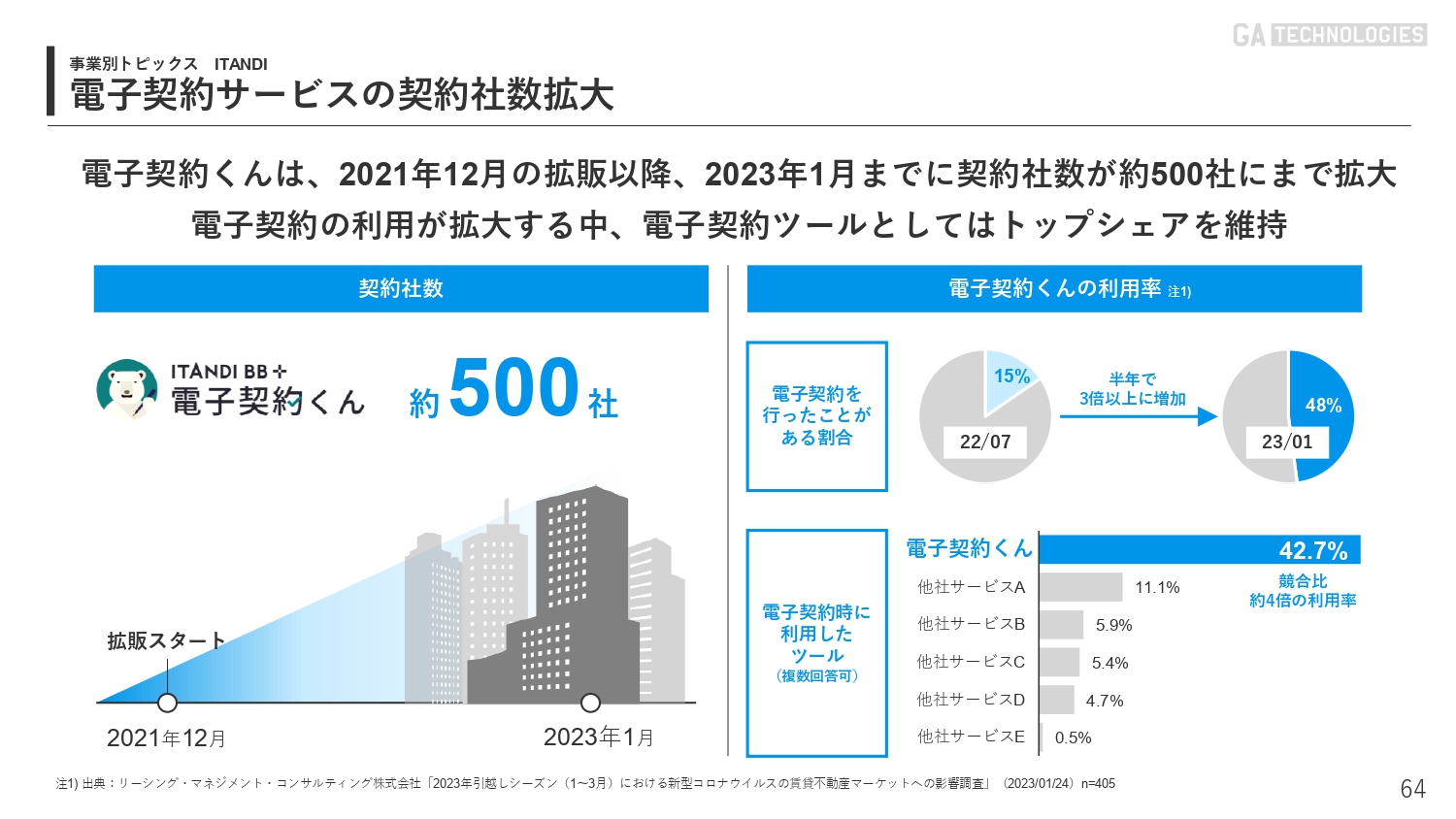

電子契約サービスの契約社数拡大

「電子契約くん」は、2021年12月の拡販以降、2023年1月までに契約社数が約500社にまで拡大しています。そのため、スライド右図のとおり、2022年7月には「電子契約を行ったことがある割合」が15パーセントでしたが、半年で約3倍の利用率になっています。

また、「電子契約くん」を使ったことがあるという方も約42パーセントと、他社サービスと比較して約4倍の利用率を誇ることにつながっています。

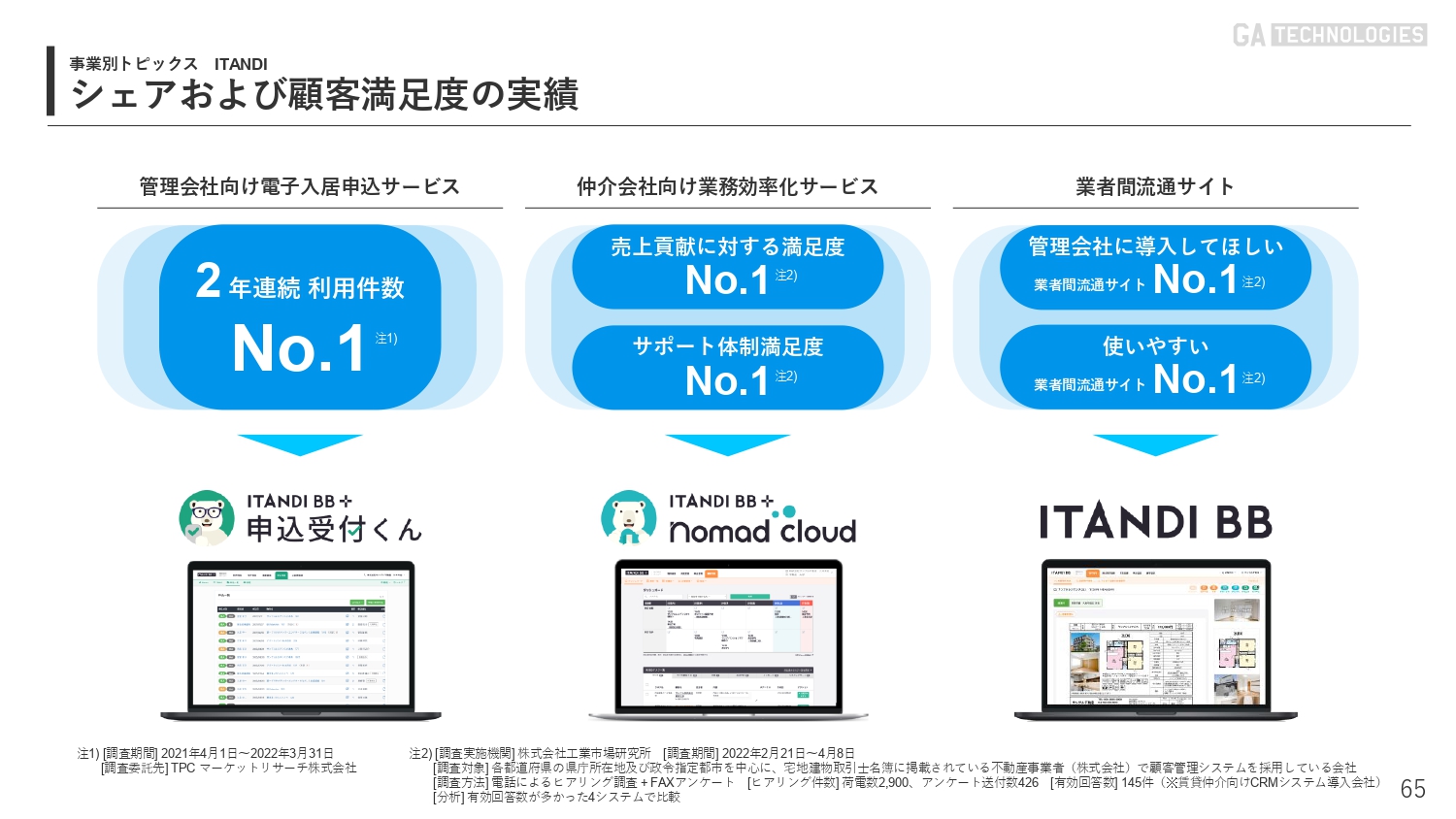

シェアおよび顧客満足度の実績

今後シェアを獲得していく上でも、管理会社向け電子入居申込サービスでは2年連続利用者件数No.1、仲介会社向けの「nomad cloud」も売上貢献に対する満足度No.1、サポート体制満足度No.1、業者間流通サイトの「ITANDI BB」でも、管理会社に導入してほしいサイトNo.1、使いやすさNo.1と、市場から非常に受け入れられているプロダクトです。

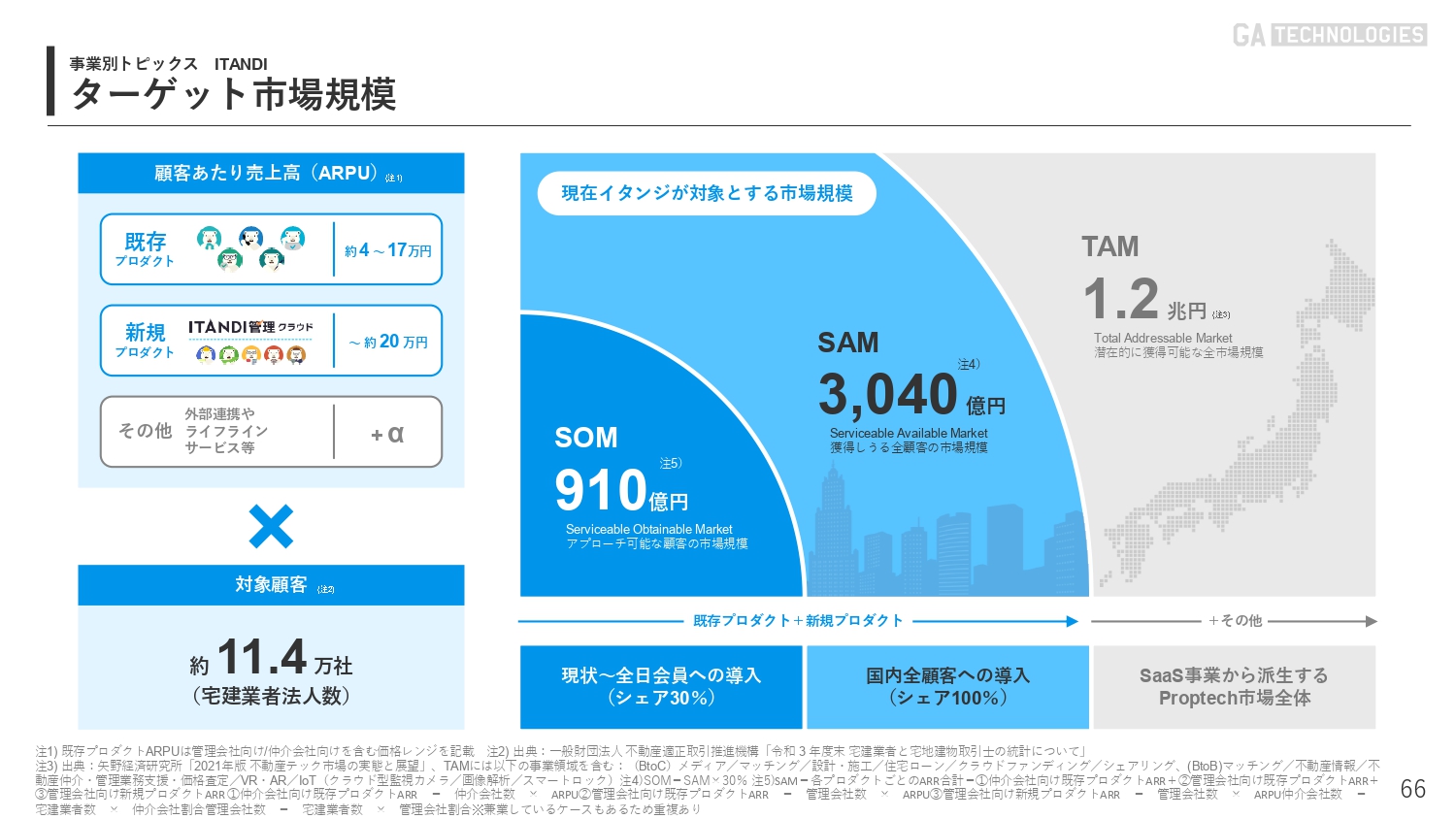

ターゲット市場規模

第1四半期は計画どおり進んでいます。さらなるマーケットシェア獲得のために「MtechA」「RENOSY BANK」「RENOSY」だけでなく、ITANDIにおいても、全日本不動産協会との取り組みによりSMBと言われる小さな不動産会社の開拓が加速度的に上がっていくと考えています。

引き続きトップラインをしっかりと伸ばし、事業利益にもコミットしていきながらマーケットシェアを獲得していきたいと思います。

以上で、当社グループ第1四半期の決算発表を終わります。お忙しい中、お時間をいただきまして、誠にありがとうございました。