2023年3月7日に発表された、一正蒲鉾株式会社2023年6月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:一正蒲鉾株式会社 代表取締役社長執行役員 野崎正博 氏

目次

野崎正博氏(以下、野崎):みなさま、おはようございます。一正蒲鉾株式会社、代表取締役社長執行役員の野崎でございます。本日はご多用のところ、当社説明会にご参加いただき、誠にありがとうございます。ただいまより、2023年6月期第2四半期の決算概要、並びに今後の業績見通しについてご説明いたします。

本日ご説明する内容はスライドのとおりです。説明の最後に、東証プライム市場の上場維持基準の適合に向けた取組状況についてもご説明します。

サマリ

2023年6月期第2四半期の決算概要をご報告します。当社は今回初めて第2四半期決算説明会を行いますので、7月から12月の事業の特徴についても随時ご説明します。

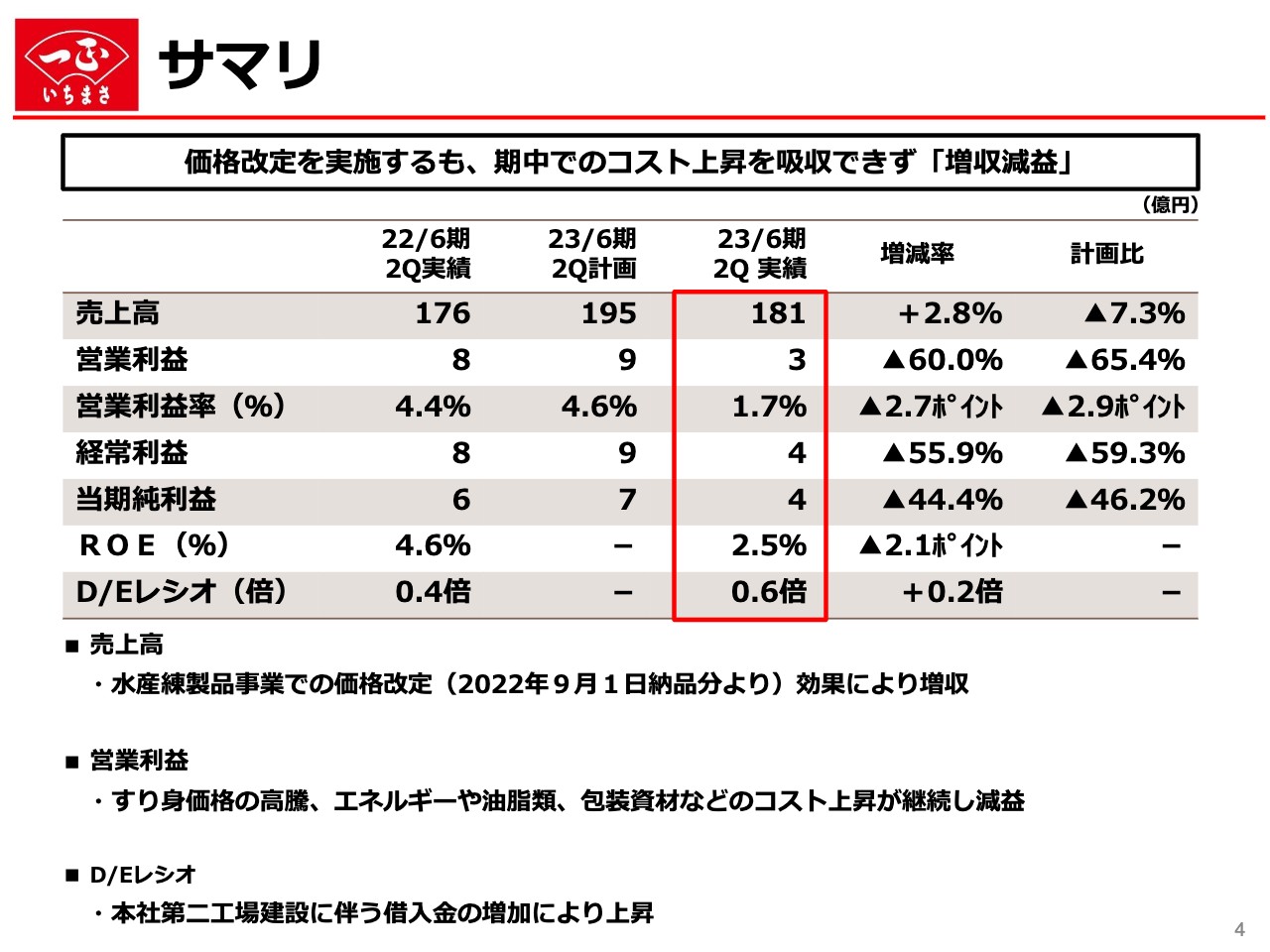

まず、第2四半期決算のサマリーです。今年度は増収減益での折り返しとなりました。ご理解いただいているとおり、事業上の最大の課題はコストの上昇です。即効性の高い対策として、9月の納品分から水産練製品の第2回目の価格改定を実施しました。

しかし、期中でのコスト上昇が続いたことにより、この対策による吸収は不十分となり、前年同期比60パーセントの減益となりました。また、当期純利益も前年同期比40パーセントを超える減益となり、ROEが前年より大幅に悪化しています。

D/Eレシオは前年同期比プラス0.2倍となっていますが、これは本社第二工場建設に伴う借入金の増加によるものです。

損益状況

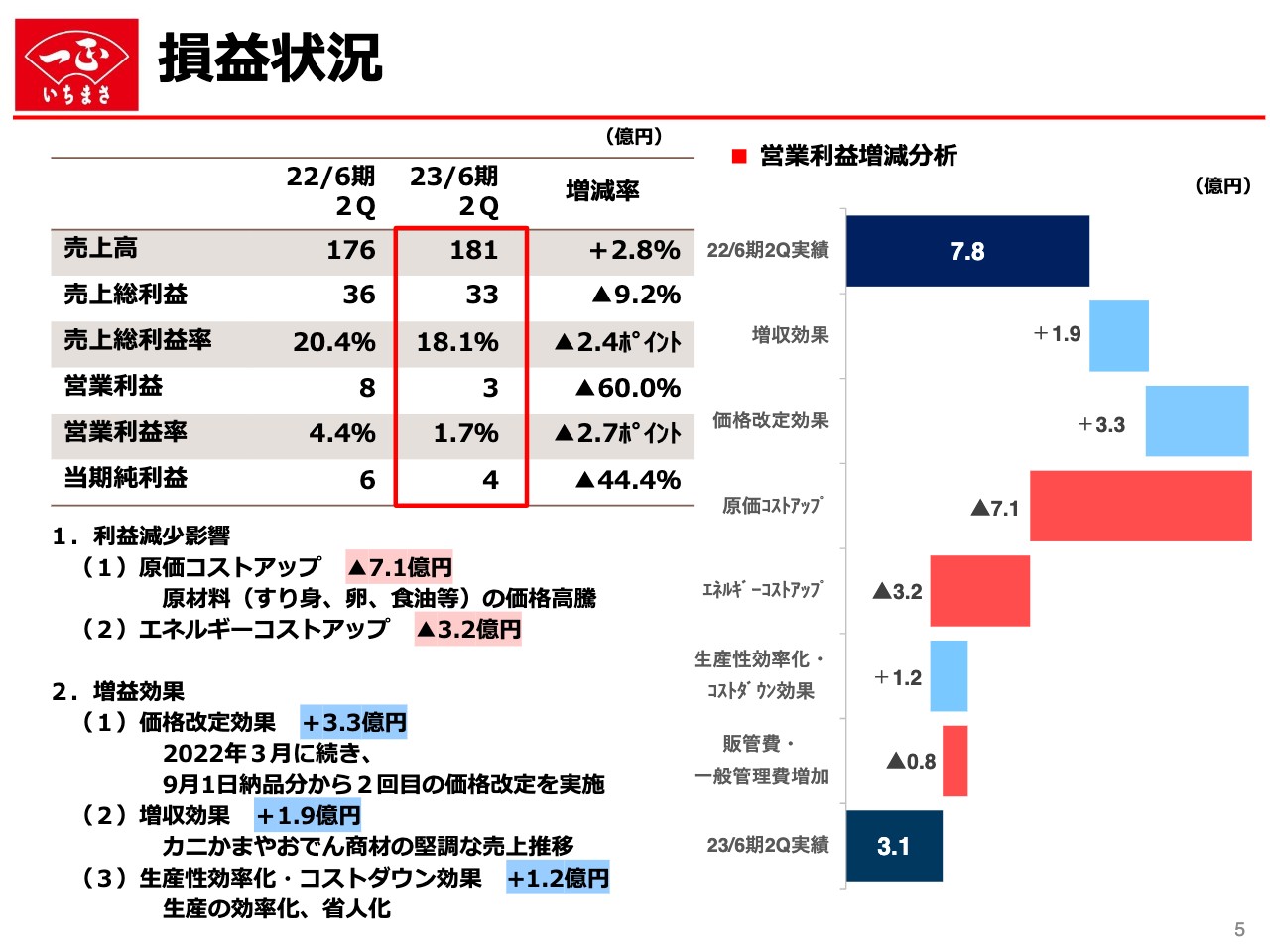

損益状況です。まず、営業利益の増減分析について、スライド右側のウォーターフォールチャートをご覧ください。第2四半期までのコストは未曾有の高騰となり、原材料・エネルギーを合わせて10億円強の上昇となりました。

これに対し、2022年3月、2022年9月の二度の価格改定を実施した結果、3億円の増益効果を得られました。しかし、コスト上昇分の吸収には程遠い状況です。

さらに、自社努力として営業部門、生産部門での改善を3億円程度積み上げ、営業利益は3.1億円を確保しました。事業セグメント別の詳細は後ほどご説明します。

財務状況

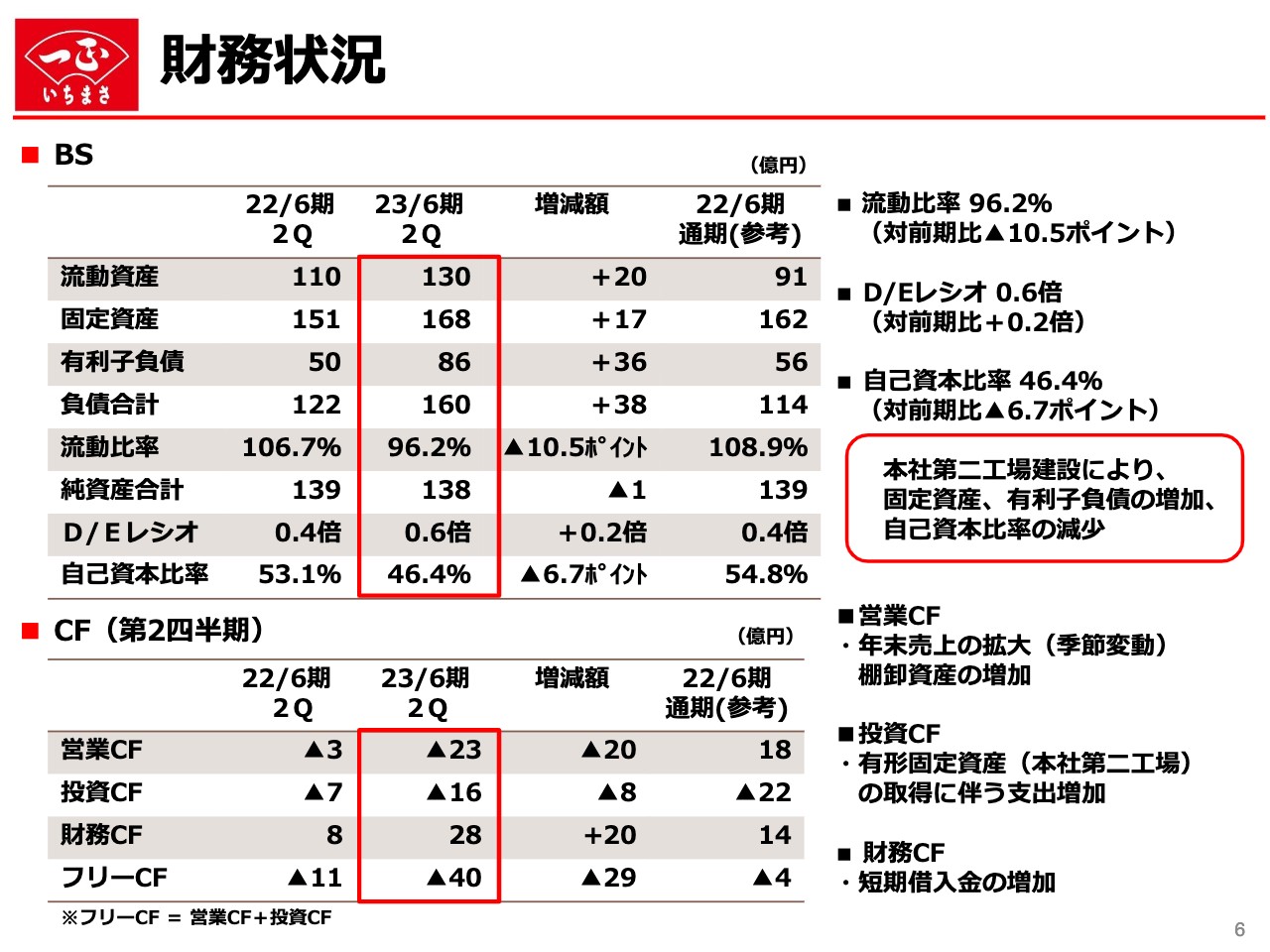

財務状況です。固定資産と有利子負債の増加は、本社第二工場の建設に伴うものです。現在、4月の本格稼働に向けて生産設備の設置を進めており、投資の計上は当初の計画どおり、第3四半期で完了する予定です。

キャッシュフローについても、本社第二工場の建設に伴う有形固定資産の取得により、投資キャッシュフローで支出が増加しています。

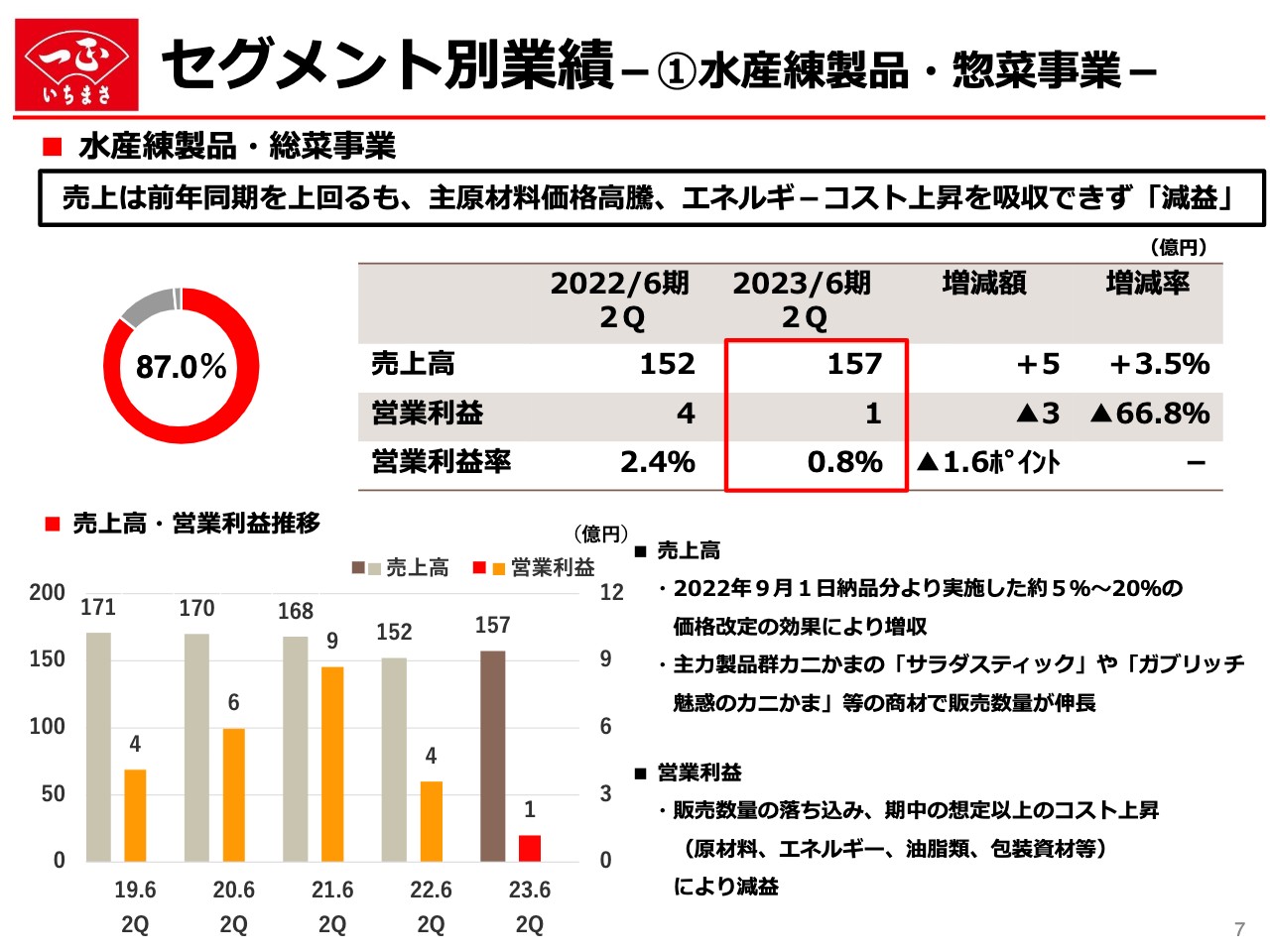

セグメント別業績‐①水産練製品・惣菜事業‐

セグメント別の業績です。まず、水産練製品・惣菜事業についてご説明します。先ほどサマリーでお伝えしたとおり、魚肉のすり身を中心とした原材料価格の高騰、あるいはエネルギー価格の上昇を吸収するため、9月1日納品分より第2回目の価格改定を行いました。

お得意先さまにもご理解いただき、店頭での価格改定は進んだものの、2つの問題点によって業績の回復には至りませんでした。

1つは、原材料・エネルギー価格が計画の段階からさらに上昇したことです。9月1日の価格改定でコスト上昇を吸収した利益構造に変える計画でしたが、従来レベルの利益確保のためにはさらなる改定が必要な状況となっています。

もう1つは、販売数量の減少です。消費者の店頭での購入が想定以上に減少しました。食品の全般的な値上げの中で改定後の価格が浸透していないことに加え、将来の生活に関する不透明感が払拭できないことによる買い控えも生じていると理解しています。

一方で、このような状況下でも当社の主力商品であるカニ風味かまぼこは、ナンバーワンブランドの「サラダスティック」や、より蟹脚に近づけることで満足感を向上させた「ガブリッチ 魅惑のカニかま」などの販売数量が伸長しています。お客さまのニーズを的確にとらえ、まっすぐに応えていくところにまだ成長の芽があると感じています。

(参考)2022年12月 おせち商戦

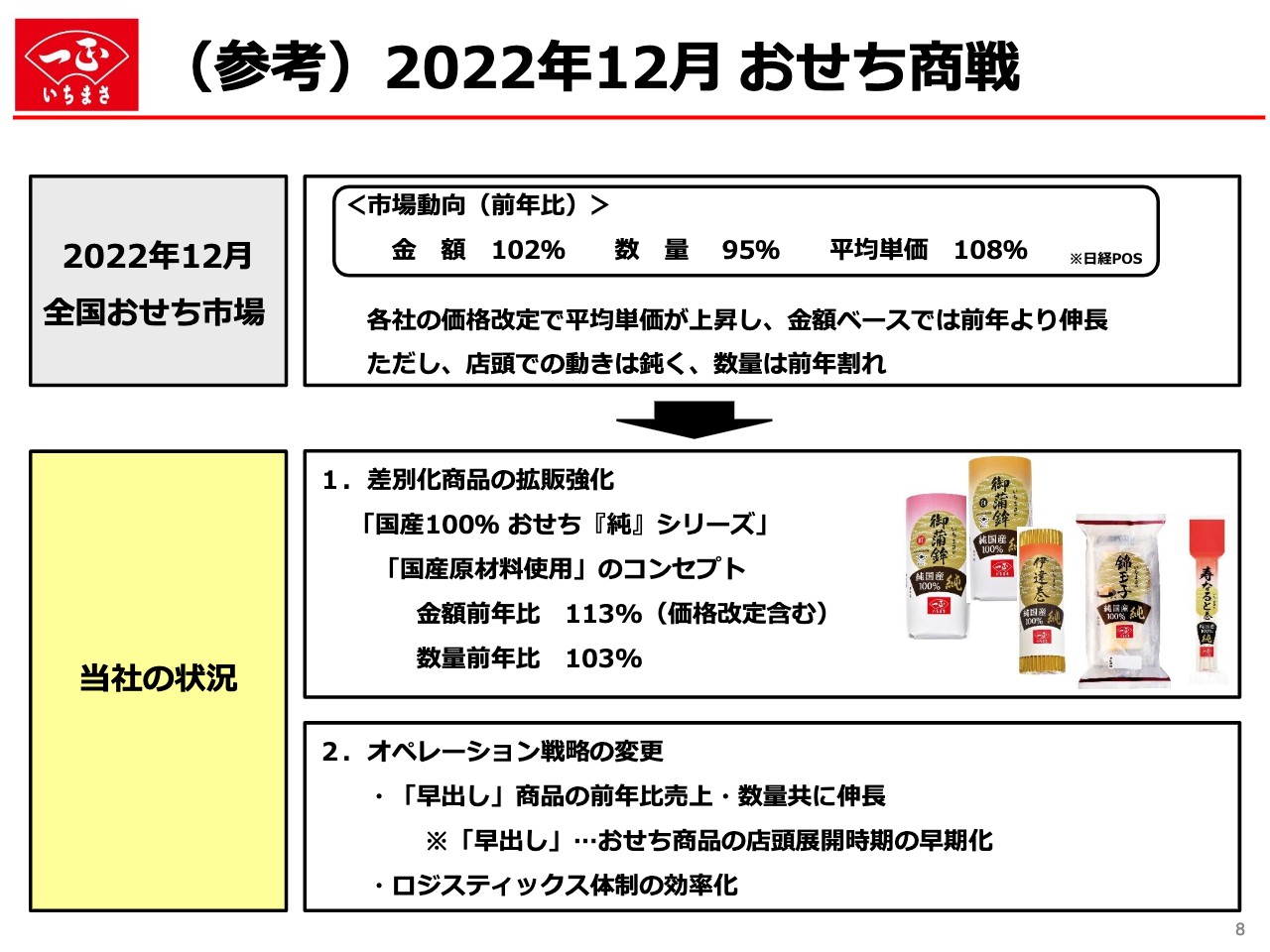

水産練製品事業では、年末のおせち商品の需要により、12月の販売構成比が平常月の2倍になります。12月商戦での成否が年間の業績に大きな影響を与えるため、競合各社も年末に向けた商品開発、営業に全力を投入します。

2022年12月の全国おせち市場の動向は、金額ベースで前年比102パーセント、販売数量ベースで前年比95パーセント程度だったと推定されています。前年より金額が伸びているのは値上げによるもので、おせち市場も良い状況ではありませんでした。

このような状況の中で、当社が拡販に向けて活動してきた「国産100% おせち『純』シリーズ」は、金額ベースで前年比113パーセントと拡大を続けています。

また、店頭展開時期の早期化を進める「早出し」の提案や物流拠点の保管量の強化、さらに前倒しでの製品移動を推進し、物流の効率化を図りました。昨年12月には大雪による各種影響が大きなニュースになりましたが、当社はこのオペレーション戦略の変更により、最大の商戦であるおせちの販売ロスを極小化できました。

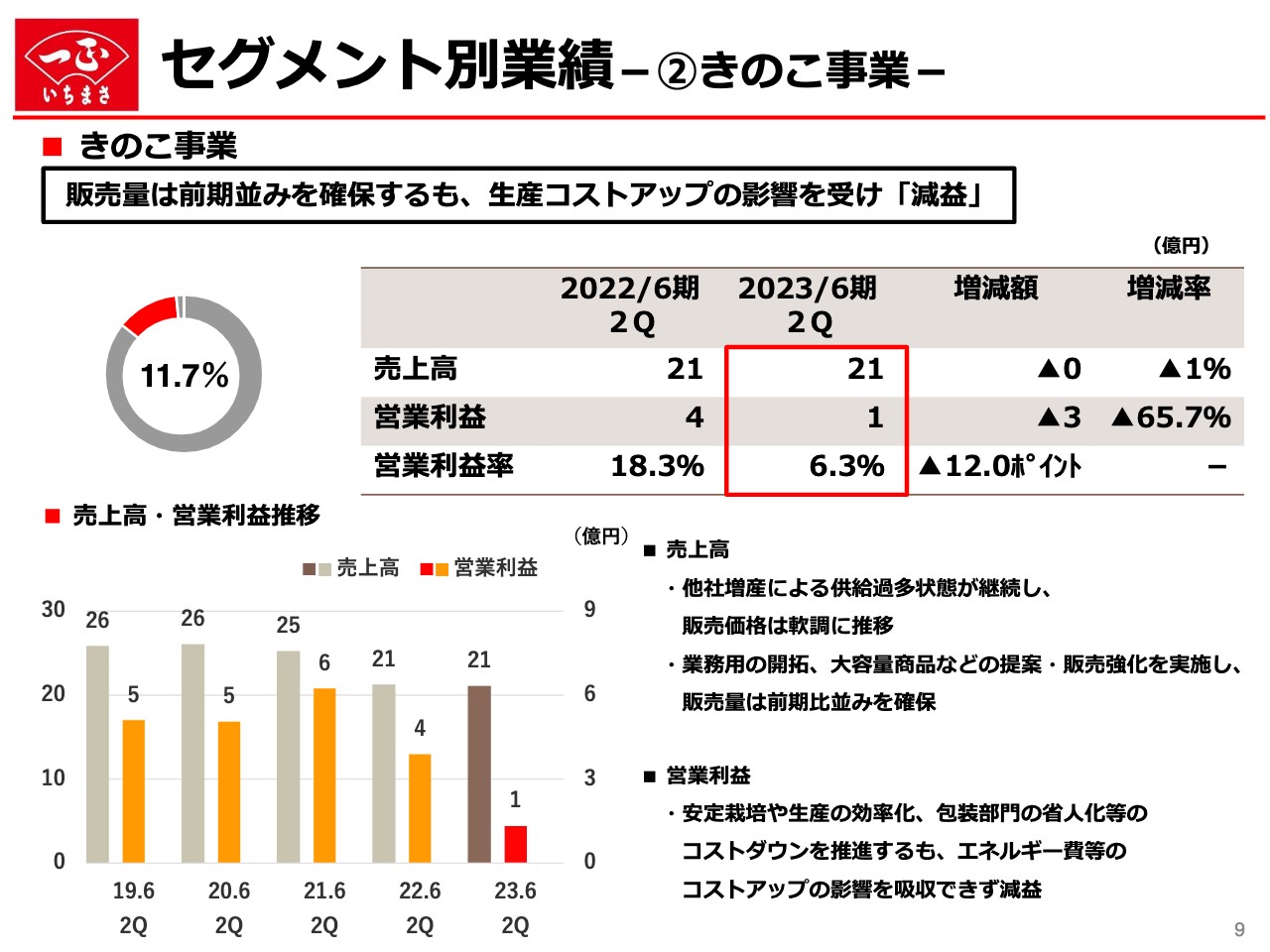

セグメント別業績‐②きのこ事業‐

きのこ事業についてです。他社の増産による供給過多の状態と、それに伴う販売価格の軟調傾向が継続しています。各社が販売量の確保に向けた活動を強化するなか、当社は前期並みの販売量を確保しました。主力の取引先である量販店との関係拡充に向け、提案活動の営業強化を進めています。

また、新たな需要獲得に向けた業務用ルートの販売開拓も進めており、販売構成比が高まっています。特に今期の販売量確保には、業務用ルートでの販売拡大が貢献しました。

一方で、農産物である舞茸の栽培に多くのエネルギーを使用しており、利益面ではエネルギー価格の上昇の影響を受け、減益となりました。

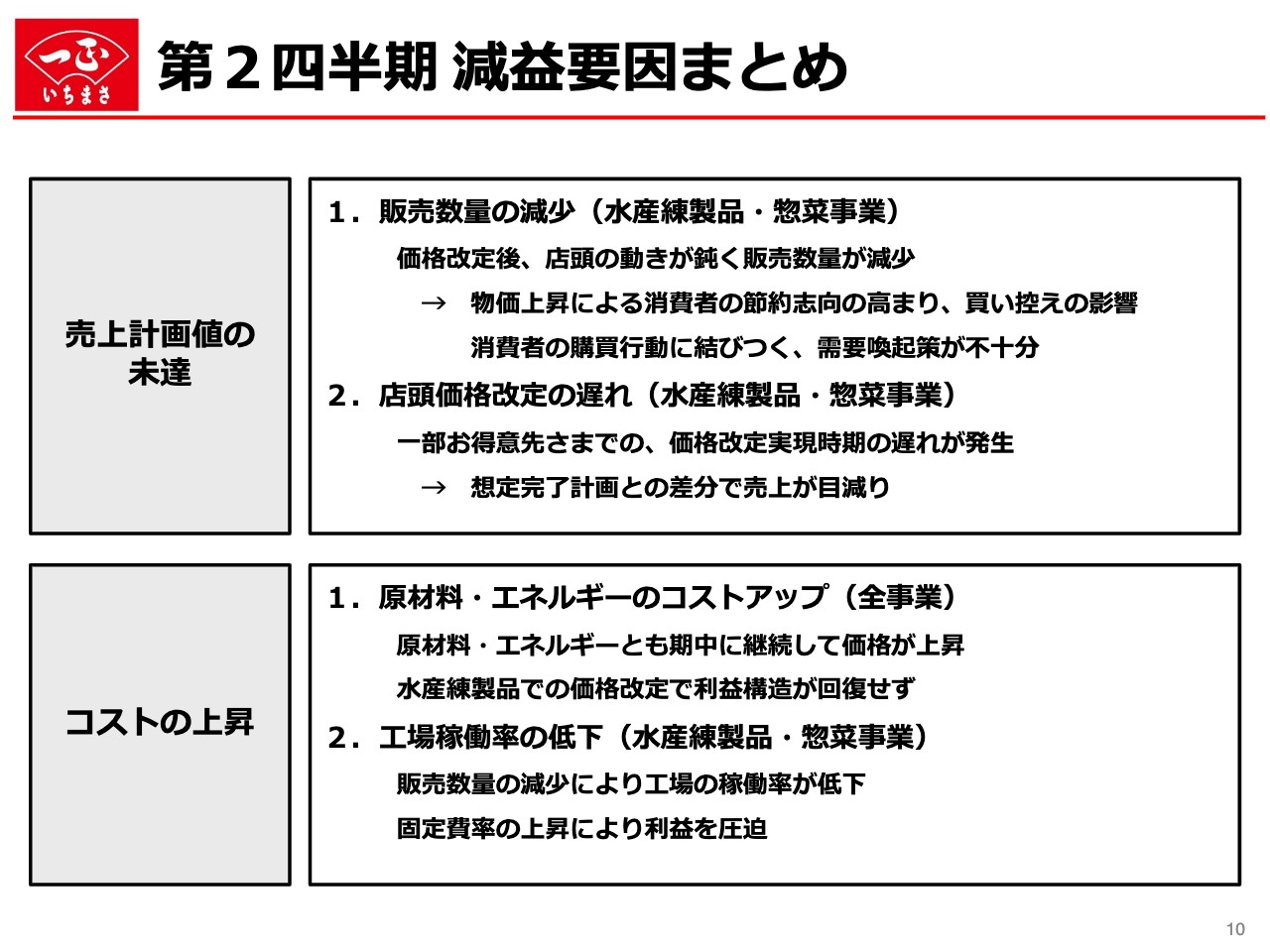

第2四半期 減益要因まとめ

第2四半期決算の減益要因をまとめています。売上計画値の未達要因として、販売数量の減少をお伝えしましたが、これに加えて価格改定の実現時期の遅れも影響しています。価格改定についてはお得意先さまにご理解いただいたものの、PB商品をはじめとした、一部の価格改定作業が間に合わなかった事例が発生しています。

コストの上昇については、原材料・エネルギー価格の上昇が大きな要因であることはお伝えしたとおりです。もう1つの要因は、販売数量の減少による工場稼働率の低下です。これが固定費率の上昇につながり、収益構造を悪化させています。今後は経営環境を見極めつつ、これらの課題についても対策を講じていきます。

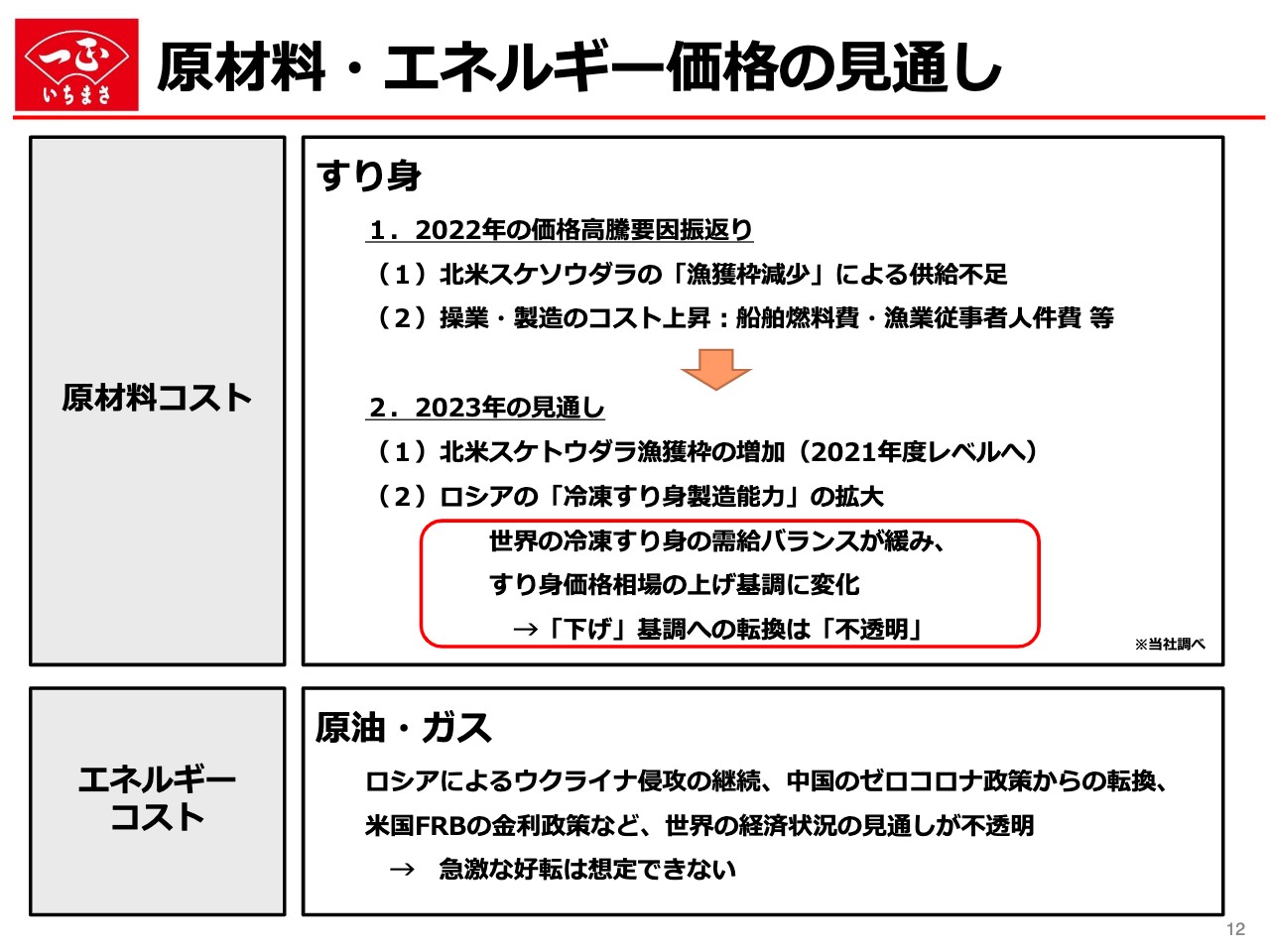

原材料・エネルギー価格の見通し

今年度下期および来期以降の対策についてです。まず、経営に大きな影響を与える原材料・エネルギー価格に関する当社の見通しをご説明します。

すり身については、2023年度は北米での漁獲枠が戻ってきたことに加え、ロシアの冷凍すり身の生産能力・出荷量が急速に拡大していることにより、世界的な需給バランスが緩み、上昇一辺倒の流れから抑制へ変化するものと考えています。

ここ数年で漁業従事者の労働賃金も上がっているため、すり身の価格がすぐに下げに転じるかは難しいところではあるものの、供給が安定することで対策が打ちやすくなることは確かです。

一方、エネルギー価格については、ウクライナ侵攻の継続や中国におけるアフターコロナの経済活動の活発化などにより、需給バランスの急激な好転はないものと考えています。

短期戦略-水産練製品・惣菜事業-

事業別の活動状況と改善策についてご説明します。水産練製品・惣菜事業では、2023年3月1日納品分より3回目の価格改定を実施しています。これにより、原材料・エネルギーなどのコスト上昇分を吸収し、利益構造を改善することを目指します。

一方で、上期の業績のところでお伝えしたとおり、買い控えによる販売数量の減少はコスト吸収を不十分にさせる大きな要因となっているため、販売数量の拡大が必要です。

営業活動では、お得意先さまのニーズをとらえた提案活動を強化するとともに、店頭での販促を拡大します。また、商品に関しては、「値ごろ感」「手軽さ」「プチ贅沢」「健康」というキーワードで、消費者ニーズを捉えた戦略的新商品を積極投入し、主力商品とともに店頭シェアの拡充を図ります。

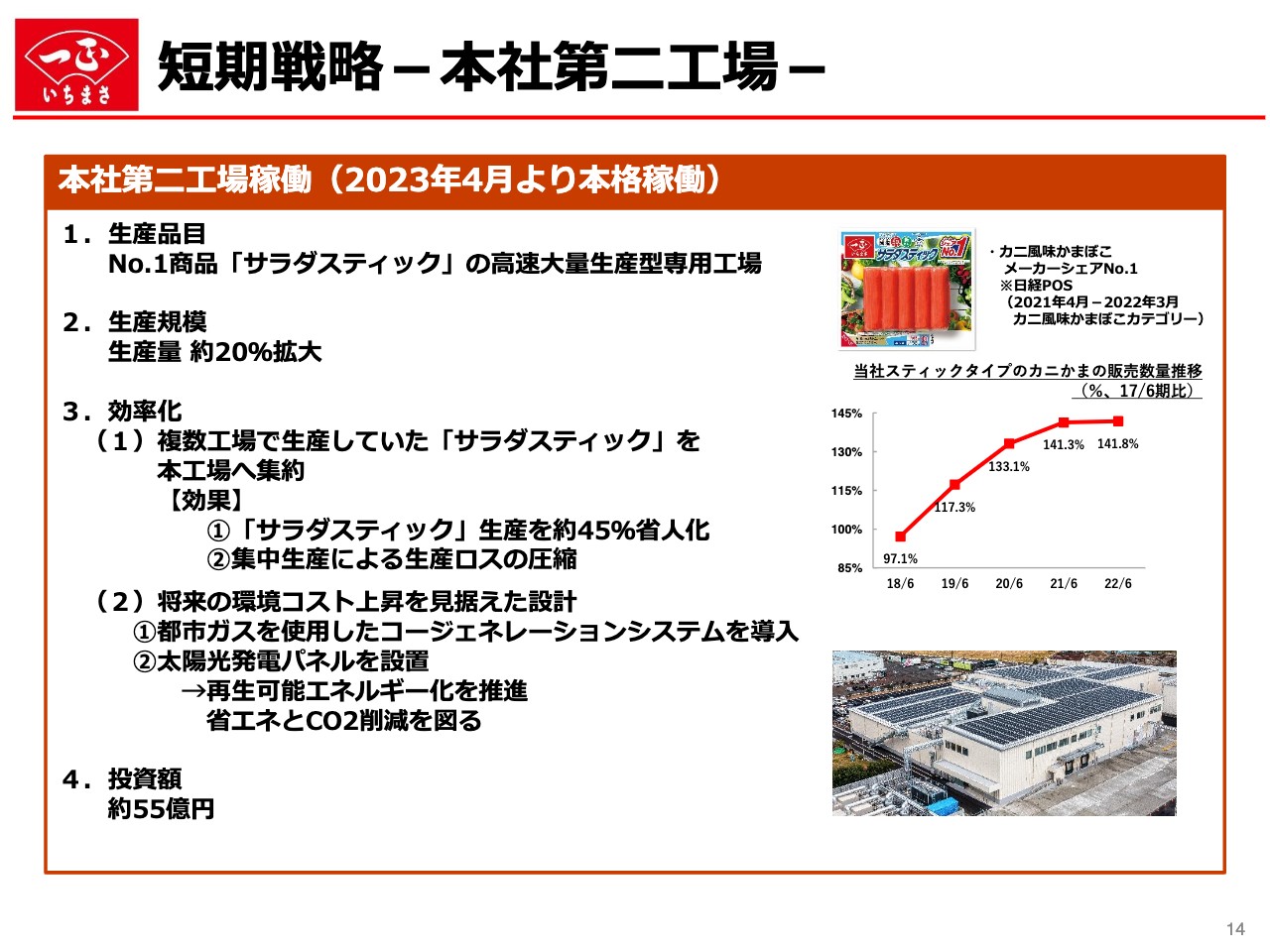

短期戦略-本社第二工場-

水産練製品・惣菜事業のもう1つのトピックスは、4月より本格稼働する本社第二工場についてです。この工場はカニ風味かまぼこのメーカーシェアナンバーワン商品である「サラダスティック」専用工場であり、さらなる高速大量生産が可能となりました。従来と比較して、生産量は約20パーセント拡大します。

また、これまで複数の工場で生産していた「サラダスティック」を本社第二工場に集約することで、約45パーセントの省人化を実現し、集中生産による生産ロスの圧縮も可能になります。これにより、カニかまの競争優位性の確保を目指します。

環境面では、コージェネレーションシステムや太陽光パネルを導入し、再生可能エネルギー化を進め、省エネ・CO2削減を図ります。さらに、将来の環境コストの抑制も見据えています。

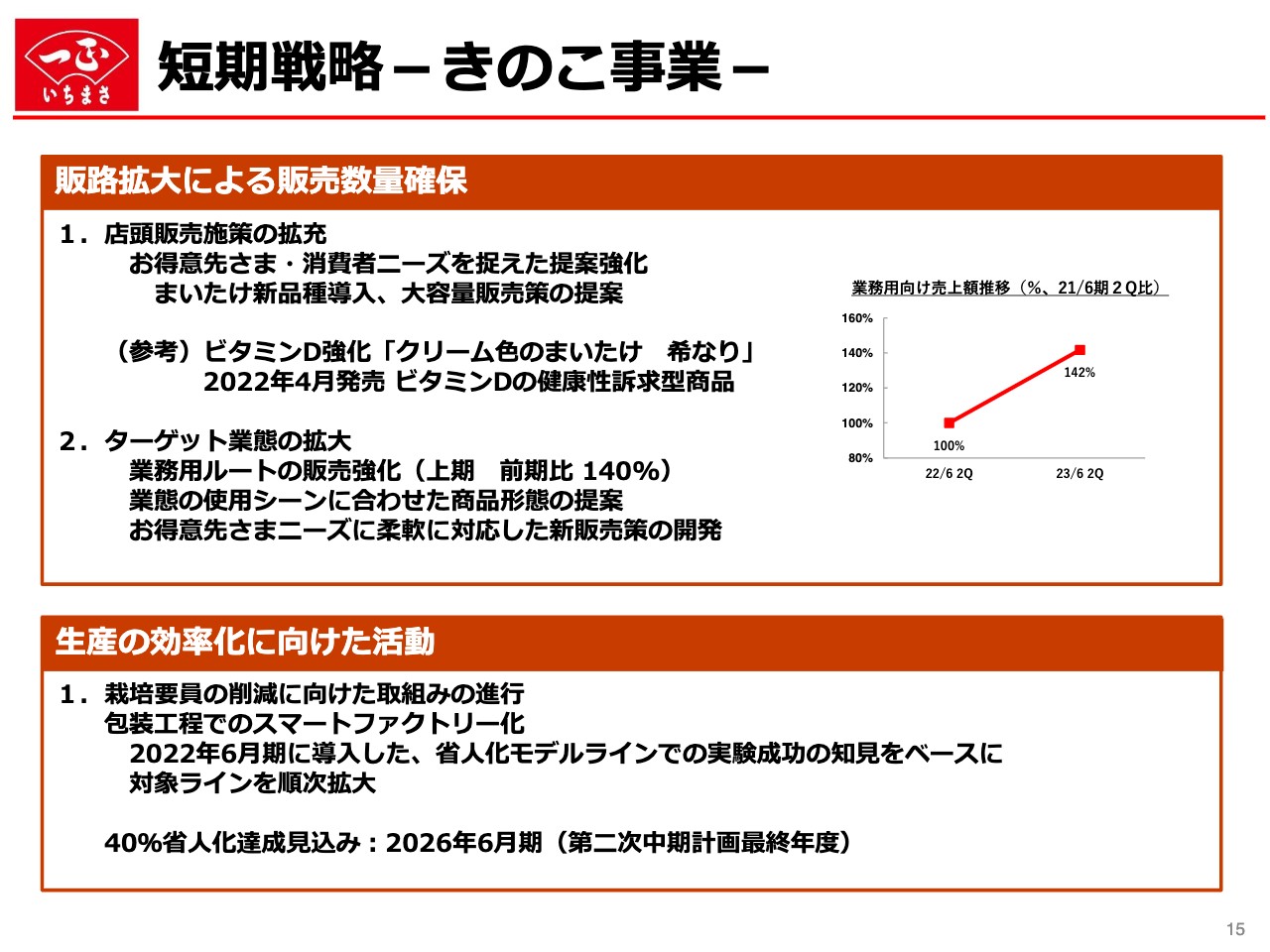

短期戦略-きのこ事業-

きのこ事業の取組みです。営業活動では、販路拡大による販売数量の確保により、利益の獲得を目指します。店頭では、ビタミンDの健康性を訴求したまいたけの新品種の導入や、大容量販売策の提案など、お得意先さまや消費者のニーズを捉えた提案を強化していきます。

また、ターゲット業態の拡大にも取り組んでおり、業務用ルートでは使用シーンに合わせた商品形態の提案をさらに進めていきます。

生産活動については、第二次中期経営計画で包装部門の40パーセント省人化を掲げています。昨年度に栽培センター内に設置した省人化モデルでの取組みが成功し、下期にも省人化ラインを拡大する予定です。2026年6月までの省人化目標の達成に向けて取組みを進めていきます。

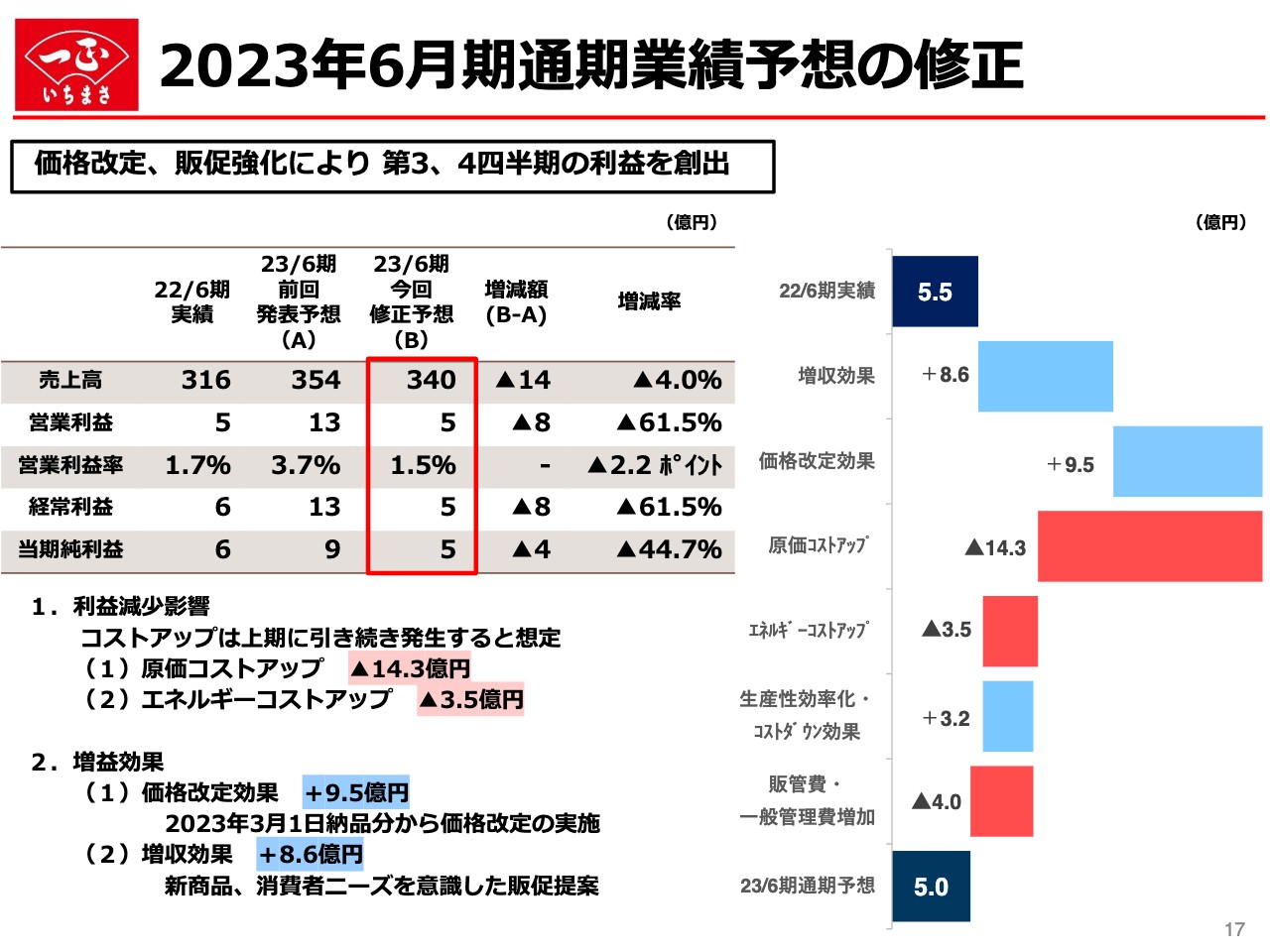

2023年6月期通期業績予想の修正

ここまでご説明した事業環境の見通しと対策を踏まえて、第59期の通期業績を再検討しましたが、前回発表予想の数値を達成することは難しいと判断し、業績予想を修正することとしました。

通期の業績については、原価のコストアップで14億3,000万円、エネルギーのコストアップで3億5,000万円で、合わせて約18億円が利益減少に影響すると見込んでいます。

これに対し、3月1日納品分からの価格改定で9億5,000万円、水産練製品・惣菜事業、きのこ事業での販促強化で8億6,000万円、合わせて約18億円の増益効果を見込んでおり、コストアップを吸収する予定です。

2023年6月期の通期での営業利益は、前年と同レベルの5億円に修正します。また、当期純利益は前年から1億円減の5億円を見込んでいます。期末配当に関しては、1株12円から修正はありません。

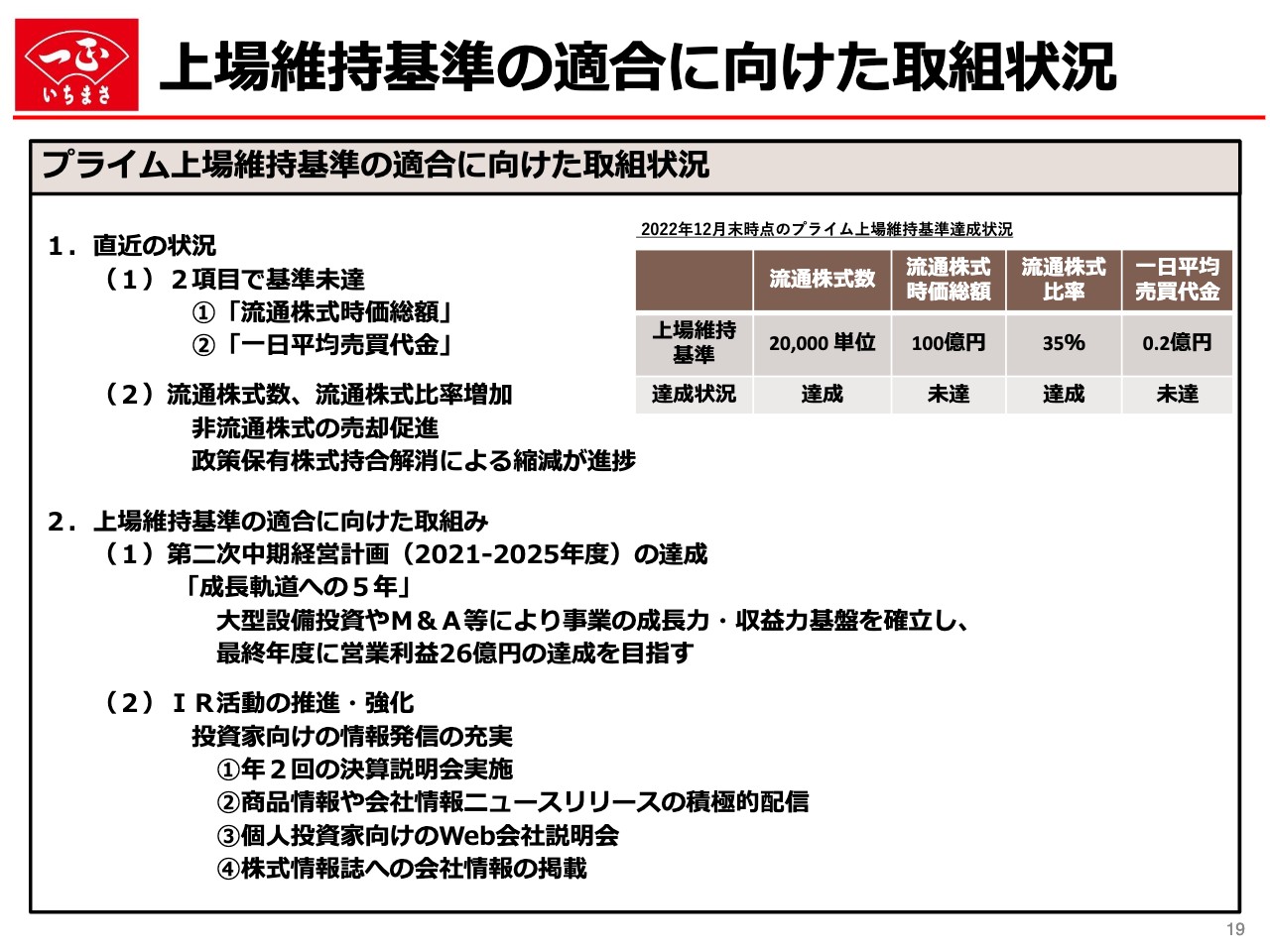

上場維持基準の適合に向けた取組状況

東証プライム市場の上場維持基準の適合に向けた取組状況について、ご報告します。上場維持基準の4項目のうち2項目は達成していますが、流通株式時価総額と一日平均売買代金の基準は未達の状況です。

本年1月30日、東証より、フォローアップ会議の論点を踏まえ、プライム市場経過措置終了を2025年3月以後に到来する基準日とすると発表がありました。基準適合に向けた計画遂行が急がれる状況ですが、IR活動をはじめとして当社への理解を深めてもらう努力を続けていきます。

以上で、第2四半期の決算概要と今後の業績見通しについてご説明しました。私からのご説明は以上となります。ご清聴ありがとうございました。

質疑応答:水産練製品・惣菜事業の業務用販売について

司会者:「『きのこ事業では業務用ルートでの販売を伸長させている』というお話でしたが、主力である水産練製品・惣菜事業は業務用ルートの成長は加速させないのでしょうか?」というご質問です。

野崎:2021年度から2025年度の第2次中期計画において、業務用販売事業の拡大は海外事業と並ぶ成長戦略の中核として位置づけており、業務用販売事業の専任者を設けて、食品メーカーや業務用問屋への商談を強化し、販路拡大を続けています。

しかし、新型コロナウイルスの感染拡大に伴う外出自粛傾向により外食産業は低迷し、需要回復まで時間を要すると想定されたため、中食や量販店の水産売り場、総菜売り場等への提案を強化してきました。

魚の健康機能を訴求した総菜や、資源が減少している水産物をすり身で再現した新商品を開発し、現在はその成果が出始めています。今後は新型コロナウイルスの収束により、外食産業も本格的な需要回復が見込まれるため、さらなる販路拡大を目指していきます。

質疑応答:本社第二工場が大型資産となるリスクについて

司会者:「さまざまなカニカマ商品が販売され、よりカニ脚に近づけた商品もあるとのことですが、今後、カニかま市場の進化にどのように対応していくのかを教えてください。『サラダスティック』の専用工場である本社第二工場は、時代遅れの大型資産になるリスクはないのでしょうか?」というご質問です。

野崎:カニかま市場は大きく3つのタイプにわかれます。当社の「サラダスティック」のような比較的手頃なスティックタイプ、カニ脚に似せた価格帯も高いカニ脚タイプ、カニ脚がフレーク状になったものの3つです。市場ではカニ脚タイプも伸びていますが、当社の「サラダスティック」も数量・売上ともに伸びており、好調に推移しています。

スティックタイプは日常使いができる手頃な価格帯であり、そのまま、あるいはサラダに使用するなど、使い勝手が良いことも特徴です。価格が比較的高いカニ脚タイプとは競合せずに、伸長するものと考えています。

特に「サラダスティック」はスティックタイプで圧倒的なシェアを誇っており、価格・知名度・使い勝手を考えると、まだ拡販・伸長する余地があると考えています。

本社第二工場は「サラダスティック」専門工場であり、ほかの用途に利用することは考えていませんが、ラインを組み替えれば多用途に使える工場になっています。

質疑応答:ROIC経営推進の課題と基本方針について

司会者:「資本コストを意識したROIC経営を推進する上での課題と、解決に向けた基本方針を具体的に教えてください」というご質問です。

野崎:当社はこれまで売上や営業利益を重視してきましたが、第2次中期経営計画より投資効率を最大化するため、ROICを重要経営指標に位置づけました。

今期予算策定においては、「サラダスティック」専用工場の竣工と価格改定による増益で、前年の2.2パーセントから4.5パーセントまで上昇する計画でした。しかし、さらなるコスト上昇と買い控えの影響を受け、前年より低下すると予想しています。

最終年度である2026年6月期は、ROIC9.0パーセントを目標としています。メイン事業である練製品事業の利益率改善を進める一方、当社の強みであるカニかまへの積極的な投資を進め、稼ぐ力を育成します。

成長戦略のための積極的な投資は今後も必要不可欠と考えており、固定資産は増加しますが、投資効率・資産効率の向上に努めていきます。そのためには、事業別にROICツリーを設定し、現場レベルの業務をROICに結びつける活動が必要であると考えています。

質疑応答:株価対策と東証プライム市場上場の維持について

司会者:「株価がこの1年右肩下がりですが、株価対策をどのように考えていますか? 東証プライム市場上場は維持できるのでしょうのか?」というご質問です。

野崎:東証プライム市場上場維持のためには株価の上昇が必須であり、現在の株価はプライム市場が求める業績水準に達していないことが背景にあると認識しています。

当社は、上場維持基準の適合に向けた計画を2026年6月の第2次中期経営計画の最終年度としており、この数値目標を達成することで、プライム市場が求める業績水準に達することを目指してきました。しかし、本年1月30日に東証より「プライム市場経過措置終了を2025年3月以後に到来する基準日とする」と発表があり、当社の計画より1年の前倒しでの達成が必要となりました。

当社は2022年12月末時点で、上場維持基準の流通株式時価総額と1日平均売買代金の2項目で未達の状況です。中期経営計画・上場維持基準の達成に向けて引き続き取組みを進めますが、経過措置終了期間における達成の見込みについては、社内で慎重に検討しています。

質疑応答:海外事業の成長について

司会者:「グローバル企業を目指しているということで、海外事業の成長の絵を描いていると思います。どのような投資を行い、中期経営計画期間内にどの程度の事業になると考えていますか?」というご質問です。

野崎:海外事業の目指すべき姿については、経営でも幾度となく討議を行っています。国内市場が縮小する中、海外市場開拓は必須であり、当社の海外売上も前年を大幅に上回って成長しています。

理想としては、長期スパンで国内事業に匹敵する売上規模を実現することです。そのためには、海外部門の規模、特に輸出を中心とした売上増に向けての人材面、合弁企業との協力体制などの課題を、海外事業の成長が加速できるように1つずつクリアしながら売上・収益の増加に結び付けていく考えです。

目指すべき姿は、適正規模で、国内外で売上・収益を上げていると言えるようなグローバル企業です。現状での当社の海外事業について、具体的な数値の開示についてはご容赦ください。

質疑応答:「国産100% おせち『純』シリーズ」の伸長について

司会者:「『国産100% おせち「純」シリーズ』が伸びている理由を教えてください」というご質問です。

野崎:昨今の経済状況の中、生活者を取り巻く環境は大変厳しくなっています。消費者の購買行動も、より付加価値のあるものやプチ贅沢を求める行動、あるいは安価な商品を求める傾向が見られます。

そのような状況下で、国産原料100パーセントにこだわった「純」シリーズは、消費者ニーズに的確に応えていると考えています。「国産原料は安全で安心」というニーズもあり、これからも伸びると見て、拡販を目指したいと考えています。

質疑応答:4回目の値上げについて

司会者:「『3月1日納品分から第3回目の値上げを実施している』とのことですが、第4回目の値上げも考えていますか?」というご質問です。

野崎:現在のところ、4回目の値上げは考えていません。今後の原材料やエネルギーコスト等、さまざまなコストの上昇状況を見ながら検討していきたいと考えています。

質疑応答:消費者の買い控えについて

司会者:「消費者の買い控えが発生していますが、今後の見通しを聞かせてください」というご質問です。

野崎:今春から多くの企業が賃上げに動いています。原材料の高騰も少しずつですが落ち着いてきているように思いますので、今後はお客さまの生活防衛意識は弱まり、販売数量も徐々に増加に転じるものと考えています。